Ответ При анализе данных положительными признаками баланса являются рост валюты баланса, опережение прироста обротных активов над внеоборотными, преобладающие темпы роста собственного капитала над заемными средствами. Балансовая стоимость активов — это строка баланса 1600. Бухгалтерский баланс Обращайтесь в форму связи

Формирование налоговой базы активов и обязательств по всем разделам учета

Согласно п.5 Международного стандарта финансовой отчетности (IAS) 12 (далее — МСФО) «Налоги на прибыль» — налоговая база актива или обязательства — величина, присваиваемая активу или обязательству для целей налогообложения.

Аналогичное определение налоговой базы установлено и в национальных стандартах — пункт 530 НСФО №2. Приведем примеры признания налоговой базы:

- Сумма дебиторской задолженности покупателей составляет 300 тыс. тенге. Доход, относящийся к ней, включен в налогооблагаемую прибыль (убыток) по реализации товара. Налоговая база дебиторской задолженности составляет 300 тыс. тенге.

Первоначальная стоимость оборудования составляет 120 тыс. тенге. В целях налогообложения в текущем периоде вычтена амортизация 30 тыс. тенге. Оставшаяся сумма вычитается в будущих периодах либо как амортизация, либо путем вычета при выбытии оборудования. Налоговая база актива составит 90 тыс. тенге. Амортизация в бухгалтерском учете составила 15 тыс. тенге.

Бухгалтерский и операционный учёт в 1С:Ломбард

Таким образом, если бы мы сформировали баланс в соответствии с налоговым законодательством в качестве основы учета, то активы и обязательства составили бы налоговую базу.

НУ (налоговый учет) — стоимость актива, которая будет отнесена на вычеты;

ПР (постоянная разница) — стоимость, не влияющая на величину налога на прибыль при погашении актива/обязательства (активы, не относящиеся на вычет).

Доходы, которые не рассматриваются в качестве налогообложения, установлены статьей 84 пунктом 2 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет»; затраты, не подлежащие вычету — статьей 115 Налогового Кодекса РК.

ВР (временная разница) — разница между балансовой стоимостью актива или обязательства и их налоговой базой.

Соотношение между бухгалтерским и налоговым учетом определяется следующим равенством:

Промокоды на Займер на скидки

Займы для физических лиц под низкий процент

- Сумма: от 2 000 до 30 000 рублей

- Срок: от 7 до 30 дней

- Первый заём для новых клиентов — 0%, (для повторных — 1%), скидки по промокоду

где слагаемые (НУ + ПР) составляют налоговую базу актива/обязательства.

Механизм отражения операций в налоговом учете с помощью признака «Учитывать КПН» имеет смысл только для плательщиков корпоративного подоходного налога. Поэтому на доступность признака «Учитывать КПН» влияет настройка параметра «Плательщик налога на прибыль» в регистре сведений Учетная политика (налоговый учет).

Видеоурок Учет ОЦИ в 1С БГУ 8

При регистрации первичных документов необходимо обращать внимание на признак «Учитывать КПН»:

- Если признак «Учитывать КПН» установлен — первичный документ формирует проводки по налоговому учету, при этом обязателен для заполнения реквизит «Вид учета НУ»: «НУ» или «ПР». Отметим, что в реквизитах документа вид учета «ВР» в качестве вида налогового учета отсутствует, так как временная разница будет определяться автоматически при проведении первичных документов.

- Если признак «Учитывать КПН» не установлен— хозяйственные операции не отражаются в налоговом учете, отсутствуют проводки в налоговом учете. Эта возможность может быть полезна в случаях, когда налоговая составляющая операции уже отражена ранее другим документом, либо планируется отражение налоговой части документом Операция (бухгалтерский и налоговый учет).

Балансовая стоимость активов предприятия: цели расчета

- будущего возмещения (погашения) балансовой стоимости активов (обязательств), которые признаются в балансе компании;

- операций и других событий текущего периода, которые признаются в финансовой отчетности компании.

- «п. 5 . … Отложенные налоговые обязательства (ОНО)— это суммы налога на прибыль, подлежащие уплате в будущих периодах в связи с налогооблагаемыми временными разницами.

- Отложенные налоговые активы (ОНА) — это суммы налога на прибыль, возмещаемые в будущих периодах в связи с вычитаемыми временными разницами; …»

Формирование налоговой базы активов и обязательств по всем разделам учета

Согласно п.5 Международного стандарта финансовой отчетности (IAS) 12 (далее — МСФО) «Налоги на прибыль» — налоговая база актива или обязательства — величина, присваиваемая активу или обязательству для целей налогообложения.

Аналогичное определение налоговой базы установлено и в национальных стандартах — пункт 530 НСФО №2. Приведем примеры признания налоговой базы:

- Сумма дебиторской задолженности покупателей составляет 300 тыс. тенге. Доход, относящийся к ней, включен в налогооблагаемую прибыль (убыток) по реализации товара. Налоговая база дебиторской задолженности составляет 300 тыс. тенге.

Первоначальная стоимость оборудования составляет 120 тыс. тенге. В целях налогообложения в текущем периоде вычтена амортизация 30 тыс. тенге. Оставшаяся сумма вычитается в будущих периодах либо как амортизация, либо путем вычета при выбытии оборудования. Налоговая база актива составит 90 тыс. тенге. Амортизация в бухгалтерском учете составила 15 тыс. тенге.

Таким образом, если бы мы сформировали баланс в соответствии с налоговым законодательством в качестве основы учета, то активы и обязательства составили бы налоговую базу.

НУ (налоговый учет) — стоимость актива, которая будет отнесена на вычеты;

Горящие товары с бесплатной доставкой

«Aliexpress Россия» работает отдельно от глобального «Aliexpress» принадлежащего Alibaba. Он не зависит от мировых банковских систем и не попал под санкционный список со стороны США и Великобритании. Из Китая соответственно тоже можно заказывать ничего не опасаясь.

ПР (постоянная разница) — стоимость, не влияющая на величину налога на прибыль при погашении актива/обязательства (активы, не относящиеся на вычет).

Доходы, которые не рассматриваются в качестве налогообложения, установлены статьей 84 пунктом 2 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет»; затраты, не подлежащие вычету — статьей 115 Налогового Кодекса РК.

ВР (временная разница) — разница между балансовой стоимостью актива или обязательства и их налоговой базой.

Соотношение между бухгалтерским и налоговым учетом определяется следующим равенством:

где слагаемые (НУ + ПР) составляют налоговую базу актива/обязательства.

Механизм отражения операций в налоговом учете с помощью признака «Учитывать КПН» имеет смысл только для плательщиков корпоративного подоходного налога. Поэтому на доступность признака «Учитывать КПН» влияет настройка параметра «Плательщик налога на прибыль» в регистре сведений Учетная политика (налоговый учет).

При регистрации первичных документов необходимо обращать внимание на признак «Учитывать КПН»:

- Если признак «Учитывать КПН» установлен — первичный документ формирует проводки по налоговому учету, при этом обязателен для заполнения реквизит «Вид учета НУ»: «НУ» или «ПР». Отметим, что в реквизитах документа вид учета «ВР» в качестве вида налогового учета отсутствует, так как временная разница будет определяться автоматически при проведении первичных документов.

- Если признак «Учитывать КПН» не установлен— хозяйственные операции не отражаются в налоговом учете, отсутствуют проводки в налоговом учете. Эта возможность может быть полезна в случаях, когда налоговая составляющая операции уже отражена ранее другим документом, либо планируется отражение налоговой части документом Операция (бухгалтерский и налоговый учет).

Не допускается перепечатка и иное полное или частичное воспроизведение и размножение материалов сайта статей а равно их копирование на других ресурсах интернета.

Мнение эксперта

1С:Эксперт по технологическим вопросам

Задавайте мне вопросы, и я помогу разобраться!

Если признак Учитывать КПН установлен первичный документ формирует проводки по налоговому учету, при этом обязателен для заполнения реквизит Вид учета НУ НУ или ПР. Особенности ведения учета временных разниц балансовым методом в конфигурации 1С: Бухгалтерия 8 для Казахстана, редакция 2.0. Обращайтесь в форму связи

Оборотные активы

Эта категория имущества компании непосредственно участвует в процессе производства и представляет собой:

• запасы, материалы и сырье, из которых производят товары к продаже;

• денежные средства (на счетах и в кассе) и их эквиваленты;

• дебиторская задолженность, т. е. долги покупателей и заказчиков за вывезенный, но еще не оплаченный товар, либо платежи компании в качестве предварительной оплаты для приобретения товара или услуги.

Перечисленные группы имущества образуют второй раздел баланса, занимая строку 1200 — «Оборотные активы».

Балансовая стоимость имущества и обязательств

Не допускается перепечатка и иное полное или частичное воспроизведение и размножение материалов сайта/статей (а равно их копирование на других ресурсах интернета).

Балансовая стоимость активов (строка в балансе): где посмотреть, как узнать сумму активов бухгалтерского баланса

Пример расчета

В балансе значения показателей указываются на начало отчетного периода и его конец. На основе представленного баланса определим стоимость активов (в тыс. руб.) и проанализируем их динамику за год.

Из уже заложенной в бухгалтерском балансе формулы вытекает:

• итоговые показатели по строке 1100, объединяющей позиции, которые демонстрируют наличие основных средств (стр. 1150) и нематериальных активов (стр. 1110), на начало отчетного года составили 568 054 руб. (54 + 568 000), а на конец года – 653 042 руб. (42 + 653 000);

• значения по строке 1200 составили на начало года 6 131 руб. (3 955 + 325 + 1 851), на конец периода – 8 888 руб. (5 452 + 451 + 2 985);

• результаты 1-го и 2-го разделов объединены в итоге актива баланса, т. е. на 31.12. 2015 балансовая стоимость активов (это строка баланса 1600) составила 661 930 руб. (653 042 + 8 888), а на окончание 2014 года она была 574 185 руб., т. е. 658 054 + 6 131.

Источник: finance-cen.ru

ПБУ 18/02 в новой редакции

Что изменилось в стандарте

- будущего возмещения стоимости активов, которые признаны в отчете о финансовом положении организации;

- событий текущего периода, признанных в финансовой отчетности организации (IAS 12 «Налоги на прибыль», Минфин, приказ от 28.12.2015 № 217н).

Пример. Предприятие приобрело оборудование в 2020 году. В течение трех лет с помощью этого оборудования предприятие рассчитывает получить доход. Прибыль предприятия за эти три года будет доход за вычетом стоимости оборудования, амортизированной на три года. При этом согласно НК РФ срок амортизации может быть 10 лет.

В таком случае в первый год деятельности налогооблагаемая прибыль будет существенно больше заработанной и налог с нее «съест» большую часть этой прибыли. Инвестор может решить, что и через три года на налоги будет уходить половина прибыли. Однако за счет амортизации налогооблагаемая прибыль будет меньше и налогов придется платить меньше – о чем стоит заранее знать инвестору. В ПБУ 18/02 есть инструменты, чтобы показать такие ситуации.

Поэтому ключевое понятие ПБУ 18/02 – отложенный налог. Сумму налога на прибыль, уплаченного в текущем году, можно условно разделить на части, относящиеся к отчетному году и к будущим годам. Отложенный налог на прибыль – это сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п.

9 ПБУ 18/02). Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО – это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

- Публичные общества (для информирования акционеров и инвесторов).

- Дочерние и зависимые общества (для подготовки консолидированной отчетности (МСФО).

- Остальные компании, кроме малых предприятий и некоммерческих организаций.

Основные изменения ПБУ 18/02:

- из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

- уточняется порядок определения временных разниц (ВР) и постоянных разниц (ПР), в том числе участником КГН;

- по некоторым видам разниц устраняется неопределенность, к каким видам их относить – временным или постоянным;

- устанавливается порядок определения расхода (дохода) по налогу на прибыль, который складывается из текущего и отложенного налога и отражается в отчете о финансовых результатах за отчетный период. Текущий налог на прибыль – это налог на прибыль для целей налогообложения, определяемый по данным налогового учета. Отложенный налог на прибыль определяется как суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО), за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток);

- уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход» (ПНД), а вместо понятия «постоянное налоговое обязательство» (ПНО) – «постоянный налоговый расход» (ПНР). При этом все определения данного понятия остаются прежними.

Упрощение расчетов по ПБУ 18/02

Для расчета отложенного налога достаточно данных бухгалтерского и налогового учета. Временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения (п. 8 ПБУ 18/02 в редакции Приказа № 236н).

В приложении к новой редакции ПБУ 18/02 приведен практический пример, который наглядно демонстрирует, что все показатели, необходимые для выполнения требований ПБУ 18/02, можно получить, используя только данные бухгалтерского и налогового учета – без выделения в учете ПР и ВР. Рекомендация БМЦ от 26.04.2019 № Р-102/2019-КпР «Порядок учета налога на прибыль» предлагает отражать суммы текущего и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки». При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Следование рекомендации БМЦ № Р-102/2019-КпР также позволяет отказаться от детального учета ПР и ВР.

Поддержка в «1С»

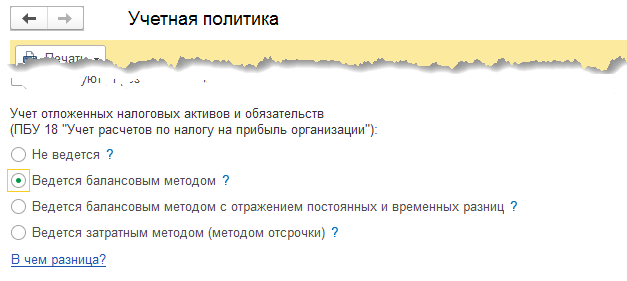

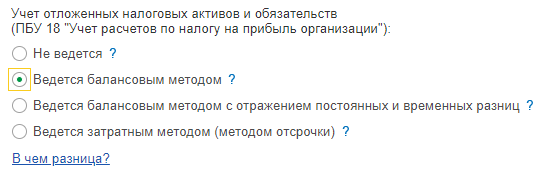

Фирма «1С» решила поддержать вариант балансового метода на основе рекомендации БМЦ (без учета постоянных и временных разниц). При этом существующие в программе варианты применения ПБУ 18/02 остаются. В 2020 г. в настройках учетной политики (раздел «Главное») «1С:Бухгалтерии 8» пользователю на выбор предоставлены следующие варианты учета расчетов по налогу на прибыль организаций:

- Не ведется.

- Ведется балансовым методом.

- Ведется балансовым методом с отражением постоянных и временных разниц.

- Ведется затратным методом (методом отсрочки).

Разница работы этих методов в программе описана в статье по ссылке, которая расположена ниже на странице выбора метода.

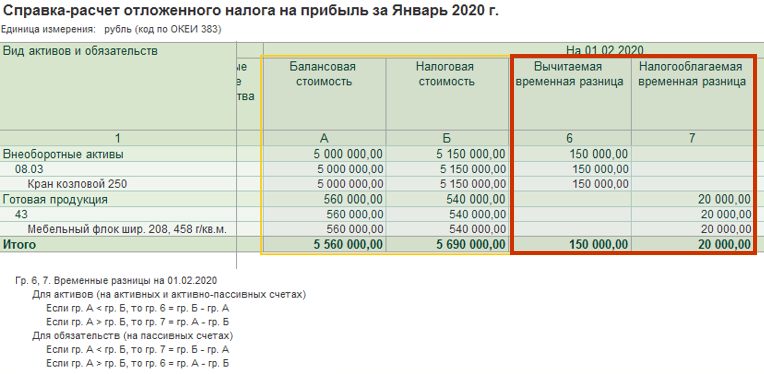

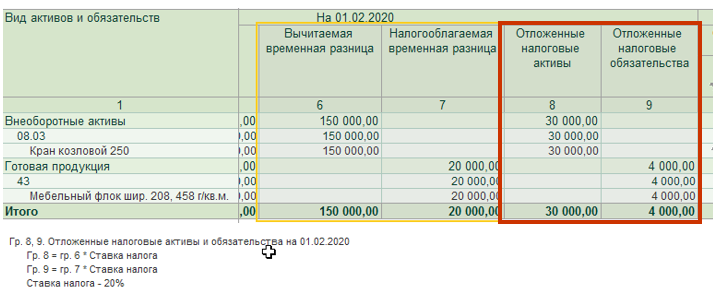

Балансовый метод учета отложенного налога

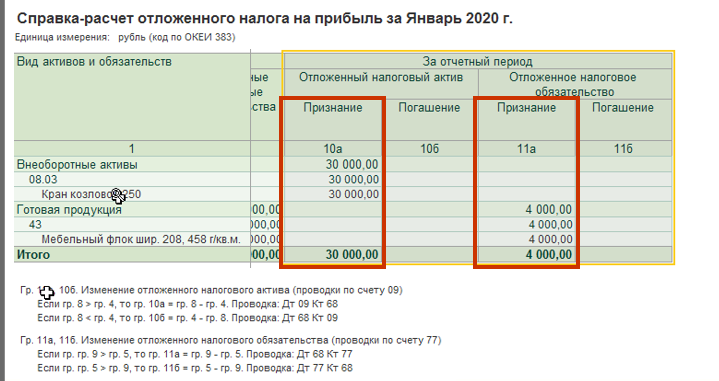

При балансовом методе учета отложенного налога не требуется учет разниц. При выполнении регламентной операции «Расчет налога на прибыль»по данным налогового учета рассчитывается сумма текущего налога на прибыль. При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы – как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

- «Текущий налог на прибыль» — строка (2411).

- «Отложенный налог на прибыль» — строка (2412).

Порядок расчета отложенного налога:

1. Расчет временных разниц: Балансовая стоимость — Налоговая стоимость 2. Расчет отложенного налога: Сальдо временных разниц * Ставка налога 3. Формирование проводок:

Отложенный налог на отчетную дату — Отложенный налог на начало года

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы – как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату. Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату и отложенного налога, рассчитанного на начало года. В программе «1С» можно сформировать справку-расчет отложенного налога.

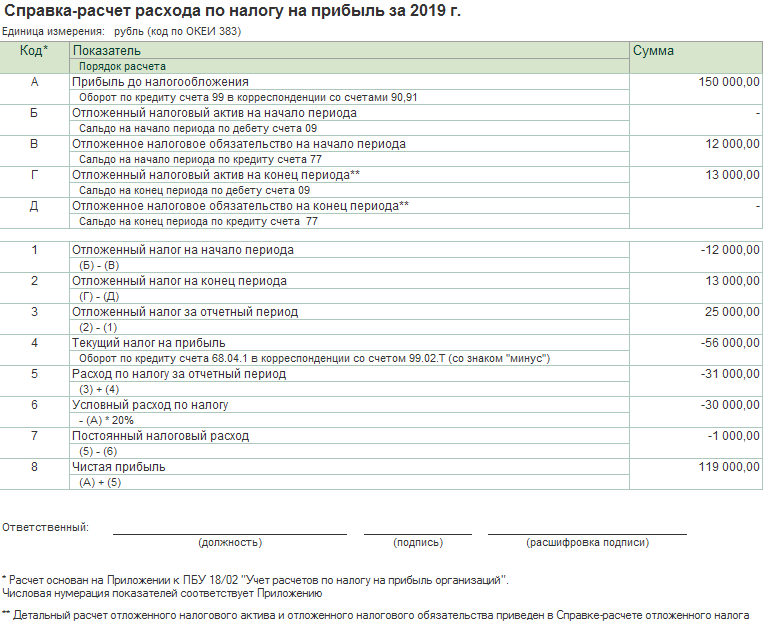

Расчет расхода по налогу на прибыль

Расчет требуется для раскрытия показателей в пояснениях к отчету о финансовых результатах (п. 25 ПБУ 18). Порядок расчета основан на приложении к ПБУ 18, иллюстрируется справкой-расчетом и включает простые арифметические действия. Строки с А по Д содержат базовые данные. Строки с Б по 2 – данные справки-расчета отложенного налога.

Строки с 1 по 8 – расчетные величины. Данные строк с 3 по 5 включаются в отчет о финансовых результатах. Данные в строках 6-7 рассчитываются без применения постоянных разниц.

Переход на балансовый метод

- результат пересчета существенный;

- организация не имеет права применять упрощенные способы учета (п. 15 ПБУ 1 «Учетная политика организации», п. 9 ПБУ 22 «Исправление ошибок в бухгалтерском учете и отчетности»).

Источник: www.audit-it.ru

Балансовый метод учета по ПБУ 18/02 в «1С Бухгалтерия 8 редакция 3

1. временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

Благодаря новому определению временных разниц список постоянных разниц сильно сократился. Например, больше не являются постоянными разницы, образующиеся в результате формирования резерва по сомнительным долгам и любого другого резерва.

Они образуются только по доходам и расходам, которые формируют финансовый результат в отчетном периоде и 100% в будущем уже никогда не окажут влияния на сумму налога на прибыль. Таким образом, постоянные разницы образуются только на счетах 90, 91, 99.

Другие особенности балансового метода:

- ТНП определяется по данным декларации по налогу на прибыль (п. 21, 22 ПБУ 18/02);

- в Отчете о финансовых результатах раскрывается сумма расхода по налогу на прибыль (РНП), что позволяет учредителю (инвестору) понимать, как деятельность предприятия сегодня отразится на налоговых обязательствах в будущем (п. 24 ПБУ 18/02);

- ОНА и ОНО могут отражаться в балансе свернуто (п. 19 ПБУ 18/02);

- в аналитическом учете временные разницы учитываются раздельно по видам активов и обязательств, в оценке которых возникла разница (п. 3 ПБУ 18/02).

- постоянные разницы не отражаются в бухгалтерском учете, а вычисляются математически (Рекомендация НРБУ БМЦ от 26.04.2019 N Р-102/2019-КпР).

Обязательно ли переходить на балансовый метод учета ПБУ 18/02?

ПБУ 18/02 в редакции Приказа N 236н не запрещает вести учет расчетов по налогу на прибыль затратным методом при условии, что все новые требования стандарта учтены. Это значит, что вряд ли ведение учета по ПБУ 18/02 по методу отсрочки будет простым и понятным. Ведь придется разработать собственную методику для этих целей.

У балансового метода учета много положительных аспектов, и применять его намного легче, чем затратный. Например:

- легко определить, какая разница формируется: если она образуется между стоимостями активов (обязательств) в БУ и НУ на балансовых счетах, то это — временная разница

- вести трудоемкий учет разниц для каждого факта хозяйственной жизни, соблюдая и проверяя правило в 1С: БУ= НУ+ПР+ВР;

- ручными проводками отражать разницы по операциям, не влияющим на финансовый результат в БУ, но способным повлиять на налогооблагаемую прибыль в будущем. Например, по операциям дооценки основных средств.

Как новая редакция ПБУ 18/02 реализована в 1С

Разработчики предлагают на выбор 3 варианта настроек в Главное – Учетная политика:

Вариант 1: ПБУ 18/02 не применяется

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут не применять положения ПБУ 18/02 (п. 2 ПБУ 18/02). Согласно пункту 4 статьи 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», к таким организациям относятся в том числе субъекты малого предпринимательства.

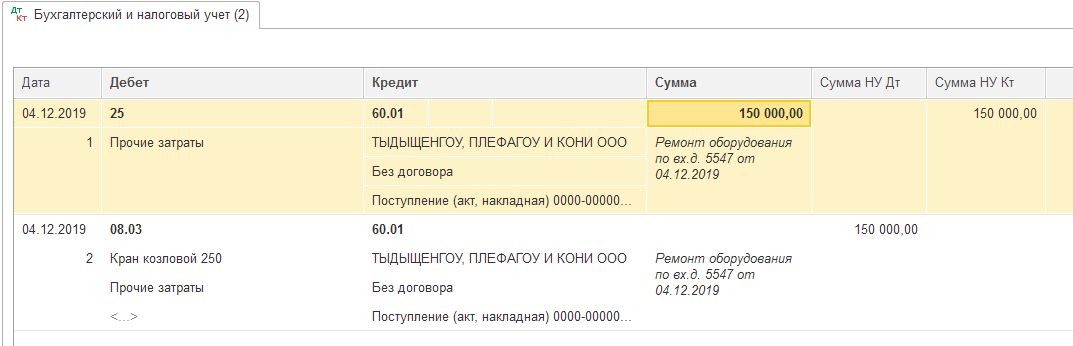

Вариант 2: Учет ведется балансовым методом

Если в Учетной политике базы 1С установлено Ведется балансовым методом, то

- Учет ПР и ВР в каждом документе не производится — в проводках отражаются суммы только по БУ и НУ.

- На конец месяца формируется ОНА или ОНО по каждому активу (обязательству), где на соответствующих балансовых счетах имеются разницы, проводки формируются в корреспонденции со счетом 99.02.О «Отложенный налог на прибыль» по счетам:

- ОНА — 09 «Отложенные налоговые активы»;

- ОНО — 77 «Отложенные налоговые обязательства».

- Постоянный налоговый расход (ПНР) или постоянный налоговый доход (ПНД) определяется расчетным путем без формирования проводок.

- ТНП определяется по данным налогового учета и формируется регламентной операцией Расчет налога на прибыль по счету 68.04.1 «Расчеты с бюджетом» в корреспонденции со счетом 99.02.Т «Текущий налог на прибыль».

- Переход с затратного метода на балансовый в 1С не требует ручного труда. Смените Учетную политику — и программа автоматически начислит отложенный налог на конец января текущего года. Вам останется только проконтролировать остатки на счетах 09 и 77.

Вариант 3: Учет ведется балансовым методом с отражением постоянных и временных разниц.

Если в учетной политике установлен переключатель Ведется балансовым методом с отражением постоянных и временных разниц, то:

- Постоянные и временные разницы учитываются привычным способом в каждом документе с отражением ПР и ВР.

- В конце месяца регламентной операцией Расчет отложенного налога по ПБУ 18 формируется условный расход (УР) или условный доход (УД) в корреспонденции со счетом 68.04.2 «Расчет налога на прибыль» по счетам:

- УР — 99.02.1 «Условный расход по налогу на прибыль»;

- УД — 99.02.2 «Условный доход по налогу на прибыль».

- Той же регламентной операцией производится отражение ОНА, ОНО, ПНР (ПНД) в корреспонденции со счетом 68.04.2 по счетам:

- ОНА — 09 «Отложенные налоговые активы»;

- ОНО — 77 «Отложенные налоговые обязательства»;

- ПНР (ПНД) — 99.02.3 «Постоянный налоговый расход (доход)».

- ТНП определяется по данным налогового учета, формируется регламентной операцией Расчет налога на прибыль по счету 68.04.1 «Расчеты с бюджетом» в корреспонденции со счетом 68.04.2 «Расчет налога на прибыль».

- Переход с затратного на балансовый метод с отражением ПР и ВР на текущий момент не автоматизирован. Придется контролировать процесс переквалификации разниц самостоятельно. И корректировку счетов 09, 77 на 01.01.2020 производить вручную.

Важно. При применении затратного метода учета по ПБУ 18/02 с 2020 без ручных корректировок в базе не обойтись. А без них есть риск составления недостоверной бухгалтерской отчетности. Что в свою очередь грозит организации дополнительными санкциями со стороны контролеров.

Как перейти на балансовый метод учета по ПБУ 18/02 в 1С?

Чтобы перейти с затратного на балансовый метод в 1С 8.3, необходимо:

- из раздела Главное — Учетная политика — Учет отложенных налоговых активов и обязательств включить настройку с Января 2020:

- Ведется балансовым методом;

- выполнить Закрытие месяца (Операции — Закрытие месяца — Расчет отложенного налога по ПБУ 18) за Январь 2020;

- проверить необходимость ретроспективного пересчета показателей баланса 2019 года в 2020 году, для этого:

- сформировать справку-расчет Отложенный налог на прибыль за Январь 2020 (Операции – Справки-расчеты) и сверить суммы на 01.01.2020:

— Вычитаемая временная разница (гр. 2) х 20% = ОНА (гр. 4);

— Налогооблагаемая временная разница (гр. 3) х 20% = ОНО (гр. 5).

— Если расхождения существенны, требуется ретроспективный пересчет.

Ретроспективный пересчет показателей бухгалтерской отчетности нужен, если одновременно выполняются условия:

- организация не имеет права на применение упрощенных способов бухучета;

- ОНА (ОНО) на 01.01.2020 существенно отличаются от остатков данных величин на 31.12.2019, т. е. в справке-расчете Отложенный налог на прибыль за Январь 2020 проверка показала существенные расхождения.

Порядок действий, если ретроспективный пересчет не нужен

Никаких дополнительных действий производить не надо. Данные по отложенному налогу (ОНА, ОНО) автоматически скорректируются при смене Учетной политики в соответствии с требованиями балансового метода на 31.01.2020.

Что делать, если ретроспективный пересчет не нужен?

При необходимости ретроспективного пересчета переключиться на балансовый метод в 1С 8.3 необходимо более ранней датой.

Алгоритм такой:

- убедитесь, что 2019 год закрыт, и вся отчетность сформирована;

- из раздела Главное — Учетная политика — Учет отложенных налоговых активов и обязательств включите настройку с Января 2019:

- Ведется балансовым методом;

- выполните Закрытие месяца (Операции — Закрытие месяца — Расчет отложенного налога по ПБУ 18) за Декабрь 2019;

- Данные на счетах 09, 77 скорректируются автоматом на 01.01.2020. Разница отразится на счете 84 «Нераспределенная прибыль (непокрытый убыток)».

Как автоматически провести ретроспективный пересчет при переходе с затратного метода учета ПБУ 18/02 на балансовый?

Чтобы не проводить ретроспективный пересчет вручную, после закрытия 2019 года:

- создайте копию базы;

- в копии с Января 2018 в Учетной политике выберите:

- Ведется балансовым методом;

- проведите Закрытие месяца ТОЛЬКО за Декабрь 2018, Декабрь 2019;

- перенесите пересчитанные показатели в бухгалтерскую отчетность 2020 года вручную.

Помощь специалиста

Если у вас возникли затруднения с настройкой программ 1С, позвоните нашему специалисту по телефону: +7 495 989 22 16. Или оставьте свой номер телефона ниже, мы перезвоним вам через 15 минут!

Другие статьи

Что такое конфигурация 1С? 13.03.2023

Узнайте, что такое платформа 1С: Предприятие, что такое конфигурация 1С, и как с помощью конфигураций можно получить требуемый функционал.

Разница между тонким и толстым клиентом 1с 09.03.2023

По последним данным у 40% организаций установлено пиратское программное обеспечение. А между тем за использование контрафактных программ вы рискуете поплатиться грандиозными штрафами. Какими проблемами грозит использование пиратской версией 1С?

Почему не стоит использовать пиратскую версию 1С? 06.03.2023

По последним данным у 40% организаций установлено пиратское программное обеспечение. А между тем за использование контрафактных программ вы рискуете поплатиться грандиозными штрафами. Какими проблемами грозит использование пиратской версией 1С?

Источник: www.rg-soft.ru