Рассказываем, что представляет собой балансовая и среднегодовая стоимость активов, где посмотреть в балансе строки, необходимые для расчета этих показателей, и как правильно их посчитать.

Стоимость активов по балансу — это что?

Балансовая стоимость активов — это строка баланса, которая демонстрирует количественную оценку того или иного обязательства, фонда в бухгалтерском учете и финансовой отчетности. Сумма активов бухгалтерского баланса — это совокупная величина всех имеющихся в организации оборотных и внеоборотных средств.

В бухгалтерском балансе обязательства отражаются следующим образом:

- ВА — строка 1100 раздела I ББ;

- ОА — строка 1200 раздела II ББ;

- суммарная величина ОА и ВА — строка 1600.

ВА (ОС и НМА) указываются в бухгалтерской отчетности по их остаточной стоимости, то есть с учетом износа и амортизационных отчислений.

ОА задействованы в производственном цикле в течение всего года или иного отчетного периода. К ним относятся:

Рыночная стоимость активов

- МПЗ;

- денежные средства, краткосрочные финансовые инвестиции, дебиторская задолженность;

- НДС по купленному организацией имуществу и прочие обязательства и вложения.

Как считать

БСА может быть исчислена как для всех фондов предприятия, так и в разрезе структуры активов для отдельно взятого обязательства.

Формула расчета БСА будет такой:

Стр. 1100 + Стр. 1200 ББ.

Средняя стоимость активов (среднегодовая) — это среднее арифметическое анализируемых фондов на начало и конец отчетного периода — года. ССА устанавливают для более детального анализа финансово-хозяйственного состояния учреждения.

ССА = (Ан + Ак) / 2. Строка ББ — 1600.

Чем вызвана необходимость расчета

Показатель БСА необходим аналитикам для проведения исследования на предмет эффективности функционирования и ведения финансово-хозяйственной деятельности предприятия.

Рассчитанное значение БСА применяется при вычислении таких показателей, как рентабельность и коэффициент оборачиваемости. Эти величины иллюстрируют, насколько продуктивно используются фонды и обязательства, имеющиеся у организации.

Также она рассчитывается при проведении сделок — для детерминации величины проводимой сделки. Также для установления крупности сделки исчисляют цену имущества.

В том случае если величина реализуемых активов свыше 25 % цены всех фондов, отраженных в балансе организации, то такая сделка именуется крупной. Для ее проведения и реализации такого имущества необходимо получить положительное решение собрания акционеров, а также корректно определить ценность всего имущества и средств предприятия. Если БСА не установлена или же представлена с ошибками, то проводимая сделка признается недействительной.

Об авторе статьи

Задорожнева Александра

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Вебинар «Обесценение нефинансовых активов»

Источник: gosuchetnik.ru

Затратный подход и мультипликатор P/BV

В фундаментальном анализе существует несколько методов определения справедливой цены акции компании: затратный подход, сравнительный анализ и доходный подход на основе дисконтирования денежного потока (DCF).

В данной статье рассмотрим один из методов определения справедливой цены акции исходя из ее балансовой стоимости. Данный подход позволяет сравнить рыночную стоимость компании (капитализацию) со стоимостью имеющихся активов и может дать определенное представление о том переоценены или недооценены акции в данный момент.

Балансовая стоимость

Балансовая стоимость представляет собой стоимость чистых активов компании. Чистые активы рассчитываются как разница между активами (оборотные + внеоборотные) и обязательствами (краткосрочные + долгосрочные).

В статье Что из себя представляет финансовая отчетность компании более подробно рассказывается про бухгалтерскую отчетность компании, где отображается баланс:

Активы (Внеоборотные + Оборотные) = Капитал + Обязательства (Краткосрочные + Долгосрочные).

Исходя из этого можно сделать вывод, что балансовая стоимость — это чистые активы или собственный капитал компании.

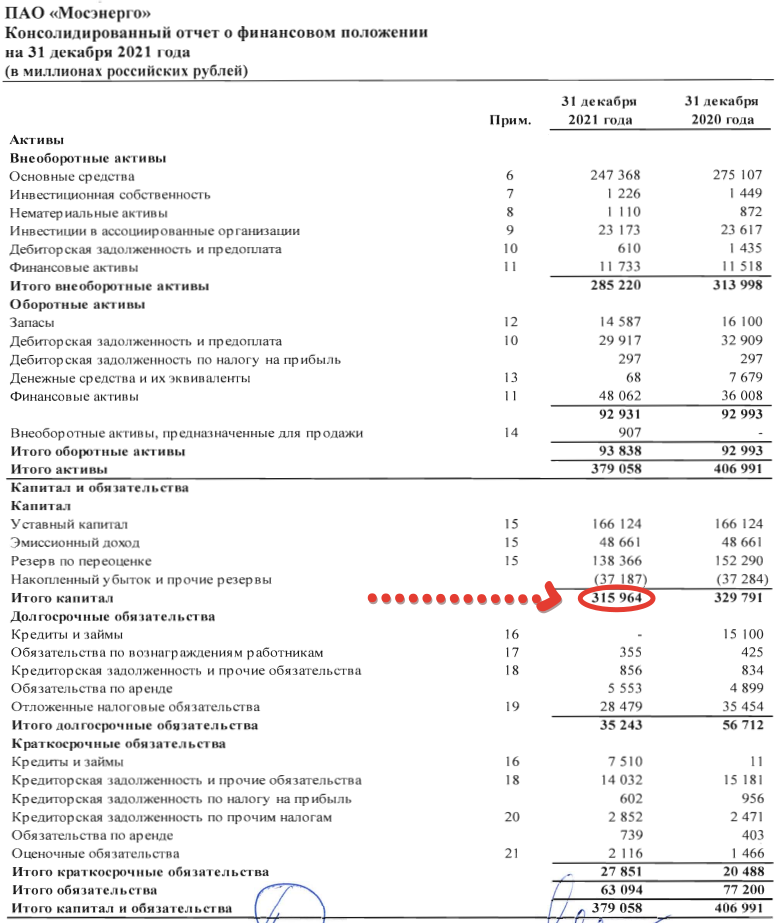

Финансовая отчетность по МСФО за 2021 г. ПАО «Мосэнерго»:

Балансовая стоимость ПАО «Мосэнерго» согласно отчетности составляет 315 964 млн руб.

Зная общее количество акций (39 749 359 700 штук) можно рассчитать стоимость чистых активов приходящуюся на одну акцию:

315 964 000 000 руб. / 39 749 359 700 акций = 7,95 руб./акцию

Стоит учитывать, что в расчете не используются акции, которые выкуплены самой компанией (казначеские и квазиказначейские), их нужно вычитать из общего количества выпущенных акций.

Если у компании помимо обыкновенных акций есть еще и привилегированные, то из балансовой стоимости нужно будет вычесть ликвидационную стоимость привилегированных акций, которая обычно указывается в уставе, и задолженность по дивидендам, если она имеется.

Сравнение балансовой стоимости компании с рыночной

Далее можно сравнить рассчитанную цену акции, исходя из балансовой стоимости активов компании, с текущей рыночной ценой.

Итак, стоимость акции ПАО «Мосэнерго», исходя из стоимости чистых активов на конец 2021 года составляет 7,95 руб., а рыночная цена акции в настоящий момент — 1,72 руб.

Потенциал роста аж 362%! Получается, что мы только что нашли недооцененную акцию и ее тут же надо покупать. Но не все так просто!

Почему рыночная стоимость не равна балансовой?

Во-первых, рыночная цена акции учитывает будущие прибыли/убытки, которые планирует получить компания. Дело в том, что полученная в будущем чистая прибыль или убыток попадет в капитал компании в виде нераспределенной прибыли, и в итоге балансовая стоимость изменится.

Во-вторых, в рыночной стоимости учитываются и активы, которые не отражаются в балансе, например, качество корпоративного управления. И наоборот, нематериальные активы (патенты, товарные знаки, деловая репутация и пр.), которые присутствуют в балансе, трудно поддаются адекватной рыночной оценке и зачастую при определении балансовой стоимости компании вообще не учитываются. Или, как в случае с ПАО «Мосэнерго», инвесторы считают, что рыночная стоимость активов компании, находящихся на балансе, существенно ниже ее балансовой стоимости, что в дальнейшем отразится на снижении стоимости активов и чистой прибыли в виде убытков от обесценения основных средств.

В-третьих, помимо стоимости собственного капитала BV нужно обращать внимание и на его рентабельность (ROE), насколько эффективно компания его использует. Например, ROE (чистая прибыль/капитал) ПАО «Мосэнерго» за 2021 год составил 2 894 / 315 964 * 100% = 0,92% Это довольно низкий показатель, который демонстрирует крайне низкую эффективность использования собственных средств компании, т.к. в таком случае целесообразнее было бы просто продать все активы, а полученные средства положить на банковский депозит с доходностью от 10%. Поэтому чем ниже показатель ROE, тем ниже может быть рыночная цена в сравнении с балансовой.

Также стоит учитывать и специфику отрасли компании. Данный момент более подробно освещен в статье Как анализировать компании перед инвестированием. Например, у компании из сектора электроэнергетики на балансе будут находиться множество дорогостоящих инфраструктурных объектов (земля, здания, ЛЭП), что приводит к значительному увеличению балансовой стоимости. В итоге акции электроэнергетических компаний торгуются значительно ниже своей балансовой стоимости. Также и наоборот, многие высокотехнологичные компании из IT-сектора будут торговаться значительно выше своей балансовой стоимости.

Мультипликатор P/BV (P/B)

Еще одним способом сравнения рыночной цены компании с ее балансовой стоимостью является мультипликатор P/BV, который показывает отношение рыночной капитализации к собственному капиталу.

P — рыночная капитализация, которая рассчитывается как произведение количества акций компании на рыночную стоимость одной акции.

BV или B (book value) — балансовая стоимость компании или собственный капитал, который как было описано выше можно найти в отчетности компании и рассчитать как произведение количества акций компании на балансовую стоимость одной акции.

В итоге получается, что мультипликатор P/BV также показывает соотношение рыночной цены акции и стоимости чистых активов, приходящихся на одну акцию.

По сути данный показатель отражает то, как рынок оценивает 1 рубль собственного капитала компании. Например, P/BV ПАО «Мосэнерго» в данный момент составляет 1,72 / 7,95 = 0,22. Т.е. каждый рубль балансовой стоимости чистых активов компании оценивается рынком в 22 копейки.

Мультипликатор P/BV также используется для сравнения компаний из одной отрасли. Например, если коэффициент меньше среднеотраслевого значения, то предполагается, что компания может быть недооценена рынком. Но нужно всегда учитывать показатель ROE. При ROE ниже среднеотраслевого значения недооценка рынком может быть оправдана. В статье Как сравнивать компании на основе финансовой отчетности более наглядно рассматривается данный момент.

Затратный подход

Затратный подход в фундаментальном анализе основывается на балансовой стоимости компании, который предполагает оценку стоимости компании исходя из рыночной стоимости имущества. Другими словами сколько бы получила компания, если бы прямо сейчас продала все свои активы, находящиеся на балансе.

Чтобы примерно оценить рыночную стоимость активов исходя из балансовой стоимости, активы корректируется на рассчитанные коэффициенты, которые предполагают какая доля актива может быть возвращена в денежной форме при реализации. Корректирующие коэффициенты могут быть разными для разных компаний и отраслей.

Статья актива

Коэффициент

Обоснование

Коэффициент отражает стоимость замещения этого актива новым в текущих рыночных условиях. Значение коэффициента рассчитано на основании индекса цен промышленного производства и приросте цен строительной продукции. Выбраны именно эти показатели, так как здания и сооружения могут оцениваться значительно выше текущей стоимости, а машины и оборудование (особенно специфические) могут быть оценены ниже ликвидационной стоимости из-за недостаточной ликвидности данных активов.

Коэффициент отражает долю дебиторской задолженности за вычетом просроченной в общем объеме дебиторской задолженности по организациям Российской Федерации. Данный показатель модифицирован в меньшую сторону из-за снижения экономической стабильности предприятий.

Выданные займы можно рассматривать как разновидность долгосрочной дебиторской задолженности.

Отложенные налоговые активы

Отложенные налоговые активы можно рассматривать как обособленный, специфический вид долгосрочной дебиторской задолженности.

Инвестиции в зависимые общества

Инвестируя в зависимые общества, компания планирует извлечение прибыли в будущем, поэтому данный показатель рассчитывается с понижающим значением в текущем периоде.

Запасы (сырье, материалы, затраты в незавершенном производстве)

Одними из наименее ликвидных среди оборотных активов считаются запасы, так как при ликвидации не все из них могут быть реализованы по рыночной стоимости, а многие специфические виды и вовсе могут утратить свою стоимость.

Так как срок полезного использования НМА колеблется от 2 до 20 лет, а исследования, разработки и прочие нематериальные активы имеют свойство морально устаревать, коэффициент снижен на 20% от базового значения, что отражает снижение ликвидационной стоимости на данные активы.

Коэффициент занижен на 50% от базового, так как по этой строке могут быть отражены активы, стоимость которых несущественна, или данные активы не обладают достаточным уровнем ликвидности, чтобы вернуть полную оценочную стоимость при продаже.

Поскольку гудвилл представляет из себя добавочный элемент к балансовой стоимости компании, опосредуемый ее деловой репутацией и узнаваемостью, он не имеет ликвидационной стоимости.

После корректировки статей активов суммируем полученную сумму и вычитаем все обязательства компании для определения Чистых активов компании или Ликвидационной стоимости.

Что такое балансовая стоимость?

![]()

- 21.09.21

- 0 комментариев

- 3116

Одним из важных понятий бухгалтерского учета для инвесторов является «балансовая стоимость». Она может относиться к:

какому-то активу

акции компании

компании целиком

Подробнее об этих терминах вы сможете узнать из этой статьи.

Что такое балансовая стоимость актива?

Балансовая стоимость актива это величина, равная его первоначальной стоимости за вычетом амортизационных начислений. Отражена в бухгалтерском балансе.

В бухгалтерском учете принято пять методов начисления амортизации. По самому распространенному способу новый актив (станок, компьютер, мебель и так далее) в первый месяц отражается в балансе по цене приобретения. Далее первоначальную стоимость делят на количество месяцев срока полезного использования актива – это и будет ежемесячным амортизационным начислением. Оно вычитается из исходной цены каждый месяц, пока балансовая стоимость не дойдет до нуля.

Актив может служить и дольше предполагаемого срока полезного использования. Но отрицательной балансовая стоимость не станет, так как амортизация не может превышать начальную стоимость объекта. Оценка объекта после вычета амортизации называется остаточной стоимостью по балансу (Residual value).

Что такое балансовая стоимость акции?

Балансовая стоимость акции возможно не относится к популярным показателям, но знать о ней стоит. Считается она в одно действие: балансовую стоимость компании (о ней дальше) делят на общее количество выпущенных ей акций. Общее число акций можно найти как в отчетности компании, так и в других источниках – например, на сайте биржи, где обращаются акции.

С помощью этого действия можно узнать, какую часть компании по балансу инвестор приобретает при покупке одной акции. Сравнивать балансовую стоимость акции с ее рыночной ценой удобнее, чем рассчитанную из отчетности стоимость всей компании с ее капитализацией: в первом случае речь о сотнях и тысячах рублей, а во втором цифры могут доходить до триллионов.

Если компания выпускает и обыкновенные, и привилегированные акции, то балансовая стоимость последней равна ее ликвидационной стоимости. Говоря проще, это обязательство по выплате определенной суммы при ликвидации компании: например, по 75 рублей за акцию. Прописывается в уставе компании, может быть изменена на собрании акционеров. В этом случае ликвидационная стоимость всех префов вычитается из числителя в формуле ниже.

Балансовая стоимость акции = Балансовая стоимость компании (Активы — Пассивы) / Общее число обыкновенных акций

Что такое балансовая стоимость компании?

Балансовая стоимость компании – это сумма всех ее активов за вычетом нематериальных (НМА) и всех обязательств (задолженностей, кредитов и так далее). Ее также часто называют чистыми активами предприятия, акционерным капиталом или собственным капиталом. Балансовая стоимость может быть отрицательной, если долги компании превышают стоимость имущества организации.

Общая стоимость активов в зарубежной отчетности отображается как Total Assets, а общая задолженность как Total Debt или Total Liabilities. Найти нужную компанию можно на сайте investing.com. Пример:

Часто балансовую стоимость предприятия упрощенно считают как все активы компании минус ее пассивы, но это не полностью корректно. Более точно отдельно вычитать нематериальные активы, однако в примере выше их доля относительно Total Assets мала (Intangibles, 6237 против 284 086 млн. $). Такое соотношение часто встречается у «классических» компаний, чей бизнес связан с переработкой сырья.

Для точного расчета балансовой стоимости необходимо открыть бухгалтерский баланс, который публичные акционерные общества (ПАО) выкладывают на своих официальных сайтах. Приближенное значение можно просто взять из отчетности, как описано в этой статье.

Расчет производят следующим образом:

- Берут итоговую сумму активов. В бухгалтерском учёте ее также называют валютой баланса;

- Из этой суммы вычитают стоимость нематериальных активов;

- Далее из полученной суммы вычитают все заёмные средства: итоговые суммы по четвертому и пятому разделам баланса российской формы отчета. Но если в пятом разделе баланса отражены доходы будущих периодов, то их вычитать не следует.

Важно знать!

Все крупные российские компании выпускают два вида отчетности:

- РСБУ (Российские стандарты бухгалтерского учета);

- МСФО (Международные стандарты финансовой отчетности)

РСБУ используется только в пределах Российской Федерации. Их особенность – строгие правила учета всех операций, но для оценки инвестиционной привлекательности компании она весьма неудобна.

Международные стандарты имеют более гибкий подход. При составлении отчетности по МСФО мнение бухгалтера является ключевым для многих операций, в том числе для определения срока полезного использования. Тем не менее именно на эту отчетность ориентируются все зарубежные и большинство российских инвесторов, из нее считаются финансовые коэффициенты. Подробнее о различиях РСБУ и МСФО читайте здесь.

Пример расчета балансовой стоимости компании (РСБУ)

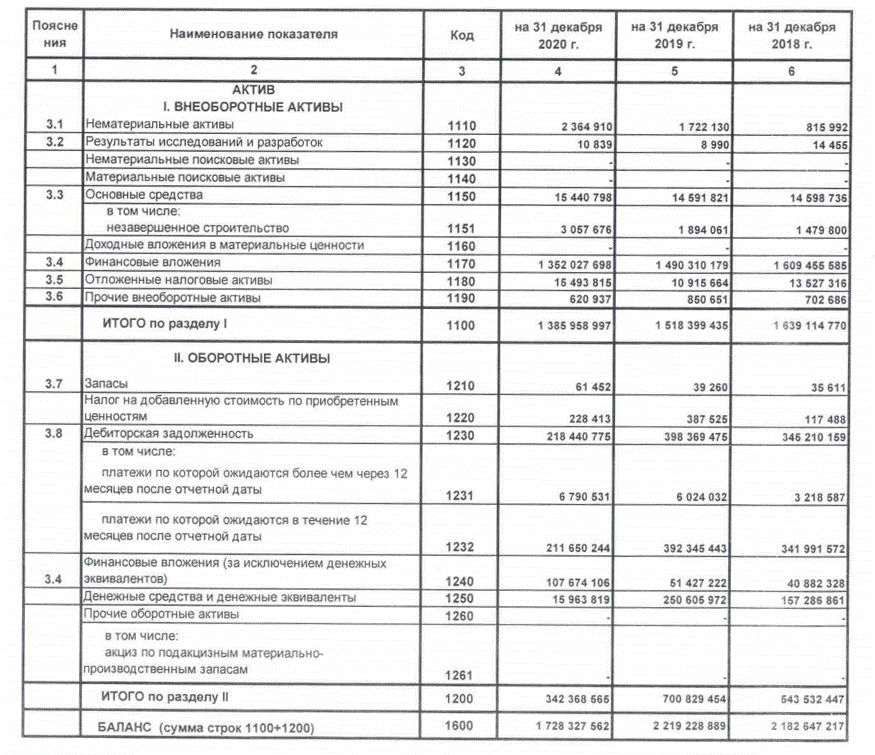

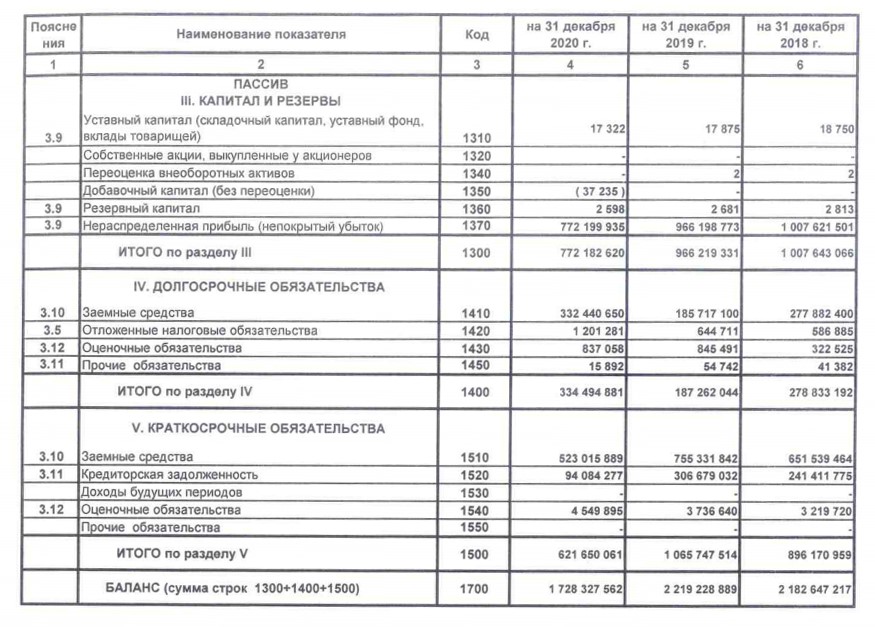

Проведем расчет балансовой стоимости ПАО «Лукойл»:

1. Сначала скачиваем с их официального сайта бухгалтерскую отчетность по итогам 2020 года (раздел «Инвесторы — Раскрытие информации»). Баланс находится на страницах 7-8.

2. Далее вычитаем из валюты баланса (Код 1600) нематериальные активы (Код 1110, 1120 и 1130):

1 728 327 562 – (2 364 910 + 10 839) = 1 725 951 813 (тысяч рублей)

3. Последним действием вычитаем из полученной выше суммы все обязательства организации (Код 1400 и 1500):

1 725 951 813 – (334 494 881 + 621 650 061) = 769 806 871 (тысяч рублей)

Таким образом, балансовая стоимость компании «Лукойл» на 31 декабря 2020 года по российской системе учета составляет 769 806 871 тысяч рублей.

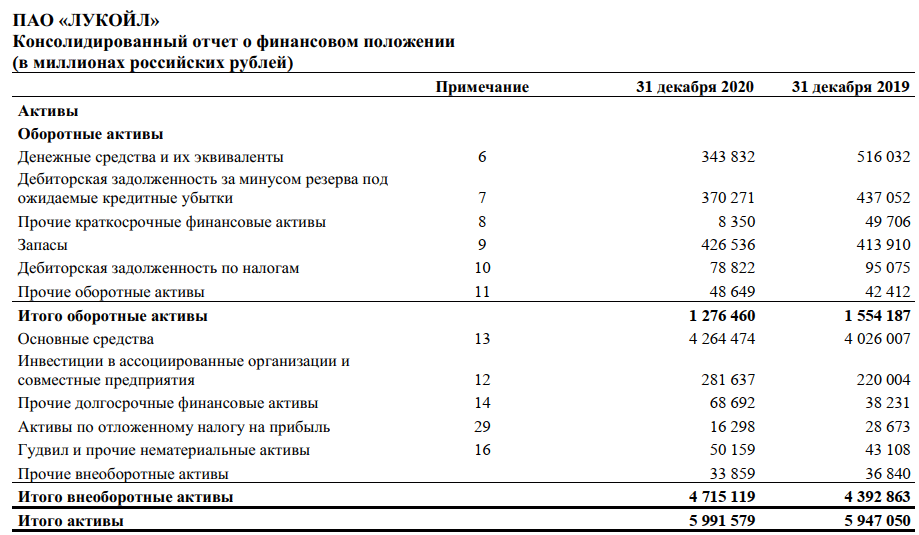

Расчет балансовой стоимости по МСФО

Рассмотрим расчет для той же компании Лукойл:

1. В данном отчете бухгалтерский баланс назван «Консолидированным отчетом о финансовом положении», файл отчетности находится в разделе «Инвесторы — Финансовые результаты». Код позиции тут отсутствует, а цифры даны не в тысячах, а в млн. рублей.

При этом общая сумма активов по МСФО почти в четыре раза больше той, что указана в РСБУ – 5 991 579 000 т. р. (против 1 728 327 562 т. р.)

2. Вычитаем из этой суммы нематериальные активы:

5 991 579 – 50 159 = 5 941 420 (млн. руб.)

3. А теперь убираем обязательства организации:

5 941 420 – 1 860 813 = 4 080 607 (млн. руб.)

Сравним показатели в двух видах отчетностей:

| Показатель | Сумма по РСБУ, млн. руб. | Сумма по МСФО, млн. руб. |

| Валюта баланса (сумма активов) | 1 728 328 | 5 991 579 |

| Нематериальные активы | 2 376 | 50 159 |

| Обязательства | 956 145 | 1 860 813 |

| Балансовая стоимость | 769 807 | 4 080 607 |

| Рыночная капитализация | 3 590 430 (с сайта Московской биржи на 30.12.2020) | |

Как можно видеть в таблице, расхождение более, чем в 5 раз (!) В первом случае рыночная капитализация заметно выше, а во втором немного ниже балансовой стоимости. Как уже говорилось выше, предпочтительной считается оценка по МСФО.

О чем говорит балансовая стоимость компании?

Теоретически балансовая стоимость компании показывает, сколько ее материальных активов обеспечены собственным капиталом. В переводе на простой язык: сколько оборудования, техники, зданий и других материальных активов компания приобрела за собственные, а не заемные деньги.

Часто пишут, что балансовая стоимость отражает, сколько денег останется акционерам после ликвидации компании: то есть после продажи всего оборудования и выплаты всех имеющихся долгов. Но это не вполне верно, по крайней мере на практике. Дело в том, что в реальности устаревшие производственные активы сложно продать по той цене, по которой они числятся в отчетности – несмотря на амортизацию.

Тем не менее, балансовая стоимость компании является немаловажным показателем. Почему?

- Ее динамика показывает развитие компании с учетом финансовых рисков. Если сумма активов компании вырастет на меньшую величину, чем обязательства, то балансовая стоимость предприятия сократится – хотя по факту могло быть отстроено новое производство.

- Кроме этого, балансовая стоимость позволяет сравнивать размеры компаний одной отрасли: понятно, что для Газпрома она будет выше, чем у областной нефтяной компании. Причем, в отличие от рыночной капитализации, этот способ подойдет не только для акционерных обществ.

А вот сравнивать компании разных отраслей не стоит. В зависимости от сферы деятельности у предприятий различается и доля НМА в структуре активов, и необходимость в кредитных средствах.

Пример. Компании, занимающихся добычей природных ресурсов, обычно имеют мало долгов, а материальные активы преобладают над нематериальными. Зато молодые IT-компании напротив часто имеют на балансе в основном нематериальные активы, а заёмные средства на развитие составляют заметную долю пассивов.

Коэффициент Price / Book

Сама по себе балансовая стоимость как показатель редко используется для фундаментального анализа. Зато на ее основе создан очень известный коэффициент P/B (Price / Book Value). Смотрите о нем здесь.

Рассчитывается он двумя путями, ведущими к одному ответу:

- Делением капитализации на стоимость компании по балансу

- Делением рыночной цены акции на ее балансовую стоимость

P/B показывает, как рынок оценивает деятельность компании в текущий момент.

- Низким считается значение показателя не более 1. Это означает, что рыночная капитализация компании равна или даже меньше ее чистых активов. Т.е. компания стоит дешево, что случается, например, в финансовые кризисы;

- Значения около 2-3 близки к среднерыночным, т.е. говорят о нормальном бизнесе;

- Значение выше трех может означать, что компания переоценена или что переоценен весь рынок. Хотя оценка будет верна, если будущие доходы окажутся выше текущих. Посмотреть текущие и прошлые значения для рынка США можно здесь.

Коэффициент P/B является частью теории стоимостного инвестирования при выборе акций. Ее практиками выступали известнейшие инвесторы: Уоррен Баффетт, Чарльз Мангер, Бенджамин Грэм и другие, в прошлом заметно обгонявшие рынок. Однако сегодня доходность этой стратегии вплотную приблизилась к рыночной.

Почему рыночная цена не равна балансовой стоимости?

Балансовая стоимость компании имеет мало общего с ее рыночной капитализацией. Более того, при наличии непокрытого убытка собственный капитал организации может даже уйти в минус, тогда как ее рыночная капитализация всегда больше нуля (цена акции не может быть отрицательной).

Дело тут в том, что при покупке акций инвесторы в первую очередь оценивают не стоимость активов компании, а ее способность генерировать доход:

- если коэффициент P/B низок, то инвесторы не верят, что компания сможет наращивать прибыль;

- если же коэффициент P/B намного выше среднего по отрасли, то инвесторы ожидают стремительного роста финансовых показателей компании.

Помимо этого, на рыночные данные сильно влияют политическая и экономическая ситуация, спрос и предложение в той области, где действует компания, непредсказуемые события вроде терактов, войн, переворотов и т.д. Например, у компании Apple значение коэффициента в данный момент около 35, что почти на порядок выше, чем у рынка в среднем.

Заключение

Балансовая стоимость компании отражает, сколько на ее счету числится материальных активов, обеспеченных собственным, а не заемным капиталом. Этот показатель имеет недостатки: стоимость компании по балансу не равна ее рыночной стоимости, а амортизация не может дать точную цену производственных активов в текущих рыночных условиях. Тем не менее он может быть весьма полезным для первичной оценки бизнеса с учетом его финансовых обязательств.

Источник: investprofit.info