Операции с оборудованием являются одним из основных направлений учета на производственных и технических предприятиях. В статье мы на примерах рассмотрим основные проводки по учету оборудования: покупка, принятие к учету, монтаж, амортизация, ремонт, модернизация, аренда, продажа, ликвидация.

Покупка оборудования

При покупке оборудования следует учитывать не только его стоимость, но и расходы, связанные с приобретением ОС (транспортировка, монтаж, прочее). Именно из суммы данных расходов и будет состоять первоначальная стоимость объекта для отражения в учете.

ООО «Магнум» приобрело станки для производственного цеха на сумму 7 488 000 руб., НДС 1 142 237 руб. Для доставки станков ООО «Магнум» наняло транспортную компанию, услуги которой составили 614 500 руб., НДС 93 737 руб.

По факту ввода оборудования в эксплуатацию были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 08 | 60 | Учет стоимость приобретенных станков | 6 345 763 руб. | Расходная накладная |

| 08 | 60 | Учет услуг транспортной компании | 520 763 руб | Акт выполненных работ |

| 19 | 60 | Учет НДС (1 142 237 + 93 737) | 1 235 974 руб. | Счет-фактура |

| 01 | 08 | Ввод станков в эксплуатацию (6 345 763 + 520 763) | 6 866 826 руб. | Акт ОС-1 |

Принятие к учету оборудования, требующего монтажа

Часть оборудования, которое поступает на производство, как правило, требует монтажа. Это может быть производственное или техническое оборудование, которое функционирует только по факту его сборки, а также измерительные приборы, которые монтируются к основному оборудованию.

в октябре 2015 АО «Богатырь» осуществило покупку оборудования по цене 6 745 000 руб., НДС 1 030 271 руб. Оборудование было приобретено с целью сборки конвейерной линии. Услуги доставки — 41 000 руб., НДС 6 254 руб. Для монтажа была привлечена подрядная организация ООО «Монтаж Плюс» (стоимость услуг 234 000 руб., НДС 35 695 руб.).

Бухгалтер АО «Богатырь» сделал в учете такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 07 | 60 | Отражение стоимости оборудования, требующего монтажа | 5 714 729 руб. | Расходная накладная |

| 07 | 60 | Отражение стоимости услуг транспортной компании | 34 746 руб. | Акт выполненных работ |

| 19 | 60 | Отражение входного НДС от стоимости оборудования | 1 030 271 руб. | Расходная накладная |

| 19 | 60 | Отражение входного НДС от стоимости услуг транспортной компании | 6 254 руб. | Акт выполненных работ |

| 08_3 | 07 | Отражение стоимости оборудования, переданного для монтажа конвейерной линии (5 714 729 + 34 746 ) | 5 749 475 руб. | Акт приема-передачи оборудования |

| 68 НДС | 19 | Принятие к вычету входного НДС по затратам на приобретение оборудования (1 030 271 + 6 254) | 1 036 525 руб. | Счет-фактура |

| 08_3 | 60 | Отражение стоимости услуг ООО «Монтаж Плюс» | 198 305 руб | Акт выполненных работ |

| 19 | 60 | Отражение входного НДС от стоимости услуг ООО «Монтаж Плюс» | 35 695 руб. | Акт выполненных работ |

| 01 ОС в эксплуатации | 08_3 | Принятие к учету и введение в эксплуатацию конвейерной линии (5 749 475 + 198 305) | 5 947 780 руб | Акт ввода в эксплуатацию ОС |

| 68 НДС | 19 | Принятие к вычету входного НДС от стоимости услуг ООО «Монтаж Плюс» | 35 695 руб. | Счет-фактура |

Ремонт оборудования

Под ремонтом оборудования понимают работы, устраняющие его неисправность и восстанавливающие работоспособность. Технические свойства оборудования при этом не меняются.

Рассмотрим пример: ООО «Холод Плюс» своими силами в октябре 2015 осуществило ремонт холодильного оборудования, для чего был приобретен компрессор стоимостью 4 125 руб., НДС 629 руб. Вознаграждение сотрудникам, выполнивших ремонт, составило 3 115 руб.

В учете ООО «Холод Плюс» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 10_5 | 50 | Приобретение компрессора | 3 496 руб. | Товарная накладная |

| 19 | 60 | Учет НДС от стоимости компрессора | 629 руб. | Товарная накладная |

| 68 НДС | 19 | Принятие к вычету НДС | 629 руб. | Счет-фактура |

| 60 | 51 | Оплата поставщику за компрессор | 4 125 руб. | Платежное поручение |

| 44 | 10_5 | Списание стоимости компрессора | 3 496 руб. | Акт ОС-3 |

| 44 | 70 | Учет расходов на ремонт холодильного оборудования собственными силами | 3 115 руб. | Акт ОС-3 |

Модернизация оборудования и его амортизация

Под модернизацией оборудования понимают работы, связанные с улучшением его технологических и служебных свойств.

Амортизация на модернизируемое оборудование начисляется при условии, что модернизация займет не более 12 месяцев. В случае, если процесс улучшения осуществляется более года, то начисление амортизации необходимо прекратить.

Проводки по амортизации и модернизации оборудования рассмотрим на примере: ООО «Будапешт» осуществило модернизацию оборудования силами подрядчика на сумму 62 500 руб., НДС 9 534 руб.

- первоначальная стоимость оборудования — 418 000 руб;

- срок полезного использования — 3 года;

- годовая норма амортизации 1/3*100% = 33,33%;

- ежемесячная сумма амортизации 418 000 * 33,33% / 12 мес. = 11 610 руб.

Операции были отражены проводками:

| Дт | Кт | Описание | Сумма | Документ |

| 26 | 02 | Амортизация по модернизируемому оборудованию | 11 610 руб. | Ведомость начисления амортизации |

| 08 Расходы на модернизацию ОС | 60 | Стоимость работ подрядчика | 52 966 руб. | Акт выполненных работ |

| 19 | 60 | НДС от стоимости работ подрядчика | 9 534 руб. | Акт выполненных работ |

| 68 НДС | 19 | НДС к вычету | 9 534 руб. | Счет-фактура |

| 60 | 51 | Оплата подрядчику | 62 500 руб. | Платежное поручение |

| 26 | 02 | Амортизация по модернизируемому оборудованию | 11 610 руб. | Ведомость начисления амортизации |

| 01 | 08 Расходы на модернизацию ОС | Увеличение балансовой стоимости оборудования на сумму модернизации | 52 966 руб. | Акт модернизации |

Выбытие оборудования

Выбытие оборудования может осуществляться как путем ликвидации, так и путем продажи.

Продажа оборудования

ООО «Фаза» осуществила продажу производственного станка по цене 84 000 руб. Первоначальная стоимость станка — 112 000 руб., начисленная амортизация — 34 000 руб., остаточная стоимость 78 000 руб.

| Дт | Кт | Описание | Сумма | Документ |

| 01 Выбытие ОС | 01 | Списание первоначальной стоимости | 112 000 руб. | Акт ОС-3 |

| 02 | 01 Выбытие ОС | Списание начисленной амортизации | 34 000 руб. | Акт ОС-3 |

| 91_2 | 01 Выбытие ОС | Списание остаточной стоимости | 78 000 руб. | Акт ОС-3 |

| 62 | 91_1 | Начислена выручка | 84 000 руб. | Акт приема-передачи |

| 91_2 | 68 НДС | Начислен НДС от продажи | 12 814 руб. | Счет-фактура |

Ликвидация оборудования

ООО «Экспресс» приняло решение о ликвидации оборудования в связи с его моральным износом. Первоначальная стоимость оборудования — 81 000 руб., износ — 74 000 руб., остаточная стоимость 7 000 руб.

| Дт | Кт | Описание | Сумма | Документ |

| 02 | 01 Выбытие ОС | Отражение суммы износа | 74 000 руб. | Акт на списание ОС |

| 01 Выбытие ОС | 01 | Отражение первоначальной стоимости | 81 000 руб. | Акт на списание ОС |

| 91_2 | 01 Выбытие ОС | Списание остаточной стоимости | 7 000 руб. | Акт на списание ОС |

Передача оборудования в аренду

ООО «Адмирал» было приобретено оборудования с целью передачи в аренду. Стоимость оборудования на балансе — 512 000 руб., НДС 78 102 руб.

| Дт | Кт | Описание | Сумма | Документ |

| 03 Собственное имущество | 08 | Принятие к учету оборудования | 433 898 руб. | Акт ОС-1 |

| 68 НДС | 19 | Принятие к вычету НДС | 78 102 руб. | Акт ОС-1 |

| 03 Имущество, сданное в аренду | 03 Собственное имущество | Передача оборудования арендатору | 433 898 руб. | Акт приема-передачи |

- Счет бухгалтерского учета 07 — Оборудование к установке

- Корректировка поступления в бухгалтерском учете

- Переоценка основных средств в бухгалтерском учете

- Проводки по счету 002 в бухгалтерском учете

Источник: saldovka.com

Бухгалтерский учет основных средств: основные проводки

Каждая компания любого размера и профиля не обходится в деятельности без средств производства – будь то здания, станки, автомобили или торговое, холодильное, выставочное оборудование. Спектр основных средств, используемых в тяжелой и легкой промышленности, торговле, на транспорте необычайно велик; поэтому их учет и правильное составление проводок по основным средствам – первостепенная задача бухгалтера.

Определяем объект учета

Признаки имущества, попадающего под определение основного средства для бухгалтерского и налогового учета, изложены в ст.257 НК РФ и п.4 ПБУ 6/01.

Начиная с 01.01.2016г. к основным относят средства труда стоимостью более 100 тыс. руб. Стоимость ОС, принятых в эксплуатацию ранее обозначенной даты, начиналась от 40 тыс. руб.

Все действия с основными средствами, включая их поступление (изготовление), монтаж, ввод в эксплуатацию, перемещение, выбытие оформляются документально:

Формы первичных документов по учету основных средств утверждены Госкомстатом РФ №7 от 21.01.2003г., однако с 2013г. компании имеют право утверждать и использовать свои формы документов с соблюдением требований о наличии основных реквизитов.

Использование основных средств предполагает их эксплуатацию сроком более 12 месяцев. В период использования ОС начисляется амортизация – то есть часть стоимости основного средства, которую оно переносит в аналогичном периоде на производимую с его использованием продукцию. Амортизация служит источником восполнения активов компании и рассчитывается с учетом срока полезного использования основного средства. Сроки использования различных категорий ОС утверждены Классификатором (Постановление Правительства РФ от 01.01.2002г).

Ставим на баланс ОС

Чтобы принять основное средство к учету, необходимо определить его первоначальную стоимость. Она включает, помимо непосредственно затрат на приобретение/изготовление ОС, стоимость транспортировки, монтажных и наладочных работ, таможенные сборы и госпошлину и другие расходы, напрямую связанные с объектом. НДС в первоначальную стоимость не включают.

Перечисленные затраты учитывают в дебете сч.08, формируя таким образом первоначальную стоимость объекта. Затем на основании приказа руководителя вводят ОС в эксплуатацию проводкой Дт 01 Кт 08. Дату ввода рациональнее определять готовностью объекта к эксплуатации, что требуется утвердить в учетной политике.

Проводки по основным средствам при поступлении:

| Дт | Кт | Описание | Документ-основание |

| 08 | 60 | Поступило ОС от поставщика | Товарная накладная |

| 08 | 68 | Отражены госпошлины, регистрационные сборы по объекту | Выписка банка, бух.справка |

| 08 | 60 (76) | Отражены услуги сторонних фирм по монтажу, доставке, консультационным и посредническим услугам | Акт выполненных работ, договор |

| 19 | 60 | Отражен НДС | Счета-фактуры полученные |

| 68.2 | 19 | НДС предъявлен к вычету | |

| 01 | 08 | Принято к учету ОС | Акт ОС-1 (а, б) |

| 60 (76) | 51 | Отражена оплата поставщику | Платежное поручение |

Амортизируем ОС

В правилах бухгалтерского учета обозначены четыре способа амортизации, а налоговым кодексом предусмотрены всего два: линейный и нелинейный. Во избежание разночтений налогового и бухгалтерского учета компании обычно применяют один из двух. При этом выбранный способ охватывает все объекты ОС, но его можно изменить в течение срока эксплуатации.

Получите понятные самоучители по 1С бесплатно:

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Какой бы способ не предпочла компания, отразит амортизацию ОС бухгалтер так:

- Дт 20 (23,25,26,29,44) Кт 02 – начислена амортизация

Сумма амортизации в месяц определяется как результат деления годовой суммы, исчисленной по выбранному способу, на 12 месяцев; оформляется бухгалтерской справкой-расчетом.

Начислять амортизацию по вновь введенным объектам необходимо с 01 числа месяца, следующего за месяцем ввода; по выбывающим объектам прекращают начисление с 01 числа месяца, следующего за месяцем выбытия. В бухгалтерском балансе отражают остаточную стоимость ОС.

Различные способы получения ОС

В реальной деятельности обществ часто возникают случаи получения ОС в виде вклада в уставный капитал, по договору мены, безвозмездно:

Записи на счетах будут соответственно таковы:

Проводим переоценку ОС

Организация может утвердить в учетной политике свое право проводить ежегодную переоценку ОС. Ее проводят в отношении всех однородных объектов ОС. В результате стоимость объектов может увеличиться или уменьшиться:

Результаты дооценки включают в состав добавочного капитала, бухгалтер отразит это так:

- Дт 01 Кт 83 – отражена сумма дооценки ОС;

- Дт 83 Кт 02 – скорректирована амортизация.

Результаты уценки относят на прочие расходы:

- Дт 91.2 Кт 01 – отражена сумма уценки ОС;

- Дт 02 Кт 91.1 – скорректирована амортизация.

После проведения переоценки амортизацию рассчитывают на основании не первоначальной, а восстановительной стоимости.

Отражаем выбытие ОС

По достижению износа или в связи с продажей объект ОС подлежит списанию. Выбытие ОС оформляется актом ОС-4 (а,б), подписываемого комиссией. В инвентарной карточке объекта делают соответствующую запись и отражают в учете факт выбытия:

В целях налогообложения доходы/расходы от реализации ОС включают в состав внереализационных.

Источник: buhspravka46.ru

Не принимает к учету ос ошибка

Далеко не всегда работа в 1С происходит гладко, бывает так, что программа «капризничает»: не хочет проводить документы, не рассчитывает нужные суммы или формирует неправильные проводки. В этой статье я расскажу вам о том, как исправить часто возникающие ошибки по учету основных средств в программе 1С: Бухгалтерия государственного учреждения 8 редакции 1.0.

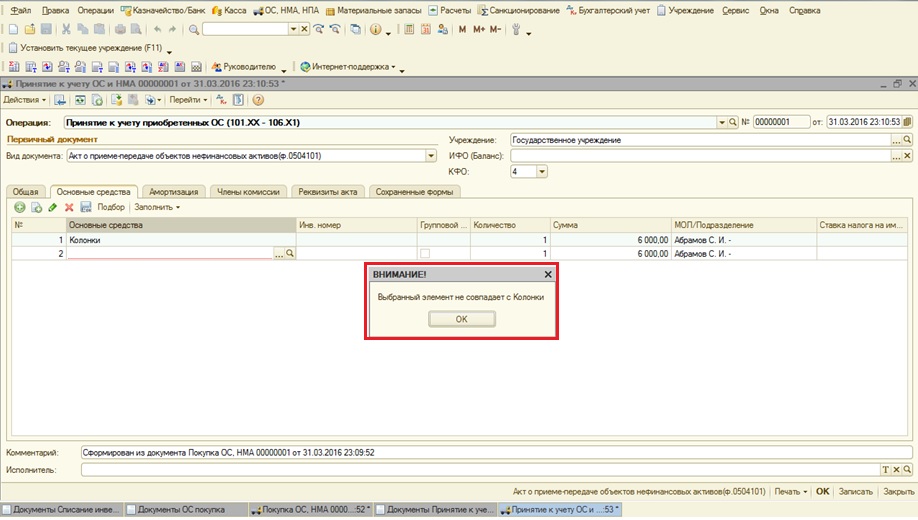

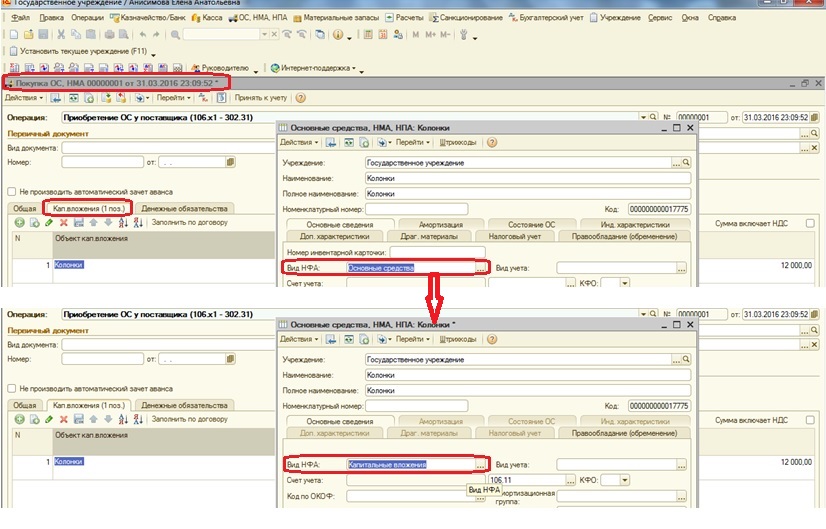

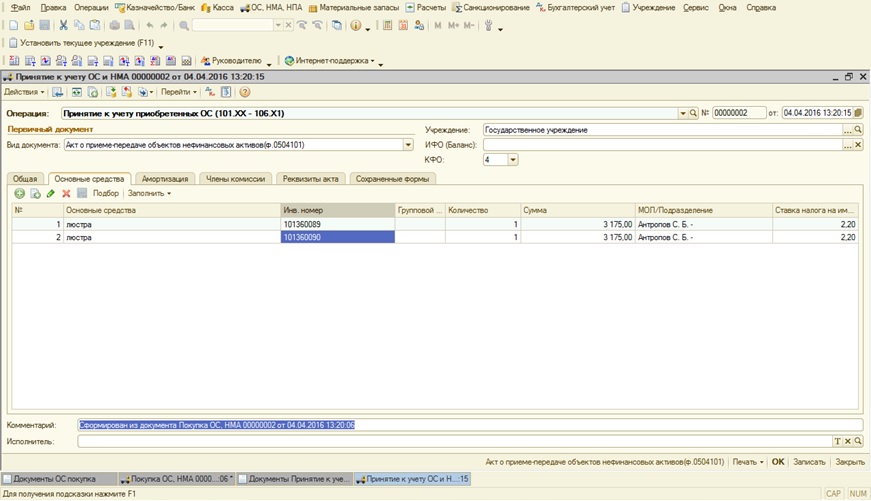

Первая ситуация: при принятии к учету нескольких основных средств стоимостью более 3000 рублей в одном документе выходит ошибка «Выбранный элемент не совпадает с …»

Ошибка возникает из-за неправильно указанного вида нефинансового актива в карточке основного средства для документа «Покупка ОС, НМА».

Для документа «Покупка ОС, НМА» на закладке «капитальные вложения» в карточке основного средства обязательно должен быть указан «Вид НФА» — «Капитальные вложения».

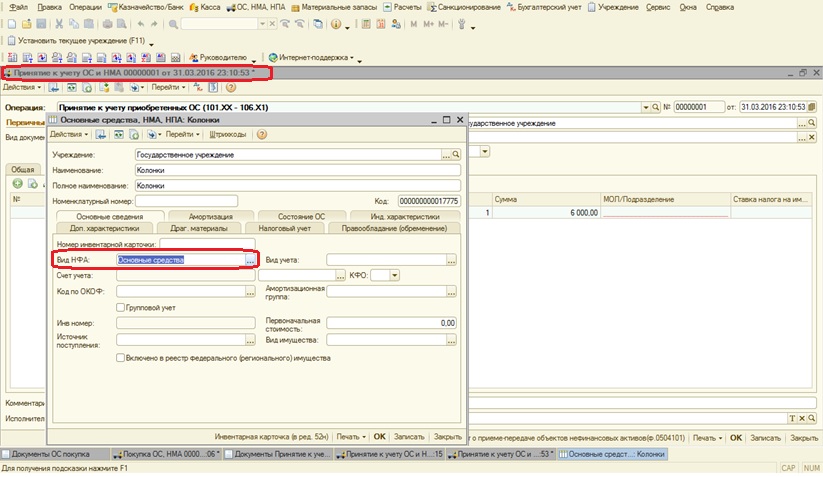

Нужно исправить «Вид НФА» в карточке ОС, которое выбрано в документе «Покупка ОС, НМА». А при заполнении документа «Принятие к учету ОС и НМА» на закладке «Основные средства» в справочнике «Основные средства» создаем новые элементы с видом НФА – «Основное средство».

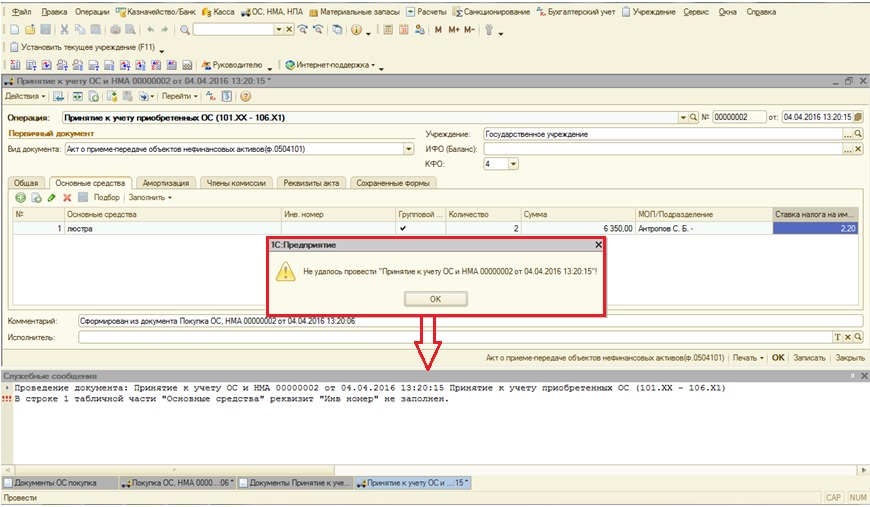

Следующая ошибка, которая может появиться при принятии к учету ОС: «В строке 1 табличной части «Основные средства» реквизит «Инв номер» не заполнен».

Ошибка возникает из-за того, что основные средства стоимостью более 3000 рублей подлежат индивидуальному учету. В данном случае стоимость каждого объекта 3175 рублей. Поэтому для каждого основного средства заводим отдельную строку и присваиваем инвентарный номер.

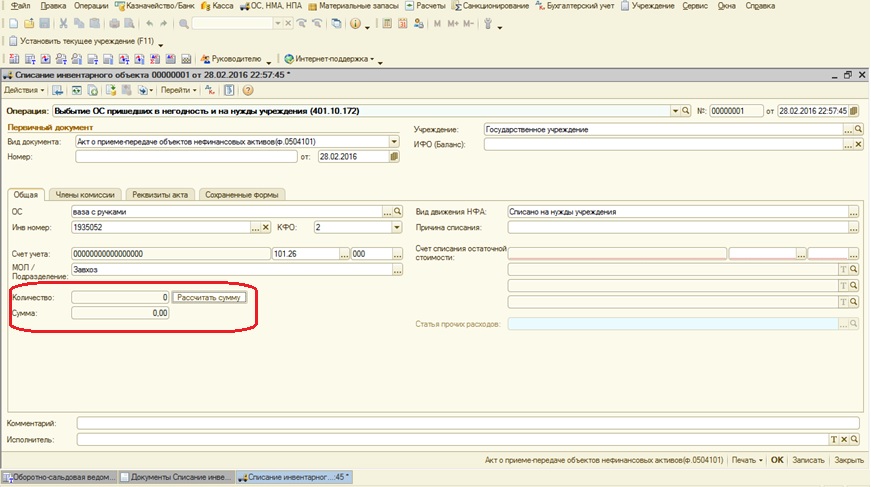

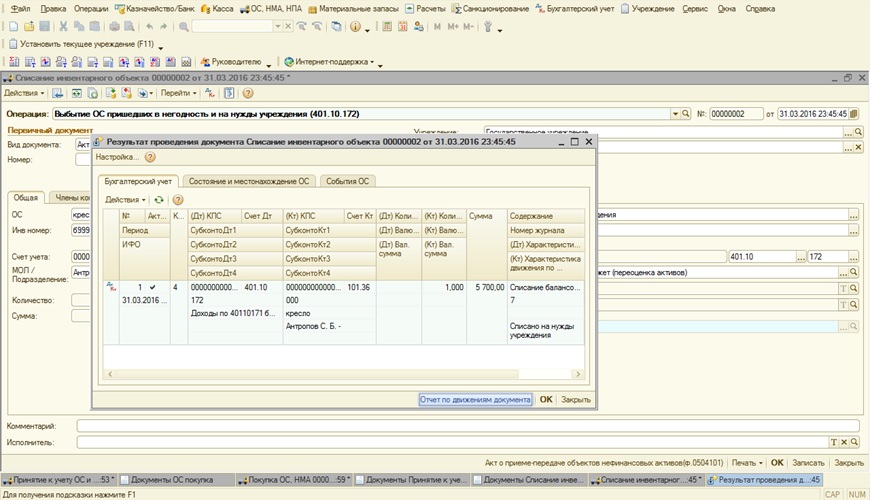

Еще иногда бывает такая ситуация, когда при списании основного средства не рассчитывается сумма.

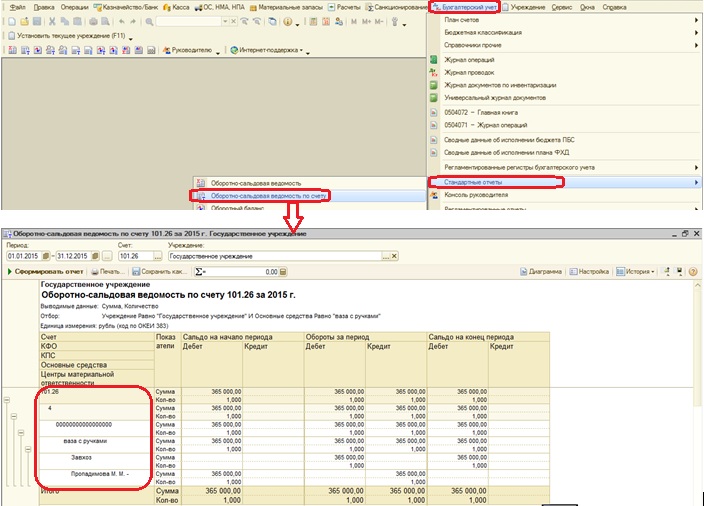

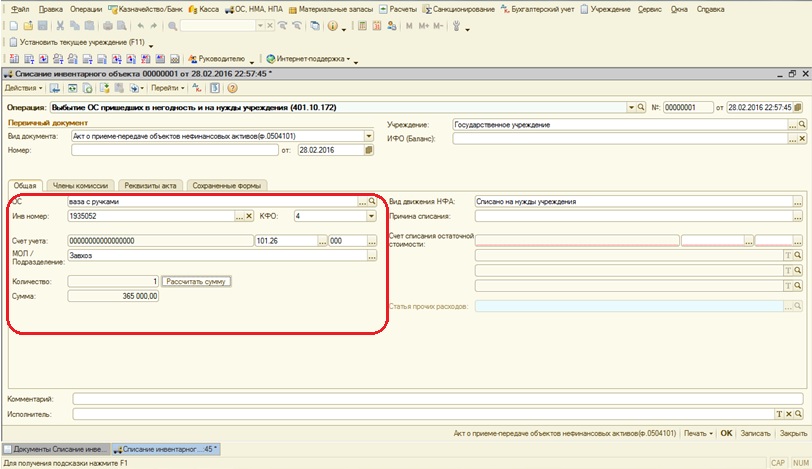

Если возникает такая ошибка, то первое, что нужно сделать, — это сформировать оборотно-сальдовую ведомость по данному основному средству и сравнить все параметры, которые вы выбираете в документе «Списание инвентарного объекта».

В отчете мы видим, что основное средство принято к учету по КФО (код финансового обеспечения) 4, а списать его мы пытаемся по КФО 2. Бывают еще ситуации, когда выбираем не то материально-ответственное лицо, либо не тот счет учета. После сверки с отчетом исправляем параметры в документе «Списание инвентарного объекта».

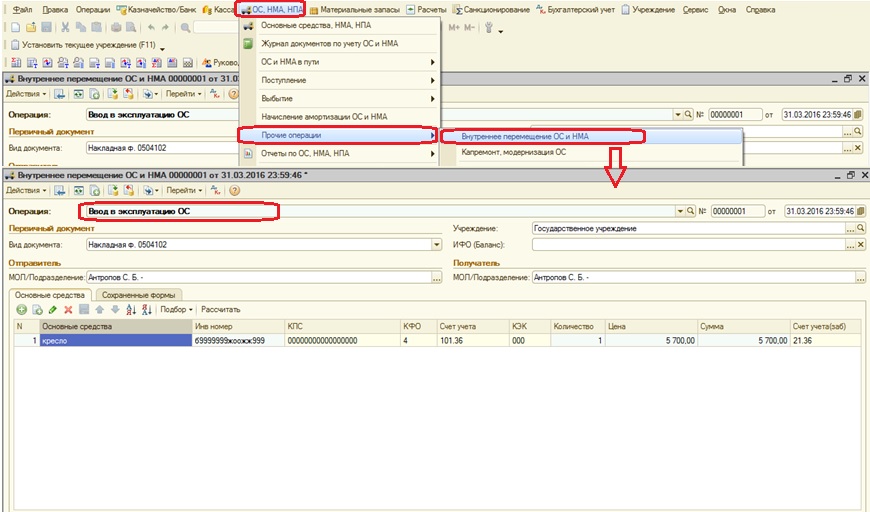

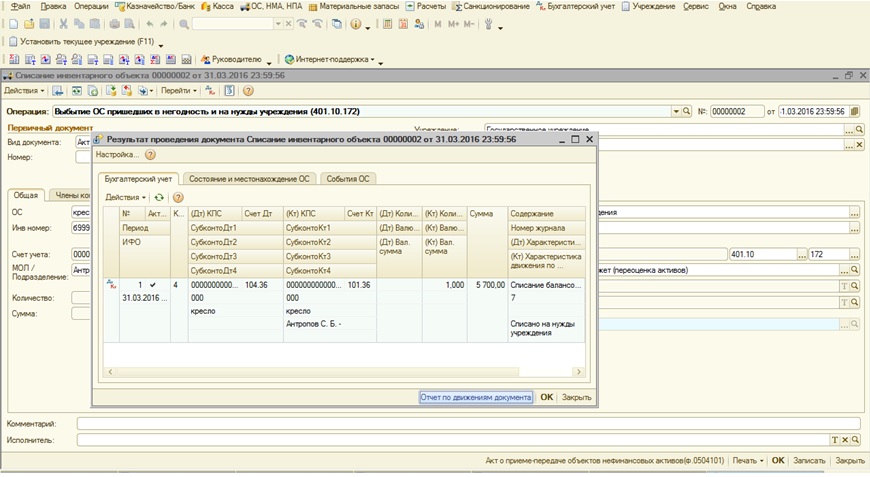

Еще одна из возможных ошибок заключается в том, что при списании основного средства, стоимостью от 3000 до 40000 рублей формируется проводка со счетом 401.10, а это не верно. Для таких основных средств при списании должна быть проводка: Дт 104.хх Кт 101.хх.

Почему возникла такая ситуация? Основное средство не было введено в эксплуатацию, а значит, и не была начислена амортизация. Документом «Внутреннее перемещение ОС и НМА» вводим основное средство в эксплуатацию и после этого формируем списание.

Итак, в статье я постаралась описать часто возникающие ошибки при учете основных средств и пути их исправления. Если у вас появляются ошибки, речь о которых не шла в данном материале, то вы можете описать их на форуме или в комментариях к статье и получить развернутый ответ.

Если вам нужно больше информации о работе в 1С: БГУ 8, то вы можете бесплатно получить наш сборник статей по ссылке .

Автор статьи: Наталья Стахнёва

Добавить комментарий

Было проведено поступление оборудования на счет 08.04.2. В 1С создаю документ Принятие к учету ОС — появляется ошибка «Не удалось провести. Некорректно заполнена строка количество». При этом в ОСВ 08.04.2 — основное средство есть. В чем может быть проблема?

Остатка по счету 08.04.2 «Приобретение основных средств» в ОСВ быть не может, т. к. он используется транзитно для упрощенного принятия на учет ОС:

- объект сразу вводится в справочник Основные средства без промежуточного справочника Номенклатура ;

- документ Принятие на учет ОС оформлять не нужно

- ввод в эксплуатацию одновременно с оприходованием ОС в документе Поступление основных средств .

Использование счета 08.04.2 «Приобретение основных средств» недопустимо в документе Поступление оборудования .

- зайти в справочник Номенклатура изменить Вид номенклатуры на Оборудование (объекты основных средств);

- поменять счет в документе поступления на 08.04.1 «Приобретение компонентов основных средств».

См. также:

- Важные изменения и особенности автоматизации ФСБУ 6 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

На конкретном примере разберем, как искать ошибки на участке «амортизация основных средств». И что делать, если нашли. Проверьте свой учет!

- Проверяем проводки

- Устанавливаем причины остановленной амортизации и исправляем ошибки, если они есть

Проверяем проводки

Чтобы увидеть начисленную амортизацию, формируем отчет «Анализ субконто» (раздел «Отчеты» — «Анализ субконто»). Проводки по счету 02 — это то, что нам нужно.

Для более глубокого анализа установим конкретный период, выберем субконто «Основные средства» и проверяемую организацию. Нажимаем «Сформировать» — создаем отчет.

В нашем примере по первому автомобилю амортизация в текущем месяце почему-то не рассчитана. Но мы видим, что обороты по счету 01 и 02 — разные, не совпадают. Это значит, объект еще полностью не самортизировали и должна быть веская объективная причина, чтобы амортизацию не начислять. Если она есть — все в порядке. Иначе придется исправлять ситуацию.

Подробнее об этом — чуть ниже.

Второй автомобиль уже полностью самортизировали, это видно по сальдовым оборотам на счетах 01 и 02 — они совпадают.

По ноутбуку и шкафу вопросов не возникает — амортизация идет.

Устанавливаем причины остановленной амортизации и исправляем ошибки, если они есть

Два варианта решения.

Первый: изменить состояние начислений амортизации. Делают это с помощью документа «Изменение состояния ОС» (раздел «ОС и НМА» — «Параметры амортизации ОС»).

Второй: создать резервную копию базы и изменить данные документа на верные. Если хозяйственная операция была в прошлом периоде, то нужно будет заново закрыть месяц.

![]()

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Для более глубокого анализа установим конкретный период, выберем субконто «Основные средства» и проверяемую организацию. Нажимаем «Сформировать» — создаем отчет.

В нашем примере по первому автомобилю амортизация в текущем месяце почему-то не рассчитана. Но мы видим, что обороты по счету 01 и 02 — разные, не совпадают. Это значит, объект еще полностью не самортизировали и должна быть веская объективная причина, чтобы амортизацию не начислять. Если она есть — все в порядке. Иначе придется исправлять ситуацию.

Подробнее об этом — чуть ниже.

Второй автомобиль уже полностью самортизировали, это видно по сальдовым оборотам на счетах 01 и 02 — они совпадают.

По ноутбуку и шкафу вопросов не возникает — амортизация идет.

Устанавливаем причины остановленной амортизации и исправляем ошибки, если они есть

Два варианта решения.

Первый: изменить состояние начислений амортизации. Делают это с помощью документа «Изменение состояния ОС» (раздел «ОС и НМА» — «Параметры амортизации ОС»).

Второй: создать резервную копию базы и изменить данные документа на верные. Если хозяйственная операция была в прошлом периоде, то нужно будет заново закрыть месяц.

![]()

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Все статьи автора

Возможно, вам будет интересно

- Ошибки в налогообложении бизнеса: ситуации из практики

- Что такое выездная налоговая проверка

- Риск-ориентированный надзор в проверках ГИТ: критерии отнесения организации к категориям риска

- Обзор изменений в связи с Указом Президента РФ

- Налоговый вычет при покупке жилья в 2023 году

- Нововведения по подотчету

Возможно, вам будет полезно

В этой статье показываем самые частые ошибки с работе с инвентарной карточкой и способы их исправить

В первой статье рассматривали, как заполнять реквизиты ИК, и на что обращать внимание при заполнении.

Во второй — как заполнять таблицы ИК.

Как появляются ошибки?

Если при ведении учёта основных средств пользоваться документом «Операция (бухгалтерская)», в инвентарной карточке могут появиться ошибки. Так происходит, потому что эта операция не формирует записи в регистрах основных средств, а значит, в карточку основных средств и в специализированные отчёты информация не попадает. Поэтому лучше не пользоваться этой операцией при учёте основных средств.

Например, если увеличить стоимость основного средства с помощью документа Операция (бухгалтерская), это изменение отобразится в оборотке по счёту. Но в инвентарной карточке и ведомости остатков стоимость не изменится.

Когда ошибки обнаруживаются?

Вот основные ситуации, в которых становятся заметны ошибки:

- Когда нужно списать основное средство. В помощнике подбора его нет, а в оборотно-сальдовой ведомости есть.

- Когда нужно списать основное средство, его балансовая стоимость списывается, а начисленная амортизация — нет.

- Стоимость или начисленная амортизация в ведомости остатков отличаются от данных бухгалтерского учета в оборотно-сальдовой ведомости.

- В ведомости остатков основных средств остаточная стоимость выводится в отрицательном значении.

- При выводе на печать инвентарной карточки основных средств остаточная стоимость выводится неправильно.

Самые частые ошибки в инвентарной карточке и способы их решения

Большинство проблем с регистрами можно решить с помощью документа «Корректировка записей регистров». В документе настраивается состав регистров, которые нужно исправить, и добавляются корректирующие записи.

Рассмотрим наиболее распространенные ошибки и способы их исправления.

Неправильные данные по основному средству

Некорректно отображаются данные по основному средству при использовании помощника подбора в документах списания или внутреннего перемещения. Этот помощник берет данные из регистра «Стоимость ОС». Для решения проблемы нужно перейти в регистр и посмотреть, в чем именно проблема:

- Пустой инвентарный номер. Если в некоторых строках регистра не заполнено поле «Инвентарный номер», нужно создать запись с расходным движением по пустому инвентарному номеру и приходным движением по заполненному инвентарному номеру.

- Стоимость ОС в инвентарной карточке выше учётной. Стоимость будет выше, если нет записи регистра, в которой отражается уменьшение стоимости. Тогда нужно сделать расходное движение, которое уменьшит стоимость на нужную сумму.

- Отрицательная стоимость основного средства или его вообще нет в помощнике подбора – присутствует лишняя строка регистра, показывающая уменьшение стоимости. В таком случае делается приходное движение с теми же данными, что и в лишней записи.

Стоимость ОС в Ведомости остатков отличается от данных бух. учёта ОС

Стоимость или начисленная амортизация в Ведомости остатков по основным средствам отличается от данных бухгалтерского учета основных средств, или, наиболее яркий случай, остаточная стоимость основных средств отрицательная.

В данном случае имеем дело с одним из регистров накопления – «Стоимость ОС» или «Амортизация и обесценение». В первую очередь определяемся, данные какого именно регистра отличаются от данных учета. А затем с помощью документа «Корректировка записей регистров» добавляем корректирующие строки: расходное движение по лишним записям или приходное по недостающим.

Источник: xn—-ctbeac1atud4aaxcs.xn--p1ai