Целью данной курсовой работы является рассмотрение и раскрытие методики составления бухгалтерского баланса в теории и на практике.

Задачами курсовой работы являются:

рассмотреть роль и назначение бухгалтерских балансов;

охарактеризовать классификацию бухгалтерских балансов;

раскрыть структуру и строение бухгалтерских балансов;

описать практику заполнения годового бухгалтерского баланса организации ПСХК «Хадабулак».

Основной целью деятельности кооператива является производство, переработка, хранение и реализация сельскохозяйственной продукции и получение прибыли.

Основные показатели производственно-экономической деятельности ПСХК «Хадабулак».

Темп роста, базисный

Валовая продукция по себестоимости, тыс.руб.

Денежная выручка от реализации продукции, тыс.руб.

Площадь с/х угодий, га

в том числе пашни, га

Стоимость основных производственных фондов, тыс. руб.

Количество энергетических мощностей, л.с.

Среднегодовая численность работников, чел.

#1c Заполнение кодов строк в ф.300 в1С по приобретению и реализации в РК. #бухгалтер #налоги

в том числе занятых в с.-х. производстве

Поголовье скота, усл. гол.

Энергетические мощности, л.с.

Прибыль (+)/ Убыток (-) ,тыс. руб.

Данные табл. 1 свидетельствуют о том, что объем продукции (работ, услуг) снизился в отчетном периоде по отношению к базисному периоду на 5,54 %, а объем выручки увеличился на 1,03%, что является в основном результатом роста цен.

Общая земельная площадь в динамике лет осталась неизменной и составляет 3239 га, но изменилась структура сельскохозяйственных угодий на 56 га, за счет ликвидации сенокосов в пользу пашни.

Среднегодовая стоимость основных средств, в динамике за три года, снизилась на 9,02%, следовательно, ухудшилось качество, полнота и своевременность выполнения сельскохозяйственных работ.

Далее, как видно из приведенных данных, на предприятии сокращается среднегодовая численность работников в отчетном периоде по отношению к базисному она снизилась на 33,3%. От обеспеченности предприятия персоналом зависят объем и своевременность выполнения всех работ, и ряд других экономических показателей. Фактическое количество работников по категориям меньше плановой потребности. Основной причиной уменьшения количества работников хозяйства является увольнение по собственному желанию (сельскохозяйственный труд малопривлекателен и малооплачиваем).

Общее поголовье животных снизилось в натуральном выражении на 127 условных голов, что составило 20,42%.

Показатель энергетических ресурсов в отчетном периоде по сравнению с базисным периодом снизился на 34,08%.

Анализируемое предприятие не рентабельно.

Бухгалтерский баланс формируется на последнюю отчетную дату, то есть в составе годовой отчетности, на 31 декабря. Его типовая форма (форма № 1) утверждена приказом Минфина России от 22.07.2003 № 67н. (Приложение 2). На ее основе организация может разработать собственную форму с учетом специфики деятельности.

Однако в такой форме баланса необходимо сохранить коды итоговых строк (300 и 700), коды строк итогов по разделам (190, 290, 490, 590 и 690), коды по группам статей бухгалтерского баланса (110, 120, 130 и т. д.). Форма № 1 состоит из актива и пассива. В активе указывается стоимость имущества и величина дебиторской задолженности, в пассиве — размер собственного капитала, сумма заемных средств и кредиторской задолженности организации.

Рассмотрим краткую характеристику разделов и статей бухгалтерского баланса ПСХК «Хадабулак» на 31 декабря 2010 год на конец отчетного периода. (Приложение 2).

Раздел I «Внеоборотные активы».

Счета этого раздела предназначены для обобщения информации о наличии и движении активов организации, которые в соответствии с правилами бухгалтерского учета относятся к основным средствам, нематериальным активам и другим внеоборотным активам, а также операций, связанных с их строительством, приобретением и выбытием.

Статья «Нематериальные активы — строка 110 (счета 04, 05)”

В данном подразделе отражается остаточная стоимость имущества, которое учитывается на счете 04 «Нематериальные активы» за вычетом амортизации, учтенной по счету 05 «Амортизация нематериальных активов».

По группе статей нематериальные активы (строка 110) не отражены суммы ни на начала, ни на конец года.

Статья «Основные средств»- строка 120 (счета 01, 02, 03)

По данной строке Бухгалтерского баланса отражается информация об объектах основных средств (ОС), учитываемых в бухгалтерском учете на счете 01 «Основные средства».

По этой строке Бухгалтерского баланса указывается остаточная стоимость ОС организации на на начало отчетного года на 31 декабря отчетного года (п. 35 ПБУ 4/99, п. 49 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, Письмо Минфина России от 30.01.2006 N 07-05-06/16).

Остаточная стоимость ОС на отчетную дату определяется как разница между сальдо по счетам 01 и 02 (с учетом переоценки, если таковая проводилась).

Не подлежащие амортизации объекты ОС показываются в Бухгалтерском балансе по первоначальной (восстановительной) стоимости.

По строке 120 «Основные средства» показана остаточная стоимость основных средств, принадлежащих ПСХК «Хадабулак» на начало отчетного года она составила 1332 тыс. руб., а на конец – 1330 тыс. руб.

Статья «Незавершенное строительство (счета 07, 08, 16)»-строка130

По строке 130 «Незавершенное строительство» записываются суммы вложений во внеоборотные активы. Чтобы заполнить строку 130, надо просуммировать дебетовые остатки по счетам 07 «Оборудование к установке» и 08 «Вложения во внеоборотные активы» и вычесть сальдо по кредиту 02 (в части амортизации, начисленной по объектам капитального строительства, находящимся во временной эксплуатации до ввода в постоянную эксплуатацию).

По строке 130 «Незавершенное строительство» сумм нет.

Статья «Доходные вложения в материальные ценности (счет 03) «-строка135.

По данной строке 135 организации отражают имущество в доходных вложениях в материальные ценности, предоставляемые за плату во временное владение и пользование с целью получения дохода.

По статье «Доходные вложения в материальные ценности» (строка 135) сумм нет.

Статья «Долгосрочные финансовые вложения (счета 58, 59) «-строка140.

В данной строке 140 отражают произведенные на срок более одного года и отраженные на счете 58 «Финансовые вложения» все виды долгосрочных финансовых инвестиций и займов.

По статье 140 «Долгосрочные финансовые вложения», долгосрочных финансовых инвестиций и займы ПСХК «Хадабулак» на начало отчетного года составили 2 тыс. руб., а на конец – 2 тыс. руб.

Статья «Прочие внеоборотные активы»- строка150.

Данные этого подраздела отражаются по строке 150 в случае, если отдельные виды внеоборотных активов не нашли отражения по предыдущим подразделам первого раздела актива баланса.

По строке 150 «Прочие внеоборотные активы» сумм нет.

По строке 190 «Итого по разделу 1» на начало отчетного года 1334 тыс. руб., на конец отчетного периода – 1332 тыс. руб.

Раздел II «Оборотные активы».

По разделу 2 «Оборотные активы» отражаются средства ПСХК «Хадабулак», используемые им в течение одного года. Основные виды оборотных активов можно подразделить на следующие группы: товарно-материальные ценности, дебиторская задолженность, краткосрочные финансовые вложения и денежные средства.

Статья «Запасы» – строка 210

В данной строке 210 в ПСХК «Хадабулак» отражены суммы запасов 4175 тыс. руб. и 3081 тыс. руб. на начало и конец отчетного периода соответственно.

По данному подразделу основные составляющие расшифровываются по строкам 211 – 217.

По статье «Сырье, материалы и другие аналогичные ценности» (строка 211) приведена информация об остатках запасов:

- сырье и материалы – основные компоненты;

- сырье и материалы – не основные компоненты (используемые в производстве, но не являющиеся необходимыми компонентами, а также используемые для производственных и общехозяйственных нужд);

- топливо;

- тара и тарные материалы;

- запасные части;

- прочие материалы;

- Строительные материалы;

- инвентарь и хозяйственные принадлежности;

- другие материальные ценности, учитываемые на счете 10 «Материалы» в оценке по фактической себестоимости.

На начало отчетного года сумма остатков равнялась 1470 тыс. руб., на конец отчетного периода – 464 тыс. руб.

Строка 212 — животные на выращивании и откорме (счет 11) — 2632 тыс. руб. и 274 тыс. руб. на начало и конец отчетного периода соответственно.

Статья «Дебиторская задолженность (платежа по которой ожидаются в течение 12 месяцев после отчетной даты)» строка 240.

В ПСХК «Хадабулак» по строке 240 показывается общая сумма в размере 1544 тыс. руб. и 1555 тыс. руб. на начало и конец отчетного периода соответственно.

По строке 290 «Итого по разделу II» на начало отчетного года 5719 тыс. руб., на конец отчетного периода – 4636 тыс. руб.

Строка 300 «БАЛАНС».

Показатель этой строки представляет собой сумму показателей по строкам 190 «Итого по разделу I» и 290 «Итого по разделу II» и отражает общую стоимость активов, имеющихся у организации. Значение строки 300″БАЛАНС» характеризует валюту баланса.

— на начало отчетного года = 1334+5719 = 7053 тыс. руб.

— на конец отчетного года = 1332+4636 = 5968 тыс. руб.

Если актив бухгалтерского баланса характеризует состав хозяйственных средств организации, то в пассиве показано, из каких источников эти средства образованы. Пассив баланса – это сумма обязательств организации.

Раздел Ш «Капитал и резервы».

Отражаются источники собственных средств ПСХК «Хадабулак».

Статья «Уставный капитал»- строка 410.

По строке 410 в ПСХК «Хадабулак» отражается сумма уставного капитала (счет 80), в размере 9302 тыс. руб. на начало и конец отчетного периода.

Статья «Добавочный капитал» – строка 420.

В подразделе по строке баланса 420 в ПСХК «Хадабулак» отражены данные кредитового остатка по счету 83 «Добавочный капитал» в размере 2210 тыс. руб. и 2200 тыс. руб. на начало и конец отчетного года соответственно.

Статья «Нераспределенная прибыль (непокрытый убыток) – строка 470.

По строке 470 отражается непокрытый убыток, который на начало отчетного периода составил 6955 тыс. руб. и на конец отчетного периода составил 7693 тыс. руб. Сальдо на конец периода по Кт 84 минус сальдо на конец периода по Дт 84 плюс сальдо на конец периода по Кт 99 минус сальдо на конец периода по Дт 99.

«Итого по разделу III» строка 490 на начало отчетного года – 4557 тыс. руб., на конец отчетного периода – 3819 тыс. руб.

Раздел IV «Долгосрочные обязательства»

По строке 510 «Займы и кредиты» (сальдо на конец периода Кт 67) и по строке 515 «Отложенные налоговые обязательства» прочерк.

Статья « Прочие долгосрочные обязательства» — строка 520.

По строке 520 отражены суммы прочей кредиторской задолженности, которая будет погашена более чем через 12 месяцев после отчетной даты, а также отражаются статьи, которые не вошли в строки 510 – 515:

— на начало отчетного периода = 1013 тыс. руб.;

Источник: www.myunivercity.ru

Бух баланс строка 300

АВТОМАТИЗИРОВАННАЯ ФИНАНСОВАЯ

ОЦЕНОЧНАЯ СИСТЕМА

Скрыть меню

Оценка недвижимости

Оценка бизнеса

Финансовый анализ

АФОС Справочник

ИНТЕРПРЕТАЦИИ КОЭФФИЦИЕНТА АБСОЛЮТНОЙ ЛИКВИДНОСТИ ПРЕДПРИЯТИЯ

Коэффициент абсолютной ликвидности — это отношение общей суммы денежных средств и денежных эквивалентов компании к ее текущим обязательствам. Данное соотношение показывает способность компании погасить свою краткосрочную задолженность за счет только абсолютно краткосрочных активов. Эта информация полезна для потенциальных кредиторов при принятии решения о выдаче кредита.

Коэффициент абсолютной ликвидности, как правило, отражает наиболее консервативный взгляд на способность компании покрывать свои обязательства, в отличие от многих других коэффициентов ликвидности, поскольку ни запасы, ни дебиторская задолженность при расчете данного показателя не учитываются. То есть в случае если компания вынуждена немедленно погасить все текущие обязательства, этот показатель показывает способность компании сделать это без продажи или ликвидации других активов. Очевидно, что для продажи на рынке дебиторской задолженности, запасов и пр., могут потребоваться время и усилия. Кроме того, сумма денег, полученная от их продажи, может быть гораздо ниже рыночной стоимости, поэтому в расчет включаются только самые ликвидные оборотные активы предприятия.

Расчет коэффициента абсолютной ликвидности

Везде в мире коэффициент абсолютной ликвидности рассчитывается путем деления денежных средств и денежных эквивалентов на текущие обязательства.

Согласно бухгалтерскому учету разных стран, денежными эквивалентами, как правило, являются инвестиции и другие активы, которые могут быть конвертированы в денежные средства в течение 90 дней.

Текущие обязательства — обязательства, подлежащие погашению в течение 12 месяцев.

Коэффициент абсолютной ликвидности = (Денежные средства и

денежные эквиваленты / Краткосрочные обязательства.

Формула расчета данного коэффициента в зависимости от используемого бухгалтерского баланса будет немного отличаться. Ниже приведены формулы, для расчета коэффициента абсолютной ликвидности исходя из бухгалтерских балансов Российской Федерации, Республики Казахстан и Республики Беларусь.

- Российская бухгалтерская отчетность

, где

Кбл –коэффициент абсолютной ликвидности,

стр. 1250 – строка 1250 Бухгалтерского баланса – Денежные средства и денежные эквиваленты,

стр. 1500 – строка 1500 Бухгалтерского баланса – Итого по разделу V (краткосрочные обязательства).

- Бухгалтерская отчетность Республики Казахстан, форма № 1 – Б.

, где

Кбл –коэффициент абсолютной ликвидности,

стр. 010 – строка 010 Бухгалтерского баланса РК – Денежные средства и их эквиваленты.

стр. 300 – строка 300 Бухгалтерского баланса РК – Итого краткосрочные обязательства.

- Бухгалтерская отчетность Республики Казахстана, форма согласно Приложению 3 к Национальному стандарту финансовой отчетности .

, где

Кбл –коэффициент абсолютной ликвидности,

стр. 01 – строка 01 Бухгалтерского баланса РК (НСФО) – Денежные средства и эквиваленты денежных средств,

стр. 11 – строка 11 Бухгалтерского баланса РК (НСФО) – Краткосрочные финансовые обязательства.

- Бухгалтерская отчетность Республики Беларусь.

, где

Кбл –коэффициент абсолютной ликвидности,

стр. 270 – строка 270 Бухгалтерского баланса – Денежные средства и эквиваленты денежных средств,

стр. 690 – строка 690 Бухгалтерского баланса – Краткосрочные обязательства.

Интерпретация коэффициента абсолютной ликвидности

Если коэффициент абсолютной ликвидности компании равен 1, сумма денежных средств равна сумме текущих обязательств.

Если коэффициент абсолютной ликвидности компании составляет менее 1, значит наличных денег недостаточно для погашения краткосрочной задолженности.

Если коэффициент абсолютной ликвидности компании превышает 1, у компании больше денежных средств и их эквивалентов, чем текущих обязательств. В этой ситуации компания имеет возможность покрыть всю краткосрочную задолженность и все еще иметь свободные наличные деньги. Однако это может также указывать на то, что компания использует свой капитал не лучшим образом, поскольку он может быть инвестирован в выгодный проект, с доходом выше, чем банковская процентная ставка.

Коэффициент абсолютной ликвидности может быть полезен, если сравнивать его со средними показателями отрасли и средними показателями конкурентов или рассматривать в динамике с течением времени.

Коэффициент абсолютной ликвидности ниже 1 иногда указывает на то, что компания может испытывать финансовые трудности. Тем не менее, низкий коэффициент абсолютной ликвидности может быть показателем конкретной стратегии компании, при которой компания принудительно держит низкие резервы денежных средств.

Некоторые отрасли, как правило, работают с более высокими текущими обязательствами и более низкими денежными резервами, поэтому коэффициенты абсолютной ликвидности в разных отраслях могут указывать на разные финансовые состояния. Кроме того, более высокий коэффициент абсолютной ликвидности не обязательно отражает высокие результаты деятельности компании. Высокие коэффициенты абсолютной ликвидности могут указывать на то, что компания неэффективна в использовании денежных средств или, для компании важно получение недорогих кредитов.

Ясно, что коэффициент абсолютной ликвидности может быть одним из лучших индикаторов ликвидности для фирмы, но при этом существует и несколько ограничений коэффициента абсолютной ликвидности.

Прежде всего, бывают ситуации, при которых у компании с более низким коэффициентом абсолютной ликвидности, в конце года может образоваться гораздо более высокая текущая и быстрая ликвидность.

Во-вторых, в некоторых странах коэффициент абсолютной ликвидности менее 0,2 является нормальным (что затрудняет интерпретацию коэффициента).

Наконец, поскольку коэффициент абсолютной ликвидности отражает две перспективы, трудно понять, на какую перспективу смотреть. Если коэффициент покрытия наличности компании меньше 1, то это может означать, что компания инвестирует свои денежные средства в другие активы и имеет другие средства для погашения краткосрочной задолженности или находится в затруднительном финансовом положении. Именно поэтому в большинстве финансовых анализов используется коэффициент абсолютной ликвидности наряду с другими коэффициентами, такими как коэффициенты быстрой или текущей ликвидности.

Рекомендуемые значения коэффициента абсолютной ликвидности

Как было уже сказано ранее, при анализе коэффициента необходимо учитывать показатели конкурентов в отрасли.

В целом же кредиторы предпочитают высокий коэффициент денежных средств, поскольку это указывает на то, что компания может легко погасить свой долг. Хотя идеального значения нет, для кредиторов предпочтительнее соотношение не менее 0,5-1. Однако, надо понимать, что показатель абсолютной ликвидности обеспечивает наиболее консервативное понимание ликвидности компании, поскольку учитываются только денежные средства и их эквиваленты. При этом, важно отметить, что такое соотношение не говорит о хорошем финансовом состоянии компании, поскольку компании обычно не удерживают денежные средства и их эквиваленты в той же сумме, что и текущие обязательства. Фактически, считается, что если на счетах компании большое количество денежных средств — компания неэффективно использует свои высоколиквидные активы, поскольку, когда деньги не инвестируются, это не приводит к росту.

В России, нормальное значение коэффициента абсолютной ликвидности – 0,2…0,5, о чем говорят многочисленные источники. Однако, при анализе, необходимо обращать внимание, во-первых, на динамику коэффициента во времени, во-вторых на уровень аналогичного показателя у конкурентов.

Пример расчета коэффициентов

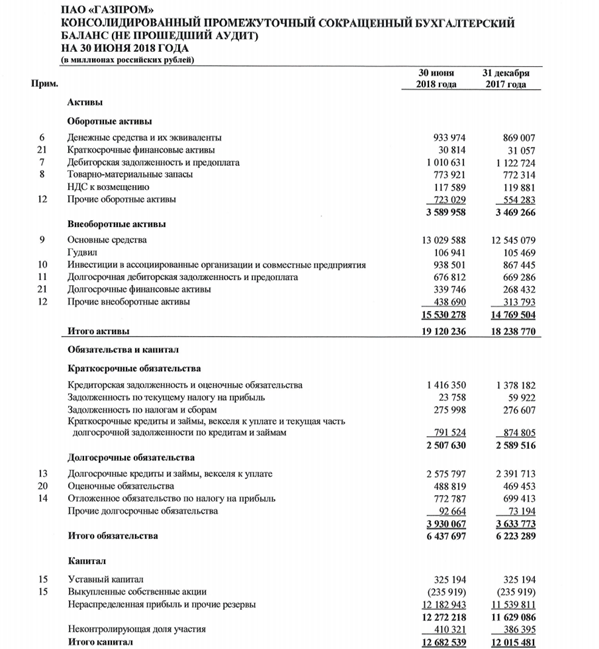

Ниже для примера приведен бухгалтерский баланс ПАО «Газпром»

Рис. 1. Бухгалтерский баланс ПАО «Газпром»

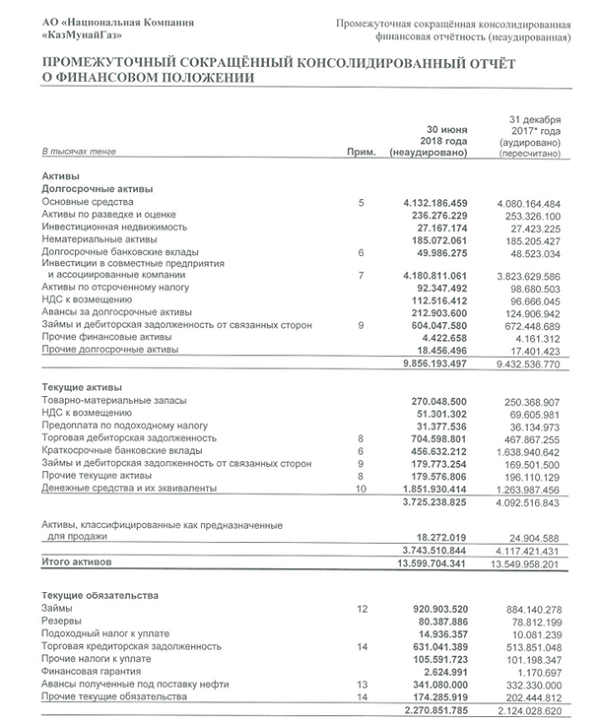

- АО Национальная компания «КазМунайГаз»

Ниже для примера частично приведен бухгалтерский баланс АО Национальная компания «КазМунайГаз».

Рис. 2. Бухгалтерский баланс ПАО «КазМунайГаз» (частично)

- Расчет коэффициентов ликвидности

Для сравнения необходимые данные из бухгалтерских балансов, приведенных выше, были переведены в доллары США. Можно было рассчитать коэффициенты и в валюте каждого предприятия, однако для сравнения активов и пассивов каждого предприятия в абсолютном выражении, удобно было привести значения к одной валюте. Были рассчитаны различные коэффициенты ликвидности для того, чтобы показать место коэффициента абсолютной ликвидности в системе показателей.

Компания

ПАО «Газпром», Россия

АО Национальная компания «КазМунайГаз», Казахстан

Дата

30.06.2018

31.12.2017

30.06.2018

31.12.2017

Коэффициент абсолютной ликвидности

0,37

0,34

0,82

0,59

Коэффициент текущей ликвидности

1,43

1,34

1,20

1,19

Коэффициент быстрой ликвидности

1,12

1,04

0,97

0,85

Краткосрочные активы за вычетом запасов, млрд. долл.

Краткосрочные активы, млрд. долл.

Доля денежных средств в краткосрочных активах

Денежные средства и эквиваленты, млрд. долл.

Краткосрочные обязательства, млрд. долл.

Как можно увидеть из примера, коэффициент абсолютной ликвидности казахстанского АО Национальная компания «КазМунайГаз» существенно выше, чем у российского ПАО «Газпром».

Однако, если рассмотреть коэффициенты ликвидности двух предприятий в комплексе, можно наблюдать интересную картину.

Коэффициент быстрой ликвидности АО Национальная компания «КазМунайГаз» — менее 1, из чего, следует, что для покрытия краткосрочных обязательств компании придется продать часть запасов. У ПАО «Газпром» такой проблемы нет. Однако доля денежных средств в общей структуре оборотных активов у АО Национальная компания «КазМунайГаз» существенно больше (в ~2.5 раза).

Что касается текущей ликвидности, то у ПАО «Газпром» она ниже, чем среднестатистическая (для добывающей промышленности средний коэффициент текущей ликвидности составляет 1,75, см. рисунок ниже), но выше, чем у АО Национальная компания «КазМунайГаз».

Рис. 3. Коэффициенты ликвидности в РФ за 2017 г. (официальная статистика)

В связи с этим, можно сделать вывод, что коэффициент абсолютной ликвидности не является основополагающим при анализе ликвидности предприятия, но показывает объем свободных денежных средств у предприятия, и является хорошим дополнением к комплексному анализу ликвидности.

Библиографический список

- ЕМИСС Государственная статистика, режим доступа – URL: https://fedstat.ru/

- Официальный сайт ПАО «Газпром», режим доступа – URL: http://www.gazprom.ru/

- Официальный сайт ПАО «КазМунайГаз», режим доступа – URL: http://www.kmg.kz/

- Приказ Министра финансов Республики Казахстан от «31» января 2013 г. №50.

- Приказ Министра финансов Республики Казахстан от «28» июня 2017 г. №404.

- Постановления Министерства финансов Республики Беларусь от «12» декабря 2016 г. N 104.

Источник: cepes-invest.com

Заполняем отчетность по форме № 1 (бухгалтерский баланс)

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Заполняем отчетность по форме № 1 (бухгалтерский баланс)». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Содержание

Бухучёт должен достоверно и полно отражать информацию о состоянии имущества и обязательств организации и их изменений. Все хозяйственные операции должны быть учтены методом двойной записи, то есть по дебету и кредиту соответствующих счетов бухгалтерского учёта. В итоге актив баланса должен быть равен его пассиву. Если это тождество не исполняется, в учёте были допущены ошибки, и баланс составлен неверно.

Отчетность по страхвзносам с 2023 года

С 2023 года персонифицированные сведения потребуется подавать по единой форме. В нее также будут включаться сведения о страхвзносах «на травматизм», которые на данный момент подаются по форме 4-ФСС. Это указано в новой редакции п. 3 ст. 8 Закона от 01.04.1996 г. № 27-ФЗ.

Важно! В отношении периодов до 2023 года будут действовать прежние правила. Персонифицированную отчетность нужно будет направлять в ПФР, а отчет 4-ФСС — в ФСС. Этот момент касается и уточненных отчетов за 2022 год и более ранние периоды.

На данный момент не разработали ни единую форму, ни правила ее заполнения. Однако к 2023 году чиновники должны их утвердить.

Вполне возможно, в единой форме будет несколько разделов, чтобы указывать разные виды информации. При этом, скорее всего, сроки сдачи для каждого вида будут свои (новая ред. ст. 11 Закона № 27-ФЗ и п. 1 ст. 24 Закона № 125-ФЗ). Соответственно, в разное время работодатели будут передавать в единый фонд различные разделы единой формы:

Сведения о трудовой деятельности (по аналогии с СЗВ-ТД)

- при приеме на работу или увольнении — не позже рабочего дня, идущего за днем издания приказа о приеме или увольнении;

- по остальным кадровым изменениям — не позже 25-го числа месяца, идущего за месяцем, в котором произошло кадровое событие

Периоды работы, в т.ч. дающие право на досрочную пенсию или повышение выплаты к пенсии

- не позже 25-го числа месяца, идущего за отчетным периодом, в котором человек получал пособие по безработице, был в отпуске по уходу за ребенком от 1,5 до 3-х лет и т.п. (список указан в новой ред. п. 3 ст. 11 Закона № 27-ФЗ);

- не позже 3-х календарных дней с даты поступления запроса из Фонда или обращения человека, который подал заявление о пенсии (одновременно подается документация, которая подтверждает право на досрочную пенсию)

Реквизиты ГПХ договора, на выплаты по которому начисляются страхвзносы

Не позже рабочего дня, идущего за днем заключения или прекращения ГПХ договора

Реестры застрахованных лиц, за которых уплачены дополнительные страхвзносы

Не позже 25-го числа месяца, идущего за отчетным кварталом

Информация по страхвзносам «на травматизм» (по аналогии с 4-ФСС)

Не позже 25-го числа месяца, идущего за отчетным кварталом

Как заполнить баланс за 2021 год

Первый этап подготовки бухгалтерского баланса — это подведение итогов года, проведение инвентаризации. По итогам сверки фактических остатков с документальными составляются ведомости, на основе которых можно составлять финансовую отчетность предприятия.

Остатки по счетам распределяются между активами и пассивами, после чего проверяется их равенство. Дебетовый остаток на активных счетах переносится в актив баланса, кредитовый остаток на пассивных счетах — в пассив. Остатки на активно-пассивых счетах распределяются между активами и пассивами.

Каждая строка баланса имеет следующие графы:

- пояснения — есть показатель строки нужно пояснить, то в данной графе можно поставить номер, а раскрыть суть пояснений можно в листе детализации;

- наименование;

- четырехзначный цифровой код;

- показатель на 31 декабря отчетного года (31.12.2021);

- аналогичные показатели на 31 декабря двух предшествующих лет (31.12.2020, 31.12.2019) — сведения нужны для сравнения и анализа деятельности предприятия.

Ниже даны пояснения, что именно должно отражаться в каждой из строк бухгалтерского отчета.

В 2023 году организации и ИП будут сдавать налоговые декларации по УСН по итогам прошедшего налогового периода – года. Налоговые декларации нужно будет представлять в налоговый орган по месту нахождения организации или месту жительства ИП. Изменятся только сроки представления деклараций. По новым правилам организации, применяющие УСН, должны представлять декларации не позднее 25 марта, а ИП – не позднее 25 апреля года, следующего за истекшим налоговым периодом.

При прекращении предпринимательской деятельности, в отношении которой применялась УСН, нужно будет сдать налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором была прекращена такая деятельность.

Если компания утрачивает право на применение УСН, она обязана представить налоговую декларацию не позднее 25-го числа месяца, следующего за кварталом, в котором было утрачено соответствующее право (новая редакция ст. 346.23 НК РФ).

Налоговые декларации по имущественным налогам

По новым правилам налоговые декларации по налогу на имущество организаций по итогам налогового периода будут представляться компаниями не позднее 25 марта (сейчас – 30 марта) года, следующего за истекшим налоговым периодом.

При этом обязанность по представлению в ИФНС налоговых деклараций по налогу на имущество для компаний, которые уплачивают налог за объекты, налоговая база по которым определяется как их кадастровая стоимость, с начала 2023 года отменяется.

С 1 января 2023 года в налоговую декларацию не включаются сведения об объектах налогообложения, база по которым определяется как кадастровая стоимость. Соответственно, если у организации в 2022 году имелись только такие объекты налогообложения, то налоговую декларацию в 2023 году она не представляет (п. 6 ст. 386 НК РФ).

Что касается деклараций по транспортному и земельному налогам, то их в 2023 году и в последующих периодах компании сдавать не будут. Напомним, на бездекларационную уплату данных налогов организации перешли еще с 1 января 2021 года (п. 9 ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ). Налоговые декларации по этим налогам требуется представлять лишь в следующих случаях:

- при подаче уточненных налоговых деклараций за налоговые периоды, предшествующие 2020 году;

- при заявлении налоговых льгот за налоговые периоды до 2020 года (п. 3 ст. 55 НК РФ).

Форма заполнения баланса

Бухгалтерский баланс является одной из форм индивидуальной бухгалтерской отчетности (п. 3 НСБУ «Индивидуальная бухгалтерская отчетность», утвержденный постановлением Минфина Республики Беларусь от 12.12.2016 № 104).

Стоимость активов, собственного капитала и обязательств отражается в гр. 3 и 4 формы бухгалтерского баланса. В гр. 3 – на конец отчетного года, в гр. 4 – на конец предыдущего года (вступительное сальдо).

Раздел I «Долгосрочные активы» содержит данные об остатках ОС, НМА, доходных вложений в материальные активы, вложений в долгосрочные активы, оборудования к установке и строительных материалов, долгосрочных финансовых вложений, долгосрочной дебиторской задолженности, отложенных налоговых активов и других долгосрочных активов.

В разд. II «Краткосрочные активы» отражается информация об остатках запасов, долгосрочных активов, предназначенных для продажи, расходов будущих периодов, «входящему» НДС, краткосрочной дебиторской задолженности, краткосрочных финансовых вложений, денежных средств и их эквивалентов, прочих краткосрочных активов.

Строка 300 бухгалтерского баланса отражает общую сумму активов организации и характеризует валюту баланса.

Раздел III «Собственный капитал» отражает размер собственного капитала организации, включающего:

– фонды и резервы;

– дебиторскую задолженность учредителей по вкладам в УФ;

– стоимость выкупленных организацией собственных акций (долей в УФ);

– суммы нераспределенной прибыли / непокрытого убытка;

– остатки средств целевого финансирования, не использованные на 31 декабря.

В разделе IV «Долгосрочные обязательства» бухгалтерского баланса содержатся данные об обязательствах, погашение которых планируется не ранее чем через 1 год после 31 декабря.

Раздел V «Краткосрочные обязательства» отражает информацию об обязательствах, которые будут погашены в течение следующего за отчетным года.

Показатель стр. 700 бухгалтерского баланса соответствует размеру собственного капитала организации и ее обязательств, а также характеризует валюту баланса. Данные стр. 700 должны быть тождественны данным стр. 300.

Если равенства нет, то при заполнении баланса были допущены ошибки.

Образцы и бланки заполнения

| Бланк отчета о прибылях и убытках (xls) | 23.90 КБ |

| Бланк отчета о движении денежных средств (xls) | 16.68 КБ |

| Бланк отчета об изменении собственного капитала (xls) | 18.27 КБ |

Форма бухгалтерского баланса 1 и 2. Как заполнить бухгалтерский баланс

В бухучете используется форма 1 бухгалтерского баланса — код по ОКУД 0710001. Она утверждена Приказом Минфина России N 66н от 02.07.2010 г. Последние изменения к данному приказу вступили в силу с июня 2019 г.

Обратите внимание! Форму бухгалтерского баланса компании разрешается дополнять собственными строками, т. е. детализировать по своему усмотрению.

Форма 2 представляет собой совсем иной документ — отчет о финансовых результатах.

Некоторые особенности заполнения, учитывающие последние изменения

- Единица заполнения — тысячи рублей, измерять размер величин в миллионах с недавних пор нельзя.

- Компаниям, подлежащим обязательному аудиту, в балансе следует непременно указывать данные об аудиторской организации.

- Данные предоставляются за последний отчетный год и за два предыдущих.

- В балансе должны присутствовать показатели в нетто-оценке, к примеру, амортизации основных средств.

Нюансы заполнения строк актива баланса за 2020 год

Стоимость ОС по строке 1150 указывают всегда за вычетом амортизации. Стоимость запасов в строке 1210 – за вычетом резерва под снижение их стоимости.

В строке 1230 «Дебиторская задолженность» отражают сумму дебетовых остатков по всем субсчетам по счетам 60, 62, 68, 69, 70, 71, 73, 75.01, 76 за вычетом кредитового сальдо по счету 63 “Резервы по сомнительным долгам”.

Финансовые вложения находят отражение по трём строкам баланса:

- денежные эквиваленты – в строке 1250;

- остальные краткосрочные вложения – векселя и займы, которые должны быть погашены в 2021 г., – в строке 1240;

- долгосрочные вложения – акции и доли в УК других организаций, векселя и займы со сроком погашения после 31.12.2021 – в строке 1170.

Строки 1190 «Прочие внеоборотные активы» и 1260 «Прочие оборотные активы» обычно оставляют незаполненными. В них отражают непоименованные в обычных строках активы, которые могу появляться изредка. Например, в строке 1260 – сальдо по субсчету 50.03, а в строке 1190 – сальдо по субсчету 10.08 (приложение к письму Минфина от 29.01.2014 № 07-04-18/01).

Напомним, что на счете 50.03 “Денежные документы” учитывают активы, которые не являются средствами платежа, но при этом имеют ценность и приходуются по стоимости приобретения. Это могут быть:

- билеты на самолет, поезд, проездные;

- путевки в санатории и дом отдыха;

- почтовые марки;

- марки госпошлины и т. п.

Счет 10.08 «Строительные материалы» служит для учета составляющих, применяемых для строительных работ, по которым имеет место длительный производственный цикл или которые используют в нескольких циклах. Например, на нем могут быть учтены взрывчатые вещества, материалы для изготовления строительных деталей и конструкций и т. п.

Пример заполнения упрощенной формы

По показателям на конец 2014 — 2016 гг. в малой компании, осуществляющей свою деятельность в России, были определены основные показатели, которые занесены в таблицу:

Источник: onlinecable.ru