Иногда лизингополучатель желает приобрести предмет лизинга. В законе «Об аренде» №164 прописаны основные правила финансовой аренды, однако порядок приобретения объекта не оговаривается. Поэтому покупка осуществляется на основании гражданского законодательства. Она предполагает обязательный бухгалтерский и налоговый учет. Вопрос: Стороны заключили договор лизинга.

По окончании срока его действия лизингополучатель выкупил объект лизинга. Вправе ли лизингополучатель предъявлять продавцу претензии на качество имущества после прекращения действия договора?

Посмотреть ответ

Общие положения

- Дата формирования.

- Реквизиты обеих сторон.

- Характеристики объекта лизинга.

- Объем остаточной стоимости (выкупная стоимость с вычетом уже выполненных платежей).

- Права и обязанности участников.

- Способ оплаты.

Вопрос: Организация-лизингополучатель (ООО-1) заключила договор лизинга сроком на два года с правом выкупа предмета лизинга по окончании срока действия договора при условии выплаты всей суммы договора. Предмет лизинга (объект основных средств) учитывается на балансе лизингодателя. Данный объект используется у лизингополучателя в основном производстве. Через шесть месяцев ООО-1 с согласия лизингодателя передает новому лизингополучателю (ООО-2) все свои права и обязанности по договору лизинга. Как отразить указанные операции в бухгалтерском и налоговом учете ООО-1?

Учет лизинговых операций у лизингополучателя в 1С Бухгалтерия 3.0 : пошаговая инструкция

Посмотреть ответ

В договоре должны стоять подписи обеих сторон. Важно подробно прописать все пункты. Это позволит избежать возможных споров.

ВАЖНО! Лизинговый объект может быть выкуплен как после завершения договора лизинга, так и во время его действия.

Порядок выкупа предмета лизинга

Для выкупа объекта актуален следующий порядок действий:

- Направление уведомления лизингодателю о желании приобрести объект.

- Лизингодатель предоставляет письменное согласие на покупку.

- Заключение дополнительного соглашения, устанавливающего порядок выплат.

- Заключение документа купли-продажи, нужного для официального перехода права собственности.

- Выставление счета покупателю.

- Оформление акта приема-передачи.

- Передача лизингополучателю сопроводительных документов.

Рассматриваемый порядок выгоден тем, что предупреждает возникновение споров между участниками.

Особенности образования выпускной стоимости

Выпускная стоимость может формироваться разными способами. Все зависит от пожеланий сторон договора. Рассмотрим способы формирования:

- Включение стоимости в структуру платежей по лизингу. Стоимость объекта в данном случае изначально включается в сумму платежей по лизингу. Затраты равномерно распределяются на весь период лизинговых платежей. Следовательно, чем больше платежей было сделано, тем ниже выкупная цена.

- Отдельный платеж. В этом случае выкупная стоимость не включается в регулярные платежи. Лизингополучателю придется покупать объект по полной стоимости, указанной в договоре.

Расчет выкупной стоимости выполняется на основании соглашения между сторонами.

Бухгалтерский учет

Если объект находится на балансе покупателя, нужно учесть следующие нюансы учета:

- Поступление объекта. Стоимость поступившего объекта нужно зафиксировать на счете 08, субсчет «Покупка по договору лизинга». Корреспонденция – кредит счета 76, субсчет «Обязательства по аренде». Расходы по покупке предмета нужно списать с КТ08 в ДТ01, субсчет «Арендованные объекты». Объект нужно принять на балансовый учет в структуре основных средств. Сопутствующие траты лизингополучателя (монтаж, транспортировка и прочее) не входят в первоначальную стоимость предмета.

- Платежи по лизингу. Платежи, поступающие на счет лизингодателя, должны быть зафиксированы на ДТ76, субсчет «Обязательства по аренде». Корреспонденция – КТ76, субсчет «Долг по лизингу».

- Амортизация.Амортизация начисляется на основании стоимости объекта. Может использоваться метод ускоренной амортизации. Коэффициент не должен превышать значения 3. Амортизационные начисления должны быть зафиксированы по ДТ «Затраты на производство» КТ02, субсчет «Амортизация лизингового объекта».

- Выкуп лизингового объекта. Когда вся выкупная сумма выплачена, осуществлен переход права собственности, вносятся данные в счета 01 и 02 учета.

Каждая проводка подтверждается первичной документацией.

Нахождение объекта на балансе лизингодателя

Если лизинговый объект находится на балансе лизингодателя, при приобретении предмета используются эти проводки:

- КТ01. Списание объекта ОС с забалансового учета.

- ДТ08 КТ60. Оприходование объекта ОС (выполняется в том случае, если стоимость предмета превышает 40 тысяч рублей).

- ДТ19 КТ60. Учет НДС.

- ДТ10 КТ60. Оприходование лизингового объекта.

Ведет учет в данном случае лизингодатель.

Нахождение объекта на балансе покупателя

Если объект лизинга находится на балансе лизингополучателя, нужно использовать эти проводки:

- ДТ08 КТ76. Принятие к учету лизингового объекта.

- ДТ19 КТ76. Предъявление НДС лицом, предоставившим лизинг.

- ДТ01 КТ08. Принятие предмета в структуру основных средств.

- ДТ76 КТ51. Перечисление платежей по лизингу.

- ДТ76 КТ76. Учет ежемесячного платежа по лизингу.

- ДТ68 КТ19. Принятие к вычету НДС.

- ДТ20 КТ02. Начисление амортизации.

- ДТ76 КТ51. Перечисление выкупной стоимости.

- ДТ01 КТ01. Перевод предмета из арендованных в собственные.

- ДТ02 КТ02. Амортизация по объекту, который перешел в собственность.

Учет ведет, соответственно, лицо, которое приобрело лизинговое имущество.

Особенности бухучета в зависимости от времени выплаты

Если выкуп осуществляется по завершении срока действия договора аренды, учет в период действия соглашения будет проводиться в стандартном порядке. Проводки изменятся в момент завершения действия соглашения. Если объект находился на балансе лизингодателя, нужно списать его с забалансового счета 1. После этого имущество поступает на баланс.

Если выкуп выполняется на протяжении срока действия соглашения, в бухучете нужно фиксировать лизинговые платежи. Фактически они являются предоплатой. В бухучете платежи отражаются в качестве выданных авансов.

ВАЖНО! Для учета расчетов по лизингу необходимо сформировать субсчета. Они используются для отражения выкупа объекта, платежей по лизингу.

Налоговый учет

Рассмотрим особенности налогового учета лизинговых объектов:

- Поступление лизингового предмета. Если объект лизинга находится на балансе покупателя, лизингополучателю нужно включить его в подходящую группу амортизации (на основании пункта 10 статьи 258 НК РФ). Первоначальная стоимость объекта – это совокупность трат лизингодателя на покупку предмета, доставку, монтаж и прочее. В стоимость не входят налоги, которые подлежат вычету (на основании абзаца 3 пункта 1 статьи 257 НК РФ).

- Амортизация. Начальная стоимость предметов входит в состав трат через отчисления по амортизации на основании пункта 2 статьи 253 НК РФ. При амортизационных начислениях можно использовать коэффициент, не превышающий значения 3 (пункт 2 статьи 259.3 НК РФ).

- Платежи по лизингу. Ежемесячно нужно учитывать лизинговые платежи. Из них вычитаются амортизационные отчисления.

- Выкуп объекта лизинга. При расчете первоначальной стоимости не учитывается НДС.

ВАЖНО! На протяжении начисления платежей по лизингу НДС возможно принять к вычету. Основанием процедуры является пункт 2 статьи 171 и пункт 1 статьи 172 НК РФ. Также можно восстановить НДС, который был принят к вычету с предоплаты.

Источник: assistentus.ru

Какие проводки делать по выкупной стоимости лизингового имущества

+6 месяцев Клерк.Премиум бесплатно! В образовательном сервисе Клерк.Премиум на полтора года вы получите: ✔︎ мини-курсы каждый день; ✔︎ 450+ вебинаров и 40+ онлайн-курсов; ✔︎ консультации экспертов без ограничений; ✔︎ эксклюзивные статьи-разборы. Только в декабре дарим +6 месяцев Клерк.Премиум в подарок — забирайте и пользуйтесь лучшим. Забрать подарок

Проводки у лизингополучателя зависят от того, на чьем балансе учитывается объект лизинга, а также включена выкупная стоимость в лизинговые платежи или зафиксирована отдельной суммой. Все подробности — в нашей статье.

Выкупная стоимость предмета лизинга — что это

Лизинг — это трехсторонний договор, по которому лизингополучатель (ЛП) дает указание лизингодателю (ЛД) купить у продавца актив, который затем ЛП берет в аренду. Оформление лизинговых сделок происходит на основании ст. 665–670 ГК РФ, закона «О лизинге» от 29.10.1998 № 164‑ФЗ и указаний, утвержденных приказом Минфина РФ от 17.02.1997 № 15.

С 1 января 2022 г. операции по лизингу учитываются в соответствии с ФСБУ 25/2018 «Бухгалтерский учет аренды», утв. Приказом Минфина России от 16.10.2018 № 208н. Начать применять его можно и раньше, отразив это в учетной политике. Лизинг — это разновидность аренды, но ключевое отличие в том, что договором лизинга может быть предусмотрено приобретение лизингового актива лизингополучателем в собственность. Возможность выкупа изначально фиксируется в договоре лизинга.

Выкупная стоимость предмета лизинга — цена, за которую ЛП по окончании договора лизинга приобретает в собственность лизинговое имущество. Ее следует отличать от самих лизинговых платежей, поскольку выкупная стоимость с точки зрения учета — плата за приобретение актива.

- включена в состав лизинговых платежей отдельной строкой, тогда она по экономической сути является авансом и принимается к учету в этом качестве до момента выкупа объекта лизинга;

- не включена в лизинговые платежи и подлежит уплате после перечисления всей суммы лизинговых платежей.

В зависимости от этого отличается порядок учета выкупной стоимости у ЛП.

Внимание! Самая выгодная акция этого лета доступна уже сейчас: курс повышения квалификации «Исправление ошибок в учете» + удостоверение на 25 ак.часов БЕСПЛАТНО при покупке подписки «Клерк.Премиум»!

Подписчики также получат доступ к к закрытым статьям, 40+ онлайн-курсам, 300+ вебинарам и самое главное – безлимитным консультациям от лучших экспертов России.

До конца акции остались считанные дни, поторопитесь и скорее станьте подписчиком «Клерк.Премиум»!

Подробнее о подписке читайте тут.

Что такое документальное оформление выкупной стоимости предмета лизинга

Условие о выкупе предполагает, что договор лизинга будет включать в себя элементы 2 договоренностей:

- непосредственно об аренде;

- в части условия о выкупе имущества — о купле-продаже.

Размер выкупной стоимости устанавливается в договоре и зависит от длительности лизинга, срока полезного использования актива и планируемого износа.

Если выкупная стоимость имущества отражается в договоре отдельной суммой, то следите за тем, чтобы ее размер не был низким. Иначе налоговики решат, что выкупная стоимость на самом деле была «спрятана» в лизинговых платежах и представляла собой авансы, включенные в расходы неправомерно (определение ВАС РФ от 28.09.2011 № ВАС-12368/11, постановление ФАС Уральского округа от 17.05.2012 № Ф09-3197/12). Придется пересчитывать налогооблагаемую базу юрлица или ИП.

Для учета затрат на выкуп лизингового имущества у бухгалтера ЛП должен быть не только договор лизинга, но и акт приемки-передачи имущества. Причем акт составляется дважды: при получении актива в лизинг и при переходе на него права собственности. Документ может быть составлен по унифицированной форме ОС-1, ОС-1а, ОС-1б или по разработанной самостоятельно — в таком случае не забудьте закрепить форму акта в учетной политике (ст. 9 закона «О бухучете» от 06.12.2011 № 402-ФЗ, п. 4 ПБУ 1/08, утвержденного приказом Минфина РФ от 06.10.2008 № 106н).

НДС с выкупной стоимости учитывается на основании счета-фактуры (если выкупная стоимость входила в состав лизинговых платежей, то должен быть еще и авансовый счет-фактура).

Бухгалтерские проводки на выкупную стоимость лизинга

Если выкупная стоимость выделяется в составе лизинговых платежей, то у ЛП проводки зависят от того, на чьем балансе учитывается лизинговый актив. Чтобы не запутаться в учете НДС, лизинговых платежей и самой выкупной стоимости, мы разберем бухпроводки на примерах для различных ситуаций.

Актив на балансе ЛП, выкупная стоимость входит в состав лизингового платежа

ООО «Фантазия» функционирует на общей системе налогообложения, ведет бухучет в полном объеме. В январе 2021 года компания приобретает в лизинг грузовой автомобиль Hyundai HD 78 за 2 400 000 руб. (включая НДС 400 000 руб.). Срок договора — 12 месяцев, предусмотрен выкуп имущества по цене 720 000 руб., в том числе НДС 120 000 руб. Ежемесячный лизинговый платеж — 240 000 руб. (включая НДС 40 000 руб.), из них 60 000 — оплата выкупной стоимости (включая НДС 10 000 руб.).

Если Hyundai HD 78 будет учитываться на балансе ООО «Фантазия», то бухгалтер на дату принятия актива к учету сделает следующие записи:

Источник: www.klerk.ru

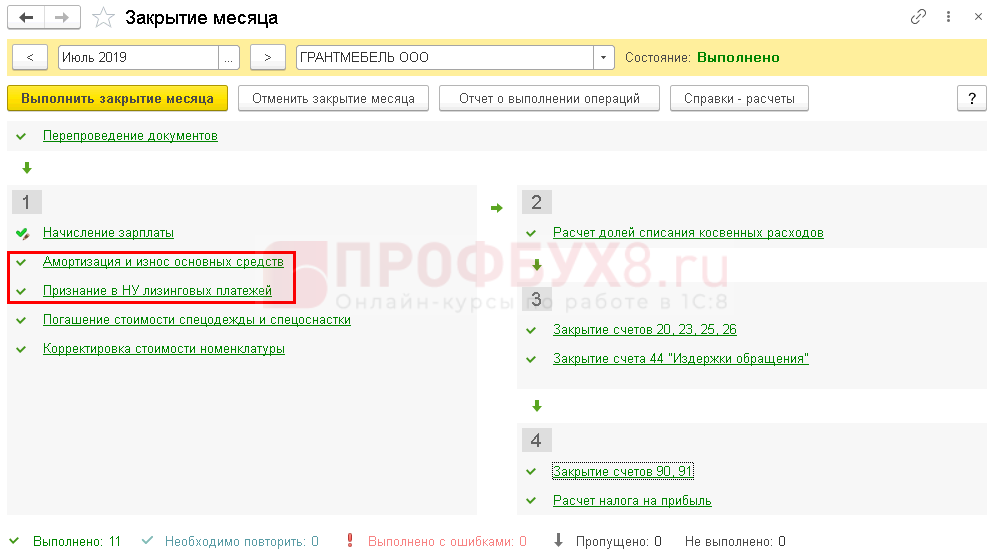

Лизинг в 1С 8.3: учет у лизингополучателя

Лизинг в 1С 8.3 всегда вызывает множество вопросов у пользователей. Особенно учет у лизингополучателя. В этой статье разберем схему учета лизинга на балансе лизингополучателя, в том числе выкуп предмета лизинга в 1С 8.3 на примере.

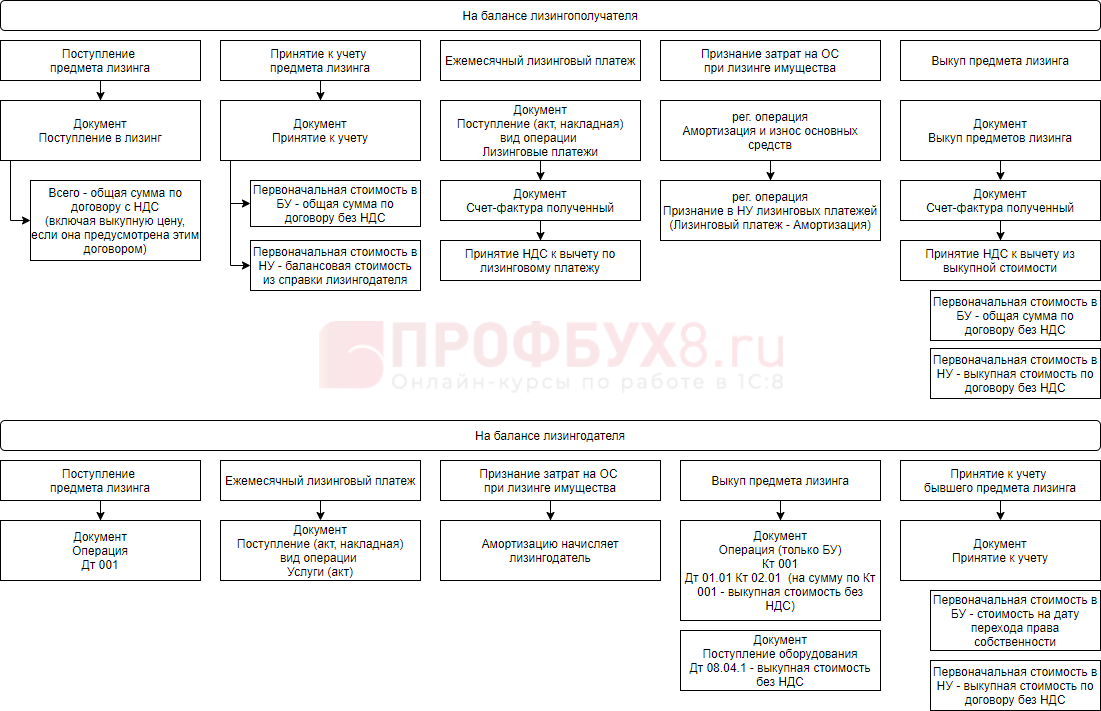

Бухучет лизинга у лизингополучателя в 1С 8.3

Учет лизинга в программе представлен на схеме ниже. При использовании схемы обратите внимание, где учитывается лизинговое имущество до его выкупа.

Подробнее учет лизинга в 1С 8.3 рассмотрим на примере.

Организация для мебельного производства приобрела у ООО «ФОРТЕКС» в лизинг Мембранно-вакуумный пресс на 18 месяцев. Оборудование до его выкупа учитывается на балансе получателя. Сумма оборудования по договору 1 267 200 руб. в т. ч. НДС 20%. Она определена с учетом лизинговых платежей 1 036 800 руб. и выкупной стоимости 230 400 руб.

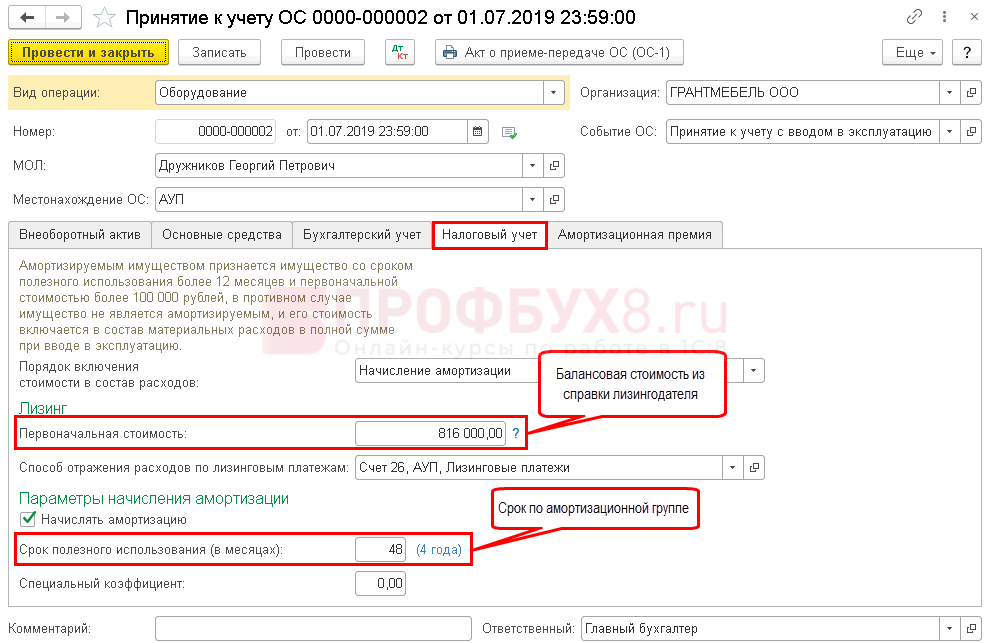

01 июля 2020 оприходован Мембранно-вакуумный пресс по передаточным документам. В этот же день оборудование введено в эксплуатацию.

СПИ на момент передачи имущества составляет 4 года.

Балансовая стоимость оборудования, указанная в справке — 816 000 руб.

11 января 2021 оборудование выкуплено и осуществлен переход прав собственности.

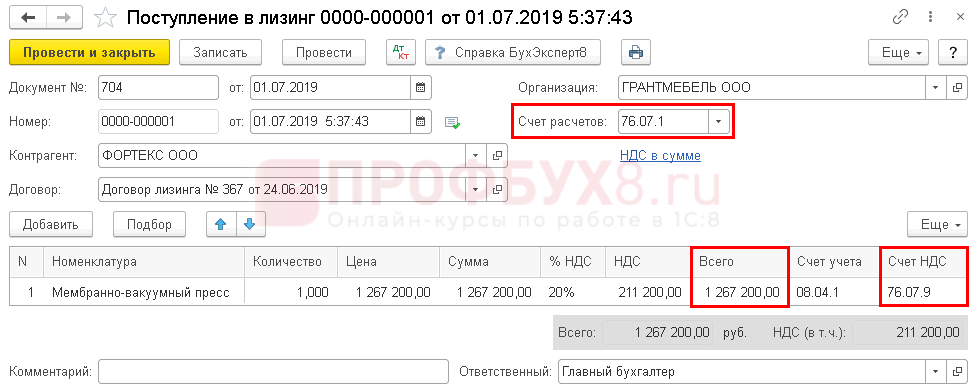

Поступление в лизинг в 1С 8.3

Оприходование предмета лизинга

Введите документ Поступление в лизинг . Для этого перейдите в раздел ОС и НМА .

Заполните его по передаточным документам. Счет расчетов и НДС установится автоматически, изменять их не рекомендуется.

В графе Всего должна сформироваться общая сумма по договору, проверьте ее.

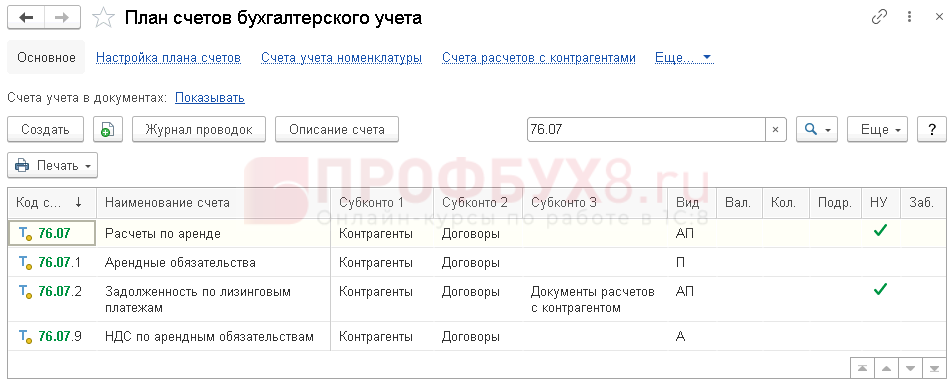

По умолчанию используются субсчета счета 76.07 «Расчеты по аренде».

Проводки

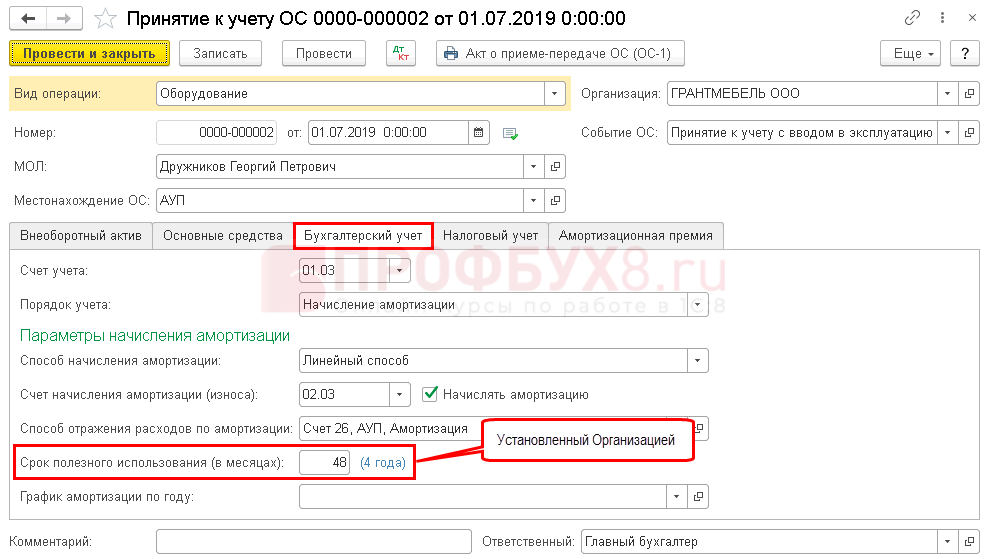

Отражение на балансе оборудования, принятого в лизинг

Укажите Способ поступления — По договору лизинга, далее заполните наименование контрагента и его договор. Выбрав такие настройки, вы сможете указать Первоначальную стоимость оборудования в НУ из балансовой стоимости лизингодателя, а лизинговые платежи определятся автоматически по данному оборудованию.

Остальные поля заполняются стандартно.

Далее определите необходимость начисления амортизации.

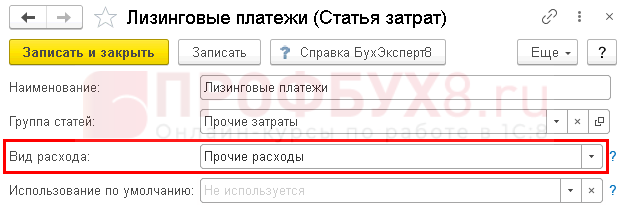

Затраты по лизинговым платежам отражаются в составе прочих (косвенных) расходов в НУ, поэтому для них подберите статью, Вид расхода у которой Прочие расходы.

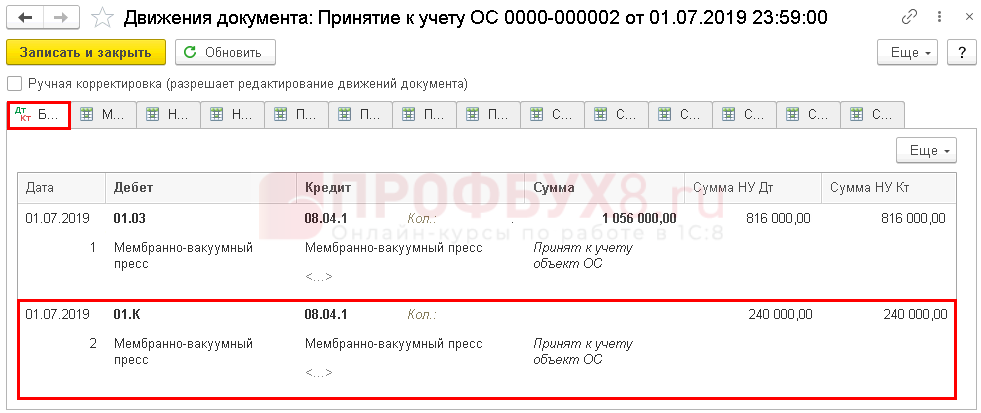

Проводки

Разница между стоимостью в БУ и НУ отразится по Дт 01.К: это та часть стоимости, которая не амортизируется в НУ.

Счет Дт 01.К закрывается при признании затрат на лизинговые платежи. Полностью счет закроется при выкупе лизингового имущества.

Оплата лизингового платежа — проводка в 1С 8.3

Начисление лизингового платежа

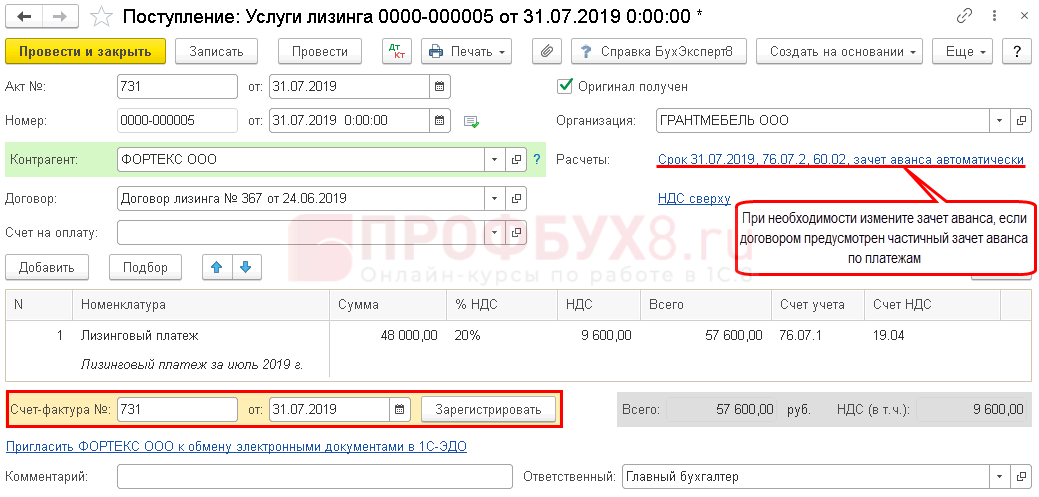

При поступлении счета-фактуры на лизинговый платеж введите документ Поступление (акт, накладная) . Для этого перейдите в раздел Покупки – Поступление (акты, накладные) и выберите Поступление – Услуги лизинга .

Аналогично оформляются все оставшиеся платежи.

Внимание! Если в составе лизинговых платежей отражена, но не выделена отдельной суммой выкупная стоимость, принимать ее в расходы до выкупа ОС небезопасно. Возможны споры с налоговыми органами.

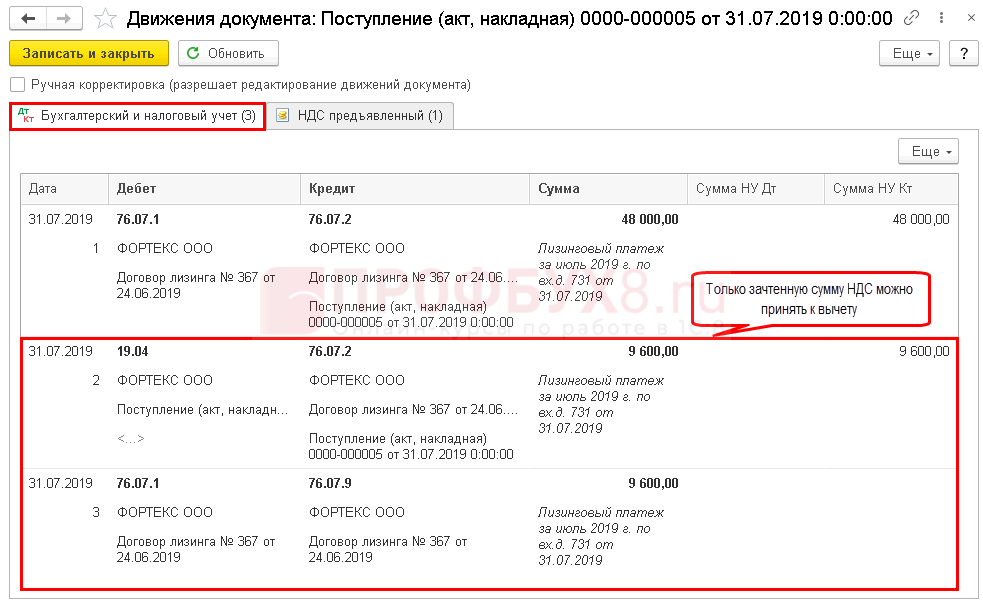

Проводки

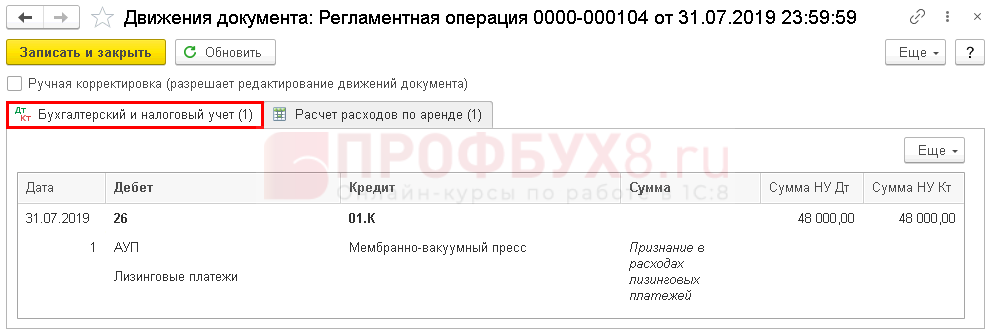

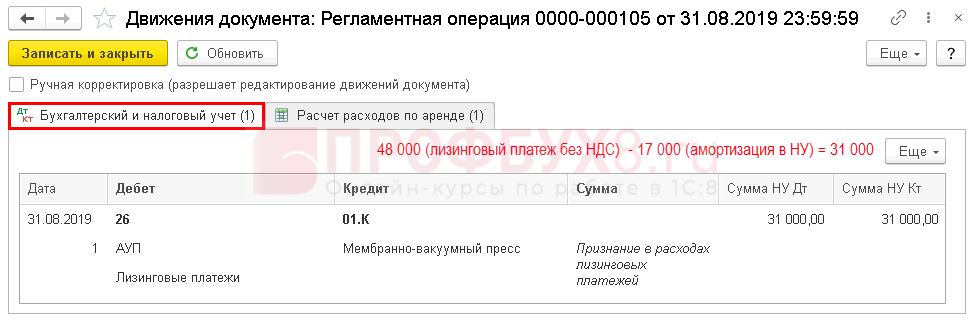

Сумма по лизинговому платежу отразится только по взаиморасчетам. В БУ лизинговые платежи включены в стоимость ОС и погашаются амортизацией. В НУ — признаются на последний день месяца в процедуре Закрытие месяца .

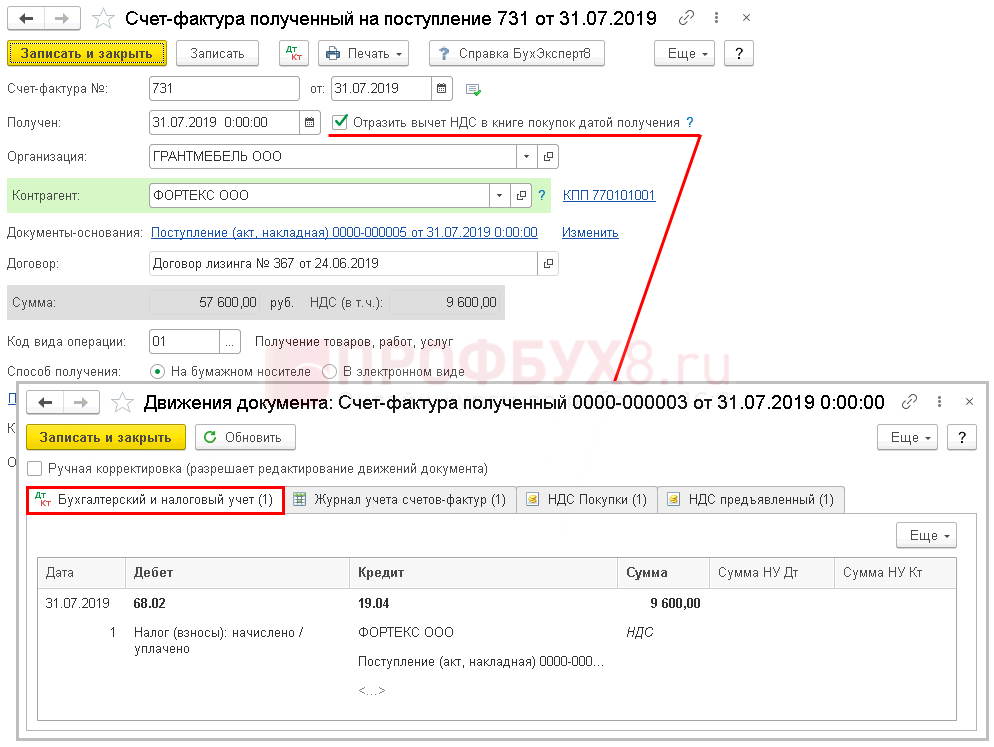

Принятие НДС к вычету по лизинговому платежу

Оплата лизинга — проводки в 1С 8.3

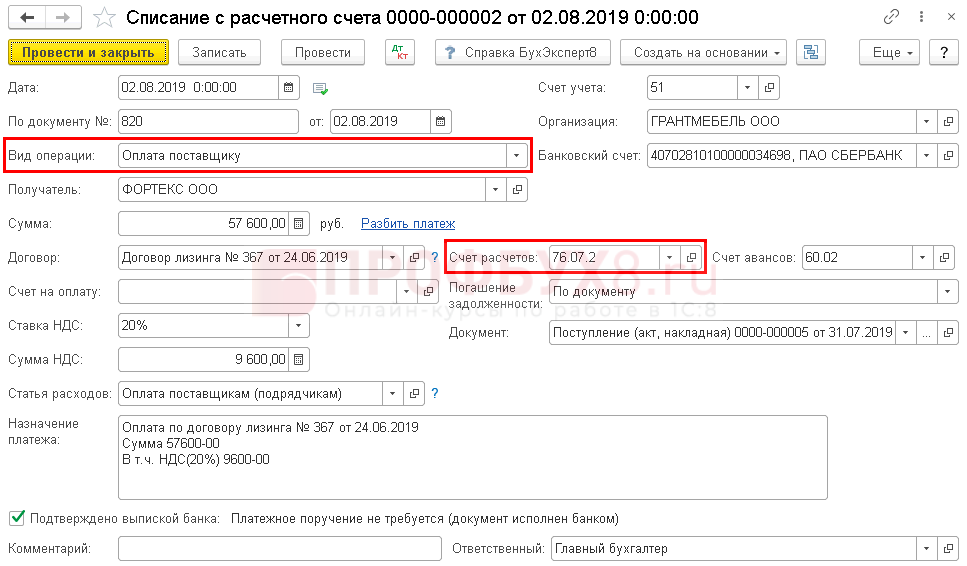

Перечисление лизинговых платежей, в т. ч. выкупной стоимости оформляется как обычная оплата поставщику документом Списание с расчетного счета .

Внимание! Если выкупная стоимость уплачивается совместно с лизинговыми платежами, в расходах ее не отражайте, а учитывайте как авансовый платеж на счете 60.02.

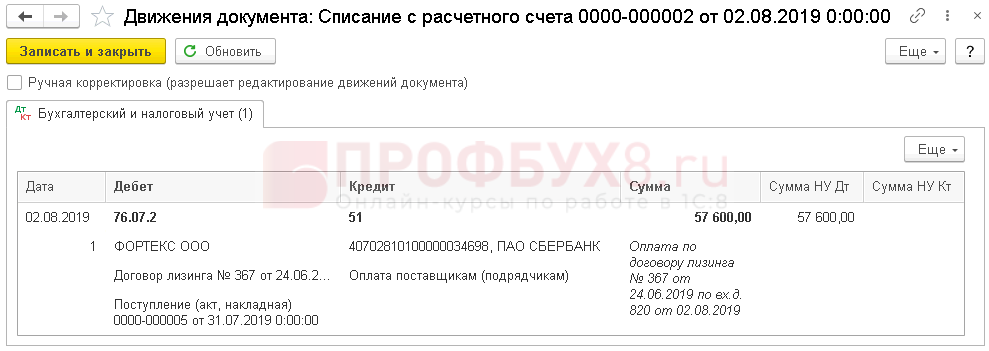

Проводки

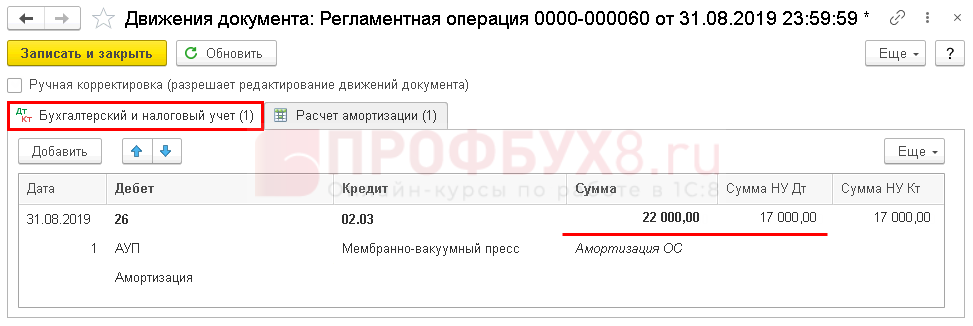

Признание затрат при лизинге имущества

Начисление амортизации

Только со следующего месяца, после постановки на учет.

Признание лизингового платежа

В первый месяц сумма без учета амортизации.

Во второй и последующие — за вычетом суммы амортизации.

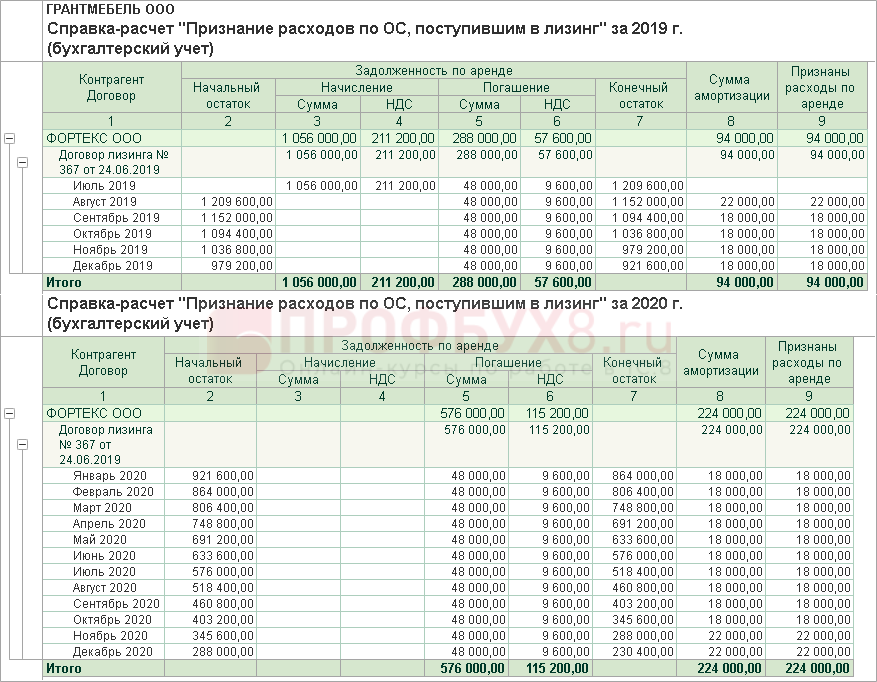

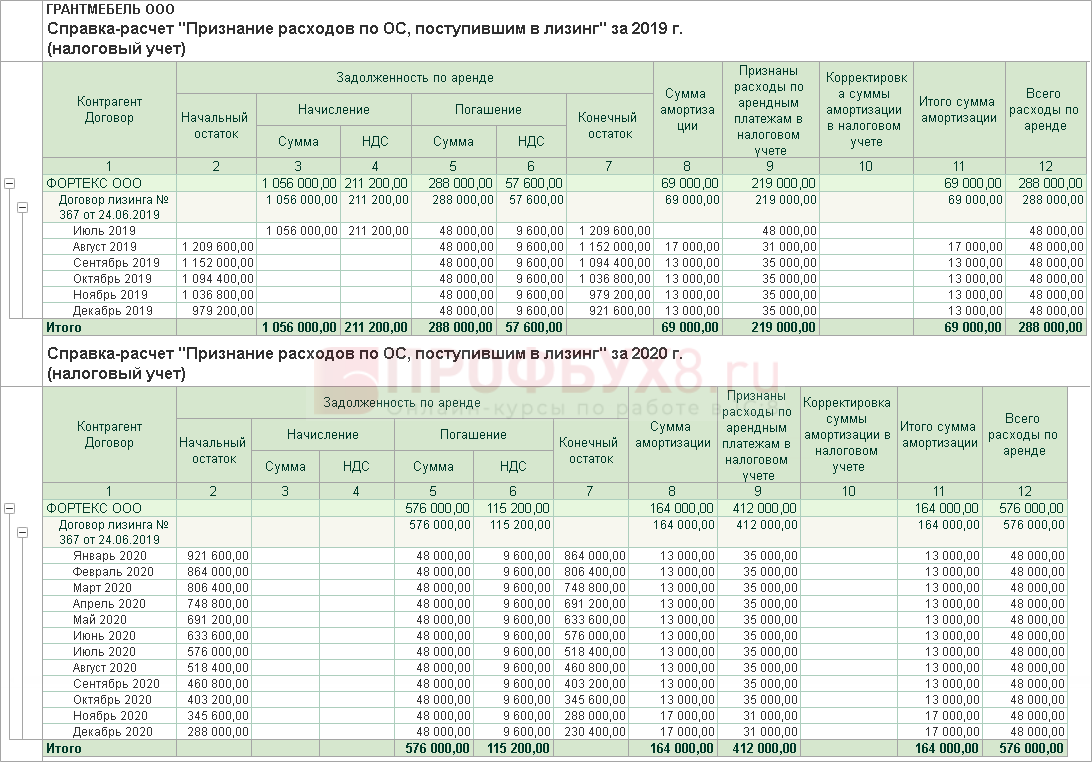

Для контроля сформируйте отчет Признание расходов по ОС, поступившим в лизинг . Справка-расчет формируется в БУ и НУ по отдельности.

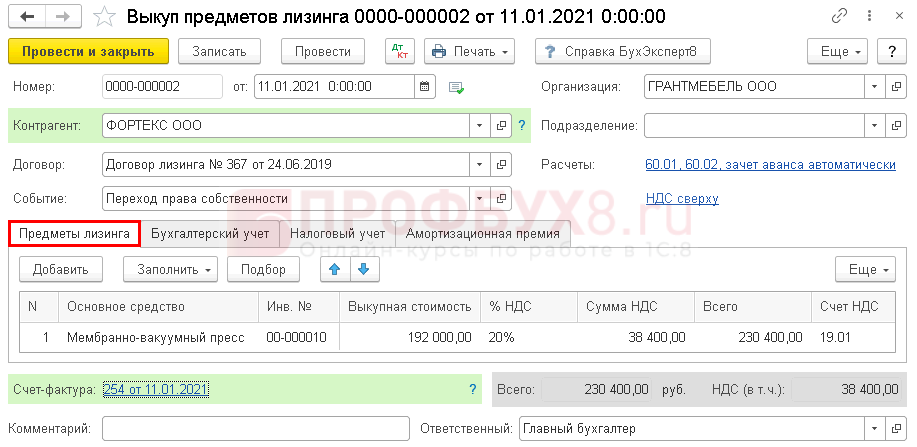

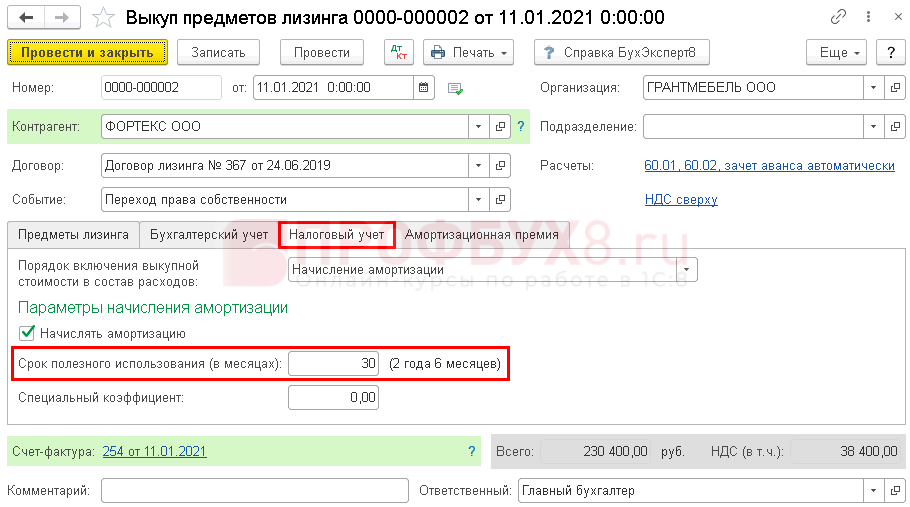

Выкуп предмета лизинга в 1С 8.3

Перейдите в раздел ОС и НМА введите документ Выкуп предметов лизинга .

Проверьте выкупную стоимость, она автоматически заполнится остатком по договору лизинга.

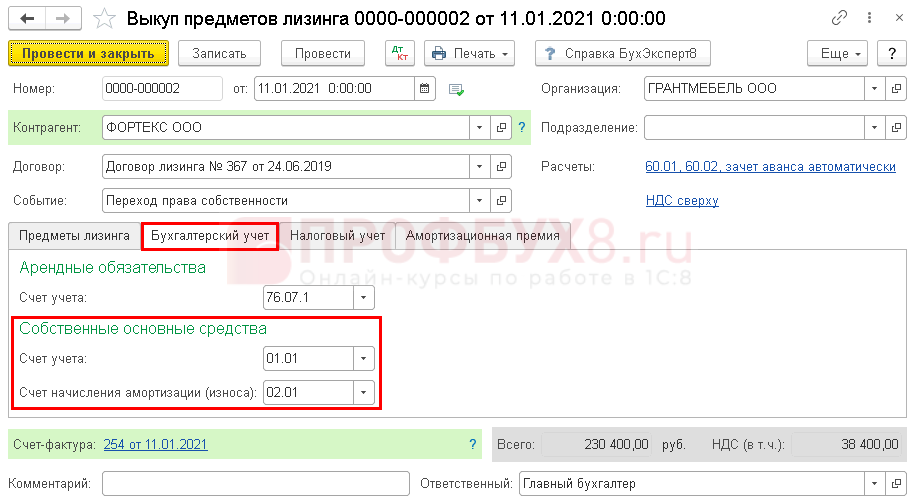

Счета учета в БУ, по которому учитывается уже собственное ОС и его амортизация, заполнятся автоматически, при необходимости измените их.

В НУ выберите необходимость начисления амортизации, если выкупная стоимость более 100 000 руб. Или установите аналитику признания расходов, если она менее 100 000 руб.

Проверьте, что СПИ заполнился правильно, т. е. оставшимся СПИ в НУ.

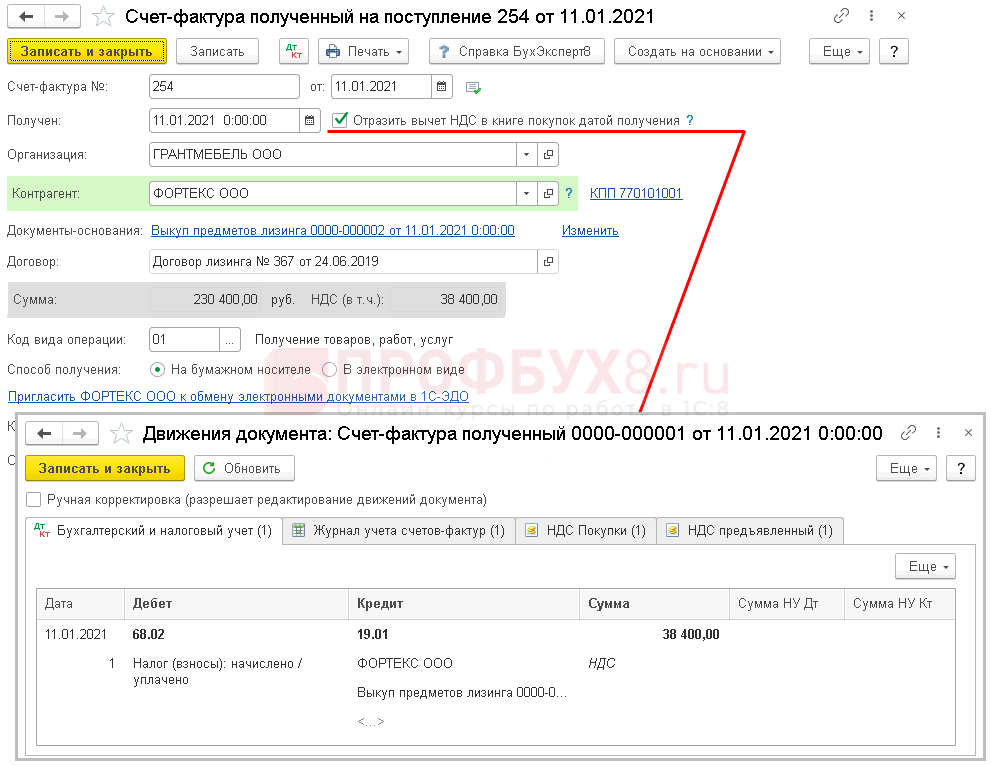

Внизу формы документа зарегистрируйте данные счета-фактуры на выкуп лизингового имущества и примите входящий НДС к вычету.

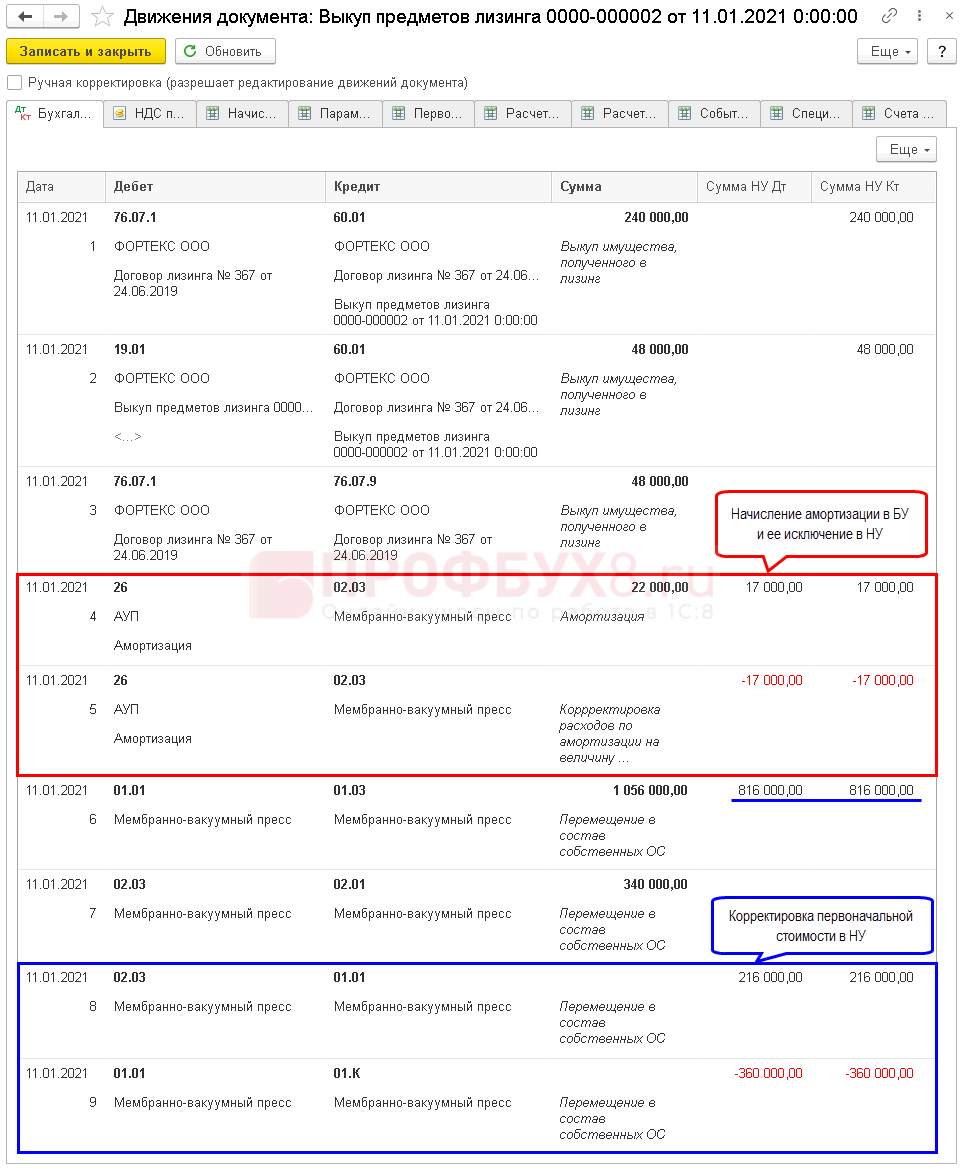

Проводки

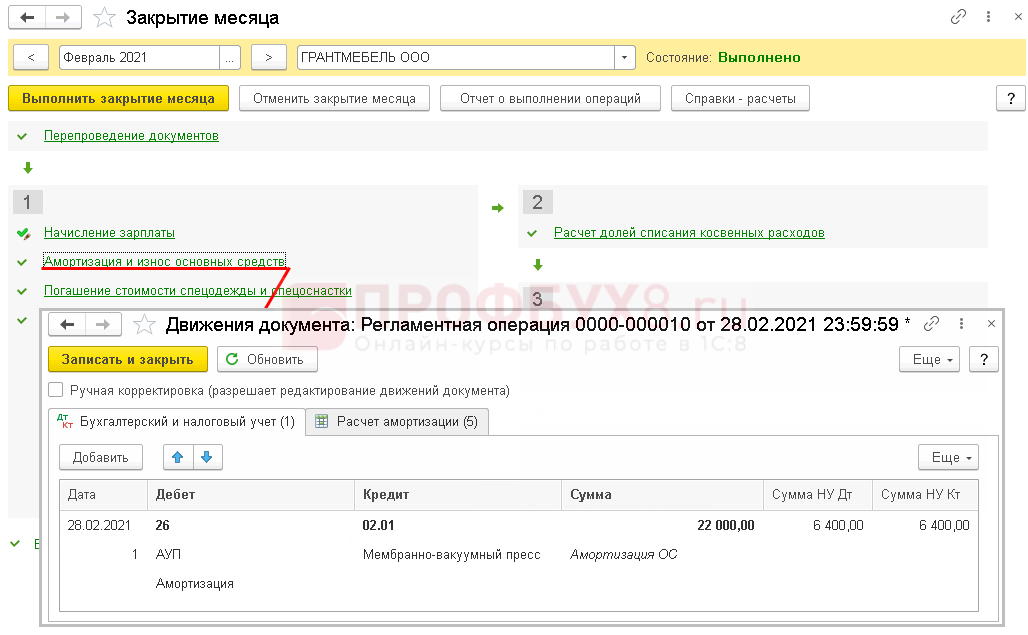

Амортизация в БУ за месяц выкупа ОС начисляется в документе Выкуп предметов лизинга . И продолжает начисляться дальше также при закрытии месяца.

Амортизация в НУ за месяц выкупа ОС не начисляется. А начинает признаваться со следующего месяца после выкупа.

Сформируйте отчет Оборотно-сальдовая ведомость по счету 01.01 и проверьте первоначальную стоимость принятого ОС.

- в БУ — сумма по договору лизинга без НДС, образованная при поступлении лизингового имущества.

- в НУ — выкупная стоимость ОС без НДС.

Начисление амортизации

Мы рассмотрели схему учета лизинга в 1С.

См. также:

- Учет лизинга в 1С 8.3 у лизингодателя (имущество на балансе лизингодателя)

- Учет лизинга в 1С 8.3 на балансе лизингополучателя – проводки и примеры

- Как сделать Акт сверки в 1С

- Взаимозачет между организациями: где найти в 1С 8.3, проводки

- Планирование платежей покупателей и поставщикам в 1С 8.3

- Дебиторская и кредиторская задолженность в 1С 8.3 Бухгалтерия

Источник: profbuh8.ru