В этом году владельцы зарубежных брокерских счетов впервые должны отчитаться в ФНС по движению денег на счете за 2020 год. Я надеялся, что в налоговой подкрутят форму для банковских счетов на сайте, но этого пока не произошло. Поэтому свой отчет я заполнил через форму для Excel и в этом посте покажу как это сделать для Interactive Brokers.

Дисклеймер – я не специалист по налогам и прочей отчетности, просто рассказываю что сделал сам. Если считаете, что где-то делается по-другому, то, может быть, вы и правы.

Я уже публиковал Excel-форму в одном из прошлых постов, но там она была пустой. А вот ссылка на предзаполненную Excel-форму для физических лиц со счетом в Interactive Brokers. Она актуальна только для отчета за 2020 год, форму отчёта за 2021 год дополнят оборотами по активам.

UPD. Отчет теперь можно заполнить и скачать PDF в личном кабинете на сайте налоговой, ищите форму в «жизненных ситуациях». Если есть электронная подпись, там же можно отправить онлайн.

Заполнение отчета

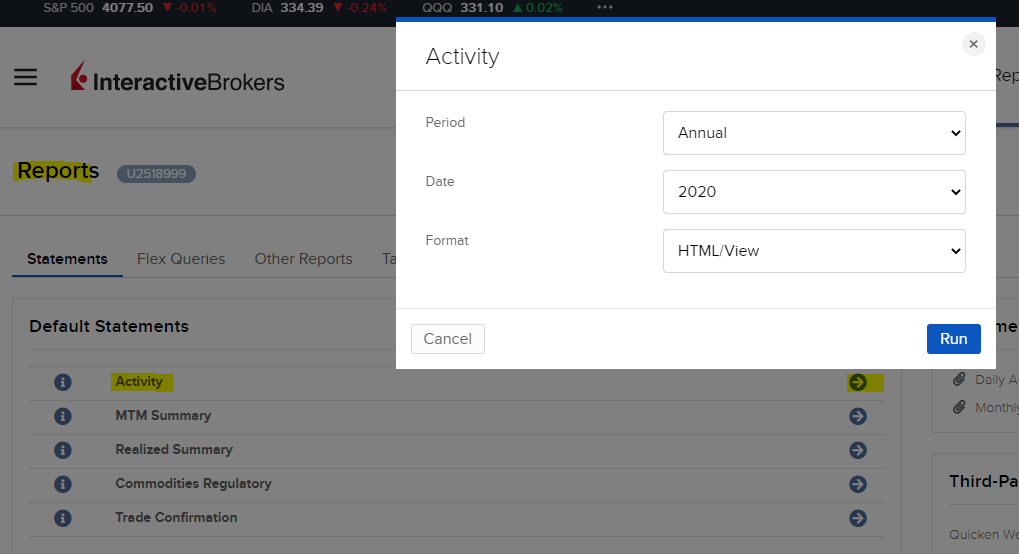

Для начала нужно выгрузить данные из IB. Это не сложно, всё есть в Activity statement, который становится доступен с февраля. Заходите в меню Reports / Statements – Activity. Выбираете Annual и прошедший год, HTML/View и отчет открывается.

Пример составления отчета о движении денежных средств косвенным методом

Нас интересует пункт Cash Report, данные из него послужат для заполнения последней страницы отчета. В Excel-файле нас интересуют листы стр.1-3. Каждый заполняется и печатается отдельно.

На первом листе ваши данные. Заполните ИНН, код своей налоговой, ФИО, дату рождения, паспорт (графу “кем выдан” разрешено сократить, чтобы влезло), номер телефона, дату подписания. Печатайте и ставьте подпись.

На втором листе будут период отчета и реквизиты Interactive Brokers, которые я заполнил для примера в приложенной выше Excel-форме. Проверьте лишний раз и обязательно укажите свой номер счета и дату его открытия (дату можно посмотреть в Reports – Other reports – Account confirmation letter).

Движение средств

Третий лист про движение средств. Отчитываться надо отдельно по каждой из валют, в которых были движения. В Excel-форме я заполнил коды для USD (840) и RUB (643) для примера.

В отчете указывается остаток на начало, суммы зачислений и списаний, остаток на конец. В итоге у вас должна биться формула: остаток на начало + зачисления − списания = остаток на конец. Суммы заполняются в тысячах единиц и округляются до трех знаков после запятой.

Тут нам понадобится activity отчет IB, который мы получили выше. Все данные, что нам нужны, находятся в секции отчета Cash Report. Они уже разбиты там по валютам.

- Остаток на начало берем из графы Starting Cash, делим на 1000 и округляем до трех знаков после запятой. Например, если он был 42.9, то в отчет запишете 0.043.

- Сумму зачислений берем из графы Deposits или Net Trades (Sales) – зависит от того в какой валюте пополняли и в какой покупали активы. Могут быть и другие приходы, например, если вам выдавали вознаграждения за рефералов. При наличии их тоже суммируйте.

- Сумма списаний равна сумме полей Net Trades (Purchase) + Commissions + Other Fees. В отчете IB суммы отрицательные, а в отчете для налоговой пишем положительную.

- Остаток на конец берем из графы Ending Settled Cash.

Вот и весь лист.

ОДДС, часть 6, Пример ОДДС прямым и косвенным методом

Движение финансовых инструментов

В отчете за 2021 год добавили аналогичный лист с движением по инструментам. Там надо выбрать валюту, в которой они показываются в вашем Activity отчёте, тип инструментов и снова указать 4 суммы, но на этот раз из раздела чистой стоимости активов (Net Asset Value).

- Остаток на начало берем из графы Total на конец предыдущего года, делим на 1000 и округляем до трех знаков после запятой. Здесь важно исключить наличные (cash) и сложить только остатки по инструментам – акциям и другим, если есть.

- Если в отчетном году не было продаж, сумму зачислений можно взять из графы Change, она будет включать в себя и покупки инструментов на пополнения, и рыночную переоценку (о ней чуть ниже). Если у вас были продажи бумаг, зачисления лучше взять из колонки Proceeds в таблице Trades, суммировав только отрицательные суммы (покупки).

- Сумма списаний равна сумме продаж из таблицы Trades в колонке Proceeds (положительные суммы). Если продаж не было, указывайте 0.

- Чтобы учесть рыночную переоценку активов, надо прибавить сумму в графе Mark-to-Market (рыночная переоценка) к зачислениям или списанием (в зависимости от того положительная или отрицательная была переоценка). Важно взять эту сумму только по ценным бумагам (без учета денежных остатков и комиссий), для этого в разделе отчета Mark-to-Market Performance Summary сложите годовые итоги по бумагам в колонках Position и Transaction.

- Остаток на конец берем из графы Total на конец отчетного года.

Как и с деньгами, после заполнения формы из остатка на начало через зачисления и списания (с учетом переоценки) должен получаться остаток на конец по формуле: Остаток на начало + Сумма зачислений – Сумма списаний = Остаток на конец.

Подача отчета

Отчет можно отправить по почте (бумажной), бросить конверт в бокс для приема документации, подать лично или (с 2022 года) онлайн в личном кабинете на сайте налоговой (если есть электронная подпись). Сделать это надо до 1 июня.

Хотите научиться инвестировать? Пройдите мой обучающий курс о создании инвестиционного портфеля.

Нравится блог? Поддержите меня подпиской и получите доступ к преимуществам.

- Есть вопросы? Задайте их в комментариях!

- Чтобы не пропустить новые статьи, подпишитесь на Telegram, VK или еженедельную рассылку анонсов на почту:

- Метки Брокеры, Гайды, Личные финансы, Налоги

- Обновлено 07.01.2023

30 ответов к “Заполняем отчет о движении денежных средств”

Алекс пишет:

Что будет, если не подать отчет?

Если вообще не подавать, то операции по счету могут квалифицировать как незаконные валютные операции. В таком случае штраф может быть вплоть до полной суммы операций. Если подать с опозданием, то штраф несколько тысяч рублей.

Ответить От автора записи

Алекс пишет:

А есть ссылка на законодательный акт или соответствующую статью НК РФ?

Штрафы описаны в КоАП 15.25. Про то, что за непредоставление отчетности могут самый крупный выписать, я читал где-то в Ведомостях как мнение юриста. Большего не знаю, в любом случае для надёжности по таким вопросам лучше консультироваться.

Ответить От автора записи

Руслан пишет:

Спасибо! Планируете сделать подобную статью о подаче отчета 3-НДФЛ?

Статью нет, в планах есть инструмент для помощи в расчетах в каком-то виде. Но не скоро.

Ответить От автора записи

Liza пишет:

В разделе активити Отчет за год недоступен. Только отчёты по месяцам.

В разделе налоги пишет что ещё не сформирован There are no tax forms available for 2020.

У всех так? Может дело в том что я открыл в ноябре и в 2020 счёт не заполнял и поэтому нулевой отчёт не выгружает?

Видимо, в этом. Если движений не было, можно оставить в отчете нули. Если год неполный, можно выбрать период по дням.

Ответить От автора записи

Igor пишет:

Я так понимаю никакие дополнительные документы прикладывать не надо? Только вот эти несколько листов, верно? И по движению средств: общая стоимость портфеля их не интересует, только сколько кеша завел, потратил и что по остаткам.

При приёмке отчета ничего больше не просят. В этом году только движение денег. В следующем вроде страница про активы ещё должна появиться.

Ответить От автора записи

Добавятся такие же суммы остатков и движения по иным финансовым активам (общие) и лист с галочками какие конкретные активы в этих иных фигурировали.

Ответить От автора записи

Дмитрий, спасибо за инструкцию! За 5 минут сделал отчет.

Единственное, хотел уточнить. Нужно отчитываться за валюты, по которым было движение или всё таки за валюты, указанные в уведомлении об открытии счета?

Как нужно я, конечно, не знаю) Сам отчитался по валютам, по которым было движение, вопросов из ФНС не поступало.

Ответить От автора записи

Egor пишет:

Дмитрий, приветствую. Благодарю за помощь и ссылку на предзаполненный отчет!

От себя добавлю, как сделал я, может быть кому-то пригодится.

У меня базовая валюта – рубль. Сдвинул рубль на передний план и заполнил отчет согласно следующего:

“Deposits + Starting Cash – Commissions – Trades (Purchase) – Other Fees = Ending Settled Cash”,

по доллару заполнил так:

“Starting Cash + Dividends + Trades (Sales) – Commissions – Net Trades (Purchase) – Withholding Tax = Ending Cash”

В этих формулах:

То, что со знаком плюс – зачислено средств всего.

То, что со знаком минус – списано средств всего.

Обратите внимание: в первом случае “Commissions” – списали в рублях (видимо за покупку валюты). Во втором это уже комиссии в долларах за покупку активов и комиссия за владение счетом. Это я к тому, что у нас комиссии не задваиваются. Депозита во втором случае тоже нет, если мы пополняли счет рублями. Стартовый кэш у меня, например, отличается из-за того, что в рублях на начало года средств почти не было, а доллары хранились, в этом отчете IB не конвертирует то, что у вас было в долларах на рубли, разделение идет на два отчета рублевый и долларовый.

Размышлял над темой “А надо ли отчитываться в двух валютах или только в базовой?”, т.к. у меня базовая – рубль, начинают некоторые нестыковки. Если вдруг налоговая попросит предоставить информацию на основании чего я делал расчет, я им предоставлю отчет или скрин “Cash Report”. Получаем следующее: фактически – дивиденды в рублях мне не поступали, но в 3 НДФЛ я их отразил, вводил я только рубли, но появились активы за доллары, в 3 НДФЛ указал, что с меня удержали налог в США в размере 10% – соответственно в $, но в отчете о движении средств про доллары ни слова и т.д.

Николай пишет:

Тогда выглядит так, будто вы вывели рублей на сумму Trades (Purchase) (+fees etc). Это нормально или может надо указывать ноль, если не было withdraws? Может я ошибаюсь…

Источник: capital-gain.ru

ОДДС

Отчет о движении денежных средств (ОДДС) – обязательный вид отчетности по МСФО. Она показывает возможности компании по генерации денежных потоков, а также ключевые статьи расходования финансов. Эти данные является крайне важными для пользователей отчетности в момент принятия экономических решений.

Время чтения: ~ 12 мин.

Отчет о движении денежных средств (ОДДС) – обязательный вид отчетности по МСФО. Она показывает возможности компании по генерации денежных потоков, а также ключевые статьи расходования финансов. Эти данные является крайне важными для пользователей отчетности в момент принятия экономических решений.

По установкам МСФО (IAS) 7 «Отчет о движении денежных средств» все организации должны составлять отчет и предоставлять его в составе финансовой отчетности за каждый период, в который она формируется.

Согласно МСФО (IAS) 7 сведения о движении финансов сдается по следующей деятельности:

- Операционной

- Финансовой

- Инвестиционной

МСФО (IAS) 7 «Отчет о ДДС» предполагает два способа формирования данного отчета: прямой и косвенный.

Важно помнить, что такое ДДС в бухгалтерии имеет свои особенности. Косвенный способ предусмотрен исключительно для анализа потока операционных денег. Для представления движения денег от деятельности, связанной с оборотом финансов и инвестициями применяется уже исключительно прямой метод.

МСФО (IAS) 7 отдает предпочтение прямому способу создания отчетности. Однако достаточно большое количество фирм используют сейчас косвенный способ формирования отчета. Во-первых, потому что данный метод является более простым. Во-вторых, так как он демонстрирует то, как связаны денежные потоки с финансовыми показателями фирмы. Это является крайне значимыми сведениями для собственника и менеджмента организации.

В этом материале мы рассмотрим оба варианта формирования отчета о движение денежных средств по стандартам МСФО и посмотрим, как можно настроить автоматическое создание данного отчета в БИТ.ФИНАНС.

Работа с операциями

Поток финансов от операционной деятельности показывает приход и расход средств от ведущей деятельности организации (см. примеры в Таблице 1). Данный раздел является ключевым, так как из него понятно, насколько ключевая деятельность компании способствует приходу денежных средств, которые требуются для выплат по обязательствам и сохранения собственных операционных возможностей.

Прямой метод

Прямой способ опирается на представление основных источников прихода и расхода. Информация о финансах здесь предоставляются в аспекте статей поступления и расходования.

Операционная деятельность

Выручка от покупателей, заказчиков

Источник: www.bitfinance.ru

Как анализировать отчёт о движении денежных средств (ОДДС)

Одним из самых важных показателей деятельности любой компании является денежный поток. Он включает в себя поступление финансовых ресурсов в организацию, т. е. источники финансирования её деятельности, и их распределение на внутренние и внешние нужды. Этот показатель практически в полной мере даёт информацию о финансовом состоянии компании лицам, желающим инвестировать в неё свои денежные средства. Но чтобы правильно принять управленческие решения, нужно уметь грамотно проводить анализ отчёта о движении денежных средств. Поэтому стоит уделить время для получения соответствующих аналитических навыков, а также знаний в области финансовых и статистических функций Excel.

Отчет о движении денежных средств (ОДДС) в корпоративных финансах называется «кэш-фло» (от англ. Cash Flow Statement) и является неотъемлемой составляющей финансовой отчетности любой компании, ведь он отражает изменения, которые происходили за отчетный период с ее важнейшим активом – денежными средствами.

В российском бухгалтерском учете есть стандартизованная бухгалтерская форма 4 «Отчет о движении денежных средств», входящая в комплект бухгалтерской отчетности предприятия. Однако одной этой обязательной и стандартной формы может быть недостаточно для осуществления полноценного анализа направлений и объемов движения денежных средств конкретной компании.

Особенно это актуально для крупных корпораций, имеющих сложную структуру доходов и расходов. Поэтому существует множество форм отчета о движении денежных средств (ОДДС), и многие компании разрабатывают свои собственные, отвечающие их внутренним потребностям и задачам по управлению денежными потоками.

Целью анализа ОДДС является определение:

- Чистого денежного потока компании (общего и по операционному, инвестиционному и финансовому направлениям);

- Ключевых источников поступления и направлений расходования денежных средств;

- Причин расхождений чистой прибыли и чистого денежного потока;

- Причин отклонения чистого денежного потока от финансового плана (бюджета);

- Достаточности денежных средств и их эквивалентов для покрытия краткосрочных и долгосрочных расходов (т.е. определить финансовую устойчивость компании или степень риска потери ликвидности).

Отчёт о движении денежных средств предоставляет информацию о поступившей в компанию прибыли и её распределении на различные цели. Это может быть улучшение уже имеющегося оборудования или покупка нового, курсы повышения квалификации для рядовых сотрудников и топ-менеджеров, расширение производства.

Грамотный анализ позволяет определить, на какие цели тратится больше всего материальных ресурсов. Руководствуясь миссией и стратегическими планами предприятия, руководитель делает вывод, какие из направлений деятельности требуют дополнительного финансирования, а какие могут и подождать. Например, при существовании задолженности поставщикам, клиентам или кредиторам будет разумнее направить деньги на её погашение, а не на дополнительные премии и увеличение оклада директора.

Структура ОДДС

ОДДС состоит из следующих основных разделов:

- Сведения о денежных потоках по основной (операционной) деятельности компании. К ней относятся финансовые результаты хозяйственных операций. Организации получают выручку и осуществляют расчёт с поставщиками и потребителями своей продукции. Все относится к денежным потокам, возникающим по основной деятельности компании;

- Информация о денежных потоках по инвестиционной деятельности. Для производства продукции требуются здания, земельные участки, водные ресурсы, оборудование. Организации вкладывают в их приобретение свои денежные средства, то есть инвестируют финансы. Денежные потоки по инвестиционной деятельности всегда направленны на генерирование будущего дохода компании и ее дальнейшее развитие. Инвестиционная деятельность включает в себя вложение организацией средств в покупку или строительство зданий и сооружений, приобретение земельных участков для строительства или ведения работ, покупку нового дорогостоящего оборудования.

- Сведения о денежных потоках по финансовой деятельности. Эти денежные потоки формируются, в основном, за счет выдачи/ погашения кредитов компании и формирования ее капитала. Финансовые операции включают в себя долгосрочные и краткосрочные займы и кредиты, а также расчёт с акционерами предприятия по дивидендам.

Всё это отображается в отчёте ОДДС, на основании которого руководители организации или инвесторы, желающие вложить в неё свои материальные ресурсы, могут сделать вывод о будущих перспективах и финансовом благополучии компании. После того как структура отчёта о движении денежных средств изучена, можно приступать к его непосредственному анализу.

Методы составления ОДДС

Отчет о движении денежных средств может составляться прямым или косвенным методом:

- Прямой метод анализа денежных потоков использует данные бухгалтерского учета о поступлениях и выплатах денежных средств по их видам. Проще говоря, каждая «денежная» операция отражается в составе операционной, инвестиционной или финансовой части ОДДС, и по каждой из трех групп формируется промежуточный итог – чистый денежный поток от операционной, инвестиционной или финансовой деятельности. Суммой этих трех промежуточных итогов является общий чистый денежный поток компании за период. Этот метод является самым простым, однако он не позволяет наглядно продемонстрировать проблемы в управлении оборотными активами компании, которые ведут к уменьшению остатка денежных средств и расхождениям значений чистой прибыли и чистого денежного потока компании.

- Косвенный метод как раз служит для решения задач по выявлению «неэффективных» элементов системы управления оборотными средствами компании и формирования ее финансового результата. Косвенный метод в качестве отправной точки для расчета чистого денежного потока использует показатель чистой прибыли (убытка), который в дальнейшем корректируется на «неденежные» статьи операционных расходов или доходов, которые повлияли на финансовый результат компании за отчетный период (например, амортизация, разница остатков дебиторской и кредиторской задолженности или запасов), а также на денежные потоки от инвестиционной и финансовой деятельности (в этой части отличий от прямого метода нет). Для целей проведения корректировок по операционной деятельности используют данные других форм бухгалтерской отчетности (отчет о прибылях и убытках и бухгалтерский баланс). За счет такой сложной методики получается увидеть структуру тех изменений в оборотных активах компании, которые зачастую приводят к ситуации «прибыль есть, а денег нет».

Виды инструменты анализа отчета о движении денежных средств

Денежные средства анализируются как в разрезе укрупненных групп денежных потоков (текущие, инвестиционные и финансовые), так и, при необходимости, на уровне элемента определенного денежного потока. К примеру, анализ может быть проведен отдельно по поступлению от продажи продукции, товаров, работ и услуг или по платежам в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных актиWow. Именно поэтому первый этап анализа отчета о движении денежных средств – определение анализируемых показателей и уровня их детализации.

Выделяют горизонтальный, вертикальный и факторный виды анализа ОДДС.

Горизонтальный анализ ОДДС предполагает сравнение одних и тех же показателей в динамике (к примеру, можно проанализировать изменение по годам или иным отчетным периодам поступления от продажи продукции или платежи по дивидендам). Вертикальный анализ позволяет определить структуру денежных потоков и их соотношение. К примеру, поступления от продажи продукции сравнивают с платежами поставщикам или поступления кредитов и займов с предоставленными займами другим лицам.

Факторный анализ ОДДС

При проведении факторного анализа исследуют взаимосвязи показателей ОДДС между собой, а также с другими формами бухгалтерской отчетности, рассчитывают различного рода коэффициенты. Например, коэффициенты денежного покрытия прибыли/ капитальных затрат или коэффициент рентабельности денежных потоков.

Таким образом, ОДДС – необходимый инструмент любой системы управления денежными потоками предприятия, учета и анализа денежных средств, который можно использовать для всестороннего анализа деятельности компании.

! Бесплатно скачать утвержденную Минфином РФ форму Отчета о движении денежных средств Вы можете в разделе Материалы для скачивания, где также доступны и остальные стандартные формы финансовой отчетности в Excel.

- Каковы кредитные предпочтения россиян в 2022 году: исследование Bankiros.ru 19.09.2022

- Россия продолжит платить по госдолгу, несмотря на ужесточение ограничений 25.05.2022

- Банк России протестирует смарт-контракты на платформе цифрового рубля 25.05.2022

- Орешкин ждет от “правильных решений” от Центробанка 20.05.2022

- Глава ФРС заявил о готовности повышать процентную ставку 18.05.2022

- Каковы кредитные предпочтения россиян в 2022 году: исследование Bankiros.ru

- Россия продолжит платить по госдолгу, несмотря на ужесточение ограничений

- Банк России протестирует смарт-контракты на платформе цифрового рубля

- Орешкин ждет от “правильных решений” от Центробанка

- Глава ФРС заявил о готовности повышать процентную ставку

5,525 total views, 1 views today

Источник: vashkaznachei.ru