Бухгалтерский баланс — основная форма бухгалтерской отчетности. Он характеризует имущественное и финансовое состояние организации на отчетную дату. В балансе отражаются остатки по всем счетам бухгалтерского учета на отчетную дату. Эти показатели приводятся в бухгалтерском балансе в определенной группировке. Бухгалтерский баланс делится на две части: актив и пассив.

Сумма активов баланса всегда равна сумме пассивов баланса.

Актив баланса

Любая собственность предприятия — машины и оборудование, недвижимость, финансовые вложения, задолженность дебиторов и т. д. — является его активами. Это все то, что можно обратить в денежные средства.

Активы подразделяются на:

· Внеоборотные

o Нематериальные активы

o Основные средства

o Незавершенное строительство

o Доходные вложения в материальные ценности

o Долгосрочные финансовые вложения

o Отложенные налоговые активы

o Прочие внеоборотные активы

· Оборотные

o Налог на добавленную стоимость по приобретенным ценностям

o Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)

o Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)

o Краткосрочные финансовые вложения

o Денежные средства

o Прочие оборотные активы

Пассив баланса

Пассивы организации — это источники формирования ее активов. К ним относятся капиталы, резервы, а также кредиторские обязательства, возникшие у организации в процессе ведения хозяйственной деятельности.

Пассивы подразделяются на:

· Капитал и резервы

o Уставный капитал

o Собственные акции, выкупленные у акционеров

o Добавочный капитал

o Резервный капитал

o Нераспределенная прибыль (непокрытый убыток)

· Долгосрочные обязательства

o Займы и кредиты

o Отложенные налоговые обязательства

o Прочие долгосрочные обязательства

· Краткосрочные обязательства

o Займы и кредиты

o Кредиторская задолженность

o Задолженность перед участниками (учредителями) по выплате доходов

o Доходы будущих периодов

o Резервы предстоящих расходов

o Прочие краткосрочные обязательства

Актив баланса

· Внеоборотные

Нематериальные активы — неденежный актив, не имеющий физической формы.

Основны́е сре́дства (ОС) (или Основные производственные фонды (ОПФ)) — отражённые в бухгалтерском или налоговом учёте основные фонды организации в денежном выражении.

«Незавершенное строительство» — это сумма незавершенных капитальных вложений.

Доходные вложения в материальные ценности — вложения организации в часть имущества, здания, помещения, оборудование и другие ценности, имеющие материально-вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода

Долгосрочные финансовые вложения — вложение свободных денежных средств предприятия, срок погашения которых превышает один год:

Резервы в бухгалтерском и налоговом учете. Вводная часть

— средства, направленные в уставные капиталы других предприятий;

— средства, направленные на приобретение ценных бумаг других предприятий;

— долгосрочные займы, выданные другим предприятиям; и т.п.

Отложенные налоговые активы представляют собой часть отложенного налога на прибыль, задача которой привести к уменьшению размера налога, который необходимо уплатить в бюджет в отчетный период.

Внеоборотные активы — активы с продолжительностью использования более одного года: долгосрочные финансовые вложения, нематериальные активы, основные средства, прочие долгосрочные активы.

· Оборотные

Материально-производственные запасы — активы, используемые в качестве сырья, материалов и т. п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг), приобретаемые непосредственно для перепродажи, а также используемые для управленческих нужд организации.

Налог на добавленную стоимость по приобретенным ценностям

— счет, предназначенный для обобщения информации об уплаченных (причитающихся к уплате) предприятием суммах налога на добавленную стоимость по приобретенным ценностям.

Краткосрочные финансовые вложения — краткосрочные (на срок не более одного года) финансовые вложения предприятия в доходные активы (акции, облигации и другие ценные бумаги) других предприятий, объединений и организаций, денежные средства на срочных депозитных счетах банков, процентные облигации государственных и местных займов и др. — являются наиболее легко реализуемыми активами.

Пассив баланса

· Капитал и резервы

Уста́вный капитал — это сумма средств, первоначально инвестированных собственниками для обеспечения уставной деятельности организации; уставный капитал определяет минимальный размер имущества юридического лица, гарантирующего интересы его кредиторов

Доба́вочный капита́л — статья пассива баланса, складывающаяся из следующих элементов:

· эмиссионный доход — разница между продажной и номинальной стоимостью акций предприятия;

· курсовые разницы — разницы при оплате доли уставного капитала в иностранной валюте;

· разница при переоценке основных средств — разница при изменении стоимости основных средств.

Резе́рвный капита́л — размер имущества предприятия, который предназначен для размещения в нём нераспределённых прибылей, для покрытия убытков, погашения облигаций и выкупа акций предприятия, а также для других целей.

· Краткосрочные обязательства

Кредиторская задолженность — задолженность субъекта (предприятия, организации, физического лица) перед другими лицами, которую этот субъект обязан погасить.

Резервы предстоящих расходов

В целях равномерного включения предстоящих расходов в издержки производства или обращения организация может создавать резервы на: предстоящую оплату отпусков работникам; выплату ежегодного вознаграждения за выслугу лет; выплату вознаграждений по итогам работы за год; ремонт основных средств; производственные затраты по подготовительным работам в связи с сезонным характером производства; предстоящие затраты на рекультивацию земель и осуществление иных природоохранных мероприятий; предстоящие затраты по ремонту предметов, предназначенных для сдачи в аренду по договору проката; гарантийный ремонт и гарантийное обслуживание; покрытие иных предвиденных затрат и другие цели, предусмотренные законодательством Российской Федерации, нормативными актами Министерства финансов Российской Федерации.

Источник: studopedia.ru

Резервы предстоящих расходов в бухгалтерском учете учреждения

Зачастую бухгалтеры учреждений государственного сектора не придают значения учету резервов предстоящих расходов. А государство тем временем ввело СГС для того, чтобы резервы формировались верно и своевременно. Поэтому рассказываем про порядок учета резервов предстоящих расходов, и в том числе про его отражение в программе «1С».

- Резервы предстоящих расходов

- Учетная политика

- Бухгалтерские проводки

- Отражение в «1С»

Резервы предстоящих расходов

Резервы предстоящих расходов — сведения о резервируемых средствах на расходы, которые предназначены для использования в будущих периодах.

Обратите внимание: часто бухгалтера при работе с резервами не разделяют два понятия: резерв предстоящих расходов и расходы будущих периодов. Необходимо отметить, что расходы будущих периодов — это уже начисленные учреждением суммы, где размер и признание по периоду в бухгалтерском учете определены. Резервы предстоящих расходов — нет четкой суммы и времени исполнения.

Приказом Минфина РФ от 30.05.2018 №124 утвержден СГС «Резервы. Раскрытие информации об условных обязательствах и условных активах» (далее СГС «Резервы»). Данный стандарт регламентирует работу с резервами предстоящих расходов учреждений государственного сектора начиная с 01.01.2020.

С целью корректного применения стандарта «Резервы» следует дополнительно руководствоваться методическими рекомендациями к СГС «Резервы», изложенными в письме Минфина России от 05.08.2019 №02-07-07/58716.

Стандарт «Резервы» определяет следующие виды резервов:

- По претензиям, искам. Например, учреждение является одной из сторон судебного разбирательства. По предположению собственной юридической службы есть высокая доля опасения, что решение скорее всего не удовлетворят.

- По реструктуризации. Например, в учреждении планируется провести реструктуризацию. Формирования резерва в части реструктуризации может включать: расходы на консультационные услуги для организации процесса реструктуризации; прекращение договора аренды помещения, а как следствие — расходы за неустойку; сокращение штата сотрудников, что приведет к затратам на переобучение/перемещение оставшихся работников.

- По гарантийному ремонту. Например, учреждение занимается производством и продажей товаров, оказанием услуг. После продажи товара или оказания услуги возможны случаи наступления гарантийных обязательств в части гарантийного ремонта или гарантийного обслуживания. В целях равномерного списание расходов для выполнения гарантийных обязательств учреждение формирует соответствующих резерв.

- По убыточным договорным обязательствам. Например, учреждение арендует помещение, но в деятельности использует его частично, тем самым убыточно.

- По демонтажу и выводу основных средств из эксплуатации. Например, учреждение создает объект, который в дальнейшем будет демонтирован и участок, где он располагался, восстановлен.

Обратите внимание: важно учесть, что при возникновении и формировании резервов должны соблюдаться следующие критерии их признания (п. 9 стандарта «Резервы»):

- у учреждения есть обязанность, сформированная в результате произошедших фактов хозяйственной жизни;

- для исполнения сформированной обязанности необходимо будет выбытие активов;

- размер обязанности может быть обоснованно оценен и подтвержден расчетно или документально;

- от действий учреждения не зависят момент предъявления требования об исполнении обязательства и его размер.

Также стоит обратить внимание, что существуют резервы, которые определены отдельными НПА:

- резерв под снижение стоимости материальных запасов (регулируется СГС «Запасы», утвержден приказом Минфина РФ от 07.12.2018 №256н, действует с 01.01.2020); Например, учреждение бюджетной сферы реализует товары, которые с течением времени утратили свои первоначальные свойства полностью либо частично, или рыночные цены на аналогичные товары снизились. Реализация товара происходит по цене ниже балансовой стоимости или безвозмездно.

- резерв по сомнительным долгам (регулируется СГС «Доходы», утвержден приказом Минфина РФ от 27.02.2018 №32н, действует с 01.01.2019);

- резерв на оплату отпуска сотрудников в будущем периоде (в 2020 г. — Приказ Минфина РФ от 01.12.2010 №157н; начиная с 01.01.2021 — СГС «Выплаты персоналу», утвержден приказом Минфина РФ от 15.11.2019 №184н). Например, учреждение создает резерв в текущем году для использования в будущем, который служит для выплат накапливаемых отпусков, компенсаций за неиспользованные отпуска, взносов во внебюджетные фонды.

Учреждение вправе вносить изменения или списывать суммы резервов на текущую дату, на дату составления отчетности или реорганизации. Изменение сумм производится на основе инвентаризации, утвержденной учетной политикой.

Стоит обратить внимание на то, что произвести расходы из сформированного резерва в учете можно только на те цели и обязательства, для которых он и был сформирован. Полное или частичное списание резервов осуществляется при признании расходов и (или) при признании кредиторской задолженности по выполнению обязательства, по которому резерв был создан (п. 28 СГС «Резерв»).

Резерв, в случае если он не был израсходован в текущем году, переносится на следующий год с учетом статьи расходов.

Учетная политика

Например, учреждение принимает решение о формировании резерва предстоящих расходов. В данном случае важно, чтобы данное решение было зафиксировано в учетной политике учреждения. В учетной политике необходимо определить:

- виды резервов, которые будут создаваться в учете;

- дату создания резерва;

- периодичность резерва;

- порядок формирования резерва.

Бухгалтерские проводки

В бухгалтерском учете государственного учреждения для учета резервов используется счет 0 401 60 000 «Резервы предстоящих расходов» (пункте 302.1 Инструкции №157н).

Пример отражения бухгалтерских операций по резервам в государственном учреждении:

Дт 0 401 20 200 (0 109 00 000) – Кт 0 401 60 000

Изменена сумма резерва при проведении инвентаризации/ переоценке:

Дт 0 401 20 200 (0 109 00 000) – Кт 0 401 60 000 (метод «красное сторно»)

Начисление расчетов по обязательствам за счет сумм резервов:

Дт 0 401 60 000 – Кт 0 302 00 73Х (0 303 00 73Х)

Отражение в «1С»

Для ведения аналитического учета по видам резервов в типовом решении «1С:Бухгалтерия государственного учреждения 8», ред. 2, предназначен справочник «Резервы и оценочные обязательства» («Справочники» — «Резервы и оценочные обязательства»).

Данный справочник используется в качестве аналитического показателя учета счета 0 401 60 000.

Отражение операций по учету, изменению и списанию резервов используется документ «Операция (бухгалтерская)».

Для отражения резервов по отпускам сотрудников следует использовать специальный документ «Начисление резервов по отпускам» из раздела «Учет и отчетность».

В табличной части документа необходимо заполнить вкладку «Оценочные обязательства» в части детализации начислений. На вкладке «Бухгалтерская операция» выбрать вид резерва.

Документ формирует печатную форму бухгалтерской справки (ф. 0504833).

![]()

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: gendalf.ru

Счет 96: резервы предстоящих расходов. Пример, проводки

Содержание

- Бухгалтерский счет 96: его использование

- Бухгалтерский счет 96: типовые проводки

- Отражение резервов в учете

- Резервы на оплату отпусков и прочие выплаты

- Резервы на ремонт основных средств (ОС)

- Резервы на гарантийное обслуживание

Предприятия в РФ вправе формировать резервы, а расходы при создании учитывать при определении налога на прибыль. В статье рассмотрим счет 96: его использование, проводки и корреспондирующие счета.

Бухгалтерский счет 96: его использование

Для обобщения информации, дающей представление о будущих расходах организации, распределяемых в течение года, предназначен счет 96 «Резервы предстоящих расходов». Его назначение ― равномерное включение затрат на предстоящие издержки производства, расходов на продажу.

Резервы предстоящих расходов состоят из:

- отпускные затраты;

- единовременные выплаты работникам;

- текущий ремонт оборудования, ОС;

- освоение новых производств;

- прочие возможные расходы организации.

При образовании резервов затраты относят на следующие счета в зависимости от конечной цели назначения:

| Наименование резерва | Цель | Используемые счета в учете |

| На оплату отпусков | Выделяются средства на предоставление отпусков сотрудникам в течение года | 70, 69 |

| На выплату вознаграждений работникам за выслугу лет и прочие | Создание резервов на единовременные выплаты сотрудникам, выделение средств на оплату труда сезонных работников | 70, 69 |

| Ремонт ОС | Определяются возможные суммы, требуемые для текущего обслуживания (ремонта) имущества и оборудования | 20,23 |

| Рекультивация земель | Предназначен для проведения природоохранных мероприятий | 20, 23 |

| Гарантийный ремонт и обслуживание | Возмещение расходов покупателям за неисправность купленного товара по гарантийному обслуживанию | 51 |

Бухгалтерский счет 96: типовые проводки

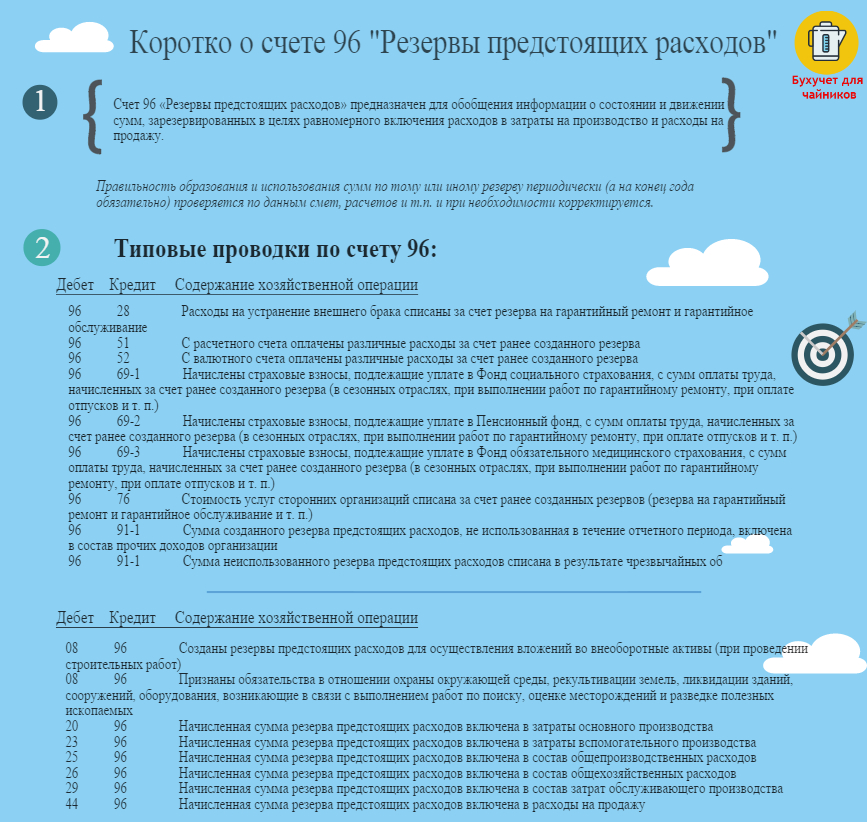

На рисунке ниже представлен бухгалтерский счет 96 «Резервы предстоящих расходов» и его типовые проводки. Для увеличения картинки нажмите на нее.

Бухгалтерский счет 96 «Резервы предстоящих расходов». Проводки

Отражение резервов в учете

С недавних пор формирование резервов стало обязательным для юридических лиц. Исключение составляют организации, которые вправе вести упрощенный учет (малые предприятия).

Процедура формирования резервов законодательно не закреплена. Организации вправе сами выработать алгоритм и прописать его в учетной политике. Если же, например, численность сотрудников существенна, допускается создание резервов на предстоящие отпуска ежеквартально или в течение года.

Если в бухгалтерском учете создание резервов стало носить обязательный характер, то в налоговом проведение процедуры определяется на усмотрение руководства. Принятие подобного решения также должно найти отражение в учетной политике. Созданный в налоговом учете резерв позволяет уменьшать налогооблагаемую базу. Следует определиться с предельной суммой отчислений и ежемесячным процентом. Составляется расчет, который содержит информацию о запланированных суммах ежемесячных расходов исходя из данных по общим годовым затратам на резервы определенного вида.

Резервы на оплату отпусков и прочие выплаты

Руководство вправе учесть предстоящие расходы, предназначенные на погашение задолженности по выплате отпускных сумм своим работникам и распределении их равномерно в течение года.

При определении годовой суммы резерва по отпускам следует учесть все предполагаемые выплаты, в том числе взносы в ПФ и ФСС, рассчитать процент отчислений в резерв исходя из возможных отпускных сумм и годового фонда оплаты труда.

Пример. Годовой ФОТ вместе со страховыми выплатами в организации запланирован в размере 900 000 рублей. Предполагаемые суммы отпускных и сопутствующих взносов равны 80 000 рублей. Требуется рассчитать процент отчислений в резерв.

Ежемесячный размер для пополнения резерва определяется как соотношение отпускных сумм к ФОТ за год, поделенный на количество месяцев (12) ― 80 000/900 000/12*100% = 0,74%.

Размер ежемесячных отчислений равен 900 000 рублей* 0,74%= 6 660 рублей ― такую сумму требуется ежемесячно перечислять в резерв на предстоящие отпускные выплаты.

В учете появятся следующие записи:

Дт 20 ― Кт 96 (6 660 рублей) ― ежемесячное образование резерва

При наступлении отпуска сотрудника появляются проводки:

Кт 96 ― Дт 70 ― начисление отпускных сумм;

Кт 96 ― Дт 69 ― страховые взносы на отпуска.

При необходимости выделения сумм на выплаты работникам за выслугу лет запланированные расходы также резервируются в течение 12 месяцев.

По истечении срока требуется провести инвентаризацию резервов. Процедура необходима для сравнения фактических и запланированных затрат. Если обнаружатся неиспользованные зарезервированные суммы, их следует включить в налогооблагаемую базу. При недостаточности средств в расходы вносятся дополнительные выплаты на отпуска и страховые взносы.

Резервы на ремонт основных средств (ОС)

Каждое оборудование на балансе предприятия может внезапно выйти из строя или потребовать дополнительных вложений в виде текущего ремонта. Для подобных непредвиденных нужд создают резервы на ремонт ОС. За основу берутся сроки действия оборудования и предполагаемая сумма.

Факторы, влияющие на предполагаемую сумму:

- стоимость запчастей;

- оплата труда и затраты на страховые взносы занятым в ремонте работникам;

- затраты на оплату услуг сторонним лицам.

Предельная сумма отчислений в резерв не может быть выше потраченных средств на ремонт ОС исходя из данных за последние 3 года. Отчисления на расходы списываются равномерно в течение всего отчетного периода.

Если фактическая сумма расходов оказалась меньше запланированной, то ранее произведенные отчисления в резерв следует учесть в составе доходов по итогам года. При превышении реальных затрат дополнительные суммы включаются в состав прочих расходов.

Создание резерва на ремонт ОС в налоговом учете ― право, а не обязанность налогоплательщика. Выгодно для крупных организаций с наличием большого количества оборудования.

Резервы на гарантийное обслуживание

Для учреждений торговли характерно предоставление гарантий покупателям при покупке товаров. Торговые организации получили право на создание резервов на возможное предстоящее гарантийное обслуживание.

Размер резерва не должен превышать сумму затрат на ремонт за прошедшие 3 года. Если по окончании года зарезервированные суммы не израсходованы, то они учитываются как внереализационные доходы организации.

Источник: online-buhuchet.ru