Показатель чистых активов, известный в западной практике как net assets или net worth, — ключевой показатель деятельности любой коммерческой организации. В мировой практике чистые активы используется уже много лет, а в российской появились сравнительно недавно. В 1995 году данный показатель был введен в ГК РФ как нормативный, который отображает порядок формирования и изменения уставного капитала. Чистые активы организации должны быть как минимум положительные. Отрицательные чистые активы — признак несостоятельности организации, говорящий о том, что она полностью зависит от кредиторов и не имеет собственных средств.

Чистые активы должны быть не просто положительными, но и превышать уставный капитал организации. Это значит, что в ходе своей деятельности организация не только не растратила первоначально внесенные собственником средства, но и обеспечила их прирост. Чистые активы меньше уставного капитала допустимы только в первый года работы вновь созданных организаций. В последующие годы, если чистые активы станут меньше уставного капитала, ГК РФ и законодательство об акционерных обществах требует снизить уставный капитал до величины чистых активов. Если у организации уставный капитал и так на минимальном уровне, ставится вопрос о дальнейшем ее существовании.

Согласно ГК РФ для акционерных обществ данный показатель должен рассчитываться ежегодно, а его значение при определенных условиях может оказывать влияние на величину и структуру источников средств и выплату дивидендов. Величина чистых активов, определенная на начало и конец года, указывается в отчете об изменениях капитала вне зависимости от организационно-правовой формы всеми организациями.

Министерство финансов РФ утвердило новый порядок расчета чистых активов (приказ Министерства финансов РФ от 28 августа 2014 г. № 84н «Об утверждении Порядка определения стоимости чистых активов» (далее — Приказ Минфина России № 84н)).

Применяется он для акционерных обществ, обществ с ограниченной ответственностью, государственных и муниципальных унитарных предприятий, производственных кооперативов, жилищных накопительных кооперативов, хозяйственных партнерств.

Порядок расчета несколько изменился. Из суммы активов, отраженных в балансе, как и прежде, надо вычесть обязательства. Но в отличие от прежних правил теперь требуется включать в расчет еще и доходы будущих периодов. Исключение — случаи, когда эти доходы возникают при получении государственной помощи или безвозмездного имущества.

Основным отличием от утвержденного более десяти лет назад порядка стало уточнение, какие доходы будущих периодов считать собственным капиталом организации. Ранее этот вопрос не был оговорен и, как правило, вся строка баланса 1530 «Доходы будущих периодов» для целей расчета чистых активов переносилась из обязательств в собственный капитал организации. В новом порядке Министерством финансов РФ явно указано, что при расчете чистых активов из обязательств исключают доходы будущих периодов, признанные организацией в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества. Новый порядок вступил в силу с 4 ноября 2014 г.

Чистые активы. Как опубликовать сообщение о чистых активах в Федресурсе 18+

Настоящий порядок не распространяется на кредитные организации, акционерные инвестиционные фонды.

В соответствии с Приказом Минфина России № 84н стоимость чистых активов определяется как разность между величиной принимаемых к расчету активов организации и величиной принимаемых к расчету обязательств организации.

Объекты бухгалтерского учета, учитываемые на забалансовых счетах, при определении стоимости чистых активов к расчету не принимаются.

Принимаемые к расчету активы включают все активы организации, за исключением дебиторской задолженности учредителей (участников, акционеров, собственников, членов) по взносам (вкладам) в уставный капитал (уставный фонд, паевой фонд, складочный капитал), по оплате акций.

При расчетах из суммы оборотных активов, а точнее дебиторской задолженности (код строки 1230), нужно исключить задолженность участников (учредителей) по взносам в уставный капитал. В бухгалтерском учете их отражают по дебету счета 75 «Расчеты с учредителями».

Согласно п. 3 Порядка расчета, из состава оборотных активов также исключается стоимость (в сумме фактических затрат на выкуп) собственных акций, которые акционерное общество выкупило у акционеров для последующей перепродажи или аннулирования.

Пассивы, принимаемые к расчету, перечислены в п. 4 Порядка расчета. При этом обязательства включают все обязательства организации, за исключением доходов будущих периодов, признанных организацией в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества. Таковыми являются:

- • долгосрочные обязательства по займам и кредитам и прочие долгосрочные обязательства (в том числе отложенные налоговые обязательства, а также резервы, созданные под условные обязательства и в связи с прекращением деятельности);

- • краткосрочные обязательства по займам и кредитам;

- • кредиторская задолженность;

- • задолженность участникам (учредителям) по выплате доходов;

- • резервы предстоящих расходов;

- • прочие краткосрочные обязательства.

При анализе структуры новой формы баланса видно, что пассивы, принимаемые к расчету, представляют собой сумму обязательств, отражаемых в разделах IV «Долгосрочные обязательства» (код строки 1400) и V «Краткосрочные обязательства» (код строки 1500) баланса, за исключением доходов будущих периодов (код строки 1530).

Стоимость чистых активов определяется по данным бухгалтерского учета. При этом активы и обязательства принимаются к расчету по стоимости, подлежащей отражению в бухгалтерском балансе организации (в нетто-опенке за вычетом регулирующих величин) исходя из правил оценки соответствующих статей бухгалтерского баланса.

В большинстве случаях стоимость чистых активов организации и для акционерных обществ, и для обществ с ограниченной ответственностью соответствует собственному капиталу, показываемому в разделе III «Капитал и резервы» (код строки 1300) баланса.

Исходя из бухгалтерского баланса, стоимость чистых активов (ЧА) определяется по следующему алгоритму:

где ВНА — внеоборотные активы;

О А — оборотные активы;

ЗУ — задолженность учредителей по взносам в уставный капитал;

САВ — собственные акции, выкупленные у акционеров;

КЗ — кредиторская задолженность;

ДО — долгосрочные пассивы;

ЗК — заемные средства краткосрочные;

ДБП — доходы будущих периодов;

ЗУД — задолженность участникам по выплате дивидендов;

ПКО — прочие краткосрочные обязательства.

Расчет чистых активов исследуемой организации приведем в табл. 10.4.

Расчет и оценка чистых активов организации*

Статья актива

Статьи пассива

Долгосрочные заемные средства

Доходные вложения в материальные ценности

Долгосрочные финансовые вложения

Прочие долгосрочные обязательства

Итого внеоборотных активов

Итого долгосрочных обязательств

Краткосрочные заемные средства

Краткосрочные финансовые вложения

Задолженность перед участниками по выплате доходов

Прочие краткосрочные обязательства

Статья актива

Статьи пассива

Итого оборотных активов

Итого краткосрочных обязательств

Всего активов, принимаемых к расчет> 7

Всего обязательств, принимаемых к расчет> 7

Чистые активы

Превышение чистых активов над суммой уставного капитала

Примечание. * — в данном примере отражены статьи, указанные в бухгалтерском балансе организации.

Определение чистых активов необходимо для оценки деловой репутации организации. Это важно, если речь идет о покупке организации как имущественного комплекса. Если чистые активы являются отрицательной величиной, то, значит, размер долгов организации превышает стоимость всего ее имущества.

Из вышеизложенного следует, что чистые активы — это та часть активов (в стоимостном выражении), которая остается доступной к распределению среди акционеров после расчетов со всеми кредиторами в случае ликвидации общества, т.е. она характеризует обеспечение интересов акционеров.

На самом деле, это утверждение условно в силу ряда причин.

Во-первых, если организация убыточна, то балансовая оценка стоимости, достающейся по остаточному принципу его владельцам, меньше величины чистых активов на сумму убытка.

Во-вторых, оценка стоимости реально достающейся владельцам может быть существенно иной — все зависит от того, насколько близки друг к другу учетная и рыночная стоимости имущества организации. Дело в том, что регулярный расчет чистых активов выполняется по данным текущего баланса, тогда как в случае вынужденной ликвидации общества необходимо принимать во внимание ликвидационный баланс, т.е. баланс, составленный с использованием текущих рыночных оценок.

Тем не менее, несмотря на отмеченные недостатки, в оценке реальности чистых активов контроль за их динамикой необходим и целесообразен как в формальном, так и не формальном аспектах.

Необходимость соблюдения формальностей предопределена требованиями законодательства и касается уставного капитала, выкупа акций и объявления дивидендов хозяйственными обществами. Так, ст. 90 и 99 ГК РФ предусмотрено, что «если по окончании второго или каждого последующего финансового года стоимость чистых активов общества с ограниченной ответственностью окажется меньше его уставного капитала, общество в порядке и в срок, которые предусмотрены Федеральным законом «Об обществах с ограниченной ответственностью», обязано увеличить стоимость чистых активов до размера уставного капитала или зарегистрировать в установленном порядке уменьшение уставного капитала. Если стоимость указанных активов общества становится меньше определенного законом минимального размера уставного капитала, общество подлежит ликвидации».

Неформальный аспект контроля за чистыми активами также очевиден, поскольку рост их величины в динамике рассматривается как благоприятная тенденция, а устойчивое снижение — как исключительно тревожный сигнал о неминуемом банкротстве. Основным фактором увеличения этого показателя выступает текущая прибыль.

Для комплексной оценки ликвидности баланса в дополнение к показателю чистых активов определяют абсолютную величину чистого оборотного капитала, который представляет собой превышение текущих активов над текущими пассивами и используется для обеспечения безопасности кредиторов и как резерв для финансирования непредвиденных расходов.

Под чистым оборотным капиталом (чистыми оборотными средствами) понимается разница между оборотными (текущими) активами и краткосрочными (текущими) пассивами (краткосрочным заемным капиталом).

В свою очередь, текущие оборотные активы рассчитываются как разность итога II раздела баланса «Оборотные активы»:

- • и налога на добавленную стоимость по приобретенным ценностям;

- • задолженности участников по взносам в уставный капитал;

- • собственных акций, выкупленных у акционеров.

Текущие пассивы — это сумма показателей V раздела бухгалтерского баланса «Краткосрочные обязательства»:

- 1) займы и кредиты;

- 2) кредиторская задолженность;

- 3) задолженность участникам (учредителям) по выплате доходов;

- 4) прочие краткосрочные обязательства.

Таким образом, алгоритм расчета чистого оборотного капитала (ОКч):

Оптимальная сумма чистого оборотного капитала (чистых оборотных средств) определяется в соответствии с потребностями каждой конкретной организации и зависит от масштабов и особенностей ее деятельности, скорости оборачиваемости материально-производственных запасов и дебиторской задолженности, от условий предоставления и привлечения кредитов, от отраслевой специфики и рыночной конъюнктуры. На финансовом положении организации отрицательно сказывается как излишек, так и недостаток чистого оборотного капитала (чистых оборотных средств).

Превышение чистого оборотного капитала над оптимальной потребностью свидетельствует о неэффективном использовании ресурсов.

Недостаток чистого оборотного капитала свидетельствует о неспособности организации своевременно погасить свои краткосрочные обязательства и может привести ее к банкротству.

Чистый оборотный капитал необходим для поддержания финансовой устойчивости организации, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что организация не только может погасить свои краткосрочные обязательства, но и имеет резервы для расширения деятельности. Недостаток оборотного капитала свидетельствует о неспособности организации своевременно погасить краткосрочные обязательства.

Контрольные вопросы

Источник: bstudy.net

Чистые активы расчет по строкам баланса

Чем лучше показатель Чистые активы, тем выше инвестиционная привлекательность организации, тем больше доверия со стороны кредиторов, акционеров, работников. И напротив, чем ниже значение показателя «чистые активы», тем выше риск банкротства организации. Поэтому в интересах руководства организации контролировать значение, не допускать падения показателя до критического значения, установленного законодательством, изыскивать пути повышения.

Значение показателя Чистые активы — это индикатор благополучия или неудач организации, на основании которого собственник оценивает действия менеджмента и принимает управленческие решения.

Величина показателя Чистые активы, рассчитанная по ликвидационному балансу, показывает ту часть стоимости активов компании, которая будет распределена среди собственников компании при ликвидации. Речь как о фактическом ликвидационном балансе, так и о балансе, составляемом в условиях фиктивной ликвидации. Т.е. в условиях предположения: «На что рассчитывают собственники, если процедура ликвидации будет начата сейчас?».

Величина чистых активов — субъективная оценка. Эта субъективность обусловлена следующими обстоятельствами:

- если расчет ведется по отчетному балансу, то величина чистых активов, как правило, занижена из-за использования в балансе исторических цен, т.е. оценок по себестоимости, которые ниже текущих рыночных цен активов. Это относится даже к оборотным активам, поскольку для оценки производственных запасов часто используется метод ЛИФО, занижающий оценку запасов.

- если речь идет о ликвидационном балансе, то условность расчета этого индикатора обусловлена субъективностью рыночных оценок (или ликвидационных цен), используемых при построении баланса.

Категория чистых активов несет практический смысл в том случае, если речь идет о характеристике с помощью этого индикатора действующего предприятия. Если речь идет о ликвидируемом предприятии, то величину чистых активов рассчитывают на начало ликвидационного периода как оценку денежных средств, которые будут распределены между собственникам согласно участию в уставном капитале. В ходе ликвидационного процесса расчет величины чистых активов уже не несет смысла.

Что нужно сделать, чтобы повысить стоимость чистых активов?

Есть 2 наиболее распространенных способа быстро нарастить чистые активы:

1. Провести переоценку активов, речь идет об основных средствах общества и его нематериальных активах.

Лучше провести процедуру с привлечением независимых оценщиков и оформить результаты по итогам текущего года, в котором вы хотите повысить стоимость чистых активов компании. Как только активы возрастут, в пассиве повысится величина добавочного капитала на аналогичную сумму. Значит, результат итогов раздела III будет иным, что и требуется при расчете чистых активов.

Обратите внимание, первая переоценка активов влечет за собой обязанность выполнять ее на регулярной основе. Такое правило закреплено положением ПБУ 6/01 в п

15. При нарушении данной нормы организация попадает под санкции. Но периодичность переоценки выбирает непосредственно сама организация.

Необходимо помнить, что переоценка основных средств производится по группам. Нельзя переоценить только 1 самый дорогой или наоборот, самый дешевый объект из всей массы.

2. Собственникам фирмы, участникам общества увеличить активы путем внесения денежных средств на расчетный счет или передачей на баланс имущества. Поступившие от участников деньги и активы бухгалтер отразит в корреспонденции со счетом «Прочие доходы», что в результате повысит нераспределенную прибыль компании, а значит, и ее чистые активы.

Здесь важно определиться с целью внесения, чтобы операция не рассматривалась как подозрительная. Для этого составляется соответствующее решение или соглашение, в котором должно быть закреплено, что внесение активов должно послужить росту чистых активов общества до достижения ими величины, предусмотренной нормами действующего Законодательства.. Получается, пренебрегать тем фактом, что чистые активы общества приняли отрицательное значение, нельзя

Нужно предпринять меры к их изменению. Для этого у фирмы есть два года. В противном случае компания подлежит ликвидации.

Получается, пренебрегать тем фактом, что чистые активы общества приняли отрицательное значение, нельзя. Нужно предпринять меры к их изменению. Для этого у фирмы есть два года. В противном случае компания подлежит ликвидации.

В итоге получаем такую несложную формулу, все данные берутся из книги бухгалтерского баланса:

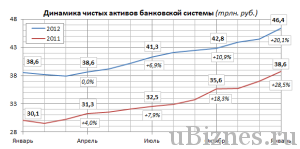

Динамика активов банковской системы России

Чистые активы=(строка 1600 в форме бух.баланса (или сумма внеоборотных, в строке 1100 и оборотных, строка 1200 )минус задолженность учредителей )-( долгосрочный, строка 1400, плюс краткосрочный, строка 1500 минус сумма доходов будущих периодов, строка 1530)

ЧА, по своей сути, являются основным показателям деятельности. ЧА должны быть положительными. А отрицательные чистые активы являются принципом несостоятельности предприятия, который говорит о том, что данная фирма зависит от кредиторов и не владеет собственными средствами.

Для того, чтобы предприятие нормально функционировало, ЧА должны быть положительными, превышать уставной капитал предприятия или организации. Тогда это будет означать, что организация не растратила первоначальные средства, но и обеспечила их прибыльность, рост.

Меньше уставного капитала ЧА могут быть лишь в первый год работы нового предприятия. Если ЧА организации становятся меньше ее уставного капитала в следующие годы работы, то законодательство предписывает такому акционерному обществу снизить уставной капитал до размеров ЧА.

Источник: znatokprava.ru

Отрицательные чистые активы – влияние на финансовую отчетность

Чистыми активами организации принято считать собственные средства фирмы. Это те активы, которые остаются в распоряжении компании, когда она полностью рассчитается по своим обязательствам перед кредиторами. В общем виде их можно представить как разницу между активами и обязательствами фирмы. На практике бухгалтера используют специальную формулу для расчета этого показателя. Данные берутся из бухгалтерского баланса на отчетную дату.

Значение чистых активов – что это, как посчитать самостоятельно?

Порядок расчета стоимости чистых активов утвержден Министерством финансов в документе №84н от 28.08.2014 г. Расчет базируется на показателях бухгалтерского баланса.

В упрощенном виде формулу расчета можно представить следующим образом:

Чистые активы фирмы на конкретную дату = Итого по разделу III + Величина доходов будущих периодов — Задолженность участников общества по вкладам в уставный капитал

Получается, что, по сути, величина чистых активов соответствует размеру собственного капитала компании. Как же тогда расценивать тот факт, что чистые активы могут иметь и отрицательное значение?

Почему чистые активы фирмы могут стать отрицательными?

Давайте еще раз обратимся к формуле расчета величины чистых активов. Основное значение в ней имеет итог III-его раздела баланса. Фактически это сумма значений по строкам «Уставный капитал» и «Нераспределенная прибыль (непокрытый убыток)». Получается, если компания единовременно получила существенный убыток или систематически работает в убыток и его величина превысила размер уставного капитала, скорректированного на недовнесенные вклады участников, то фирма закончит отчетный период с отрицательным значением чистых активов. Конечно, на их размер могут повлиять отложенные доходы (доходы будущих периодов), но как правило, их величина в компаниях не велика.

Давайте рассмотрим конкретные случаи, когда чистые активы могут стать отрицательными.

Какие факты хозяйственной деятельности приводят к отрицательному значению чистых активов?

Например, у компании было длительное судебное разбирательство, которое в итоге разрешено не в нашу пользу. На балансе появится проводка:

Дебет счета 91.02 «Прочие расходы» Кредит счета 76.05 «Расчеты с прочими кредиторами»

Такую запись необходимо сделать в момент вступления в силу решения суда.

Если прибыль по итогам данного отчетного периода составляла 200 тыс. руб., а взыскиваемая сумма в рамках судебного разбирательства равна 1 000 тыс. руб., то неминуем убыток по итогу периода на сумму 800 тыс. руб. И если уставный капитал незначителен и равен 10 000 рублей, то чистые активы компании станут отрицательными.

Однако, можно и постепенно накопить убыток от обычных видов деятельности, который в один из отчетных периодов сделает величину чистых активов отрицательной.

К тому же, не стоит забывать, что и должники компании (дебиторы) могут существенно ухудшить показатели финансовой отчетности. По требованиям Минфина компании обязаны создавать резервы по сомнительным долгам, которые напрямую влияют на размер прибыли, а, значит, косвенно участвуют в расчете чистых активов предприятия.

Например, дебитор так и не заплатил положенные по выполненному контракту 3 000 тыс. руб. Задолженность на отчетную дату составляет более 90 дней. Компания обязана начислить резерв по сомнительным долгам на всю сумму долга дебитора проводкой:

Дебет счета 91.02 «Прочие расходы» Кредит счета 63 «Резервы по сомнительным долгам»

Если же вы по какой-то причине не создали резерв, а долг числится на балансе более 3 лет, его необходимо списать проводкой:

Дебет счета 91.02 «Прочие расходы» Кредит счета 62 «Дебиторская задолженность» и в течение 5 лет учитывать списанную дебиторку, но уже за балансом.

Получается, что инвентаризация дебиторской и кредиторской задолженности, которая выполняется перед составлением годового отчета, может потребовать создания резервов, которые в итоге приведут ваши чистые активы к отрицательной величине.

К чему может привести отражение в балансе отрицательных чистых активов?

Компания должна быть ликвидирована, если 2 года подряд ее чистые активы отрицательны.

Как видно, последствия могут быть очень серьезные. Более того, это не выбор и не право компании. От нее, по сути, уже не зависит, примет она решение о ликвидации или нет. Фирма будет ликвидирована принудительно. В составе годовой финансовой отчетности все компании подают расчет стоимости чистых активов.

Акционерные общества обязаны фиксировать их величину на сайте Fedresurs.ru в открытом доступе. Ликвидацию проведут налоговые органы на основании соответствующего Федерального закона № 934-I от 21.03.1991 г. Сама форма, в какой организована компания, в данном случае роли не играет. Процедура будет инициирована контрольным ведомством в судебном порядке.

Однако, до истечения срока в 2 года, компания может провести профилактику, направленную на предупреждение ликвидации. Это может быть решение сократить уставный капитал, как того требуют нормы ГК РФ в ст. 90 для ООО и ФЗ 208 от 26.12.1995 г. в ст. 35 для АО. Снижение должно быть оформлено с уведомлением кредиторов общества и налоговой инспекции.

Если же уставный капитал фирмы и так минимален, то, чтобы предотвратить ликвидацию, необходимо повысить стоимость чистых активов.

Что нужно сделать, чтобы повысить стоимость чистых активов?

Есть 2 наиболее распространенных способа быстро нарастить чистые активы:

1. Провести переоценку активов, речь идет об основных средствах общества и его нематериальных активах.

Лучше провести процедуру с привлечением независимых оценщиков и оформить результаты по итогам текущего года, в котором вы хотите повысить стоимость чистых активов компании. Как только активы возрастут, в пассиве повысится величина добавочного капитала на аналогичную сумму. Значит, результат итогов раздела III будет иным, что и требуется при расчете чистых активов.

Обратите внимание, первая переоценка активов влечет за собой обязанность выполнять ее на регулярной основе. Такое правило закреплено положением ПБУ 6/01 в п. 15. При нарушении данной нормы организация попадает под санкции. Но периодичность переоценки выбирает непосредственно сама организация.

Необходимо помнить, что переоценка основных средств производится по группам. Нельзя переоценить только 1 самый дорогой или наоборот, самый дешевый объект из всей массы.

2. Собственникам фирмы, участникам общества увеличить активы путем внесения денежных средств на расчетный счет или передачей на баланс имущества. Поступившие от участников деньги и активы бухгалтер отразит в корреспонденции со счетом «Прочие доходы», что в результате повысит нераспределенную прибыль компании, а значит, и ее чистые активы.

Здесь важно определиться с целью внесения, чтобы операция не рассматривалась как подозрительная. Для этого составляется соответствующее решение или соглашение, в котором должно быть закреплено, что внесение активов должно послужить росту чистых активов общества до достижения ими величины, предусмотренной нормами действующего Законодательства.

Получается, пренебрегать тем фактом, что чистые активы общества приняли отрицательное значение, нельзя. Нужно предпринять меры к их изменению. Для этого у фирмы есть два года. В противном случае компания подлежит ликвидации.

Вопрос-ответ

Вопрос: Возможно ли кредитование компании с отрицательными чистыми активами?

Ответ: Если предприятие в течение длительного времени осуществляло убыточную деятельность, то у него могут появиться отрицательные чистые активы. Чистыми активами называется разница между обязательствами организации и активами.

Когда два года подряд в компании отрицательные чистые активы, она обязана:

- увеличить их стоимость;

- уменьшить уставный капитал.

В противном случае ликвидация компании может произойти по решению суда или на усмотрение руководителя. Чтобы этого избежать, следует снизить размеры уставного капитала, тогда сумма активов увеличится. В этом поможет переоценка имущества компании, если остаточная стоимость является не показательной.

Увеличить чистые активы можно с помощью учредителя. Он имеет право предоставить компании дополнительные средства. Учредитель может кредитовать компанию с отрицательными чистыми активами путем процентного или беспроцентного займа. Также имеет право оказать помощь безвозмездно, по договору.

Отрицательные чистые активы — это сигнал для Банка: текущая бизнес-модель не позволяет вести прибыльную деятельность. Поэтому какое будет решение Банка?

Вопрос: Почему финансовый результат снижается, а чистые активы растут?

Ответ: Следует проанализировать ситуацию и изучить Отчетность компании. Например, компания реинвестирует всю прибыль в покупку новых современных станков (основных средств). Исходя из Отчетности прибыль компании снизилась, однако, денежные средства «перетекли» в основные средства, увеличив Активы. Поэтому бухгалтерская отчетность является не показательной. Рекомендуем изучать управленческую отчетность (внутренний документ компании, который отсутствует в открытом доступе)

Почему нам можно доверять?

- • Стаж работы. Мы непрерывно работаем с 2008 года и постоянно улучшаем «продукт».

- • Компетентность. Наши эксперты регулярно повышают квалификацию и принимают участие в написании материалов для профильных изданий.

- • Публичность. 5.000 человек на YouTube канале «Бизнес по плану».

Записаться на консультацию

Остались вопросы? Разберем бесплатно простую задачу или проведем консультацию (Посмотреть пример)

Подпишитесь на рассылку «1Капиталь»

1 раз в месяц

Новости законодательства и финансов

Обновления видеоблога

Источник: ce-na.ru