Наглядно продемонстрировать финансовую устойчивость компании можно с помощью специального показателя, который в бухгалтерских операциях обозначается как чистый оборотный капитал (далее — ЧОК). В зарубежной практике это определение известно под названием Net Working Capital или NWC.

Что такое чистый оборотный капитал

Существующая разница между активами и текущими обязательствами в краткосрочном обороте — это чистый оборотный или рабочий капитал. С помощью этого индекса легко узнать:

- способность организации самостоятельно выполнять собственные финансовые обязательства;

- уровень независимости фирмы от внешней краткосрочной помощи кредиторов;

- реальную платежеспособность компании.

Именно ЧОК показывает, погасит ли организация все существующие претензии, выдвинутые в краткосрочном отрезке времени (12 месяцев).

Важно. Net Working Capital формируют собственные средства субъекта хозяйственных отношений и долгосрочные обязательства.

Чистый оборотный капитал в балансе

Рациональный подход к ведению бизнес-процессов обязательно предполагает надежную «подушку финансовой безопасности». Речь идет о запасе, который можно было бы использовать, если, например, все заемщики в один момент предъявляют требования относительно срочного возвращения им невыплаченной задолженности. Эта подушка безопасности и есть тот самый ЧОК, который позволяет компании выплатить долги и продолжить работать в нормальном режиме.

Хорошие и плохие активы, формула расчета чистого капитала

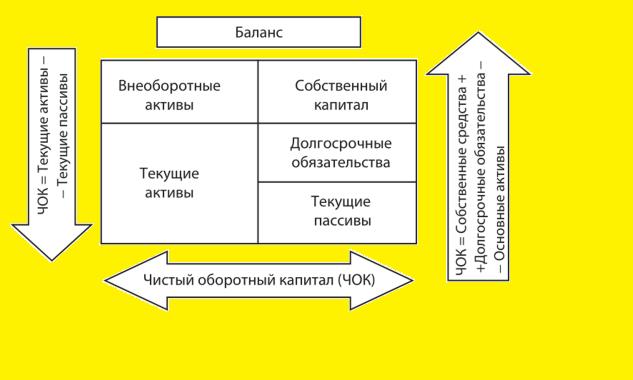

Рисунок 1. Понятие и правила формирования NWC

NWC является расчетным показателем, и отдельно в балансе это значение не прописывается. Для получения точной информации следует взять определенные балансовые величины и осуществить подсчеты по специальной формуле.

При определении Net Working Capital необходимо сначала узнать текущие активы и обязательства.

Важно. Активная составляющая баланса — это то, что в будущем будет обращено в прибыль, а обязательственная — это выплаты, которые следует отчислить в пользу кредиторов и других взыскателей.

Формула расчета чистого оборотного капитала

Формула для определения коэффициента достаточно проста:

ЧОК = ТА — КП, где

ТА — текущие активы,

КП — краткосрочные пассивы.

Показатель рассчитывается на основе данных бухгалтерского баланса. Сделать это несложно, нужно лишь найти данные по двум балансовым срокам. Формула подсчета по балансу выглядит так:

NWC = строка 1200 — строка 1500.

Рисунок 2. Расчет оборотного капитала по строкам баланса

При осуществлении расчетов важно учитывать, что указанный алгоритм может иметь некоторые погрешности. Чаще всего неточности возникают в связи с тем, что в формулу включили величины:

Где и как учитывать прирост чистого оборотного капитала?

- продолжительность оборота которых превышает 12 месяцев;

- которые на самом деле не влияют на реальную картину финансовой мощности предприятия (невозвратные долги).

В такой ситуации механизм расчета следует скорректировать:

ЧОК = (ТА — ДДЗ — НДЗ) — (КП — ДКЗ — НКЗ), где

ДДЗ – долгосрочная дебиторская задолженность,

НДЗ – невозвратная дебиторская задолженность,

ДКЗ – долгосрочная кредиторская задолженность,

НКЗ – невозвратная кредиторская задолженность.

Значение показателя чистого оборотного капитала

Показатель ЧОК может иметь положительное или отрицательное значение. В первом случае число краткосрочных активов превышает текущие пассивы, а в противоположной ситуации происходит накопление невыполненных обязательств предприятия.

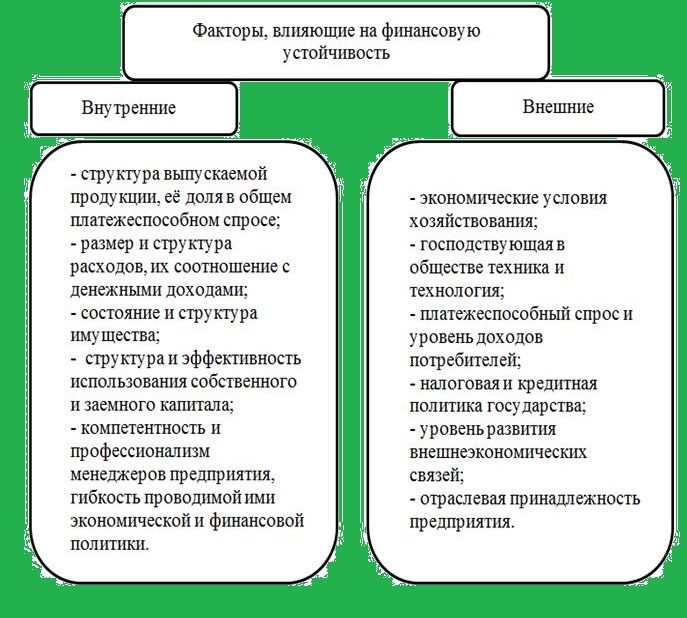

По общему правилу, если NWC, представленный в балансе, превосходит совокупный размер существующей задолженности, то это позволяет говорить о финансовой стабильности компании.

Рисунок 3. Факторы, которые влияют на финансовую устойчивость

Отрицательный индекс свидетельствует о пребывании организации в критической экономической ситуации, которая может закончиться процедурой банкротства.

Важно. Для предприятия опасен не только нулевой или отрицательный коэффициент. Неоправданно высокое значение ЧОК также говорит о нерациональном ведении хозяйственной деятельности, которое может проявляться в недостаточной деловой активности, отсутствии вкладов и инвестиций или даже в нецелевом использовании долгосрочных кредитов.

Нормативные показатели чистого оборотного капитала

Не существует единого универсального значения Net Working Capital, которое бы нормативно подходило любому субъекту хозяйствования. Даже одна и та же организация в разные периоды своей деятельности может руководствоваться различными нормативами.

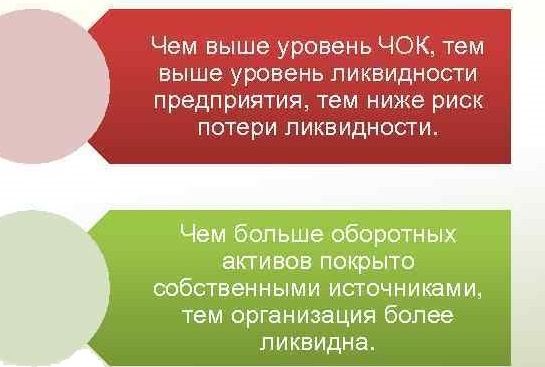

Рисунок 4. Влияние величины чистого оборотного капитала на ликвидность организации

Оптимальный коэффициент зависит от ряда характеристик, к которым, в частности, относятся:

- тип организации;

- сфера бизнеса;

- объемы запасов, требуемые для реализации нормальных производственных процессов.

Достаточный показатель NWC — это сумма, которая нужна для материального покрытия всех низколиквидных ресурсов (материалы, сырье, незавершенное производство).

Анализ и оценка индекса осуществляется в разрезе 3 элементов:

- структура — группировка по типу ликвидности актов (высокая, средняя или низкая);

- рентабельность — демонстрирует доходность каждого привлеченного рубля (определяется по формуле ЧП / ЧОК * 100%, где ЧП — это чистая прибыль)

- оборачиваемость — показывает количество оборотов средств и величину задействованных сумм.

При подсчете оптимального для предприятия Net Working Capital нужно руководствоваться специальными правилами. Например, наименее ликвидные запасы следует финансировать за счет собственных средств, тогда как полученные займы стоит направить на покрытие наиболее ликвидных запасов. Также нужно учитывать, что:

- активы могут менять ликвидность;

- проведенные расчеты актуальны только в текущем периоде;

- при любых изменениях в процессах данные нужно корректировать и регулярно вносить правки.

Управление чистым оборотным капиталом

Для эффективного управления NWC компания должна определить индивидуальное оптимальное значение индекса.

Рисунок 5. Особенности политики управления

При этом все регулятивные процессы осуществляются с учетом следующих элементов:

- фонды обращения;

- оборотные фонды.

Первый элемент формирует ресурсы компании, которые привлекаются в сферу обращения. Второй — охватывает стоимость активов, используемых в производстве. Эти резервы полностью трансформируются в готовый продукт, находясь в обороте не более одного цикла.

Важно. Главная цель управления — это установление подходящего объема и структуры используемых средств. Для этого следует найти нормальное соотношение между текущими фондами и снижением ликвидности.

Уровень эффективности управления может быть продемонстрирован с помощью таких факторов:

- величина NWC;

- объемы, структура текущих активов;

- ликвидность;

- разница между постоянными и переменными фондами.

Рисунок 6. Понятие ликвидности

С целью оптимизации Net Working Capital можно предпринять ряд мер, в частности:

- сократить материальные запасы;

- пересмотреть алгоритмы менеджмента, логистики и сократить нерациональные расходы;

- провести инвентаризацию и выявить запасы, которые возможно списать или реализовать;

- перевести займы, взятые на короткий срок, в категорию долгосрочных;

- проверить условия действующих соглашений для получения возможных отсрочек или рассрочек платежей.

Также необходимо изучить существующую дебиторскую и кредиторскую задолженность и исключить из отчетности суммы, вероятность возвращения которых равна нулю.

Источник: urist-bogatyr.ru

Что такое рабочий капитал, зачем его считают и почему он может быть отрицательным

Приводим формулы расчёта рабочего капитала и рассказываем, как им управляют.

Иллюстрация: Tanasiri / Rawpixel / Chanikarn Thongsupa / Rawpixel / Annie для Skillbox Media

Дарья Чепурнова

Обозреватель Skillbox Media, отраслевой журналист. Работала с TexTerra, SMMplanner, «Нетологией», «ПланФактом», Semantica. Написала больше 60 текстов для рекламных кампаний в «Дзене». Вела нишевой канал на YouTube.

Автор статьи

Надежда Лебедева

Почётный член ACCA — международной ассоциации бухгалтеров. Профессиональный финансист с более чем 20-летним опытом в бухгалтерском учёте, аудите, финансовом и кредитном анализе. Руководила отделом кредитного анализа крупного бизнеса в международном банке. Приглашённый преподаватель в РЭУ имени Г. В. Плеханова. Автор курсов по финансовому и кредитному анализу для сотрудников финансовой сферы и собственников бизнеса.

Соавтор и преподаватель курсов Skillbox «Финансовый аналитик» и «Финансовый менеджер».

При управлении компанией и её финансами руководители используют много разных метрик. Одна из таких метрик — рабочий капитал. В этом материале Skillbox Media разберём:

- что такое рабочий капитал предприятия;

- какие есть формулы расчёта рабочего капитала;

- какой должна быть сумма рабочего капитала;

- как управлять рабочим капиталом;

- как узнать больше об управлении финансами.

Что такое рабочий капитал

Рабочий капитал — капитал компании для финансирования её операционной деятельности. Это та часть оборотных (краткосрочных) активов компании, которая финансируется за счёт собственного капитала и долгосрочных обязательств. В широком значении — краткосрочные активы за вычетом краткосрочных обязательств.

Есть и другие названия термина: оборотный капитал и собственные оборотные средства. Название на английском — Working Capital, сокращённо WC, или Net Working Capital, сокращённо NWC.

Рабочий капитал рассчитывают, чтобы понять, хватает ли у компании денег на операционную деятельность и эффективно ли она использует ресурсы.

Формулы расчёта рабочего капитала

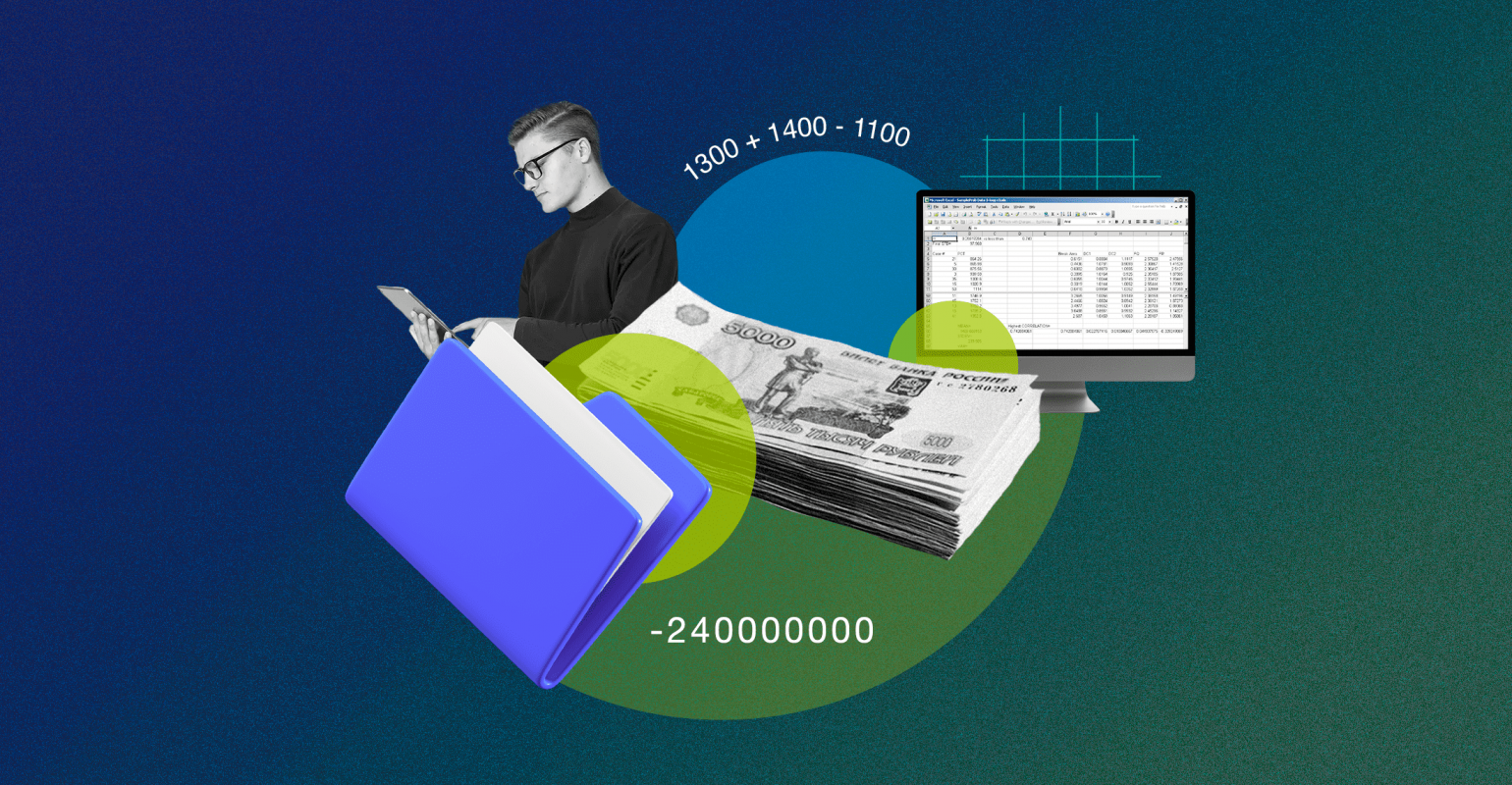

Есть две популярные формулы расчёта на основе бухгалтерского баланса компании, составленного по РСБУ .

Первая формула подходит большинству видов бизнеса. Она выглядит так:

Рабочий капитал = Оборотные активы − Текущие обязательства

В балансе оборотные активы отмечены кодом 1200, текущие обязательства — кодом 1500.

Рассчитаем рабочий капитал по этой формуле на примере финансовой отчётности ПАО «ММК» за 2021 год. Для удобства округлим цифры. В документе указано, что на 31 декабря 2021 года у компании 251,9 млрд рублей оборотных активов и 154,7 млрд рублей обязательств. Значит, её рабочий капитал — 97,2 млрд рублей.

Вторую формулу используют, если у компании есть долгосрочные обязательства и внеоборотные активы. Она выглядит так:

Рабочий капитал = Собственный капитал + Долгосрочные обязательства − Внеоборотные активы

Собственный капитал отмечен в балансе кодом 1300, долгосрочные обязательства — кодом 1400, внеоборотные активы — кодом 1100.

Если рассчитать рабочий капитал ПАО «ММК» по этой формуле, он также составит 97,2 млн рублей.

Какой должна быть сумма рабочего капитала

Размер рабочего капитала нужно анализировать отдельно для каждой компании. Считается, что в общем случае оборотные активы должны быть больше суммы краткосрочных обязательств. То есть рабочий капитал должен быть положительным — иначе у компании могут быть трудности с погашением краткосрочных обязательств. Слишком большой капитал — тоже плохо: это говорит о том, что у компании могут быть проблемные активы. Например, неликвидные запасы или «плохая» дебиторская задолженность, по которой она не может получить средства от покупателей.

В большинстве случаев отрицательный рабочий капитал говорит о риске неплатёжеспособности компании. Но для некоторых отраслей естественно иметь отрицательный оборотный капитал. Например, компании, занимающиеся розничной торговлей, часто имеют отрицательный рабочий капитал из-за отсутствия дебиторской задолженности.

В качестве примера приведём финансовые показатели ретейлера АО «Тандер» — это ключевая операционная компания группы «Магнит». Рабочий капитал компании, по данным бухгалтерского баланса, составил на конец 2021 года −26,6 млрд рублей, поскольку компания финансирует свою операционную деятельность в основном за счёт кредиторской задолженности.

Как управлять рабочим капиталом

Рабочим капиталом управляют, чтобы поддержать оптимальное значение показателя. Для этого разрабатывают стратегию управления, которая зависит от целей компании. Выделяют три базовые модели управления:

- Консервативная, когда оборотные средства формируются в основном за счёт собственных средств. При сезонной деятельности излишки средств помещают в краткосрочные финансовые вложения. Это делают, когда операционная активность снижается, — и до тех пор, пока она не повысится.

- Агрессивная, когда оборотные средства формируются в основном за счёт текущих обязательств. Это позволяет вести деятельность при минимальных вложениях собственника, но может привести к потере платёжеспособности при снижении спроса.

- Умеренная, когда сезонное увеличение рабочего капитала финансируют за счёт текущих обязательств. Это оптимальная с точки зрения доходности и риска модель.

В рамках этих моделей управляют дебиторской задолженностью, запасами, денежными средствами, краткосрочными финансовыми вложениями, кредиторской задолженностью. Обычно за это отвечает финансовый менеджмент компании.

Как узнать больше об управлении финансами

- Бухгалтерский баланс — основа для расчёта рабочего капитала предприятия. Это обязательная форма бухгалтерской отчётности, которая показывает информацию об активах компании и её обязательствах. В Skillbox Media есть материал о том, какие данные включают в бухгалтерский баланс и как правильно его составить.

- Отчёт о движении денежных средств — ещё одна обязательная форма бухгалтерской отчётности. Прочитайте статью, чтобы узнать об отчёте больше.

- Отчёт о финансовых результатах — основной документ, который показывает платёжеспособность компании и рентабельность бизнеса. В этом материале разобрались, по каким правилам его составляют и где брать данные для него.

- Чтобы управлять рабочим капиталом и понимать отчёты, нужны специальные знания. Получить их можно на курсе Skillbox «Профессия Финансовый менеджер». Преподаватели-практики объясняют, как рассчитывать, оптимизировать и оценивать рабочий капитал. А ещё — как вести управленческий учёт, оценивать бизнес и принимать решения, которые увеличат прибыль компании.

Эти материалы Skillbox Media могут быть вам интересны

- Чем различаются системы налогообложения и как между ними выбрать

- Что такое интеллектуальная собственность и почему её нужно защищать

- Как управлять бюджетом проекта: пошаговое руководство

- Что такое аутсорсинг, зачем он нужен и каким компаниям подходит

- Финансовая модель: для чего она нужна и как её разработать

Российские стандарты бухгалтерского учёта.

Источник: skillbox.ru

Чистый оборотный капитал, NWC

Чистый оборотный капитал (Net Working Capital, NWC) рассчитывается по следующей формуле:

NWC=Current Assets-Short Term Liabilities

где:

Current Assets — суммарные текущие активы компании

Short-Term Liabilities — суммарные краткосрочные обязательства компании

Значения активов и обязательств берут на конец исследуемого периода. Полученный чистый оборотный капитал измеряют в той же валюте, что и показатели баланса, это отличает его от других показателей ликвидности, которые рассчитываются как коэффициенты и отображают разные соотношения в виде процентов или долей единицы.

Анализ значений чистого оборотного капитала

Чистый оборотный капитал показывает, как выглядит баланс между наиболее ликвидными активами компании и обязательствами, которые надо погасить в ближайшее время.

Если NWC > 0 , значит компания в краткосрочной перспективе уже имеет активы, из которых могут оплачиваться ее обязательства. Хотя не обязательно все эти активы будут обращены в деньги и использованы для выплат по обязательствам, положение компании в целом выглядит стабильным.

Хотя рекомендация поддерживать NWC>0 достаточно универсальна, в некоторых отраслях и ситуациях требования к компаниям могут существенно отличаться. Иногда значение нормального чистого оборотного капитала будет значительно выше нуля. В других случаях для компании будет нормальным постоянно вести бизнес с отрицательным NWC. Для более точного определения целевого значения оборотного капитала обычно изучают особенности отрасли и показатели конкурентов.

Чистый оборотный капитал похож на показатель текущей ликвидности и может использоваться в паре с ним. Их сочетание позволяет быстро оценить существенность результата, полученного при вычислении CR. Например:

В этом расчете показатель CR имеет значение 0,7 — намного ниже, чем обычная рекомендация поддерживать текущую ликвидность больше 1. Но рассчитанный в паре с ним показатель NWC сразу подсказывает, что низкая текущая ликвидность вряд ли является проблемой — ведь значение чистого оборотного капитала очень мало как по сравнению с общими активами компании, так и по сравнению с ее оборотом.

Оборотный капитал и планирование

Показатель чистого оборотного капитала и его изменение от периода к периоду имеют большое значение при построении прогнозных финансовых моделей компании или инвестиционного проекта.

Инвестиции в развитие компании или запуск проекта складываются из двух составляющих: вложения в основные средства (CAPEX) и формирование чистого оборотного капитала. При этом планирование чистого оборотного капитала обычно основано на циклах оборачиваемости .

Расчет вложений, которые потребуются для формирования чистого оборотного капитала, выглядит примерно так:

Здесь было сделано предположение, что запасы, дебиторская и кредиторская задолженность требуются компании в объеме, который рассчитывают, как некоторую долю выручки (этот расчет не показан в примере). Тогда можно вычислить ожидаемую сумму чистого оборотного капитала в каждом периоде. А рост этой величины от периода к периоду будет означать потребность в инвестициях на формирование оборотного капитала.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Источник: www.alt-invest.ru