Существует распространенное заблуждение на фондовом рынке: «если коэффициент P/BV больше среднеотраслевого, то компания переоценена рынком». Чтобы узнать, как правильно использовать коэффициент P/BV читайте далее.

![]()

В своих аналитических материалах УК «Арсагера» представляет прогноз различных финансовых коэффициентов. В данном материале мы подробно остановимся на таком финансовом коэффициенте, как P/BVили, другое его название P/B.

Как рассчитать P/BV (P/B)

Коэффициент P/BV (price-to-book value) состоит из двух показателей: в числителе – капитализация компании, в знаменателе – ее балансовая стоимость.

C расчетом капитализации все просто:

где P – капитализация компании;

Qs– количество акций компании в обращении;

Ps– рыночная стоимость одной акции компании.

Коэффициент акций P/B – мультипликатор инвестиций при фундаментальном анализе.

Теперь рассмотрим знаменатель. Cинонимами «балансовой стоимости» являются «Собственный капитал» и, если мы ведем речь об акционерном обществе, «Акционерный капитал». Иными словами, это активы компании, сформированные за счет собственных источников средств. В российских стандартах учета собственный капитал состоит из следующих составляющих :

- Уставный капитал, который представляет собой номинальную сумму всех выпущенных в обращение акций.

- Добавочный капитал, который состоит из:

- разницы между средствами, полученными от реализации акций, и их совокупной номинальной стоимостью;

- переоценки стоимости основных средств.

- Резервы, предусмотренные законодательством и уставом компании.

- Нераспределенная прибыль компании – кумулятивный показатель прибыли за предыдущие годы и прибыль текущего периода, которые не были распределены обществом.

Все эти данные можно найти в бухгалтерском балансе компании.

В общем случае собственный капитал можно рассчитать как разницу между активами компании и ее чистым долгом .

Почему коэффициент P/BV (P/B) так важен?

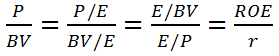

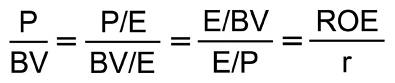

Фактически, коэффициент P/BV (P/B) – это соотношение рентабельности собственного капитала (ROE) к требуемой доходности.

,

где P – капитализация компании;

BV – балансовая стоимость;

Е – чистая прибыль компании;

ROE – рентабельность собственного капитала;

r – требуемая доходность (рыночная ставка).

Рассмотрим составляющие данной формулы подробнее.

Коэффициент цена/прибыль (P/E) показывает количество лет, за которое окупаются инвестиции в тот или иной бизнес. Если мы «перевернем» данный коэффициент, то получим соотношение E/P(соотношение чистой прибыли к стоимости компании), которое представляет собой ставку доходности (в процентах годовых), которую будет получать инвестор в виде чистой прибыли. Обозначим данную ставку как r. Фактически, r– это требуемая рыночная доходность от вложений в тот или иной бизнес.

Инвестиции для начинающих. Основы фундаментального анализа. Коэффициент P/B

Соотношение E/BVпоказывает, сколько было получено чистой прибыли на рубль собственного капитала, то есть это эффективность (рентабельность) собственного капитала, или, другими словами, ROE(return on equity).

Итак, ROE– ставка, под которую в компании работают средства акционеров, а r– рыночная ставка доходности. Таким образом, P/BV (P/B) отражает эффективность работы средств акционеров в сравнении с рыночной доходностью, которую может получить инвестор.

Чем эффективнее используются собственные средства, тем больше может быть отрыв ставки, под которую работают средства акционеров в компании, от требуемых ставок доходности на рынке.

В связи с этой особенностью коэффициента P/BV (P/B) стоит рассмотреть одно из распространенных заблуждений,присутствующих на фондовом рынке: «если коэффициентP/BV больше среднеотраслевого, то компания переоценена рынком». На самом деле это может быть не так. Если по компании прогнозируется стабильно высокий уровень ROE (выше r), то абсолютно нормально, что коэффициент P/BV у нее будет выше среднеотраслевого, это лишь означает, что средства акционеров в данной компании работают эффективнее, чем в других компаниях той же отрасли. Зная об этом, можно не бояться приобретать акции компаний с высоким показателем коэффициента P/BV (P/B), ведь теперь вы знаете, что он выражает эффективность использования средств акционеров по отношению к требуемым ставкам доходности на рынке.

Как используется коэффициент P/BV (P/B) в УК «Арсагера»

При оценке компаний и прогнозировании их будущей стоимости мы используем коэффициент P/BV (P/B) следующим образом:

1. На первом этапе, согласно методике прогнозирования цен на акции, мы прогнозируем требуемую доходность для данной компании (то есть ставку r).

2. Далее, помня о том, что P/BV = ROE/r, нам необходимо спрогнозировать стабильный уровень ROE для данной компании.

3. Таким образом, мы получаем прогнозное значение коэффициента P/BV (P/B). Если мы умножим его на прогноз балансовой стоимости компании (BV), то получим стоимость компании в будущем.

- 04.2011

- Короткая ссылка: arsagera.ru//30028

- Версия для печати

«Призы любознательным» — это акция, участие в которой даст Вам возможность, ответив всего на 3 вопроса к тексту статьи, стать владельцем паев фондов под управлением нашей компании на 1 000 рублей (подробнее).

По данной статье акция уже завершена. С актуальной статьей акции Вы можете ознакомиться на главной странице.

Источник: arsagera.ru

МультипликаторP/BV (Цена/Балансовая стоимость)

Ранее мы уже начали говорить о базовых показателях для оценки инвестиционной привлекательности различных эмитентов, рассмотрев коэффициент P/E. Сегодня же продолжаем образовываться и изучаем следующий финансовый мультипликатор – «P/BV»(Цена/Балансовая стоимость). P = price (Market Capitalization); BV = book value.Иногда используется сокращенная версия: «P/B» (price to book).

РассчитатьP/BV можно через отношение общей капитализации компании к стоимости ее чистых активов. Стоимость чистых активов(балансовая стоимость; собственный капитал) – это разница между совокупными активами и обязательствами или попросту третий раздел бухгалтерского баланса.

Собственный капитал состоит из следующих частей:

- Уставный капитал – номинальная сумма всех акций в обращении.

- Добавочный капитал. Складывается из разницы между средствами, полученными от реализации ценных бумаг, и их общей номинальной стоимостью, а также из переоценки основных средств.

- Размер резервов компании.

- Нераспределенная прибыль.

Естественно, полезно знать, из чего складывается балансовая стоимость эмитента, однако самим высчитывать ее не придется – все есть в балансе.

Зачем нужен показательP/BV?

Для чего в принципе нужны финансовые мультипликаторы мы уже знаем. Расчет P/BV – это еще один простейший способ определить «недооцененность/переоцененность» акций эмитента.

Разделив капитализацию эмитента на его балансовую стоимость, мы можем понять, сколько имущества компании «приходится» на одну ее акцию. Существуют относительно-оптимальные значения коэффиицента P/BV, на которые можно опираться:

- ЕслиP/BV< 0, то балансовая стоимость компании отрицательна. У нее больше долгов, чем собственных активов. Чаще всего это негативный сигнал, однако не всегда. К примеру, тот же McDonald’s прекрасно себя чувствует с отрицательной стоимостью чистых активов, сформированной из-за обратного выкупа акций.

- ЕслиP/BV< 1,то в настоящий момент стоимость компании меньше ее собственного капитала – рынок оценивает эмитента дешевле его совокупных активов. Чаще всего это позитивный сигнал. Можно сказать, что компания стоит «дешево» (со скидкой).

- ЕслиP/BV> 1,то сейчас стоимость компании превышает ее собственный капитал – рынок оценивает эмитента дороже его совокупных активов. Не самый позитивный сигнал – компания стоит «дорого». Однако всегда есть свою нюансы. Мнимая «переоцененность» может возникать попросту из-за достаточно эффективного использования компанией своего капитала.

Кроме того, P/BVследует использовать не обособленно, а в сравнении с конкурентами из одной отрасли.

РассмотримP/BVна реальном примере

Капитализация Роснефти сейчас равна 3,88 трлн руб., а балансовая стоимость по последнему отчету = 4,517 трлн руб. Это означает, что P/BV Роснефти= 3,88 трлн руб. / 4,517 трлн руб. = 0,86. Роснефть оценивается рынком дешевле своей балансовой стоимости.

Капитализация Лукойла сейчас равна 3,67 трлн руб., а балансовая стоимость по последнему отчету = 3,965 трлн руб. Это означает, что P/BV Лукойла= 3,67 трлн руб. / 3,965 трлн руб. = 0,926. Лукойл также оценивается рынком дешевле своей балансовой стоимости, однако немного дороже в сравнении с Роснефтью.

Недостатки коэффициентаP/BV

Естественно, что данный мультипликатор далеко не совершенен. И вот почему:

- Коэффициент «Цена/Балансовая стоимость» нельзя использовать в отрыве от прочих финансовых показателей компании, иначе можно сделать ошибочный вывод о «дешевизне» эмитента. Околонулевые значения P/BV далеко не всегда свидетельствуют о том, что компания привлекательна для инвестиций.

- P/BV не подходит для оценки компаний с отрицательной стоимостью чистых активов. Кроме собственно ее отрицательного значения он ничего показать не может. Однако чаще всего сам по себе данный факт должен насторожить инвестора.

- P/BV также не применим для компаний с высоким объемом нематериальных активов – патентов, торговых марок, лицензий и т.д. Достаточно часто такое бывает у высокотехнологичных бизнесов.

- P/BV применим только для оценки компаний из одного сектора.

Теперь же поговорим о преимуществах P/BV

Преимущества коэффициентаP/BV

- Коэффициент P/BV позволяет достаточно быстро (хоть и грубо) оценить «стоимость» компании через ее имущество.

- P/BV подходит для анализа даже убыточных эмитентов.

Как использовать показатель P/BV?

По аналогии с P/E, коэффициент «Цена/Балансовая стоимость» следует использовать исключительно совместно с другими мультипликаторами. К примеру, связка P/E, P/BV, P/Sявляется одной из самых популярных для «грубой» оценки компании по отношению к конкурентам или сектору в целом.

Так же еще раз хочу напомнить, что никакие финансовые мультипликаторы (сколь угодно много их бы не использовалось) не смогут с абсолютной гарантией сказать инвестору, какие акции стоит покупать, а какие нет. Для мало-мальски достаточной оценки всегда необходимо использовать максимальное доступное количество объективных факторов.

Также не забывайте, что выявленная вами «недооцененность» акций эмитента отнюдь не говорит о том, что в скором времени рынок это «заметит» и «исправит». Акции могут оставаться «дешевыми» сколько угодно долго, однако грамотное использование фундаментального анализа хоть и не гарантирует вам удачную долгосрочнуюинвестицию, однако существенно повышает вероятностьнахождения «правильных» ценных бумаг.

Источник: lilynois.ru

Коэффициент P/B (что это) – примеры и что он показывает

Коэффициент P/B: что это такое, как осуществляется расчет и поиск недооцененных компаний, как выгодный способ инвестирования и заработка на акциях. Периоды, в которых акции недооценены и переоценены. Ситуации, на которые следует обратить особое внимание.

Один из выдающихся инвесторов современности Питер Линчописал ситуацию недооценки компании как лучшую возможность заработать на акциях. Выявить недооцененные акции может коэффициент P/B, который еще назвается P/BV, P/B Ratio.

Что такое коэффициент P/B (P/BV) и что он показывает

Коэффициент P/B (или можно встретить P/BV – Price/Book Value Ratio) – это показатель, который отражает соотношение рыночной стоимости акций и текущей стоимости чистых активов (Net Asset) за вычетом всех расходов, в случае немедленной ликвидации.

Простыми словами, Коэффициент P/B– это отношение стоимости одной акции и материальными запасами предприятия. Под последними понимается все то, что осталось бы у собственников после продажи компании и погашения долговых обязательств.

Поскольку в числителе мультипликатора отражена рыночная цена акций, а в знаменателе – фактическая стоимость чистых активов, коэффициент P/B показывает, сколько инвестор готов заплатить за имущество предприятия, приходящееся на 1 акцию.

Пример расчета

P/BV – это стоимостной показатель. Смысл мультипликатора рассмотрим на примере. Допустим, у вас есть бизнес – сеть пекарен. Для открытия вам понадобилось закупиться оборудованием и мебелью (витрины, полки, столы и стулья). На все ушло 1,5 млн руб. – ваша балансовая стоимость.

Спустя год успешного процветания компания Celtisзахотела выкупить у вас пекарни, оценив все в 3 млн руб. – это рыночная стоимость.

Следующий год оказался непростым: высокая конкуренция и спад в экономике отрицательно сказались на бизнесе. Оценочная стоимость рынка в лице Celtisупала до 1 млн руб.

Бежать сломя голову и искать компании с Р/В ratio < 1 неправильно.

Питер Линч говорил, что скупать подряд акции кризисных компаний опрометчиво, нужно избегать тех, у кого большие долговые обязательства. Это наглядно демонстрируют акции Мечела. P/B=0,15 при цене 40 рублей за акцию. При этом ознакомившись с балансом предприятия, можно увидеть огромный долговой пузырь, способный в любой момент лопнуть и обанкротить фирму.

В каких случаях акции недооценены или переоценены

Мультипликатор P/B Ratio может указывать на корректность текущей стоимости акций, в финансовом сообществе принято трактовать показатели следующим образом:

- P/B > 2— с большой вероятностью говорит о том, что предприятие переоценено;

- P/B = 1—2справедливая оценка;

- P/B < 1— предприятие недооценено.

Но такие выводы применимы далеко не во всех случаях. Например, компания занимается разработкой программного обеспечения для автоматизации бизнес-процессов, а из материальных активов у нее только небольшое здание – остальные сотрудники работают удаленно по всему миру, а стоимость акций у нее может быть недооценена даже при показателе мультипликатора P/B = 4.

В каких случаях P/BV показывает ценную информацию

В расчете этого коэффициента не применяется информация о прибыльности компаний и многие другие аналитические данные.