Компании, привлекающие заемные средства, могут столкнуться с некоторыми сложностями при отражении их в учете и отчетности. Рассмотрим основные принципы раскрытия информации о кредитах и займах, полученных как на общие цели, так и под конкретные проекты.

Первоначальное признание кредитов и займов полученных

Согласно МСФО кредиты и займы полученные — это финансовые обязательства. Их отражение в учете и отчетности регламентируют стандарты МСФО (IAS) 32 и 39, а также МСФО (IFRS) 7 и 9. Первоначальное признание полученных кредитов и займов производится по справедливой стоимости, которая, как правило, соответствует сумме, указанной в договоре (см. пример ниже). Помимо этого, стоимость корректируют с учетом прямых затрат по сделке, которые не были бы понесены, если бы сделка не совершалась.

Пример 1

Компания получила кредит в банке на рыночных условиях сроком на 3 года. Сумма кредита — 100 млн руб. В кредитном договоре предусмотрена комиссия банка в размере 5 млн руб. В итоге фактически получено не 100, а 95 млн руб. Именно эта сумма должна быть признана справедливой стоимостью кредита на дату отражения операции в учете.

Если заёмщик не платит кредит, по закону за него платит банк | Pravda GlazaRezhet

Фирма также может нести расходы на привлечение заемных средств (см. таблицу 1) до момента их фактического получения, но с большой вероятностью того, что кредит (заем) будет взят. В таком случае следует учитывать данные затраты как предоплату и при поступлении заемных средств списывать их в уменьшение суммы заимствования.

Таблица 1. Примеры прямых затрат по привлечению финансирования и способы их учета

Затраты, учитываемые в стоимости финансового обязательства

Затраты, списываемые на финансовый результат текущего периода

- вознаграждение и комиссионные, уплаченные агентам

(включая сотрудников, выступающих в качестве торговых агентов), консультантам, брокерам и дилерам - сборы регулирующих органов или фондовых бирж

- налоги и сборы, взимаемые при передаче средств

- премии или дисконты по долговым обязательствам

- затраты на финансирование

- административные расходы

- затраты на хранение

Существуют и другие ситуации, когда справедливая стоимость финансового обязательства будет отличаться от договорной. Например, когда заемные средства привлекаются на нерыночных условиях:

- получен беспроцентный заем;

- проценты по кредиту существенно отличаются от рыночных ставок при прочих аналогичных условиях.

Согласно принципам МСФО (IAS) 39 ставка процента должна соответствовать кредитному рейтингу заимодавца и ставкам по аналогичным долговым инструментам. Критерии аналогичности: период и длительность кредита, валюта сделки, схема движения денежных средств, наличие залога (обеспечения, гарантии) и другие. Принципы МСФО вытекают из теории стоимости денег.

Данная теория гласит, что сумма, полученная или уплаченная в будущем, стоит меньше, чем та же сумма, полученная или уплаченная в текущем периоде (из-за инфляции, рисков, возможности альтернативных доходов). Следовательно, текущую стоимость обязательства необходимо отражать с учетом того, что движение экономических выгод, заключенных в соответствующем обязательстве, отсрочено во времени. В этих целях проводится процедура дисконтирования, то есть приведения стоимости будущих денежных потоков к их текущему эквиваленту (см. пример ниже). Отметим, что дисконтирование не применяется в случае с краткосрочными финансовыми инструментами, поскольку эффект будет несущественным.

Решение Примера учет по МСФО Национальные стандарты Налоговый учет mp4

Пример 2

Фирма получила заем от своей материнской компании 01.01.2012 в размере 700 000 руб. сроком на 3 года. Ежегодная сумма процентов составляет 5% годовых от суммы основного долга. Ее выплачивают ежегодно, начисляя по методу простого процента. Средняя рыночная ставка процентов по привлеченным на аналогичных условиях кредитам и займам составляет 13,5% годовых.

Для определения справедливой стоимости займа необходимо продисконтировать все предстоящие выплаты по займу по рыночной ставке процента (см. таблицу 2).

где PV — приведенная стоимость;

FV — будущая стоимость;

r — рыночная процентная ставка;

n — количество периодов (дней, месяцев, лет).

Таблица 2. Дисконтирование предстоящих выплат по рыночной ставке процента

Выплаты по договору, руб.

Рыночная ставка, %

Дисконтированный денежный поток, руб.

Источник: gaap.ru

Кредитный баланс — что это такое, определение и понятие — 2021 — Economy-Wiki.com

Другими словами, это происходит, когда на счет поступает больше кредитов, чем списаний.

Для чего это

Когда возникает такой баланс, это обычно хороший признак денежный поток, поскольку бухгалтерские кредиты являются синонимом увеличения общего баланса доходов.

Однако, если есть увеличение в учете «активов», которые переводятся в кредиты на счета, относящиеся к обязательствам или собственному капиталу, это будет означать увеличение в реальном выражении. Следовательно, единственными статьями, которые будут сокращены, будут активы и расходы.

Затем, в качестве компиляции для предоставления кредитового баланса, необходимо предоставить следующее:

- Объем кредитов больше, чем начислений на счет.

- Более высокая цифра в кредите, чем в «обязательном» регистре бухгалтерского счета.

Противоположностью кредитового баланса является дебетовый баланс. С другой стороны, когда баланс не является ни кредитором, ни должником, поскольку его значение равно нулю, оно называется нейтральным балансом.

Как мы видим, стоимость позиций, записанных в «обязательных» и «иметь», совпадает, и поэтому они отменяются и дают нулевой результат, называемый на уровне бухгалтерского учета «нейтральным».

Примеры кредитного баланса

Затем будут проанализированы кредитные остатки на разных счетах, и мы увидим влияние на каждый из них:

- Компьютерная техника (активная). Кредитовое сальдо на этом счете главной книги снижает стоимость этого актива.

- Банковский заем (пассив). В этом случае стоимость этого пассивного счета увеличивается по мере возникновения кредитового баланса.

- Резервы (собственный капитал). В случае возникновения кредитового баланса стоимость этого бухгалтерского счета увеличится.

- Продажа товаров (доход). Снова увеличьте цифру, если предоставлен кредитный лимит.

- Покупка товара (расход). Здесь происходит обратное, так как с доходом стоимость этого предмета уменьшается.

Исключением, которое мы должны выделить, является то, что хотя кредит и списание на счетах бухгалтерского учета означают уменьшение и увеличение, соответственно, на счетах активов, то же самое на практике не происходит на текущих счетах банков.

Это происходит потому, что банк или финансовое учреждение уведомляет нас в качестве кредита о доходе на нашем счете и о расходах, которые мы генерируем на нем. Таким образом, банк интерпретирует наш личный текущий счет не как актив с нашей точки зрения, а как агору доходов и расходов.

Примеры таких выражений, как «Плата за электричество» или «Арендная плата».

Источник: ru.economy-pedia.com

Искусство займа

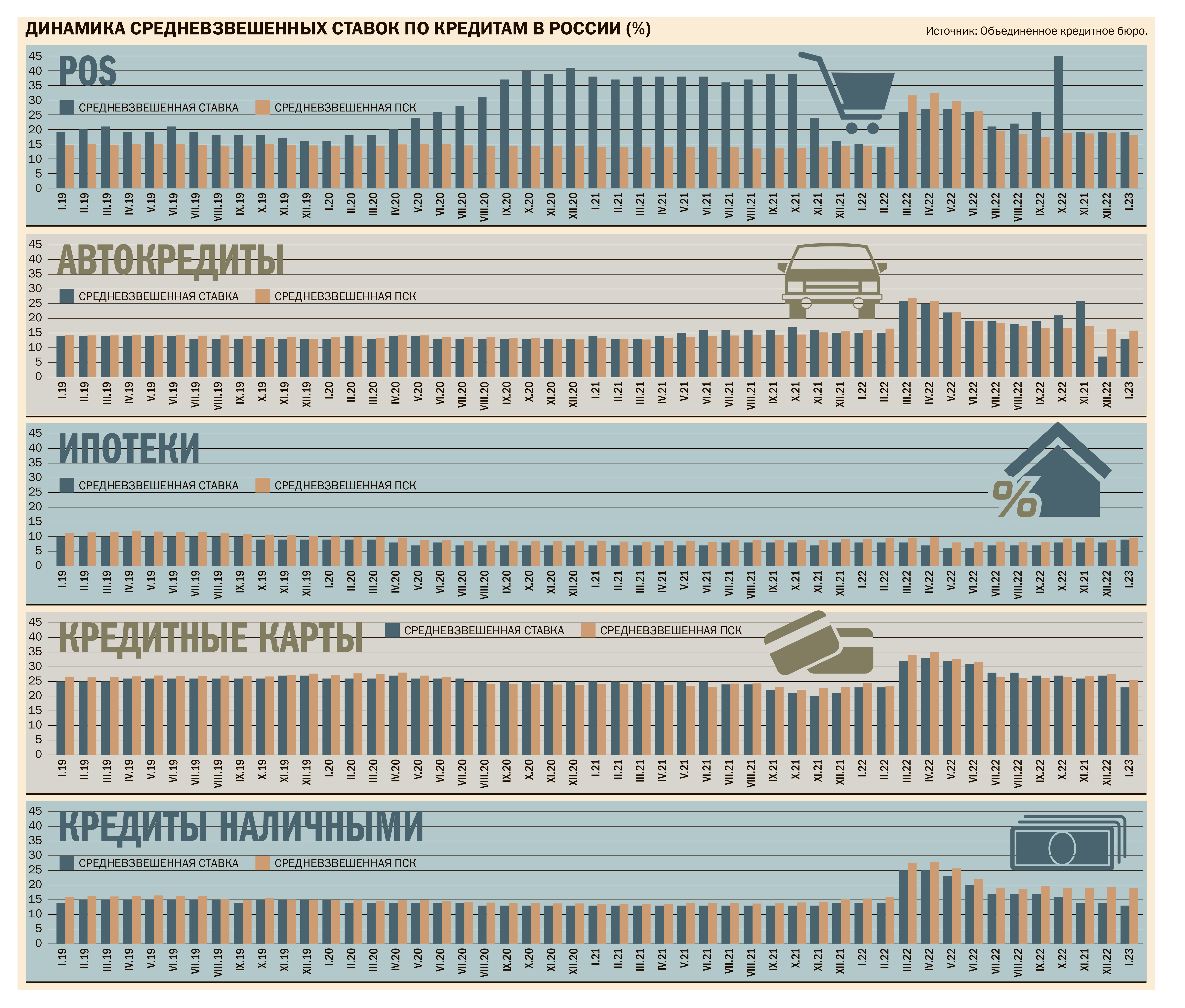

В российской рекламе нередко предлагают кредиты по ставкам ниже ключевой, то есть ниже той, по которой сами банки берут средства у регулятора. «Деньги» попытались понять, какова реальная цена кредитов для потребителей и как ее узнать.

Выйти из полноэкранного режима

Развернуть на весь экран

Фото: Александр Миридонов, Коммерсантъ

Федеральная антимонопольная служба (ФАС) России 30 мая решила оштрафовать Сбербанк на 600 тыс. руб. за нарушение закона о рекламе. «В рекламе кредита Сбербанка крупным шрифтом указывалась и озвучивалась информация о процентной ставке по кредиту от 4,9%. Однако данные об иных условиях, влияющих на стоимость кредита и возможность его получения (сумма, срок, условие о заключении договора страхования), размещались в поясняющей сноске трудным для восприятия шрифтом в течение короткого времени»,— пояснили в ФАС.

Российские банки подобную тему обычно не комментируют. Из всех опрошенных «Деньгами» банков от комментариев не отказались только в Почта-банке.

Уровень ставок по потребительским кредитам зависит от многих факторов, в том числе общей экономической ситуации, размера ключевой ставки, а также стоимости привлечения средств, которая продолжает расти. «С начала года ставки по кредитам колеблются в узком диапазоне, вернувшись к уровню осени 2022-го, когда началось резкое ужесточение условий кредитования. Во втором квартале текущего года также не стоит ожидать резкого колебания ставок по кредитам, это период стабилизации ценообразования в банковской системе.

Банки будут находиться в поиске баланса между стоимостью активов и пассивов»,— поясняют непростую ситуацию в сегменте кредитования в банке. Дальнейшая конкуренция на рынке будет развиваться скорее за счет спецпредложений, чем ценовых отличий.

Отдельные банки могут немного изменить проценты по отдельным предложениям для стимулирования объема выдач, а также запустить различные акции для привлечения клиентов, ожидают в Почта-банке. Например, ряд игроков может пойти на запуск спецакций, чтобы повысить привлекательность своих предложений в преддверии летнего периода. «На сайтах крупнейших банков в онлайн-заявке на кредиты с помощью снятия/установки галочки «финансовая защита» можно посчитать ежемесячный платеж. При подстановке значений в кредитный калькулятор видна реальная эффективная ставка, которая может в 2 раза превышать официально установленный предел ПСК. В среднесрочной перспективе можно ожидать принятия законопроекта №48749–8, который предполагает включение всех дополнительных услуг в расчет полной стоимости кредита (займа) и существенное ограничение практики навязанных страховок для заемщиков»,— надеется директор по банковским рейтингам «Эксперт РА» Иван Уклеин.

При этом эксперты предостерегают, что такие тренды на рынке кредитования чреваты ростом мисселинга. Особенно учитывая, что в настоящее время величина разницы между заявленной ставкой по кредиту и его ПСК ничем не ограничивается. «Стоит отметить, что случаи несоблюдения порядка расчета ПСК банками и МФО встречаются, поэтому этот вопрос находится под тщательным контролем.

Зачастую финансовые организации изобретают особенности продажи допуслуг в таком ракурсе, чтобы их не надо было ставить в расчет ПСК. За этими тенденциями ЦБ тоже следит и при выявлении системы вносит изменения в законодательство. В наш адрес поступают жалобы на мисселинг. Чаще всего это жалобы на продажу добровольных страховок: клиенты не сразу понимают, что заключили договоры страхования по двум направлениям — связанные с кредитным договором и добровольные.

Правда, зачастую оказывается, что клиенты не читают и не знают содержания документов, которые подписывают, поэтому и оказываются со страховками и ненужными подписками.

Менеджеры банков не объясняют доступно все выгоды и расходы при оформлении допуслуг — например, клиент слышит, что без страховки ставка по кредиту будет выше, и дальше расчет не ведет»,— говорит эксперт проекта Народного фронта «За права заемщиков» Алла Храпунова. Конечно, проблема и в том, что клиенты не читают внимательно договоры, обращая внимание лишь на сумму регулярного платежа.

Сколько стоит кредит на самом деле

Ставки «от 4%» можно встретить на главных страницах крупнейших банков — ВТБ, Сбербанка, ГПБ, Почта-банка. В некоторых банках, например, в Альфа-банке сразу указывается, что такая ставка возможна, как минимум, при предоставлении недвижимости в залог.

На деле, при попытке оформить кредит даже под залог недвижимости предлагаемая банками ставка была в диапазоне от 13% до почти 20%. «Согласно индексу, подсчитанному нами на 25 марта 2023 года, средняя ставка по потребительским кредитам на любые цели в топ-15 коммерческих банков составила 19,52% годовых для открытого рынка без оформления дополнительных услуг, в том числе страхования. По сравнению с данными на 25 декабря, значение индекса увеличилось на 4,63 п. п., средняя ставка с полисом личного страхования составляла 14,89% годовых»,— приводит данные руководитель отдела анализа банковских услуг финансового маркетплейса «Банки.ру» Ольга Жидкова. Если говорить о рекламных ставках, например, «от 4% годовых» при ключевой 7,5%, стоит четко осознавать, что такие условия возможны, но далеко не для каждого заемщика и при выполнении ряда условий — оплате единовременной комиссии, оформлении договора страхования, приводит пример госпожа Жидкова. «Таким образом банки хотят заранее получить прибыль от кредитной сделки, перекрыть риск недополученной прибыли при досрочных погашениях кредитов, при полном невозврате и списаниях задолженности, реструктуризации согласно законодательству. К тому же платежеспособность заемщиков ухудшается (часть кредитоспособного населения до сих пор не вернулась из-за рубежа, а другая часть не спешит накапливать долги), реальные доходы снижаются, а также ЦБ со своей стороны охлаждает рынок, и часть заемщиков вынужденно уходит в МФО»,— поясняет она.

Чего стоит кредит

Средневзвешенная ставка — это средняя ставка по всем кредитам, выдаваемым банками на рынке, в зависимости от суммы финансирования и срока, то есть реальная средняя стоимость ссудных денег. Полная стоимость кредита (ПСК) — все затраты на обслуживание кредита, включающие сами проценты за пользование кредитом, а также различные комиссии и прочие расходы, влияющие на условия кредитного договора.

В соответствии с ч. 4 ст. 6 Федерального закона № 353-ФЗ в расчет ПСК входят:

- платежи по погашению основной суммы долга по договору потребительского кредита (займа);

- платежи по уплате процентов по договору потребительского кредита (займа);

- платежи заемщика в пользу кредитора, если обязанность заемщика по таким платежам следует из условий договора потребительского кредита (займа) и (или) если выдача потребительского кредита (займа) поставлена в зависимость от совершения таких платежей;

- плата за выпуск и обслуживание электронного средства платежа при заключении и исполнении договора потребительского кредита (займа);

- платежи в пользу третьих лиц, если обязанность заемщика по уплате таких платежей следует из условий договора потребительского кредита (займа);

- сумма страховой премии по договору страхования в случае, если выгодоприобретателем по такому договору не является заемщик или лицо, признаваемое его близким родственником;

- сумма страховой премии по договору добровольного страхования в случае, если в зависимости от заключения заемщиком договора добровольного страхования кредитором предлагаются разные условия договора потребительского кредита (займа), в том числе в части срока возврата потребительского кредита (займа) и (или) полной стоимости кредита (займа) в части процентной ставки и иных платежей.

Почему предлагают диапазон ставок

«Банки развивают смежные с кредитами продукты, подразумевающие дополнительные платежи и расходы по обслуживанию кредита, в частности, помимо интеграции страховых продуктов в комплексные предложения банки предлагают услуги снижения ставки за фиксированную плату, оформление подписок и т. д. Сами банки акцентируют внимание клиентов в первую очередь на размере регулярных платежей, предлагая такие условия, при которых ежемесячные затраты на кредит являются комфортными для бюджета клиентов»,— описывает ситуацию директор банковских рейтингов НРА Константин Бородулин. «Разница в основном формируется за счет продажи заемщику страховых продуктов (страхование жизни, здоровья, титула собственности, риска потери работы и т. д.) и различных комиссий, например, за выпуск/обслуживание электронного средства платежа. Увеличивая стоимость кредита, банки скорее преследуют цель повышения комиссионных доходов и поддержания эффективности деятельности, а не нивелирования рисков невозврата, которые закладываются, как правило, в процентную ставку. Тем не менее в случае выхода кредита в дефолт полученный банком доход частично компенсирует потери кредитора»,— полагает старший директор группы рейтингов финансовых институтов АКРА Ирина Носова.

Как восстанавливается кредитование

По данным Frank RG, населению в апреле 2023 года было выдано кредитов на сумму свыше 1,310 трлн руб. Это на 2% меньше, чем в марте, но на 311,6% больше, чем годом ранее. На март—апрель 2022 года пришлось наибольшее падение розничного кредитования.

Ранее рост обеспечивался преимущественно сегментом ипотечного кредитования, в апреле же 2023 года его показатели остались на уровне мартовских — 572,6 млрд руб. Наибольший рост показал наиболее пострадавший в прошлом году сегмент — автокредитование: российские банки выдали автокредитов на 109,5 млрд руб. Это максимальный объем выдач с 2013 года, следует из данных Frank RG. Рекордным по итогам апреля оказался и средний чек автокредита: 1,422 млн руб.

С учетом таких сопутствующих доходов маржинальность стандартного продукта возрастает весьма существенно, подчеркивает Иван Уклеин. Нельзя забывать, что банки не ставят перед собой цель охлаждения рынка кредитования. Это задача регулятора.

Банки же, напротив, заинтересованы в росте выдач, замечает Ирина Носова. «По мере нарастания кредитных рисков банки будут закладывать их в ставку, даже если ключевая будет сохраняться на прежнем уровне»,— уверена эксперт. В текущих условиях банки будут стараться поэтапно регулировать свои риск-политики для поддержания объема выдач, однако потенциальные потери невозврата будут отражены в полной стоимости кредита, продолжает господин Бородулин. В ближайшей перспективе, при отсутствии шоков и сохранении ключевой ставки на текущем уровне, существенного снижения уровня процентных ставок ожидать не стоит, их отклонение может составить около 1–2% от текущих значений, ожидает эксперт.

- «Деньги». Приложение №14 от 15.06.2023, стр. 52

- Полина Трифонова подписаться отписаться

Источник: www.kommersant.ru