Приближается срок сдачи декларации по налогу на имущество. С 2023 года произошло много изменений, узнаем, по какой форме отчитываться за 2022 год, какие разделы теперь не обязательны к заполнению.

Важно: новый бланк для отчетности за 2022 год

Изменения на титульном листе коснулись правил указания номера контактного телефона: указывается с телефонным кодом города, который требуется для обеспечения связи в пределах страны. Обновлены и штрихкоды.

Из раздела 1 исключили строку 005 «Признак налогоплательщика», которая введена в бланк в связи с продлением сроков сдачи во время пандемии. Разъяснили порядок заполнения строки 021 для плательщиков налога, которые не являются стороной соглашения о защите и поощрении капиталовложений (или СЗПК).

Раздел 2 получил новое наименование — «Сумма налога, исчисленного исходя из определения налоговой базы по среднегодовой стоимости». Уточнили порядок заполнения раздела 2 для объектов на территории «Сириус». В строке 001 раздела 2 код 10 не применяется, вместо него ввели новый — 15. Подробнее коды смотрите в приложении № 5 к порядку заполнения бланка.

Расчет авансовых платежей по налогу на прибыль 2017

При отражении информации в строке 010 раздела 2.1 не используется код 2, так как условные номера в учете не используются.

Изменения коснулись и наименования раздела 3, вот новое: «Сумма налога, исчисленного исходя из определения налоговой базы по кадастровой стоимости». С отчета за 2022 г. раздел 3 заполняется только иностранными компаниями (Федеральный закон № 305-ФЗ от 02.07.2021), российские организации по имуществу, налоговая база которых определяется как кадастровая стоимость, информацию в разделе 3 не отражают. ИФНС направят плательщикам сообщения об исчисленных суммах налога. Из раздела исключена строка 002, уточнены правила заполнения строк 050 и 060, 095.

Законодатели поправили и справочник кодов налоговых льгот из приложения № 6, закрепили новые контрольные соотношения (письмо ФНС России № БС-4-21/141 от 21.10.2022).

Разъяснение КонсультантПлюс: как заполнять декларацию по налогу на имущество. Используйте в работе бесплатно.

Кто и когда сдает отчетность по налогу на имущество

Годовая отчетность по имущественному фискальному платежу обязательна для всех юридических лиц, в собственности которых числится облагаемое имущество. В ст. 373 НК РФ закреплено, кто сдает декларацию по налогу на имущество в 2023 году для юридических лиц за 2022 г.:

- все российские компании, владеющие имуществом, признаваемым объектом обложения на основании ст. 374 НК РФ ;

- иностранные организации, работающие в РФ через официальные представительства;

- иностранные фирмы без представительств в РФ, но являющиеся собственниками российской недвижимости.

В отношении налогоплательщиков, применяющих льготные режимы, предусмотрены освобождения. Они не платят налог с имущества, стоимость которого определяется по среднегодовой стоимости. То есть если в собственности фирмы на УСН числится недвижимость, облагаемая по кадастровой стоимости, то платить налог придется, а отчитываться за 2022 г. нет.

Как заполнить строки 210,290 декларации по налогу на прибыль в 1С

Плательщики ЕСХН платят налог, если недвижимость не используется в сельхоздеятельности. Есть и другие исключения для российских и иностранных фирм, освобождения закреплены в п. 1.2 ст. 373 НК РФ, ст. 374 НК РФ и п. 1 ст. 386 НК РФ .

Простые граждане и индивидуальные предприниматели от сдачи отчетности освобождены. Они самостоятельно не рассчитывают налог и не заполняют декларацию. Эта категория налогоплательщиков уплачивает обязательства по специальным уведомлениям, которые присылает ИФНС.

Федеральный закон от 14.07.2022 N 263-ФЗ с 1 февраля 2023 г. внесены изменения в п. 3 ст. 386 НК РФ, в соответствии с ней установлен новый срок сдачи декларации по налогу на имущество за 2022 год для юридических лиц — до 25 марта года, следующего за отчетным (ст. 386 НК РФ). Отчет за 2022 сдавайте не позднее 27.03.2023. 25 марта выпадает на субботу, и срок переносится на первый рабочий день.

Изменения по срокам сдачи декларации внесены с введением института единого налогового счета. Сроки сдачи отчетности перенесены, например, прибыль плательщики сдадут в новый срок, как и отчетность по имуществу. Платежи в бюджет плательщики отправляют с помощью единого налогового платежа по новым реквизитам — в УФК по Тульской области и в новый срок — до 28 марта 2023 года.

Условия для заполнения

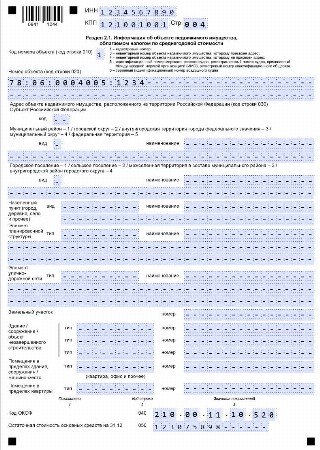

Рассмотрим пример заполнения декларации по налогу на имущество в 2023 г. со следующими условиями: компания ООО «Ppt.ru», ИНН 1234567890, КПП 121001001. Находится в городе Санкт-Петербурге. На балансе компании числятся:

- здание, адрес которого совпадает с адресом местонахождения организации (код ОКТМО 12345678). Кадастровый номер здания — 78:06:0004005:1234. Налоговая база по нему определяется как кадастровая стоимость (п. 2 ст. 375, ст. 378.2 НК РФ). Кадастровая стоимость здания на 01.01.2022 составила 25 000 000 руб.

- складское помещение, которое расположено вне местонахождения организации (код ОКТМО 12345678). Налоговая база по нему определяется как среднегодовая стоимость имущества (п. 1 ст. 375 НК РФ ). Условный номер помещения — 78:06:0004005:5678. Код ОКОФ — 210.00.11.10.520.

В соответствии с новыми правилами, раздел 3 российской компании, у которой есть имущество, облагаемое по кадастровой стоимости, начиная с отчета за 2022 год, не заполняется. Раздел 3 оставим пустым.

Остаточная стоимость складского помещения:

| На 01.01.2022 | 128 372 952 |

| На 01.02.2022 | 127 931 530 |

| На 01.03.2022 | 127 490 109 |

| На 01.04.2022 | 127 048 688 |

| На 01.05.2022 | 126 607 267 |

| На 01.06.2022 | 126 165 846 |

| На 01.07.2022 | 125 724 425 |

| На 01.08.2022 | 125 283 003 |

| На 01.09.2022 | 124 841 582 |

| На 01.10.2022 | 124 400 161 |

| На 01.11.2022 | 123 958 740 |

| На 01.12.2022 | 123 517 319 |

| На 31.12.2022 | 123 075 898 |

В отношении недвижимости у ООО «Ppt.ru» нет льгот, установленных Налоговым кодексом РФ и региональным законодательством.

На основании ст. 380 НК РФ , ставки налога на имущество устанавливаются субъектами РФ и не превышают 2,2%, если иное не предусмотрено законодательством. Для примера возьмем ставку, равную 2,2%.

Сумма авансовых платежей, исчисленных организацией за отчетные периоды 2022 года, равна в отношении складского помещения 2 096 304 руб. (702 410 руб. + 698 768 руб. + 695 126 руб.).

Представим пошаговую инструкцию, как заполнить декларацию по налогу на имущество за 2022 год налогоплательщику.

Шаг № 1. Заполняем титульный лист

Первый лист отчетности следует заполнять в стандартном порядке. Сначала внесите ИНН и КПП организации. Затем укажите номер корректировки, если сдаете в ИФНС исправительную отчетность. Затем укажите код отчетного периода, для годовой формы это код 34. Теперь укажите отчетный год, в нашем примере это 2022.

Зафиксируйте на титульном листе номер контактного телефона для связи с лицом, ответственным за заполнение отчета. Зарегистрируйте количество страниц в документе. Если прилагаете подтверждающие документы, то пронумеруйте страницы и укажите их количество на титульном листе.

Внизу титульного листа (в его правой части) укажите:

- 1 — если отчет сдается самим налогоплательщиком;

- 2 — если отчетные сведения предоставляет доверенное лицо.

Затем укажите Ф.И.О. руководителя либо информацию о доверенном лице.

Шаг № 2. Оформляем раздел № 2

Если в собственности компании числится недвижимость, в отношении которой фискальные обязательства исчисляются по среднегодовой стоимости, то этот раздел придется заполнить. При отсутствии информации проставьте прочерки.

В первую очередь указываем код имущественных объектов (в большинстве случаев это 03) и ОКТМО по местонахождению имущественных активов.

Если компания имеет в собственности основные средства, расположенные по разным ОКТМО, то придется заполнить несколько разделов № 2 — отдельно для каждого ОКТМО. Аналогичное правило действует и в случаях, если к разным категориям основных средств следует применять разные налоговые ставки.

Построчное заполнение отчета по налогу на имущество в 2023 году для юридических лиц — раздел 2:

- строки 020-130 — указываем стоимость имущества в графе 3 по состоянию на отчетную дату (начало каждого месяца). Сведения должны соответствовать данным бухгалтерского учета. Если у компании имеются льготы (льготируемые активы), то их следует зарегистрировать в соответствующих строках графы 4;

- строка 140 — указываем остаточную стоимость основных средств по состоянию на 31 декабря отчетного года. Данные вносим соответственно: в графу 3 — общие сведения, в графу 4 — данные о льготируемых ОС;

- строка 150 — это среднегодовая стоимость основных средств, исчисленная по формуле: сумма строк 020-140, разделенная на 13;

- далее укажите сведения о льготах (строки 160, 170);

- строка 180 содержит долю балансовой стоимости объекта недвижимости на территории соответствующего субъекта РФ (в виде правильной простой дроби). Заполняется, только если в строке 001 раздела № 2 указан код 02;

- в стр. 190 укажите налогооблагаемую базу (среднегодовая стоимость объектов минус льготы дробной части строки 170);

- стр. 200 — код налоговой льготы;

- стр. 210 декларации — это налоговая ставка. Ее указывайте с учетом льгот, предусмотренных НК РФ. В нашем случае строка 210 содержит ставку, равную 2,2%;

- стр. 215 заполняется при указании кодов 04, 09, 15 по строке 001 в отношении ж/д путей общего пользования и сооружений, которые являются их неотъемлемой технологической частью (п. 1 ст. 385.3 НК РФ ), значение коэффициента установлено в п. 2 ст. 385.3 НК РФ;

- стр. 220 — это сумма исчисленного обязательства за налоговый период. Рассчитывается как произведение стр. 190 и стр. 210, разделенное на 100%, то есть налогооблагаемая база умножается на ставку;

- стр. 230-240 — это информация о льготах, которые уменьшают сумму платежей в бюджет;

- если компания перечисляет платежи за пределами нашей страны, то эти суммы следует указать в строке 250;

- стр. 260 декларации по налогу на имущество содержит исчисленную сумму налога, подлежащую уплате в бюджет.

Шаг № 3. Переходим в раздел № 2.1

Строки раздела 2.1 заполняются несколькими способами, например, в составе имущества есть сети газопотребления, у которых нет кадастрового номера, страница раздела 2.1 заполняется по инвентарному номеру. В строке 010 указываем значение 3 и ниже отражаем номер объекта (инвентарный номер из учета компании), полную информацию о месте нахождения имущества (адрес, код по ОКОФ и среднегодовую стоимость на 31 декабря отчетного года). Вот пример:

Если раздел заполняют по недвижимости, которой присвоен кадастровый номер, но она облагается налогом по среднегодовой стоимости, то раздел 2.1 заполним по-другому. В строке 010 поставим код 1, пропишем ниже кадастровый номер, ОКОФ и остаточную стоимость на 31 декабря отчетного года.

Например, в объект имущества включены: кабельные линии, сети газопотребления, здание, металлические пути. Объектам присвоены разные инвентарные номера, компания заполнит не один лист раздела 2.1, а четыре, по одному — на каждый объект ОС. Среднегодовая стоимость в строке 050 указывается по каждому объекту отдельно.

Шаг № 4. Переходим в раздел № 3

Начиная с отчета за 2022 год, российские компании не заполняют раздел по объектам, которые облагаются по кадастровой стоимости (информация Федеральной налоговой службы от 12.01.2023 «Стартовала декларационная кампания по налогу на имущество организаций за 2022 год»). В состав декларации при отсутствии объектов он не включается.

Шаг № 5. Заполняем раздел № 4

В этом блоке отражаем среднегодовую стоимость объектов движимого имущества по балансу организации или ее обособленного учреждения в разрезе субъекта РФ.

Шаг № 6. Завершаем составление отчета — раздел № 1

В этом разделе отражаем информацию о суммах исчисленного налога на имущество, подлежащих уплате в бюджет по итогам года. По новым правилам, проставляем признак налогоплательщика и СЗПК. Признак СЗПК — это значение, которое указывают организации, заключившие соглашение о защите и поощрении капиталовложений. Строку 005 «Признак налогоплательщика в декларации по налогу на имущество» исключили из новой формы отчета за 2022 год.

Построчное заполнение раздела № 1:

- ячейка 007 — признак СЗПК;

- строка 010 — это код ОКТМО;

- строка 020 — код бюджетной классификации, для основного платежа указывайте 180 106 02 01 002 1000 110;

- строка 021 — исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период, в рублях;

- строки 023-027 — поквартальная разбивка авансовых платежей в бюджет;

- строка 030 — сумма, подлежащая перечислению в ИФНС по итогам года. Расчет осуществите следующим образом: общая сумма обязательств минус уплаченные авансы. Причем учитывайте показатели по всем разделам;

- строка 040 — сумма имущественного взноса, исчисленная к уменьшению, если у налогоплательщика образовалась переплата.

Вам в помощь образцы, бланки для скачивания

- уплата единого налогового платежа;

- ЕНП: единый налоговый платеж для ИП и организаций.

- Задорожнева Александра

2022-02-02 07:50:37

Если после сдачи декларации по налогу на имущество налогоплательщик обнаружил в ней ошибки, которые не снижают сумму налога, он вправе, но не обязан, сделать уточнение. Если ошибки привели к занижению суммы налога, подача корректировочного отчета обязательна. Иначе плательщику придется заплатить недоимку и штраф.

2022-03-09 06:41:34

А если мы оплатили полностью в 2021 году за все четыре квартала, как показать в первом разделе

2022-11-17 04:23:20

Добрый день! На балансе числиться движимое имущество система видеонаблюдения, нужно отражать в 4 разделе декларации?

Источник: ppt.ru

Как заполнить строку 180 декларации по налогу на имущество организации в 2019-2020 годах

Строка 180 декларации по налогу на имущество заполняется нечасто, но ее отражение в декларации имеет много тонкостей. Декларанту может потребоваться привести взаимосвязанные данные в этой строке в нескольких декларациях одновременно.

- Что показывается в стр. 180

- Как рассчитать и отразить показатель по строке 180 в декларации

- Куда сдавать декларацию со строкой 180

- Два места — две декларации: как их заполнить

Что показывается в стр. 180

В декларации по налогу на имущество строка 180 есть только в одном месте — в разделе 2, в котором отражается расчет налога по базе, представленной среднегодовой балансовой стоимостью налогооблагаемого объекта.

В строке 180 показывается доля балансовой стоимости данного объекта недвижимости, который располагается:

- на территориях нескольких субъектов РФ одновременно;

- территории какого-либо субъекта и в территориальном море РФ одновременно.

Доля привязывается к декларации, отправляемой в субъект РФ, на территории которого располагается часть объекта налогообложения. Рассчитывается данная доля налогоплательщиком самостоятельно исходя из физических или стоимостных показателей объекта недвижимости (письмо Минфина России от 26.10.2006 № 03-02-07/1-294). Например, исходя из площади объекта.

При этом если объект недвижимости, расположенный полностью или частично в море, используется для разработки углеводородных месторождений, то ему будет соответствовать другой код — 07. При его проставлении строка 180 не заполняется (как и при проставлении любого другого кода, кроме 02).

Отметим, что в расчете по авансовому платежу по налогу на имущество юрлиц (который ранее плательщики сдавали наряду с декларацией) доля имущества в субъекте показывалась по строке 150. С 2020 года отменена обязанность организаций представлять в налоговую расчеты по авансовым платежам по налогу на имущество (закон от 15.04.2019 № 63-ФЗ).

Рассмотрим теперь подробнее, каким образом сведения по строке 180 показываются в декларации на практике.

Как рассчитать и отразить показатель по строке 180 в декларации

Как мы уже отметили выше, плательщик сам определяет, исходя из каких критериев вычисляется доля объекта недвижимости для отображения в строке 180. Общераспространенный критерий — площадь. И если будет подсчитано, что на территории субъекта РФ располагается, к примеру, 10% от площади объекта, то в декларации, сдаваемой в данном субъекте, по строке 180 необходимо будет отразить дробный показатель 1/10. Цифра 1 показывается в левой группе ячеек по строке 180 (начиная с самой первой ячейки), а цифра 10 — в правой группе ячеек (также начиная с первой ячейки).

Главное — использовать правильную простую дробь. То есть ту, в которой:

- есть числитель и знаменатель;

- числитель меньше знаменателя.

Десятичные дроби, таким образом, использовать нельзя.

Куда сдавать декларацию со строкой 180

Если фирма зарегистрирована в ИФНС, которая располагается в одном субъекте РФ, а ее имущество — в другом субъекте РФ, то налог подлежит уплате по месту расположения соответствующего имущества (ст. 385 НК РФ). В той ИФНС, в которую должен перечисляться налог, организация ставится на учет как владелец налогооблагаемого имущества (п. 1 ст. 83 НК РФ).

Данное правило следует применять, определяя и то, куда декларировать часть объекта налогообложения, который располагается на территории нескольких субъектов РФ одновременно. То есть предполагается оформление нескольких деклараций — для отправки в каждую ИФНС, которая контролирует территорию расположения части объекта налогообложения в субъекте РФ.

При этом сведения в этих декларациях должны определенным образом соотноситься между собой. Рассмотрим подробнее, как именно. Условимся, что наш объект недвижимости располагается именно в двух субъектах РФ (хотя их количество теоретически может быть и большим).

Два места — две декларации: как их заполнить

При подготовке связки из двух деклараций нужно знать главное: в отчете есть строки, которые зависят от показателя по строке 180. К соответствующим «зависимым» строкам относятся:

В ней показывается долевая налоговая база, рассчитанная исходя:

- из основной налоговой базы в виде среднегодовой балансовой стоимости (строка 150);

- доли, отраженной в строке 180.

Например, если основная база составила 1 000 000 руб., а в строке 180 проставлено значение 1/4, то это означает, что долевая база составит 250 000 руб.

Таким образом, в строке 190 декларации для ИФНС в регионе, где объект расположен на 1/4 части площади, мы указываем цифру 250 000. И это автоматически означает, что в строке 190 второй декларации — для ИФНС в регионе, где располагаются остальные 3/4 площади объекта, — мы укажем цифру 750 000.

В ней показывается, в свою очередь, долевая сумма налога к уплате, рассчитанная исходя:

- из показателя по строке 190;

- налоговой ставки (строка 210).

Таким образом, если в обоих регионах применяется общераспространенная ставка по среднегодовой стоимости недвижимости 2,2%, то в строке 220 первой декларации будет показано цифра 5500 руб. (2,2% от 250 000), а в строке 220 второго отчета — 16 500 руб.

Таким образом, общим для обеих деклараций будет показатель по строке 150. Разными — показатели по строкам:

- 180 (в каждой декларации — доля по региону, в котором декларируется часть объекта недвижимости);

- 190 (долевая налоговая база);

- 220 (долевой налог).

Показатель по строке 210 может быть как одинаковым (чаще всего), так и разным, поскольку регионы могут устанавливать свои ставки, но не более 2,2% по имуществу со среднегодовой стоимостью (п. 1 ст. 380 НК РФ).

Ознакомьтесь с дополнительными материалами о декларации на имущество:

- «Как заполнить строку 210 декларации по налогу на имущество организации»;

- «Как заполнить строку 050 декларации по налогу на имущество организации».

В декларации по налогу на имущество организаций в стр. 180 показывается доля среднегодовой стоимости объекта, который частично располагается на территории региона. Обязательно составление параллельного отчета по другой доле с указанием ее величины в строке 180 соответствующей декларации.

Еще больше материалов по теме — в рубрике «Налог на имущество».

Источник: nsovetnik.ru

Как заполнить строку 180 в декларации по налогу на имущество

Строка 180 декларации по налогу на имущество заполняется не всегда, а только при наличии у налогоплательщика необычно размещенного на территории РФ недвижимого имущества. В чем заключается эта территориальная особенность, а также по каким правилам заполнить посвященную ей строку, расскажем в нашем материале.

Вам помогут документы и бланки:

- Где в декларации по налогу на имущество размещается строка 180

- По какой недвижимости заполняется стр. 180

- Правила заполнения строки: как отразить долю и чем заполнить свободные ячейки

- Как может выглядеть строка 180

- Взаимосвязь строки 180 со строками 190 и 220

- Итоги

Где в декларации по налогу на имущество размещается строка 180

В применяемой для отчета за 2022 год форме декларации по налогу на имущество строка 180 встречается единожды — в разделе 2, посвященном исчислению налоговой базы и расчету налога.

Когда нужно заполнять строку 180, смотрите на рисунке:

Строка 180 не заполняется (прочеркивается), если организация не владеет имуществом, отражаемым в декларации по коду «02». Что это за недвижимость, расскажем далее.

По какой недвижимости заполняется стр. 180

О льготах по НДПИ при добыче нефти и газа в территориальном море или на континентальном шельфе РФ, рассказываем здесь.

Проверьте, правильно ли вы заполнили декларацию по налогу на имущество, с помощью разъяснений от экспертов КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Правила заполнения строки: как отразить долю и чем заполнить свободные ячейки

Строка 180 декларации по налогу на имущество предназначена для отражения доли балансовой стоимости недвижимого объекта, находящегося на территории соответствующего субъекта РФ. При ее заполнении могут возникнуть сложности с тем, как правильно занести в ячейки необходимую информацию.

Из Порядка заполнения декларации следует три основных правила заполнения строки 180:

- Долю нужно записать в виде простой правильной дроби (п. 6 Порядка заполнения декларации по налогу на имущество).

В математике простой дробью называется запись числа в виде отношения числителя к знаменателю. Причем к правильным простым относятся дроби, в которых числитель меньше знаменателя:

- правильные дроби (для отражения в строке 180): ½, 1/25, 2/3 и т. д.;

- неправильные дроби (такие записи в строке 180 недопустимы): 3/2, 6/4 и др.

Исходя из п. 6 Порядка заполнения декларации, в строке 180 не может отражаться доля в виде десятичной дроби: 0,25, 0,3 и др.

- Заносить цифры числителя и знаменателя простой дроби нужно слева направо, начиная с первой левой ячейки каждого блока строки 180.

- Учитывая, что строка 180 состоит из двух блоков (каждый по 10 знакомест) — первый для числителя, второй для знаменателя, большинство знакомест в них останутся незаполненными. В свободных (незаполненных) ячейках строки 180 проставляются прочерки (п. 6 Порядка заполнения декларации).

Как заполнить строку 180 декларации по налогу на имущество, покажем на примере (см. следующий раздел).

Как может выглядеть строка 180

Воспользуемся практическим примером для того, чтобы научиться заполнять строку 180 декларации по налогу на имущество организаций.

Компания ООО «Морской ветер» владеет объектом недвижимости площадью 2 000 кв. м, расположенным на границе двух соседних регионов РФ: Республики Татарстана и Удмуртии. Причем на территории Татарстана размещается часть объекта площадью 200 кв. м, остальная — в Удмуртии.

При оформлении декларации по налогу на имущество компания заполнит по данному объекту недвижимости два раздела 2: по каждой доле и по разным ОКТМО. Долю стоимости компания определит самостоятельно по следующему алгоритму:

- По площади объекта, расположенного в Республике Татарстан:

200 кв. м / 2 000 кв. м = 1/10

- По оставшейся площади, расположенной в Удмуртии:

(2000 кв. м – 200 кв. м) / 2 000 кв. м = 9/10

В строке 180 раздела 2 по части объекта, расположенной в Республике Татарстан, специалисты ООО «Морской ветер» укажут:

В разделе 2 по оставшейся части объекта недвижимости, расположенной в Удмуртии, строка 180 будет выглядеть так:

Об особенностях заполнения других строк декларации по налогу на имущество узнайте из размещенных на нашем сайте статей:

Взаимосвязь строки 180 со строками 190 и 220

Если компания не владеет недвижимостью, отражаемой в разделе 2 с кодом «02», строка 180 не оказывает влияния на показатели строк 190 и 220.

Если в стр. 180 компания проставила цифровое значение (долю стоимости недвижимости), налоговая база будет исчисляться с учетом указанной доли и влиять на конечную сумму налога. Продолжим условия ранее рассмотренного примера:

ООО «Морской ветер» при заполнении декларации за 2022 год заполнило два раздела 2 по объекту недвижимости, расположенному на территории двух субъектов РФ. Среднегодовая стоимость объекта за отчетный год — 5 399 123 руб.

Чтобы заполнить разделы 2 по долям этого объекта, специалисты ООО «Морской ветер» произвели расчеты:

Среднегодовая стоимость объекта недвижимости (код «02»)

Налоговая база, руб.

Источник: nalog-nalog.ru