Финансовая стабильность компании зависит от множества факторов, в том числе и от эффективного управления денежными потоками, а определить, насколько этот процесс рационален, поможет грамотно организованный анализ движения денежных средств организации. Подобные аналитические исследования выявляют слабые стороны проводимой политики и позволяют корректировать движение денежных потоков, а также делать обоснованные перспективные прогнозы дальнейшего развития фирмы и принимать необходимые управленческие решения. Поговорим о том, как осуществляется финансовый анализ движения денежных средств (ДС).

Учет и анализ движения денежных средств на предприятии

Хорошо поставленный учет ДС дает возможность с максимальной эффективностью проводить анализ денежных потоков, выявляющий причины сложившихся итогов — как негативных, так и позитивных. Задачи анализа обычно сводятся к поиску ответа на вопросы:

- Как, по каким причинам и за счет каких источников в отчетном периоде изменился чистый денежный поток (ЧДП), т.е. разница между притоком и оттоком денег;

- Какая деятельность финансируется без отдачи и оправданно ли это.

Целью проведения анализа денежных средств становится оценка рациональности использования денежных ресурсов.

Разноска банковской выписки в Отчёт о движении денежных средств с помощью Excel

Методы анализа движения денежных средств

Приемлемыми и информативными для организаций любой отрасли считаются такие способы исследования:

- вертикальный;

- горизонтальный;

- факторный;

- коэффициентный.

Охарактеризуем каждый из перечисленных способов.

Вертикальный анализ

Вертикальный анализ ДДС – это исследование состава потоков. Они, в соответствии с традиционной структурой ОДДС разделены на 3 вида:

- текущие (поступления от реализации продукции и платежи, связанные с операционной деятельностью – плата поставщикам сырья, выплата зарплаты, перечисления процентов по кредитам, и пр.);

- инвестиционные (продажа и приобретение ОС и НМА, акций других фирм, получение дивидендов, выдача займов);

- финансовые (продажа и выкуп собственных акций, получение и возврат кредитов, выплата дивидендов).

При анализе структуры ДС обращают внимание на такие аспекты:

- операционная деятельность – главный поставщик денег в фирму, поэтому ее ЧДП не должен быть минусовым. Превышение оттока ДС над притоком повлечет финансовую нестабильность, а в перспективе и банкротство;

- инвестиционные операции нередко дают отрицательный ЧДП, что может объясняться покупкой новых и реконструкцией имеющихся ОС и НМА в отчетном периоде. А вот весомый показатель положительного ЧДП должен насторожить экономиста: если он сформировался от больших объемов реализации ОС, то необходимо выяснить причины этого процесса;

- финансовые операции отражают изменение капитала (собственных и заемных средств), и положительный ЧДП может быть следствием получения кредита, а его придется возвращать с процентами, которые уменьшат ЧДП по другим видам операций. Если приток сформировался от продажи акций или долей участия, то это может свидетельствовать о доверии потенциальных партнеров.

Горизонтальный анализ

Горизонтальный анализ дает возможность оценить произошедшие трансформации притоков, оттоков и ЧДП (общих и по видам операций) в сравнении с базовыми показателями в абсолютных и относительных величинах.

Оба этих подхода относят к прямым методам исследований. Прямой метод анализа движения денежных средств состоит в прослеживании движения ДС предприятия путем сравнения данных за два отчетных периода.

Факторный анализ движения денежных средств организации: прямой и косвенный способы

Факторный анализ может проводиться как прямым, так и косвенным методом. Этот вид исследования заключается в оценке влияния на состояние ДС различных факторов:

- при прямом анализе движения денежных средств определяют, какие составляющие притоков и оттоков изменили ДС в разрезе их видовой структуры, используя абсолютные и относительные отклонения факторов;

- при косвенном методе анализа движения денежных средств корректируют чистую прибыль фирмы за счет прироста или снижения показателей, определяющих зависимость между ней и ЧДП.

Коэффициентный анализ

Коэффициентный анализ движения потоков денежных средств состоит в исследовании их динамики по формулам индексов:

ЧДП / ОДП (отток по всем видам деятельности)

Количество рублей ЧДП, приходящееся на рубль оттока

ПДП (приток по всем операциям) / ЧДП

Насколько сумма притоков покрывает отток

(ЧДП – Двыпл) / (ΔИ +ΔДФП), где

Двыпл – выплаченные дивиденды,

ΔИ и ΔДФП – приросты по инвестициям и финвложениям

Часть ЧДП, направленная на инвестирование – покупку ОС и НМА, ценных бумаг, выдачу займов

Денежного содержания чистой прибыли

ЧОДП / ЧП, где ЧОДП – ЧДП по основной деятельности, ЧП – чистая прибыль

Долю чистой прибыли, подкрепленную деньгами, степень расхождения между ЧДП и ЧП

Денежного покрытия обязательств

ЧОДП / Оср, где Оср – средний показатель обязательств

Долю обязательств, которую фирма может погасить за счет ЧОДП. Характеризует как долговую нагрузку, так и платежеспособность

Бухгалтерский анализ движения денежных средств: пример

Проанализируем движение ДС на основе данных ОДДС, баланса и ОФР:

ЧДП от деятельности:

Итого ЧДП

6140

100

5600

100

540

0

+9,6

Приток от операций:

Итого приток

15100

100

12900

100

2200

0

+17,1

Отток от операций:

Итого отток

8960

100

7300

100

1660

0

+22,7

Учет и анализ движения денежных средств вертикальным и горизонтальным методом показал:

Наибольшие притоки и оттоки создаются основной и инвестиционной деятельностью. В отчетном периоде ЧДП от инвестиционных операций превысил ЧДП от операций текущих, что требует детального рассмотрения причин, а по ЧДП от основной деятельности зафиксирован спад на 12,8% по отношению к 2019 году. За счет инвестиционной работы наблюдается небольшой, но стабильный рост ЧДП (+9,6% по отношению к 2019 году), при этом суммарный приток от всех видов деятельности вырос на 17,1%, а отток на 22,7%, что потребует детального исследования причин опережения роста оттока.

В целом структура удельных весов в ЧДП стабильна, но на 32% снизилась финансовая деятельность, а на фоне уменьшения притока ДС от ЧОДП можно говорить о снижении активности компании в целом. На фоне этих показателей экономисту придется тщательней исследовать процессы, происходящие в каждом денежном потоке.

Далее исследуем влияние факторов:

Положительно влияющие на ЧДП факторы – это поступления ДС (с их увеличением растет величина ЧДП), отрицательные – платежи (с их ростом ЧДП снижается). Прямой расчет факторного влияния несложен: суммируют изменения каждого параметра. Чтобы узнать, за счет каких показателей величина ЧДП не соответствует размеру ЧП (чистой прибыли), проводят анализ движения ДС косвенным способом на базе расчетных значений:

Результат по данным отчетности (тыс. руб.)

Источник: spmag.ru

Что такое ДДС

ДДС — это движение денежных средств. Любая компания по итогам периода хочет понимать, откуда пришли и куда ушли деньги. Для этого и составляют отчет о движении денежных средств. Что это такое, по какой форме его составить и зачем он нужен, — разберемся в статье.

Отчет о движении денежных средств

Отчет о ДДС — одна из четырех ключевых форм бухгалтерской отчетности. Компании сдают его в налоговую вместе с бухгалтерским балансом, отчетом о финансовых результатах и отчетом об изменениях капитала. Форма отчета о движении денежных средств закреплена в Приложении 2 Приказа Минфина РФ от 02.07.2010 № 66Н. В нем раскрывается информация о движении денег в компании в виде поступлений и платежей. Скажем сразу: нельзя путать поступление с выручкой, а платежи с расходами.

Отличие поступлений и платежей в отчете ДДС от доходов и расходов

Отличий много, поэтому путать поступления и доходы нельзя. Во-первых, эти два понятия чаще всего разнесены во времени, например, из-за отсрочки по платежу. Во-вторых, не каждое поступление — это доход, и не каждый платеж — расход.

Пример. ООО “Моя оборона” продает чай. В июне компания продала чай на 300 тыс. рублей. Но по факту деньги получила только в августе. На производство этого чая было затрачено 100 тыс. рублей на крафт-пакеты. Но директор договорился с производителем пакетов об отсрочке и заплатит только в июле. Кроме того, компания в июле взяла в займ 50 тыс. рублей. В таблице мы разбили доходы, расходы, поступления и платежи по месяцам.

Июнь, руб. Июль, руб. Август, руб. Доход 300 000 Расход 100 000 Поступление / приток 50 000 300 000 Платеж / отток 100 000

Как видите, доход в примере признан раньше, чем реально пришли деньги. То же и с расходами. А вот займ — это вообще не доход, так как деньги нужно вернуть. Но в отчете о ДДС приход займа фигурирует. Если бы ООО “Моя оборона” выдало кому-то займ, то мы бы зачли его сумму в оттоке, но никак не в расходе. При бартере денежных потоков не будет в принципе, так как деньги не перемещаются.

А вот доходы и расходы будут. Доход — стоимость полученного имущества, расход — стоимость переданного.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Структура движения денежных средств

Структура отчета обычно одинаковая. Неважно, предназначен отчет для внутреннего пользования или для сдачи в ФНС, выделяют три группы денежных потоков.

Денежные потоки от текущих операций или операционной деятельности

- поступления от реализации товаров и услуг;

- платежи поставщикам и подрядчикам;

- арендные, лицензионные платежи, роялти;

- перечисления для оплаты труда работников и так далее.

Денежные потоки по инвестиционным операциям

В этот раздел включают все платежи и поступления по инвестиционной деятельности компании. Это могут быть:

- поступления от продажи оборудования, машин, зданий;

- притоки от продажи акций других компаний;

- поступления в виде дивидендов по имеющимся у организации акциям;

- платежи за покупку нового оборудования и других основных средств;

- платежи при покупке акций и ценных бумаг и так далее.

Денежные потоки по финансовым операциям

Здесь отражают все денежные движения, связанные с кредитами и займами. Например:

- поступления в виде кредитных или заемных средств;

- вклады собственников;

- притоки от выпуска акций;

- платежи собственникам при выкупе у них акций;

- выплаты по дивидендам.

По каждой группе потоков считают сальдо — разницу между поступлениями и платежами. В рамках одной группы значение может быть со знаком “+” или со знаком “-”. Затем сальдо по всем группам суммируют и прибавляют к остатку денежных средств на начало периода.

Итоговая сумма не может быть меньше 0! Иначе выходит, что денег вы израсходовали больше, чем их было, а это невозможно. Это главное правило, которое нужно соблюдать при составлении отчета.

Методы составления отчета ДДС

Всего есть два метода для составления ДДС: прямой и косвенный. В отечественной практике используют только прямой метод. Косвенный чаще встречается за рубежом.

Прямой метод

При построении отчета ДДС бухгалтер использует все проводки, корреспондирующие со счетами 50-55. То есть распределяет все платежи и поступления по кассе и счетам по виду денежного потока. Это единственный метод, который законодательно разрешен в России.

Минус прямого метода в том, что он никак не соотносится с прибылью из отчета о финансовых результатах.

Косвенный метод

В России не используется. Таким способом отчет собирают при применении МСФО. Этот метод тесно связан с отчетом о финансовых результатах и бухбалансом. При составлении бухгалтер использует показатель прибыли из отчета о финрезультатах и корректирует его на неденежные статьи, например, амортизацию и курсовые разницы.

Корректировка происходит так: неденежные статьи со знаком “+” вычитаются из прибыли, а со знаком “-” — прибавляются. Например, дебиторская задолженность — это неденежная статья со знаком “+”, которая вычитается из прибыли, так как это неполученные деньги.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Правила при составлении отчета ДДС

Помните, что отчет ДДС — это, по сути, аналог банковской выписки, который раскрывает информацию о движении всех денег компании. Также нужно понимать, что отчет ДДС раскрывает строку 1250 бухгалтерского баланса.

При составлении ДДС руководствуйтесь следующими правилами:

- в отчете не учитывайте денежные потоки изменяющие состав, но не суммы средств: например, перечисление денег со счета на счет организации в отчете ДДС не фиксируйте;

- поступления и платежи отражайте без НДС;

- НДС и акцизы указывайте отдельно в составе текущих денежных потоков: считаем весь предъявленный НДС и сравниваем его с входящим; если предъявленный налог больше входящего, то разницу вписывают в “Прочие поступления”, иначе — в “Прочие платежи”;

- зарплату работникам учитывают с НДФЛ и страховыми взносами;

- налог на прибыль показывают отдельно в потоках от текущей деятельности.

Как использовать отчет о движении денежных средств

Чтобы ответить на этот вопрос, нужно понять, кто пользуется отчетом. И тут есть две группы пользователей.

Внешние пользователи — это ФНС. Не зря отчет ДДС входит в группу бухгалтерской отчетности. Однако сдают ДДС не все: субъекты малого предпринимательства освобождены от его сдачи, если считают, что он не содержит важной информации. Такой отчет делают раз в год вместе с бухбалансом.

Внутренние пользователи — это топ-менеджеры и собственники компании, которые хотят понимать состояние основного актива — денег. Для них отчет ДДС чаще даже интереснее, чем отчет о финансовых результатах. Причина в том, что ДДС построен по фактическим данным, то есть он позволяет реально судить о том, сколько денег пришло и ушло из компании.

А вот отчет о финрезультате основан на бухгалтерских данных, которые во многом зависят от способов бухгалтерского учета.

Пример. Руководитель ООО “Моя оборона” принимает решение об открытии нового направления бизнеса. В отчете о финансовом результате он видит прибыль 300 млн рублей. Цифра немаленькая. Но затем он смотрит в отчет ДДС и видит, что остаток денег в три раза меньше — 100 млн рублей.

Причины различны, например, оставшиеся 200 млн рублей — это дебиторка, которая неизвестно когда вернется.Так как у бизнеса фактически есть только 100 млн, руководитель придерживает открытие нового направления.

Для внутреннего пользования отчет готовят с разной периодичностью. Кто-то раз в месяц, а кто-то раз в квартал.

Отчет ДДС и бюджет ДДС: отличия

Отчет ДДС — это факт работы компании. По нему можно проанализировать, как деньги двигались в прошлом. Крупные компании строят также план или бюджет движения денежных средств (БДДС).

БДДС — это важный инструмент планирования деятельности. Он нужен, чтобы избежать кассового разрыва — ситуации, когда у компании не хватает денег для исполнения обязательств в текущий момент.

Пример. ООО “Моя оборона” купило 2 июня сырье для чая. В этот же день компания внесла предоплату 50% — 100 000 рублей. Остальную часть обязалась вернуть 2 июля. При этом 15 июня компания продает чай с отсрочкой платежа до 15 июля на сумму 300 000 рублей.

В результате, у организации есть доход 300 000 рублей, но 2 июля рассчитаться по долгам “Моя оборона” не сможет, так как реальных денег на счете пока нет, придут они только 15 июля. Это и есть кассовый разрыв.

БДДС потом сравнивают с отчетом ДДС. Если есть отклонения, их причину нужно устранить, а если это невозможно — учитывать ее при последующем планировании.

БДДС составляется в свободной форме. Обычно все придерживаются той же формы, которая используется в отчете ДДС, но статьи раскрывают более подробно. Например, поступления от покупателей можно разбить на группы контрагентов, платежи по кредитам — разбить на кредитные договоры и так далее.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Наша программа поможет составить бухгалтерскую отчетность, в том числе отчет о движении денежных средств. Всем новичкам мы дарим бесплатный доступ на 14 дней.

Источник: www.b-kontur.ru

Что такое отчет ДДС и как его составить, если вы не бухгалтер

Отчет о движении денежных средств – первое, что нужно внедрять в бизнесе: хоть в овощном ларьке, хоть в IT-компании. Рассказываем, что такое отчет ДДС, как его правильно составить и грамотно вести.

Что такое отчет ДДС

ДДС или Cash Flow, англ. денежный поток – это отчет о движении денег по счетам. Он показывает, на что бизнес тратит средства, а с чего зарабатывает. В отчете отображаются все приходные и расходные операции, но не как в банковской выписке, а по статьям – это облегчает навигацию и помогает в принятии решений.

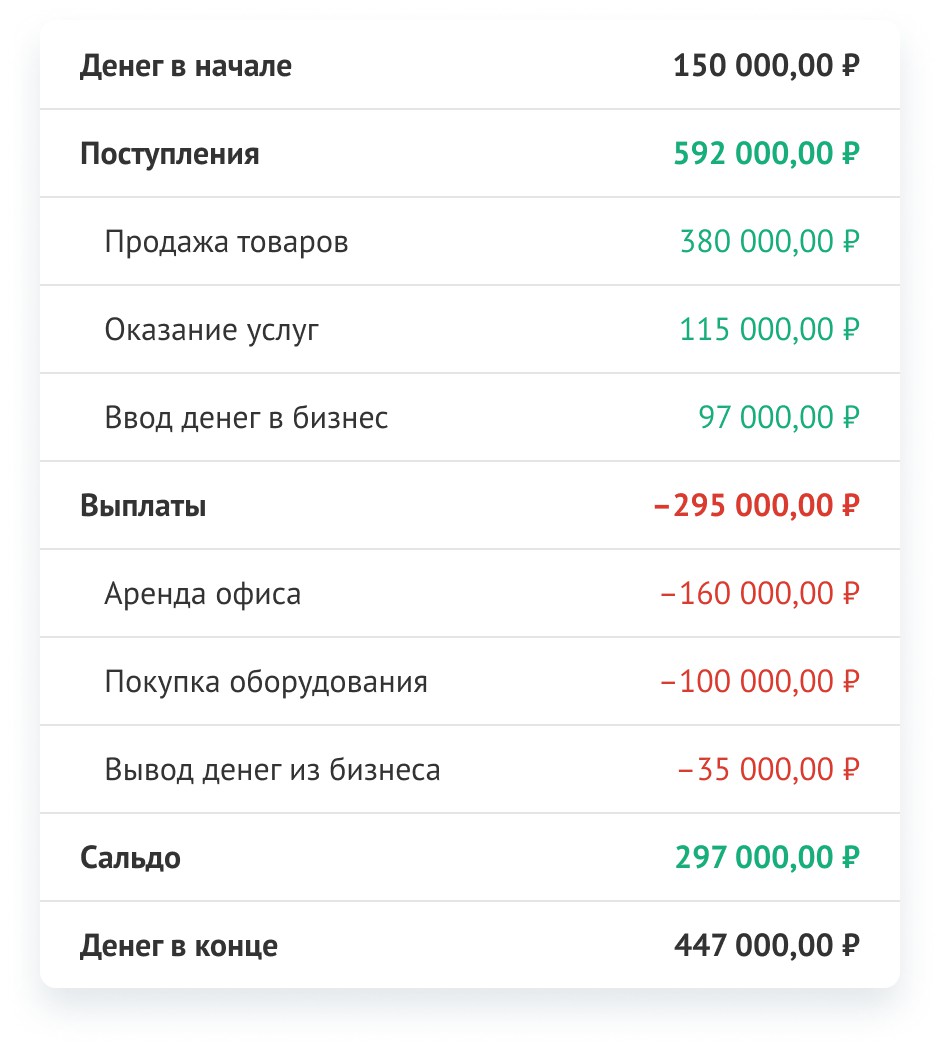

В отчете есть три основных раздела:

- Сумму на начало периода

- Поступления и выплаты за выбранный период

- Остаток средств в конце периода.

- Видеть, сколько денег лежит на счетах компании. Это особенно полезно для предпринимателей, у которых несколько счетов, касс, электронных кошельков и заначка под матрасом. Не нужно открывать кучу интернет-банков и суммировать остатки на калькуляторе.

- Оптимизировать расходы. ДДС подразумевает фиксацию расходов по статьям, поэтому вы всегда можете увидеть, куда и сколько денег уходит. По результатам месяца или квартала легко проанализировать самые затратные статьи и, например, закупать в офис меньше сладостей или сократить бюджет на рекламу.

- Планировать дальнейшую деятельность. Когда есть понимание, сколько денег на счетах компании, можно планировать расходы, например, увеличить бюджет на рекламу или купить новую плазму в переговорку.

- Взять кредит в банке. При подаче заявки на кредит, банк, кроме прочего, запросит отчет ДДС и по нему оценит, способен ли бизнес платить по кредиту.

В бухгалтерском учете отчет ДДС подчиняется правилам и строится по форме, признанной Приказом Минфина РФ от 2 июля 2010 г. N 66н «О формах бухгалтерской отчетности организаций».

В управленческом учете нет стандартизированных форм и строгих правил, поэтому каждый собственник сам решает, как оформлять и вести отчет. Но есть набор базовых действий, которые нужно выполнить, чтобы составить грамотный управленческий отчет ДДС.

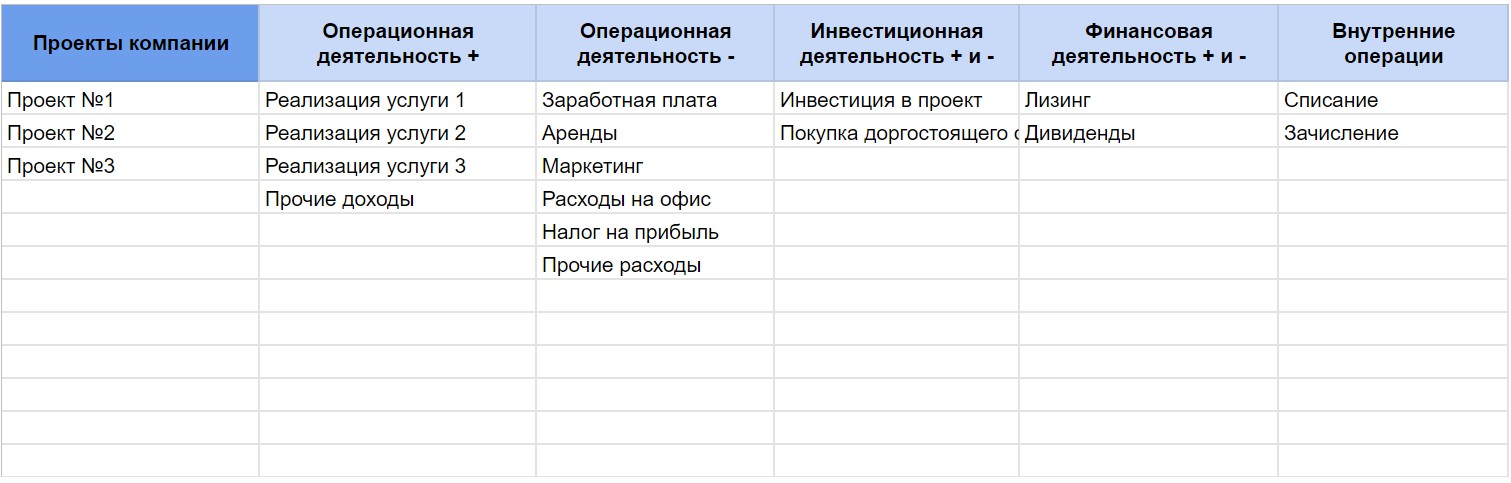

Шаг 1. Разграничьте виды деятельности

Чтобы получать адекватные результаты для анализа, в отчете ДДС важно разграничить виды деятельности на:

- Операционную – все, что связано с вашей основной деятельностью: закупка сырья, производство, реализация, оплата аренды, зарплаты, налоги.

- Инвестиционную – вложение денег в другие проекты или даже в банк, проценты, которые вы получаете от вложений, а также покупка и продажа основных средств, например, дорогостоящего оборудования.

- Финансовую – получение кредитных средств и их последующая выплата, а также вывод дивидендов и ввод денег в бизнес.

Если свалить все виды деятельности в одну кучу, и фиксировать все подряд операции, становится сложнее планировать. Вы не сможете понять, хватает ли денег у компании платить по счетам и сколько принесла основная деятельность компании.

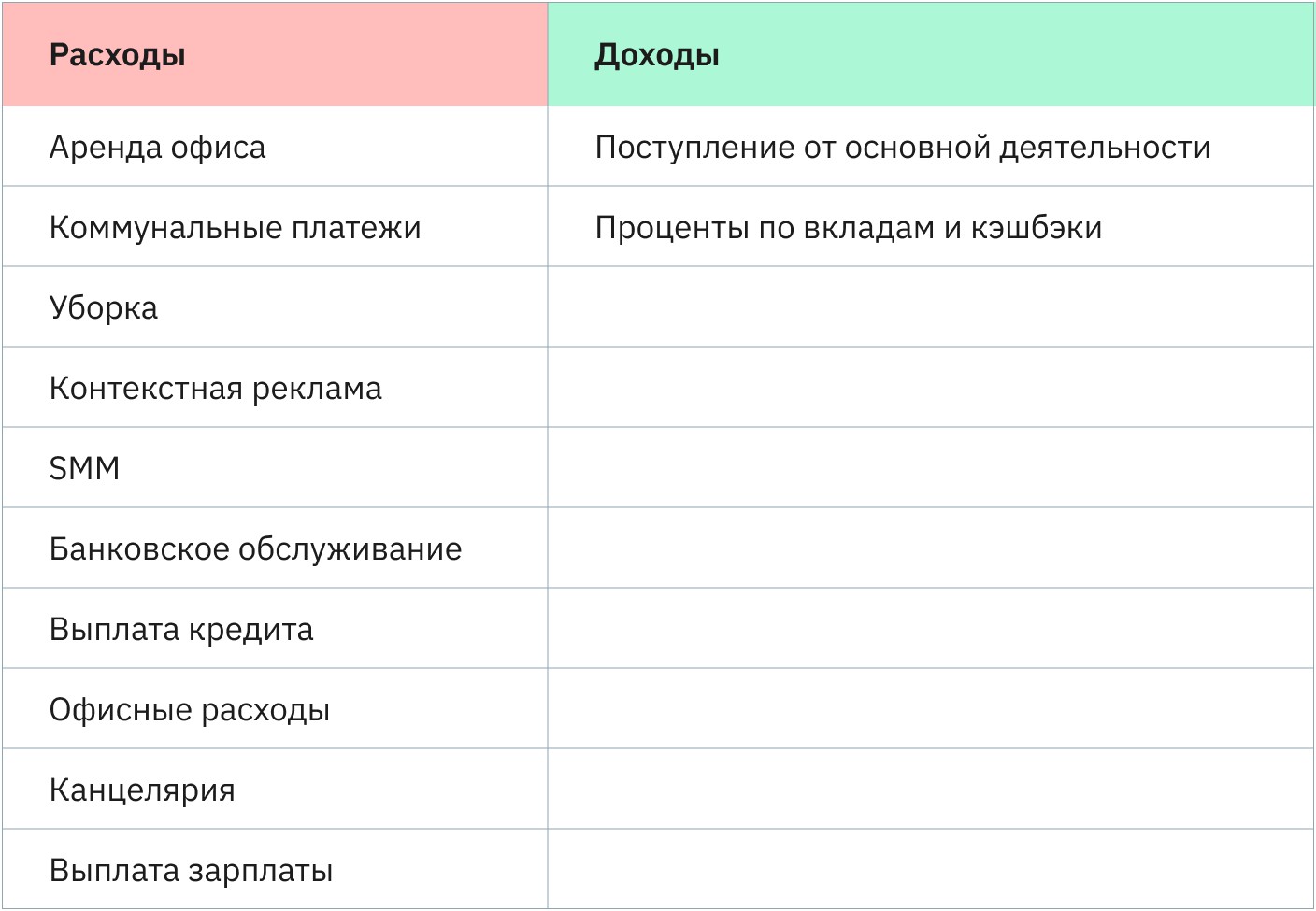

Шаг 2. Сгруппируйте расходы и доходы по статьям

Чтобы отчет ДДС был компактным (насколько это возможно) и информативным, важно разделить все расходы и доходы по статьям. Если этого не сделать, получится огромный нечитаемый отчет, где каждая операция будет выводиться отдельной строкой. Анализировать и принимать решение на основе таких данных невозможно.

Как правильно сгруппировать расходы и доходы:

- Возьмите выписку из банка и выпишите все статьи расходов и доходов, например, за последний месяц. Выпишите все статьи расходов – аренда офиса, уборка, реклама, канцелярия, зарплаты и так далее.

- Укрупните категории. Объедините похожие операции в тематические группы. Например, контекстную рекламу и SMM можно назвать расходами на продвижение. Важно не наплодить группу под каждую банковскую операцию – это затруднит дальнейший анализ.

- Распределите операции по выделенным группам статей. Уборку, оплату интернета и покупку кофе можно отправить в категорию «Содержание офиса», а все маркетинговые затраты – в «Реклама и продвижение». В идеале, групп расходов должно быть 5-7. Если создадите больше, отчет будет менее информативным и не позволит, например, определить самые затратные категории.

- Добавьте категорию «Прочее». Сюда пойдут какие-то разовые платежи, а также затраты, которые не получается включить в другие группы.

Шаг 3. Соберите все операции в одном месте

Теперь пора собрать все данные в одном месте, то есть построить тот самый отчет ДДС. Варианта два – собрать все движение денег в таблицах или использовать специализированный сервис для финучета.

Таблицы

ДДС – один из самых простых управленческих отчетов, но чтобы он был удобным и хоть немного автоматизированным, придется потрудиться.

- Разработайте стандарты заполнения. Это поможет не выдумывать каждый раз новые правила и избежать бардака. Как вариант – на отдельном листе создать что-то вроде справочника и внести туда все статьи по разным видам деятельности и проекты, если это актуально для вашей бизнес-модели.

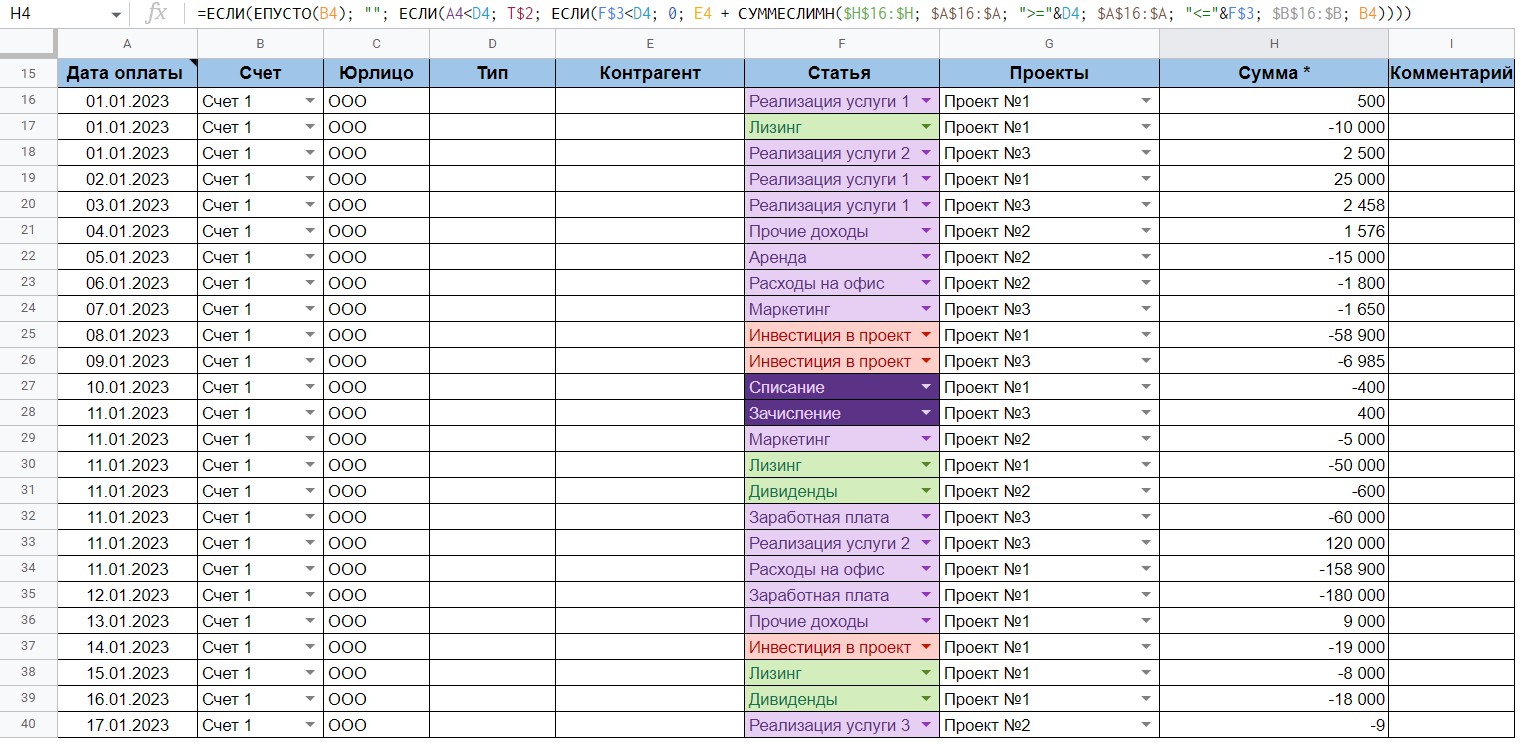

- Добавьте лист с операциями. Сюда вносятся все движения денег с указанием статьи, юрлица, проекта, контрагента и, собственно, конкретного счета. Тут же указывается начальный остаток по всем-всем счетам. Чтобы остатки денег на каждом из счетов считались автоматически, не забудьте добавить формулы – это поможет немного автоматизировать процесс.

Обратите внимание на строку формул сверху – это только одна из формул на листе «Операции», которая позволяет хоть немного автоматизировать учет движения денег

- Соберите саму форму отчета ДДС. Это самый сложный этап, особенно для тех, кто не фанатеет от таблиц и формул. Задача – синхронизировать отчет со справочником и операциями, чтобы при внесении новой информации по платежам они подтягивались в отчет. Строки самого отчета обычно стандартные – остаток на начало периода, операции по разным видам деятельности и остаток на конец периода.

Избежать возни с формулами можно – для этого есть готовые шаблоны отчета ДДС, в которых уже расставлены необходимые формулы. Однако вносить все данные на начальном этапе и в будущем все равно придется руками. Плюс, часто таблицы требуют доработки под конкретный бизнес, поэтому разобраться в формулах и логике построение отчета, скорее всего, придется.

Специализированный сервис

Для построения ОДДС и других управленческих отчетов можно использовать специализированные сервисы, например, Adesk. Это, во-первых, проще – не нужно городить огромные формулы и ломать голову над синхронизацией листов, во-вторых – большую часть процессов можно автоматизировать.

Как это работает:

- Зарегистрируйтесь в сервисе за 2 минуты.

- Подключите интеграцию с банком, чтобы операции по счетам автоматически загружались в сервис.

- Добавьте статьи расходов и настройте правила автоматизации, чтобы операциям автоматически присваивалась нужная статья.

- Сделайте два клика мышкой, чтобы построить отчет ДДС.

Теперь все операции будут сами подгружаться в сервис из банка

и помечаться нужной статьей. А вам останется только открывать ДДС, анализировать результаты и принимать правильные решения.

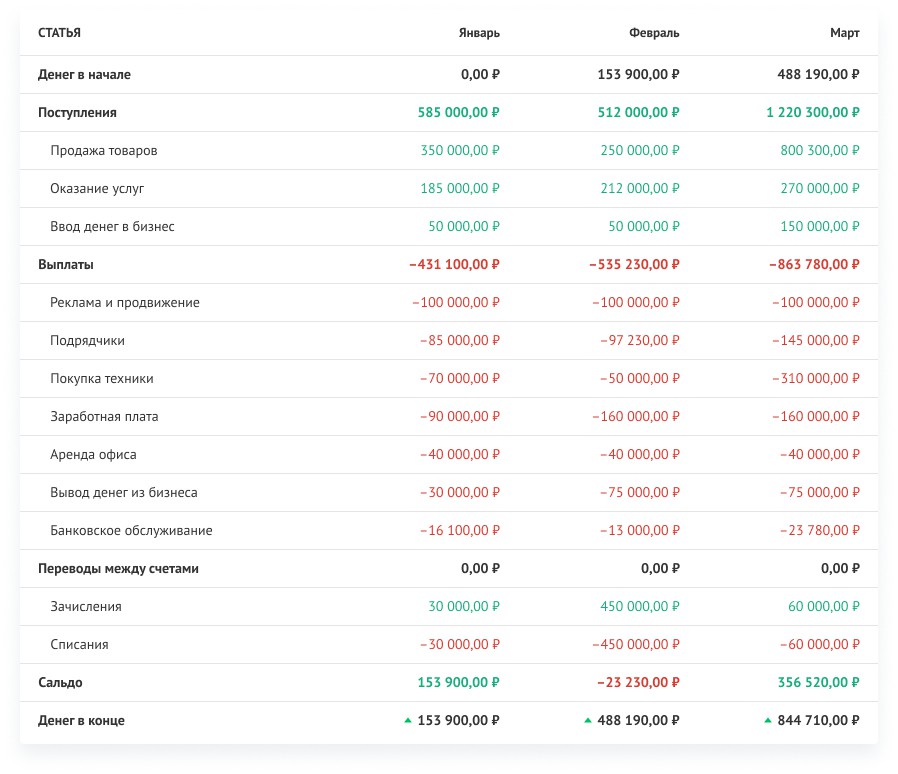

Так выглядит отчет ДДС в Adesk. В настройках есть несколько фильтров, которые позволяют смотреть данные по всему бизнесу, отдельным проектам или счетам, по разным видам деятельности

Нет времени возиться с таблицами? Попробуйте Adesk!

Сервис сам построит отчет ДДС и другие управленческие отчеты на основе ваших данных – не придется разбираться в формулах, справочниках и городить километровые таблицы.

Три правила ведения отчета ДДС

- Разделяйте личные и рабочие деньги. Старайтесь избегать оплаты личных трат рабочей картой – это неминуемо ведет к путанице в отчетах. Во-первых, есть риск забыть внести оплаченный корпоративной картой кофе в отчет, во-вторых – это смазывает картину: непонятно, то ли надо расходы на офис урезать, то ли собственнику пить меньше кофе на заправке.

- Проверяйте цифры. Когда смотрите отчет, обязательно сверяйте цифры с реальными показателями. Если по отчету остаток на конец периода 150 000 рублей, а на счету лежит только 30 000 – есть смысл проверить правильность заполнения отчета. Когда данные «на бумаге» и фактические данные не сходятся – отчет теряет всякий смысл.

- Ведите отчет регулярно. В идеале, вносить операции нужно каждый день. Если работаете со специальным сервисом – это произойдет автоматически, если с табличкой – придется делать это руками. Так у вас будет всегда актуальная финансовая картина и точно ничего не потеряется.

ДДС – только один из управленческих отчетов и он не даст полного понимания о финансовом здоровье компании. Но именно он – первый шаг к управленческому учету, который должен сделать каждый предприниматель.

Источник: adesk.ru