8 семестр

Тестирование. Синергия. Оценка стоимости бизнеса

Направление: Менеджмент

Тест сдан на 77 баллов, Зачет

Готов выполнить и другие тесты, а также любые работы в Синергию, пишите в личку. Рад буду помочь!

Есть много других курсовых работ, отчетов по практике, пишите в личку, помогу Вам:-)

Демо работы

Описание работы

Для целей оценки дебиторской задолженности специалист должен изучить …

+ Справку бухгалтерии о составе и сроках возникновения и погашения дебиторской задолженности

+ Договоры с покупателями и заказчиками

Договоры с кредитными учреждениями

Для случаев возрастающих во времени денежных потоков коэффициент капитализации…

Будет равен ставке дисконтирования

+ Будет всегда меньше ставки дисконтирования

Будет всегда больше ставки дисконтирования

Может быть как больше, так и меньше ставки дисконтирования

Модель Эдвардса–Белла–Ольсона устраняет недостаток … подхода к оценке бизнеса

сравнительного

Как определяется цена иска?

+ затратного

Доходного

Затратный подход в оценке стоимости предприятия (бизнес основан на анализе .

финансовых результатов

доходов

+ активов

Если в методе дисконтированных денежных потоков используется бездолговой денежный поток (денежный поток для инвестированного капитал, то в инвестиционном анализе .

+ исследуется чистый оборотный капитал

+ исследуются капитальные вложения

исследуется изменение остатка долгосрочной задолженности

Чтобы определить стоимость неконтрольного пакета низколиквидных акций при известной стоимости 100% пакета на уровне контроля, необходимо…

Добавить премию за контрольный характер

Вычесть скидки за неконтрольный характер и низкую ликвидность хз

+ Вычесть скидку за неконтрольный характер

Вычесть скидку за низкую ликвидность

Основным недостатком затратного подхода в оценке бизнеса является …

+ Его умозрительность

Отсутствие учета перспектив развития бизнеса

Отсутствие достоверной информации об объекте оценки

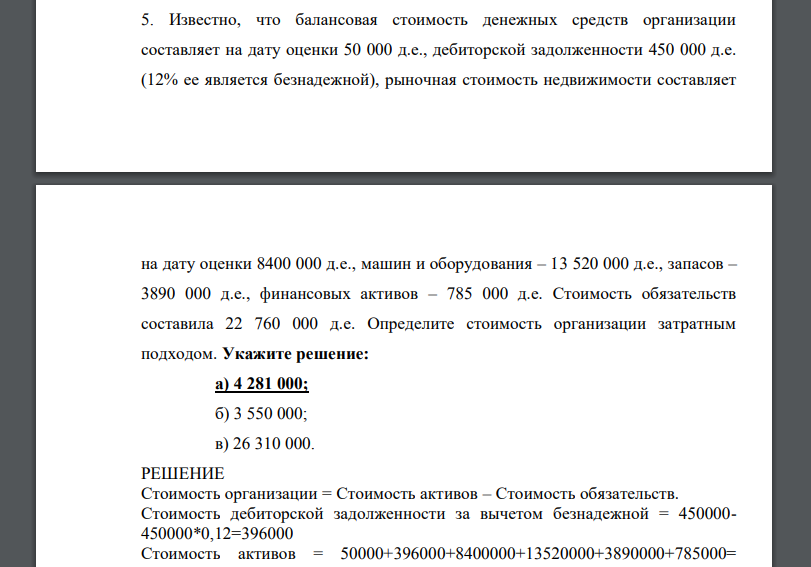

Если известно, что балансовая стоимость денежных средств организации составляет на дату оценки 50 000 д.е., дебиторской задолженности – 450 000 д.е.(12% ее является безнадежной), рыночная стоимость недвижимости составляет на дату оценки 8 400 000 д.е., машин и оборудования – 13 520 000 д.е., запасов – 3 890 000 д.е., финансовых активов – 785 000 д.е., а стоимость обязательств составила 22 760 000 д.е., то стоимость предприятия, определенная затратным подходом, составляет …

+ 4 281 000

26 310 000

Рыночная стоимость может быть выражена…

+ В денежных единицах

В денежном эквиваленте

В сочетании денежных средств и неликвидных ценных бумаг

В оценке стоимости предприятия выделяют … риски

финансовые и коммерческие

экономические и имущественные

имущественные и неимущественные

+ систематические и несистематические

В случае выбора аналогов среди западных компаний необходимо провести с отчетностью оцениваемой компании процедуру …

Школа бухгалтеров и аудиторов Урок 5 08 Бухгалтерский учет Выбытие основных средств

Нормализации

+ Инфляционной корректировки

Трансформации

Реструктуризация в рамках инвестиционной стратегии напрямую воздействует на..

+ финансовую структуру капитала предприятия

величину чистой прибыли

величину капитальных вложений

Стоимость предприятия, определенная сравнительным подходом, составляет …, если известно, что мультипликатор «цена/прибыль» по компаниям-аналогам составил 6,3; «цена/денежный поток» – 10,5; «цена/выручка» – 4,3 (в расчетах значимость мультипликаторов принимается как равная), деятельность оцениваемой компании убыточна, ее выручка составила 1 200 000 ден.ед., а денежный поток – 200 000 ден.ед.

2 100 000 ден.ед.

3 630 000 ден.ед.

+ 5 160 000 ден.ед.

Является обязательным разделом в отчете об оценке бизнеса:

+ Допущения и ограничения

Сведения о генеральном директоре оценочной компании

Сопроводительное письмо

Когда темпы роста предприятия умеренны и предсказуемы, используется метод .

+ капитализации дохода

чистых активов отраслевых коэффициентов

дисконтированных денежных потоков

В доходном подходе для оценки стоимости инвестиционного проекта может быть использован метод .

реальных опционов (модель Блэка–Шоулза)

+ дисконтированных денежных подходов

+ капитализации дохода

Ставка дисконтирования – это …

+ Ожидаемая ставка дохода по альтернативным вариантам инвестиций

Действующая ставка дохода по альтернативным вариантам инвестиций

Коэффициент, приводящий текущую стоимость денег к их будущей стоимости

Целью оценки объекта оценки может быть…

Принятие управленческих решений

Решение уполномоченного органа

+ Определение рыночной стоимости

Купля-продажа

Проведение финансового анализа в сравнительном подходе необходимо для …

Степени риска, связанного с объектом оценки

Соотношения постоянных и переменных затрат в общей величине затрат

+ определения Рейтинга среди проданных аналогичных предприятий

определения Тенденции изменения доходов и расходов

Метод сделок основан…

На активах оцениваемой компании

На оценке минаритарных пакетов акций компаний-аналогов

+ На оценке контрольных пакетов акций компаний-аналогов

На будущих доходах оцениваемой компании

В отчете об оценке бизнеса принято приводить обзор макроэкономики …

Отрасли

Региона и отрасли

+ Страны, региона и отрасли

Региона

Стоимость предприятия, определенная сравнительным подходом, составляет …, если известно, что мультипликатор «цена/прибыль» по компаниям-аналогам составил 6,3; «цена/денежный поток» – 10,5; «цена/выручка» – 4,3 (в расчетах значимость мультипликаторов принимается как равная), деятельность оцениваемой компании убыточна, ее выручка составила 1 200 000 ден.ед., а денежный поток – 200 000 ден.ед.

2 100 000 ден.ед.

3 630 000 ден.ед.

+ 5 160 000 ден.ед.

Задачей оценки стоимости предприятия может быть .

определение ликвидационной стоимости

определение инвестиционной стоимости

+ определение рыночной стоимости

Реорганизация

Отчет об оценке в оценке бизнеса …

может не составляться

+ должен быть составлен в письменной форме

должен быть составлен в устной форме

При оценке стоимости бизнеса акционерного общества объектом оценки будет выступать …

имущественный комплекс общества с ограниченной ответственностью;

право собственности на долю в уставном капитале общества с ограниченной ответственностью;

+ пакет акций акционерного общества.

Дата оценки в задании на оценку, в соответствии с нормативными документами в области оценочной деятельности, обязательно должна совпадать с датой … в отчете об оценке

+ составления отчета об оценке

+ проведения оценки

определения стоимости

осмотра

Риск, обусловленный факторами внутренней среды, называется .

переменным

систематическим

+ несистематическим

Альтернативным

Доходность бизнеса можно определить при помощи .

+ финансового анализа

нормализации отчетности, финансового анализа и анализа инвестиций

нормализации отчетности

анализа инвестиций

нормализации отчетности и финансового анализа

Для бездолгового денежного потока ставка дисконтирования рассчитывается …

методом кумулятивного построения

с помощью модели оценки капитальных активов

+ как средневзвешенная стоимость капитала

Если известно, что доходы компании, ожидаемые к получению в прогнозном периоде составляют в 1-й год 750 000 ден.ед., во 2-й год 350 000 ден.ед., в 3-й год – 500 000 ден.ед., в 4-тый год – 550 000 ден.ед., остаточная стоимость – 1 200 000 ден.ед., а ставка дисконта – 8%, то текущая стоимость предприятия составляет…

2 612 570 ден.ед.

3 101 850 ден.ед.

+ 2 677 720 ден.ед

Источник: studentu24.ru

Известно, что балансовая стоимость денежных средств организации составляет на дату оценки 50 000

Известно, что балансовая стоимость денежных средств организации составляет на дату оценки 50 000 д.е., дебиторской задолженности 450 000 д.е. (12% ее является безнадежной), рыночная стоимость недвижимости составляет на дату оценки 8400 000 д.е., машин и оборудования – 13 520 000 д.е., запасов – 3890 000 д.е., финансовых активов – 785 000 д.е. Стоимость обязательств составила 22 760 000 д.е. Определите стоимость организации затратным подходом. Укажите решение: а) 4 281 000; б) 3 550 000; в) 26 310 000.

Стоимость организации Стоимость активов – Стоимость обязательств. Стоимость дебиторской задолженности за вычетом безнадежной Стоимость активов Стоимость организации

Похожие готовые решения по экономике:

- Сколько накопится на счете, приносящем 10% годовых, за 8 лет, если положить на депозит 30 000 д.е

- Сколько накопится на счете, приносящем 11% годовых, за 6 лет, если ежегодно вкладывать на депозит по 18 000

- Сколько накопится на счете, приносящем 12% годовых, за 3 года, если ежемесячно вкладывать на депозит по 210

- Владелец объекта собственности рассчитывает продать его за 350000 долларов через 5 лет. Какая сегодняшняя цена позволит получить 11% годовой доход

- Сколько составит текущая стоимость терминальной стоимости при расчете денежных потоков на инвестированный капитал при факторе

- Рассчитайте ставку дисконтирования по методу оценки капитальных активов: безрисковая ставка составляет 9%

- Рассчитайте денежный поток для собственного капитала при следующих вводных: выручка рассматриваемого года составляет 1100 руб

- Мультипликатор EV/Суммарные активы (расчет мультипликатора проведен в рамках метода рынка капитала) по сопоставимым компаниям

- Рассчитать различными способами точку безубыточности при многономенклатурном производстве и проверить расчет

- Провести горизонтальный анализ отчета о прибылях и убытках по фирме, реализующей экспортную продукцию. Дать оценку всех элементов

- На основе данных бухгалтерской финансовой отчетности провести горизонтальный, вертикальный и факторный анализ краткосрочных

- Сколько накопится на счете, приносящем 10% годовых, за 8 лет, если положить на депозит 30 000 д.е

При копировании любых материалов с сайта evkova.org обязательна активная ссылка на сайт www.evkova.org

Сайт создан коллективом преподавателей на некоммерческой основе для дополнительного образования молодежи

Сайт пишется, поддерживается и управляется коллективом преподавателей

Telegram и логотип telegram являются товарными знаками корпорации Telegram FZ-LLC.

Cайт носит информационный характер и ни при каких условиях не является публичной офертой, которая определяется положениями статьи 437 Гражданского кодекса РФ. Анна Евкова не оказывает никаких услуг.

Источник: www.evkova.org

Оценка стоимости предприятия (бизнеса) МФПА Тест с ответами

Оценка стоимости предприятия (бизнеса) МФПА Тест с ответами

Для быстрого поиска по странице нажмите Ctrl+F и в появившемся окошке напечатайте слово запроса (или первые буквы)

На основании данных по сопоставимым компаниям рассчитан мультипликатор Цена/Чистая прибыль = 3. Оцените стоимость 100%-го пакета акций, используя следующие данные по объекту оценки: денежные средства — 50 тыс. руб.; долгосрочный долг — 80 тыс. руб.; чистая прибыль — 220 тыс. руб.; премия за контроль — 30%.

Укажите решение: а) 689 тыс. руб. б) + 858 тыс. руб. в) 754 тыс. руб. г) 1055 тыс. руб.

В мультипликаторе Цена/Чистая прибыль цена определяется как стоимость всех активов за минусом амортизационных отчислений и суммы краткосрочных и долгосрочных обязательств. Цена предприятия: 220*3=660 тыс. руб.

Стоимость 100%-го пакета акций с учетом премии за контроль: 660*(1+0,3)=858 тыс. руб.

Сколько составит текущая стоимость терминальной стоимости при расчете денежных потоков на собственный капитал при факторе дисконтирования по CAPM — 0,47, WACC — 0,55, при величине терминальной стоимости 500 тыс. руб.?

Укажите решение: а) 275 тыс. руб. б) +235 тыс. руб. в) 129,25 тыс. руб. г) 909,09 тыс. руб.

При расчете термальной стоимости денежных потоков на собственный капитал используется фактор дисконтирования по САРМ: 500*0,47=235 тыс. руб.

Определите ставку дисконтирования для денежного потока для инвестированного капитала российской компании, если известно, что доля заемного капитала составляет 27%, безрисковая ставка по государственным обязательствам Российской Федерации составляет 5,95%, коэффициент бета равен 1,2, рыночная премия составляет 11%. премия за размер компании составляет 3,6%, премия за специфический риск составляет 2%, а средневзвешенная доналоговая ставка по кредитам, выданным нефинансовым организациям за последние полгода, составляет 8,9%. Ставка налога на прибыль 20%.

Укажите решение: а) 24,75% б) 19,99% в) 21,07% г) +16,86%.

Расчет ставки дисконтирования по методу WACC: WACC=Rd *(1–T)*Wd +Re*We, где Rd – стоимость привлечения заемного капитала, %; Wd – доля заемного капитала, коэф.; Т – ставка налога на прибыль, коэф.; где Rе – стоимость собственного капитала, %; Wе – доля собственного капитала, коэф.

или напишите нам прямо сейчас

Стоимость заемного капитала (ставка по кредитам): Rd = (1+0,089) 2 – 1 = 0,1859 или 18,59%

Стоимость собственного капитала по модели САРМ: Rе=Rf+(Rm–Rf)+S1+S2, где Rf – безрисковая ставка; Rm – рыночная премия; S1 – премия за малую капитализацию (размер компании); S2 – премия за специфический риск.

Ставка дисконтирования: WACC=15,59*(1–0,2)*0,27+17,61*0,73=16,86%

Определите текущую стоимость терминальной стоимости при следующих вводных: длительность прогнозного периода составляет 7 лет, денежный поток первого года постпрогнозного периода составляет 870 руб., долгосрочный темп роста денежных потоков составляет 3%, ставка дисконтирования составляет 16%. Денежный поток в течение года формируется равномерно.

Укажите решение: а ) 3 000 руб. б) 3 150 руб. в) +2 550 руб. г) 3550 руб.

Терминальную стоимость, т.е. стоимость предприятия после периода прогнозирования (на момент его окончания), рассчитаем по модели Гордона: Vterm = CFt+1 /(R–g), где CFn – денежный поток за первый год постпрогнозного периода; R – ставка дисконта; g – долгосрочные темпы прироста денежных потоков.

Vterm = 870 /(0,16–0,03) = 6692,3 руб.

Текущая стоимость терминальной стоимости при равномерных денежных потоках (дисконтируем на середину года): V = Vterm /(1+R) t-0,5 =6692,3/(1+0,16) 7-0,5 =2550 руб.

Известно, что балансовая стоимость денежных средств организации составляет на дату оценки 70 000 д.е., дебиторской задолженности 580 000 д.е. (8% ее является безнадежной), рыночная стоимость недвижимости составляет на дату оценки 8400 000 д.е., машин и оборудования – 18 520 000 д.е., запасов – 3890 000 д.е., финансовых активов – 785 000 д.е. Стоимость обязательств составила 22 760 000 д.е. Определите стоимость предприятия затратным подходом.

Укажите решение: 9438600 д.е.

Стоимость предприятия (методом накопления чистых активов) = (70 000 + 580 000*(1-0,08) + 8 400 000 + 18 520 000 + 3 890 000 + 785 000) – 22 760 000 = 9 438 600 д.е.

или напишите нам прямо сейчас

Источник: test-for-you.ru