Последний день подачи 3-НДФЛ в 2019 году — 30 апреля, а рассчитанную сумму налога на доходы физических лиц нужно оплатить до 15 июля. За несвоевременное декларирование доходов, а также за неуплату НДФЛ предусмотрены штрафы (ст. 119 и 122 Налогового кодекса РФ). Рассмотрим, каков он, штраф за несдачу 3 НДФЛ в 2019 году.

Напомним на всякий случай, что декларацию о доходах нужно подавать за прошлый год (то есть в 2019 году мы подаем отчет за 2018-ый).

Если не подана нулевая декларация

Нулевая декларация — это отчетность, по которой не нужно выплачивать сборы, например, когда вычет полностью покрывает полученный доход. Если говорить проще: вы получили в прошлом году деньги, которые нужно задекларировать, но налог по ним вы платить не будете, так как он весь укладывается в размер положенного вам налогового вычета. И хотя в этом случае никаких денег государству платить не нужно, но отчитаться перед налоговой стоит обязательно.

Штраф за неподачу декларации 3-НДФЛ составит 1 000 рублей (статья 119 НК РФ). ФНС требует предоставления нулевой декларации, чтобы подтвердить отсутствие НДФЛ к уплате – так они контролируют происходящее.

3-НДФЛ при сдаче квартиры в аренду: заполнение, штрафы если не подать декларацию о сдаче в найм

Штраф за неподачу 3-НДФЛ

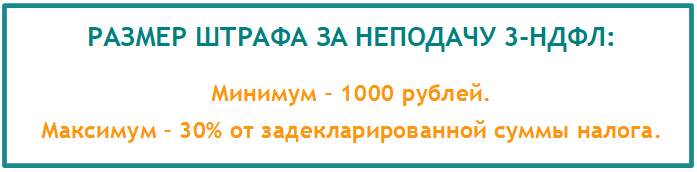

Если документы переданы в инспекцию позже положенного срока, и в них фигурирует сумма, положенная к уплате в госорган, то вам придется заплатить по 5% за каждый день просрочки. При этом законом установлено ограничение — штраф за несвоевременную подачу декларации 3-НДФЛ не может быть больше 30% высчитанного налога и не может быть меньше 1 000 рублей (статья 119 НК РФ).

Помните, если вы не сдали декларацию, то 1000 рублей придется отдать государству в любом случае, даже если налог уплачивать не нужно. Таков закон, предусматривающий штраф за непредоставление декларации 3-НДФЛ физическим лицом в 2019 году.

За неуплату или неполную уплату НДФЛ грозит санкция в размере 20% от суммы налога (статья 122 НК РФ). Санкция применяется в случае, если нарушение обнаружила ФНС. Если вы сами погасили задолженность вместе с пени за просрочку, то дополнительных наказаний не последует и штраф за несвоевременную сдачу декларации 3-НДФЛ физическим лицом не будет назначен.

Пени за просрочку выплат государству составят 1/300 ставки рефинансирования Центробанка РФ за каждый день просрочки — за первые 30 дней просрочки, далее — 1/150. С 2016 года ставка рефинансирования самостоятельно не утверждается, а она приравнивается к ключевой ставке ЦБ РФ. С 14 июня 2019 года ключевая ставка составляет 7.5%.

За нарушения порядка декларирования доходов в электронном виде или за ошибки в расчетах также предусмотрено наказание — оно составит 200 рублей.

Уголовная ответственность за неуплату НДФЛ

Если налог не был выплачен намеренно, то вас оштрафуют на 40% от размера неуплаченной суммы. Если сумма к уплате больше 600 000 рублей, но вы не подали отчетность и не выплатили ничего, то вам грозит уголовное преследование по 198 статье Уголовного кодекса РФ.

Санкции для должностных лиц

Несвоевременная подача 3-НДФЛ государственными работниками влечет административный штраф в размере от 300 до 500 рублей.

В жизни всегда приходит момент, когда необходимо встретиться лицом к лицу с налоговой системой. Нередко звучат вопросы о декларации 3-НДФЛ. Что это такое и что будет, если не подать декларацию о доходах в срок, а также какой доход нужно декларировать? Об этом будет рассказано в статье.

Общие сведения

Система налогового обложения – это налоговая система, установленная в законодательном порядке в РФ и взимаемая по территории страны. В российском налоговом кодексе две части. Первая, вышедшая в 1999 году, освещает существующие налоговые виды, порядок их уплаты, права и обязанности членов системы налогообложения. Во второй части, вышедшей через два года после первой — в 2001-м, указаны ставки и порядок налоговой уплаты. Слаженная работа всей системы налогообложения характеризует успешное функционирование всего государства, определяя его экономическое развитие.

Налогообложение в России – это не только платёжный комплекс. В составе российской налоговой системы числятся также:

Официальный бланк заполнения:

- методы установления, внедрение и уплаты сборов местных и региональных;

- основы и правила создания, преобразования и завершения обязанностей ответственных лиц по налоговой уплате и сбору, и план выполнения этих обязанностей;

- ответственность за пренебрежение законодательством;

- создание единой информационной сети системы;

- меры контроля за следованием правил налогового законодательства.

Наличие классификации сборов в РФ

НК РФ в двух частях

На данное время классифицировать налоги со сборами как центральные элементы системы можно по разным характеристикам. Иерархически она классифицируется по трём видам налогов:

- Федеральные (одинаковые и обязательные для налогоплательщиков, живущих в РФ).

- Региональные (их платят налогоплательщики, проживающие на различных территориях субъектов РФ).

- Местные.

Следует отметить классификацию сборов по взиманию с населения страны:

- Прямые (изымаются с имущества и доходов).

- Косвенные (определяются как надбавки на исходные цены и тарифы).

Важно! Следует помнить, что страховые взносы, которые оплачивают работникам ИП, стоят обособленно, их неуплата может означать закрытие бизнеса.

Штраф за неподачу декларации 3-НДФЛ

Декларация 3-НДФЛ – это особая справка, которую обязаны подать граждане России в случае получения дохода, подлежащего декларированию. Справка не подаётся, когда налогоплательщик имеет доход только со своей работы, там документы оформляются бухгалтерией. А в случае продажи автомобиля, земельного участка или квартиры, при сдаче жилплощади в аренду, получении вознаграждения за авторские услуги и даже при лотерейном выигрыше необходимо подать справку в инспекцию.

Ведение подсчета сборов

Существует две ответственности за непредставление 3-НДФЛ в срок — административная (штрафы за 3-НДФЛ) и уголовная. В следующем разделе будет рассматриваться ситуация, когда гражданин вовремя не сдал этот важный документ. В таком случае он может получить от контролирующего органа штраф за несвоевременную сдачу 3 НДФЛ.

Налог к уплате есть, но нет декларации. Что делать, если налоговая декларация вовремя не подана

Важно! Если гражданин создал задержку сдачи справки о доходах и не уложился в срок, но всё же успел вовремя уплатить полную сумму сбора, то штраф за неподачу 3-НДФЛ составит 1000 рублей.

Если в уже поданной справке налогоплательщик заметил информацию, которая не отражена в полном объеме (или, возможно, вовсе не отражена), присутствуют ошибки или недостоверные данные, повлекшие занижение суммы налога, то гражданин обязан донести уточнённую налоговую справку за такой же период. Следует обратить внимание: если уточнённая 3-НДФЛ будет предоставлена до истечения срока подачи первой справки, то будет значиться как поданная вовремя. При этом, если неточности не привели к изменению суммы налога в сторону занижения, то подача уточнённой справки считается правом гражданина, а не обязанностью. Даже при сдаче такого заявления после заявленного срока декларация будет значиться, как поданная верно и без нарушений.

Важно! В уточнённом заявлении указываются верные суммы сбора, подсчитанные с учётом изменений, а, внимание! не разница между налогом из первоначальной справки и пересчитанным в дополнительной. Также уточнённая декларация представляется на специальном бланке установленной формы. За заниженный налог из-за неточностей или ошибок при первоначальном заполнении заявления гражданин должен будет доплатить соответствующую разницу и перечислить пени в бюджет российского государства.

Штраф за непредоставление 3 НДФЛ

Важно! Если погасить неуплату, оплатив задолженность и пени, до прихода уведомления инспекции, то ответственность за непредоставление 3 НДФЛ в срок не будет применена.

Дополнительная информация: по статье 122 НК если гражданин предумышленно не заплатил налог, он обязан будет заплатить штраф за несдачу 3-НДФЛ, равный 40% от налога. На практике умышленность почти недоказуема, тем более, что этот штрафовать будут только при обнаружении неуплаты самим налоговым органом. Если гражданин до представления уведомления подал заявление, заплатив при этом сбор и пени, то с него не будут брать взыскание за умышленное сокрытие доходов.

При просрочке платежа до 15 июля без подачи декларации налогоплательщик должен будет платить пени, которые начисляются по ставке рефинансирования Центробанка. Её размер 1/300 на 2018 год. Начисление пени происходит ежедневно.

Обратите внимание! Если размер налога, который обязательно должен заплатить гражданин, превышает сумму в 600 тысяч рублей (например, при продаже дорогостоящего авто), а декларация не подана и сбор уплачен, то гражданин попадает под статью 198 УК РФ.

Декларация подана, но налог не заплачен. Что будет, если просрочить платёж

Незнание НК может повлечь за собой уголовную ответственность

При своевременно поданной справке 3-НДФЛ, но при отсутствии платежа сбора до 15 июля, налогоплательщик будет платить пени, которые будут начисляться ежедневно.

Важно! Налогоплательщик в рассмотренном случае не подпадает под статьи НК РФ 119 или 122.

Охватить все стороны налоговой системы РФ почти нереально, в том числе и потому, что кроме координации основных моментов налогообложения, она занимается ещё многими делами, освещенными в начале статьи. Однако стоит отметить довольно успешную структуру, комплексно образованную из элементов системы, включающих все сборы, плательщиков и налоговые органы. Только чёткие действия всей структуры позволяют успешно и справедливо осуществлять сложный процесс налогообложения.

Итогом всему вышеизложенному является несомненная необходимость знания НК РФ. Налоги должны платиться вовремя, а декларации заполняться строго по правилам, это убережет граждан от штрафов и уголовной ответственности перед законом.

С 1 января в России стартовала Декларационная кампания. Отчитаться о доходах, полученных в 2018 году, необходимо до 30 апреля.

Согласно п. 1 ст. 210 НК РФ при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

Представить декларацию необходимо, если в 2018 году налогоплательщик, к примеру, продал квартиру или машину, которая была в собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников, сдавал имущество в аренду или получал доход из иных источников.

Отчитаться о своих доходах также должны индивидуальные предприниматели, нотариусы, адвокаты, учредившие адвокатские кабинеты и другие самозанятые лица.

Если налоговый агент не может удержать НДФЛ с дохода, то он обязан сообщить об этом налоговому органу и налогоплательщику до 1 марта года, следующего за истекшим периодом. В этом случае налоговый орган пришлет уведомление, на основании которого в этом году НДФЛ необходимо заплатить не позднее 2 декабря.

Оплатить НДФЛ, исчисленный в декларации, необходимо до 15 июля 2019 года. Если налогоплательщик не представит декларацию до 30 апреля или не уплатит налог вовремя, то за это предусмотрено наказание.

Штраф за непредставление декларации в срок

5% от не уплаченной в срок суммы налога за каждый месяц, но не более 30% указанной суммы и не менее 1 000 рублей. Штраф за неуплату НДФЛ — 20% от суммы неуплаченного налога.

Предельный срок подачи декларации 30 апреля 2019 года не распространяется на получение налоговых вычетов. В этом случае направить декларацию можно в любое время в течение года.

Ндфл не облагается

В соответствии с п. 1 ст. 217 НК РФ не подлежат налогообложению государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством.

Статьей 3 Закона N 81-ФЗ установлены, в частности, виды государственных пособий:

- пособие по беременности и родам;

- единовременное пособие женщинам, вставшим на учет в медицинских организациях в ранние сроки беременности;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком;

- ежемесячное пособие на ребенка;

- единовременное пособие при передаче ребенка на воспитание в семью;

- единовременное пособие беременной жене военнослужащего, проходящего военную службу по призыву;

- жемесячное пособие на ребенка военнослужащего, проходящего военную службу по призыву.

Образцы заполения налоговой декларации (форма 3-НДФЛ) 2019 года, можно скачать в приложении (подготовлено экспертами компании » Гарант «).

Условия примера №1

Заполнение налоговой декларации 3-НДФЛ (общий случай) :

Потапова Ольга Александровна является резидентом РФ, в 2018 году ею были получены следующие доходы:

а) от работодателя — ООО «Тера»

— 630 420 рублей — выплаты, связанные с исполнением обязанностей по трудовому договору (заработная плата, отпускные и т.п.) за 2018 год;

— 4 000 рублей — денежный подарок к празднику, связанному с юбилеем компании;

б) от продажи квартиры Павловой А.В. — 1 500 000 рублей (проданная квартира была получена по наследству; день смерти наследодателя — 15.01.2017 года);

в) за подготовку авторских материалов (статьи в журнал) для ООО «Печать» — 14 200 рублей 00 копейки (документов, подтверждающих несение каких-либо затрат, связанных с этой деятельностью, Ольга Александровна не имеет);

г) от деятельности в качестве артиста за границей (в Германии) — 1 000 евро (доход получен 23.12.18, подоходный налог по законодательству ФРГ (14%) уплачен 26.12.2018 г).

Ольга Александровна имеет дочь 2011 г.р., в 2018 году ей предоставлялся стандартный налоговый вычет на ребенка в размере 1 400 рублей в течение шести месяцев. Всего за 2018 год стандартный вычет предоставлен в сумме 8 400 рублей.

Кроме того, в 2018 году Ольга Александровна оплатила обучение дочери в учебном центре дополнительного образования (имеет лицензию на осуществление образовательной деятельности) в размере 41 000 рублей.

Также 26.11.2018 года Ольга Александровна получила акт приема-передачи на квартиру, построенную на основании договора участия в долевом строительстве. Общая сумма расходов по данному договору составила за 2 850 000 рублей. Правом применения налогового вычета на покупку жилья Елена Ивановна ранее никогда не пользовалась.

Помимо этого, 03.12.2018 года Ольга Александровна заключила договор негосударственного пенсионного обеспечения с АО «НПФ СБЕРБАНКА», общая сумма взносов, уплаченная в 2018 году по данному договору, составила 9 000 рублей.

Условия примера №2

Заполнение налоговой декларации 3-НДФЛ (доход от реализации машины; при этом доходы, при получении которых налог полностью удержан налоговыми агентами, в декларации не указаны:

Суриков Игорь Юрьевич в 2018 году продал Васильеву Олегу Петровичу автомобиль за 620 000 рублей. Данный автомобиль был приобретен в 2017 году за 500 000 рублей. Все документы, подтверждающие факт этой покупки (договор купли-продажи, платежные документы), у Игоря Юрьевича сохранились.

24.01.2019 Игорь Юрьевич представил в ИФНС декларацию по форме 3-НДФЛ, данная декларация представлялась в налоговый орган исключительно с целью отражения дохода от реализации машины, на какие-либо иные вычеты Игорь Юрьевич не претендует.

Условия примера №3

Заполнение налоговой декларации 3-НДФЛ (вычет на лечение):

Иванова Дарья Сергеевна является резидентом РФ, в 2018 году ею были получены доходы в виде выплат, связанные с исполнением обязанностей по трудовому договору (заработная плата, отпускные и т.п.) от работодателя — АО «Лазурь» в размере 570 840 рублей. С этой суммы работодателем в течение 2018 года был исчислен, удержан и перечислен в бюджет НДФЛ в размере 74 209 рублей. Каких-либо иных доходов в 2018 году у Дарьи Сергеевны не было. Прав на стандартные налоговые вычеты она не имеет.

В 2018 году Дарья Сергеевна оплачивала различные виды медицинских услуг (не являются дорогостоящими видами лечения). Все услуги были оказаны ей лично или ее супругу в РФ, в медицинских организациях, имеющих соответствующие лицензии на осуществление медицинской деятельности. Общая стоимость этих услуг составила — 106 520 рублей.

Помимо этого, в октябре 2018 года Дарья Сергеевна заключила договор добровольного медицинского страхования и уплатила по нему взнос в размере 4 000 рублей.

Остались вопросы? Задайте их специалистам и получите подробную юридическую консультацию.

Источник: nalog-plati.ru

Не подавал 3-ндфл много лет, точно ли через 3 года уже не могут наказать?

Так получилось что по своей глупости вообще никогда не подавал 3-ндфл о доходах, хотя всякого рода неофициальные доходы были. Официально можно сказать никогда и не работал. Сейчас сильно переживаю по этому поводу.

Читал в НК про истечение срока давности в 3 года (на самом деле получается 4 т.к платить за налоговый период ты должен в сл. году и соответственно нарушение по неуплате возникает в этот момент/период), после которого якобы уже не могут привлечь к ответственности (при условии что налоговая сама к этому времени ничего не предъявила). То есть, например, с 1 января 2021 уже не могут наказать за 2016 и ранее. Но это все теория, а как на практике? Работает ли это в реальности? То есть допустим находят что-то спустя 4 года и действительно никаких претензий? ни по налогу, ни по пени, ни по штрафам возможным?

Показать полностью

20 марта 2021, 13:55 , Клиент, г. Санкт-Петербург

Ответы юристов

Светлана Жукова

Юрист, г. Краснодар

Общаться в чате

Действительно, существует ограничение по сроку привлечения к налоговой ответственности в 3 года с момента совершения. Как вы правильно указали, в него не входит период, когда правонарушение (уклонение от подачи налоговой декларации либо уклонение от уплаты налога по сроку) было совершено. Так что в отношении штрафов — это почти 4 года.

Но есть налоговая ответственность (штраф), а есть налоговые обязательства (сам налог и пени, которые не являются мерой ответственности, это компенсационная выплата государству). И в отношении налоговых обязательств действуют другие правила — давность взыскания недоимки, продолжительность которой исчисляется с момента выявления недоимки налоговым органом.

Вы упомянули как неподанные декларации, так и неуплаченные налоги, а это разные виды нарушений, за каждое — своя мера ответственности (штраф) и свой срок давности. Срок для бесспорного взыскания задолженности ограничен 2 месяцами, по окончании которых налоговый орган в течение 6 месяцев вправе обратиться в суд с заявлением о ее взыскании в судебном порядке (п. 3 ст. 46 НК РФ). В этот срок «вклиниваются» различные процессуальные нюансы, так что в окончательном виде его можно представить так:

дата выявления недоимки + время до выставления требования об уплате (3 месяца или 20 рабочих дней) + срок на добровольную уплату (8 рабочих дней или более) + время на бесспорное взыскание (2 месяца) + время для обращения в суд (до 6 месяцев после окончания срока исполнения требования).

После истечения срока налоговый орган утрачивает право взыскания, однако эта задолженность (недоимка, пени) продолжает числиться на лицевом счете налогоплательщика и может быть удалена из него только в порядке специальных процедур.

21 марта 2021, 12:10

Светлана Жукова

Юрист, г. Краснодар

Общаться в чате

допустим находят что-то спустя 4 года и действительно никаких претензий?

Клиент

Выявление недоимки возможно путем проведения налоговой проверки, которая, в свою очередь, должна иметь повод. Им может быть, к примеру обнаружение несовпадений между имеющимися у налогового органа и представленных налогоплательщиком сведений. Это и будет начало отсчета срока взыскания — выявление недоимки. Так что бывает, что выявляют старую недоимку и предъявляют требование. Действия налогового органа всегда можно и нужно обжаловать, аналиируя их правомерность.

21 марта 2021, 12:15

Светлана Жукова

Юрист, г. Краснодар

Общаться в чате

ни по налогу, ни по пени, ни по штрафам возможным?

Клиент

Со штрафами проще: 3 года с момента совершения правонарушения.

21 марта 2021, 12:16

Показать еще 5

Дмитрий Васильев

Адвокат, г. Москва

рейтинг 10

Общаться в чате

Добрый день.

Действительно на сегодняшний день существует такая проблема и довольно распространенная, когда человек имеет доход от онлайн деятельности, получает доход на карту/кошелек физического лица и хочет с него официально платить налоги (хочет «легализоваться»), но не знает как в силу различных заблуждений (как правило совершенно необоснованных).

В основном этот вопрос касается тех, кто имеет онлайн доход, который не совсем укладывается в привычные рамки и получает доход на свою карту/кошелек физического лица, а именно он касается фрилансеров, программистов, тех, кто получает выплаты от партнерских программ, букмекерских контор онлайн, онлайн казино, онлайн покера, различных бирж, инвестиций в интернете, операций с криптовалютой, имеет доход от рекламы в интернете, тех, кто продает товары и оказывает услуги через социальные сети, а также тех, кто получает доход от иностранных компаний или иных иностранных контрагентов и т.п.

Также еще бывают отдельно истории, когда у человека по каким-то причинам уже оказалось скоплена значительная сумма денег, но налоги с нее не были уплачены (успешно вложил деньги куда-то, либо вел совместный с партнером бизнес, но бизнес был оформлен на партнера и т.п.) и теперь человек боится тратить эти деньги, полагая (и не без оснований), что к нему могут быть предъявлены претензии.

Наиболее частыми заблуждениями здесь являются следующие:

1. Если у меня не будет договоров и иных документов с моими контрагентами, то я не смогу платить налоги и легализовать свой доход. Это совершенно не так. Да, ситуации бывают разные и нужно их смотреть индивидуально всегда, но нужно учитывать, что в подавляющем большинстве случаев отсутствие договоров и иных документов от контрагентов не является препятствием к тому, чтобы официально и легально платить налоги.

2. Если у меня множество мелких поступлений на карты/кошельки, то я не смогу платить налоги, поскольку не смогу обосновать каждую транзакцию – это также является заблуждением. Ситуации действительно бывают разные – одно дело, когда речь о легализации дохода, который клиент получает от одной компании (зарубежный работодатель, например) и другая ситуация – когда деньги идут большим количеством транзакций на карту/кошелек (в отдельных случаях зарубежный) мелкими суммами, однако и в первом и во втором случае можно работать легально и платить налоги, просто в первой и во второй ситуации будут свои особенности в плане того как это будет легализоваться.

3. Денежные средства доходят до меня непонятными путями, и налоговая обязательно докопается. Часто бывают ситуации, что, например, доход поступает от иностранного сервиса на иностранную платежную систему, после этого различными способами переводится уже на карту/кошелек российского банка или российской платежной системы – такие ситуации также не являются препятствием для легализации дохода.

4. Если я получаю доход от интернет-деятельности, то у меня отсутствует обязанность платить налоги. Как ни странно, такое заблуждение тоже существует. Здесь нужно запомнить раз и навсегда – налог по российскому законодательству (как и в большинстве других стран мира) платится с любого дохода. Не важно от какого вида деятельности Вы заработали деньги – Вы всегда обязаны платить налог с суммы своего дохода (ст. 217 НК РФ).

5. У меня большие операции по картам, но из них лишь небольшая часть является моим доходом (часто касается тех, кто инвестирует в криптовалюту, либо играет на зарубежных биржах, делает ставки в букмекерских конторах и т.п.) – если я буду платить налоги, то налоговая потребует оплаты налогов со всей суммы поступлений на карту. В рамках данного пункта все очень индивидуально. Действительно в отдельных случаях это может быть проблемой, но в большинстве ситуаций есть варианты как платить налог все-таки только с суммы своего реального дохода, а не со всего оборота.

6. Если я буду официально оформлять свой доход, то мне потребуется вести какой-то сложный учет, иметь кучу бумаг и вообще все это занимает множество времени. На самом деле это не так в подавляющем большинстве случаев. В отдельных ситуациях и до определенных сумм дохода можно вообще спокойно платить налоги как физическое лицо и не открывать ИП/ООО. В тех же ситуациях, когда все-таки нужно открыть ИП/ООО – в 99% случаев не требуется вести какого-то сложного учета.

7. Если я не буду платить налоги – мне ничего не грозит. Об этом заблуждении речь пойдет дальше.

Таким образом, существует достаточное количество заблуждений, который препятствуют тому, чтобы человек все-таки начал платить законно установленные налоги и спать спокойно. Однако на самом деле в каждой ситуации можно решить вопрос с тем, чтобы легализовать свою деятельность, платить налоги и не иметь никаких претензий со стороны налоговых органов и банков, не перегружая себя при этом заполнением большого количества бумаг, просто нужно к каждому случаю подходить индивидуально и действовать в зависимости от конкретной ситуации.

Что касается вариантов легализации дохода, то их несколько:

1. Как физ. лицо — через подачу 3 НФДЛ — тут есть свои особенности и по заполнению 3 НДФЛ (в частности указание источника дохода и т.д.) и по ограничениям, к примеру, если Вы подадите декларацию 3 НДФЛ и укажите довольно большой доход в 10-20 млн. руб., то к Вам может возникнуть множество вопросов, в частности на практике встречаются случаи, что налоговые проверяют таких физ. лиц на предмет ведения незаконной предпринимательской деятельности. Вариант подходит не всегда и не всем, надо к нему подходить аккуратно.

В этом варианте также очень много нюансов по 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001, так как обычно деньги проходят через личные счета/карты физ. лица. Сложность в том, что банки могут заблокировать Ваши карты/кошельки и внести в черный список ЦБ, если Вы не будете соблюдать требования 115-ФЗ и разъяснения Центрального банка на этот счет (на этот счет есть довольно много информации, которую нужно знать, здесь я не буду все описывать, но, если будет нужно – с радостью поделюсь указанной информацией отдельно).

2. Как ИП/ООО. В рамках данного варианта существует достаточно много «подвариантов», используются разные способы работы и т.д. В двух словах все не опишешь, в целом вариант обычно используется если обороты достаточно большие, либо вариант отчетности по 3 НДФЛ не подходит по иным причинам. Конкретизировать в рамках общей консультации тут сложно, поскольку вариантов очень много – все зависит от того о каких оборотах идет речь, как идут поступления, от какого количества лиц и т.п.

3. Также для отдельных случаев используется вариант уплаты налогов, связанный с использованием компании, открытой в других странах (многие называют это офшором, однако надо понимать, что схема применяется не с целью уклонения от уплаты налогов, а наоборот с целью уплаты всех налогов в РФ, то есть ведения полностью законной деятельности).

То есть цель такого варианта — последующая легализация дохода от деятельности иностранной компании в РФ, по итогу все налоги оплачиваются в РФ (либо часть налогов платится в РФ, часть в стране юрисдикции компании, зависит от страны). Здесь большое значение имеет выбор юрисдикции (в каждой стране свои нюансы), а также от взаимоотношений этой страны с Россией (наличие или отсутствие договора об избежании двойного налогообложения и т.п.).

Отмечу, что многие изучив базовую информацию по возможности легализации своего дохода приходят к выводу о том, что все довольно сложно и рискованно и остаются в «серой» зоне, однако нужно отметить, что уклонение от уплаты налогов может повлечь за собой довольно неприятные последствия:

1. Надо понимать, что если говорить о более-менее серьезных доходах, то рано или поздно они приведут к приобретению регистрируемых покупок (квартиры, авто и т.п.) – и в этих случаях шанс на то, что налоговая выявит Ваши доходы значительно выше.

ГИБДД и Росреестр передают информацию в налоговые органы о покупках для целей контроля уплаты транспортного налога и налога на имущество, при этом налоговый инспектор при получении информации о приобретениях вполне может поинтересоваться откуда деньги на такие покупки и если официального подтвержденного дохода не будет, то могут возникнуть к Вам вопросы.

У налоговой есть и другие механизмы по выявлению «серых» доходов и, хотя целенаправленной работы в этом направлении сейчас налоговая, как правило, не ведет, риски того, что налоговая все-таки обнаружит Ваши доходы безусловно, есть.

2. Также в отдельных случаях банк вправе затребовать от Вас подтверждение легального источника происхождения денежных средств и, если Вы не платите налоги, банк в отдельных случаях имеет право вплоть до того, чтобы отказать Вам в выдаче денежных средств до предоставления документов, подтверждающих их легальное происхождение.

Например, есть такая практика, когда приносишь в банк вклад. Сотрудники банка с улыбкой без всяких вопросов принимают у Вас деньги. Далее проходит условно год (срок вклада) и наступает время забирать вклад. И тут все и начинается – Вы приходите забирать вклад, а банк спрашивает у Вас мол где документы, подтверждающие законность происхождения денежных средств. Вы конечно можете махать шашкой и ругаться, мол Вы же изначально не спрашивали и т.п., однако дело в том, что банки пользуются нормами 115-ФЗ, в соответствии с которыми, когда Вы вносите деньги на счет/карту/во вклад банка (за исключением вкладов в пользу третьих лиц), то банк здесь ничего проверять не должен, так как здесь не может быть отмывания денежных средств, а когда Вы снимаете деньги со счета/карты/вклада, то у банка уже появляется право проверить легальность происхождения данных денег.

Аналогичным образом банк может отказать в снятии денежных средств со счета/карты.

Это возможно далеко не во всех случаях (только при определенных оборотах) и происходит не часто, но тем не менее такое периодически случается, в том числе такие ситуации доходили до Верховного суда.

3. Ну и ко всему прочему не стоит забывать про ст. 198 Уголовного кодекса РФ – «Уклонение физического лица от уплаты налогов» — если Вы за 3 года заработаете сумму свыше 6,9 млн. руб. и не оплатите с нее налоги, то у Вас есть хорошие шансы попасть под уголовную ответственность.

Более того, еще есть ст. 171 Уголовного кодекса РФ, которая предусматривает уголовную ответственность за незаконное предпринимательство – в рамках этой статьи уже при незадекларированном доходе всего 2 млн. 250 т.р. можно попасть под уголовную ответственность.

Отмечу, что, если что-то останется непонятным более подробную устную или письменную консультацию по наиболее оптимальной схеме легализации дохода от Вашего вида деятельности, в том числе с конкретными примерами из практики (включая судебную) и с описанием каждого варианта Вы всегда можете получить, обратившись ко мне в чат (кнопка «общаться в чате» возле фотографии аккаунта).

С Уважением,

Васильев Дмитрий.

Источник: pravoved.ru

ИФНС САМА РАССЧИТАЕТ НДФЛ, ЕСЛИ НЕ СДАТЬ ДЕКЛАРАЦИЮ ПРИ ПРОДАЖЕ НЕДВИЖИМОСТИ

Если в 2020 г. вы продали недвижимость раньше минимального срока владения (3 года или 5 лет) либо получили ее в подарок не от близкого родственника и при этом не сдали декларацию 3-НДФЛ, не надейтесь, что удастся избежать уплаты налога. С 2021 г. налоговики могут провести проверку и доначислить НДФЛ и без вашей декларации. Только вот услуга по расчету НДФЛ инспекцией может вам дорого обойтись.

Откуда налоговики узнают о продаже/получении в дар недвижимости

Информацию о сделках с недвижимостью (о покупке или продаже квартиры, дома, земли или о получении этих объектов в подарок) налоговики узнают от регистрирующего органа.

Территориальные управления Росреестра, которые регистрируют все сделки с недвижимостью, в 10-дневный срок со дня перехода права собственности на недвижимость обязаны сообщить о сделке в налоговую инспекцию.

Кроме того, сведения обо всех объектах недвижимости, расположенных на подведомственной территории, и об их владельцах по состоянию на 1 января управления Росреестра должны сообщать в ИФНС до 15 февраля текущего года .

Поэтому у налоговиков будет информация :

- о продавце (о вас) и покупателе либо о дарителе и одаряемом (о вас).

А именно: Ф.И.О., ИНН (при наличии), СНИЛС (при наличии), место регистрации, паспортные данные, дата регистрации права;

- об объекте недвижимости (квартире, доме, земле), в частности его адрес, кадастровый (условный) номер, доля в праве собственности (например, 100%, 50%), дата прекращения или возникновения права собственности и т.д.;

- о цене сделки, которая указана в договоре. Это если речь идет о продаже недвижимости. А в договорах дарения, как правило, стоимость передаваемого в дар имущества не указывается.

Как ИФНС посчитает налог к уплате

Новые правила расчета НДФЛ налоговиками действуют только в отношении доходов, полученных вами начиная с 1 января 2020 г.

Если в срок до 30 апреля 2021 г. включительно вы не задекларируете доход от продажи или получения в дар недвижимости, то ИФНС будет ждать от вас декларацию 3-НДФЛ вплоть до срока уплаты налога по ней — до 15 июля 2021 г. включительно.

Если этого не произойдет, то с 16.07.2021 ИФНС начнет проводить камеральную проверку на основании имеющихся у нее документов (информации) о вас и о полученных вами доходах. Срок этой проверки такой же, как и при обычной камералке по декларации, — 3 месяца .

Порядок исчисления НДФЛ будет зависеть от вида сделки и ее цены.

Ситуация 1. Расчет НДФЛ при продаже недвижимости.

ИФНС будет действовать так .

Шаг 1. Определит сумму дохода. Для этого инспекция выберет бОльшую из двух сумм:

- или цену сделки, если она равна либо больше кадастровой стоимости объекта недвижимости, умноженной на понижающий коэффициент 0,7;

- или кадастровую стоимость объекта, умноженную на 0,7, если цена сделки меньше этого показателя.

Справка. Не нужно декларировать доход и уплачивать НДФЛ, если недвижимость получена в подарок от близкого родственника: супруга/супруги, родителя (мамы или папы) или усыновителя, ребенка (дочери, сына), в том числе усыновленного, дедушки, бабушки, внука/внучки, брата/сестры (как полнородных, так и неполнородных — имеющих общего отца или мать) .

При получении недвижимости в дар от других физлиц или от организаций одаряемый обязан подать в ИФНС декларацию 3-НДФЛ и уплатить налог со стоимости подарка.

Для расчета дохода инспекция возьмет кадастровую стоимость, указанную в Едином государственном реестре недвижимости (ЕГРН) на 1 января года, в котором произошла госрегистрация перехода права собственности на проданную недвижимость. Если же это вновь созданный объект (например, квартира в доме, который построен в год продажи), то берется кадастровая стоимость, определенная на дату его постановки на государственный кадастровый учет.

Например, в 2020 г. вы продали квартиру за 3 000 000 руб. А ее кадастровая стоимость на 01.01.2020 — 4 500 000 руб. В этом случае в целях расчета НДФЛ доход от продажи квартиры будет равен 3 150 000 руб. (4 500 000 руб. х 0,7), а не фактической цене сделки.

Если квартира принадлежала вам в долях с кем-то, то ИФНС рассчитает доход пропорционально вашей доле в праве собственности на эту квартиру.

Если же проданная квартира была в совместной собственности, доход разделят между супругами поровну.

Если окажется, что кадастровой стоимости у недвижимости нет, то доходом будет цена продажи, указанная в договоре.

Шаг 2. Предоставит фиксированный вычет и рассчитает налог. Документов, подтверждающих фактические расходы на покупку проданной вами квартиры, у ИФНС нет. Поэтому она посчитает сумму налога к уплате с учетом имущественного вычета, положенного при продаже недвижимости, в фиксированном размере — 1 000 000 руб.

Исходя из данных нашего примера рассчитанная ИФНС сумма НДФЛ к уплате составит 279 500 руб. ((3 150 000 руб. — 1 000 000 руб.) х 13%).

Ситуация 2. Расчет НДФЛ с подаренной квартиры. В этом случае ИФНС будет действовать так .

Шаг 1. Определит сумму дохода. Доходом будет признаваться кадастровая стоимость недвижимости на 1 января года, в котором произошла госрегистрация перехода права собственности на нее к одаряемому. Если вам подарили долю в недвижимости, то доходом признают соответствующую процентную долю кадастровой стоимости объекта. Имейте в виду, что для определения налогооблагаемого дохода понижающий коэффициент к кадастровой стоимости подаренной недвижимости не применяется.

Шаг 2. Рассчитает сумму НДФЛ. Она будет равна кадастровой стоимости (или доле кадастровой стоимости), умноженной на 13%.

Никакие вычеты здесь не предоставляются.

Заметим, что разницы в сумме НДФЛ никакой нет, независимо от того, подаст одаряемый декларацию сам или налог рассчитает инспекция без декларации. Ведь у сторон договора дарения нет права определять стоимость подарка — она все равно будет равна кадастровой стоимости объекта или соответствующей процентной части кадастровой стоимости, если в дар получена доля в квартире. Но за расчет НДФЛ налоговиками придется заплатить штрафы и пени.

ИФНС может запросить у вас пояснения

В рамках камералки без декларации ИФНС может потребовать, чтобы вы в течение 5 рабочих дней представили необходимые пояснения . Например, почему вы, получив доход от продажи или дарения квартиры, не задекларировали его, по какой стоимости вы продали квартиру, за сколько ее купили, является ли подаривший вам недвижимость близким родственником и т.д.

Если до окончания этой камералки (то есть до 15 октября 2021 г.) вы все же подадите 3-НДФЛ, то инспекция прекратит «бездекларационную» проверку и начнет новую камеральную проверку уже представленной вами декларации. Причем при проверке вашей 3-НДФЛ инспекция будет использовать и документы (информацию), полученные ею в рамках прекращенной камералки, в том числе данные из Росреестра.

О доначисленном НДФЛ вы узнаете из акта

Если вы ничего пояснять не будете, это все равно не спасет от уплаты налога. По итогам «бездекларационной» камеральной проверки ИФНС в обычном порядке составит акт, в котором укажет сумму доначисленного НДФЛ и приведет ее расчет. Этот акт она направит вам .

Получив акт, вы можете представить в инспекцию документы, подтверждающие ваши расходы на приобретение проданной недвижимости: договор, документы об оплате (расписки, платежные поручения, выписки с вашего счета в банке о списании денег при покупке и др.) . В этом случае инспекция предоставит вам вычет не 1 000 000 руб., а в сумме документально подтвержденных расходов на покупку. И после вычета этих расходов из дохода от продажи в решении ИФНС по проверке доначисленный к уплате НДФЛ будет меньше, чем в акте. Разумеется, при условии, что инспекция примет к вычету суммы, указанные в документах на покупку, которые вы представите вместе с разногласиями по акту.

Придется платить штрафы и пени

Поскольку проводить проверку и рассчитывать НДФЛ налоговики будут по прошествии и срока сдачи декларации, и срока уплаты налога по ней, то этот расчет обернется для вас штрафами двух видов :

- за непредставление декларации 3-НДФЛ в установленный срок — штраф в размере 5% от суммы НДФЛ, подлежащей уплате (доплате) по этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления (30.04.2021). Причем сумма штрафа не может быть больше 30% суммы НДФЛ к уплате и меньше 1000 руб.;

- за неуплату НДФЛ по сроку 15.07.2021 — штраф в размере 20% от суммы неуплаченного налога.

Кроме того, за нарушение срока уплаты НДФЛ придется заплатить еще и пени с 16.07.2021 по день уплаты налога в бюджет включительно .

Как видите, скрыть от налоговиков продажу недвижимости или ее получение в качестве подарка не получится. Поэтому, чтобы избежать штрафных санкций, лучше подайте декларацию сами.

п. 4 ст. 85 НК РФ

пп. 7, 12 ст. 3 Закона от 29.09.2019 N 325-ФЗ

п. 1.2 ст. 88, п. 3 ст. 214.10 НК РФ

п. 6 ст. 210, пп. 3-6 ст. 214.10 НК РФ

п. 18.1 ст. 217 НК РФ

п. 6 ст. 214.10 НК РФ

п. 6 ст. 6.1, п. 1.2 ст. 88 НК РФ

пп. 1, 3, 3.1, 5 ст. 100 НК РФ

п. 6 ст. 100 НК РФ

Статья впервые опубликована в журнале «Главная книга» N 09, 2021

- Наши контакты

- Наши представительства

- Наши партнеры

- Обратная связь

- Пользовательское соглашение

- Документы

- История названия компании

- Системы КонсультантПлюс

- Купить систему КонсультантПлюс

- СПС КонсультантПлюс:Удмуртия

- Сервис КонсультантПлюс

- ГОРЯЧАЯ ЛИНИЯ

- Обучение

- Налоговая отвечает

- Консультации аудиторов

- Семинары

- Интернет-интервью

- Линия Консультаций

- Онлайн-диалог (Чат)

- Консультации юристов

- Консультации по бухучету и налогообложению

Источник: www.ntvpkedr.ru