Готовится к внедрению новый спецрежим налогообложения — автоматизированная упрощенная система налогообложения (АУСН). При данной системе налогообложения сумму налога будут рассчитывать в налоговой, исходя из данных, полученных от ККТ налогоплательщика и с его расчетного счета в банке.

Отсюда понятно, насколько важна точность информации о расчетах, передаваемая онлайн-кассой в налоговую. Да и сейчас уже фискальные данные от ККТ проходят верификацию с информацией от других источников, на основании чего принимаются решения о проведении различных контрольных мероприятий. Об этом мы уже писали на странице ФНС проводит мониторинг онлайн-касс.

Для чего нужен форматно-логический контроль фискальных документов

Для корректной и устойчивой работы системы ЭДО ККТ-ОФД-ФНС требуется строгое соблюдение формата передаваемых данных. К каждому фискальному документу, формируемому ККТ, предъявляются жесткие требования, установленные в приказе ФНС России от 14.09.2020г. № 662.

Кассовый чек

На пути от ККТ к ФНС каждый фискальный документ подвергается двойному контролю на предмет соответствия этим требованиям. Сначала форматно-логический контроль (ФЛК) ФД проводит ОФД своими техническими средствами, а затем уже ФНС повторно и углубленно проводит ФЛК полученных фискальных документов сервисом «Подсистема приема фискальных данных».

Каждая из этих систем возвращает пользователю информацию о результате проведенного ФЛК путем присвоения статуса каждому ФД, который отражается в личном кабинете ОФД. Если вы будете игнорировать сообщения об обнаруженных нарушениях, то в соответствии с упомянутым приказом ФНС вам может быть назначена плановая проверка.

Форматно-логический контроль на стороне ОФД

Первую проверку передаваемых ККТ фискальных документов осуществляет ОФД своими техническими средствами. На этом этапе проводится частичный форматно-логический контроль ФД на наличие обязательных реквизитов и их корректности, а также на предмет отсутствия не предусмотренных или повторяющихся тегов. ОФД не проводит ФЛК отчетов о регистрации и перерегистрации ККТ.

Фискальные документы, не прошедшие в ОФД форматно-логический контроль (ФЛК), помечаются в личном кабинете пользователя специальным значком, в каждом ОФД по-своему. Например, в ОФД Такском это выглядит так:

а в СБИСе так:

или так:

При отрицательном результате контроля ФД на стороне ОФД в кассу возвращается признак ошибки ФЛК, и на следующем отчете о закрытии смены или отчете об открытии смены будет напечатано сообщение ОШИБКА ФЛК. Но это только в случае работы ККТ в ФФД 1.2; при работе в ФФД 1.05 печать в отчетах сообщения об ошибке ФЛК не предусмотрена. Тем не менее, касса Меркурий, работающая в ФФД 1.05, в отчете о закрытии смены печатает предупреждение об ошибке ФЛК, если хотя бы в одном из ФД за смену ОФД передаст такое сообщение.

Отличие фискального чека от не фискального

Фискальные документы, в т.ч. с некоторыми выявленными форматно-логическими ошибками, кроме перемещенных в карантин, ОФД отправляет в ФНС. ФД с ошибками дополняются специальным признаком «ФД с ошибкой ФЛК».

Некоторые ОФД дают возможность посмотреть кассовый чек в тегах, что очень полезно для поиска ошибок в реквизитах ФД.

Фискальные документы в карантине ОФД

В карантин ОФД помещаются фискальные документы с нарушением целостности защищенного контейнера, в котором передается ФД, а также с нарушением регистрационных данных . Обычно это связано с неисправностью фискального накопителя или ошибками при регистрации или перерегистрации ККТ.

К примеру, платформа ОФД помещенные в карантин ФД помечает так:

Дальнейшая судьба фискальных документов в карантине может быть различна: одни ФД при выполнении некоторых условий будут отправлены в ФНС, другие могут остаться в карантине навсегда.

При некоторых ошибках в фискальном документе ОФД вообще может прекратить дальнейший прием ФД, и касса начнет накапливать неотправленные документы с перспективой блокировки через 30 дней.

Кроме ошибок в реквизитах ФД существуют и другие причины, по которым на кассе будут накапливаться неотправленные документы, поэтому для предотвращения блокировки ККТ рекомендуется регулярно контролировать этот параметр и своевременно устранять препятствия к отправке ФД.

Состояние информационного обмена с ОФД всегда отображается в печатной форме отчета о закрытии смены. Примеры отчетов о закрытии смены различных ККМ можно посмотреть на страничке Как проверять отправку фискальных документов.

Не отправленные в ФНС чеки не принимаются к налоговому учету со всеми вытекающими последствиями.

Форматно-логический контроль на стороне ФНС

На серверах ФНС проводится углубленный форматно-логический контроль полученных ФД. Помимо повторной проверки общей структуры документа контролю подлежат денежные и операционные счетчики кассовых чеков, в т.ч. в их взаимосвязи между собой и с другими тегами.

Результат проверки фискального документа на стороне ФНС возвращается в ОФД и отражается в ЛК пользователя в виде статуса ФД, присвоенного ему АИС ФНС. Например, Платформа ОФД показывает статус ФД так:

или так:

![]()

Возможны и другие статусы ФД, например:

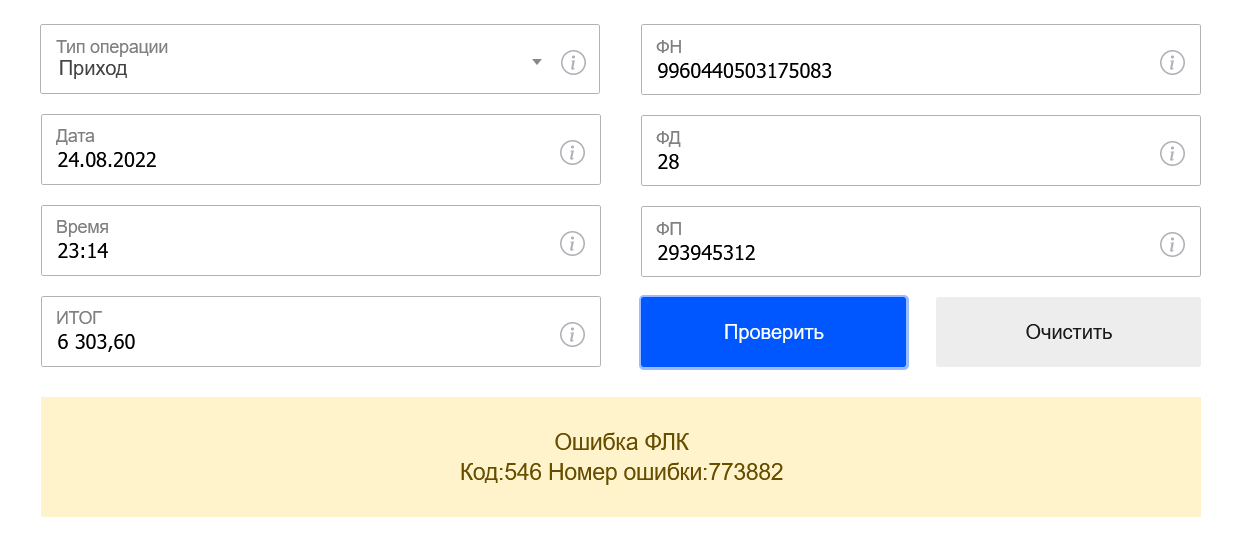

Проверить окончательный статус кассового чека можно и в самой ФНС на специальном сервисе по ссылке https://kkt-online.nalog.ru/#check-bill. Требуется только ввести несколько реквизитов из интересующего вас чека.

Ответ ФНС может таким:

или таким:

или таким:

Не принятые ФНС чеки не принимаются к налоговому учету.

Причины форматно-логических ошибок ККТ

Форматно-логические ошибки могут возникнуть при неправильном указании пользователем реквизитов кассового чека, из-за ошибок при регистрации или перерегистрации ККТ, по причине старой прошивки, несогласованности триады прошивка – драйвер — кассовое ПО с учетом версии ФФД, а также неисправности ФН.

К ошибкам пользователя относится некорректный ввод реквизитов. Например, телефон поставщика или покупателя, при наличии их в кассовом чеке, должен быть указан в формате +7ХХХХХХХХХХ. То же относится и к ИНН поставщика, покупателя, оператора связи, поскольку его значение не может быть произвольным.

Примером ошибочной регистрации или перерегистрации является их незавершенность. Сюда же можно отнести и перерегистрацию с заменой фискального накопителя на ККТ, которая уже снята с регистрационного учета по причине истечения срока службы предыдущего ФН.

Старая прошивка ККТ может не удовлетворять вступившим в силу новым требованиям к фискальному документу. Например, изменялась обязательность наличия в бумажной и электронной форме ФД некоторых реквизитов, а также прошло переименование тега 1081 из ЭЛЕКТРОННЫМИ в БЕЗНАЛИЧНЫМИ.

Что делать если в чеке обнаружена форматно-логическая ошибка

Важно обнаружить и исправить ошибки в отправляемых чеках еще до того, как об этом узнает налоговая. Учитывая быстрое развитие автоматизированной информационной системы (АИС) ФНС России делать это будет все труднее и труднее.

Если фискальные документы от вашей ККТ, пусть и с ошибками, но принимаются ФНС, то нужно приостановить работу на кассе, принять меры к устранению замечаний и продолжить работу уже без ошибок в ФД. В противном случае, как уже было сказано выше, вам может быть назначена плановая или внеплановая проверка.

Если фискальные документы от вашей ККТ попали в так называемый «мягкий карантин», то следует прервать использование кассы, разобраться, в чем дело, исправить недостатки, добиться принятия ФД в автоматизированную информационную систему ФНС России и после этого продолжить работу.

Если ФД от вашей кассы попал в «жесткий карантин», т.е. имеет неисправимые ошибки и никогда не будет принят ФНС к учету, то это признается как неприменение ККТ при расчетах, и нужно действовать как при неприменении ККТ — сформировать чек коррекции. О чеках коррекции на ККТ Меркурий. Само собой разумеется, что применять кассу, формирующую ФД с критическими ошибками, недопустимо.

Если ОФД не сможет расшифровать контейнер или проверить фискальный признак, или ФД будет содержать ошибки регистрационных данных, то в ФНС вместо самого документа будет передано сообщение о получении такого «битого» документа, а дальнейший прием ФД от ККТ прекратится. В этом случае, скорее всего, понадобится замена фискального накопителя.

Что будет если не реагировать на сообщения об ошибках в ваших ФД

Прежде всего, нужно учитывать, что применение ККТ, которая отправляет ФД с форматно-логическими ошибками, является нарушением 54-ФЗ, поскольку в этом случае ваша касса не отвечает установленным требованиям.

Срок давности по административным правонарушениям при применении ККТ составляет 1 год, а вещдоки в виде чеков с форматно-логическими ошибками хранятся ОФД 5 лет. Поэтому крайне важно, не дожидаясь извещения о назначении плановой проверки со стороны надзорных органов, своевременно все исправить. Тем более что ККТ, работающая в ФФД 1.2, способна самостоятельно получить такое «письмо счастья» и распечатать на отчете о закрытии смены такую фразу «ККТ ВКЛ. В ПЛАН НО», что означает, что ККТ включена в план проверок налогового органа .

Промежуточный итог

Нужно внимательно смотреть на отчет о закрытии смены. Через него касса информирует вас:

- о неотправленных в ОФД фискальных документах, что может привести к блокировке ККТ;

- о форматно-логических ошибках в ФД, формируемых вашей кассой (ФФД 1.05, не все модели ККТ);

- о включении вашей ККТ в план проверок налогового органа; другие сообщения от ОФД (ФФД 1.2).

Протокол информационного обмена ОФД-ФНС постоянно совершенствуется, соответственно, внедрение новых требований происходит не сразу; поэтому, если какой-то функционал форматно-логического контроля ФД у вашего ОФД еще не работает, то это ненадолго.

Своевременно обновляйте прошивку ККТ, драйвер ККМ и кассовое ПО. Все изготовители ККТ и кассового ПО отслеживают изменения федерального законодательства и регулярно выпускают новые конфигурации.

Другие полезные материалы о ККТ:

Фискальный документ

Кассовые чеки, отчеты об открытии и закрытии смены, чеки коррекции, отчеты о закрытии фискального накопителя — все это фискальные документы. Они формируются онлайн-кассами. Расскажем, какие документы и для чего следует формировать.

Кассовые чеки, отчеты об открытии и закрытии смены, чеки коррекции, отчеты о закрытии фискального накопителя — все это фискальные документы. Они формируются онлайн-кассами. Расскажем, какие документы и для чего следует формировать.

Что такое фискальный документ

- отчет о регистрации ККТ и отчет об изменении параметров регистрации;

- отчет об открытии смены;

- кассовый чек (бланк строгой отчетности);

- кассовый чек коррекции;

- отчет о закрытии смены;

- отчет о закрытии фискального накопителя;

- отчет о текущем состоянии расчетов;

- подтверждение оператора;

- запросы, уведомления и квитанции по маркировке.

Рассмотрим порядок и случаи формирования документов каждого вида.

Отчет о регистрации ККТ

Этот отчет формируется один раз — когда вы зарегистрируете кассу в ИФНС. Сформировать отчет нужно на следующий день после получения регномера. Для этого в кассу предварительно запишите регистрационный номер, наименование вашей организации (ФИО, если вы ИП), ИНН, номер фискального накопителя, и другие данные для формирования отчета.

Сведения из отчета о регистрации направьте в налоговую через кабинет ККТ, ОФД или отнесите в бумажном виде.

Когда процедура регистрации ККТ завершится, налоговая заведет для вас электронную карточку. Ее направят в электронной форме через ОФД или кабинет ККТ. После этого через аппарат можно проводить расчеты и они будут направляться в ФНС.

Кассовый чек (БСО)

Кассовый чек — самый распространенный документ, о котором знают все. Он подтверждает расчеты и формируется на каждую операцию по реализации или возврату товара. Продавцы в обязательном порядке выдают покупателям фискальные чеки.

Кассовый чек — это первичный документ. Он может быть сформирован в электронном виде или напечатан. БСО по ФЗ № 54-ФЗ приравнен к кассовому чеку, но формировать его можно только на специальной системе для БСО. Реквизиты у этих документов совпадают:

- наименование;

- порядковый номер в течение смены;

- дата, время и адрес расчета;

- данные пользователя: наименование организации или ФИО предпринимателя, ИНН, система налогообложения;

- признак расчета (приход, возврат прихода, расход, возврат расхода);

- наименование предмета сделки, если его можно определить;

- сумма расчета с указанием ставки и суммы НДС;

- форма расчета (наличные или безналичные);

- данные кассира;

- регистрационный номер ККТ;

- номер фискального накопителя;

- фискальный признак документа и сайт для его проверки;

- e-mail продавца;

- порядковый номер фискального документа;

- номер смены;

- QR-код.

Кассовый чек коррекции

Его формируют, когда нужно скорректировать расчеты. Например, в следующих ситуациях:

- ошибка в чеке — завышенная стоимость, неверная позиция, не та ставка НДС, неверный способ оплаты и пр.;

- задвоение чека по операции — кассир пробил чек дважды на один расчет;

- неприменение ККТ — по ошибке, из-за поломки, отсутствия электричества и пр.;

- сбои в передаче данных — кассир пробил чек и отдал клиенту, но ОФД информацию не получил из-за сбоев в соединении.

Если у вас формат фискальных документов 1.05, вместо чека коррекции применяйте возвратный чек с признаком «возврат прихода» или «возврат расхода». Узнать версию ФФД можно в отчете об открытии смены.

Оформить чек коррекции можно в любой день — как в течение смены, в которой была допущена ошибка, так и в следующих. Чтобы не было штрафа, важно сделать это до того, как ошибку найдут инспекторы. Это можно сделать на любой кассе — не обязательно на той, на которой была допущена ошибка.

Отчеты об открытии и закрытии смены

Отчет об открытии формируется в начале каждой новой смены. Если начать работать без него, то касса не будет печатать чеки. В отчете будут указаны дата формирования, данные организации, версия ФФД, сведения о кассире, номер смены и пр.

Закрывается смена тоже специальным документом — отчетом о закрытии смены (z-отчетом). С его помощью налоговая получает данные о прошедшей смене: сколько чеков пробили, какова была сумма операций, сколько сформировано фискальных документов и сколько из них не получила ФНС и пр. Также в этом отчете можно увидеть, что пора менять фискальный накопитель. Соответствующая отметка появится, если занято больше 99% памяти или до конца срока действия накопителя осталось меньше 30 дней.

Между формированием отчетов об открытии и закрытии должно пройти не больше 24 часов. Смена не может длиться больше суток, иначе касса перестанет пробивать чеки — такая функция зашита в фискальные накопители. Чтобы продолжать работу по истечении 24 часов, нужно закрыть смену и открыть новую. Формально закрыть смену можно и позже, если вы не будете проводить через кассу расчеты. Главное — не работайте без выдачи чеков.

Отчет о текущем состоянии расчетов

В отчете содержатся данные о не переданных фискальных документах. Из него вы узнаете, какие чеки не были отправлены ОФД и в какой момент произошел сбой. Вот какие данные в нем будут:

- номер, дата и время формирования первого непереданного чека;

- общее количество непереданных документов;

- суммы расчетов, данные о которых были переданы и не переданы;

- признак применения ККТ в режиме, который не предусматривает передачу фискальных документов в налоговую.

Напоминаем, что если ОФД не получает данные больше 30 дней, касса блокируется. Поэтому формировать отчет о текущем состоянии расчетов следует хотя бы раз в две недели, чтобы контролировать процесс. Создать его можно в любой момент — даже в промежутке между закрытием и открытием смены.

Иногда этот отчет запрашивают проверяющие из налоговой. Одно из требований к ККТ — в любое время печатать отчет о текущем состоянии расчетов для проверки. Это не касается только касс, в которых нет устройства для печати: касс для безналичной оплаты через интернет, касс в торговых автоматах и пр.

Отчет о закрытии фискального накопителя

Фискальный накопитель — это специальное устройство, на котором хранятся все документы, созданные в кассе. Отчет о его закрытии потребуется в следующих случаях:

- ККТ передается другому лицу;

- ККТ перестала использоваться;

- ККТ снята с учета;

- фискальный накопитель подлежит замене из-за истечения срока использования или переполнения памяти.

Если ККТ украли или она потеряна, отчет о закрытии не требуется.

В отчете будут указаны сведения, которые пригодятся для перерегистрации кассы: дата и время фискального признака, номер фискального документа, фискальный признак. Эти же данные будут храниться в личном кабинете ОФД.

Перед формированием отчета убедитесь, что ОФД получил все фискальные документы, сформированные в кассе.

Подтверждение оператора

Этот документ подтверждает, что ОФД получил чек или отчет с кассы. Формирует его не ваша касса, а сам оператор. Он отправит подтверждение к вам в кассу, и это будет значить, что ваша обязанность по передаче данных в налоговую исполнена.

Если оператор перестанет получать данные, то подтверждения приходить не будут. Уведомления об этом отражаются в личном кабинете ОФД.

Новые фискальные документы для маркировки

В новом ФФД 1.2 появились специальные фискальные документы, которые формируются при работе с товарами, подлежащими маркировке:

- запрос о коде маркировки;

- уведомление о реализации маркированного товара;

- ответ на запрос;

- квитанция на уведомление.

Этот формат обязателен для всех продавцов маркированных товаров.

Вы эти документы видеть и формировать не будете, ими обмениваются между собой ОФД и «Честный ЗНАК». ОФД передает запрос о коде и уведомление в «Честный ЗНАК», а он в свою очередь направляет ответ на запрос и квитанцию.

Работайте с онлайн-кассой в Контур.Бухгалтерии. Интегрируйте товароучетную систему Контур.Маркет с Бухгалтерией и автоматически передавайте в учет накладные и данные о продажах. В сервисе можно вести учет, оформлять расчеты с сотрудниками и сдавать отчетность через интернет. Всем новым пользователям доступно 14 дней бесплатной работы в сервисе.

Источник: www.b-kontur.ru

Кассовый чек

Кассовый чек – это фискальный документ, который печатается в автоматическом режиме на специальной ленточной бумаге белого цвета с помощью кассового аппарата.

Для каких целей используется кассовый чек

Кассовый чек является документом, который подтверждает факт приобретения какого-либо товара за наличный расчет или безналичный расчет банковской картой в рамках сделки купли-продажи.

То есть, можно сказать, что кассовый чек – это своеобразная форма договора, заключенного между продавцом и покупателем.

Основная функция этого документа – это доказательство совершения сделки.

Информация, указанная в кассовом чеке, в дальнейшем используется для учета движения денежных средств и правильного оформления бухгалтерской отчетности.

Следует отметить, что чек является неотъемлемым реквизитом такого процесса, как возврат или обмен товаров, поскольку именно он выступает в роли доказательства того, что данная покупка действительно была совершена.

Таким образом, чек, напечатанный кассовым аппаратом, необходим в следующих ситуациях:

- для приложения к авансовому отчету как подтверждение расходов сотрудника;

- как доказательство понесенных расходов при рассмотрении дел в суде;

- при возникновении спорных ситуаций с продавцом.

Кроме того, данные, которые хранятся в чеке, позволяют представителям налоговой службы узнать интересующую их информацию (например, сколько выручки получила фирма-продавец), проконтролировать соблюдение организацией кассовой дисциплины и правил работы с наличными деньгами.

Обязательные реквизиты кассового чека и их расшифровка

Кассовый чек, распечатанный на контрольно-кассовом аппарате (ККТ), является фискальным документом.

ККТ должен пройти регистрацию в налоговой инспекции и быть настроен на работу в одной конкретной организации.

К обязательным реквизитам кассового чека относится следующая информация:

- ИНН налогоплательщика. Данный код состоит из 12 цифр и присваивается налоговым органом во время постановки на учет.

- Название организации. Наименование фирмы указывается то, которое указано в свидетельстве о регистрации организации. Если товар приобретается у индивидуального предпринимателя, вместо наименования организации необходимо указывать фамилию ИП.

- Порядковый номер кассового чека. Перед номером, как правило, пишут такие слова или знаки: «ЧЕК», «СЧ», «№» или «#».

- Номер кассового аппарата. Этот номер находится на корпусе аппарата.

- Стоимость покупки. Указывается сумма, потраченная на приобретение товара.

- Дата и время приобретения. Дата покупки обозначается в формате «ДД.ММ.ГГГГ».

- Признак фискального режима. Такой режим может отражаться многими способами, но обычно используют словосочетание «ФИСКАЛЬНЫЙ ЧЕК» или аббревиатуру «ФП».

Перечисленные реквизиты кассового чека должны обязательно присутствовать на нём. При несоблюдении этого требования к кассовому чеку он не признается первичным документом.

Для рассматриваемого документа нет унифицированной формы, поэтому внешний вид, в зависимости от выдавшей организации, может различаться размером, формой, расположением реквизитов, дополнительной информацией (сумма сдачи, наименование купленных товаров, ФИО кассира, номер отдела, срок действия скидок и пр.). Некоторые продавцы используют кассовый чек даже в целях рекламы, печатая на нем информацию о проводимых акциях и скидках. Хотя эти данные не являются обязательными, но такая информация существенно облегчит работу бухгалтерии при ведении аналитического учета.

Кассовый чек и налог на добавленную стоимость

Ни в одном из технических требований к кассовым аппаратам не упоминается о том, что на чеке необходимо указывать размер НДС. Но все же на бланке кассового чека рекомендуется указывать сумму НДС. Ее можно указывать общей суммой по всем приобретенным товарам. Благодаря этому у покупателя будет возможность увидеть размер потраченной суммы денежных средств за вычетом налога на добавленную стоимость.

Нововведения в действующем законодательстве

В закон «О применении контрольно-кассовой техники» были внесены следующие поправки:

- Покупателям и дальше будут выдаваться бумажные кассовые чеки, но при желании клиент может потребовать, чтобы электронный образец чека был выслан на его электронный адрес. При этом электронная версия чека будет иметь такую же законную силу, что и бумажный образец.

- Данные по кассовым чекам будут передаваться в налоговые органы в онлайн-режиме.

- Упростится процедура оформления кассового аппарата. Чтобы зарегистрировать аппарат, больше не нужно обращаться в центр технического обслуживания. Вся процедура будет осуществляться в онлайн-режиме.

- В кассовых аппаратах будет применяться фискальный накопитель, с помощью которого будут передаваться данные о каждой покупке оператору фискальных данных. Этот же фискальный накопитель позволит пересылать электронный образец чека покупателю.

- Юридические и физические лица, которые пользуются системами налогообложения УСН и ЕНВД, в обязательном порядке должны установить кассовые аппараты.

- На кассовом чеке в обязательном порядке должны быть указаны следующие реквизиты:

- информация о том, какую систему налогообложения использует продавец;

- веб-адрес оператора фискальных данных; место, дата, а также время осуществления покупки; тип расчета – приход или расход; наименование товарных позиций; сумма к уплате и размер НДС;

- электронный адрес и номер телефона (для электронного образца чека);

- вид расчета – электронный или наличный;

- заводской номер аппарата.

Штрафные санкции при нарушении использования кассовых чеков

К нарушениям использования кассовых чеков относятся следующие операции:

- невыдача кассового чека покупателю;

- выдача кассового чека покупателю, но с указанием неверных реквизитов, например, ошибочной суммы или времени покупки.

- 1500-2000 руб. для граждан;

- 3-4 тыс. руб. для должностных лиц;

- 30-40 тыс. руб. для юридических лиц.

А если покупателю совсем не был выдан кассовый чек, то сумма штрафа будет следующей:

- 1500-3000 руб. для граждан;

- 3-10 тыс. руб. для должностных лиц;

- 30-100 тыс. руб. для юридических лиц.

Товарный чек и кассовый чек

Выдавать покупателю оба чека (товарный чек и кассовый чек) необязательно. То есть, можно ограничиться выдачей кассового чека, дополнив кассовый чек необходимыми реквизитами (например, можно указать перечень приобретаемых товаров, услуг).

- Товарный чек

- Касса предприятия

- Кассовая книга

- Расходный кассовый ордер

- Приходный кассовый ордер

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

. денег покупателю. Такие операции оформляются кассовыми чеками. Есть требования закона 54-ФЗ .

. может обеспечить передачу покупателю (клиенту) кассового чека или БСО через информационный ресурс . покупателю (клиенту) кассовых чеков или БСО, путем включения в состав кассового чека или БСО . следующие: вводится дополнительный способ передачи кассового чека – пользователь ККТ вправе также обеспечить . покупателю (клиенту) кассовых чеков или БСО, путем включения в состав кассового чека или БСО . кабинет единого портала; уточнены реквизиты кассового чека – высота символов (строчные буквы) – не .

. возникшие при передаче покупателю кассового чека? Как исправить в кассовом чеке ошибку, допущенную при . возникшие при передаче покупателю кассового чека? Как исправить в кассовом чеке ошибку, допущенную при . требований законодательства РФ. Обязанность передачи кассового чека коррекции (БСО коррекции) покупателю . по предоставлению кассового чека может быть исполнена без выдачи кассового чека на бумажном . по предоставлению покупателю (клиенту) кассового чека с использованием личного кабинета покупателя .

. должны содержать БСО, аналогичны реквизитам кассового чека. Словом, обычная ККТ может . оказанные услуги вправе выдавать вместо кассового чека БСО, сформированный автоматизированной системой. . расчетах. Напомним: перечень обязательных реквизитов кассового чека и бланка строгой отчетности установлен . осуществившего расчет с покупателем, оформившего кассовый чек и выдавшего (передавшего) его покупателю . расчет с покупателем (клиентом), оформившего кассовый чек (БСО) и выдавшего (передавшего) .

. электронной форме, позволяющих идентифицировать такой кассовый чек (БСО) (регистрационный номер ККТ, . работает ККТ, для обеспечения формирования кассовых чеков (кассовых чеков коррекции) в ККТ), которые . для формирования кассовых чеков в ККТ, которые обеспечивают формирование кассовых чеков в соответствии . при возникновении необходимости сформировать кассовый чек коррекции в отношении маркированных . указать фискальный признак документа корректируемого кассового чека. Дополнительно надо направить в .

. реквизиты: Наименование документа (1000) – указываем «Кассовый чек коррекции». Признак расчета: приход, возврат . тыс. руб. За ошибку в кассовом чеке также предусмотрена ответственность: от 5 . -кассы, нужно отправить в ФНС кассовый чек коррекции (для всех версий ФФД . .2 в ФНС следует отправить кассовый чек коррекции, при этом отдельно заявлять .

. работниками организации, на основании кассовых чеков, в которых сумма налога . обоснование налоговых вычетов общество представило кассовые чеки с выделенным НДС, выданные . выводу, что для общества кассовый чек, оформленный надлежащим образом, заменяет . № А64-3986/09 Контрольно-кассовый чек, оформленный надлежащим образом, заменяет . товары (работы, услуги). Признав кассовые чеки документами, подтверждающими оплату в стоимости . сами по себе представленные кассовые чеки не свидетельствуют о приобретении .

. списывается сумма поездки. Электронный кассовый чек приходит уведомлением на телефон работника . распечатать. Перевозчик представляет работникам электронные кассовые чеки, которые содержат необходимые реквизиты: . которые совпадают с данными электронного кассового чека, что косвенно подтверждает экономическую обоснованность . , предусмотренными законодательством РФ, например кассовым чеком, при условии, что такой . 1/32212). То есть наличие кассового чека или чека, сформированного «самозанятым», .

. а только путевые листы и кассовые чеки? По данному вопросу мы придерживаемся . ситуации не вправе на основании кассовых чеков принять к вычету выделенный . командировке. Регистрации в книге покупок кассовых чеков в таких случаях не предусмотрено . служебной командировке. При этом кассовый чек не является основанием для вычета . применение вычета НДС на основании кассовых чеков с выделенной суммой НДС ( . непосредственно населению, при выдаче покупателям кассовых чеков. Налог на прибыль организаций Пунктом .

. номер фискального накопителя, отпечатанный в кассовом чеке, не соответствует регистрационным данным, указанным .

. печатью установленного образца данной организации; кассовый чек (чек) об оплате услуг за . о государственной регистрации индивидуального предпринимателя; кассовый чек (чек) об оплате услуг за . затрат (договоры и (или) счета, кассовые чеки (чеки) и (или) документы, оформленные . бланке строгой отчетности, приравненном к кассовому чеку (чеку)). В случае болезни военнослужащего .

. возникает вопрос с кассовыми чеками как с документами, подтверждающими расходы. Кассовый чек по общему . проездного билета недостаточно – еще нужны кассовые чеки. Исключение: оплата билетов в общественном . отчету. Избегайте подтверждения расходов без кассовых чеков. Расходы по авансовому отчету, к .

. работ и услуг, как хранить кассовые чеки). Кроме того, мы приведем признаки . работ и услуг, как хранить кассовые чеки). Кроме того, мы приведем признаки .

Источник: www.audit-it.ru