Что нужно сделать с полностью самортизированным ОС при переходе на ФСБУ 6, если оно продолжает работать?

По ФСБУ 6 в учете не может быть ситуации, когда ОС работает и является полностью самортизированным. Элементы амортизации ОС должны соответствовать условиям их использования (п. 37 ФСБУ 6). Поэтому необходимо в момент перехода на ФСБУ 6 пересмотреть судьбу ОС в БУ:

- перевести ОС в долгосрочные активы к продаже (ДАП), если принято решение его продать;

- списать с учета, если ОС непригодно к дальнейшей эксплуатации;

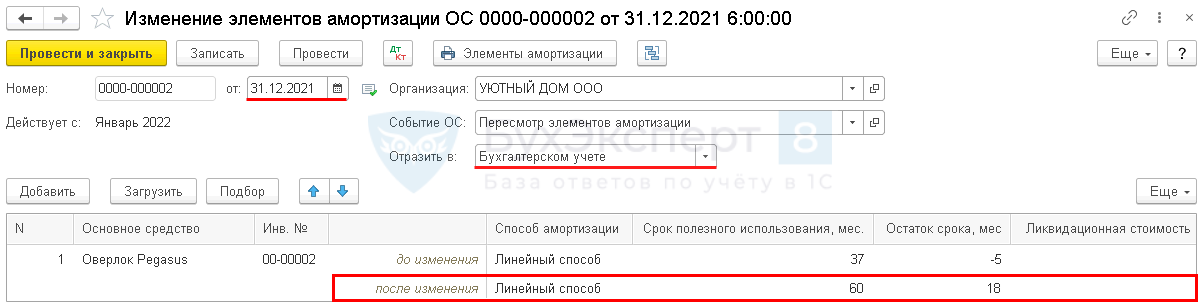

- пересмотреть срок полезного использования (СПИ), если ОС продолжает работать или простаивает. Пересмотр элементов амортизации оформляется документом Изменение элементов амортизации ОС в разделе ОС и НМА – Параметры амортизации ОС .

Только после этого можно выполнять операцию Переход на ФСБУ 6 .

![]()

Рассмотрим пример, в соответствии с которым на 31.12.2021 в учете присутствует полностью самортизированное ОС, оно продолжает работать, т. е. продолжает приносить экономические выгоды организации (пп. 2 п. 4 ФСБУ 6/2020). По таким ОС мы советуем переходить на ФСБУ 6 в альтернативном порядке. PDF

ФСБУ 6/2020 Основные средства — особенности перехода в 1С 8.3 Бухгалтерия

Пошаговая инструкция

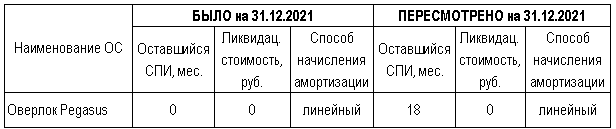

На 31.12.2021 выявлено полностью самортизированное основное средство Оверлок, первоначальная стоимость которого свыше 100 тыс. руб — выше лимита, установленного в учетной политике. Оно продолжает работать на производстве и соответствует критериям ОС, указанным в п. 4 ФСБУ 6/2020.

На 31.12.2021 в момент перехода на ФСБУ 6 для данного ОС осуществлен пересмотр СПИ. Определено, что Оверлок проработает еще 18 месяцев — оставшийся СПИ:

![]()

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Изменение элементов амортизации ОС | |||||||

| 31 декабря 2021 |

Изменение элементов амортизации с 01 января 2022 |

Изменение элементов амортизации ОС |

|||||

| Корректировка балансовой стоимости ОС | |||||||

| 31 декабря 2021 |

02.01 | 84.01 | 105 450 | Уменьшение балансовой стоимости ОС за счет нераспределенной прибыли | Переход на ФСБУ 6 | ||

ФСБУ 6/2020 «Основные средства»: как начать применять стандарт

Изменение элементов амортизации ОС на 31.12.2021

- Дт 02.01 Кт 84.01.

- объект полностью самортизирован, то амортизация по нему больше не будет начисляться;

- амортизация продолжает начисляться, то способ и сумма не меняются.

В программе 1С реализован автоматический переход на ФСБУ 6. Делается он при процедуре Закрытия месяца за декабрь 2021 с помощью операции Переход на ФСБУ 6 . Такой же порядок перехода предусмотрен для ОС, полностью самортизированных.

До релиза 3.0.106.40 при проведении операции Переход на ФСБУ 6 1С ошибочно корректировала амортизацию. У полностью самортизированных ОС появлялась отрицательная балансовая стоимость. Ошибка исправлена.

Как правило при переходе на ФСБУ 6 у полностью самортизированного ОС, продолжающего работать, на 31.12.2021 будет пересмотрен оставшийся СПИ, но возможен пересмотр и других элементов амортизации:

- способ амортизации;

- ликвидационная стоимость.

В случае их изменения заполните документ Изменение элементов амортизации ОС в разделе ОС и НМА – Параметры амортизации ОС .

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Новые параметры элементов амортизации укажите в поле после изменения :

- Способ амортизации — способ амортизации ОС в БУ с января 2022. Переход с Линейного способа на Пропорционально объему продукции не поддерживается в 1С;

- Остаток срока мес. — пересмотренный оставшийся срок полезного использования на 1 января 2022;

- Срок полезного использования мес. — рассчитается в документе автоматически;

- Ликвидационная стоимость — сумма, которую планирует получить организация при выбытии ОС после вычета предполагаемых затрат на выбытие в момент окончания СПИ (п. 30 ФСБУ 6/2020). Если ликвидационная стоимость = 0 руб., поле не заполняется.

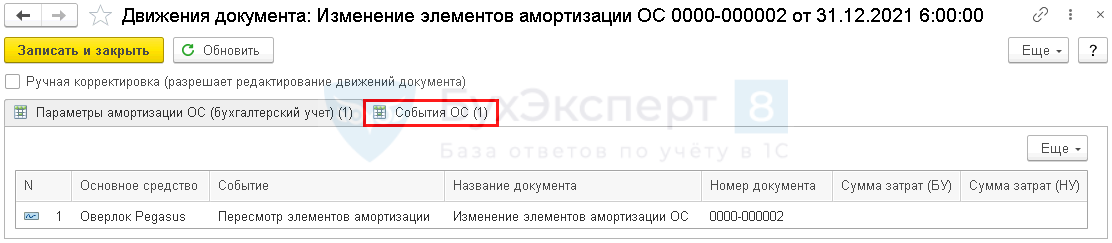

Проводки по документу

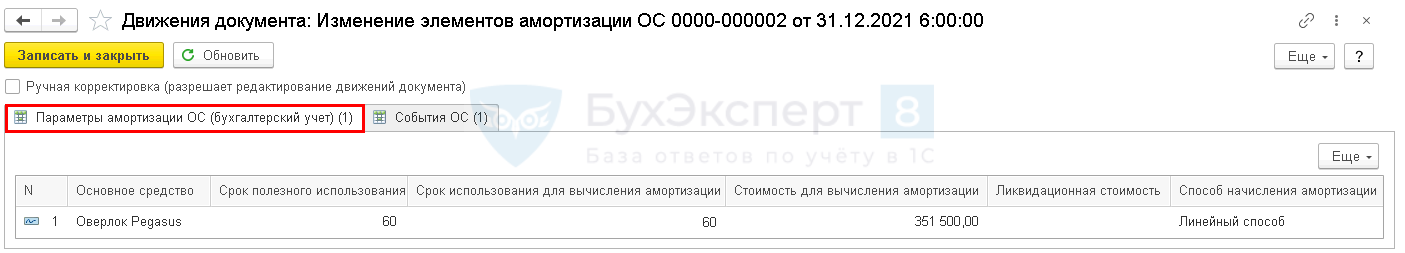

Документ проводок не формирует, только фиксирует изменения в регистрах сведений:

- Параметры амортизации ОС (бухгалтерский учет) ;

- События ОС .

Корректировка балансовой стоимости ОС на счетах бухгалтерского учета будет осуществлена при выполнении регламентной операции Переход на ФСБУ 6 в процедуре Закрытия месяца за декабрь 2021.

Корректировка балансовой стоимости ОС на 31.12.2021

После того, как в программу 1С введете все документы, связанные с переходом на ФСБУ 6, выполните операцию Переход на ФСБУ 6 в процедуре Закрытие месяца за декабрь.

Проводки по документу

Документ формирует проводку:

- Дт 02.01 Кт 84.01 — увеличена балансовая стоимость ОС за счет нераспределенной прибыли.

Операция Переход на ФСБУ 6 формирует корректировки датой 31.12.2021 по времени проведения 23:59:59. Они автоматически исключаются из расчета показателей бухгалтерской отчетности за 2021 год и не влияют на расчет налога на имущество за 2021 год.

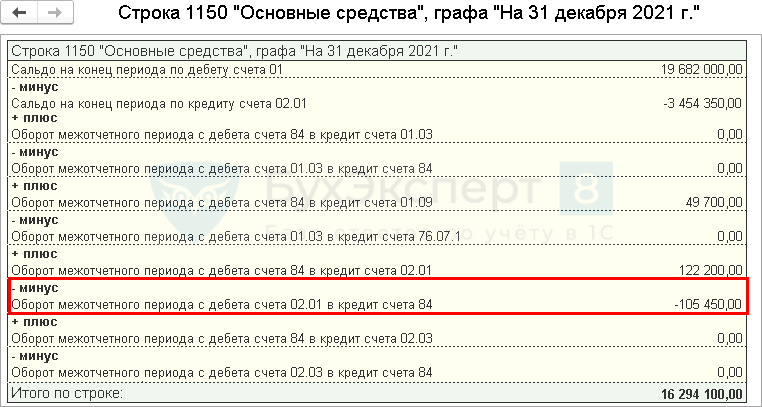

В случае корректировки балансовой стоимости полностью самортизированного ОС в результате альтернативного перехода на ФСБУ 6 остатки в Бухгалтерском балансе за 2022

PDF в виде входящего остатка по графе На 31.12.2021 будут изменены:

- по стр. 1150 «Основные средства»;

- по стр. 1370 «Нераспределенная прибыль (непокрытый убыток)».

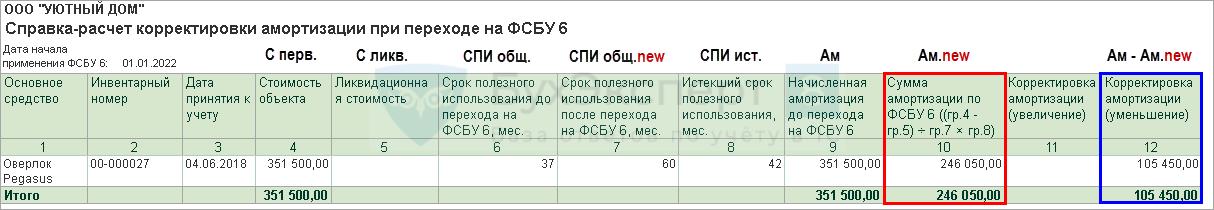

Для проверки сумм, указанных в проводках, а также для документального оформления операции по переходу на ФСБУ 6 воспользуйтесь Справкой-расчетом корректировки амортизации при переходе на ФСБУ 6 кнопка Справки-расчеты – Переход на ФСБУ 6 в процедуре Закрытие месяца за декабрь 2021.

В программе 1С переход на ФСБУ 6 осуществляется по упрощенному ретроспективному порядку (альтернативно), когда корректируется балансовая стоимость ОС только на начало года. Корректировка происходит за счет изменения суммы амортизации (п. 49 ФСБУ 6/2020).

Проверим расчет новой суммы накопленной амортизации с начала использования Оверлок Pegasus по формуле:

Ам .new = (С перв. – С ликв.) * СПИ ист. / СПИ общ .new

- Ам .new (гр. 10) = (351 500 – 0) * 42 / 60 = 246 050 руб.

Корректировка амортизации (КАм.) равна разнице сумм накопленных амортизаций по правилам ПБУ 6 (гр. 9) и ФСБУ 6 (гр. 10):

КАм. = Ам – Ам .new

- КАм. (гр. 11) = 351 500 (гр. 9) – 246 050 (гр. 10) = 105 450 руб. — именно на эту сумму сделана проводка Дт 84.01 Кт 02.01 в документе Переход на ФСБУ 6 .

Зарегистрирована ошибка EF_10236784 в программе: при расчете амортизации по правилам ФСБУ 6 в некоторых случаях отражаются избыточные корректировки на несколько копеек.

Исправлено в релизе 3.0.117.34.

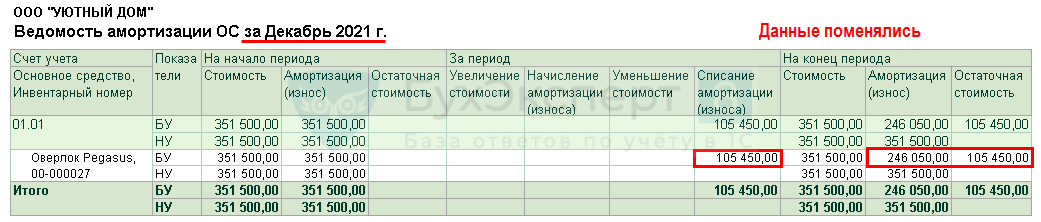

Проверка новой балансовой стоимости на 31.12.2021

Осуществите проверку измененной балансовой стоимости ОС с помощью отчета Ведомость амортизации ОС за декабрь 2021 через раздел ОС и НМА .

На конец периода поменялись данные в графах:

- Амортизация (износ) — накопленная амортизация была пересчитана по ФСБУ 6;

- Остаточная стоимость — измененная балансовая стоимость за счет корректировки амортизации, по которой ОС будут отражаться в Бухгалтерском балансе на 31.12.2022 в виде входящего остатка по стр. 1150 «Основные средства» в графе На 31.12.2021 .

В налоговом учете стоимость ОС и накопленная амортизация не изменились.

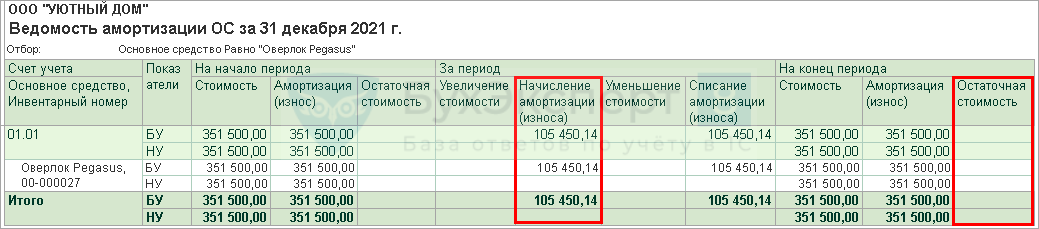

На релизе 3.0.106.60 показатели отчета Ведомость амортизации ОС за декабрь 2021 формируются некорректно:

Ожидаем исправление в следующих версиях программы.

Проверка амортизации за январь 2022

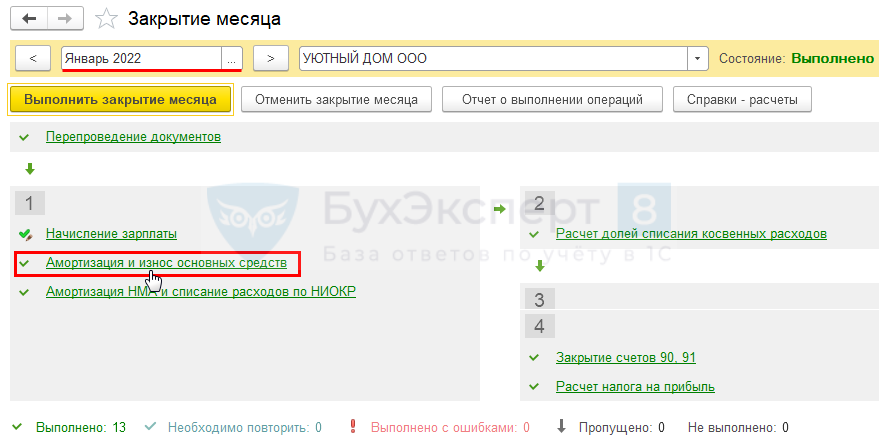

Проведем тестовое Закрытие месяца за январь 2022 — операция Амортизация и износ ОС .

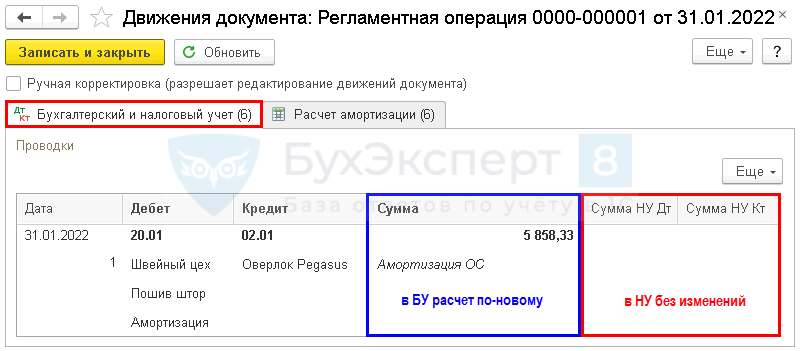

Проводки по документу

Документ формирует проводку:

- Дт 20.01 Кт 02.01 — начислена амортизация за январь 2022 с учетом нового СПИ.

Элементы амортизации по новым правилам требуется пересматривать ежегодно и корректировать в случае необходимости (п. 37 ФСБУ 6/2020).

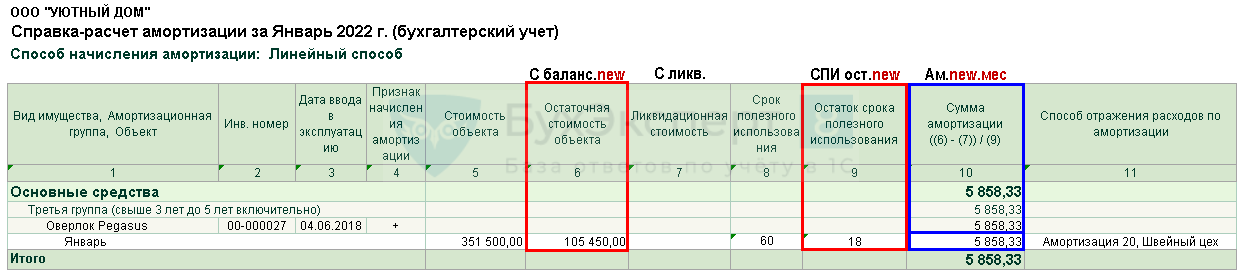

Данные о начисленной амортизации по всем ОС можно посмотреть в Справке-расчет амортизации кнопка Справки-расчеты – Амортизация в процедуре Закрытие месяца .

Амортизация в БУ с января 2022 определяется по-новому (п. 35 ФСБУ 6/2020):

Ам .new .мес = (С баланс .new – С ликв.) / СПИ ост .new

Проверим амортизацию за январь 2022 по объекту Оверлок Pegasus:

- Ам.мес = (105 450 – 0) / 18 = 5 858,33 руб. — именно на такую сумму в БУ сделана проводка Дт 20.01 Кт 02.01 за январь 2022.

См. также:

- Порядок перехода на ФСБУ 6/2020

- Алгоритм альтернативного перехода на ФСБУ 6/2020 в 1С

- Альтернативный переход на ФСБУ 6/2020: ОС существенные по стоимости

- Альтернативный переход на ФСБУ 6/2020: ОС несущественные по стоимости

- Альтернативный переход на ФСБУ 6/2020: ОС несущественные по стоимости, амортизируемые в НУ

- Последний шанс без ошибок перейти на ФСБУ 6 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Альтернативный переход на ФСБУ 6/2020: ОС, несущественные по стоимости, полностью самортизированные в бухгалтерском и налоговом учете.

- Перспективный переход на ФСБУ 6/2020: ОС, несущественные по стоимости, полностью самортизированные в бухгалтерском и налоговом учете.

- Альтернативный переход на ФСБУ 6/2020: ОС существенные по стоимости в 1СОрганизации, которые не имеют права на упрощенный бухучет и отчетность.

- Перспективный переход на ФСБУ 6/2020: ОС, существенные по стоимостиОрганизации, которые вправе применять упрощенный бухучет и отчетность могут перейти.

Оцените публикацию

(15 оценок, среднее: 4,87 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Источник: buhexpert8.ru

Порядок учета основных средств согласно ФСБУ 6/2020

ФСБУ 6/2020 «Основные средства» уже вытеснило ПБУ 6/01 из нормативов бухгалтера, отвечающего за учет ОС. Поэтому так важно изучить положения нового стандарта и грамотно внедрить их в учетную жизнь. Выясним, в чем сходства и различия ФСБУ 6/2020 и ПБУ 6/01 и как осуществить переход на ФСБУ 6/2020 «Основные средства».

- Определяем основные средства по ФСБУ 6/2020 — сравнение с ПБУ

- Каков лимит стоимости по ФСБУ 6/2020

- Срок полезного использования в соответствии с ФСБУ 6/2020

- Оценка и переоценка по ФСБУ 6/2020

- Переоценка

- Обесценение

- Перспективный способ

- Полный ретроспективный способ

- Упрощенный ретроспективный способ

Определяем основные средства по ФСБУ 6/2020 — сравнение с ПБУ

Актив можно определить в качестве ОС в соответствии с п. 4 ФСБУ 6/2020, если он:

- обличен в материально-вещественную форму;

- задействован в производственных или управленческих целях, применяется в природоохранной или в уставной деятельности, предназначен для сдачи в аренду;

- будет эксплуатироваться дольше 12 месяцев либо одного операционного цикла, если последний превышает указанный период;

- приносит доход либо помогает достичь целей.

Новым в определении является указание на материально-вещественную форму. Однако изначально у ОС иной формы и не предполагается. Поэтому нельзя сказать, что новое определение как-то разительно отличается от предыдущего.

ПБУ ранее закреплял момент о том, что основное средство приобретается не для продажи. В ФСБУ данную норму опустили, поэтому активы, которые в дальнейшем будут перепродаваться, могут быть учтены в составе ОС, но регулироваться они будут ПБУ 16/02.

Пункт 6 ФСБУ 6/2020 подводит нас к тому, что его нормы не затрагивают учет капвложений и долгосрочных активов к продаже.

Каков лимит стоимости по ФСБУ 6/2020

Предыдущее положение по бухгалтерскому учету устанавливало минимальную границу стоимости для признания актива основным средством в 40 тыс. руб. Учетной политикой можно было снизить эту границу, но повышать ее не разрешалось. Федеральный стандарт вообще никоим образом не регламентирует стоимость для отнесения в состав ОС.

Самое главное — это длительность использования в производственных и прочих оговоренных целях. Теперь хозяйствующие субъекты вправе сами устанавливать лимит по стоимости (п. 5 ФСБУ 6/2020), опираясь исключительно на то, как долго будет служить актив и приносить доход.

Готовое решение от справочно-правовой системы «КонсультантПлюс» поможет переклассифицировать основные средства в соответствии с федеральным стандартом 6/2020. Для просмотра материала получите демодоступ к системе. Это бесплатно.

С началом применения нового ФСБУ 6/2020 «Основные средства» предприятия могут поднять планку стоимости до 100 тыс. руб., определенных Налоговым кодексом, и наконец ликвидировать разницы между двумя видами учета.

Одним из новшеств является возможность установить лимит стоимости не к единице объекта ОС, а к целой группе объектов. Кроме того, такой лимит может не иметь денежной оценки: критерий отнесения к ОС устанавливается, например, в процентном отношении к статье баланса «Основные средства».

Таким образом, стандарт дает полную свободу действия для отнесения активов к ОС. Однако злоупотреблять такой свободой не стоит. Подходить к установлению показателей необходимо с позиции уровня существенности, закрепленного учетной политикой.

Срок полезного использования в соответствии с ФСБУ 6/2020

Согласно ФСБУ 6/2020 срок полезного использования (СПИ) объектов зависит:

- от ожидаемого периода эксплуатации,

- ожидаемого физического износа;

- ожидаемого морального износа,

- планов по замене и модернизации основных средств.

Принципиальных различий с ПБУ нет, поэтому за основу при выборе СПИ можно брать Классификацию ОС, утвержденную постановлением Правительства РФ от 01.01.2002 № 1.

Оценка и переоценка по ФСБУ 6/2020

Любой объект ОС в бухучете приходуют по первоначальной стоимости. Причем ее определение дает другой нормативный акт — ФСБУ 26/2020.

Первоначальная стоимость — это сумма капитальных вложений в объект. В них включают:

- договорную стоимость актива, подлежащую уплате поставщику;

- стоимость активов, списываемую или амортизируемую в связи с их использованием при осуществлении капвложений;

- зарплату с отчислениями на обязательное соцстрахование, начисленную работникам, принимающим участие в осуществлении капвложений;

- оценочное обязательство, в т. ч. по будущему демонтажу, утилизации имущества и восстановлению окружающей среды.

После оприходования организация может продолжать учитывать ОС по первоначальной стоимости, а может и по переоцененной. ФСБУ 6 как раз раскрывает нюансы переоцененной стоимости.

Переоценка

Выбрав вариант оценки по переоцененной стоимости, нужно понимать, что переоценку ОС ФСБУ 6/2020 обязывает проводить постоянно. Периодичность ее проведения для различных групп ОС (за исключением инвестиционной недвижимости) следует оговорить в учетной политике. Переоцененная стоимость должна быть максимально приближена к справедливой, суть которой раскрывает МСФО 13. Это цена, по которой бы провели обычную сделку участники рынка с целью продажи актива на дату оценки в текущих рыночных условиях.

Переоценивать можно первоначальную стоимость, а можно и балансовую. Во втором случае записи по увеличению и уменьшению накопленной амортизации будут отсутствовать.

Порядок отражения переоценки основных средств по ФСБУ 6/2020 в учете аналогичен тому, что действовал ранее:

- Суммы дооценки увеличивают добавочный капитал: Дт 01 Кт 83, по амортизации при этом дается запись: Дт 83 Кт 02.

- Суммы уценки относятся на расходы: Дт 91/2 Дт 01, по амортизации — Дт 02 Кт 91/2 (83).

- Если в предшествующие периоды объект переоценивали в большую сторону, а в текущем пришлось переоценить в меньшую, то стоимость уценки уменьшит сумму добавочного капитала — Дт 83 Кт 01, по амортизации — Дт 02 Кт 91/2 (83).

Обесценение

С будущего года компании обязаны проводить проверку на предмет обесценения основных средств согласно ФСБУ 6/2020. Таким образом, в бухгалтерской отчетности активы не смогут быть учтены по завышенной стоимости. В п. 38 стандарт дает отсылку на очередной международный стандарт, действующий в нашей стране, — МСФО 16. Проверка на обесценение, а также учет изменившейся балансовой стоимости будут осуществляться в рамках указанного МСФО.

ФСБУ 6/2020 для малых предприятий по данной норме утвердило небольшие послабления, о которых мы расскажем ниже.

Как регулирует ФСБУ 6/2020 амортизацию ОС

Погашение стоимости основных средств в учете по ФСБУ 6/2020, как и прежде, производится посредством амортизации, которую накапливают на отдельном счете 02. По отражению в бухучете сумм начисленной амортизации изменений не последовало, записи остаются такими же:

Дт 20, 25, 26, 44, … Кт 02.

Изменения произошли в расчете базы для начисления амортизации, теперь последнюю считают не от первоначальной или восстановительной стоимости, а от разницы между балансовой и ликвидационной стоимостью. Последний показатель выступает очередным новшеством, введенным стандартом.

Согласно ФСБУ 6/2020 ликвидационная стоимость — это ориентировочная стоимость активов, которые останутся после ликвидации объекта ОС, за минусом затрат на демонтаж, утилизацию и прочее выбытие.

Объект ОС согласно отчету эксперта оценщика можно продать за 300 тыс. руб. За демонтаж данного актива организация заплатила 50 тыс. руб., за вывоз и утилизацию неисправных деталей еще 30 тыс. руб. Ликвидационная стоимость объекта ОС равна 220 тыс. руб. (300 тыс. руб. — 50 тыс. руб. — 30 тыс. руб.)

Как только значение балансовой стоимости приравняется к значению ликвидационной, амортизацию перестают начислять. Ликвидационную стоимость необходимо регулярно пересматривать.

В отдельных ситуациях она может оказаться и нулевой. К ним относятся ситуации, когда:

- не ожидаются поступления от выбытия объекта основных средств (в том числе от продажи материальных ценностей, остающихся от его выбытия) в конце срока полезного использования;

- ожидаемая к поступлению сумма от выбытия объекта основных средств не является существенной;

- ожидаемая к поступлению сумма от выбытия объекта основных средств не может быть определена.

Чтобы без каких-либо неблагоприятных последствий воспользоваться нормой о нулевой стоимости, желательно получить заключение компетентных служб. Ликвидационная стоимость является оценкой, а ее могут дать только специалисты, которые используют основные средства в деятельности организации. В связи с этим, в случае отражения в бухгалтерском учете ликвидационной стоимости основных средств или отдельных их групп, равной нулю, бухгалтерские расчеты лучше подкрепить справками или заключениями от технических специалистов.

Для начисления амортизации по ФСБУ 6/2020 предусмотрено три способа вместо четырех, предлагаемых ранее ПБУ 6/01. В новом стандарте отказались от списания по сумме числа лет срока полезного использования.

Инвестиционная недвижимость — новшество стандарта

Стандарт выделяет отдельную группу основных средств инвестиционную недвижимость (ИН). В ПБУ 6�1 подобного выделения не было. Указанная группа образуется из объектов недвижимости, приобретаемых специально для получения дохода от сдачи в аренду или от прироста стоимости.

Для ИН действуют обособленные правила оценки и переоценки.

Так, первоначальная стоимость ИН, а также ее переоцененная стоимость всегда должны быть равны справедливой стоимости.

Если учетной политикой закреплено, что ИН оценивается по переоцененной стоимости, то переоценку придется проводить на каждую отчетную дату. Дооценка и уценка инвестиционной недвижимости согласно ФСБУ 6/2020 будут увеличивать или уменьшать финансовый результат:

- Дт 03 Кт 91/1 — произведена дооценка ИН;

- Дт 91/2Кт 03 — произведена уценка ИН.

Выше мы писали, что дооценка или уценка иных основных средств будет влиять на размер добавочного капитала (кроме тех случаев, когда предыдущие суммы дооценки не покрывают сумму текущей уценки).

Если ИН в соответствии с учетной политикой будет оцениваться по переоцененной стоимости, то амортизация по таким объектам начисляться не будет.

Как перейти на ФСБУ 6/2020

До перехода на новый стандарт потребуется выполнить несколько действий:

- провести инвентаризацию объектов ОС и прочих активов, которые в соответствии с ФСБУ 6 могли бы быть отнесены к ОС;

- установить лимит стоимости основных средств — по данному критерию будет происходить последующее отнесение активов к отдельному объекту или группе ОС;

- определить ликвидационную стоимость объектов ОС, числящихся на балансе предприятия;

- отрегулировать правила последующего учета, т. е. как будут далее учитываться ОС — по первоначальной или переоцененной стоимости.

После решения всех этих вопросов можно приступать к переходу на новый стандарт. Законодатели предусмотрели несколько вариантов перехода.

Перспективный способ

Перспективный способ — доступен только тем субъектам, которые имеют право на ведение учета упрощенным способом и составление отчетности в упрощенном виде, т. е., по сути, только малым предприятиям (п. 51 ФСБУ 6/2020). Заключается перспективный вариант в том, что можно не пересчитывать показатели учета и отчетности до даты перехода на ФСБУ 6/2020, а стандарт применять к тем фактам жизнедеятельности предприятия, которые возникли после даты перехода. При перспективном способе записи в учете затронут лишь амортизацию объектов ОС:

- Дт 84 Кт 02 — увеличение амортизации при переходе;

- Дт 02 Кт 84 — уменьшение амортизации.

Полный ретроспективный способ

Это способ, при котором все учетные записи корректируются таким образом, как будто стандарт применялся с самого начала возникновения фактов хозяйственной деятельности. Способ сводится к полному пересчету показателей баланса и отчета о финрезультатах за предшествующие периоды. В проводках будет фигурировать счет 84, с помощью которого будет корректироваться балансовая стоимость основных средств и накопленная амортизация по имеющимся объектам.

Упрощенный ретроспективный способ

Заключается в пересчете балансовой стоимости основных средств на дату перехода (п. 49 ФСБУ 6/2020). То есть если организация переходит на стандарт с 1 января 2022 года, то все корректирующие записи она сделает 31 декабря 2021 года. При этом баланс, составленный за 2021 год, по состоянию на 31 декабря 2021 года должен быть составлен без учета корректировок, а баланс за 2022 год по состоянию на 31 декабря 2021 год уже будет составлен с учетом корректировок. Разницу придется пояснять.

Какие бухгалтерские записи появятся в учете при ретроспективном переходе на федеральный стандарт расскажет готовое решение от К+. Чтобы ознакомиться со всеми проводками оформите бесплатный пробный доступ к системе.

Кому разрешено отказаться от применения ФСБУ 6/2020 «Основные средства»

Нормы федерального стандарта не распространяются только на организации бюджетной сферы. Даже микропредприятия не смогут отказаться от него. Однако для тех, кто имеет право вести учет упрощенным способом и составлять отчетность в упрощенной форме, ввели определенные послабления. Указанные хозяйствующие субъекты вправе не применять отдельные пункты стандарты в учете (п.

3 ФСБУ 6). Например, они могут не корректировать оценочное обязательство по демонтажу, утилизации и восстановлению окружающей среды (п. 23), не проверять стоимость основных средств на обесценение (п. 38).

Таким образом, практически все компании должны руководствоваться новыми положениями.

Итоги

Итак, мы провели сравнение ПБУ 6 и ФСБУ 6. Положения нового стандарта достаточно сильно отличаются от положений предшественника. Появились новые элементы, например инвестиционная недвижимость и ликвидационная стоимость. Изменились правила начисления амортизации: стандарт ликвидировал кумулятивный метод и уточнил базу для начисления амортизации. Хозяйствующие субъекты теперь самостоятельно задают лимит стоимости, по которому актив включается в состав ОС, причем данный лимит может и не иметь денежного выражения.

Начало обязательного применения нового стандарта — 1 января 2022 года, по желанию компании вправе были осуществить досрочный переход на ФСБУ 6/2020.

Скачать ФСБУ 6/2020 «Основные средства» можно с различных порталов органов госвласти. Один из официальных сайтов приведен нами в качестве источника и размещен в конце нашей статьи.

- приказ Минфина России от 17.09.2020 № 204н «Об утверждении Федеральных стандартов бухгалтерского учета ФСБУ 6/2020 “Основные средства” и ФСБУ 26/2020 “Капитальные вложения”»

- Положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01)

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Источник: nalog-nalog.ru

Порядок учета основных средств по ФСБУ 6/2020

С начала 2022 года все организации обязаны применять ФСБУ 62020 «Основные средства». В статье мы коснемся принципиальных нововведений в области учета имущества организаций.

- Что такое основные средства?

- Оценка основных средств

- Амортизация

- Как начать применять ФСБУ 62020?

Что такое основные средства?

ФСБУ 6/2020 «Основные средства» утвержден Приказом Минфина России от 17.09.2020 № 204н. Применять его должны как о коммерческие, так и некоммерческие предприятиях. При этом размер юрлица значения не имеет. Представители малого бизнеса вправе не следовать лишь отдельным положениям документа, но в целом должны вести учет основных средств в соответствии с ФСБУ 62020.

Сравнение стандарта с действующим ранее ПБУ 6�1 показывает, что новый акт в большей степени соответствует МСФО (IAS) 16, чем предшественник. В него было внесено множество корректировок, призванных приблизить учет основных средств в РФ к международным шаблонам.

ФСБУ 6/2020 несколько видоизменяет само понятие «Основное средство». Теперь к этому имуществу относятся активы, которые удовлетворяют следующим условиям:

- Наличие материально-вещественной формы. Ранее этот критерий не был прописан в стандарте, хотя и подразумевался на практике.

- Предназначенность для использования в обычной деятельности компании: производстве продукции, выполнении работ и оказании услуг, реализации товаров, сдачи каких-либо объектов во временное пользование за плату, осуществление управленческих функций. В новом стандарте к этому перечню добавлены природоохранные мероприятия.

- Продолжительный предполагаемый срок эксплуатации. Речь идет минимум о 12 месяцах. Если операционный цикл юрлица превышает год, то за лимит принимается длительность этого оборота.

- Определённые цели использования актива:

- для коммерческих юрлиц – получение экономических выгод;

- для некоммерческих объединений – выполнение задач, ради которых и создавалось общество (обычно они закреплены в уставе таких организаций).

В соответствии с п. 5 ФСБУ 62020 хозяйствующий субъект вправе установить стоимостной лимит в качестве критерия для отнесения того или иного имущества к категории «Основные средства». Все, что стоит меньше этой величины, будет считаться «малоценкой». А на такие активы действие нового стандарта уже не распространяется.

Стоимостной лимит допустимо устанавливать не только в фиксированной сумме, но и в процентах от общей стоимости основных средств компании. Например, юрлицо может закрепить в учетной политике подобное положение: группы активов считаются несущественными до тех пор, пока их стоимость не достигнет 4 % от общей величины стоимости основных фондов.

Траты на малоценное имущество списываются на расходы периода. Тем не менее каждая компания обязана должным образом организовать учет таких активов. Самые популярные варианты – использование забалансовых счетов или специальных ведомостей.

Величину стоимостного лимита отнесения объектов к основным средствам и особенности учета «малоценки» необходимо отразить в учетной политике.

Итак, учет основных средств теперь регламентирован ФСБУ 62020. П. 6 документа уточняет, что действие акта не распространяется на следующие виды активов:

- капитальные вложения;

- долгосрочные активы, предназначенные для реализации.

Для этих категорий имущества предусмотрены отдельные стандарты.

Как при применении ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения» раскрывать информацию в отчетности, подробно разъяснили эксперты КонсультантПлюс. Переходите в Готовое решение, получив пробный демо-доступ, и бесплатно узнайте ответ на этот вопрос.

Оценка основных средств

Основные средства принимаются к учету по первоначальной стоимости. В нее входит и вся сумма связанных с объектом капитальных вложений.

Первоначальную стоимость основного средства формируют и оценочные обязательства. Это особая категория расходов. Например, к ним можно отнести траты на будущий демонтаж имущества или на восстановление окружающей среды после ликвидации основного средства.

Оценочные обязательства в процессе эксплуатации актива могут меняться. При этом возможны следующие варианты.

- Изменилось само обязательство. В этой ситуации корректировке подлежит первоначальная стоимость основного средства.

- Изменилась стоимость оценочного обязательства. Разница в таком случае относится на доходы или расходы периода.

После принятия основного средства на баланс организация вправе учитывать его одним из двух способов.

- По первоначальной стоимости. При выборе этого варианта первоначальная стоимость объекта, а также суммы накопленной амортизации остаются неизменными. Но есть и ряд предусмотренных новым ФСБУ 62020 «Основные средства» исключений. К ним, например, относятся случаи, когда актив восстанавливается или модернизируется посредством капитальных вложений. На сумму этих вливаний соответственно увеличивается и первоначальная стоимость объекта.

- По переоцененной стоимости. Этот вариант более соответствует международным стандартам и предполагает регулярную переоценку ОС. Цель мероприятия – доведение стоимости объектов до их справедливой стоимости, которая определяется в соответствии с правилами МСФО (IFRS) 13 «Оценка справедливой стоимости».

Существует несколько вариантов переоценки основных средств. Для инвестиционной недвижимости ФСБУ 62020 устанавливает особые правила. Это недвижимое имущество, предназначенное для сдачи в аренду или дальнейшей перепродажи с наценкой. Такие объекты должны быть выделены в отдельную группу.

Пункт 25 ФСБУ 62020 дает определение балансовой стоимости основных средств. Это первоначальная стоимость за вычетом амортизации и обесценения. Таким образом, в соответствии с правилами нового стандарта, организации теперь обязаны проверять активы на обесценение. Сама процедура регламентирована МСФО (IAS) 36 «Обесценение активов».

Обесценение – это состояние имущества, при котором его стоимость по балансу больше суммы, которую можно получить при использовании или реализации данного объекта. К признакам обесценения, например, можно отнести износ (как моральный, так и физический), неблагоприятную конъюнктуру рынка или ликвидацию направления бизнеса, для которого приобретался актив.

Важно: малые предприятия на «упрощенке» вправе не корректировать стоимость ОС из-за изменения оценочных обязательств. Так же этим субъектам хозяйствования разрешается не проверять основные средства на предмет обесценения.

Амортизация

Переход на ФСБУ 62020 «Основные средства» предполагает значительные изменения в правилах амортизации.

Прежде всего, теперь амортизация начисляется постоянно, даже в период длительного простоя или консервации объекта, а не приостанавливается на это время, как раньше.

К неамортизируемому имуществу по-прежнему относятся земельные участки. Новый стандарт добавил в эту категорию еще и инвестиционную недвижимость, учитываемую по переоцененной стоимости.

Амортизацию по умолчанию начинают начислять с даты принятия актива к учету, а завершают, соответственно, в момент его выбытия. Однако возможен и иной вариант: амортизационные отчисления появляются с первого числа месяца, следующего за месяцем ввода объекта в эксплуатацию, а прекращаются с первого числа месяца, следующего за датой его выбытия. Выбор этой альтернативы обязательно нужно закрепить в учетной политике.

Новые правила допускают ситуацию, при которой амортизация считается не ежемесячно, а сразу за отчетный период.

ФСБУ 62020 вводит определения следующих элементов амортизации:

- ликвидационная стоимость – доход от выбытия объекта, который компания может получить по завершении срока его полезного использования;

- срок полезного использования – период, определяемый организациями самостоятельно; во внимание при этом берутся такие моменты, как износ, моральное устаревание, планы по замене основных средств и т. д.;

- способ расчета амортизационных отчислений – новый стандарт предлагает несколько вариантов: линейный способ, метод уменьшающегося остатка, способ расчёта пропорционально количеству продукции или объему работ. Организация выбирает наиболее подходящий из них для каждой группы основных средств. При этом правила расчета амортизационных отчислений способами, представленными в ФСБУ 62020 и ПБУ 6�1, во многом разнятся.

Важно: сумма амортизации за отчетный период должна быть рассчитана так, чтобы к концу срока эксплуатации объекта его балансовая и ликвидационная стоимости сравнялись.

Иногда ликвидационная стоимость признается нулевой. Это происходит, если:

- получение экономических выгод после выбытия основного средства не планируется;

- предполагаемая сумма, которая может быть получена после выбытия актива, несущественна;

- величину полученных от выбытия объекта средств невозможно определить.

Как начать применять ФСБУ 62020?

Новый стандарт вносит множество изменений в учет основных средств. Возникает закономерный вопрос – как перейти на ФСБУ 62020? Здесь возможны два варианта.

- Ретроспективный. Это достаточно сложный путь, предполагающий корректировку всех имеющихся сведений об основных средствах за прошедшие годы.

- Упрощенный. При выборе этого варианта на конец года, предшествующего году начала применения нового стандарта, производится корректировка балансовой стоимости основных средств в соответствии с правилами ФСБУ 62020. Получившуюся разницу относят на статью «Нераспределённая прибыль (убыток)».

Балансовая стоимость активов, которые по старым правилам относились к категории «Основные средства», а по новым таковыми не являются, списывается общей суммой на нераспределённую прибыль.

Для малых предприятий, практикующих упрощенный учет, действует свой порядок перехода – так называемый перспективный вариант. «Упрощенцы» начинают применять новый стандарт:

- только касательно фактов хозяйственной жизни, свершившихся уже после даты начала применения ФСБУ 62020;

- не корректируя ранее сформированные бухгалтерские сведения;

- не пересчитывая сравнительные параметры отчетности прошедших лет.

ФСБУ 62020 «Основные средства» – продукт процесса реформации системы российского бухучета. Стандарт обязателен к применению с января 2022 года. Как и все акты на стадии введения, документ вызывает множество вопросов. Тем более, что он содержит значительные нововведения. От бухгалтеров сейчас требуется максимум внимания.

Необходим взвешенный подход к формированию учетной политики, проведению корректировок и оценке последствий изменений.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Источник: spmag.ru