Даже в условиях санкций бизнес не может совсем отказаться от покупок за границей. Например, продолжает покупать импортное оборудование. Налогообложение НДС таких сделок имеет свои особенности, если их не знать, легко нарваться на штрафы. Про импортный НДС и заполнение декларации по НДС при импорте с подробными инструкциями и примерами — читайте в статье.

Что вы узнаете

- Как платить НДС при импорте

- Как принять к вычету НДС с импорта

- Заполнение декларации по НДС при импорте — пример

- Отчет в таможню по операциям с ЕАЭС

- НДС при импорте услуг (работ)

Как платить НДС при импорте

Компании и ИП должны платить НДС при ввозе товаров из-за границы. Это касается даже тех, кто применяет спецрежим (УСН, ПСН) или использует освобождение от НДС на общем режиме налогообложения.

Не путайте ввоз товара в РФ с ситуацией, когда покупаете товары у иностранных поставщиков на территории РФ (не ввозите сами). В последнем случае вы платите НДС как налоговый агент. Об этом рассказали в статье «Налоговые агенты: как платить НДС и сдавать декларацию».

Организация импорта из Китая. 6 шагов I Брицко Андрей

Правила уплаты налога при ввозе товаров в Россию зависят от страны, из которой ввозите товар: входит она в ЕАЭС или нет. Правила мы привели в таблице.

В состав ЕАЭС входят: Россия, Армения, Белоруссия, Казахстан и Кыргызстан.

Специальная налоговая декларация по косвенным налогам. Подается не позднее 20 числа месяца, следующего за тем, в котором товары приняты к учету.

Вместе с декларацией нужно подать в ИФНС заявление о ввозе товаров и уплате косвенных налогов и подтверждающие документы

В обычной декларации по НДС не отражается импортный НДС, начисленный к уплате. А вот вычет НДС с импортного товара попадает в декларацию по НДС. Как отразить сведения в отчетности, рассказали далее в отдельном разделе.

Не нужно платить НДС, если импортируете товары, которые:

- Перечислены в ст. 150 НК РФ (при условии их использования по целевому назначению). Например, это некоторые принтеры, производственные машины и станки из перечня технологического оборудования, аналоги которого не производятся в России (постановление Правительства РФ от 30.04.2009 № 372).

- Помещены под некоторые таможенные процедуры из п. 1 ст. 151 НК РФ. Например, транзит товаров через РФ не облагается НДС.

Как платить НДС при импорте товаров через посредников из ЕАЭС

Схема «Импорт товаров через посредников из ЕАЭС» стала особенно популярной в условиях санкций, когда что-то нужно купить у поставщиков из недружественных стран. Работает она так: посредник, зарегистрированный в ЕАЭС, приобретает от своего имени товары у иностранного поставщика для российского покупателя.

Как правило, посредник сам уплачивает все таможенные платежи и подает таможенную декларацию. В этом случае конечный покупатель из РФ не должен платить НДС, поскольку в ЕАЭС действует единое таможенное пространство.

Российская компания покупает оборудование у немецкого поставщика через посредника из Кыргызстана. По договору таможенная очистка товара возложена на посредника, в том числе уплата НДС (расходы компенсирует конечный покупатель). Посредник заплатил импортный НДС 12% при ввозе товара на территорию Кыргызстана. Российский покупатель при этом освобождается от повторной уплаты импортного НДС, доплачивать разницу 8% (между российским и киргизским НДС) тоже не нужно (абз. 2 п. 13.4 приложения № 18 к договору о ЕАЭС).

Растаможка для чайников. Ответы на вопросы. Импортный товар.

Как платить НДС при импорте товаров транзитом через ЕАЭС

Провоз товара в режиме транзита через территорию ЕАЭС не влияет на порядок уплаты НДС. Например, покупка товара у поставщика из Китая с перевозкой транзитом через Казахстан — это обычный импорт из Китая в Россию. В этом случае покупатель должен уплатить НДС только на российской таможне при ввозе товара в РФ (п. 1 ст. 174 НК РФ, ст.

61 ТК ЕАЭС).

Как принять к вычету НДС с импорта

Выполните условия для вычета НДС — если хоть одно не соблюдается, вычет невозможен:

- Импортер — плательщик НДС (ст. 171 НК РФ). Право на вычет сохраняется, если НДС уплатил за счет конечного покупателя посредник из ЕАЭС.

Компании и ИП, которые не являются плательщиками НДС, включают импортный НДС в стоимость товаров. Например, упрощенцы платят импортный НДС при ввозе товаров из-за границы, но вычет с покупок сделать не вправе.

- Товар приобретен для операций, облагаемых НДС.

- Товар принят к учету.

- В наличии подтверждение уплаты НДС. При импорте из ЕАЭС — это отметка в бумажном заявлении или подтверждение уплаты НДС в электронном виде. При ввозе из других стран — таможенная декларация.

Отразите импортный НДС в книге покупок:

- Гр. 2 — при ввозе из ЕАЭС указывается код вида операции «19». При ввозе из других стран — «20».

- Гр. 3 — при ввозе из ЕАЭС указывается регистрационный номер и дата заявления о ввозе товаров и уплате косвенных налогов. При ввозе из других стран — регистрационный номер таможенной декларации.

- Гр. 7 — реквизиты платежки на уплату НДС. Если НДС уплачен с единого лицевого счета на таможне, эта графа не заполняется.

- Гр. 8 — дата принятия к учету товара.

- Гр. 16-19 (данные по прослеживаемости) — заполнять при импорте не нужно.

Отразите вычет в декларации по НДС:

- В разделе 3 — сумму вычета по строке 150 (160).

- В разделе 8 — сведения из книги покупок. Если товары подлежат прослеживаемости, нужно заполнить строки 200–230.

В СБИС вам не придется заполнять декларацию вручную. Достаточно оформить внутренний документ «Декларация по импорту»: сервис включит таможенные платежи в себестоимость товара, а на импортный НДС создаст счет-фактуру. По данным учета система автоматически заполнит книгу покупок и книгу продаж, а далее — саму декларацию по НДС.

Удобная бухгалтерия для вашего бизнеса

Заполнение декларации по НДС при импорте — пример

ООО «Звезда» в сентябре 2022 года закупило компьютерные мониторы (прослеживаемый товар) в Китае. Договорная стоимость — 10 000 долларов.

- 15.09.2022 зарегистрирована таможенная декларация. Условный курс доллара на эту дату — 70 руб. Таможенная стоимость товара 700 000 руб. (10 000 × 70 руб.). Таможенная пошлина — 35 000 руб., таможенные сборы — 3 100 руб. Итого налоговая база для расчета НДС — 738 100 руб. (700 000 + 35 000 + 3 100).

- 15.09.2022 уплачен импортный НДС 147 620 руб. (738 100 × 20%) по платежному поручению от 15.09.2022 № 423.

- 16.09.2022 товар принят к учету. Импортный НДС отражен в книге покупок за 3 квартал.

- 28.09.2022 вся партия мониторов продана за 1 020 000 руб. (в т.ч. НДС 170 000). Исходящий счет-фактура № 101 от 28.09.2022 зарегистрирован в книге продаж.

По указанным операциям ООО «Звезда»:

- Начислит НДС к уплате в сумме 22 380 руб. (170 000 − 147 620).

- Заполнит в декларации по НДС за 3 квартал разделы 1, 3, 8 и 9.

Отчет в таможню по операциям с ЕАЭС

При сделках с контрагентами из ЕАЭС таможенные декларации не сдаются. Но чтобы таможня была в курсе перемещений товаров, российские импортеры должны сдавать специальный статистический отчет.

Срок сдачи — ежемесячно не позднее 10 рабочего дня месяца, следующего за месяцем, в котором получен товар.

Форма отчета и правила заполнения утверждены постановлением Правительства РФ от 19.06.2020 № 891.

Способ сдачи — в электронном виде через личный кабинет участника ВЭД. Документ подписывают усиленной квалифицированной электронной подписью (УКЭП).

Штраф за нарушение сроков сдачи или ошибки в отчете (ст. 19.7.13 КоАП):

- Организации или ИП — от 20 000 до 50 000 руб. За повторное нарушение — до 100 000 руб.

- Директору — от 10 000 до 15 000 руб. За повторное нарушение — до 30 000 руб.

Быстрое получение УКЭП для сотрудников

НДС при импорте услуг (работ)

При импорте услуг, работ обязанность по уплате НДС возникает, если место реализации этих услуг — Россия. При определении места реализации руководствуйтесь статьей 148 НК РФ, а если исполнитель из ЕАЭС — приложением № 18 к договору о ЕАЭС.

При импорте услуг, работ, которые реализуются в России, платите НДС как налоговые агенты и сдавайте декларацию по НДС по агентским операциям. Отчет подавайте:

- В электронном виде — если плательщики НДС.

- В электронном виде или на бумаге — если неплательщики НДС.

Подробнее про обязанности налоговых агентов можно прочитать здесь.

Место реализации консультационных услуг определяется «по покупателю» (подп. 4 п. 1 ст. 148 НК РФ).

Место реализации — Россия, если вы покупаете консультацию у фирмы из Грузии. Тогда вы налоговый агент со всеми вытекающими последствиями, независимо от системы налогообложения.

Электронная декларация по НДС при импорте

Источник: sbis.ru

Учет товара в 1С при импорте из Китая в Россию

В последнее время большая часть компаний приобретают товары различного назначения за рубежом и занимаются реализации их на внутреннем рынке в России. Лидирующей страной, откуда вывозится товар в Россию, это Китай.

Большинство импортёров начинают свою работу с Китаем, но на первый раз не имеют представления о том, как организовать импорт товаров в Россию. Нюансов и особенностей, связанных непосредственно с импортом товаров, действительно немало.

- Подготовка у поставке

- Проведение по бухгалтерскому учету при импорте товаров

- Постановка импортного товара на учет в 1С

- Контроль при бухгалтерском учете импортируемых товаров

Подготовка к импортной поставке из Китая

- Какие требования предъявляются к товару, которые импортируется, и как осуществляется оплата поставки?

- Какой из платежей будет осуществляться — банковский перевод или аккредитив?

- В какой валюте будет вноситься платеж?

- Возможен ли один из вариантов — факторинг или кредитование?

- Сколько будет предоплата и на каком этапе надо внести её?

- На каком этапе производится полная оплата?

- Какие гарантии качества предоставляются на товары?

- Как будет решен вопрос в случае возникновения спора?

Эти вопросы связаны только с ключевыми моментами сделки. Вопросов может быть гораздо больше, в зависимости от условий и каким образом будут меняться обстоятельства.

Следующий этап включает в себя проверку всех сведений о поставщике и запрос реквизитов для перевода денежных средств. После того, как вы убедились в том, что поставщик является надежным, оформите совместный контракт внешней торговли для защиты от претензий таможенной службы и возможных споров. Последующие этапы включают в себя: открытие валютного счета в банковской организации, внесение аванса за оплату товара, процесс декларирования.

Документы, которые необходимы для успешного импорта товаров из Китая в Россию:

- документация технического характера и тщательное описание товара;

- контракт совместно со всеми нужными соглашениями;

- спецификация для валютного контроля;

- инвойс для таможни;

- прайс-лист со списком и ценами на товары;

- торговое предложение (если есть);

- все накладные на транспорт и доставку;

- экспортная декларация и ее копия;

- документы, подтверждающие платеж за товар;

- документы, подтверждающие условия перевозки и страхования импортируемых товаров.

Проведение по бухгалтерскому учету при импорте товаров из Китая

Во всех счетах необходимо учитывать налоговые платежи, чтобы правильно сформировать себестоимость импортируемого товара.

- оплата китайскому поставщику от покупателя;

- учет таможенных сборов и пошлин;

- оплата и начисления по акцизам;

- учет стоимости акциза в себестоимости товара;

- оплата НДС при импорте;

- отображение оборудования, необходимого для монтажа (при необходимости);

- приход полученного импортного основного запаса;

- учет поступлений импортируемого запаса, носящего материальный характер;

- отображение количества поступившего товара;

- включение таможенных сборов и пошлин в себестоимость;

- затраты на импортные ценности;

- учет НДС для транспортирования товаров;

- вычет НДС на товар, который вывозится;

- отрицательная и положительная разница в валютных курсах.

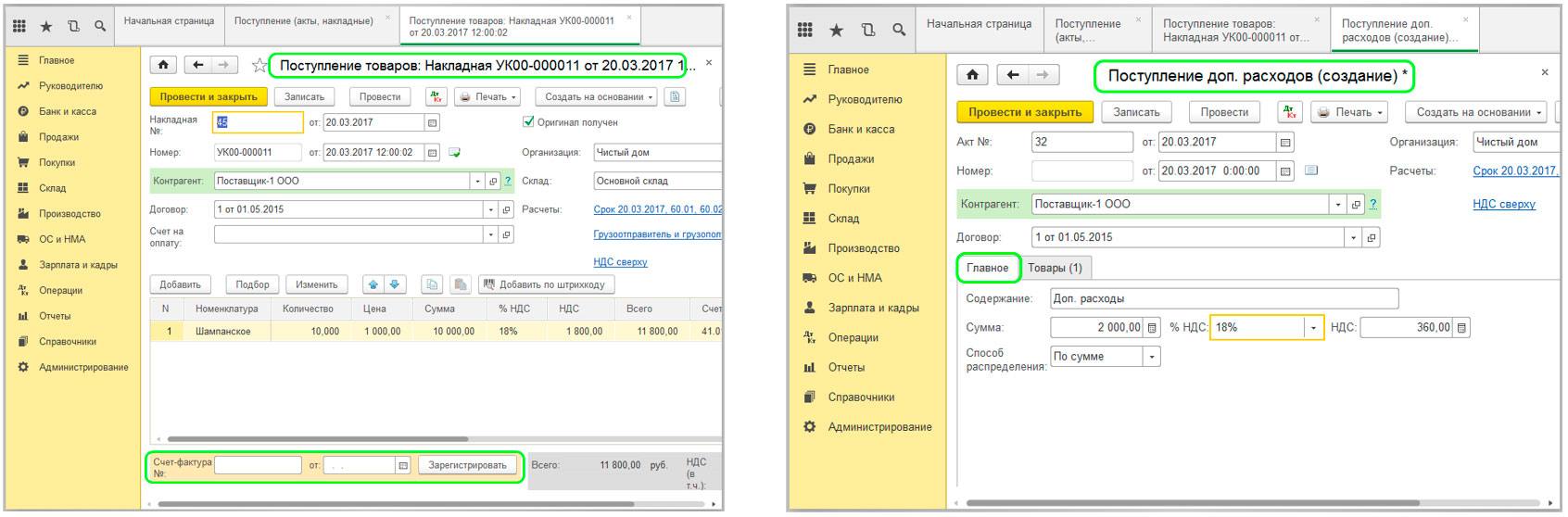

Постановка импортного товара на учет в 1С

Основание постановки на учет товара является Спецификации или Инвойс (счет-фактура) от иностранного поставщика и ДТ (декларация на товары) полученная из таможни

Первым действием в разделе 1С Покупки выбираем функцию Поступление (акты, накладные, УПД) и создаем Поступление «Товары (накладная, УПД)» или «Товары, услуги, комиссии» (если предполагается отражение дополнительных расходов, которые необходимо включить в стоимость товара.

По технике наполнение документа ничем не отличается от обычного оприходования товара от любого из российских поставщиков. Отличаются только:

— заполнение особых параметров в карточке Договора (см. раздел I настоящей статьи);

— наличие обязательно заполненных по каждой позиции товара граф «номер ГДТ» и «страна происхождения».

Номер ГДТ берется из правого верхнего угла самой декларации на товар, страна происхождения – страна происхождения ввезенных товаров:

— ставка НДС — всегда проставляется «без НДС», поскольку сумма налога на добавленную стоимость иностранным поставщиком не предъявляется, а уплачивается таможенному органу в составе таможенного платежа.

После заполнения документа Поступление Товаров, на его основании (или через раздел Покупки) создается документ ГДТ по импорту.

На первой вкладке данного документа «Главное» заполняются все поля:

— таможня – ФТС,

— номер ГДТ,

— депозит — договор с таможней, который был внесен в программу при заведении карточки контрагента,

— сумма таможенного сбора (сумма после кода 1010 под разделами 48 и 49 в ГДТ:

— сумма таможенного штрафа заполняется только, если о таковом имеется информации в ГДТ.

— расчеты. Необходимо выбрать счет учета расчетов с контрагентом сч.76.09 (либо любой другой, который вы выделили под расчеты с ФТС).

Также обязательно необходимо проверить наличие галочки на пункте НДС. Отразить вычет НДС в книге покупок. Если данная галочка не стоит – поставить.

В зависимости от условий расчетов и оплаты по договору, заполнение первой вкладки ГДТ по импорту может выглядеть примерно так:

Если в декларации на товар содержится несколько кодов ТН ВЭД, тогда во вкладке Разделы ГДТ необходимо добавить столько разделов, сколько их содержится в ГДТ. При этом для каждого раздела ГДТ необходимо откорректировать табличную часть «Товары по разделу» строго по тем позициям товара, какие указаны в ГДТ. Добавлять товары можно на основании ранее созданного Поступления для каждого раздела отдельно, поочередно удаляя лишние позиции номенклатуры.

Заполнять разделы удобнее поочередно, выбрав сначала список товаров, указав их таможенную стоимость, затем выбрав процентные ставки пошлины и НДС. И затем переходить к следующему.

После наполнения документа необходимо подбить общие суммы пошлины и НДС, и сравнить цифры с итоговыми цифрами данных величин, указанных в ГДТ, для исключения возможных ошибок.

Если все цифры сходятся, документ можно проводить и закрывать. И если никаких дополнительных расходов, которые необходимо включить непосредственно в стоимость товаров, нет, то на этом учет импорта товаров завершен. Программа автоматически распределит все внесенные данные и сформирует все необходимые проводки.

Если требуется отнести на себестоимость импортного товара какие-либо из дополнительных расходов, которые не были включены по контракту и осуществлялись за счет организации-резидента дополнительно (например, доставка товара со склада поставщика до таможенной территории РФ), то такие расходы можно отразить документом «Поступление доп.расходов». На практике данным документом в большинстве случаев пользуются производственные организации, которые закупают сырье, оборудование и прочие товары доя нужд производства. У компаний, которые закупают импортный товар для дальнейшей перепродажи на территории РФ, чаще всего все дополнительные расходы включены в стоимость приобретаемого товара.

Но если такая необходимость возникает, то данные услуги необходимо разнести в документе Поступления импортного товара. Если при первичном оформлении поступления товар использовался Вид операции – Товары, то в данном документе необходимо сменить Вид операции на Товары, услуги, комиссии. Заполнить все обязательные поля во вкладке Услуги и на основе данного документа сформировать документ «Поступление доп.расходов».

Тонкости в учете импортного товара при оформления документации

При импорте товаров могут появляться другие затраты в виде пошлин, сборов, налогов и других платежей, которые необходимо оплатить за оформление груза на таможне. Как правило, эти затраты включены в себестоимость импортируемых товаров.

Также надо определить учетную стоимость импортируемого товара, которая включает в себя перерасчёт иностранной валюты в российские рубли.

Специфика, инвойс и внешнеторговый контракт оформляются на двух международных языках — русский и китайский. Обязательно указание языка, который будет считать основным. На каждом из документов должна стоять подпись бухгалтера и руководителя, а также печать импортера.

Важно! Перевод документации должен быть точным, во избежание судебных исков, споров и потери времени. Поэтому многие покупатели из России обращаются к организации по комплексному обслуживанию перевозок товаров из Китая.

Контроль при бухгалтерском учете импортируемых товаров

При бухгалтерском учете импортных операций важно избегать ошибки и необходим учесть следующие моменты:

- конвертирование валюты на дату подачи ДТ по курсу ЦБР;

- отражение в бухгалтерском учете НДС (уплаченного при таможенном оформлении);

- корректный перевод документации на два языка: покупателя и импортера;

- корректная корреспонденция счетов.

Правильное проведение бухгалтерского учета без ошибок зависит от опыта самого бухгалтера.

Чтобы успешно сотрудничать с китайскими поставщиками, рекомендуется заранее изучить всю информацию о требованиях к сделкам и необходимой документации для долгосрочного сотрудничества без споров, претензий и судебных разбирательств.

Остались вопросы? Мы вам перезвоним

Еще в Статьи

Разные даты на отметках товар вывезен и выпуск разрешен

Разные даты на отметках «товар вывезен» и «выпуск разрешен» Все участники внешнеэкономической деятельности при торговых сделках с зарубежными партнерами обязаны оформлять процедуру экспорта. Сотрудники Федеральной…Читать далее →

Как происходит растаможка товаров

Как происходит растаможка товаров Все товары, пересекающие границу страны должны быть растаможены или по-другому пройти таможенную очистку. Импортер/экспортер обязан задекларировать их, заполнить положенные документы и…Читать далее →

Экспорт товаров двойного назначения

Оформление товаров группы прикрытия на экспорт В этой заметке мы рассмотрим информацию о документах в сфере экспортного контроля, касающихся товаров двойного назначения. Их еще называют…Читать далее →

Источник: ved31.ru

Уплата и восстановление НДС при импорте товаров из Китая в Россию

Импорт из Китая и восстановление НДС при нем — эти процедуры имеют особенности, связанные как со страной ввоза, так и с предназначением ввезенного товара. Рассмотрим, в чем заключаются эти особенности.

Вам помогут документы и бланки:

- Варианты законодательного регулирования вопросов импорта

- Начисление и уплата НДС при наличии таможни

- Особенности вычета таможенного НДС

- Отражение ввозного НДС в бухучете и в декларации по НДС

- Когда возникает необходимость восстановить таможенный НДС?

- Итоги

Варианты законодательного регулирования вопросов импорта

Правила, регулирующие порядок начисления НДС при ввозе товаров на территорию России, делятся на две группы, относящиеся к странам:

- входящим в Евразийский экономический союз (ЕАЭС);

- не являющимся членами ЕАЭС.

Членов ЕАЭС немного. Это Россия, Армения, Белоруссия, Казахстан и Киргизия. Для них существует единый документ, устанавливающий правила налогообложения при ввозе (Договор о ЕАЭС, подписанный в Астане 29.05.2014). Согласно этим правилам сумма НДС определяется не на таможне (ее между этими странами нет), а после принятия товаров налогоплательщиком на учет.

Процедура сопровождается составлением дополнительных форм налоговой отчетности. Для платежа по налогу и подачи отчетов по нему действуют особые сроки, приходящиеся на месяц, наступающий после месяца ввоза. Платится такой налог в налоговый орган.

Не члены ЕАЭС — это все прочие страны, и в их число входит Китай. Между Россией и этими странами таможня существует, и соответственно, применяется таможенное законодательство (ТК РФ и документы, публикуемые ГТК РФ), требующее уплаты НДС в момент ввоза в качестве одного из условий, позволяющих осуществить выпуск товара на территорию России (приказ ГТК РФ от 07.02.2001 № 131).

Применять обе группы правил в части обложения ввозимого товара НДС требуется не только плательщикам этого налога, но и тем, кто ими не является, т. е. лицам, работающим на спецрежимах, а также тем, кто освобождается от необходимости уплачивать налог по ст. 145 НК РФ.

Начисление и уплата НДС при наличии таможни

Товар, проходящий через таможню, подлежит обязательному обложению налогом на добавленную стоимость (п. 1 приложения к приказу ГТК РФ № 131), если не входит в число освобождаемых от этого налога.

В каком случае можно не уплачивать НДС при ввозе товаров из Китая, рассказали эксперты КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Начисляется необходимая к уплате сумма при оформлении грузовой таможенной декларации (ГТД) по ставкам налога, применяемым в России и зависящим от вида ввозимого груза (20% или 10%). Базой налогообложения становится таможенная стоимость товара, увеличиваемая на суммы ввозной таможенной пошлины и акцизов (п. 5 приложения к приказу ГТК РФ № 131).

Расчет следует делать раздельно по каждой группе товаров, имеющих одно наименование, выделяя среди них облагаемые и не облагаемые акцизами, а также являющиеся продуктами переработки, направлявшимися ранее для этой цели с территории России (п. 7 приложения к приказу ГТК РФ № 131). Итоги раздельных расчетов суммируются для получения общей суммы налога, показываемого в конкретной ГТД (п. 12 приложения к приказу ГТК РФ № 131).

Оплата НДС является одним из обязательных условий для выпуска товаров с таможни. Уплатить его сумму надо в адрес таможенного органа. Поэтому налогоплательщики, регулярно осуществляющие ввоз, чтобы не допускать задержки выпуска, перечисляют в этот орган авансовые платежи, в счет которых засчитывается необходимая сумма.

ВАЖНО! С 2023 года почти все налоги уплачиваются на ЕНС в составе ЕНП. НДС, уплачиваемый на таможне, не относится к этой категории налогов.

Разрешена уплата налога лицом, не являющимся декларантом (п. 2 приложения к приказу ГТК РФ № 131). Таким лицом обычно становится российский посредник (письма Минфина России от 07.07.2016 № 03-07-08/39774 и от 02.07.2015 № 03-07-08/38192) или таможенный представитель (письмо Минфина России от 15.06.2016 № 03-07-08/34569). Уплата налога, осуществленная иностранным поставщиком или по его поручению, возможна, но не позволит в дальнейшем применить вычет по нему (письмо Минфина России от 14.06.2011 № 03-07-08/188).

В числе освобождаемых от ввозного НДС товаров (ст. 150 НК РФ, п. 13 приложения к приказу ГТК РФ № 131) есть те, для которых такая прерогатива связывается с определенным назначением их использования. Если же товар окажется используемым с иной целью, то придется начислить налог и уплатить не только его сумму, но и пени с даты ввоза, а в некоторых случаях и штраф (пп. 14, 21 приложения к приказу ГТК РФ № 131).

Особенности вычета таможенного НДС

Уплаченный при ввозе товаров НДС можно брать в состав вычетов по налогу, начисляемому к уплате при продажах на территории России (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Необходимые для его включения в вычеты условия (принятие товара к учету; предназначение для операций, облагаемых НДС; уплата налога) оказываются выполненными в момент ввоза, т. е. право на вычет возникает сразу после выпуска с таможни. Причем установление договором поставки особого момента перехода права собственности, наступающего позднее даты ввоза, значения не имеет, поскольку полученный товар всё равно принимается к учету, но только за балансом (письма Минфина России от 22.07.2016 № 03-03-06/1/42943 и ФНС России от 26.01.2015 № ГД-4-3/911).

Документом, подтверждающим сумму начисленного при ввозе налога, является ГТД. И она же выполняет роль счета-фактуры при включении сведений о вычете в книгу покупок, т. е. в графе 3 книги следует указывать номер и дату ГТД, сопровождающей ввоз (подп. «е» п. 6 раздела II приложения 4 к постановлению Правительства РФ от 26.12.2011 № 1137). ГТД, оформленную электронно (ЭТД), следует иметь в бумажной копии (письмо Минфина России от 02.03.2015 № 03-07-08/10606).

Однако одну только ГТД ИФНС при проверке права на вычет считает недостаточной для подтверждения факта уплаты налога и запрашивает у налогоплательщика дополнительную информацию об осуществлении платежей. Особенное значение такое подтверждение приобретает в случаях, когда уплата НДС на таможне осуществляется авансом. Для получения сведений о сделанных по конкретным ГТД платежах налогоплательщику придется сделать запрос в таможенный орган о выдаче ему документа, подтверждающего привязку выполненных им перечислений к конкретным декларациям (письмо ФНС России от 24.04.2018 № ЕД-4-15/7800). Действующая форма такого документа утверждена приказом ФТС РФ от 23.12.2010 № 2554.

Отражение ввозного НДС в бухучете и в декларации по НДС

В бухучете начисленный по ГТД НДС отражают проводкой Дт 19 Кт 68. Уплата его в зависимости от того, как уплачивается налог, будет показана:

- как прямой платеж по конкретной ГТД — Дт 68 Кт 51;

- как зачет соответствующей суммы в счет ранее сделанных на таможню авансовых платежей — Дт 68 Кт 76.

Вычет отобразится проводкой Дт 68 Кт 19.

Неплательщики налога на добавленную стоимость, несмотря на наличие обязанности уплачивать ввозной налог, не имеют права принять его в вычеты, уменьшающие НДС, начисляемый при реализации на территории России (поскольку не платят его). Им надлежит включать уплаченные на таможне суммы в стоимость товара (подп. 1 п. 2 ст. 171, п. 2 ст. 170 НК РФ).

Также следует поступить и налогоплательщику, если он намеревается использовать ввезенное для операций, не облагаемых НДС.

Учтенный в вычетах ввозной налог, уплаченный на таможне, отразится в декларации по налогу на добавленную стоимость формы КНД 1151001, формируемой ежеквартально, где попадет в специально предназначенную для него строку 150 раздела 3.

Как рассчитать налоговую базу при импорте из стран, не входящих в ЕАЭС, в деталях разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Когда возникает необходимость восстановить таможенный НДС?

Таможенный НДС должен восстанавливаться в случаях, предусмотренных законодательством. Все ситуации восстановления перечислены в п. 3 ст. 170 НК РФ, но к налогу, уплачиваемому на таможне, будут иметь отношение лишь такие из них: передача ввезенного имущества в уставный капитал юрлиц;

- налогоплательщик, не использовавший импортированный товар, становится неплательщиком налога или начинает применять его для операций, не требующих начисления НДС;

- налогоплательщик становится получателем возмещения бюджетом затрат, связанных с ввозом товара на территорию России.

Восстановление осуществляется, когда для него возникают основания. При переходе на спецрежим это происходит в последнем налоговом периоде, предшествующем началу применения спецрежима.

В бухгалтерских проводках восстановление налога отобразится так:

- Дт 19 Кт 68 — начислена сумма, подлежащая восстановлению;

- Дт 01 (10, 41) Кт 19 — налог учтен в стоимости товара.

В ежеквартально формируемой декларации по НДС восстановленные суммы тоже попадут в раздел 3, но в строку 090, относящуюся к начислениям.

Итоги

НДС при ввозе товаров в Россию из Китая начисляется по правилам таможенного законодательства. Его сумма отражается в грузовой таможенной декларации (ГТД). Уплата налога является обязательным условием для выпуска товара на территорию России.

Уплаченный на таможне ввозной налог можно брать в вычеты по НДС. Условия принятия в вычеты — оприходование товара, предназначенность его для облагаемых налогом операций, уплата налога — выполняются в момент выпуска на территорию России. В книге покупок такой налог отражается с отсылкой к номеру и дате ГТД. ИФНС может потребовать от налогоплательщика оформленный таможней документ, подтверждающий уплату налога по конкретной ГТД, в случае осуществления авансовых платежей по НДС в адрес таможенного органа. В обычной квартальной декларации по НДС для указания ввозного налога, уплаченного на таможне, предусмотрена отдельная строка.

В случаях, предусмотренных ст. 170 НК РФ, таможенный НДС должен восстанавливаться. В обычной квартальной декларации по НДС для восстанавливаемых сумм тоже отведена отдельная строка, в которую войдет и НДС, уплаченный на таможне, если его потребуется восстановить.

Источник: nalog-nalog.ru