Не удивляйтесь, дорогие мои читатели блога Финвер! Я знаю, что Вы знаете основы бухучета!

А как же! Вы же у меня финансовые директора, собственники бизнеса и бухгалтеры! Улыбнулись, мои таланты? Да-да, я всех помню, люблю и благодарю за обратную связь!

А теперь внимание, вопрос:

Вы знаете хотя бы один качественный ресурс, где новичку можно было бы быстро ознакомиться с основами бухучета и понять гениальную логику двойной записи?

Вот и я не знаю. Меня недавно спросили об этом, и я нашла учебник, по которому в свое время училась, и чуть в обморок не упала. Да если бы я тогда не заболела и не осталась в больнице наедине с этой книгой на 5 дней, я бы никогда не изучила бухучет. Да что тут говорить, посмотрите сами главу про двойную запись стр.11 — 17

Посмотреть учебник

Захотелось читать дальше?

Тогда скачайте весь раздел «Бухгалтерский баланс. Счета. Двойная запись» (стр.11- 17) по этой ссылке

Баланс предприятия: как его читать и для чего нужен #5

Качественный материал, с этим не спорю, но нудный.

И поэтому, я решила написать так, как я бы хотела, чтобы объяснили мне, так что

читайте дальше — и Вы влюбитесь в бухучет!

Облачная 1С:Бухгалтерия

+ 1С-Отчетность

идеальное решение для настоящего бухгалтера

Итак, давайте начнем. В бухучете есть:

1) свой язык — это план счетов и бухгалтерская терминология ,

2) свой закон — это двойная запись,

3) и свои правила, которые устанавливаются государством.

Сейчас мы все это по-порядку рассмотрим. Начнем с главного понятия в бухучете, ради которого этот учет и существует: актив . Какая у Вас ассоциация?

Имущество! Да, имущество — это активы! Бухгалтерский термин АКТИВ понятен каждому.

Обратите внимание, что, впервые употребив слово актив, я выделила его красным. Так я буду делать и далее, впервые употребляя специальные бухгалтерские термины в этой статье.

Активы — это имущество

Для того, чтобы показать перечень активов организации, в бухучете принято использовать план счетов (цифровые коды). Например,

01 — оборудование (или основные средства — это бухгалтерский термин),

10 — материалы,

41- товары,

50 — наличные деньги,

51 — деньги на расчетном счете.

План счетов — это цифровые коды, не пытайтесь их запомнить, просто знайте, где посмотреть

Бухучёт: как «читать» баланс

Зачем нужен бухучёт? Нужно ли предпринимателю разбираться в этой теме и насколько детально? Так ли необходимо главе небольшого бизнеса вникать в нюансы, связанные с бухучётом, или оставить это на усмотрение своего бухгалтера? Скажем сразу: понять, а уж тем более освоить бухучёт за пять минут, – не получится. Это достаточно сложная тема, требующая не только знаний, но и практики.

Данной публикацией мы продолжаем серию небольших разъясняющих статей об основах этой науки. В предыдущей статье разъяснялись базовые принципы и термины. А эта публикация посвящена тому, как правильно читать баланс.

Отчет баланса. Как читать и понимать?

Что такое баланс

Бухгалтерский баланс – это систематизированный и сгруппированный отчёт о состоянии и составе активов и пассивов фирмы. По сути – это универсальная форма отчёта организации, по которой, взглянув буквально на шесть сумм, можно оценить устойчивость ее финансового состояния. А если взять последовательность таких отчётов за несколько отчётных периодов, то статический «снимок» превратится в динамическую картинку.

Бухгалтерский баланс – это публичный отчёт. Поэтому при заключении крупной (по вашим меркам) сделки вы имеете право ознакомиться с балансом вашего потенциального партнёра. И именно по причине необходимости оценки финансового состояния вашей фирмы банки требуют предоставить балансовые отчёты: текущий и за несколько предшествующих периодов. (Важно! Баланс составляется не в течение месяца, а по его окончании!)

Первое, что необходимо знать и помнить, – баланс он потому и баланс, что предполагает равенство итогов по активам и пассивам. Именно к такому результату нас приводит применение двойной записи. То есть всё, чем владеет фирма как субъект гражданских правоотношений, имеет свои источники. Так, информация о наличии денежных средств содержится в активе баланса, а источники появления этих средств (уставный капитал, кредиты и займы и пр.) в пассиве.

Хочется предостеречь от попытки рассмотреть связь активов с источниками их возникновения непосредственно в балансе! Баланс – обобщённая форма, итог, а связь между объектами учёта непосредственно отражается в бухгалтерской проводке, или иначе – в той самой двойной записи, рассмотренной в предыдущей статье.

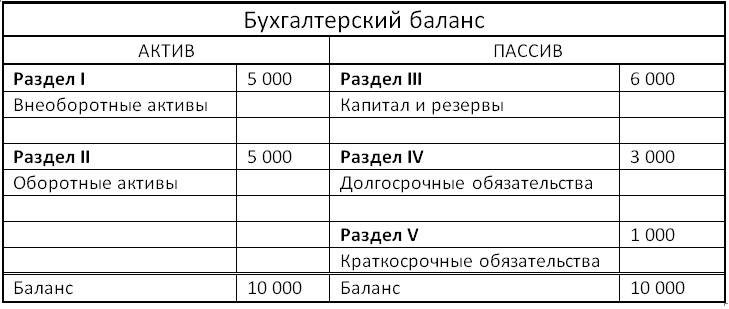

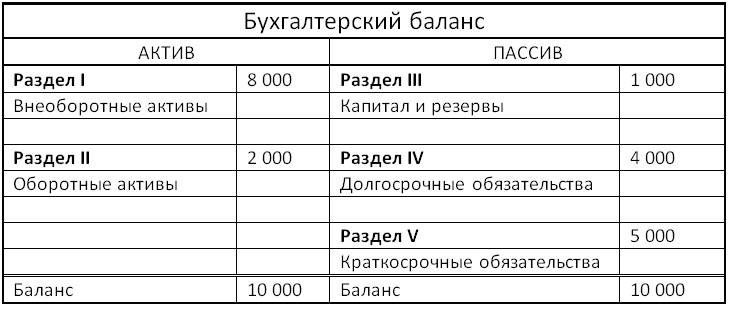

Что же это за суммы в балансе, которые дают возможность быстрой оценки? Давайте посмотрим на несколько примеров. (Форма баланса для целей статьи максимально упрощена).

Примеры балансов

Для удобства сравнения все приведённые для примера балансы имеют один и тот же итог, выраженный в тысячах рублей.

Но сначала – немного терминологии для понимания составляющих баланса:

Внеоборотные активы — это всё то, что служит бизнесу долго. Это оборудование и основные средства (станки, автомобили, здания), а также всё, что бизнес строит для дальнейшего использования в процессе деятельности. Это зарегистрированные товарные знаки и лицензии, исключительные права на разработки, изобретения, программы и т.д. Сюда же относится стоимость деловой репутации фирмы.

Оборотные активы – это деньги, товары, материалы, ценные бумаги, дебиторская задолженность и т.п.

Капитал и резервы – это собственные средства фирмы, уставный капитал, нераспределенная прибыль и др.

Долгосрочные и краткосрочные обязательства – это кредиты, займы, непогашенные отгрузками авансы клиентов, и неоплаченные товарные кредиты (долги перед поставщиками), а также невыплаченная зарплата сотрудников. Краткосрочными считаются обязательства со сроком погашения до 12 месяцев, а долгосрочными – больше года.

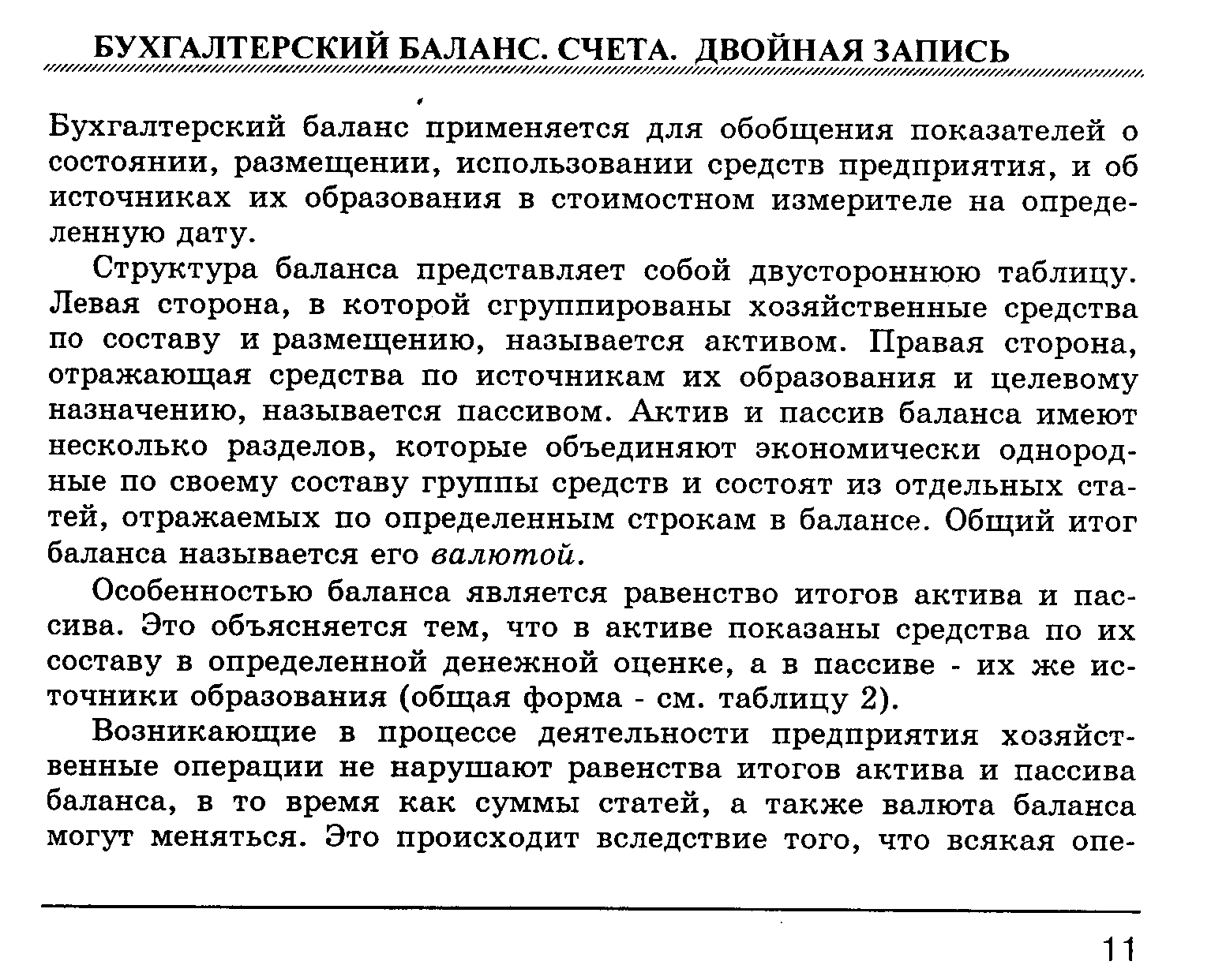

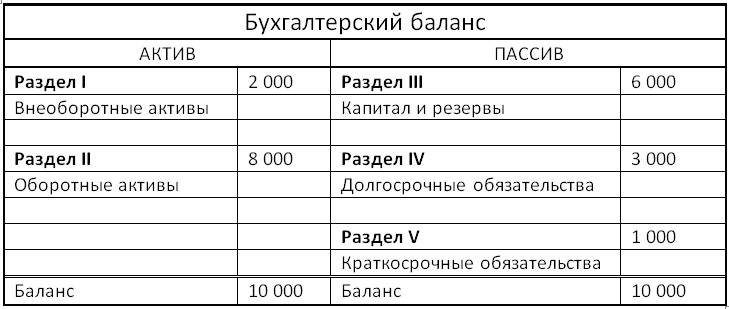

Первый баланс показывает довольно благополучное состояние фирмы. Нужно отметить, что понятия «Внеоборотные активы и «Оборотные активы» отражают еще и скорость, с которой активы могут быть переведены в деньги (самый быстрый по скорости оборота актив!) в случае возникновения необходимости погашения всех кредиторских обязательств. В первом балансе мы видим, что краткосрочные обязательства могут быть обеспечены оборотными активами (детализация структуры каждого раздела выходит за рамки данной статьи).

Таблица I

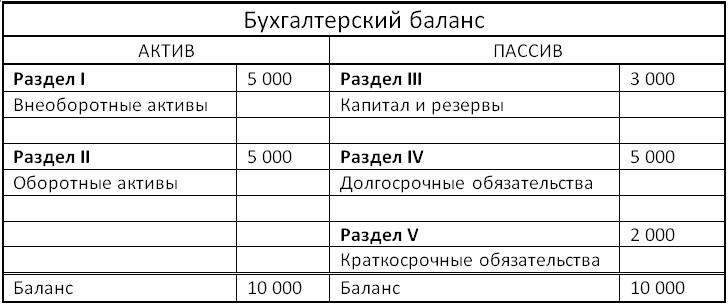

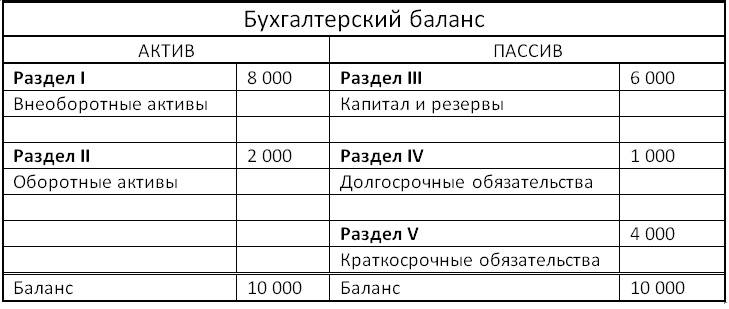

В следующем балансе финансовое состояние фирмы уже более критично – сумма оборотных активов равна сумме краткосрочных обязательств. Выплачивая кредиторскую задолженность, можно остаться без оборотных активов! Или лишиться части внеоборотных.

Таблица II

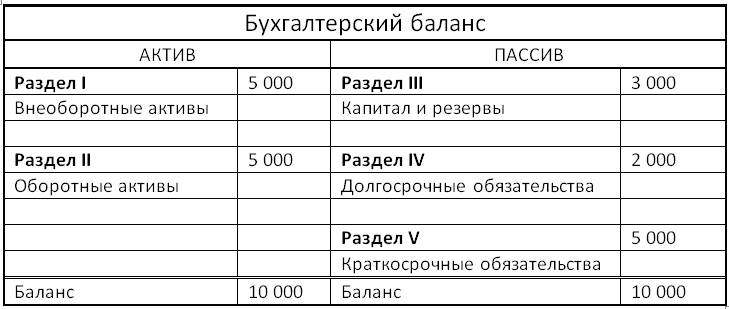

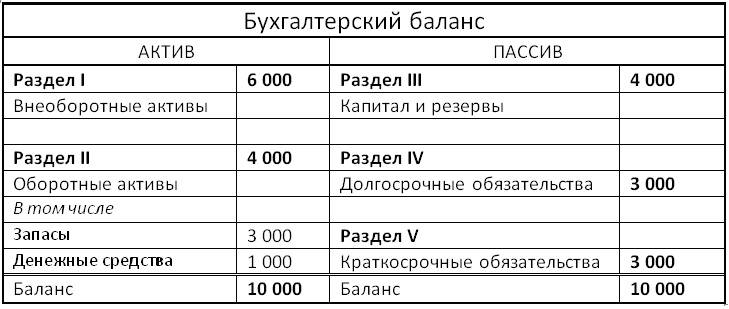

В этом балансе мы видим, что фирма достаточно хорошо обеспечена собственным капиталом и имеет незначительное количество краткосрочных кредиторских обязательств к погашению в краткосрочной перспективе.

Таблица III

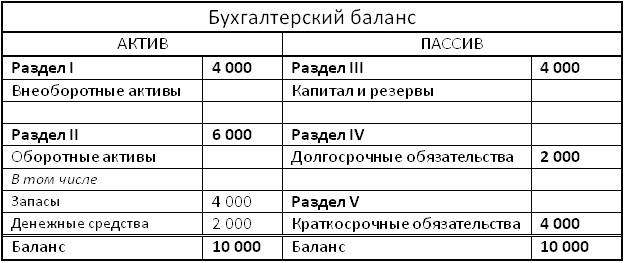

По сравнению с предыдущим, этот баланс имеет иное распределение внутри актива, что может говорить о том, например, что есть достаточное количество оборотных активов по сравнению с обязательствами; возможно, есть не только собственные денежные средства и материальные запасы, но и вложения, например, в дебиторскую задолженность – либо в виде задолженности покупателей, либо в форме векселей и т.п.

Таблица IV

Здесь мы видим уже довольно критичную ситуацию – оборотных средств недостаточно для погашения краткосрочных обязательств, это сигнал владельцу или руководству, что может наступить момент, когда предъявляемые к оплате требования кредиторов могут вынудить к продаже части внеоборотных активов. Это может быть не только оборудование, но и, в том числе, долгосрочные вложения в уставные капиталы других предприятий.

Таблица V

На двух следующих иллюстрациях детализирован раздел оборотных активов. В обоих случаях тревожных симптомов не наблюдается.

Таблица VI

Таблица VII

А вот в этом случае ситуация вновь критическая.

Таблица VIII

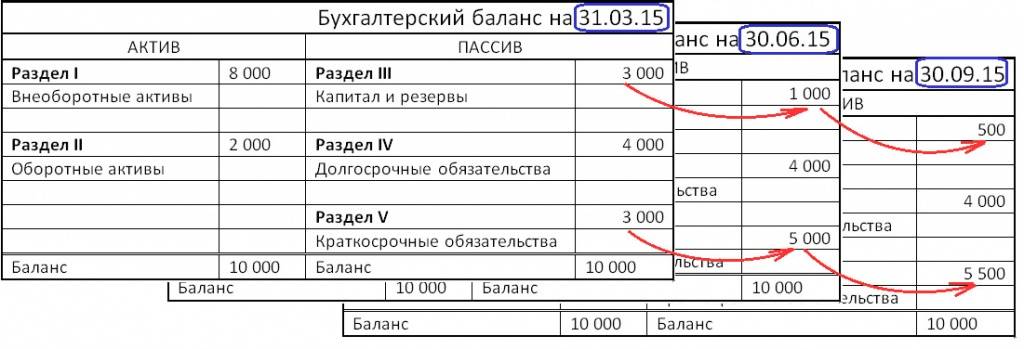

Рассмотрим теперь динамический анализ баланса.

Таблица IX

Если мы положим рядом балансы фирмы за несколько смежных периодов, и примем для примера за константу показатели актива баланса, то увидим, что фирма удерживает свою валюту баланса лишь за счёт увеличения краткосрочных обязательств. Какие именно это обязательства – можно видеть лишь в полном балансе, где расшифрованы составляющие того или иного раздела. Краткосрочные обязательства могут быть составлены из невыплаченных сумм работникам, из взятых краткосрочных кредитов и займов, а, возможно, «кредиторка» увеличивается за счёт непоставленных покупателям и заказчикам товаров, работ или услуг, при наличии предоплаты от них. Итогом такой динамики является скатывание фирмы в убыточность – уменьшается сумма собственных средств (раздел III – «Капитал и резервы»). Очень вероятно, что при такой динамике руководство фирмы получит отказ при обращении за очередным кредитом.

Источник: biz360.ru

Как читать баланс

Бухгалтерский баланс – это основная форма отчетности любой организации, показывающая ее финансовое положение на определенную дату. Информация, содержащаяся в этом документе, полезна не только сотрудникам бухгалтерии, но и управленческому составу, акционерам и инвесторам, ведь это довольно точный индикатор финансового «здоровья» компании. Как же читать бухгалтерский баланс?

Статьи по теме:

- Как читать баланс

- Как рассчитать баланс

- Как проверить бухгалтерский баланс

Вам понадобится

- Бухгалтерский баланс, калькулятор, внимательность

Инструкция

Предварительный анализ баланса

Получив на руки баланс, сначала изучите его внешний вид, оцените правильность оформления. Бухгалтерский баланс должен соответствовать стандартной форме, содержать полное название организации, дату составления и все необходимые реквизиты. Посмотрите, соблюдено ли равенство активов и пассивов, и проследите, как изменилась валюта баланса (т.е. итоговая сумма по активу или пассиву). Если она уменьшилась или осталась неизменной – это тревожный сигнал, требующий дополнительных исследований.

Анализируем активы баланса

Как вы наверняка знаете, баланс имеет два крупных раздела – активы предприятия (т.е. его экономические ресурсы) и пассивы (источники формирования ресурсов). Это и есть укрупненная структура баланса.

Анализировать активы и пассивы нужно двумя способами: горизонтально, т.е. сравнивая величину каждой статьи с ее значением на предыдущую дату, и вертикально, т.е. определяя долю наиболее важных статей баланса в его валюте. Особое внимание уделите основным статьям.

Сопоставьте темпы роста внеоборотных и оборотных активов – в общем случае рост оборотных активов должен опережать увеличение внеоборотных, это свидетельствует о мобильности капитала. Проследите изменения величины дебиторской задолженности – ее рост может отражать необходимость более настойчивой работы с дебиторами. В то же время увеличение размера долгосрочных вложений – это показатель активной инвестиционной политики предприятия, которая, к сожалению, не всегда оправданна, т.к. отвлекаются средства от основной деятельности. Помимо перечисленных, очень важна статья «Запасы», ее также необходимо регулярно отслеживать, чтобы избежать «затоваривания» (в меньшей мере это относится к торговым организациям).

Изучаем пассивы баланса

При анализе пассивов баланса в первую очередь обратите внимание на соотношение собственного и заемного капитала. Чем больше доля заемного капитала, тем выше риск оказаться в ситуации неплатежеспособности. Подсчитайте темпы прироста собственного капитала: если они опережают темпы прироста заемного, это положительный момент. Положительно оценивается и рост доли резервов, фондов и нераспределенной прибыли, т.к. это отражает эффективность хозяйственной деятельности. Что касается заемного капитала, доля долгосрочных обязательств должна преобладать, это создает основу финансовой устойчивости предприятия.

Считаем финансовые коэффициенты

Анализ баланса, помимо изучения его динамики и структуры, обязательно включает в себя расчет финансовых коэффициентов, характеризующих его ликвидность и платежеспособность организации, а также ее финансовую устойчивость. Здесь вам придется вооружиться калькулятором, т.к. коэффициентов этих – великое множество.

В первую очередь рассчитайте чистые активы (порядок их расчета подробно описан в Письме Минфина от 05.08.1996г.), коэффициент финансовой автономии (отношение собственного капитала к валюте баланса). Затем оцените ликвидность баланса путем расчета трех коэффициентов: текущей, быстрой и абсолютной ликвидности. Эти показатели позволят вам составить достоверную картину положения компании. В дальнейшем следует подробно рассмотреть «больные места» баланса, т.е. те моменты, которые вы не смогли оценить однозначно.

Источник: www.kakprosto.ru