Привет на связи Василий Жданов в статье рассмотрим базовое понятие в финансовом анализе : чистый оборотный капитал. По величине индекса можно определить, насколько компания может самостоятельно справиться с обязательствами. Показатель определяет независимость предприятия от краткосрочных внешних источников финансирования.

По чистому оборотному капиталу (ЧОК) устанавливают платежеспособность в краткосрочном периоде, продолжительностью до года. Расчетный индекс ЧОК указывает величину остатка оборотных активов, очищенного от краткосрочных обязательств. Величина ЧОК формируется за счет собственных средств предприятия и долгосрочных обязательств. Показатель ЧОК также называют рабочим капиталом – суммой, находящейся в обороте.

Оптимальная величина чистого оборотного капитала

Расчет величины ЧОК необходим предприятию для определения количества ресурсов, потребляемых в процессе текущей деятельности, свободных от текущих обязательств. На основе информации о величине показателя выстраивается схема нормирования и финансирования оборотного капитала. При использовании данных о ЧОК учитывается внутренняя политика управления оборотыми средствами.

11 1 Понятие оборотного капитала

Предприятия используют несколько методов использования оборотного капитала:

- Консервативный, предполагающий обеспеченность оборотными средствами в полном объеме, наличие сверхнормативных запасов на случай возникновения неконтролируемых форс-мажорных обстоятельств.

- Умеренный, обеспечивающий достаточное количество оборотных активов, поддерживающих нормальное безостановочное ведение бизнеса.

- Агрессивный, суть которого заключается в обеспечении нормального режима жизнедеятельности предприятия при отсутствии резервов и запасов.

Имеется зависимость величины значения ЧОК от выбранного метода.

Пример характеристики показателя в случае использования консервативного метода. Для обеспечения консервативного способа увеличивают внешние источники финансирования путем привлечения краткосрочных обязательств. Показатель ЧОК при этом показывает уровень выше оптимального значения. Предприятие должно стремиться к увеличению ЧОК с учетом того, что значительный рост индекса за счет сверхнормативных запасов не является положительных показателем. Необоснованно высокий ЧОК говорит о низкой деловой активности и оборачиваемости капитала.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Формула расчета показателя ЧОК

Показатель ЧОК является расчетной величиной. При исчислении размера чистого оборотного капитала используют данные формы 1 бухгалтерского баланса (ББ).

Оборотный капитал в финансовой модели

ЧОК = ОА – КП, где ОА – оборотные активы, КО – краткосрочные обязательства. С учетом кодировки, применяемой к строкам ББ, используется формула:

Пример расчета ЧОК предприятия. По данным баланса предприятие имеет по состоянию на отчетную дату: оборотные активы в сумму 120 000 рублей, задолженность по краткосрочным займам на сумму 35 000 рублей, кредиторскую задолженность поставщикам в размере 23 000 рублей. Величина показателя ЧОК составила: ЧОК = 120 000 – 35 000 – 23 000 = 62 000 рублей. Показатель получен со знаком «плюс». После расчета необходимо провести сравнение величины с достаточным минимальным нормативом.

Коэффициент рентабельности чистого оборотного капитала

Важно! Наряду с показателем чистого оборотного капитала для финансового анализа используют коэффициент рентабельности ЧОК – доходности, полученной от вложения рубля.

Рчок = Пч / ЧОК х 100%, где Рчок – рентабельность чистого оборотного капитала, Пч – чистая прибыль. Для расчета используется средняя величина показателя ЧОК, рассчитанная за период. Коэффициент рассчитывается по итогам годового периода. При использовании квартального или иного периода данные умножаются на число отчетных периодов года.

По изменению индекса определяют рост или снижение экономических показателей, способность использования активов для получения прибыли.

| Условие | Рост величины коэффициента | Снижение размера индекса |

| Чистая прибыль | Увеличение показателя | Уменьшение величины |

| Оборачиваемость активов | Увеличение значения | Уменьшение размера |

| Изменение цены продукции | Рост при условии уменьшения или равных затрат | Снижение цен на продукцию при условии увеличения или равных затрат |

Сравнение полученного показателя с его оптимальной величиной

Аналитики производят сравнение фактического размера чистых оборотных активов с нормативной величиной ЧОК. Под нормативным уровнем понимают достаточную величину ОА, необходимую для конкретной компании. Достаточная величина ЧОК определяется путем проведения анализа для каждого конкретного предприятия. Полученная в результате сравнения информация выявляет уровень платежеспособности компании.

| Соотношение с достаточным ЧОК | Характеристика | Особенности |

| Величина показателя, превышающего размер оптимального норматива ЧОК | Полученное значение свидетельствует о неэкономном расходовании ресурсов, затоваренности, значительной величине дебиторской задолженности и сверхнормативных запасов. В результате неэффективного ведения хозяйств предприятие будет испытывать дефицит текущих средств | Значительное превышение оптимальной потребности признается негативным показателем. Необоснованный рост в отдельных случаях связан с дополнительной эмиссией акций, привлечением нерациональных кредитов |

| Размер показателя ниже уровня оптимального значения ЧОК | При показателе коэффициента выше нуля (превышения активов над обязательствами) компания сохраняет возможность отвечать по текущим обязательствам, краткосрочным займам и кредитам | Одновременно выявляется недостаток ресурсов, указывающий на возможность неплатежеспособности. Указывает на вероятность низкой рентабельности и нерационального использования ресурсов |

| Величина ЧОК, равная нулю | Указывает на формирование оборотных средств за счет собственного и краткосрочного заемного капитала, свидетельствует о том, что все доступные средства направлены на использование в обороте | Ситуация преимущественно возникает на стадии начала ведения деятельности, имеющейся после регистрации компании. Для действующего в течение длительного времени предприятия показатель требует мониторинга |

| Значение ЧОК ниже нулевой отметки | Свидетельствует об отсутствии средств для содержания оборотных активов и финансовой стабильности. Покрытие потребности в ОА покрывается исключительно за счет земного капитала | Отрицательная величина показателя (превышение обязательств над оборотными активами) указывает на убытки, приводящие в худшем варианте развития к банкротству |

Показатель ЧОК на уровне ниже нулевой отметки считается рискованным для инвесторов и собственников компании. При выявлении отрицательного ЧОК необходим пересмотр структуры заемных средств с увеличением доли долгосрочного кредитования в общей массе.

Нормативное значение показателя ЧОК

Достаточный размер ЧОК предприятия, признаваемый нормативным значением, отличается в зависимости от отрасли ведения деятельности и индивидуальных характеристик предприятия. Общие унифицированные нормативы ЧОК не разработаны. Даже в рамках одного предприятия показатель меняется по периодам. Нормирование оборотных средств является обязательным условием ведения хозяйства.

Минимальная (достаточная) величина ЧОК определяется как сумма средств, необходимых для финансирования низколиквидных запасов. К объектам с низкой ликвидностью относят преимущественно запасы, хранящиеся в сырье и материалах, а также незавершенном производстве. При выявлении критериев группировки по степени ликвидности используют дополнительные экономические показатели, например, оборачивемости.

При расчете нормативной величины ЧОК меняется формула:

ЧОК мин = Запасы материалов и сырья + Незавершенное производство

Особенности определения величины нормативов ЧОК:

- При расчете нормативной величины в основу заложено правило: средствами собственного капитала должны финансироваться наименее ликвидные запасы из числа оборотных средств. При использовании заемных средств инвестирование направляется на обеспечение запасов с наибольшей ликвидностью.

- В процессе развития компании составляющие элементы запасов меняются с точки зрения ликвидности. Оборотные активы часто переходят с одного уровня ликвидности в другой в связи с прохождением этапов технологического процесса.

- Данные, полученные при расчете показателя, используются только в текущем периоде расчета. При изменении условий ведения деятельности размер показателя меняется, показывает неактуальный размер.

Для получения нормативных показателей требуется сгруппировать оборотные активы по степени ликвидности. Каждое предприятие основывается на индивидуальных условиях. В основу группировки принимается период оборачиваемости. Используют несколько групп ликвидности – высокую, среднюю, низкую. Например, для ОА с высокой ликвидностью в компании может устанавливаться срок конвертации месяц, средней ликвидности – квартал и так далее.

На основании анализа структуры определяется достаточное значение ЧОК по каждому элементу и оборотным средствам в целом. С целью получения актуальной информации норматив и категории ликвидности запасов необходимо регулярно пересматривать. Расчет показателя требуется и при изменении структуры активов, введения новой номенклатуры, дополнительных видов деятельности.

Величина ЧОК выше или ниже оптимального размера

Значительные отклонения показателя ЧОК от оптимальной величины имеют положительные или отрицательные характеристики. Возникающие свойства при колебаниях показателя в одну или другую строну учитываются при ведении деятельности. На практике чаще всего встречается низкое по сравнению с достаточным уровнем ЧОК. Превышение показателя редко возникает в процессе деятельности предприятия.

| Условия | Высокое значение ЧОК | Низкое значение ЧОК |

| Положительная характеристика | Свидетельствует о наличии у предприятия высоких показателей ликвидности и платежеспособности, свободной от текущих обязательств | Показывает рациональное потребление текущих активов, оптимальную оборачиваемость капитала, невысокую закредитованность по долгосрочным договорам |

| Отрицательная характеристика | Указывает, что компания нерационально использует оборотные активы, предназначенные для вложения в производственный процесс. Имеется высокая вероятность использования долгосрочных обязательств | Величина указывает на недостаточное количество оборотных средств и потребность в привлечении заемного капитала. Капитал средств в обороте формируется преимущественно за счет краткосрочных кредитов |

Оптимизация чистого оборотного капитала

На основании полученных данных о допустимой минимальной норме ЧОК и выявления отклонений проводятся мероприятия по оптимизации оборотного капитала. В составе мер применяются:

- Снижение материально-производственных запасов до оптимальной величины согласно установленному методу использования оборотного капитала.

- Пересмотр схем менеджмента, логистики, склада с последующей оптимизацией затрат по операциям.

- Инвентаризация запасов с выявлением низколиквидных активов, подлежащих списанию или реализации.

- Пересмотр условий обязательств по заемным средствам с целью перевода в долгосрочное кредитование.

- Инвентаризация дебиторской и кредиторской задолженности с последующим списанием безнадежных к оплате суммам.

- Контроль условий договоров, пересмотр продолжительности периодов коммерческих кредитов (отсрочек платежа).

В целях предотвращения сбоев в обеспечении оборотными активами компании разрабатывают систему мер по предотвращению рисков.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Источник: finzz.ru

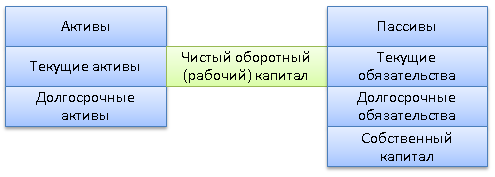

Чистый оборотный (рабочий) капитал

Чистый оборотный (рабочий) капитал (Net Working Capital, NWC) – разность между текущими активами и текущими обязательствами предприятия. Рабочий капитал представляет собой часть оборотных активов, которые финансируются из долгосрочных источников.

Это те оборотные активы, которые остаются у предприятия в случае единовременно полной оплаты краткосрочной задолженности предприятия. Другими словами, это тот запас финансовой устойчивости, который позволяет хозяйственному субъекту осуществлять бизнес, не опасаясь за свое финансовое положение даже в самой критической ситуации (когда все кредиторы предприятия одновременно потребуют погасить образовавшуюся текущую задолженность).

Оптимальная сумма чистого оборотного капитала (чистых оборотных средств) определяется в соответствии с индивидуальными потребностями каждого предприятия и зависит от масштабов и особенностей его деятельности, периода оборачиваемости запасов, дебиторской задолженности, от условий предоставления и привлечения займов и кредитов и т.п. В общем виде формула определения величины чистого оборотного (рабочего) капитала имеет вид:

Чоб = СК + ДЗК — ВА

или

Чоб = ОА — КЗК

Чоб = стр. 290 — стр. 690

Чоб = стр. 1200 — стр. 1500

Где,

Чоб — сумма чистых оборотных активов (чистого рабочего капитала) предприятия;

СК — сумма собственного капитала предприятия;

ДЗК — сумма долгосрочного заемного капитала, используемого предприятием (сумма его долгосрочных финансовых обязательств);

КЗК — сумма краткосрочного заемного капитала, используемого предприятием (сумма его краткосрочных финансовых обязательств);

ВА — общая стоимость внеоборотных активов предприятия;

OA — общая сумма оборотных активов предприятия (его рабочего капитала).

На финансовом состоянии компании отрицательно сказывается как излишек, так и недостаток чистого оборотного капитала (чистых оборотных средств).

Превышение рабочего капитала над оптимальной потребностью в чистом оборотном капитале свидетельствует о неэффективном использовании ресурсов. В свою очередь, дефицит чистого оборотного капитала свидетельствует о неспособности компании погасить свои краткосрочные обязательства в установленные сроки, что может повлечь ее банкротство.

Коэффициент оборачиваемости капитала показывает, насколько эффективно компания использует инвестиции в оборотный капитал, и как это влияет на рост продаж:

Кок = Чистый объем продаж / Чистый оборотный капитал

Чем выше значение показателя, тем более эффективно предприятие использует чистый оборотный капитал.

В международной практике под термином чистый рабочий капитал (Working Capital, WC) подразумевается наиболее ликвидная часть активов компании, включающая такие элементы как: денежные средства, дебиторку и товарно материальные запасы, т.е. это разница между оборотными активами и краткосрочной кредиторской задолженностью:

Working Capital = Current Assets — Current Liabilities

WC = Текущие активы — (Текущие обязательства + Краткосрочные кредиты)

Чистый рабочий капитал показывает, какая сумма оборотных средств финансируется за счет собственных средств организации, а какая – за счет банковских кредитов. Расчет величины чистого рабочего капитала по бухгалтерскому балансу можно представить как разность 2 и 4 раздела баланса плюс краткосрочные кредиты.

Источник: afdanalyse.ru

Оборотный капитал

Оборотный капитал — это разница между текущими активами и текущими (краткосрочными) обязательствами предприятия, организации. Величина оборотного капитала отражает сумму средств, которые принадлежат предприятию в текущих активах, и является важной характеристикой финансовой устойчивости.

Программа ФинЭкАнализ производит анализ оборотного капитала в блоке Анализ деловой активности.

Оборотный капитал формула

Оборотный капитал = Текущие активы — Текущие пассивы

Оборотный капитал формируется из:

- запасов сырья и материалов,

- незавершенного производства,

- малоценных и быстроизнашивающихся предметов,

- готовой продукции,

- дебиторской задолженности.

Их суммарная стоимость определяет величину денежных средств, необходимых для их покрытия. Если текущие активы меньше текущих обязательств, то оборотный капитал будет отрицательным. Величина оборотного капитала предприятия, организации зависит от:

- величины расходов на приобретение сырья и материалов и прямых накладных расходов в производстве легкореализуемой продукции;

- продолжительности цикла производства и реализации продукции;

- стоимости непрямых накладных расходов в процессе производства и реализации продукции,

- объема полученного кредита и срока его возврата.

Оборотный капитал в балансе это 2 раздел актива баланса.

Составные части оборотного капитала удовлетворяют критерию ликвидности. Ликвидность позволяет быстро превращать средства предприятия в денежную наличность и финансировать постоянные операции.

Для оценки эффективности использования оборотного капитала применяют показатель рентабельности оборотного капитала. Показатель рассчитывают делением чистой прибыли от реализации продукции или иного финансового результата на величину оборотного капитала.

Для оценки эффективности оборотного капитала в хозяйственной практике применяют коэффициент оборачиваемости (число оборотов) и период оборота.

- собственный капитал,

- основной капитал,

- капитал предприятия,

- заемный капитал,

- структура капитала,

- рентабельность собственного капитала,

- вложенный капитал,

- чистый оборотный капитал,

- инвестированный капитал.

Попробуйте программу ФинЭкАнализ для финансового анализа организации по данным бухгалтерской отчетности, доступной через ИНН

Страница была полезной?

Еще найдено про оборотный капитал

- О соотношении и алгоритмах расчета показателей собственного оборотного капитала и чистого оборотного капитала Собственный оборотный капитал Оборотные активы Краткосрочные обязательства Сложности в определении размера собственного оборотного капитала обусловлены тем что

- Собственный оборотный капитал Чем оборотный капитал отличается от постоянного капитала Оборотный капитал и постоянный капитал — это два основных типа капитала которые используются в

- К вопросу определения величины чистого оборотного капитала предприятия Довольно распространенная экстремальная точка зрения рассматривающая чистый оборотный капитал как бездействующий ресурс который создает незначительную или не создает вообще никакой стоимости в

- Управление оборотным капиталом хозяйствующего субъекта как важное направление его краткосрочной финансовой политики В современной учебно-научной литературе приводится следующее определение оборотного капитала оборотный капитал — это капитал организации вложенный в оборотные активы средства возобновляемые с определенной

- Развитие методики экономического анализа оборотного капитала На основе данных показателей руководство предприятия может принять эффективные контрольные мероприятия по оптимизации и определению уровня обеспеченности предприятий оборотным капиталом Комплекс показателей хозяйственной деятельности предприятия включает показатели непосредственного или опосредованного фактора времени период

- Нормирование собственного оборотного капитала как важнейший инструмент обеспечения финансовой устойчивости аграрных предприятий В данной ситуации особую важность и актуальность приобретает активизация внутренних резервов повышения эффективности системы управления текущей деятельностью включающей прежде всего управление оборотным капиталом Важным инструментом позволяющим повысить качество принимаемых и реализуемых решений выступает формирование рациональной политики

- Коэффициент маневренности собственного оборотного капитала Коэффициент маневренности собственного оборотного капитала означает низкую финансовую устойчивость в сочетании с тем что средства вложены в медленно реализуемые активы основные средства а оборотный капитал формировался за счет заемных средств Синонимы коэффициент маневренности собственных средств коэффициент маневренности Страница

- Чистый оборотный и собственный оборотный капитал малых предприятий функциональная роль методика расчета и анализа Финансирование осуществляется за счет полной загрузки всех нормальных источников при этом за счет собственного капитала оборотные активы покрываются от 30 до 50 % Нормальная финансовая устойчивость НоФУ состояние ЧОК

- Факторы управления оборачиваемостью основного оборотного и авансированного капиталов предприятия А именно время отдачи денежных средств авансированных на долгосрочной основе для формирования основного капитала внеоборотных активов меньше времени отдачи денежных средств авансированных в текущую деятельность предприятия для формирования оборотного капитала оборотных активов Количество оборотов основного капитала внеоборотных активов основных фондов или фондоотдачу как наиболее

- Коэффициент оборачиваемости оборотного капитала Коэффициент оборачиваемости оборотного капитала — определение Коэффициент оборачиваемости оборотного капитала — характеризует эффективность использования скорость оборота оборотных

- Коэффициент оборотного капитала Коэффициент оборотного капитала — определение Коэффициент оборотного капитала — характеризует эффективность использования скорость оборота оборотных активов

- Источники финансирования оборотного капитала предприятия Анализируются возможные стратегии управления оборотным капиталом предприятия Эффективное управление оборотным капиталом — одно из главных условий успешной деятельности организаций

- Оборотный капитал и эффективность его использования в деятельности ООО Элетросвязьстрой Рациональное управление оборотным капиталом заключается в воздействии на объем и структуру оборотного капитала источники его формирования в

- Финансовый цикл и рентабельность активов российских компаний пищевой промышленности эмпирический анализ взаимосвязи России В качестве критерия эффективности управления оборотным капиталом выбрана длительность финансового цикла Изучена взаимосвязь длительности финансового цикла как в целом так

- Современные проблемы формирования оборотного капитала предприятия Оборотный капитал непосредственно участвует в создании новой стоимости функционируя в процессе кругооборота всего капитала Оборотный капитал представляет собой средства обслуживающие процесс деятельности участвующие одновременно и в процессе производства

- Оборотные средства и финансовое состояние предприятий Таким образом понятие оборотные средства включает два понятия оборотный капитал и оборотные активы Оборотный капитал предприятия — это его фонд денежных средств и

- Современные методы управления оборотными средствами компании Для того чтобы понять какими методами управления оборотным капиталом пользуются торгующие организации была разработан специальный опросник предназначенная для ответов высшего руководства и

- Оборотный капитал — важнейший резерв высвобождения денежных средств и доступный источник ликвидности При этом менее очевидные но от этого не менее а в ряде случаев и более эффективные меры по повышению эффективности и финансовому оздоровлению реализованы не были Бурный рост всех рынков доступное финансирование и легкие заработки в период до 2008 предопределили подход к управлению оборотным капиталом а точнее его отсутствие в большинстве российских компаний Тем самым оказались накоплены значительные

- Финансовая устойчивость организации и критерии структуры пассивов КО. 8 Во втором случае образуется величина которую характеризуют как чистый оборотный капитал ЧОК оборотный капитал очищенный от обязательств Результаты двух расчетов будут совпадать если у

- Проблемные аспекты расчета показателей оборачиваемости капитала Предложенный подход послужит основанием для дальнейшего развития методологии анализа экономической эффективности бизнеса а также в качестве методического руководства в практическом менеджменте субъектов хозяйствования для контроля и принятия бизнес-решений в процессе управления оборотным капиталом Исследованию сущности оборота капитала посвящены работы многих ученых различных экономических школ В развитие

Источник: 1fin.ru