Но, как говорится, теория лучше всего усваивается на практике.

Поэтому предлагаем совместно посчитать амортизацию основного средства самым популярным методом – линейным. Читайте статью до конца и узнаете, что обязательно нужно делать в конце каждого года касательно элементов амортизации.

Когда законодательством вводятся новые ФСБУ, бухгалтерам приходится срочно адаптироваться к новым правилам. Читателям статьи Переход на ФСБУ 6/2020. Схема перехода в 1С 8.3 и слушателям курсов ФСБУ. Новые стандарты знакома данная ситуация. Особенно при введении нескольких стандартов сразу может охватить неловкая паника.

Комплекс для тех, кто хочет быть в курсе всех особенностей ФСБУ!

Все ФСБУ в одном курсе

Новый алгоритм начисления амортизации

Прежде, чем мы перейдем к условию задачи и конкретным числам немного слов о новом алгоритме расчета амортизации ОС по ФСБУ 6/2020.

Как видите, в расчете амортизации по новому стандарту ФСБУ 6 участвует новый элемент – ликвидационная стоимость ОС.

Учет амортизации основных средств (+ примеры расчета)

Не будем в данной статье подробно останавливаться на элементах амортизации и, в частности, на ликвидационной стоимости. Если вы интересуетесь дополнительной информацией, то вам могут быть полезны статьи раздела бухучет и налоги. Если вам необходимо подобрать курс по повышению квалификации по данному вопросу, то можете обратиться к нашим менеджерам.

Чтобы ознакомиться с элементами амортизации, вы можете посмотреть фрагмент урока из полноценного курса, посвященного изучению ФСБУ 6/2020, и далее рассмотрим пример в нашей статье.

Напомним, раньше мы первоначальную стоимость ОС делили на срок полезного использования, и амортизация прекращалась при нулевой остаточной стоимости.

По ФСБУ 6/2020 амортизацию нужно прекратить в момент, когда остаточная стоимость сравняется с ликвидационной.

Решение задачи

А теперь перейдем к примеру, после которого, все станет понятно.

ПРИМЕР: В феврале к БУ принято оборудование стоимостью 408 000 руб в т.ч. НДС 20%. Срок полезного использования 15 месяцев. Ликвидационная стоимость 40 000 ( без НДС).

Амортизацию рассчитываем ежемесячно с 1-го числа следующего месяца линейным методом.

Расчет амортизации за месяц, руб.

Амортизация за месяц, руб.

Накопленная амортизация, руб.

Оставшийся СПИ, мес.

Март текущего года

(340 000 – 40 000) / 15

Апрель текущего года

(340 000 – 40 000 – 20 000) / 14

Май текущего года

(340 000 – 40 000 – 40 000) / 13

Июнь текущего года

(340 000 – 40 000 – 60 000) / 12

Июль текущего года

(340 000 – 40 000 – 80 000) / 11

Август текущего года

(340 000 – 40 000 – 100 000) / 10

Сентябрь текущего года

(340 000 – 40 000 – 120 000) / 9

Октябрь текущего года

(340 000 – 40 000 – 140 000) / 8

Ноябрь текущего года

(340 000 – 40 000 – 160 000) / 7

Декабрь текущего года

(340 000 – 40 000 – 180 000) / 6

Январь следующего года

(340 000 – 40 000 – 200 000) / 5

Февраль следующего года

(340 000 – 40 000 – 220 000) / 4

Март следующего года

(340 000 – 40 000 – 240 000) / 3

Апрель следующего года

(340 000 – 40 000 – 260 000) / 2

Май следующего года

(340 000 – 40 000 – 280 000) / 1

Итак, мы посчитали амортизацию основного средства линейным методом по правилам нового стандарта ФСБУ 6/2020

Но, в данной статье был рассмотрен один из самых простых примеров расчета амортизации ОС.

ВАЖНО!

Дело в том, что согласно ФСБУ 6 (п.37 ФСБУ 6/2020) в конце каждого года ОБЯЗАТЕЛЬНО, а иногда и чаще, если будут на то основания, нужно проверять элементы амортизации.

- срок полезного использования;

- ликвидационная стоимость;

- способ начисления амортизации на соответствие условиям использования объекта.

Конечно, ежегодный пересмотр элементов амортизации не означает непременного внесения поправок. Но делать это вы должны в обязательном порядке.

Приведем примеры, когда могут измениться элементы амортизации.

Если в производстве вы планировали использовать оборудование, скажем, в 2 смены, но по факту оно использовалось только в 1 смену, то в этом случае СПИ, естественно увеличится.

На срок полезного использования может повлиять смена места эксплуатации ОС. Допустим, изначально вы использовали оборудование в помещении, а затем оно эксплуатировалось на улице, следовательно, СПИ должен быть пересмотрен в сторону уменьшения.

Так или иначе, факторов, влияющих на пересмотр элементов амортизации ОС, множество.

Наш профессиональный совет!

Бухгалтерам необходимо знать, как точно и грамотно пересчитать амортизацию в связи с такими изменениями. Нужно разбираться в таких нюансах: с какого момента начислять амортизацию с применением новых элементов, когда приостановить, а когда возобновить амортизацию, и, пожалуй, самое сложное, как это правильно рассчитать и провести в программе.

Поэтому на нашем курсе ФСБУ 6. Учет основных средств по новым правилам + 1С 8.3 так много времени уделяется именно решению практических задач и работе в 1с 8.3.

ВЫ БУДЕТЕ УМЕТЬ:

- грамотно применять в учете ОС новые правила ФСБУ 6/2020

- классифицировать основные средства по-новому, вести учет поступления, принятия к учету и списания ОС

- применять новый порядок оценки объектов учета

- разбираться в понятии элементов амортизации и порядке применения амортизационной премии по основным средствам с учетом ПБУ 18/02

- вести учет земельных участков, малоценного имущества и т.д.

- учитывать НДС по основным средствам, применять условия вычета

- отражать основные средства по новым правилам в программе 1С 8.3

Автор статьи: Матасова Татьяна Валериевна

Эксперт по вопросам налогового и бухгалтерского учета, преподаватель курсов в РУНО.

СМОТРИТЕ ВИДЕОУРОКИ ПО ТЕМЕ:

Источник: cpb-runo.ru

Формула расчета коэффициента амортизации основных средств

Коэффициент амортизации основных средств — условный индикатор износа активов, который рассчитывается на определенную дату. Рассмотрим алгоритм расчета, а также как изменяется данный показатель при различных методах учета амортизации.

Алгоритм расчета коэффициента амортизации ОС

Коэффициент амортизации основных средств (далее — КАОС) показывает, насколько сильно изношены основные средства предприятия и как скоро их придется ремонтировать или обновлять. Рассчитывается данный показатель по формуле

КАОС = А / ПСт × 100,

А — амортизация (сальдо счета 02);

ПСт — первоначальная стоимость ОС (сальдо счета 01).

Также для расчета данного коэффициента можно использовать данные формы 5 из пояснений к бухгалтерскому балансу.

В данном случае КАОС будет равен:

КАОС = стр. 5 200 (данные по амортизации) / стр. 5 200 (данные по первоначальной стоимости) × 100.

Рассчитывается данный показатель на определенную дату, чаще всего на начало и конец года.

КАОС — показатель условный и зависит от выбранного способа расчета амортизации. Рассмотрим, как он будет изменяться в 2015 году, на примере (для наглядности условимся, что в компании есть только одно ОС).

Компания ООО «Сигма» в январе 2012 года купила станок ценой 578 470 руб. (в т. ч. НДС 88 241,18 руб.). В том же месяце он был введен в эксплуатацию. Срок использования — 8 лет. Производственная мощность — 500 000 ед. за предполагаемый срок службы.

Дт 08 Кт 60 — 490 228,82 руб. — поступило ОС;

Дт 19 Кт 60 — 88 241,18 руб. — НДС;

Дт 01 Кт 08 — 490 228,82 руб. — ОС принято к учету.

ОСВ по счету 01 за 2015 год:

Изменения коэффициента износа при различных способах исчисления амортизации

Линейный метод

Самым распространенным методом исчисления амортизации считается линейный. Первоначальная (после переоценки — восстановительная) цена ОС распределяется равными долями на весь срок полезного использования.

В условиях примера сумма износа будет составлять:

В год — 61 278,60 руб. (490 228,82 руб. / 8 лет);

В месяц — 5 106,55 руб. (61 278,60 руб. / 12 мес.).

За 2012 год амортизация равна 56 172,05 руб. (5 106,55 × 11 мес.);

За 2013 год — 61 278,60 руб.;

За 2014 год — 61 278,60 руб.;

ОСВ по счету 02 за 2015 год:

КАОС на 01.01.2015 = 36, 46 (178 729,25 / 490 228,82 × 100);

КАОС на 31.12.2015 = 48,96 (240 007,85 / 490 228,82 × 100).

Способ уменьшаемого остатка

При расчете амортизации в данном случае применяется формула

О — остаточная (т. е. сальдо счета 01 за вычетом сальдо счета 02) стоимость ОС;

n — норма амортизации.

Исходя из рассмотренного выше примера, норма амортизации равна 12,5% (100% / 8 лет).

Сумма амортизации составит:

2012 год — 56 172,05 руб. (490 228,82 × 12,5% = 61 278,60 руб. / 12 мес. × 11 мес.);

2013 год — 54 257,09 руб.((490 228,82 – 56 172,05) × 12,5%);

2014 год — 47 474,96 руб. ((490 228,82 – 56 172,05 – 54 257,09) × 12,5%);

2015 год — 41 540,59 руб. ((490 228,82 – 56 172,05 – 54 257,09 – 47 474,96) × 12,5%).

ОСВ по счету 02 за 2015 год:

КАОС на 01.01.2015 = 32,21 (157 904,10 руб. / 490 228,82 × 100);

КАОС на 31.12.2015 = 40,68 (199 444,69 / 490 228,82 × 100);

Способ списания стоимости по сумме чисел лет срока полезного использования

Амортизация в данном случае рассчитывается по формуле

Ст — стоимость ОС;

л — количество лет до конца использования ОС;

Л — сумма чисел лет предполагаемого использования ОС.

То есть расчет будет следующий:

Л = 36 (1 + 2 + 3 + 4 + 5 + 6 + 7 + 8).

В 1-й год использования л / Л = 8 / 36; во 2-й — 7 / 36; в 3-й — 6 / 36; в 4-й — 5 / 36 и т. д.

В 2012 г. амортизация = 99 861,43 руб. (490 228,82 × 8 / 36 / 12 мес. × 11 мес. использования);

В 2013 г. — 95 332,27 руб. (490 228,82 × 7 / 36);

2014 г. — 81 704,80 руб. (490 228,82 × 6 / 36);

2015 г. — 68 087,34 руб. (490 228,82 × 5 / 36).

ОСВ по счету 02 за 2015 год:

КАОС на 01.01.2015 = 56,48 (276 898,50 / 490 228,82 × 100);

КАОС на 31.12.2015 = 70,37 (344 985,84 / 490 228,82 ×100).

Метод амортизации пропорционально объему производства

Формула при таком методе учета следующая:

Ст — стоимость ОС;

Vп — объем произведенной продукции;

Vпл — плановый объем продукции за весь период использования ОС.

ОСВ по счету 02 за 2015 год:

КАОС на 01.01.2015 = 32,0 (156 873,22 / 490 228,82 × 100);

КАОС на 31.12.2015 = 48,0 (235 309,83 / 490 228,82 × 100).

Подведем итог по всем рассчитанным коэффициентам:

Сумма чисел лет

При анализе данной таблицы видно, что индикатор износа ОС варьируется в значимых пределах от 40,68 до 70,37 на конец отчетного периода. При этом нелинейные методы повышают значения КАОС, а линейный метод, не учитывающий моральный износ, напротив, понижает.

Снижение КАОС в динамике характеризует финансовую активность компании и своевременные вложения в модернизацию ОС. Если его значение превышает 50, вне зависимости от выбранного способа расчета, скорее всего, в ближайшем будущем ОС придется ремонтировать.

Применение коэффициента износа ОС в финансовом анализе

ОС играют немаловажную роль в жизни предприятия. Финансисты используют различные методики для комплексного анализа ОС и динамики их движения.

О методах анализа бухгалтерского баланса узнаете из материала «Методика анализа бухгалтерского баланса предприятия».

КАОС относится к показателям состояния ОС. Чаще всего его рассматривают наряду с коэффициентом годности ОС (КГОС), который характеризует техническое состояние ОС и выражается отношением остаточной стоимости ОС к первичной. Чем КГОС выше, тем лучше техсостояние ОС.

Рассчитывается он по формуле

Со — остаточная (конечная) стоимость ОС;

Сп — стоимость первоначальная.

ФСБУ 6/2020: начисление амортизации ОС с даты признания

ФСБУ 6/2020 «Основные средства», обязательный к применению с 2022 года, разрешает предприятиям амортизировать основные средства либо с даты их признания в бухгалтерском учете, либо с первого числа месяца, следующего за месяцем признания. Скоро в «1С:Бухгалтерии 8 КОРП» пользователи смогут выбирать момент начала начисления амортизации основных средств (тем предприятиям, которые готовят аудируемую отчетность и хотят приблизить ее к требованиям МСФО, рекомендуется использовать версию КОРП). Эксперты 1С рассказывают о новых возможностях программы.

Начиная с бухгалтерской (финансовой) отчетности за 2022 год организации должны применять Федеральные стандарты бухгалтерского учета ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения», утвержденные приказом Минфина России от 17.09.2020 № 204н.

Новый стандарт по учету основных средств (ОС) изменил порядок начисления их амортизации. В частности, организации теперь могут выбирать момент начала и, соответственно, момент прекращения начисления амортизации.

Изменения в правилах начала и окончания начисления амортизации ОС

Порядок начала и окончания начисления амортизации основных средств установлен пунктом 33 ФСБУ 6/2020.

По общему правилу начисление амортизации начинается с момента признания объекта ОС в бухгалтерском учете и прекращается с момента его списания. Аналогичное требование приведено в пункте 55 МСФО (IAS) 16 «Основные средства» (введен в действие на территории РФ приказом Минфина России от 28.12.2015 № 217н).

По решению организации начисление амортизации допускается начинать с первого числа месяца, следующего за месяцем признания объекта ОС в бухгалтерском учете, и прекращать с первого числа месяца, следующего за месяцем списания объекта ОС.

Прежнее ПБУ 6/01 «Учет основных средств» (утв. приказом Минфина России от 30.03.2001 № 26н) не давало организациям такого выбора: в нем был предусмотрен только второй вариант. Этот же вариант – единственный, предусмотренный пунктом 4 статьи 259 НК РФ (порядок налогового учета остается без изменений). Таким образом, начисление амортизации с первого числа месяца, следующего за месяцем признания объекта ОС в бухгалтерском учете, позволяет сблизить бухгалтерский учет с налоговым.

Выбор начала начисления амортизации ОС в программе

Скоро в «1С:Бухгалтерии 8 КОРП» появится вариант начисления амортизации основных средств с даты их признания в бухгалтерском учете. Новая возможность ориентирована на предприятия, которые намерены приблизить свою отчетность к требованиям МСФО.

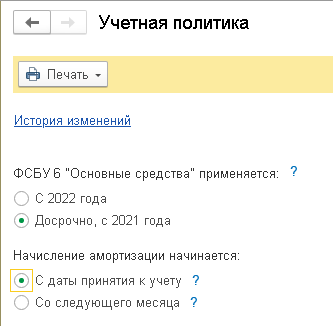

Начало начисления амортизации ОС можно выбрать в настройках учетной политики (раздел Главное – Учетная политика). Переключатель Начисление амортизации начинается можно установить в одно из двух положений (рис. 1):

- С даты принятия к учету;

- Со следующего месяца.

Рис. 1. Настройка начала начисления амортизации

Если начисление амортизации начинается с момента признания объекта ОС в бухгалтерском учете и прекращается с момента его списания, то расчет суммы амортизации в первом и последнем месяце выполняется исходя из количества дней использования ОС. Иными словами, в месяце признания актива начисляется только часть суммы ежемесячной амортизации – за дни с момента его признания. А в месяце списания актива – только за дни до момента его списания.

Такой же порядок действует и в месяцах, когда меняется стоимость основного средства, например, при его модернизации. То есть стоимость модернизации объекта ОС начинает амортизироваться с даты ее завершения. В большинстве месяцев, когда никаких событий с основным средством не происходит, несмотря на разное количество дней в месяцах, суммы амортизации оказываются равными. Это сделано, чтобы упростить контроль правильности расчета.

Порядок расчета иллюстрируется справкой-расчетом амортизации.

Пока новая возможность имеет ряд ограничений. Начисление амортизации с момента принятия ОС к учету:

- поддерживается только при линейном методе начисления амортизации и при способе начисления амортизации пропорционально количеству продукции (объему работ в натуральном выражении);

- не поддерживается при расчете обесценения ОС.

Начисление амортизации ОС с даты его принятия к учету

Рассмотрим новые возможности программы на примере.

Пример

Организация (ОСНО, плательщик НДС) применяет ФСБУ 6/2020 досрочно с 2021 года. В 2021 году начисление амортизации основных средств начинается с первого числа месяца, следующего за месяцем их признания в бухгалтерском учете.

24.10.2021 организация принимает к учету в качестве ОС компрессор стоимостью 186 000 руб., нулевой ликвидационной стоимостью и сроком службы 60 месяцев.

С 2022 года организация меняет учетную политику и начинает амортизировать ОС с момента их признания в бухгалтерском учете.

12.01.2022 организация принимает к учету в качестве ОС струйную мельницу стоимостью 480 000 руб., нулевой ликвидационной стоимостью и сроком службы 60 месяцев.

Организация применяет линейный метод начисления амортизации в бухгалтерском и налоговом учете.

В 2021 году в настройках учетной политики организации переключатель Начисление амортизации начинается установлен в положение Со следующего месяца.

Поэтому компрессор, принятый к учету в октябре 2021 года, начинает амортизироваться с ноября 2021 года и в бухгалтерском, и в налоговом учете. При проведении регламентной операции Амортизация и износ основных средств, входящей в обработку Закрытие месяца за ноябрь 2021 года, формируются проводки:

Дебет 26 (20.01) Кредит 02.01

— на сумму амортизации компрессора, которая и в бухгалтерском, и в налоговом учете составляет 3 100 руб. (186 000 руб. / 60 мес.).

С 2022 года меняются настройки учетной политики: переключатель Начисление амортизации начинается необходимо установить в положение С даты принятия к учету (рис. 1).

При проведении регламентной операции Амортизация и износ основных средств за январь 2022 года формируются проводки:

Дебет 26 (20.01) Кредит 02.01

— на сумму амортизации компрессора, которая в бухгалтерском и налоговом учете составляет 3 100 руб.;

Дебет 26 (20.01) Кредит 02.01

— на сумму амортизации струйной мельницы, которая в бухгалтерском учете составляет 5 161,29 руб. В налоговом учете мельница начнет амортизироваться только со следующего месяца.

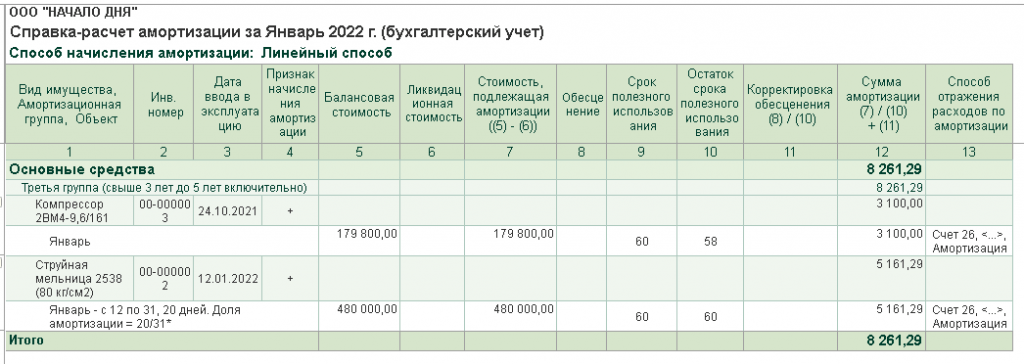

Детальный расчет амортизации в бухгалтерском учете приведен в Справке-расчете амортизации (рис. 2).

Рис. 2. Справка-расчет амортизации

Проанализируем расчет амортизации струйной мельницы за январь 2022 года:

- балансовая стоимость ОС (первоначальная стоимость за вычетом накопленной амортизации и обесценения) – 480 000 руб. (480 000 руб. — 0 руб. — 0 руб.);

- стоимость, подлежащая амортизации (разность между балансовой и ликвидационной стоимостью) – 480 000 руб. (480 000 руб. — 0 руб.);

- оставшийся срок полезного использования – 60 мес.;

- количество дней использования – 20, поскольку мельница принята к учету 12.01.2022;

- доля амортизации (коэффициент использования ОС) – 20/31 (количество дней использования, деленное на количество дней в месяце);

- сумма амортизации с учетом коэффициента использования – 5 161,29 руб. (480 000 руб. / 60 мес. х 20/31).

При проведении регламентной операции Амортизация и износ основных средств за февраль 2022 года формируются проводки:

Дебет 26 (20.01) Кредит 02.01

— на сумму амортизации компрессора, которая в бухгалтерском и налоговом учете составляет 3 100 руб., и на сумму амортизации струйной мельницы, которая в бухгалтерском и налоговом учете составляет 8 000 руб. (480 000 / 60 мес.).

Поскольку в бухгалтерском и налоговом учете порядок начисления амортизации отличается, между балансовой и налоговой стоимостью ОС возникают временные разницы, а в учете отражается отложенный налоговый актив (ОНА) или отложенное налоговое обязательство (ОНО) (п.п. 11, 14, 15 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. приказом Минфина России от 19.11.2002 № 114н). При списании основного средства ОНА или ОНО погашается.

От редакции. Актуальную информацию о новых возможностях «1С:Бухгалтерии 8» редакции 3.0 и других программ 1С см. в справочнике «Информация об обновлениях программных продуктов 1С:Предприятие» раздела «Инструкции по учету в программах 1С» .

Источник: buh.ru