Основные средства на начало отчетного периода составляли 200 млн. руб. и оставались в течение всего отчетного периода без изменения. Долгосрочные финансовые вложения увеличились со 100 млн. руб. до 180 млн. руб., запасы – с 50 млн. руб. до 80 млн. руб. Дебиторская задолженность снизилась с 200 млн. руб. до 140 млн. руб.

Денежные средства на счетах составляли 150 млн. руб., в конце отчетного периода они увеличились до 200 млн. руб. В пассиве остались неизменными капитал и резервы в сумме 200 млн. руб., а также долгосрочные обязательства в сумме 100 млн. руб. Краткосрочные обязательства увеличились с 400 млн. руб. до 500 млн. руб. На основании данных проанализировать ликвидность баланса предприятия за отчетный период. Сделать выводы о финансовом положении предприятия.

Прикрепленные файлы: 1 файл

Ситуационная (практическая) задача № 1 — 1

Основные средства предприятия на начало отчетного периода составляли 200 млн. руб. и оставались в течение всего отчетного периода без изменения. Долгосрочные финансовые вложения увеличились со 100 млн. руб. до 180 млн. руб., запасы – с 50 млн. руб. до 80 млн. руб. Дебиторская задолженность снизилась с 200 млн. руб. до 140 млн. руб.

А как считать справедливую стоимость акций? ERM, DCF, FCFE | Ютуб закрывает монетизацию

Денежные средства на счетах составляли 150 млн. руб., в конце отчетного периода они увеличились до 200 млн. руб. В пассиве остались неизменными капитал и резервы в сумме 200 млн. руб., а также долгосрочные обязательства в сумме 100 млн. руб. Краткосрочные обязательства увеличились с 400 млн. руб. до 500 млн. руб. На основании представленных данных проанализировать ликвидность баланса предприятия за отчетный период. Сделать выводы о финансовом положении предприятия.

Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1 = 200 млн. руб.

А2 = 140 млн. руб.

А4 = 200 млн. руб.

П1 = 500 млн. руб.

П3 = 100 млн. руб.

П4 = 200 млн. руб.

А2 > П2 — это неравенство показывает то, как быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

А3 > П3 — это неравенство показывает то, что в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса

А4 = П4 — Выполнение этого условия свидетельствует о соблюдении минимального условия финансовой устойчивости организации, наличия у нее собственных оборотных средств.

Коэффициент текущей ликвидности.

К = (А1 + А2 + А3) / (П1 + П2)

К = (200 + 140+ 260) / (500 + 0) = 600 / 500 = 1,2 — По значению этого показателя можно сказать, что у предприятия достаточно средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года.

Коэффициент быстрой ликвидности.

Справедливая стоимость акций: как посчитать?

К = (А1 + А2) / (П1 + П2) = (200 + 140) / (500 + 0) = 340 / 500 = 0,68 — этот показатель показывает, что 68 % краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам.

Коэффициент абсолютной ликвидности.

К = А1 / (П1 + П2) = 200 / (500 + 0) = 0,4 — этот коэффициент показывает, что 40% краткосрочных обязательств может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами.

Общий показатель ликвидности баланса определяется по формуле:

К = (А1 + 0,5*А2 + 0,3*А3) / (П1 + 0,5*П2 + 0,3*П3) =

= (200 + 0,5 * 140 + 0,3 * 260) / (500 + 0,5 * 0 + 0,3 * 100) =

= (200 + 70 + 78) / (500 + 0 + 30) = 348 / 530 = 0,657 — этот коэффициент показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (краткосрочных, долгосрочных, среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Этот коэффициент должен быть не меньше 1, а так как на данном предприятии коэффициент ниже 1, это говорит о том, что предприятие является плохо ликвидным.

Ситуационная (практическая) задача № 1 — 2

Данные баланса организации представлены в таблице, в млн. руб. Актив

Источник: www.referat911.ru

Рассчитайте балансовую стоимость акции АО закрытого типа, если сумма активов – 6232 тыс. руб., сумма долгов – 2112 тыс. руб., количество оплаченных акций 2500 штук. Ответ: БСа= 1648 руб.

Готовое решение: Заказ №10119

Тип работы: Задача

Статус: Выполнен (Зачтена преподавателем ВУЗа)

Предмет: Экономика

Дата выполнения: 12.11.2020

Цена: 229 руб.

Чтобы получить решение , напишите мне в WhatsApp , оплатите, и я Вам вышлю файлы.

Кстати, если эта работа не по вашей теме или не по вашим данным , не расстраивайтесь, напишите мне в WhatsApp и закажите у меня новую работу , я смогу выполнить её в срок 1-3 дня!

Описание и исходные данные задания, 50% решения + фотография:

Задача 10

Рассчитайте балансовую стоимость акции АО закрытого типа, если сумма активов – 6232 тыс. руб., сумма долгов – 2112 тыс. руб., количество оплаченных акций 2500 штук.

Ответ: БСа= 1648 руб.

Решение:

Вычислим балансовую стоимость акции:

- Предприниматель год назад приобрел акцию предприятия по цене 15 руб. Текущая рыночная цена акции – 16,7 руб., полученные дивиденды составили 1 руб. Тогда суммарный доход равен 2,7 руб.

- Предпринимателю необходимо выбрать лучший из двух альтернативных финансовых активов, если имеются следующие их характеристики: Показатель Актив А Актив В Цена ценной бумаги, руб. 12 18 Доходность

- Номинальная стоимость акции 1000 рублей. Дивиденд – 460%, ставка ссудного процента – 48%. Рассчитайте курс акции и ее рыночную стоимость. Ответ: Ка-958,3 руб.

- Вы являетесь владельцем обыкновенных акций АО «Перспектива». Общая сумма акций – 4500 тыс. руб., в том числе привилегированных — 500 тыс. руб. с фиксированным размером дивиденда 200%

Присылайте задания в любое время дня и ночи в ➔

Официальный сайт Брильёновой Натальи Валерьевны преподавателя кафедры информатики и электроники Екатеринбургского государственного института.

Все авторские права на размещённые материалы сохранены за правообладателями этих материалов. Любое коммерческое и/или иное использование кроме предварительного ознакомления материалов сайта natalibrilenova.ru запрещено. Публикация и распространение размещённых материалов не преследует за собой коммерческой и/или любой другой выгоды.

Сайт предназначен для облегчения образовательного путешествия студентам очникам и заочникам по вопросам обучения . Наталья Брильёнова не предлагает и не оказывает товары и услуги.

В случае копирования материалов, указание web-ссылки на сайт natalibrilenova.ru обязательно.

Источник: natalibrilenova.ru

Стоимостная оценка акций

Вопрос оценки акций тесно связан с её жизненным циклом, который охватывает выпуск, первичное размещение и обращение акций.

Поэтому первая оценка акций в период её выпуска номинальная.

Номинал акции – это стоимость акции, которую ей присваивается в момент её выпуска (первая стадия кругооборота).

Номинальная стоимость всех обыкновенных акций компании одинаковая, это позволяет обеспечивать всем держателям акций этой компании равный объём прав.

В России уставный капитал компании состоит из номинальной стоимости её акций, приобретённых акционерами, то есть равен сумме номиналов акций в обращении.

Такой порядок стоимостной оценки акций принят не во всех странах.

Например, в США, номинальная стоимость не указывается, а в акции оговаривается, что капитал компании разбит на столько-то частей – акций.

Предприятие, выпустившее акцию с указанием её номинальной стоимости, ещё не гарантирует её реальную ценность. Такую ценность определяет рынок. Однако номинальная стоимость выступает как некоторый ориентир ценности акции, особенно на неразвитом, малоликвидном фондовом рынке. В этом случае номинальная стоимость длительное время является базой для определения последующих стоимостных оценок акции.

Затем стоимостная оценка акций происходит при их первичном размещении, когда необходимо установить эмиссионную стоимость – это цена акции, по которой её приобретает первый держатель. По существующему законодательству эмиссионная цена акции превышает номинальную стоимость или равна ей. Оплата акций общества при его учреждении производится его учредителями по их номинальной стоимости. При всех последующих выпусках реализация акций осуществляется по эмиссионной цене, ориентированной на рыночную. Это обусловливается тем, что собственный капитал акционерного общества больше уставного, так как в процессе существования акционерного общества происходит увеличение стоимости его активов из-за инфляционных процессов, присоединения нераспределенной прибыли (реинвестирования прибыли) и тому подобное.

Превышение эмиссионной цены над номинальной стоимостью называется эмиссионной выручкой, или эмиссионным доходом.

Он не может быть использован на цели потребления и должен быть присоединен к собственному капиталу акционерного общества. Эмиссионная цена может быть ниже рыночной. Это возможно, если акционер использует имеющееся у него преимущественное право приобретения акций со скидкой 10% рыночной цены (эмиссионная цена для него составляет 90% рыночной), а также, в случае размещения дополнительных акций при участии посредников по цене, которая не может быть ниже их рыночной стоимости более чем на размер вознаграждения посредника. Таким образом, эмиссионная цена равна рыночной минус вознаграждение посредника.

Читайте так же Учёт права собственности на ценные бумаги

Следовательно, уже на стадии эмиссии акций, определяя перспективы продажи новых обыкновенных акций и время их выпуска, возникает потребность в рыночной оценке. Потребность в оценке акции особенно необходима при:

- поглощении и слиянии общества;

- покупке голосующего пакета акций;

- выдаче кредита под обеспечение акций;

- преобразовании открытого акционерного общества в закрытое акционерное общество;

- определении целесообразности выкупа ранее реализованных собственных акций;

- разделении и выделении общества;

- ликвидации общества.

Рыночная (курсовая) цена – это цена, по которой акция продается и покупается на вторичном рынке.

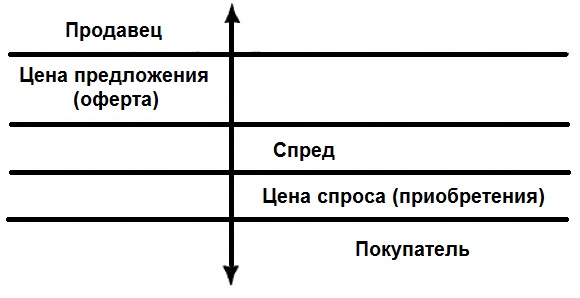

Рыночная цена обычно устанавливается на торгах на фондовой бирже и отражает действительную цену акции при условии большого объёма сделок. Биржевой курс как результат биржевой котировки определяется равновесным соотношением спроса и предложения. Цену предложения (оферту) устанавливает продавец, цену спроса (бид) – покупатель.

Рис. 1. Схема формирования курсовой цены.

Котировка предполагает наличие двух цен:

- Цена приобретения, по которой покупатель выражает желание приобрести акцию, или цена спроса (bid price), – цена бид.

- Цена предложения, по которой владелец, или эмитент, акции желает её продать, – цена предложения (offer price) – оферта.

Как правило, между ними находится цена исполнения сделки, то есть цена реальной продажи акций, называемая курсовой (рыночной) ценой.

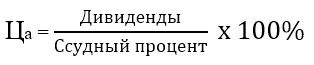

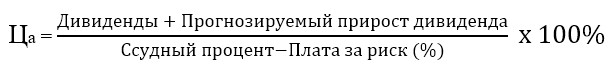

Курсовая цена бумаги при большом спросе может равняться цене предложения, а при избыточном количестве ценных бумаг – цене спроса. Таким образом, реальная курсовая цена складывается под влиянием ожиданий продавца и покупателя ценных бумаг. Формула расчёта этой цены:

Формула расчёта курсовой цены может быть изменена при прогнозируемом росте дивиденда и риске вложений в данные акции:

Так как представления инвестора о доходности акции меняются, то меняются и цены. Как правило, учитывается и рыночная конъюнктура, поэтому в течение рабочего дня биржи цена продажи определённой акции может меняться.

Цена, по которой совершается первая сделка, называется ценой открытия, а цена, по которой совершается последняя сделка, – ценой закрытия.

В течение дня устанавливается высшая и низшая цены на акцию.

Читайте так же Ценные бумаги

Высшая и низшая цены на акцию определяются не только за день, но и за более продолжительные периоды – неделю, месяц, квартал, год. Это позволяет установить тенденцию рыночной цены на ту или иную акцию. Цена открытия текущего дня может существенно отличаться от цены закрытия предыдущего рабочего дня биржи. Изменение цены является одним из показателей биржевой активности.

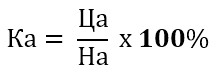

Рыночная цена акции в расчёте на 100 денежных единиц номинала называется курсом:

- Ка – курс акции

- Ца – рыночная цена

- На – номинальная цена

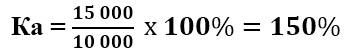

Пример

Дано: акция продаётся по 15 тыс. рублей, её номинал 10 000 рублей. Задача: определить курс акции.

Курс акции равен 150 процентным пунктам, или просто 150.

Рыночная цена акций определяется соотношением спроса и предложения. В каждый данный момент определённая акция имеет свой курс, и задача оценщика-инвестора – спрогнозировать тенденцию, направление изменения курса.

При стоимостной оценке акций важную роль играет балансовая стоимость. Её определяют эксперты как частное от деления стоимости чистых активов компании на количество выпущенных акций, находящихся в обращении.

Если курсовая цена превышает балансовую, то это является основой для биржевого роста цены.

Балансовую стоимость определяют при аудиторских проверках в том случае, если эмитент намерен пройти листинг для включения своих акций в биржевой список ценных бумаг, допущенных к биржевым торгам, а также при ликвидации акционерного общества, чтобы определить долю собственности, приходящуюся на одну акцию.

Кроме того, выделяют ликвидационную стоимость. Она определяется только для привилегированных акций и устанавливается при эмиссии.

Особое значение в настоящее время придается реальной стоимости акций, определяемой на основе дисконтирования потоков платежей, которые может обеспечить акция.

Источник: finmarkets.info