Практика разделения одного нежилого строения на несколько объектов основных средств нередко вызывает вопросы, связанные и с тем, как будет выглядеть подобное разделение в бухгалтерском и налоговом учете, и с тем, как, например, распределить расходы на ремонт, если он проводился во всем здании. Об отражении в учете разделения постройки на несколько инвентарных объектов и распределении затрат на ремонт в такой ситуации рассказывают эксперты службы Правового консалтинга ГАРАНТ Павел Ерин и Вячеслав Горностаев.

Организацией ранее к учету был принят объект основных средств — нежилое здание, состоящее из нескольких этажей. Впоследствии каждый этаж здания был оформлен как отдельный объект основных средств, на каждый этаж получено отдельное свидетельство о государственной регистрации права на недвижимое имущество.

Позднее во всем нежилом здании была проведена реконструкция — была проведена замена аварийного простенка наружной стены с первого этажа по последний. Был выписан акт выполненных работ (КС-2) и счет-фактура на весь объем работ. Каков порядок разделения в бухгалтерском и налоговом учете здания на несколько объектов основных средств? Как разделить затраты по замене аварийного простенка по новым объектам основных средств (по этажам)?

Что такое инвестиционная недвижимость по ФСБУ 6/2020

Прежде всего рассмотрим вопрос о разделении здания на несколько объектов основных средств.

Согласно п. 6 ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01) единицей бухгалтерского учета основных средств является инвентарный объект. Инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы.

Как видно из этого определения, одной из характеристик инвентарного объекта является его способность быть использованным для выполнения определенных самостоятельных функций или определенной работы.

Те же признаки в гражданско-правовом аспекте характеризуют объект недвижимого имущества, поскольку он является оборотоспособным объектом гражданских прав (ст.ст. 128, 129 ГК РФ).

Отсюда вытекает, что объект недвижимости, существование которого как отдельного объекта удостоверяется присвоенным ему в установленном порядке кадастровым (условным) номером, а право организации на такой объект — выданным регистрирующим органом свидетельством о государственной регистрации права (п. 3 ст. 12, п. 1 ст. 14 Федерального закона от 21.07.1997 N 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним»), организация может учитывать как отдельный инвентарный объект.

Тот же вывод следует из письма Минфина России от 22.01.2008 N 03-03-06/2/2 применительно к налоговому учету.

Отметим, что ни ПБУ 6/01, ни Методические указания по бухгалтерскому учету основных средств (утверждены приказом Минфина РФ от 13.10.2003 N 91н, далее — Методические указания) не предусматривают порядок определения первоначальной стоимости, срока полезного использования, начисления амортизации по объектам основных средств, созданным в результате разделения объекта, ранее принятого к учету.

В связи с этим считаем необходимым отметить следующее.

Пункт 14 ПБУ 6/01 предусматривает исчерпывающий перечень случаев, когда допускается изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету: достройка, дооборудование, реконструкция, модернизация, частичная ликвидация и переоценка объектов основных средств. В рассматриваемом случае все эти основания отсутствуют.

Согласно п. 21 ПБУ 6/01 начисление амортизационных отчислений (сумм износа для некоммерческих организаций) по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета. В то же время п. 4 ПБУ 6/01 определяет срок полезного использования как период, в течение которого использование объекта основных средств приносит экономические выгоды (доход) организации.

Очевидно, что в рассматриваемой ситуации срок полезного использования здания не прерывается в связи с разделением его на несколько отдельных инвентарных объектов. Основания для изменения первоначальной стоимости, по которой здание было принято к бухгалтерскому учету, при разделении его на отдельные объекты не имеется. Принимая во внимание требование приоритета содержания перед формой, закрепленное в п. 6 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), полагаем, что в рассматриваемом случае первоначальную стоимость каждого из вновь созданных объектов основных средств следует определять исходя из первоначальной стоимости здания пропорционально площади каждого из объектов в общей площади здания; равным образом разделяется и сумма начисленной амортизации; начисление амортизации по объектам в связи с разделением ранее принятого к учету объекта основных средств на несколько частей не прерывается.

Этот вывод можно подтвердить письмом Минфина России от 06.10.2011 N 03-03-06/1/632, в котором специалисты финансового ведомства в ситуации, схожей с рассматриваемой, подтвердили, что для целей налогового учета стоимость помещений, на которые оформлены права собственности взамен права собственности на все здание, определяется исходя из первоначальной стоимости здания и доли площади нового помещения за вычетом сумм начисленной амортизации по зданию, рассчитанной пропорционально площади вновь образованного помещения. При этом срок полезного использования каждого нового помещения остается неизменным и соответствует установленному ранее сроку службы здания.

Аналогичным образом, по нашему мнению, следует определять первоначальную стоимость и сумму начисленной амортизации по каждому новому объекту в бухгалтерском учете, поскольку иной порядок не следует ни из ПБУ 6/01, ни из Методических указаний, и изложенный выше способ, на наш взгляд, обеспечивает наиболее полное и точное отражение фактов хозяйственной деятельности организации в рассматриваемом случае.

Отметим, что согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению (далее — Инструкция) (утверждены приказом Минфина РФ от 31.10.2000 N 94н) отражение в бухгалтерском учете операций по выбытию основных средств предполагает определение их остаточной стоимости с отнесением ее на счет 91 «Прочие доходы и расходы». Однако в рассматриваемой ситуации как такового выбытия активов не происходит.

Прекращение права собственности на здание как единый объект и возникновение права собственности на отдельные части здания не приводит к увеличению или уменьшению экономических выгод. Следовательно, данная операция не удовлетворяет общему определению доходов и расходов, данных в п. 2 ПБУ 9/99 «Доходы организации» и п. 2 ПБУ 10/99 «Расходы организации». Поэтому мы считаем правомерным на основании приказа руководителя организации о проведении перерегистрации права на недвижимость, находящуюся в собственности организации, и разделении здания на несколько инвентарных объектов, сделать записи по дебету счета 01 при формировании первоначальной стоимости новых инвентарных объектов (поэтажно) и кредиту счета 01 на первоначальную стоимость выводимого из учета объекта. Аналогичными записями в данном случае следует разделить сумму начисленной амортизации.

Обратим внимание, что такая корреспонденция счетов не предусмотрена Инструкцией. Однако, как отмечено в письме Минфина России от 21.03.2007 N 03-05-06-01/19, в случае возникновения фактов хозяйственной деятельности, корреспонденция по которым не предусмотрена в типовой схеме, организация может дополнить ее, соблюдая единые подходы, установленные Инструкцией. Вместе с тем такой порядок учета следует закрепить в качестве дополнений к учетной политике организации.

Перейдем к рассмотрению вопроса о разделении затрат на ремонт по объектам.

Пункт 1 ст. 252 НК РФ предусматривает общие критерии учета расходов при налогообложении прибыли. В соответствии с этой нормой налогоплательщик вправе уменьшить полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ). При этом расходы должны быть экономически оправданными, документально подтвержденными и произведены для осуществления деятельности, направленной на получение дохода.

В первую очередь отметим, что налоговый учет расходов в рассматриваемом случае зависит от квалификации их в качестве затрат на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение объектов основных средств, которые увеличивают его первоначальную стоимость согласно п. 2 ст. 257 НК РФ, либо как расходов на ремонт, которые рассматриваются как прочие расходы и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат (п. 1 ст. 260 НК РФ).

Понятия достройки, дооборудования, модернизации, реконструкции, технического перевооружения раскрываются в п. 2 ст. 257 НК РФ. Применительно к рассматриваемой ситуации определяющим, на наш взгляд, будет критерий изменения эксплуатационных характеристик здания. Если замена аварийных простенков направлена на восстановление изношенных частей здания, а не на улучшение его эксплуатационных характеристик, предусмотренных проектной и технической документацией, затраты организации следует квалифицировать как расходы на ремонт.

Этот вывод следует и из письма Минфина России от 13.12.2010 N 03-03-06/1/772, в котором отмечено, что если расходы осуществляются с целью текущего поддержания основных средств в рабочем состоянии, то такие затраты единовременно учитываются в составе прочих расходов как расходы на ремонт согласно ст. 260 НК РФ. Если же в результате проведения работ улучшаются технико-экономические показатели функционирования здания, такие работы относятся к реконструкции объекта основных средств.

Что касается разделения затрат на замену простенков по отдельным объектам, отметим следующее. Ни налоговое законодательство, ни законодательство о бухгалтерском учете не определяют порядок распределения подобных расходов между объектами основных средств.

В этой ситуации считаем необходимым во всяком случае исходить из того, что затраты должны быть обоснованы и документально подтверждены. Если смета по ремонтным работам не позволяет определить часть затрат, приходящуюся на каждый из объектов, считаем наиболее логичным распределить эти затраты пропорционально площади отдельных простенков в их общей площади. Если эта площадь не может быть определена по данным технической документации на здание либо на основании документации, составленной при проведении ремонтных работ, организация вправе определить ее расчетным путем, самостоятельно или с привлечением сторонней организации. В этом случае затраты могут быть распределены согласно бухгалтерской справке, составленной на основании служебной записки ответственных работников организации (при самостоятельном замере площади) или документа, отражающего результат выполненных работ по замеру (при их проведении сторонней организации).

Источник: buh.ru

Разделение основного средства на несколько объектов в 1С 8.3

На практике может возникнуть ситуация, когда основное средство принято к учету как единый объект, а потом возникла необходимость его разделить. В данной статье пошагово на примере изучим, как в программе 1С 8.3 Бухгалтерия 3.0 разделить один объект основного средства на два основных средства.

Как разделить основное средство на два в 1С 8.3

Организация ООО “Агро-Комплекс” приобрела 27.03.2015г. трактор Агромаш 85ТК и дисковую борону-первоначальная стоимость 1 520 000 руб., срок полезного использования 120 месяцев. По приказу руководителя организации объект ОС нужно перерегистрировать как два основных средства: объект 1 – трактор Агромаш 85ТК, объект 2 – дисковая борона, для дальнейшей реализации объекта 2.

Шаг 1

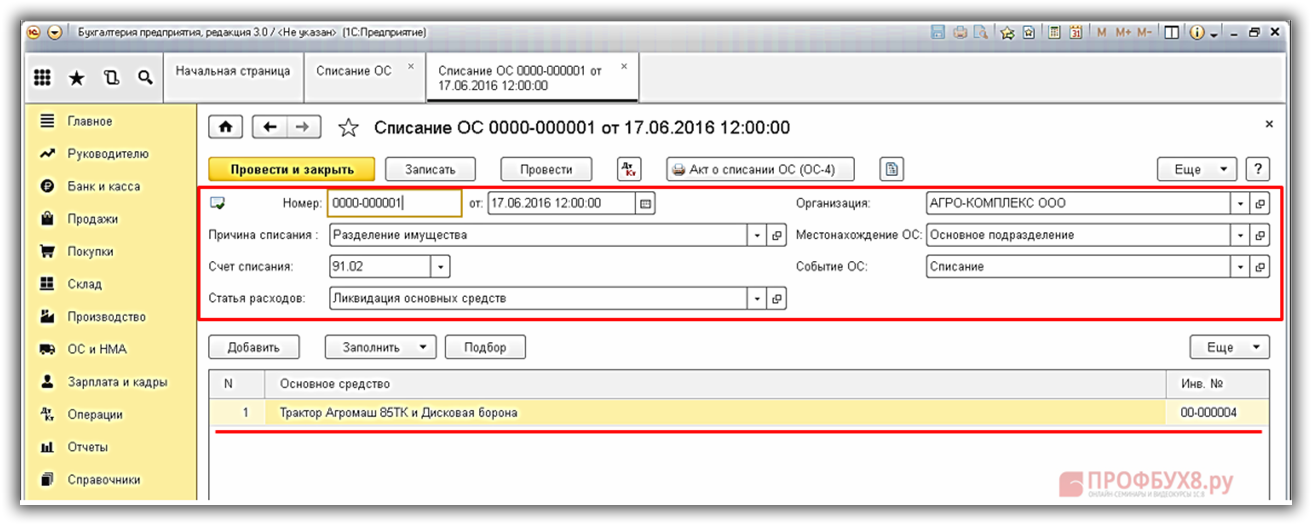

Создадим документ по списанию основных средств в 1С 8.3: Трактор Агромаш 85ТК и Дисковая борона в разделе ОС и НМА – Выбытие основных средств – Списание ОС.

Заполним шапку верхней части документа:

- Указываем дату списания ОС;

- В строчке Организация – указываем наименование организации, которая списывает ОС;

- В строчке Местонахождение ОС – указываем место эксплуатации ОС;

- В строчке Событие ОС – указываем Списание;

- В строчке Счет списания – указываем сч.91.02;

- В строчке расходов – указываем Ликвидация основных средств.

В табличной части введем основное средство, которое списываем:

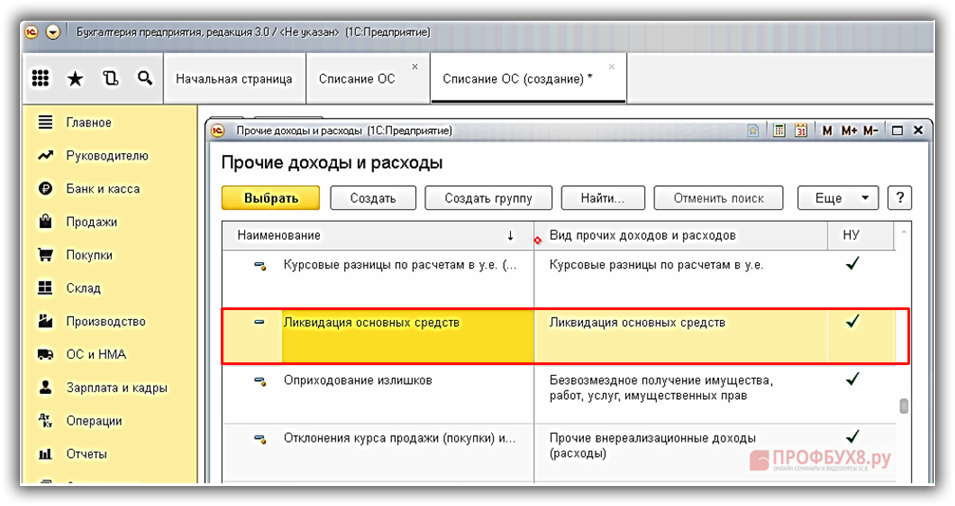

Примечание: Если в 1С 8.3 в справочнике Прочие доходы и расходы нет нужной статьи, то статью создаем:

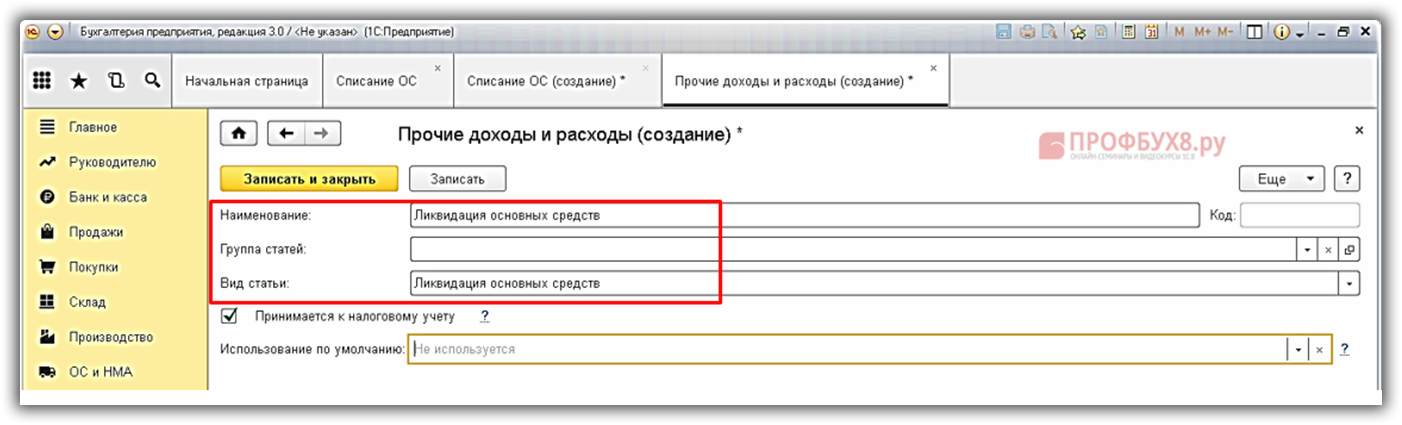

- В строчке Наименование – указываем Ликвидация основных средств;

- В строчке Вид статьи – указываем Ликвидация основных средств:

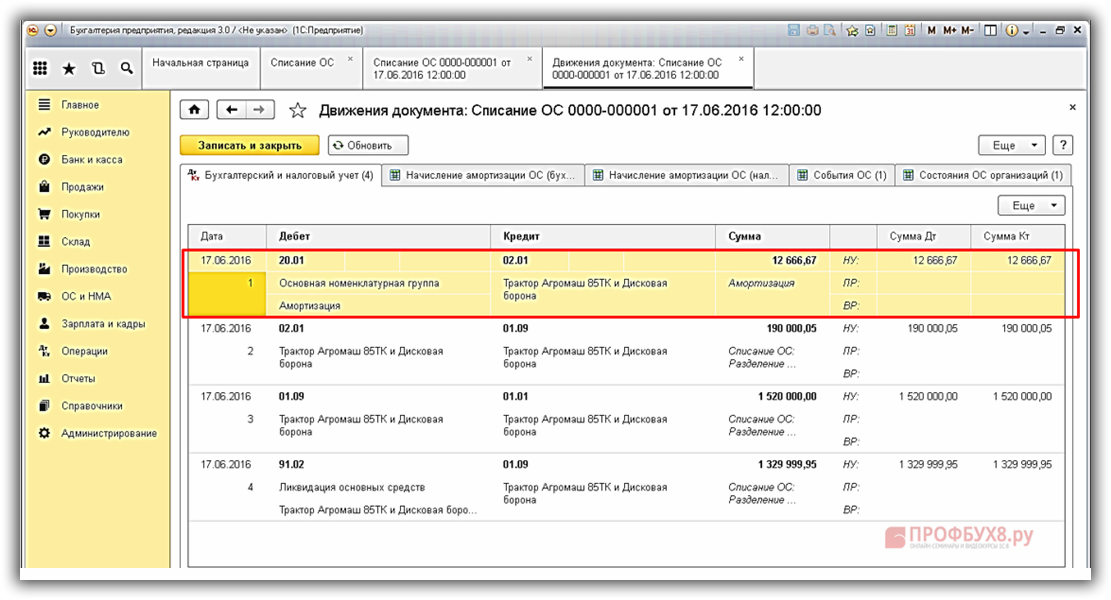

После проведения документа получим проводки по доначислению амортизации за месяц и списанию остаточной стоимости ОС на счет прочих доходов и расходов:

Шаг 2

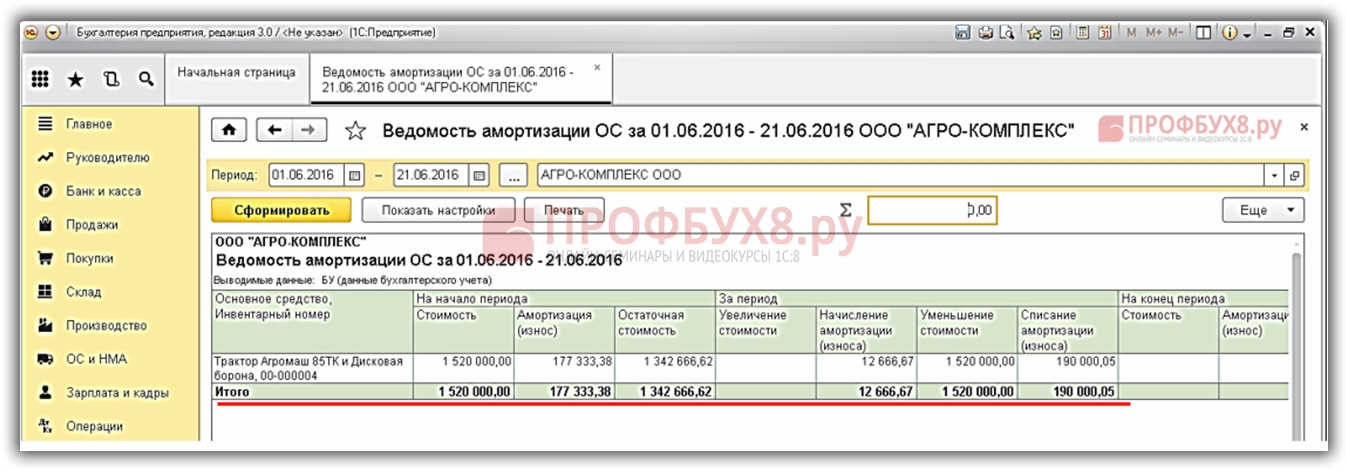

Определим остаточную стоимость и сумму накопленных амортизационных отчислений основного средства: Трактор Агромаш 85ТК и Дисковая борона в разделе ОС и НМА – Отчеты – Ведомость амортизации ОС:

Шаг 3

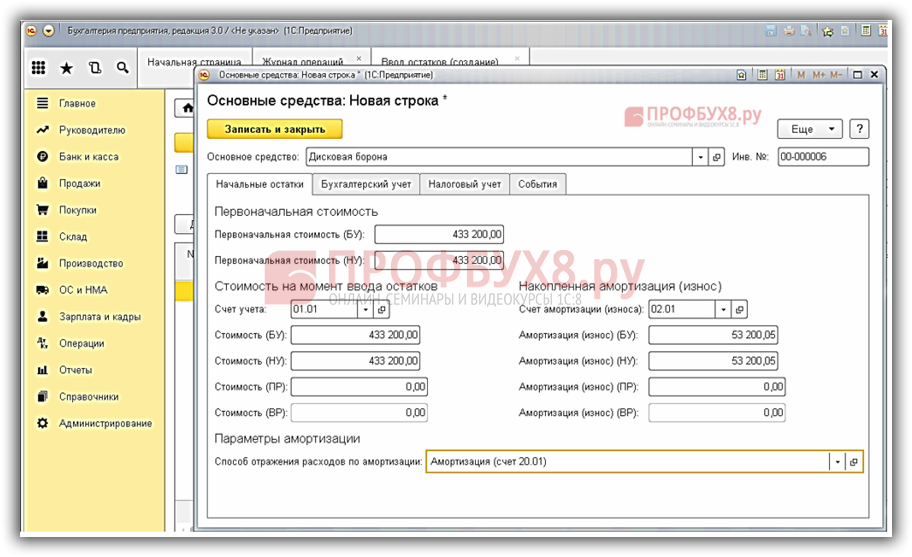

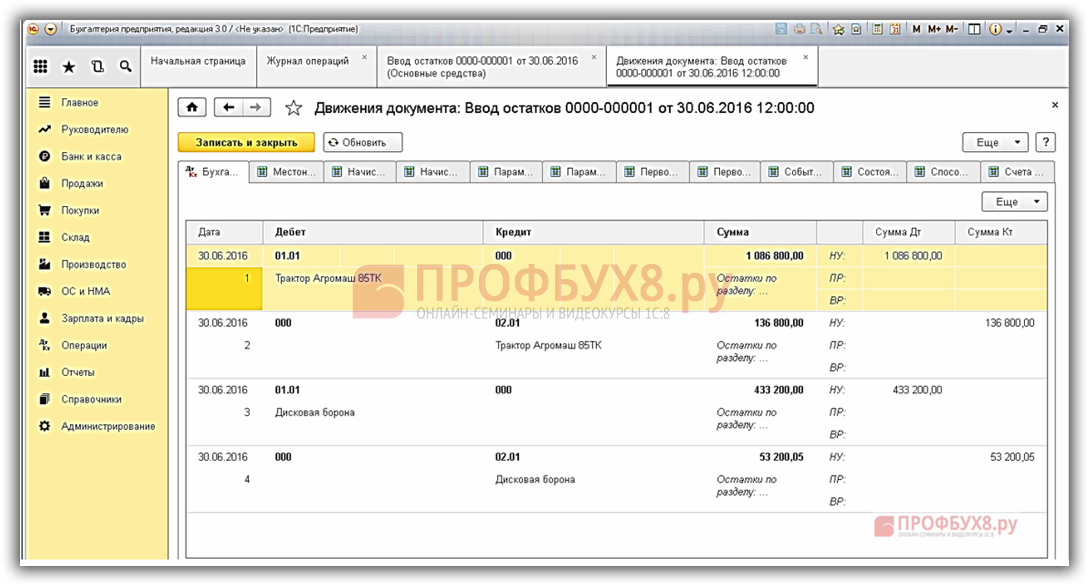

Стоимость ОС – 1 520 000,00 руб. и накопленную амортизацию ОС – 190 000,05 руб. разделим между двумя объектами основных средств. Допустим,

- Трактор Агромаш 85ТК стоит 1 086 800 руб., накопленная амортизация – 136 800,00 руб.;

- Дисковая борона стоит 433 200,00 руб., накопленная амортизация – 53 200,05 руб.

Шаг 4

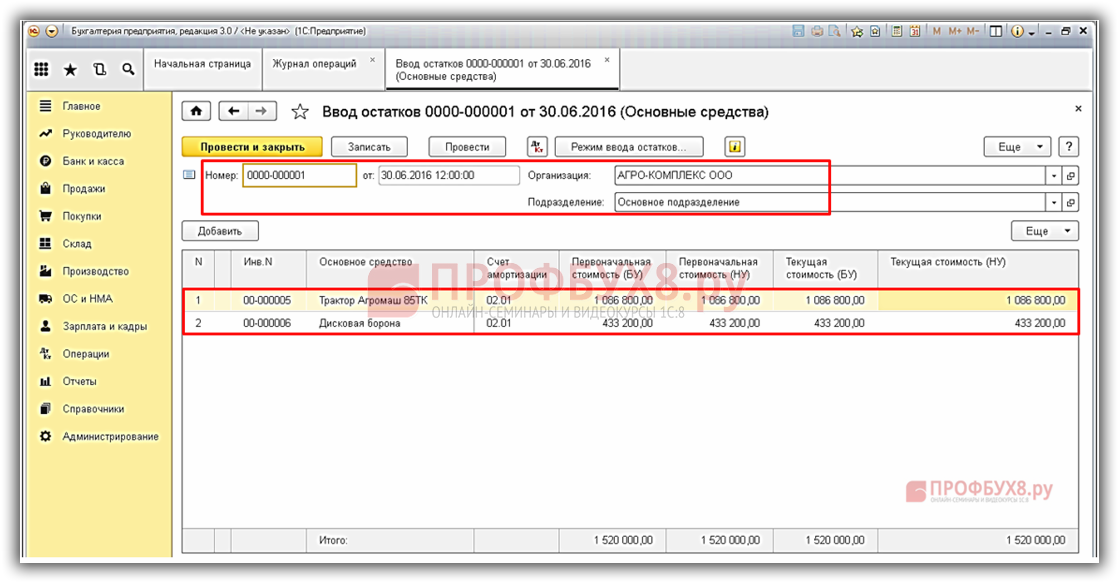

Для корректного ввода данных по новым объектам в 1С 8.3, создадим документ Ввод начальных остатков: раздел Операции – Бухгалтерский учет – Журнал операций – Создать – Ввод остатков – Основные средства.

Заполним верхнюю часть документа:

- Указываем дату разъединения ОС;

- В строчке Организация – указываем наименование организации;

- В строчке Местонахождение ОС – указываем место эксплуатации ОС.

В табличной части указываем созданные объекты:

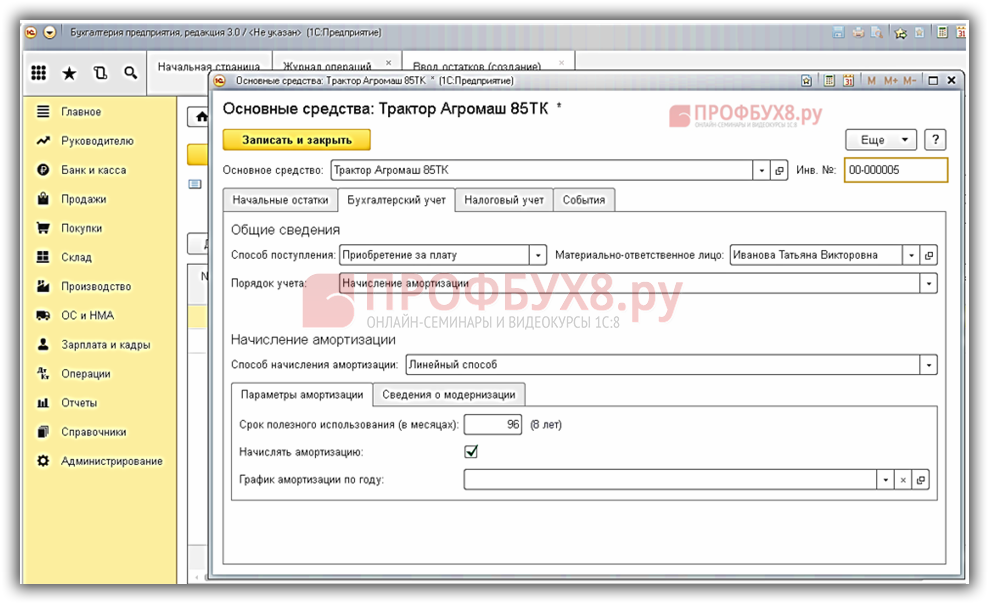

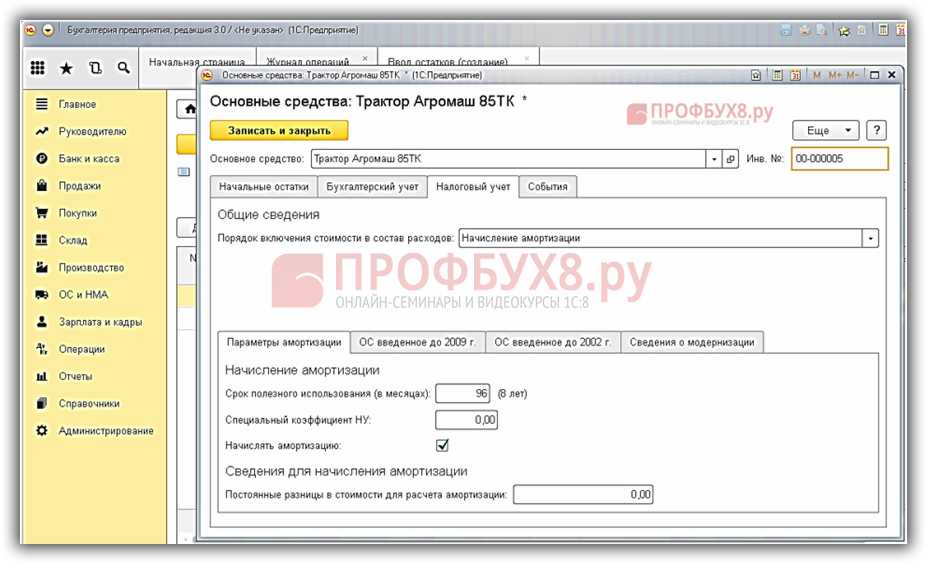

Для каждого объекта создадим карточку с данными для дальнейшего учета в 1С 8.3:

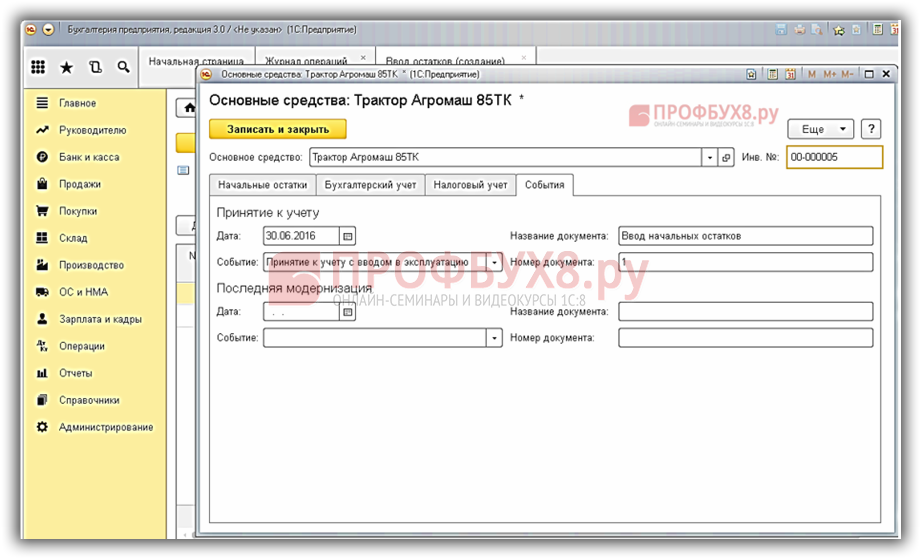

- Новая карточка для ОС Трактор Агромаш 85 ТК. Заполним последовательно все закладки как показано на рисунках:

- Новая карточка для ОС Дисковая борона. Заполним все закладки последовательно как в первой карточке:

После проведения документа в 1С 8.3 будут сформированы проводки по счету учета первоначальной стоимости новых объектов основных средств и накопленной амортизации. Так же в 1С 8.3 автоматически заполнятся все регистры сведений:

Шаг 5

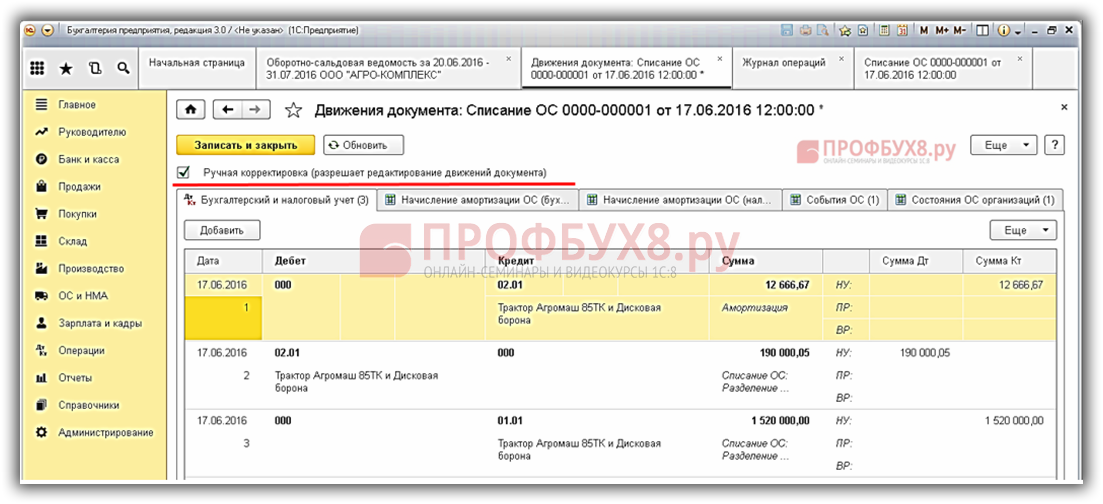

Закроем сумму остатка по вспомогательному счету 000 в 1С 8.3. Для этого нужно отредактировать проводки, полученные в документе Списание ОС:

- Устанавливаем режим ручной корректировки;

- Накопительные счета по определению остаточной стоимости и накопленной амортизации меняем на счет 000:

Шаг 6

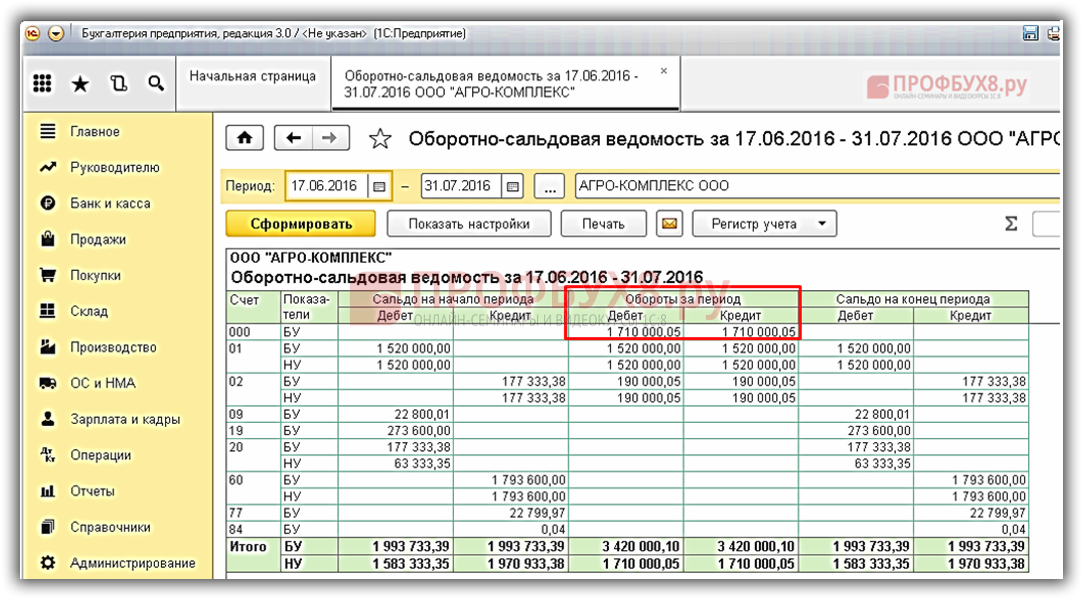

Сформировав ОСВ, видим, что счет 000 закрыт:

Шаг 7

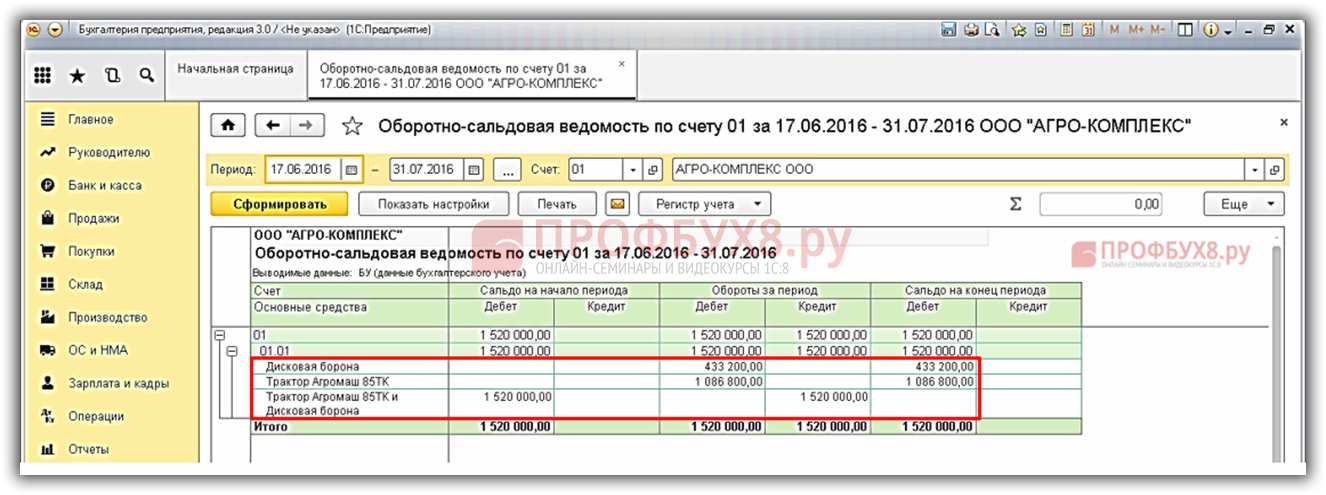

Сформировав ОСВ по счету 01, видим, что суммы первоначальной стоимости отражены по двум новым объектам ОС. По объекту ОС, которое было списано в 1С 8.3, сумма закрыта:

Шаг 8

Начислим ежемесячную амортизацию: раздел Операции – Закрытие периода – Закрытие месяца – Амортизация и износ основных средств.

Сформировав проводки, видим, что в 1С 8.3 амортизация начислялась по каждому объекту отдельно:

Особенности отражения операций, связанных с приобретением, принятием к учету, реализацией ОС, а так же начислением амортизации в 1С 8.3, можно изучить на нашем курсе по работе в 1С 8.3 в модуле Приобретение и движение ОС. Подробнее о курсе смотрите в следующем видео:

Поставьте вашу оценку этой статье:

Источник: profbuh8.ru

Вопрос-ответ

Нередко у руководителей бюджетной сферы, финансистов и экономистов, возникают рабочие вопросы, решение которых уже найдено у коллег. Мы открыли для вас единую площадку открытого обсуждения бюджетных вопросов.

21 июля 2012 14467

Елена Фролова

Как разделить одно здание на два других?

Общежитие общей площадью 11 000 кв. м, находящееся на балансе (имеющее балансовую стоимость и сумму начисленной амортизации), состоит из здания А (6000 кв. м) и здания Б (5000 кв. м) и учитывается как один объект основных средств. Каким образом разделить один учитываемый объект на два разных объекта?

Ответил пользователь, Е. М. Шахова, аудитор

В случае если в соответствии с первичным учетным документом, оформленным согласно действующему законодательству, затраты, формирующие вложения в объект основных средств, определить невозможно

(в разрезе соответствующих объектов имущественных прав (объектов государственной регистрации), объектов учета), решение по определению стоимости для принятия к учету каждого объекта в составе жилой застройки вправе принять комиссия учреждения в рамках возложенных на нее полномочий.

Порядок применения унифицированных форм первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ утвержден постановлением Госкомстата России от 11 ноября 1999 г. № 100. Согласно данному постановлению Акт о приемке выполненных работ (ф.

КС-2) применяется для приемки выполненных подрядных строительно-монтажных работ производственного, жилищного, гражданского и других назначений, и Справка о стоимости выполненных работ и затрат (ф. КС-3) составляется на выполненные в отчетном периоде строительные и монтажные работы и представляется субподрядчиком генподрядчику, генподрядчиком — заказчику (застройщику).

При этом основанием для составления акта являются данные журнала учета выполненных работ (ф. КС-6а), на основании которого составляются акт приемки выполненных работ (ф. КС-2), справка о стоимости выполненных работ (ф. КС-3).

Журнал учета выполненных работ (ф. КС-6а) применяется для учета выполненных работ и является накопительным документом. Журнал ведется исполнителем по каждому объекту строительства на основании замеров выполненных работ и единых норм и расценок по каждому виду работ.

При этом общий журнал работ (ф. № КС-6) содержит описание работ по конструктивным элементам здания или сооружения с указанием осей, рядов, отметок, этажей, ярусов, секций и помещений, где выполнялись работы, и при сдаче законченного строительством объекта в эксплуатацию указанные журналы предъявляются рабочей комиссии, а после приемки объекта передаются на постоянное хранение заказчику.

Таким образом, указанные документы могут применяться при определении балансовой (первоначальной) стоимости каждого объекта в составе застройки, подлежащего государственной регистрации и соответственно подлежащего принятию на учет.

В части налогового учета раздел объекта основного средства не предусмотрен статьей 257 Налогового кодекса, положениями которой установлены основания изменения первоначальной стоимости объекта основных средств. Перед тем как разграничить объект (здание) на два независимых объекта, следует разработать методику (способ) разделения стоимости имущества между вновь образованными объектами и закрепить ее приказом руководителя. Один из вариантов — определить стоимость каждой части здания пропорционально доле ее площади в общей площади помещения. Минфин России в письме от 6 октября 2011 г. № 03-03-06/1/632 указал, что стоимость помещений, на которые оформлены права собственности взамен права собственности на все здание, определяется исходя из первоначальной стоимости здания и доли площади нового помещения, за вычетом сумм начисленной амортизации по зданию, рассчитанной пропорционально площади вновь образованного помещения. При этом срок полезного использования каждого нового помещения остается неизменным и соответствует установленному ранее сроку службы здания.

Исходя из данных, указанных в вопросе, при пропорциональном разделе здания стоимость одного нового объекта А площадью 6000 кв. м составит примерно 54,6 процента, а объекта Б соответственно 45,4 процента от стоимости первоначального объекта основных средств. Начисленная амортизация также делится между вновь образованными объектами ОС, как правило, пропорционально их стоимости. Если после разделения характеристики зданий не изменились и срок полезного использования остался таким же, то нормы амортизации останутся прежними, и после разделения сумма амортизационных отчислений по каждому новому объекту будет равна амортизации по объекту, учитываемому до процедуры разграничения.

Для раздела здания необходимо оформить документы в БТИ, зарегистрировать права собственности на разделенные объекты недвижимости с уплатой госпошлины.

Согласно Указаниям о порядке применения бюджетной классификации Российской Федерации, утвержденным приказом Минфина России от 21 декабря 2011 г. № 180н (далее — Указания № 180н), расходы на услуги по паспортизации зданий отражаются по подстатье 226 «Прочие работы, услуги», на уплату государственных пошлин и сборы в установленных законодательством случаях — на статью 290 «Прочие расходы».

Новым объектам основных средств присваиваются новые инвентарные номера, и в отношении их открываются инвентарные карточки, в которых следует сделать пометки об инвентарном номере прежнего основного средства — здания общежития.

Разделение одного объекта на два независимых не изменит валюту баланса учреждения, поскольку выбытие одного объекта компенсируется постановкой на учет двух других объектов недвижимости.

В такой ситуации нет оснований для отражения в учете расхода в размере остаточной стоимости выбывающего имущества и дохода в виде стоимости принимаемых к учету объектов, однако такое движение основных средств необходимо отразить в Пояснительной записке к Балансу.

В учете разделение отражается внутренними записями по счету 0 101 00 000 «Основные средства — недвижимое имущество учреждения», поскольку замены собственника не происходит, объект недвижимости остается, но только теперь он состоит из двух объектов.

Процедура разделения отразится проводками:

На сумму стоимости здания А

Дебет 0 101 11 000

«Основные средства — недвижимое имущество учреждения, жилые помещения»

Кредит 0 101 11 000

«Основные средства — недвижимое имущество учреждения, жилые помещения»

— в стоимости объекта, состоящего из двух зданий, выделена стоимость здания А в размере 54,6 % от первоначальной стоимости.

На сумму стоимости здания Б

Дебет 0 101 11 000

«Основные средства — недвижимое имущество учреждения, жилые помещения»

Кредит 0 101 11 000

«Основные средства — недвижимое имущество учреждения жилые помещения»

— в стоимости объекта, состоящего из двух зданий, выделена стоимость (45,4 %) здания Б в размере 45,4 % от первоначальной стоимости.

На сумму амортизации здания А

Дебет 0 104 11 000

«Амортизация недвижимого имущества учреждения — жилых помещений»

Кредит 0 104 11 000

«Амортизация недвижимого имущества учреждения — жилых помещений»

— в размере ранее начисленной амортизации объекта, состоящего из двух зданий, выделена амортизация здания А в размере 54,6 % от общей амортизации.

На сумму стоимости здания Б

Дебет 0 104 11 000

«Амортизация недвижимого имущества учреждения — жилых помещений»

Кредит 0 104 11 000

«Амортизация недвижимого имущества учреждения — жилых помещений»

— в размере ранее начисленной амортизации объекта, состоящего из двух зданий, выделена амортизация здания Б в размере 45,4 % от общей амортизации.

Бюджет.ru ответ

Возможно вы сможете ответить на эти вопросы:

- Бюджетная обеспеченность регионов

- Правомерность заключения договора на обслуживание детской площадки и ремонт электроосвещения

- Применение КБК на оплату расходов по подвозу воды

- СГС «АРЕНДА»

- Межбюджетные отношения

- Возврат остатков субсидии на иные цели за счет средств от приносящей доход деятельности..

- какие расценки использовать (ФЕР ил ТЕР) при расчете сметы

- Применение бюджетной классификации

- контракт на электричество

- дебиторской задолженности в виде неосновательного обогащения и процентов за пользование чужими денеж

- Штраф при инвентаризации при разделении на составляющие автоматизированного рабочего места

- Соотношение распорядителя бюджетных средств с осуществлением функций и полномочий учредителя

- СГОЗ

- Пассажирские перевозки

- детские игровые комплексы какой ОКОФ с 2017г

- Предельный объем государственного долга

- бюджетные ассигнования по источникам финансирования дефицита бюджета

- использование выручки от предпринимательской деятельности

- Учет кассовых операций по дебетовой карте в централизованной бухгалтерии

- организация бюджетного процесса

Источник: bujet.ru