Огромное значение для анализа, планирования показателей в естественных науках, статистике, экономике и в прочих сферах имеют такие статистические показатели, как темпы роста и темпы прироста.

Оглавление:

- Темп роста

- Темп прироста

- Формулы расчета по базисному и цепному методу

- Как рассчитать темп роста в процентах: примеры расчета

- Разница между темпами роста и прироста

- Заключение

Распространено их применение в оптимизации выручки, заработной платы, товарооборота и пр.

Значение этих показателей, их формулы и примеры применения будут приведены далее.

Темп роста

Представляет собой отношение двух показателей в процентном отношении.

Оно характеризует во сколько раз новое значение отличается от предыдущего (в базисном методе) или какого-то постоянного базисного значения (в качестве него может быть взята начальная величина).

Анализ и диагностика ФХДП: простой горизонтальный и вертикальный анализы в Excel

Всегда измеряется в процентах.

Темп прироста

Это величина процента, на которую изменено какое-то значение по сравнению с предыдущим или базовым значением.

Его можно считать разными способами: через коэффициент роста, темп роста или через значения, являющиеся исходными данными и участвующие при расчетах.

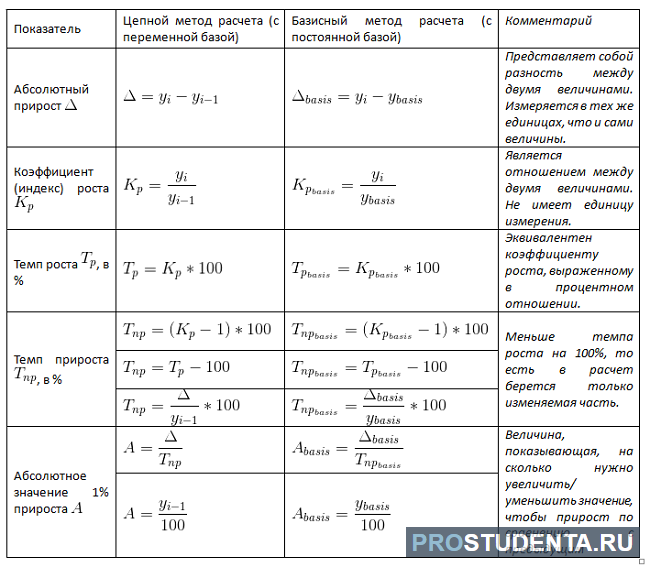

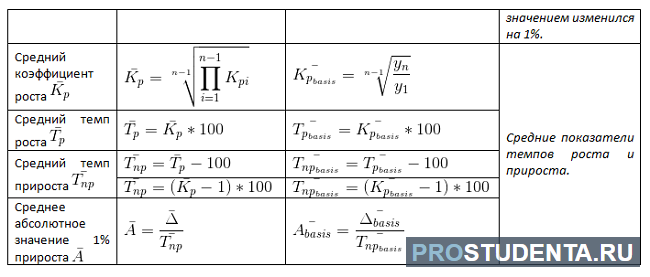

Формулы расчета по базисному и цепному методу

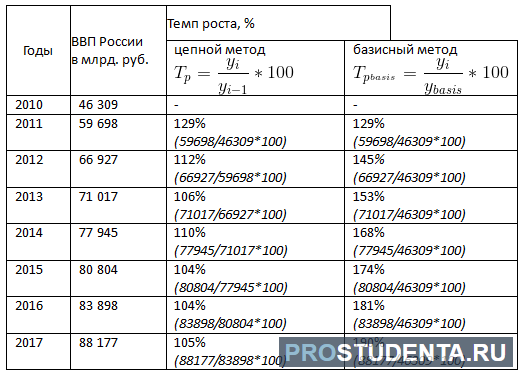

Основные формулы приведены в следующей таблице:

Как рассчитать темп роста в процентах: примеры расчета

Чтобы вычислить Тр в процентах, пользуются формулой из приведенной таблицы.

Если величина считается от предыдущего значения (цепной метод), формула нахождения следующая .

Если величина рассчитывается по отношению к определенному постоянному значению (базисный метод), то применяют формулу .

Для примера решим следующую задачу.

Задача.

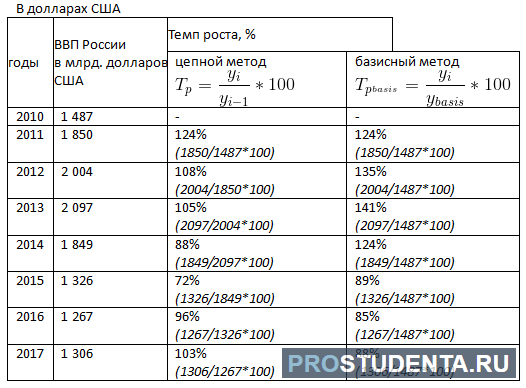

В таблице приведены данные ВВП России за 2010 — 2017 гг. в национальной валюте и в долларах США.

| года | ВВП России | ||

| в млрд. руб. | в млрд. долларов США | ||

| 2010 | 46 309 | 1 487 | |

| 2011 | 59 698 | 1 850 | |

| 2012 | 66 927 | 2 004 | |

| 2013 | 71 017 | 2 097 | |

| 2014 | 77 945 | 1 849 | |

| 2015 | 80 804 | 1 326 | |

| 2016 | 83 898 | 1 267 | |

| 2017 | 88 177 | 1 306 | |

Требуется найти темпы роста (в процентах) базисным и цепным методами.

Дополним таблицу столбцами, в которых рассчитаем искомый параметр двумя способами (во втором методе будем брать за базис величины 2010 года).

В национальной валюте Тр будут следующими:

Разница между темпами роста и прироста

Между этими значениями есть прямая зависимость. Разница между ними всегда равна 100%. Это отражено в формуле темпа прироста.

Заключение

Вышеприведенные формулы широко используются в повседневной и деловой жизни большинства населения. В интернете есть онлайн-калькуляторы, позволяющие получить результат либо проверить свои решения. Их применение позволяет исключить досадные арифметические ошибки, влекущие за собой неверные ответы.

Источник: www.prostudenta.ru

Расчет среднегодового темпа роста

При формировании каких-либо финансовых отчетов вы можете столкнуться с аббревиатурой AAGR. Это среднегодовой темп роста.

Как же его рассчитать?

В данной статье я покажу вам несколько вариантов расчета.

Что это такое?

Лучше всего объяснить на примере:

Если показатель среднегодового темпа роста равен 20%, это значит что с каждым годом ваша компания становится дороже на 20%.

Это не значит, что она росла равномерно, это лишь итог.

Итак, как же её рассчитать?

Расчет AAGR

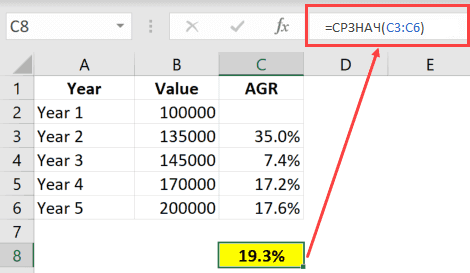

Расчет этой переменной, обычно, производится в 2 шага.

Сразу перейдем к примеру.

Допустим, у нашей компании такие показатели:

- Она стоила в начале = $200,000

- Год спустя = $235,000

- 2 года спустя = $245,000

- 3 года спустя = $270,000

- 4 года спустя = $300,000

С помощью этих данных, можно рассчитать AAGR:

=(Стоимость в последнем году / Стоимость в начале) — 1

Получим такие данные:

- За первый год она выросла на 35%

- За второй год она выросла на 7,4%

- За третий год она выросла на 17,2%

- За четвертый год она выросла на 17,6%

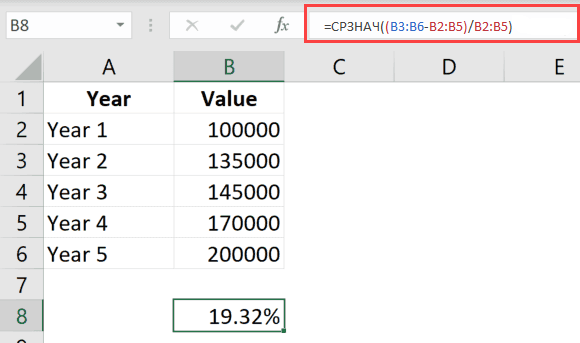

= СРЗНАЧ(C3:C6)

А можно ли все это укомплектовать в одну функцию? Конечно.

НАЧ((B3:B6-B2:B5)/B2:B5)

Так как мы работаем с массивом данных, не забудьте нажать CTRL + SHIFT + ENTER для подтверждения формулы.

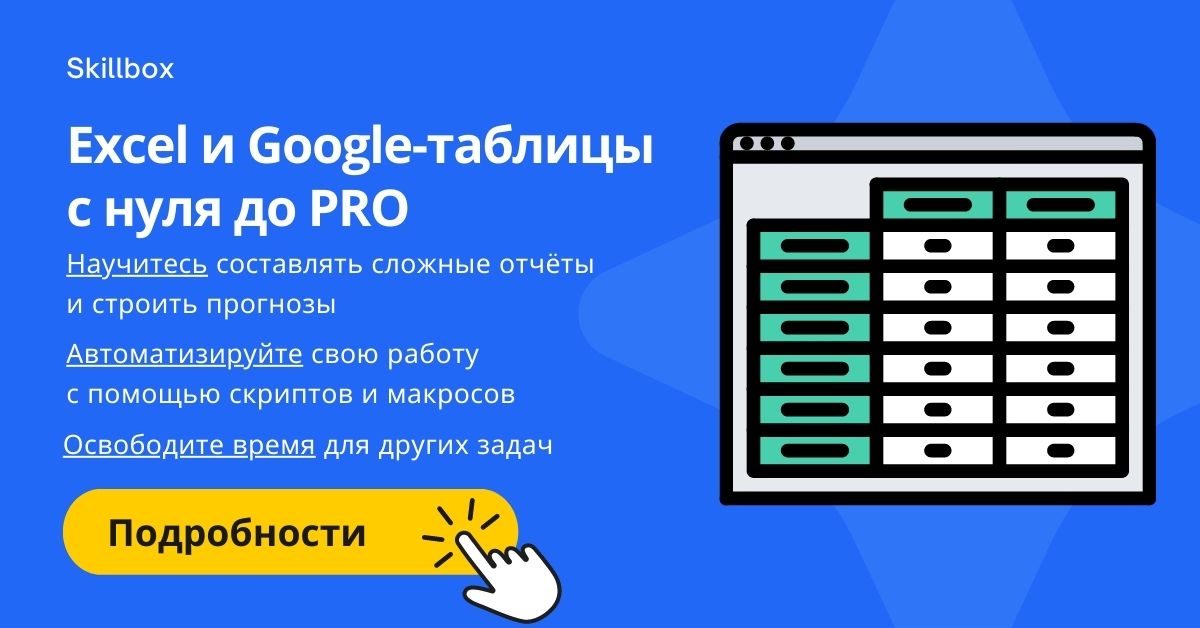

Отличия AAGR от CAGR

В чем же отличие?

AAGR может вводить вас в заблуждение, например, если компания за первый год выросла очень сильно, а за последний год не выросла совсем. В таком случае, AAGR будет все равно положительным и обманет вас, если вы, например, инвестор. А вот если мы используем CAGR, то увидим все без каких-либо проблем.

Вот наглядный пример:

Естественно, CAGR чаще всего используется опытными людьми.

Но AAGR также полезен, просто вы должны понимать риски его использования.

Вот и все! Мы рассмотрели как можно рассчитать AAGR с помощью двух шагов, а также узнали чем отличается AAGR от CAGR и какие несет в себе риски.

Надеюсь, эта статья оказалась полезной для вас!

Источник: excelexcel.ru

CAGR – что это такое простыми словами

Инвестиции

CAGR (от англ. Compound annual growth rate) – совокупный среднегодовой темп роста. Этот показатель определяет, на сколько процентов в среднем за год растет определенный параметр. CAGR рассчитывается с учетом сложного процента и используется для определения среднегодовой доходности инвестиций. Основными функциями CAGR являются анализ и прогнозирование темпов роста доходности.

Для расчета используются данные за несколько периодов (лет).

Из этой статьи вы узнаете, как считать CAGR и как применять его на практике для инвестора. Также рассмотрим преимущества и недостатки этого показателя.

Формула расчета показателя

CAGR рассчитывается по формуле:

( EV ) – значение параметра на конец периода;

( EV ) – значение параметра на начало периода;

( n ) – количество лет, за которые проводится исследование.

Что показывает CAGR

Итак, CAGR – это показатель, который характеризует среднегодовой темп роста. При этом, конечно же, надо понимать, что ни один параметр не растет устойчивыми темпами. Кроме того, для расчета нужно использовать данные на конец каждого периода (то есть, по завершении последнего года инвестиций). Понятно, что в течение года стоимость активов может меняться много раз. CAGR показывает как бы среднюю «скорость» изменения цены портфеля.

Расчет показателя нужен для понимания того, в какую сторону изменяется стоимость активов – положительную или отрицательную.

Пример расчета

Пример 1. Рассчитаем среднегодовой темп роста стоимости инвестиционного портфеля первоначальной стоимостью 750 000 руб. (10 000 $ или 290 000 грн.) за 5 лет. Исходные данные оформим в таблице.

| 10000 | |

| 1 | 12300 |

| 2 | 13600 |

| 3 | 15100 |

| 4 | 15800 |

| 5 | 16600 |

Полученное нами значение означает, что среднегодовой рост стоимости инвестиций составил 11 %.

Суммы прироста за каждый год можно рассчитать по правилам простой арифметики:

Выполним проверку: (23+10,57+11,03+4,64+5,06)/5=10,86% (округляем до 11%). Таким образом, полученный нами результат по формуле расчета CAGR является верным.

Расчет CAGR в Excel

Для небольших периодов можно рассчитывать показатель вручную, используя онлайн-калькулятор возведения в степень. А для больших объемов можно подставить формулу CARG в Excel, предварительно заполнив столбцы с необходимыми данными.

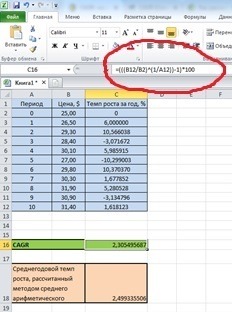

Пример 2. Рассчитаем прирост стоимости акций, купленных на брокерский счет, за 10 лет. Первоначальная рыночная стоимость ценной бумаги – 1 875 руб. (25 $ или 725 грн.) .

| 25,00 | ||

| 1 | 26,50 | 6,000000 |

| 2 | 29,30 | 10,566038 |

| 3 | 28,40 | -3,071672 |

| 4 | 30,10 | 5,985915 |

| 5 | 27,00 | -10,299003 |

| 6 | 29,80 | 10,370370 |

| 7 | 30,30 | 1,677852 |

| 8 | 31,90 | 5,280528 |

| 9 | 30,90 | -3,134796 |

| 10 | 31,40 | 1,618123 |

| CAGR | 2,305495687 | |

На скриншоте показана формула расчета CAGR в Excel, которую можно увидеть в строке функций. Как видим, значения показателей, рассчитанных по двум формулам, различаются в пределах 0,2%, что обусловлено погрешностью. Чем больше данных для расчета, тем погрешность будет выше, но она не должна превышать 0,5%.

Использование показателя CAGR

Расчет CAGR может быть полезен в целях:

- определения среднегодового прироста стоимости активов;

- расчета прироста объема продаж в количественном и стоимостном выражении;

- расчета среднегодовой доходности каждого инструмента в отдельности для формирования инвестиционного портфеля;

- анализа данных по объекту инвестиций;

- прогнозирования доходности инвестиций на ближайшие периоды.

Поскольку показатель не учитывает колебания стоимости активов в течение года, его следует использовать как один из инструментов оценки эффективности инвестиций в сочетании с другими показателями, такими как индекс доходности, коэффициент эффективности, норма доходности и др.

Пример использования CAGR

Пример 3. Предположим, в экономике страны имеются все признаки надвигающейся рецессии (замедления темпов экономического роста). В связи с этим инвестор решает перевести часть активов в золото. Для этого нужно рассчитать CAGR по золоту за последние 10 лет.

| 2010 | 1405,50 | 0,000000 |

| 2011 | 1531,00 | 8,929207 |

| 2012 | 1657,50 | 8,262573 |

| 2013 | 1204,50 | -27,330317 |

| 2014 | 1206,00 | 0,124533 |

| 2015 | 1060,00 | -12,106136 |

| 2016 | 1145,90 | 8,103774 |

| 2017 | 1291,00 | 12,662536 |

| 2018 | 1279,00 | -0,929512 |

| 2019 | 1514,75 | 18,432369 |

Рассчитаем прирост за каждый год и CAGR за 10 лет в Excel, как описано выше. Полученное значение 0,75% говорит о том, что золото не является инструментом, который приумножит сбережения. Кроме того, если проанализировать изменение стоимости по годам, то были зафиксированы две крупные просадки:

- в 2013 году крупное падение котировок было вызвано программой ФРС США: дополнительная денежная эмиссия не спровоцировала инфляцию, вследствие чего ценность золота как защитного актива снизилась;

- в 2015 году падение цены обусловлено последствиями экономического кризиса и сокращением покупок золота со стороны Китая.

Таким образом, значение CAGR 0,75% – очень скромное. Можно сделать вывод, что золото следует включить в портфель, но доля его должна быть невелика – не более 10-15%.

Исторические данные принимать в расчет можно и нужно, однако результаты инвестирования в прошлом не определяют доходы в будущем. Иными словами, нельзя утверждать, что цены на золото в ближайшем будущем продолжат снижение.

Как инвестор может использовать CAGR?

Как посчитать CAGR – вы уже знаете. А теперь поговорим, как использовать полученные расчеты.

Для инвестора CAGR может рассчитываться как по портфелю в целом, так и по каждому инструменту в отдельности. Так, выше мы провели анализ данных по золоту и сделали вывод, что этот актив можно включить в портфель в небольшой доле. Аналогичный расчет можно выполнить и для других инструментов и, исходя из полученных результатов, принять решение о формировании или ребалансировке инвестиционного портфеля.

Что касается анализа данных по уже сформированному несколько лет назад портфелю, то расчет среднегодового темпа роста будет актуален только в том случае, если в портфель все эти годы не вносилось никаких изменений. Согласитесь, такое бывает крайне редко. Как правило, инвестор увеличивает стоимость портфеля либо проводит ребалансировку: продает одни активы, взамен приобретает другие. В таком случае расчет CAGR становится нецелесообразным и следует применять другой показатель – IRR (англ. Internal Rate of Return), что переводится как «внутренняя норма доходности».

IRR – это процентная ставка, используемая в качестве коэффициента дисконтирования, при которой чистый дисконтированный доход будет равным нулю. Простыми словами, CAGR – это показатель, характеризующий изменение доходности, а IRR определяет минимальную доходность. О том, какой из этих двух параметров более полезен для инвестора, читайте далее.

Что лучше – CAGR или IRR

Какой из этих показателей лучше использовать для анализа и оценки эффективности инвестиционного проекта – совокупный темп роста или внутреннюю норму доходности?

Внутренняя норма доходности рассчитывается через параметр, именуемый Net Present Value (NPV), что в переводе с английского означает «чистая приведенная стоимость». Для определения размера IRR этот параметр должен принимать нулевое значение.

Нулевой NPV рассчитывается по формуле:

( CF ) – суммарный денежный поток за период t;

( t ) – порядковый номер периода;

( IC ) – сумма первоначальных вложений.

Суммарный денежный поток – это разница между поступлением средств и расходами.

Пример 4. Рассчитаем IRR за 5 лет, используя исходные данные:

| 10000 | ||

| 1 | 15500 | 5500 |

| 2 | 26100 | 10600 |

| 3 | 32500 | 6400 |

| 4 | 41200 | 8700 |

| 5 | 50000 | 8800 |

Суммарный денежный поток рассчитан как разница между стоимостью инвестиций в текущем и предыдущем периоде. Например, 15500-10000=5500; 26100-15500=10600 и т.д.

Как видим, расчет IRR достаточно трудоемкий. Если требуется рассчитать данные за большой период, можно воспользоваться финансовым калькулятором онлайн или функцией IRR в Excel.

Расчет CAGR более прост и принимает во внимание только два значения: начальное и конечное. Но, как правило, в течение срока инвестирования бывают сверхприбыли и убытки, увеличение и уменьшение расходов. Рассчитаем CAGR для нашего примера:

Таким образом, при большом количестве денежных потоков лучше оценивать инвестиции с помощью IRR. Если оценивается один актив и инвестор не делает много движений по счету – удобнее будет использовать CAGR.

Преимущества и недостатки CAGR

Из достоинств показателя прежде всего нужно отметить простоту и удобство расчета. Для сравнительного анализа нетрудно рассчитать CAGR на основе данных истории по разным инструментам и сделать выбор в пользу актива с наибольшим значением.

- не учитывает волатильность «внутри» срока инвестирования;

- CAGR предполагает, что доход постоянно растет. Однако это не так, поэтому для прогнозирования применять показатель можно, но только в сочетании с другими параметрами (например, IRR ). Не факт, что тенденция к росту сохранится в будущем;

- при расчете можно выбрать начальный и конечный периоды так, что результат будет очень хороший. Однако «внутри» могут быть значительные просадки. Поэтому рекомендуется анализировать несколько периодов.

Заключение

CAGR – это простой и удобный параметр для определения роста доходности. Использовать его лучше всего для сравнительного анализа по отдельным активам за долгосрочный период.

Показатель не учитывает краткосрочные колебания цен на финансовые инструменты, поэтому для более детального анализа или коротких сроков инвестиций лучше использовать его в сочетании с NPV и IRR.

CAGR можно использовать также в бизнесе: для расчета темпов роста доходности по проекту или предприятию в целом. Вычисления лучше производить с помощью электронных таблиц, т.к. чем длиннее исследуемый период, тем менее точным будет результат.

Источник: retireearly.ru