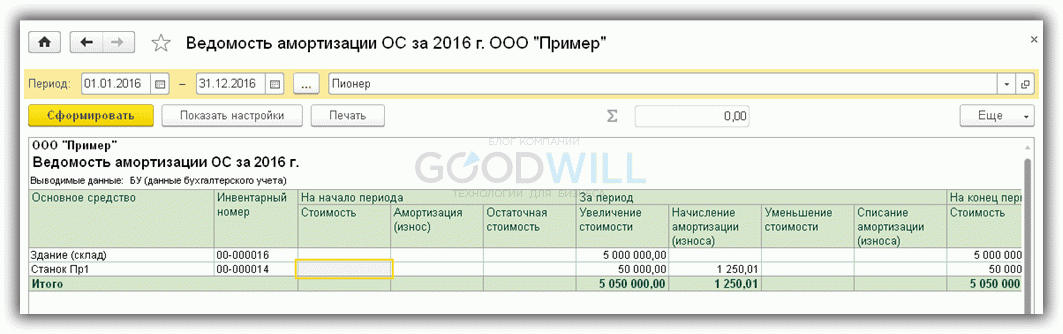

Изменить элементы амортизации основного средства по нормам ФСБУ 6/2020 можно в программе «1С:Бухгалтерия 8». Изменение элементов амортизации ОС (Отчет «Ведомость амортизации ОС». Раздел: ОС и НМА – Ведомость амортизации ОС) 1. Установите период отчета – по месяц, предшествующий изменению элементов амортизации.

По кнопке Показать настройки на закладке Показатели отметьте флажками показатели БУ и НУ для вывода в отчет данных по бухгалтерскому и налоговому учету. 2. При необходимости установите другие настройки. На закладке Группировка добавьте и отметьте флажками поля для группировки. На закладке Дополнительные поля добавьте и отметьте флажками дополнительные информационные поля.

На закладке Сортировка добавьте и отметьте флажками показатели для сортировки объектов ОС в отчете. На закладке Отбор добавьте и отметьте флажками поля для отбора ОС при выводе в отчет. 3. Кнопка Сформировать. В документе «Изменение элементов амортизации ОС», разделе: ОС и НМА – Параметры амортизации ОС нажмите кнопку Создать, вид документа «Изменение элементов амортизации ОС».

Как посмотреть отчет продажи в 1С 8.3 ?

Установите дату документа. 1. В поле Событие ОС выберите «Пересмотр элементов амортизации». Если такого события в списке нет, создайте новое с видом события ОС «Пересмотр элементов амортизации». В поле Отразить в выберите Бухгалтерском учете.

Добавьте в табличную часть документа объекты ОС, элементы амортизации по которым пересматриваются или по кнопке Загрузить из файла загрузите список таких объектов из заранее подготовленного файла. При добавлении ОС способ амортизации, общий срок полезного использования, остаток срока полезного использования на дату документа заполнятся автоматически в подстроке «до изменения».

В подстроке «после изменения» укажите новый срок в соответствующей колонке, значение в другой колонке со сроком посчитается автоматически. В колонке Ликвидационная стоимость укажите новую ликвидационную стоимость ОС в подстроке «после изменения». Если меняется способ начисления амортизации, укажите его в колонке Способ амортизации в подстроке «после изменения».

2. Кнопка Провести и закрыть. Посмотрите результат проведения документа. Документ проводок не формирует. Соответствующие записи отражаются в регистрах «Параметры амортизации ОС » и «События ОС». Начисление амортизации (Обработка «Закрытие месяца». Раздел: Операции – Закрытие месяца)

Установите месяц закрытия. Кнопка Выполнить закрытие месяца. Начислена амортизация ОС (Регламентная операция «Амортизация и износ основных средств» в составе обработки «Закрытие месяца») По ссылке с названием регламентной операции Амортизация и износ основных средств выберите Показать проводки и посмотрите результат ее выполнения.

Как посмотреть выручку в 1С 8.3 Бухгалтерия

Расчет: Амортизация в БУ: Балансовая стоимость ОС / Оставшийся СПИ. Для анализа суммы ежемесячной амортизации и остаточной стоимости ОС можно воспользоваться справкой-расчетом Амортизация и отчетом Ведомость амортизации ОС.

Раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца или ссылка с названием регламентной операции в форме обработки Закрытие месяца. Выбор данных производится по кнопке Показать настройки с помощью переключателя на закладке Показатели. Укажите период формирования отчета. Настройте отчет, как описано в операции 1.1.

Кнопка Сформировать. Начисление амортизации и расчет отложенных налогов (Обработка «Закрытие месяца». Раздел: Операции – Закрытие месяца) Установите месяц закрытия. Кнопка Выполнить закрытие месяца.

Признано отложенное налоговое обязательство в части разницы в стоимости ОС в БУ и НУ (Регламентная операция «Расчет отложенного налога по ПБУ 18» в составе обработки «Закрытие месяца») По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки и посмотрите результат ее выполнения. Расчет: До текущего месяца балансовая и налоговая стоимость ОС были равны.

Разница возникла в текущем месяце. ОНО = (Балансовая стоимость – Налоговая стоимость) * 20 %. Погашено отложенное налоговое обязательство в части разницы в стоимости ОС в БУ и НУ (Регламентная операция «Расчет отложенного налога по ПБУ 18» в составе обработки «Закрытие месяца») По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки и посмотрите результат ее выполнения. Расчет: Признано ОНО: (Балансовая стоимость – Налоговая стоимость ОС) * 20 % – Ранее признанное ОНО. Аналогичным образом начисляется амортизация и погашается ОНО за последующие месяцы в течение срока полезного использования основного средства, пока его балансовая стоимость не станет равна ликвидационной стоимости.

Источник: www.vdgb.ru

Остаточная стоимость основных

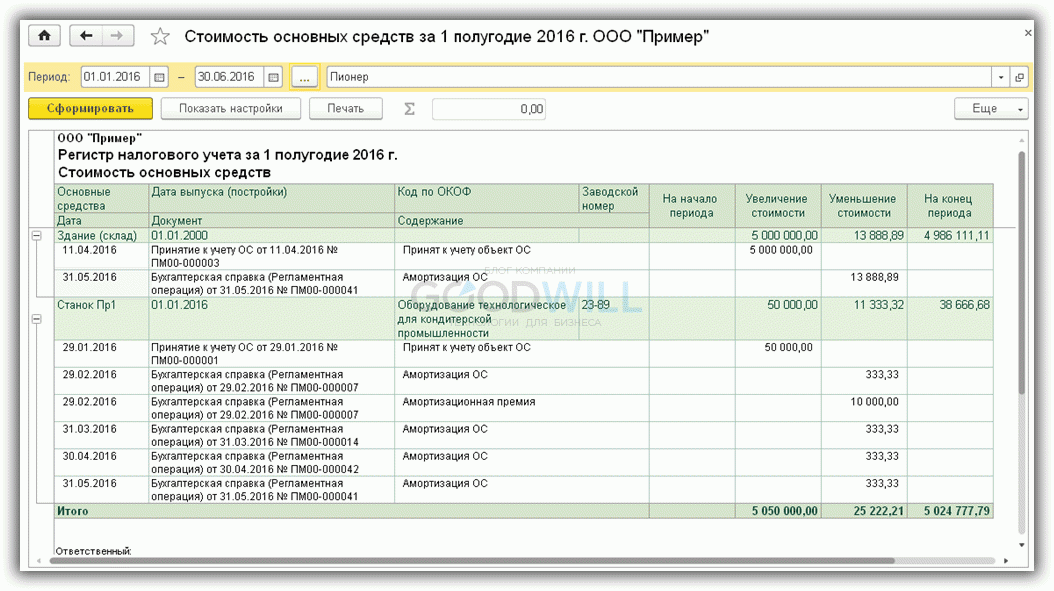

Регистры налогового учета также можно использовать для вывода информации по ОС и НМА (рис.7).

Пример такого отчета представлен на рис.8.

Универсальный отчет в 1С

Еще один способ вывести нужную информацию — использовать универсальный отчет (более подробно о нем можно прочесть в статье Универсальный отчет в 1С). Этот отчет строится по данным регистров. Какие именно регистры содержат нужную информацию, можно посмотреть по движениям, которые делает тот или иной документ.

Рассмотрим движения документа «Принятие к учету ОС» (рис.9).

Регистров много, выберем регистр сведений «Местонахождение ОС» и на его примере построим универсальный отчет (Все функции – Отчеты – Универсальный отчет).

Для формирования отчета сначала нужно выбрать объект хранения данных, в нашем случае это регистр сведений. Затем выбираем сам регистр – «Местонахождение ОС». В заключение выбираем показатели: организация, МОЛ, основное средство, период и регистратор.

Реквизит «Срез последних» используется только для регистра сведений и предназначен для выбора либо последних, либо первых по дате ввода данных, которые могут быть изменены в процессе эксплуатации, например, местонахождение или материально-ответственное лицо.

Можно задать сортировку, в нашем примере задана сортировка по организации и МОЛ. В результате получим отчет следующего вида:

По такому же принципу можно самостоятельно построить другие отчеты.

Как видим, в 1С есть несколько удобных и разнообразных способов для формирования отчетов по основным средствам.

Остаточная стоимость основных средств

Актуально на: 21 сентября 2017 г.

Когда речь идет об оценке основных средств (ОС), выделяют стоимость, по которой объект ОС отражается в бухгалтерском учете, а также стоимость для отражения в бухгалтерской отчетности. В бухгалтерском учете объекты ОС отражаются по первоначальной или восстановительной стоимости. А в бухгалтерском балансе показываются по остаточной. Что понимается под остаточной стоимостью объектов основных средств, напомним в нашей консультации.

Что такое остаточная стоимость ОС

Понятие остаточной стоимости применяется к амортизируемым объектам основных средств и означает их учетную стоимость, уменьшенную на начисленную амортизацию. Показатель остаточной стоимости рассчитывается на определенную дату – к примеру, на дату составления отчетности. Поскольку в бухгалтерском учете объекты ОС могут отражаться по первоначальной или восстановительной стоимости, остаточная стоимость основных средств (ОСОСТ) определяется как:

где ОСП(В) – первоначальная (восстановительная) стоимость объектов основных средств;

А – накопленная амортизация по объектам основных средств.

Указание на использование первоначальной или восстановительной стоимости объектов ОС не означает, что у организации есть выбор, какую оценку использовать. Это означает только то, что если у объекта есть восстановительная стоимость, используется она. Если ее нет, применяется первоначальная стоимость.

Напомним, что восстановительная стоимость появляется у тех объектов ОС, которые хотя бы раз подверглись переоценке. Переоценивать группы однородных объектов ОС по текущей (восстановительной) стоимости коммерческая организация может не чаще одного раза в год на 31 декабря отчетного года (п. 15 ПБУ 6/01).

Остаточная стоимость по данным бухучета

Первоначальная или восстановительная стоимость объектов основных средств учитывается по дебету счета 01 «Основные средства», а накопленная на конкретную дату амортизация – по кредиту счета 02 «Амортизация основных средств» (Приказ Минфина от 31.10.2000 № 94н). Поэтому представленная выше формула определения остаточной стоимости применительно к счетам бухгалтерского учета может быть выражена так:

ОСОСТ = Дебетовое сальдо счета 01 – Кредитовое сальдо счета 02

Определяя остаточную стоимость основных средств по этой формуле, нужно учитывать следующее. По кредиту счета 02 накапливается амортизация не только основных средств, отражаемых на счете 01, но и тех объектов, которые учтены на счете 03 «Доходные вложения в материальные ценности».

Напомним, что на этом счете учитываются те основные средства, которые предназначены исключительно для предоставления за плату во временное владение или пользование с целью получения дохода (п. 5 ПБУ 6/01, Приказ Минфина от 31.10.2000 № 94н). Поэтому если необходимо найти остаточную стоимость основных средств учтенных на счете 01, из амортизации на счете 02 необходимо выделить ту величину, которая приходится на объекты ОС, числящиеся по счету 01. Ведь для составления бухгалтерского баланса основные средства и доходные вложения показываются раздельно и как раз по остаточной стоимости (п. 35 ПБУ 4/99, Приказ Минфина от 02.07.2010 № 66н):

- остаточная стоимость основных средств, учтенных на счете 01, показывается по строке 1150 «Основные средства»;

- остаточная стоимость доходных вложений со счета 03 – по строке 1160 «Доходные вложения в материальные ценности».

Вопрос: Организацией приобретено основное средство в марте 2001 г., первоначальная стоимость — 9000 руб., начислена амортизация за 2001 г. — 1500 руб., остаточная стоимость на 01.01.2002 — 7500 руб. Каков порядок бухгалтерского и налогового учета указанного основного средства в 2002 г.? (Консультация эксперта, 2002)

Вопрос: Организацией приобретено основное средство в марте 2001 г., первоначальная стоимость — 9000 руб., начислена амортизация за 2001 г. — 1500 руб., остаточная стоимость на 01.01.2002 — 7500 руб. Каков порядок бухгалтерского и налогового учета указанного основного средства в 2002 г.?

Пользователи СС «КонсультантБухгалтер»

Ответ: Согласно ст.10 Федерального закона от 06.08.2001 N 110-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных актов (положений актов) законодательства Российской Федерации о налогах и сборах» (ред. от 31.12.2001) организация обязана единовременно по состоянию на 01.01.2002 включить в состав расходов, уменьшающих доходы, сумму недоначисленной амортизации по основным средствам (нематериальным активам), не соответствующим критериям отнесения объектов в состав основных средств (нематериальных активов) для целей налогообложения прибыли (ст.ст.256, 257 Налогового кодекса РФ).

Статьей 313 НК РФ установлено, что налогоплательщики исчисляют налоговую базу по налогу на прибыль по итогам каждого отчетного (налогового) периода на основе данных налогового учета, если статьями гл.25 НК РФ предусмотрен порядок группировки и учета объектов и хозяйственных операций для целей налогообложения, отличный от порядка группировки и отражения в бухгалтерском учете, установленного правилами бухгалтерского учета. Налоговый учет — система обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ. Система налогового учета организуется налогоплательщиком самостоятельно.

Стоимостный критерий отнесения активов в состав амортизируемого имущества и последующего начисления амортизации по ним для целей налогообложения прибыли (10 000 руб. — пп.7 п.2 ст.256 НК РФ) и стоимостный критерий для определения порядка учета амортизационных отчислений по основным средствам для целей бухгалтерского учета (2000 руб. — п.18 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н) не совпадают.

Таким образом, для целей исчисления налоговой базы по налогу на прибыль в регистрах налогового учета организация по состоянию на 01.01.2002 отражает единовременное списание сумм недоначисленной амортизации по указанному в вопросе объекту основных средств. Однако для целей бухгалтерского учета организация продолжает учитывать данный объект в том порядке, который применяла до 01.01.2002. Факт несоответствия данных активов критериям отнесения активов в состав амортизируемого имущества для целей налогообложения прибыли в бухгалтерском учете никак не отражается.

А.И.Дыбов

Центр исследований

проблем налогообложения

и бухгалтерского учета

14.03.2002

Износ, амортизация и остаточная стоимость оборудования;

Денежная оценка основных фондов

Денежная оценка основных фондов производится с помощью:

· полной балансовой стоимости,

· восстановительной стоимости и

Полная балансовая стоимость (СБ) — это первоначальная стоимость основных фондов.

Она складывается из:

· первоначальной цены основных средств,

· стоимости транспортировки и

· стоимости монтажа или строительных работ.

Полная балансовая стоимость (СБ) рассчитывается по формуле:

где СБ — полная балансовая стоимость,

ЦС — цена основных средств,

СТ — стоимость транспортировки,

СМ — стоимость монтажа или строительных работ.

Текущие цены и тарифы на основные средства постоянно изменяются под влиянием факторов спроса и предложения, инфляции и т.д. С течением времени в первоначальной стоимости основных средств накапливаются диспропорции и противоречия. Одно и то же оборудование, приобретенное в разные годы, числится по разной стоимости.

Управление предприятием затрудняется. Возникает необходимость переоценки основных средств и приведения к их единым ценностным измерителям.

Восстановительная стоимость (СВ) устанавливается во время переоценки фондов для определения денежного выражения износа медицинского оборудования.

Остаточная стоимость (СО) — разность между полной балансовой стоимостью и суммой износа основных фондов (Си). Рассчитывается по формуле:

где СО — остаточная стоимость,

СБ — полная балансовая стоимость,

СИ — сумма износа основных фондов.

Основные фонды, участвуя в процессе производства длительный период (не менее 1 года) и сохраняя свою натуральную форму, постепенно изнашиваются.

Виды износа основных фондов:

1. физический (материальный) износ;

2. моральный (экономический) износ.

Физический (материальный) износ (ИФ) — это частичная утрата технико-экономических свойств и стоимости основных фондов.

Он выражается в % и рассчитывается следующим образом:

ИФ = ТФ / ТН х 100%,

где ИФ-физический износ,

ТФ — фактический срок службы оборудования,

ТН — нормативный срок службы оборудования, указанный в паспорте аппаратуры.

Сумма физического износа — утрата в денежном выражении стоимости основных фондов за фактический срок службы рассчитывается по формуле:

где СИ — сумма физического износа,

СБ — полная балансовая стоимость,

ИФ — физический износ.

Моральный (экономический) износ оборудования(ИМ) — это старение и обесценивание отдельных элементов основных фондов под влиянием технического прогресса.

Учет первоначальной стоимости ОС

Приветствую, коллеги! В данной статье я расскажу, как происходит принятие к учёту объекта из основных средств с первоначальной стоимостью в программе 1С:Бухгалтерия, ред. 3.0. По умолчанию будет рассмотрена стандартная начальная стоимость размером от 40 тысяч рублей до 100 тысяч рублей.

Первоначальной стоимостью объекта ОС является особая оценка, согласно которой различные объекты для производства появляются в бухгалтерском учёте согласно 7-му пункту ПБУ 6/01. То есть, можно сказать, что это величина первоначальной стоимости основного средства в бухгалтерском учете.

Первоначальная стоимость основных средств предприятия формируется из всех возможных трат, которые были предприняты для получения данного объекта. Это может быть и стоимость за доставку, и стоимость, которая уплачивается продавцу, и цена консультаций для данного объекта, и сборы на таможне и так далее.

2. Инструкция по учёту первоначальной стоимости ОС

В конфигурации 1С 8.3 Бухгалтерия покупка объектов основных средств может быть отражена двумя способами. (в обоих случаях – из раздела «ОС и НМА»). Первый – документом «Поступление основных средств». При этом будет проводится единовременный ввод для эксплуатации. Определить первоначальную стоимость ОС можно на основе счёта 08.04.2 «Приобретение основных средств».

Для объектов, которые не требуют сборки и состоят из одной части в справочнике «Основные средства» не предусмотрены статьи дополнительных расходов. При этом у данных объектов ОС первоначальная стоимость и срок эксплуатации без амортизации будут одинаковыми как для бухгалтерского, так и для налогового учёта.

Второй способ – документом «Поступление оборудования». В этом случае уже предусмотрен дополнительный ввод в использование документа «Принятие к учёту ОС», а цена формируется на основе счёта 08.04.1 «Приобретение компонентов основных средств». Все затраты по покупке основного средства будут отражены в документе «Поступление дополнительных расходов», а именно:

· для тех объектов, которые подлежат вводу в использование не единовременно с покупкой; · для тех объектов, покупка которых была вызвана дополнительными расходами (сборка, монтаж, доставка и так далее), все побочные добавочные расходы описываются в документе «Поступление дополнительных расходов»; · для тех объектов, которые подлежат сборке по нескольким позициям в номенклатуре; · для тех объектов основных средств, которые имеют первоначальную цену и/или срок полной эксплуатации, которые не одинаковы в бухгалтерском и налоговом учёте.

В базовой версии 1С 8.3 Бухгалтерия для основных средств со стоимостью от 40 до 100 тысяч рублей амортизация будет учтена внутри налогового учёта сразу же. Данная стоимость в полном размере будет учтена в виде расхода. Во время использования компанией ПБУ 18/02 появится разница в оформлении бухгалтерского учёта, который будет оформлен раньше, и налогового учёта, который будет оформлен позже.

Отразить в программе тот факт, что объект основных средств был введен в эксплуатацию можно двумя путями:

1. из раздела «Покупки»; 2. из «ОС и НМА».

Например, если было куплено некоторое транспортное средство, которое будет в общем пользовании в организации, его лучше всего оформить первым способом, то есть в разделе «Покупки», так как в первичной стоимости транспортного средства уже заложено то, что могут быть добавочные траты, а именно госпошлина по регистрации транспортного средства в органах ГИБДД.

3. Примеры в конфигурации 1С 8.3 Бухгалтерия

Рассмотрим некоторые примеры, наглядно демонстрирующие алгоритм, по которому производится учет первоначальной стоимости ОС.

Пусть у нас есть документ «Поступление основных средств», при этом объект был введен в эксплуатацию единовременно, а первоначальная стоимость основных средств предприятия была сформирована на основе счёта 08.04.2 «Приобретение основных средств», как показано на скриншоте ниже:

Рис. 1 Приобретение основных средств в 1С:Бухгалтерия, редакция 3.0

Также используется документ «Поступление оборудования». Пример – на скриншоте ниже:

Рис. 2 Поступление оборудования в 1С Бухгалтерия, редакция 3.0

При необходимости добавить части в использование работаем с документом «Принятие к учёту ОС». Цена в таком случае будет сформирована согласно счёту 08.04.1 «Приобретение компонентов основных средств», как демонстрируется на скриншотах с примером ниже:

Рис. 3 Приобретение компонентов основных средств в 1С Бухгалтерия, редакция 3.0

Рис. 4 Создание Принятия к учету ОС в 1С Бухгалтерия, редакция 3.0

Рис. 5 Налоговый учет в принятии к учету ОС в 1С Бухгалтерия, редакция 3.0

Рис. 6 Движения документа Принятия к учету ОС в 1С Бухгалтерия, редакция 3.0

В последующем месяце, после того как началось использование объекта основных средств, в бухгалтерском учёте будет отражена амортизация, между бухгалтерским и налоговым учётами появится разница во времени оформления при определении налога на прибыль, как показано на скриншоте с примером ниже:

Рис. 7 Движение документа Регламентная операция в 1С Бухгалтерия, редакция 3.0

Специалист компании «Кодерлайн» Айдар Фархутдинов

Источник: www.koderline.ru