Как рассчитать НДФЛ с зарплаты — актуальный вопрос для многих начинающих специалистов. Разберем формулу расчета налога и ее составляющие, а также рассмотрим, как узнать налог с зарплаты на руки.

- Формула расчета НДФЛ с зарплаты

- Пример расчета с начисленной зарплаты

- Как рассчитать НДФЛ с зарплаты на руки

Формула расчета НДФЛ с зарплаты

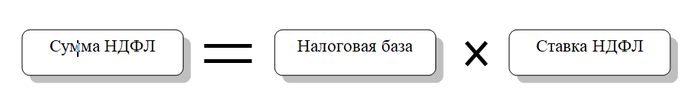

Как рассчитать подоходный налог с зарплаты, нужно знать всем работодателям — налоговым агентам. Формула расчета проста, но есть некоторые нюансы:

Чтобы понять, как высчитать подоходный налог из заработной платы, необходимо определить два момента:

- что подразумевается под налогооблагаемой базой;

- какую ставку налога использовать.

Рассматривая, как высчитывается подоходный налог с заработной платы, обсудим налогообложение дохода физлица, получаемого в организации или у ИП, без учета других видов дохода (проценты по вкладам, выигрыши и пр.).

Сколько налогов удерживается с вашей зарплаты?

В соответствии с трудовым договором работодатель выплачивает сотрудникам заработную плату, которая может складываться из нескольких составляющих: оплата труда за отработанное время, отпускные, пособие по нетрудоспособности, премии и другие выплаты. Самые распространенные виды начислений включаются в налогооблагаемую базу по НДФЛ. Исключение составляют пособие по беременности и родам, подарки стоимостью до 4 тыс. руб., пособие по уходу за ребенком, законодательно установленная материальная помощь и ряд других выплат, перечисленных в ст. 217 НК РФ.

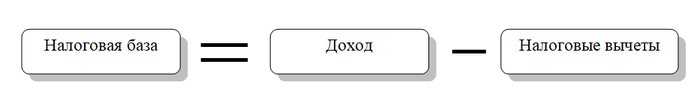

При определении налоговой базы следует также учесть наличие налоговых вычетов у сотрудников. Налоговый кодекс (ст. 218-221) предусматривает четыре группы вычетов:

- стандартные,

- социальные,

- имущественные

- профессиональные.

Все они в равной степени могут быть применены в рамках трудовых отношений. Однако стандартные вычеты встречаются чаще.

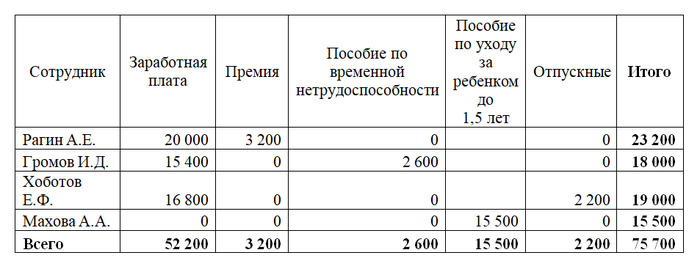

Разберемся со ставкой. На данный момент существует пять категорий ставок: 9%, 13%, 15%, 30%, 35% (ст. 224 НК РФ).

При варианте «работник — работодатель» возможны две ставки налога: 30% для сотрудников-нерезидентов и 13% для сотрудников, являющихся резидентами РФ.

Согласно ст. 207 НК РФ налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Если в организации нет нерезидентов, то единственная применяемая ставка — 13%.

Рассмотрим на примере, как посчитать НДФЛ от зарплаты.

Пример расчета с начисленной зарплаты

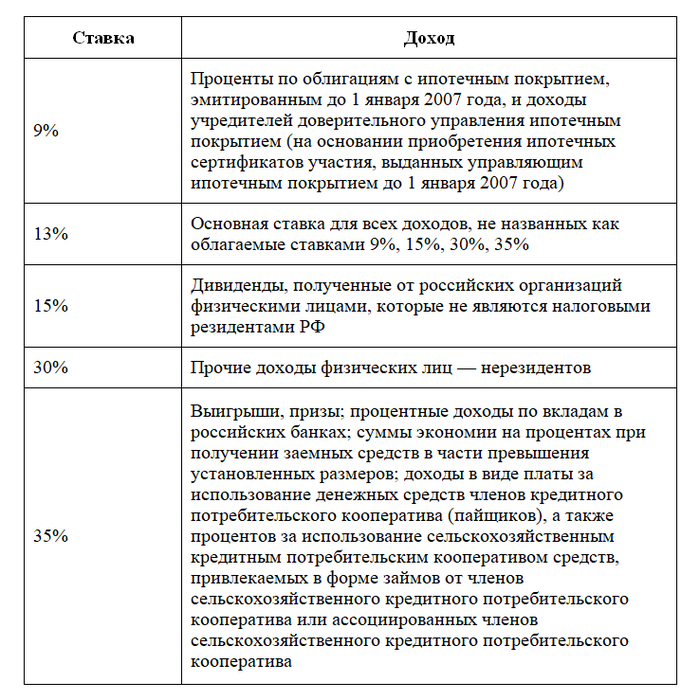

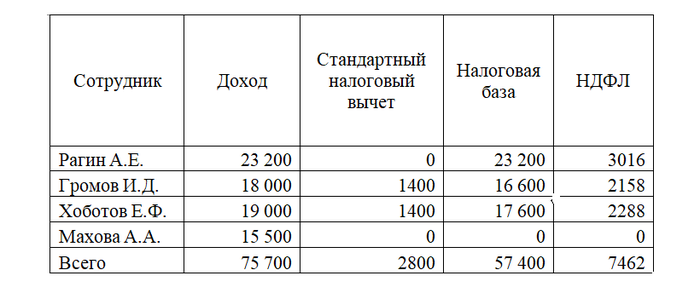

В штате ООО «Палата № 6» числится 4 сотрудника. При этом в январе 2020 года Рагину А. Е. была выплачена премия в размере 3 200 руб., Громов И. Д. был 4 дня на больничном, Хоботов Е. Ф. уходил в отпуск на 3 дня, а Махова А. А. находится в отпуске по уходу за ребенком.

Данные для расчета налога за январь 2020 года:

Громов И. Д. и Хоботов Е. Ф. используют стандартный налоговый вычет на детей в размере 1400 руб.

Из всех видов дохода, начисленных в январе 2020 года сотрудникам организации, только пособие по уходу за ребенком не облагается НДФЛ.

Расчет НДФЛ за январь-2020 по организации:

23 200 × 13% + (18 000 — 1 400) × 13% + (19 000 – 1 400) × 13% = 7 462 руб.

Суммируются доходы сотрудников, облагаемые налогом, вычитаются стандартные вычеты, полученная налогооблагаемая база умножается на ставку 13%.

Как рассчитать НДФЛ с зарплаты на руки

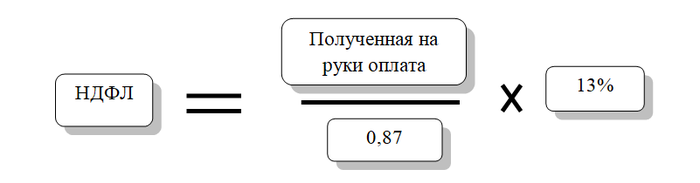

Бывают ситуации, когда нужно знать, как считается НДФЛ с зарплаты на руки. Например, работнику необходимо выяснить сумму налога с уже полученной заработной платы.

Для этого достаточно воспользоваться формулой:

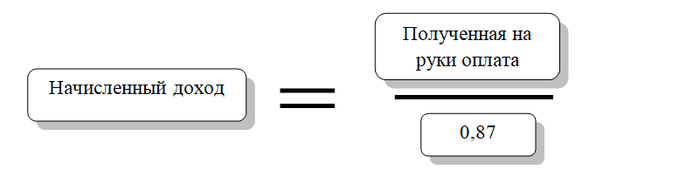

Сумма начисленной зарплаты определяется по формуле:

Работник Рагин А. Е. из примера выше, получив на руки зарплату (20 184 руб.), заинтересовался, какой налог был перечислен в бюджет за январь.

20 184 руб. / 0,87 × 13% = 3 016 руб. — сумма НДФЛ за январь 2020 года.

20 184 руб. / 0,87 = 23 200 руб. – сумма начисленного дохода за январь 2020 года.

Как видим, цифры сошлись с данными из первого примера.

Расчет подоходного налога с зарплаты

Подоходный налог с зарплаты или НДФЛ — это основной прямой налог. Он удерживается с зарплаты работников и подлежит перечислению в федеральный бюджет. Документально оформить эту важную часть в жизни предпринимателя поможет автоматический онлайн-сервис .

В нашей сегодняшней публикации мы рассмотрим правила расчета этого налога, выясним, в каких случаях налогоплательщикам положены льготы и налоговые вычеты.

В случае с подоходным налогом с заработной платы налогооблагаемыми являются:

- заработная плата (которая выражена в денежном эквиваленте);

- доходы (которые работник получил в натуральной форме).

Как рассчитать подоходный налог с зарплаты в 2022 году?

Подоходный налог с зарплаты рассчитывается следующим образом:

- Все доходы, полученные работником, суммируются: учитываются поощрения, премии и прочие дополнительные выплаты.

- Из общей суммы вычитаются официальные расходы – налоговые вычеты (стандартные, имущественные и социальные).

- Из полученной суммы взимается налог в размере 13%, 15% или 30%.

Процентная ставка размера НДФЛ в 2022 году зависит от статуса налогоплательщика: (является ли он резидентом РФ или нет), и от размера дохода.

Выясним для начала, кто является резидентом РФ. Официально резидентом РФ является налогоплательщик, если он более 183 календарных дней пребывает в нашей стране на законных основаниях. Причем в течение этих 183 дней человек не выезжает из РФ. В противном случае налогоплательщик получает статус нерезидента.

В общих случаях ставки НДФЛ для резидентов составляют 13%, а для нерезидентов – 30%.

Обратите внимание, что на протяжении года налоговый статус вашего сотрудника в целях расчета НДФЛ может измениться. Поэтому на конец года необходимо произвести перерасчет НДФЛ по соответствующей ставке.

В 2021 году произошло изменение, о котором говорили длительное время.

Федеральным законом от 23.11.2020 № 372-ФЗ с 1 января 2021 года введена прогрессивная шкала ставок при налогообложении НДФЛ.

Прогрессивная шкала ставок при налогообложении одинакова для резидентов и нерезидентов:

13 процентов – с суммы доходов в пределах 5 млн рублей за налоговый период (год);

15 процентов – с суммы доходов, свыше 5 млн рублей за налоговый период (год).

![]()

Перед тем как рассчитывать подоходный налог с зарплаты (НДФЛ) сначала необходимо учесть налоговый вычет. По законодательству РФ, налоговый вычет — это льгота, которая предоставляется работникам.

Налоговые вычеты, как правило, составляют:

- 500 рублей;

- 1 400 рублей;

- 3 000 рублей.

![]()

Ежемесячный доход женщины — 12 000 рублей. Она — мать несовершеннолетнего ребенка. По закону для этой категории граждан Российской Федерации предусмотрен налоговый вычет в размере 1 400 рублей. В этом случае подоходный налог с заработной платы будет рассчитываться следующим образом: 12 000 — 1 400 = 10 600 рублей.

Процентные ставки подоходного налога с зарплаты в 2022 году

Нужно отметить, что процентные ставки подоходного налога находятся в прямой зависимости от такого фактора, как статус налогоплательщика (с учетом видов полученного им дохода).

Плательщики налогов в РФ делятся на два вида:

- Налоговые резиденты — люди, которые прибыли в Российскую Федерацию и пробыли на ее территории не менее 183 дней (за последний год).

- Налоговые нерезиденты — граждане иностранных государств, которые за последний год (12 календарных месяцев) находятся на территории Российской Федерации менее 183 календарных дней.

Подавляющее большинство граждан РФ являются налоговыми резидентами. Подоходный налог с заработной платы резидентов составляет 13%.

Так же ставка НДФЛ в размере 13% предусмотрена для граждан ЕАЭС, которые работают в России. К странам, входящим в ЕАЭС, относятся Белоруссия, Киргизия, Казахстан, Армения.

И еще одна категория населения со ставкой НДФЛ в 13% — это беженцы и иммигранты.

Внимание, такой порядок расчета применяется для доходов, получаемых физическим лицом через налогового агента – работодатель платит работнику. Если же речь идет о необходимости заплатить налог налогоплательщиком самостоятельно, то статус исчисляется исходя из полного календарного года, за который подается налоговая декларация 3-НДФЛ.

Для нерезидентов РФ подоходный налог с зарплаты рассчитывается по ставке 30%.

![]()

Если нерезидент находится на территории РФ более 183 календарных дней, то подоходный налог с его зарплаты будет в этом случае составлять не 30%, а 13%.

ИЗМЕНЕНИЕ В ОПРЕДЕЛЕНИИ РЕЗИДЕНСТВА С 2020 года

Федеральным законом от 31.07.2020 № 265-ФЗ, была снижена ставка НДФЛ почти в три раза для некоторых работников. Причем снижение произойдет за весь 2020 год задним числом.

Согласно, вышеуказанного Закона, налоговым резидентом РФ может быть признан работник, который фактически находился в РФ от 90 до 182 календарных дней в 2020 году, а не 183 дня и более.

При этом для того, чтобы стать резидентом РФ на новых условиях, работник должен был подать в ИФНС до 30 апреля 2021 года заявление в свободной форме и получить переплату из бюджета.

После вступления в силу закона, бухгалтера считают налог по новым правилам.

Такой порядок определения резидентства в части уплаты НДФЛ сохранен на 2022 год.

Стандартные, социальные и имущественные вычеты

В некоторых случаях для уменьшения НДФЛ можно воспользоваться стандартными, социальными и имущественными вычетами, предусмотренными законодательством РФ.

Стандартные вычеты предоставляются следующим категориям граждан:

- родителям (усыновителям или опекунам) у которых на иждивении находятся несовершеннолетние дети;

- родителям, у которых на иждивении находятся ученики до 24 лет.

Размер льготы составляет 1 400 рублей (на каждого первого и второго ребенка). Если в семье три и более детей, то вычет предоставляется по 3000 рублей на третьего и каждого последующего ребенка. Использовать стандартный вычет можно только по основному месту трудоустройства. Причем оба родителя имеют право претендовать на данный вычет.

Еще один вариант получения вычета – вычет может предоставляться в двойном размере по месту работы одного из родителей, в случае если другой родитель предоставил заявление о неполучении вычета по своему месту работы.

Для опекунов, попечителей и их супругов, воспитывающих ребенка–инвалида, не достигшего возраста 18 лет, или ребенка-инвалида 1-2 группы, обучающегося по очной форме в учебном заведении в возрасте до 24 лет, сумма вычета на такого ребенка составляет 6000 рублей.

Для родителей и усыновителей ребенка-инвалида до достижения им 18 лет, или если такой ребенок является инвалидом 1, 2 группы и обучается по очной форме обучения, то до достижения им 24 лет, сумма вычета составляет 12 000 рублей.

Налоговый вычет по НДФЛ предоставляется работнику с начала календарного года, даже если заявление было подано позднее.

Если в течение года работник не использовал право на вычет, он может получить денежное возмещение от ИФНС, подав в ИФНС декларацию о доходах и справки, подтверждающие право вычета.

![]()

Право на вычет в размере 1 400 рублей утрачивается, если сумма совокупного размера дохода (в течение отчетного года) составляет более 350 тысяч рублей.

Социальные вычеты предоставляются:

- на обучение (свое или детей);

- на лечение;

- на покупку лекарств;

- на пенсионное обеспечение.

Имущественные вычеты предоставляются в случае:

- продажи автомобиля;

- продажи (покупки) недвижимости (доли недвижимости) или земельного участка.

![]()

Имущественный вычет можно использовать только один раз (например, при уплате процентов по ипотеке).

Полный список доступных для граждан Российской Федерации льгот и вычетов содержится в статье 218 Налогового кодекса РФ.

Подоходный налог с минимальной зарплаты в 2022 году

Подоходный налог с минимальной зарплаты исчисляется также, как и с других видов доходов работников. Работник вправе использовать свои налоговые вычеты. Когда у налогоплательщика есть право на несколько видов стандартных налоговых вычетов, то он может использовать только один.

![]()

Суммировать несколько стандартных вычетов нельзя, за исключением вычетов на детей.

Из минимальной заработной платы работника удерживается подоходный налог, рассчитанный по ставке (13% или 30%). Работник получает зарплату за вычетом НДФЛ.

Рассчитанный по соответствующей ставке подоходный налог с минимальной зарплаты удерживается из дохода работника. Сотруднику выплачивается заработная плата за вычетом НДФЛ. Другие удержания (погашение кредита, алименты и прочее) вычитаются из оставшейся после вычета НДФЛ суммы.

Доходы, которые не подлежат налогообложению

Перечень доходов, которые по законодательству не облагаются налогом (статья 217 Налогового кодекса РФ):

- стипендии;

- все виды социальных доплат и пенсий;

- пособия по беременности и родам;

- пособия по безработице;

- алименты (на основании решений суда);

- материальная помощь до 4000 рублей (в год);

- различные виды компенсаций (командировочные и суточные расходы).

![]()

Налогом НДФЛ облагаются в общем порядке выплаты по больничным листам по временной нетрудоспособности (или по уходу за больным).

Максимальная сумма вычетов при расчете подоходного налога с зарплаты может учитываться, когда работник попадает под несколько категорий вычетов.

В случае отпуска (болезни) подоходный налог с зарплаты в 2022 году рассчитывают по средней заработной плате.

Подоходный налог с зарплаты удерживается с работников, которыми были заключены договоры подряда.

Расчет подоходного налога в 2022 году с примером

Расчет подоходного налога в 2022 году производится следующим образом:

1. Суммируются все доходы работника, в том числе премии, поощрения, дополнительные выплаты.

2. Определяется размер вычета.

3. Из всей суммы доходов вычитаются вычеты.

4. Определяется размер процентной ставки подоходного налога в зависимости от статуса работника: резидент 13% или нерезидент 30%.

5. Высчитывается сумма налога, подлежащего уплате в федеральный бюджет.

Пример 1:

Необходимо рассчитать НДФЛ за месяц работы резидента РФ, имеющего 3-х детей.

Месячный доход работника составил 75 000 рублей.

Вычет на троих детей составит 1400 + 1400 + 3000 = 5800 рублей.

НДФЛ для такого наемного работника составит:

(75 000 – 5800) X 13% = 8 996 рублей.

Для этого работника возможность применения налогового вычета на детей закончится, когда его суммарный доход составит 350 000 рублей.

Пример 2:

Рассмотрим, как считать НДФЛ по ставке 15%, введенной с 1 января 2020 года, для высокого размера заработной платы.

Директор ООО «ИОН» получает зарплату в размере 500 000 рублей в месяц. По состоянию на октябрь 2022 года директору было выплачено 5 млн рублей с начала года. НДФЛ с доходов за январь-октябрь 2022 года составил 650 000 руб. (10 мес x 500 000 руб. x 13%). При этом ставка налога с этих доходов была использована в размере 13%.

Начиная с ноября 2022 года, для обложения доходов директора будет применяться ставка НДФЛ 15%. Следовательно, за эти два последних месяца 2022 года в бюджет было уплачено 150 000 руб. (2 мес. x 500 000 руб. x 15%).

![]()

Многие плательщики НДФЛ считают, что налоговый вычет они могут получить в виде денежных сумм. Это совершенно неверно. В действительности на размер налогового вычета уменьшается полученный доход, а затем рассчитывается НДФЛ к уплате.

В 2021 году ИП и организации пострадавших от короновируса отраслей получили от государства субсидию на выплату заработной платы наемным работникам. В этой связи возник вопрос: удерживать ли с заработной платы, выданной за счет субсидии, НДФЛ.

Согласно п.2 ст. 210, а также ст.223, 226 – вся начисленная сотруднику заработная плата является его доходом. При этом не имеет значения, за счет каких средств она выплачивается – субсидий из бюджета или собственных средств ИП или организации. В данном случае необходимо исчислить НДФЛ с общей суммы зарплаты, удержать налог при выплате дохода работнику и перечислить НДФЛ в бюджет.

Нужно ли удерживать НДФЛ при выплате аванса по зарплате?

При выплате аванса по зарплате НДФЛ нельзя удерживать, потому что согласно п.3 ст.226 НК РФ НДФЛ рассчитывается по итогам месяца, за который начислены доходы. Согласно п.4 ст.226 НК РФ НДФЛ удерживается, когда происходит выплата зарплаты за месяц. В п.2 ст.223 НК РФ сказано, что датой получения дохода в виде зарплаты признается:

• последний день месяца, за который она была начислена;

• последний день работы сотрудника в организации в случае его увольнения до окончания месяца.

Пока одна из указанных дат не наступит, определить сумму налогооблагаемого дохода нельзя.

Минфин придерживается этой же позиции и подтверждает своими письмами № 03-04-6/8-232 от 09.08.2012, № 03-03-06/1/610 от 24.09.2009.

НДФЛ с зарплаты в натуральной форме

При отсутствии денежных средств у ИП или у организации по договоренности с работником можно выплачивать заработную плату в натуральной форме в виде изделий, услуг, производимых на предприятии. Согласно п.1 ст.210 НК РФ, НДФЛ с такого вида заработной платы начисляется в том же порядке, что и при выплате заработной платы денежными средствами – в последний день месяца со всей начисленной суммы.

Налоговой базой для начисления НДФЛ с заработной платы в натуральной форме является стоимость переданных товаров, работ, услуг, иного имущества, которую определяют по правилам статьи 105.3 НК РФ. Заработная плата в натуральной форме отражается аналогично денежной заработной платы в расчетах по формам 6-НДФЛ и 2-НДФЛ.

Если в 2022 году не произойдет изменений, о которых мы расскажем ниже, то пример расчета подоходного налога, описанный выше по тексту, будет актуальным и в 2022 году.

Планируемые изменения в расчете подоходного налога в 2022 году

Сразу отметим, что ожидаемые изменения в расчете подоходного налога в 2022 году, относятся к разряду не очень радостных.

Независимые эксперты РАНХиГС провели расчеты и пришли к выводу, что если увеличить налог на доходы физических лиц, то появится возможность сбалансировать бюджет России. Что их побудило делать такие расчеты — догадайтесь сами.

В Министерстве финансов не обошли стороной выводы экспертов и подготовили законопроект. Суть данного законопроекта состоит в постепенном повышении налога на доходы с 2022 года по 2026 год на 1% ежегодно в течение пяти лет:

- 2022 год – 1%;

- 2023 год – 2%;

- 2024 год – 3%;

- 2025 год – 4%.

- 2026 год — 5%.

В итоге к 2026 году НДФЛ по сравнению с 2021 годом повысится на 5%, и удерживать с работников необходимо будет не 13%, а 18%. Дополнительный процент НДФЛ будет направляться на формирование пенсионного капитала.

Также же законопроектом предполагается, что работники будут вправе отказаться от удержания дополнительных денежных средств, предоставив работодателю соответствующее заявление. Пока повышение НДФЛ только в планах, а реализуются они или нет, покажет время.

Материал отредактирован в соответствии с изменениями законодательства РФ 01.12.2021

Тоже может быть полезно:

- Какие налоги платит ИП?

- УСН для ИП в 2022 году

- Система налогообложения: что выбрать?

- Страховые взносы ИП за работников в 2022 году

- Отчетность ИП на УСН без работников

- Сколько налогов платит ИП в 2022 году?

Информация полезна? Расскажите друзьям и коллегам

![]()

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Источник: tbis.ru

Подоходный налог с заработной платы: понятие, ставка и особенности расчета

Налогообложение является важным элементом экономики страны, а обязательства по уплате налоговых платежей возлагаются практически на каждого гражданина.

Не является исключением и сфера труда, в которой существует ряд определенных платежей и сборов, подлежащих уплате. Наиболее весомым из них является подоходный налог, который взимается с заработной платы сотрудника и других видов доходов. Далее стоит более подробно рассмотреть его сущность и особенности расчета.

Понятие

Более правильное и точное название подоходного налога — налог на доходы физических лиц, который имеет сокращенную форму НДФЛ.

Он представляет собой обязательный сбор, который взимается практически со всех источников дохода гражданина, в том числе и с заработной платы. НДФЛ является прямым налогом, который подлежит перечислению в федеральный бюджет государства.

Относительно заработной платы базой для вычисления налога является ее величина, выплачиваемая как в денежной, так и в натуральной форме (например, продуктами питания). Налоговый период, в отличие от большинства других обязательных платежей, довольно большой — он составляет один календарный год.

Что касается ставки НДФЛ, то ее размер не является единым — он напрямую зависит от вида получаемого плательщиком дохода. В отношении заработной платы величина ставки составляет:

- 13% — для тех работников, которые являются резидентами страны;

- 30% — для нерезидентов РФ.

Помимо заработной платы, НДФЛ может начислять и на другие источники доходов, например:

- доходы от акций (то есть дивиденды) — в размере 9% от суммы;

- выигрыши и призы — 35% от суммы.

В некоторых случаях работники имеют право на получение социального или имущественного налогового вычета, при котором величина налоговой базы немного снижается.

Порядок расчета НДФЛ для различных ситуаций стоит рассмотреть более подробно.

Расчет НДФЛ с зарплаты

Вручную

Алгоритм вычисления налога выглядит следующим образом:

Определение налоговой базы

Она включает в себя величину выплаченных работнику денежных средств, а именно:

- оклада;

- премии;

- отпускных;

- дополнительных надбавок и выплат и т. п.

При этом стоит учесть, что некоторые выплаты, сделанные сотруднику, налогообложению НДФЛ не подлежат. Например, это материальная помощь, командировочные и компенсационные выплаты.

Выбор процентной ставки, которая будет использоваться при расчетах

Как уже отмечалось, ее размер составляет 13 и 30% для резидентов и нерезидентов соответственно.

Определение возможного налогового вычета

Например, для работников, у которых есть несовершеннолетние дети или ученики до 24 лет, полагается вычет на первого и второго ребенка в размере 1400 руб., на третьего — 3000 руб. Для возможности применения данного вычета годовой доход родителя не должен превышать 350 тыс. руб.

Расчет НДФЛ

Для этого необходимо итоговую величину заработной платы работника за год умножить на процентную ставку.

Например, за 2015 год менеджер компании «Феникс» получал такие выплаты:

- оклад, общая сумма которого равна 178 тыс. руб.;

- премии в размере 2,5 тыс. руб. ежемесячно (то есть за год 28 тыс. руб.);

- отпускные на сумму 14 тыс. руб.

База налогообложения в этом случае будет равна:

НБ = 178 + 28 + 14 = 220 тыс. руб.

Сотруднику не полагается никаких вычетов, поскольку он не относится ко льготной категории, поэтому далее можно сразу рассчитать налог:

НДФЛ = 220 * 13% = 28, 6 тыс. руб.

Итак, общая сумма выплаченного работодателем за своего подчиненного НДФЛ за 2015 год составит 28 тысяч 600 рублей.

Если предположить, что у данного работника есть два несовершеннолетних ребенка, то расчет налоговой базы немного изменится:

НБ = 178 + 28 + 14 – (1,4 + 1,4) *12 = 186, 4 тыс. руб.

Тогда сам налог составит:

НДФЛ = 217,2 * 13% = 24, 232 тыс. руб.

Получается, что экономия на платежах в данном случае составит 4 тыс. 368 руб.

При помощи онлайн-калькулятора

Наиболее легким и удобным способом расчета НДФЛ является использование

специального инструмента — онлайн-калькулятора. В отличие от обычного способа расчета, при котором все действия необходимо совершать вручную, данный способ позволяет получить результат автоматически.

В обобщенном виде процедура расчета НДФЛ выглядит следующим образом:

- Поиск подходящего онлайн-калькулятора. В сети представлено множество подобных инструментов, поэтому пользователь может выбрать любой из них по своему вкусу и удобству использования.

- Ввод данных. Чаще всего необходимо ввести только размер полученного дохода (то есть заработной платы) и выбрать соответствующую категорию (резидент или нерезидент), а также отметить наличие льгот. Некоторые калькуляторы предусматривают возможность расчета только самого налога, а другие позволяют определить также первоначально начисленную сумму или итоговую величину к выплате.

- Получение результата. Расчеты производятся в считанные секунды, и работник сразу может увидеть на экране интересующий его результат.

В большинстве случаев использование таких калькуляторов является совершенно бесплатным и не требует даже регистрации на сайте, что делает эту процедуру максимально простой.

На нашем сайте вы можете бесплатно воспользоваться онлайн-калькулятором для вычисления подоходного налога с зарплаты.

Нестандартные случаи налогообложения

Для стандартных ситуаций расчет налога не составляет труда, поскольку бухгалтеру необходимо всего лишь определить доходы работника и умножить их на процентную ставку. Однако в некоторых случаях ситуация может усложняться некоторыми особенностями расчета.

Для работников, которые в одиночку воспитывают несовершеннолетних детей. В этом случае им полагается вычет в размере вдвое больше обычного.

Например, для сотрудницы, которая является одинокой матерью одного или двух детей, вычет составит не 1400, а 2800 руб. На третьего ребенка его сумма будет равна 6000 руб.

Еще одной нестандартной ситуацией может считаться такая, при которой доход работника превышает установленный законом предел. Для 2016 года он составляет 512 тыс. руб. В этом случае размер ставки возрастает до 23%.

В ряде случаев справка о судимости при приеме на работу очень важна.

Как будет индексироваться пенсия работающим пенсионерам после увольнения в 2016 году? Узнайте об этом здесь.

Увольняясь, проверьте, нет ли у вас дней неиспользованного отпуска — работодатель обязан их компенсировать. Подробнее можно прочитать в этой статье.

Где может понадобиться расчет?

Рассчитывать и перечислять подоходный налог с заработной платы обязаны все работодатели. Кроме этого, они также должны в установленные сроки подавать в налоговый орган заполненные декларации. Однако и для работника в некоторых случаях расчет НДФЛ может быть полезен, например:

- Для получения справки 2-НДФЛ. Она, в свою очередь, необходима для оформления кредитов, займов, ипотек и т. п. Помимо величины налога, в ней указывается полученный сотрудником доход за определенный период и данные о работодателе.

- При оформлении налоговых вычетов (имущественных или социальных). Например, это могут быть вычеты на покупку жилья, оплату обучения или медицинских услуг и т. п. Сумма НДФЛ при этом необходима, потому что размер вычета не может быть больше величины уплаченного за год налога.

Подоходный налог является важнейшим платежом, доля которого в бюджетных поступлениях является наиболее весомой. С ним сталкивался каждый работник и практически любой человек, потому что основанием для его начисления является получение дохода. В организациях и на предприятиях расчетом и уплатой НДФЛ занимается работодатель, чаще всего при помощи своей службы бухгалтерии.

Источник: zakonguru.com