Если ваша фирма не применяет общую систему налогообложения, то смело переходите к прочтению нашей следующей статьи. Тем же, кто работает на ОСНО, — сюда. Расскажем о доходах будущих периодов: что к ним относится, как учитываются и используются в финансовом планировании. И еще — как отличить их от авансовых платежей?

Какие доходы относятся к доходам будущих периодов

Загадочная категория «доходы будущих периодов» (ДБП) перестала быть таковой с 2011 года, когда обновленный план счетов ( Приказ Минфина № 94н в редакции от 08.11.2010) систематизировал объекты, которые допустимо относить к ДБП.

Напомним признаки, которым соответствует «обычная» выручка, признаваемая таковой в целях бухучета. Их пять, и указаны они в разделе IV ПБУ 9/99 :

- организация обладает подтвержденными правами на доход;

- его можно определить;

- он увеличивает экономические выводы организации;

- право собственности на товар (продукцию) перешло к покупателю, работы (услуги) приняты заказчиком;

- расходы, связанные с получением дохода, определимы.

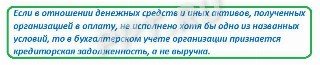

Далее следует указание:

Очевидно, что ДБП соответствует только первым трем из пяти поименованных условий. Как же бухгалтеру отделить ДБП от авансов полученных? Даже не ищите официальные разъяснения или методики — их нет. Поэтому нелишним будет прописать все признаки поступлений, относимых на счет 98, в учетной политике предприятия. Это поможет избежать претензий со стороны налоговых служб в части признания выручки для целей налогообложения.

Учет ДБП ведется на счете 98, к которому открываются субсчета.

Доходы, полученные в счет будущих периодов (98.01)

Здесь собраны самые популярные виды поступлений, которые в будущем сформируют выручку:

- арендная (или квартирная) плата и коммунальные платежи;

- абонентская плата, получаемая операторами связи;

- оплата проездных билетов.

Перечень открытый. Сюда же относятся, например:

- оплата подписки на периодические издания (бумажные и электронные);

- реализация абонементов на посещение фитнес-клубов и т.п.

Учитывается фактически полученная оплата за услуги, оказание которых признается в будущих периодах. Например, оплата фитнес-клубу за годовой абонемент или единовременно внесенная арендная плата за весь срок аренды.

Субсчет 98.01 несет всю смысловую нагрузку бухгалтерского термина «доходы будущих периодов». Из четырех субсчетов счета 98, предложенных Инструкцией по применению плана счетов бухучета, 98.01 используется значительно чаще остальных.

Безвозмездные поступления (98.02)

Включение безвозмездно полученного имущества в состав доходов будущих периодов вызвало у специалистов немало вопросов. До внесения изменений в Инструкцию по применению плана счетов такое имущество увеличивало капитал компании. Теперь же подаренное имущество рассматривается как источник будущей экономической выгоды.

НЕПРИБЫЛЬНЫЕ ОРГАНИЗАЦИИ ОТ НАЧАЛА И ДО ОТЧЕТНОСТИ | 2022 Г.

Признание ДБП выручкой текущего периода происходит при начислении амортизации (в случае безвозмездного получения внеоборотных активов) или списании в производство активов оборотных.

Коммерческая фирма, получившая целевое финансирование на покрытие определенных расходов, учитывает такие средства, как доходы будущих периодов. По мере осуществления расходов, производимых за счет средств целевого финансирования, доходы из будущих трансформируются в текущие. Схема та же, что и для подаренного имущества.

Эксперты КонсультантПлюс разобрали, как учитывать поступление безвозмездно переданного имущества. Используйте эти инструкции бесплатно.

Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы (98.03)

Обратите внимание — это не просто недостача, которую выявили при плановой или внезапной инвентаризации. Для признания в составе ДБП подойдет, например, ранее списанная в убыток, а затем восстановленная (при наличии веских оснований) недостача, отнесенная за счет виновного лица.

Признание дохода отчетного периода производится по мере ее погашения.

Разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей (98.04)

Этот объект, по нашему мнению, применим, если возможно разделить покупную стоимость утраченных товарно-материальных ценностей и выгоду, которую предприятие намеревалось получить от их продажи (использования). Причем эта предполагаемая выгода зафиксирована в бухгалтерском учете.

Такая ситуация возникает при выявлении недостачи покупных товаров, учтенных с использованием счета 42 «Наценка».

В этом случае в доходы будущих периодов попадает не вся недостача, а только сумма наценки, относящаяся к ней. Списывается по мере погашения задолженности виновным лицом, рассчитывается пропорционально сумме погашения.

Короче, понимаем, что необходим пример. Вот он:

Выявлена недостача товара на сумму 12 000 руб., в том числе покупная стоимость товара 10 000, наценка — 2000. Виновный сотрудник признал свою оплошность и готов возместить недостачу. Первый платеж составил 6000 руб. — 50 %. Признается доход текущего периода в размере 50 % упущенной наценки — 1000 руб. (50 % от 2000 руб.).

Для сведения: как учитывается недостача в бухгалтерском учете

Учет доходов будущих периодов на счете 98

Законодатель не ограничивает количество субсчетов счета 98. При необходимости их можно открыть сколько угодно, был бы смысл. Общее правило таково: аналитика на субсчетах разворачивается по каждому объекту учета. Кроме того, правила одинаковы для группы объектов: нельзя полную оплату, полученную по одному договору аренды, учесть по кредиту счета 98, а аналогично полученную оплату от другого арендатора отнести на авансы.

Теперь пришла пора перевести все теоретические выкладки на понятный посвященным язык бухгалтерских проводок.

| 98.01 | Поступила оплата за весь период аренды | Дт51 Кт76 |

| Оплата, относящаяся к будущим периодам, переведена на сч. 98 | Дт76 Кт98.01 | |

| При наступлении месяца учета дохода начислена арендная плата | Дт62 Кт 90 (91) | |

| Списаны доходы будущих периодов в части начисленной арендной платы за текущий месяц | Дт98.01 Кт62 | |

| 98.02 | Поступили основные средства | Дт01 Кт08 |

| Они поступили не просто так, а безвозмездно | Дт08 Кт98.02 | |

| Начислена амортизация | Дт20,23,25,26,29 Кт02 | |

| Списаны доходы будущих периодов в сумме начисленной амортизации | Дт98.02 Кт91 | |

| Безвозмездно получены материалы | Дт10 Кт98.02 | |

| И переданы в производство | Дт20,23,25,26,29 Кт10 | |

| Списаны ДБП в сумме использованных материалов | Дт98.02 Кт91 | |

| Получено целевое финансирование | Дт51 Кт86 | |

| Оно отнесено в доходы будущих периодов | Дт86 Кт 98.02 | |

| Доходы будущих периодов списываются по мере расходования средств целевого финансирования | Дт98.02 Кт91 | |

| 98.03 | Восстановлена недостача, списанная в убыток в прошлом периоде (году) | Дт73 Кт94 |

| Восстановленная недостача признается доходом будущих периодов | Дт 94 Кт98.03 | |

| Внесен платеж от виновного лица в погашение задолженности | Дт50,51 Кт73 | |

| На сумму внесенного платежа | Дт98.03 Кт91 | |

| 98.04 | Выявлена недостача. На сумму стоимости утраченного товара по цене продажи | Дт94 Кт41 |

| Наценка по утраченному товару | Дт42 Кт41 | |

| Недостача отнесена на виновное лицо — на стоимость товара по цене закупки | Дт73 Кт94 | |

| Наценка по утраченному товару отнесена на ДБП | Дт73 Кт98.04 | |

| Внесен платеж от виновного лица в погашение задолженности | Дт50,51 Кт73 | |

| В части наценки, относящейся к сумме погашения | Дт98.04 Кт91 |

Вам тоже кажется, что в один бухгалтерский счет объединены совершенно разные позиции?

Отражение доходов будущих периодов в строках баланса

Строка бухгалтерского баланса с кодом 1530, предназначенная для отражения сальдо по счету 98, находится в V разделе «Краткосрочные обязательства». И это еще одна нестыковочка. Хорошо, если на счете отражены лишь те будущие доходы, которые перейдут в состав текущих не позднее 12 месяцев после отчетной даты. А если нет? Если арендатор оплатил аренду за три года вперед или безвозмездно получено основное средство с длительным сроком полезного использования?

Можно ли такие поступления с чистой совестью поместить в состав краткосрочных обязательств? Методология учета говорит — нет, так не годится. То, что не вмещается в 12 месяцев, относится к обязательствам долгосрочным, но подходящей типовой строки в балансе нет.

Конечно, предприятие вправе не морочиться такими вопросами и заполнять баланс согласно действующим методикам — нарушения не будет. Будем честны: с момента разделения учета на бухгалтерский и налоговый ФНС практически потеряла интерес к балансу. Куда больше ее привлекают регистры налогового учета и декларации.

Но! Если фирма привлекает инвестиции, активно кредитуется, то бухгалтерский баланс — это архиважный документ. Потенциальные инвесторы (кредиторы) анализируют каждую цифру бухгалтерской отчетности, и размер долгосрочных и краткосрочных обязательств — один из наиболее тщательно изучаемых показателей.

В таком случае бухгалтер, основываясь на принципах целесообразности и достоверности, вправе дополнить типовую форму баланса новыми строками, позволяющими раскрыть информацию более детально.

- Дорофеева Ирина

2023-05-12 14:21:42

В налоговом учете счет 98 не участвует. Отраженные на нем доходы переходят в разряд налогооблагаемых в момент их перенесения на счета учета текущих доходов — 90,91. НДС начисляется к уплате в бюджет, как и по авансам, в момент поступления денежных средств на расчетный счет или в кассу предприятия.

2023-06-09 08:12:47

Статья помогла, спасибо, но возник вопрос по пункту 98.03 — как правильно учитывать предстоящие поступления задолженности по недостачам, выявленным за прошлые годы? Какие документы нужно подготовить и какие проводки сделать? Подскажите, плз, кто в теме.

2023-06-16 12:57:29

Подскажите, вот такой кейс у меня. Решили на фирме подарить работникам квартиры за заслуги перед коллективом, так вот эти квартиры уже купили, но в собственность сотрудникам они перейдут только в след. году. Как их сейчас учитывать в БУ?

Источник: ppt.ru

Счет 86 бухгалтерского учета «Целевое финансирование»

86 счет бухгалтерского учета — это счет, применяемый и коммерческими фирмами, и НКО, и в каждом случае по-разному. Ознакомимся с некоторыми базовыми принципами его использования и примерами проводок, в состав которых уместно включение данного счета.

- Зачем нужен счет 86

- Примеры проводок: субсидия сельхозпроизводителю

- Счет 86 в бухгалтерском балансе

Зачем нужен счет 86

Счет 86 бухгалтерского учета — это счет, который чаще всего используется некоммерческими организациями и иными хозяйствующими субъектами, получающими целевое финансирование, например из бюджета в виде субсидий. Виды деятельности таких субъектов могут быть самыми разными. Так, в числе регулярных получателей субсидий (и как следствие, активных пользователей счета 86) — сельскохозяйственные организации.

Счет 86 в бухгалтерском учете используется как пассивный. Получив денежные средства, отражаемые на нем, фирма становится обязанной израсходовать их по целевому назначению, например приобретя за счет них основные средства или материалы.

Аналитику по целевому финансированию на счете 86 рекомендуется вести в привязке к конкретным источникам финансирования деятельности фирмы. В этих целях к счету 86 могут открываться различные субсчета.

Существует много подходов к ведению учета с применением счета 86. Это обусловлено тем, что целевое финансирование может быть разнотипным: разные источники и разные целевые статьи расходов. Финансирование может различаться с точки зрения уровня требований финансирующей стороны к результатам целевых вложений денежных средств. Как вариант, в договоре с получателем может быть указано, что при несогласованной покупке объектов основных средств (и если это привело к убыткам у получателя) субсидия отзывается.

Рассмотрим примеры проводок по счету 86 на целевое финансирование. Пусть это будет сценарий с получением сельскохозяйственной организацией государственной субсидии на покупку техники.

Примеры проводок: субсидия сельхозпроизводителю

ООО «Сельхозтрейдинг-Консалтинг» выиграло грант на субсидию в размере 10 000 000 руб. на покупку комбайна. Фактически комбайн был приобретен именно за эту сумму. Срок его полезного использования — 8 лет (ежемесячная амортизация — 104 166 руб. 64 коп.).

Бухгалтер ООО «Сельхозтрейдинг-Консалтинг» отразит в учете следующие проводки:

- После подписания документов на получение субсидии: Дт 76 Кт 86 (10 000 000 руб.).

- После получения субсидии на расчетный счет: Дт 51 Кт 76 (10 000 000 руб.).

- Комбайн прибыл от поставщика: Дт 08 Кт 60 (8 474 576 руб. 28 коп.).

- Принят к вычету НДС со стоимости комбайна: Дт 19 Кт 60 (1 525 423 руб. 73 коп., с января 2019 года — 1 694 915 руб. 20 коп.).

- Комбайн введен в эксплуатацию: Дт 01 Кт 08 (8 474 576 руб. 28 коп.).

- Поставщику переведена оплата за комбайн: Дт 60 Кт 51 (10 000 000 руб.).

- Субсидия после выполнения обязательств фирмы по закупке комбайна включена в доходы будущих периодов: Дт 86 Кт 98.2 («Безвозмездные поступления»).

- Начислена амортизация за месяц: Дт 20 Кт 02 (104 166 руб. 64 коп.).

- Сумма, соответствующая амортизации, включена в прочие доходы фирмы: Дт 98.2 Кт 91.1 (104 166 руб. 64 коп.).

Данная схема учета субсидии применяется исходя из требований пп. 8 и 9 ПБУ 13/2000.

Счет 86 используется при заполнении бухгалтерской отчетности. Рассмотрим, каким образом.

Счет 86 в бухгалтерском балансе

В балансе счет 86 отражается, только если по состоянию на конец года на нем имеются неиспользованные остатки субсидии (п. 20 ПБУ 13/2000). Счет используется для заполнения строки 1530. В ней фиксируется суммарное кредитовое сальдо счета 86 и счета 98.

Если субсидия уже признана прочим доходом, то сумма, соответствующая ее величине, включается в расчет показателя по строке 2340 отчета о прибылях и убытках. В этом случае в расчет в качестве основного показателя берется кредитовый оборот по счету 91.1 (кроме тех доходов, что показываются по строкам 2310 и 2320), уменьшенный на дебетовый оборот счета 91.2 (корреспондирующий со счетом 68).

Важно также придерживаться рекомендаций, отраженных в п. 22 ПБУ 13/2000. Там сказано, что в отчетности должны быть показаны, в частности, характер и сумма бюджетных средств, отраженных в учете, и сведения о невыполненных условиях использования субсидии.

И если, например, у фирмы на счете целевого финансирования 86 на конец года отражено, что основная сумма субсидии не потрачена (как следствие, имеет место невыполнение обязательств по ее использованию), то сальдо имеет смысл не показывать как ДБП, а отразить как прочее краткосрочное обязательство — с разъяснениями в приложении к бухгалтерскому балансу. В них может быть указано, к примеру, что есть договоренность с поставщиком о закупке техники в будущем году по более выгодной цене. Такой подход обеспечит необходимую полноту отчета.

Счет 86 регулярно используют организации, получающие государственные и иные целевые субсидии на ведение деятельности. Специфика учета получения и расходования таких субсидий зависит от их назначения и условий использования.

Источник: xn--h1apee0d.xn--p1ai

Как заполнить Отчет о целевом использовании полученных средств

Получение целевых средств чревато головной болью для бухгалтерии. Это и дополнительные проводки, и заполнение отчета. Получил — отчитайся по пунктам и постатейно. Отчет о целевом использовании заполнить достаточно просто, если внимательно изучить, что отражается в соответствующих строках.

Одной из составляющих бухгалтерской отчетности, помимо баланса и отчета о прибылях и убытках, является отчет о целевом использовании полученных средств. Данная форма сдается в налоговый орган, орган статистики, другим заинтересованным лицам (например, лицам, предоставившим целевые средства).

Отчет о целевом использовании полученных средств (ОКУД 0710006) составляют в обязательном порядке общественные организации и их структурные подразделения, не осуществляющие предпринимательской деятельности.

Прочие НКО составляют отчет о целевом использовании полученных средств при необходимости, а также если это предусмотрено в учетной политике организации.

Название некоторых строк отчета говорит само за себя, и их заполнение никакой трудности не представляет. Рассмотрим детально заполнение отчета о целевом использовании в разрезе строк, заполнение которых может вызвать сомнения.

Построчное заполнение

В отчетности за 2011 год кодировка строк в отчете отсутствует. Для удобства сопоставления показателей рекомендуем использовать коды согласно Приложению № 4 к приказу Минфина России от 2 июля 2010 г. № 66н.

Строка 6100 «Остаток средств на начало отчетного года» отражает сумму кредитового сальдо по счету 86 «Целевое финансирование» на начало года.

Наличие кредитового сальдо означает, что на конец года не были использованы все целевые средства. Здесь же отражается сумма прибыли, полученной от коммерческой деятельности, за вычетом налогов.

Внимание

Общественные организации и их структурные подразделения, не осуществляющие предпринимательской деятельности, представляют бухгалтерскую отчетность один раз по итогам отчетного года в упрощенном составе: бухгалтерский баланс, отчет о прибылях и убытках, отчет о целевом использовании полученных средств.

Строка 6200 «Поступило средств — всего» — сумма строк 6210-6250, за исключением данных строки 6100.

Заполнение строк 6210 «Вступительные взносы» и 6215 «Членские взносы» не представляет сложности и отражает поступившие и подлежащие поступлению взносы.

Строка 6220 «Целевые взносы» отражает:

- средства для благотворительной деятельности;

- гранты;

- средства, выделяемые на долевое финансирование проведения капитального ремонта многоквартирных домов;

- суммы финансирования, выделяемые на осуществление уставной деятельности некоммерческих организаций из бюджетов различных уровней, государственных внебюджетных фондов;

- поступления от учредителей;

- имущество и имущественные права, полученные религиозными организациями на осуществление уставной деятельности;

- денежные средства, внесенные членами садоводческого, огороднического, дачного некоммерческого товарищества или партнерства для приобретения объектов общего пользования;

- денежные средства, полученные на формирование целевого капитала.

Строка 6230 «Добровольные имущественные взносы и пожертвования» заполняется, если на уставную деятельность получены взносы от других юридических и физических лиц.

Здесь же отражается задолженность юридических и физических лиц по уплате взносов и пожертвований.

Особые правила

Формирование целевого капитала предусмотрено для фондов автономной некоммерческой организации, общественной организации, общественного фонда или религиозной организации.

Пожертвования принимают только учреждения: лечебные, воспитательные, социальной защиты, благотворительные, научные, образовательные, фонды, музеи, общественные и религиозные организации.

Строка 6240 «Прибыль от предпринимательской деятельности организации» заполняется просто, из отчета о прибылях и убытках проставляется чистая прибыль предыдущего года.

Строка 6250 «Прочие» позволяет отразить все поступления, связанные с уставной деятельностью некоммерческой организации, не перечисленные в других строках.

Строка 6300 «Использовано средств -всего» заполняется просто, надо сложить показатели строк 6310-6330, 6350. Важно помнить, что данные строк 6311-6313 и 6321-6326 в расчет не берутся.

Строка 6310 «Расходы на целевые мероприятия» — это общая сумма строк 63116313.

Строка 6311 «Социальная и благотворительная помощь» — сумма адресной и безадресной, обезличенной помощи, оказанной безвозмездно или на льготных условиях. Это могут быть как денежные средства, таки выполненные работы, предоставленные услуги.

По строке 6312 «Проведение конференций, совещаний, семинаров и т. п.» можно отразить все расходы, связанные с указанными мероприятиями: аренда помещения, доставка и проживание участников мероприятия, расходы на канцтовары для участников.

По смыслу названия строки 6313 «Иные мероприятия» понятно, что здесь отражаются затраты на целевые мероприятия, не являющиеся социальными, благотворительными, — например, проводимые в познавательных целях мероприятия по пропаганде здорового образа жизни и духовных ценностей.

Зарплатные расходы указываются по строке 6321 «Расходы, связанные с оплатой труда (включая начисления)». Расходы на оплату труда — это суммы начисленных окладов, отпускных, премий, различных стимулирующих доплат.

Отдельной строкой (6322) в отчете отражаются выплаты, не связанные с оплатой труда. К ним относятся надбавки к пенсиям; единовременные пособия уходящим на пенсию; платежи личного, имущественного и иного страхования; оплата проезда к месту работы; материальная помощь; стоимость бесплатной форменной одежды.

В строке 6323 «Расходы на служебные командировки и деловые поездки» никаких трудностей по отражению командировочных расходов возникнуть не может. Расходы на командировки для НКО не отличаются от расходов других организационно-правовых форм. Это расходы на проезд, плата за гостиницу, визы, загранпаспорта и др.

Что понимается под расходами на деловые поездки? Эти расходы отражаются, если в организации есть сотрудники с разъездным характером работ. Перечень должностей, размеры и порядок возмещения расходов по служебным поездкам устанавливаются локальными нормативными актами (трудовым или коллективным договором, приказом).

Затраты на все виды ремонта основных средств — текущий, средний и капитальный — отражаются по отдельной строке 6325.

Прочие услуги отражаются по строке 6326, здесь собираются расходы на услуги связи, оплата интернет-провайдерам, консультационные и информационные услуги.

Сумма фактических затрат на приобретение основных средств и материально-производственных запасов отражается по строке 6330.

Строка 6350 «Прочие» указывает расходы по оплате услуг кредитных организаций, аудиторских компаний, расходы на публикацию бухгалтерской отчетности, налог на имущество и земельный налог.

Завершает отчет строка 6400 «Остаток средств на конец отчетного года». Если в первой строке отчета отражалось кредитовое сальдо по счету 86 «Целевое финансирование» на начало года, то в строке 6400 — кредитовое сальдо по счету 86 на конец отчетного года. В отчете данная строка должна соответствовать сумме показателей по строкам 6100 и 6200 за вычетом строки 6300, то есть строка 6400 = строка 6100 + строка 6200 — строка 6300.

Если поступившие целевые средства полностью использованы в отчетном году, то остатка средств целевого использования на конец года не будет. В отчете отсутствие остатка отражается прочерком по строке 6400.

Пример

У благотворительного фонда «Жизнь» сумма добровольных имущественных взносов за 2011 год составила 6 000 000 руб. Чистая прибыль от предпринимательской деятельности — 100 000 руб. Прочие поступления — 50 000 руб.

За отчетный год целевые средства использованы в размере 5 110 000 руб.:

— социальная и благотворительная деятельность -5 000 000 руб.;

— проведение конференций и семинаров — 100 000 руб.;

— иные мероприятия — 10 000 руб.;

-оплата труда — 260 000 руб.;

— выплаты, не связанные с оплатой труда — 100 000 руб.;

— командировки и деловые поездки — 10 000 руб.;

— оплата аренды помещения — 10 000 руб.;

— приобретение основных средств и материально-производственных запасов — 20 000 руб.

Данные за 2010 год:

— целевые взносы — 1 000 000 руб.;

— сумма добровольных имущественных взносов -4 000 000 руб.;

— расходы на целевые мероприятия — 4 000 000 руб.;

— расходы на оплату труда — 100 000 руб.;

— затраты на командировки — 10 000 руб.;

— оплата аренды помещения — 10 000 руб.;

— расходы на приобретение основных средств и МПЗ — 823 000 руб.

Отчитываемся перед Минюстом

Кроме отчета о целевом использовании некоммерческие организации представляют в Минюст отчетность по формам, утвержденным приказом Минюста России от 29 марта 2010 г. № 72.

Формы отчета разные в зависимости от вида организации: отчет о деятельности некоммерческой организации и о персональном составе ее руководящих органов, сведения о персональном составе руководящих органов некоммерческой организации, отчет об объеме получаемых общественным объединением от международных и иностранных организаций, иностранных граждан и лиц без гражданства денежных средств и иного имущества, о целях их расходования или использования и об их фактическом расходовании или использовании.

Религиозные организации представляют отчет о персональном составе руководящих органов, о расходовании денежных средств и об использовании иного имущества.

А.С. Юхневич-Лелива, налоговый консультант

- Бухгалтерский и налоговый учет

- Ведение бухгалтерского учета при УСН

- Бухгалтерское обслуживание ИП

- Нулевая отчетность

- Восстановление бухучета

- Ведение кадрового делопроизводства

- Налоговое консультирование

Возмещаем расходы по аттестации рабочих мест

Обязательная аттестация рабочих мест вашей организации приводит к новым расходам? Известно несколько действенных способов, как существенно уменьшить затраты, с помощью которых получится возвратить почти всю стоимость необходимой аттестации.

Сведения в Роструд при открытии нового бизнеса

Для большинства организаций открытие нового бизнеса или любые изменения в старом виде деятельности (реорганизация, изменение местонахождения) сопряжены, как правило, с обязанностью уведомлять, как местные внебюджетные фонды и налоговые инспекции, так и другие.

Способы взысканий недоимок и штрафов

Технические работы

Здравствуйте. 13 — 14 апреля будут проводится технические работы по .

Мы ценим ваше мнение

Мы ценим вас и стремимся создать ресурс который будет вам интересен.

Комментирование ВКонтакте

Здравствуй уважаемый посетитель!) Добавлена возможность комментирования ВКонтакте, сделаем вместе наш сайт интереснее.

Источник: uk-audit.ru