Понятие капитальных вложений напрямую связано в учете с понятием основных средств. Капитальные вложения есть не что иное, как затраты на приобретение, изготовление, реконструкцию либо расширение, проектные, иные, подобные им, издержки, связанные с ОС. Другими словами можно сказать, что основные средства в учете есть результат капитальных вложений в них.

Общее понятие капвложений содержит ФЗ-39 от 25/02/99 г., в ст. 1. Учет капвложений, вместе с тем, имеет особенности в зависимости от их характера. Требует серьезного подхода и налоговый учет таких инвестиций. Вопрос: Как отразить в учете арендатора капитальные вложения (в виде неотделимых улучшений) в арендованное основное средство (ОС) (движимое имущество), произведенные с согласия арендодателя, если по условиям договора аренды затраты на неотделимые улучшения арендодателем не возмещаются?

Посмотреть ответ

Структура капвложений

- способ воспроизводства (строительство, реконструкция, расширение, перевооружение, поддержание работы действующих мощностей и пр.);

- технология затрат (на строительство, на приобретение оборудования, изыскательские затраты, вложения в арендованное имущество и пр.);

- производственный и непроизводственный характер вложений (в зависимости от того, где используется объект).

Кроме того, капвложения делятся по отраслям хозяйства (бизнеса), способу производства затрат (своими силами или сторонней организации), готовности объекта к использованию (закончен или не закончен он строительством, реконструкцией).

ФСБУ 26/2020 «Капитальные вложения». Новые правила применения

Вопрос: Как отразить в учете организации, осуществляющей грузовые перевозки, капитальные вложения в объект основных средств (ОС) (автомобиль), связанные с его модернизацией? С целью повышения технико-эксплуатационных качеств автомобиля силами подрядной организации (автомастерской) были произведены работы по установке нового оборудования, позволяющего увеличить грузоподъемность автомобиля, повысить его управляемость и тяговые свойства.

Посмотреть ответ

Если капвложения делаются в приобретение ОС, их стоимость определяется сразу. Она равна затратам на покупку объекта. Если капвложения осуществляются в процессе (например, строительство), до окончания капвложения считаются незавершенными, стоимость актива может увеличиваться на стоимость производимых затрат.

Напомним, что актив, в который делаются инвестиции, должен использоваться в производстве не менее 1 года (ПБУ 6/01). Только в этом случае вложения признаются капитальными и не учитываются в текущих расходах фирмы. Они собираются на отдельном счете БУ и образуют затем первоначальную стоимость ОС.

Вопрос: Когда можно учесть для целей налога на прибыль расходы в виде капитальных вложений, понесенные во время действия предварительного договора аренды: до заключения основного договора или после (п. 1 ст. 256, п. 1 ст. 258 НК РФ)?

Посмотреть ответ

Бухгалтерский учет

Счетом бухучета, используемым для накопления капитальных затрат, согласно плану счетов является активный счет 08. К нему открывают субсчета. 1, 2 – приобретение участков и природных объектов, 3, 4 – строительство ОС и приобретение, 8 – научные, исследовательские, конструкторские работы, 6, 7 – приобретение животных и перевод молодняка в основное стадо и др.

ФСБУ 26/2020 «Капитальные вложения»

Субсчета, приведенные в плане счетов, носят рекомендательный характер. В учетной политике фирмы могут быть прописаны дополнительные субсчета.

Учет затрат ведут по каждому объекту вложений. При покупке активов, относимых к ОС, делают проводку Дт 08 Кт 60. Накопление затрат при изготовлении объекта отражают рядом проводок, соответствующих этим фактическим затратам (пр. Минфина 91н от 13/10/03 г.): Дт 08 Кт 10, 02, 23, 60, 70, 71, 26 и пр.

Если в ходе осуществления капвложений приобретается оборудование, требующее монтажных работ, до начала его функционирования используют счет 07. Затраты на монтаж собирают аналогично приведенной выше проводке: Дт 07 Кт счетов затрат. Затем передают в монтаж готовое оборудование записью Дт 08 Кт 07.

Как монтаж оборудования, так и капзатраты в целом могут осуществляться за счет заемных банковских и иных средств. По дебету счетов 07, 08 и кредиту счетов 66, 67, в зависимости от срока займа, отражают проценты, уплаченные фирмой. Все проценты учитываются в капвложениях до принятия актива к учету в БУ. Иные суммы, возникшие позднее, учитываются уже в текущих расходах (ПБУ 10/99 п. 11).

Кроме основных средств к объектам капвложений относятся НМА (счет 04 БУ, субсчет 5). Учет по нему строится аналогично учету капвложений в основные средства.

Пример: Осуществлены капвложения в покупку ОС стоимостью 300 000 руб., в т.ч. НДС 20%. Проводки:

- Приобретение: 08-60 — 250 000,00 руб., 19-60 — 50 000,00 руб.

- Ввод в эксплуатацию: 01-08 — 250 000,00 руб.

- Уменьшение задолженности по НДС: 68-19 — 50 000,00 руб.

Пояснения к Балансу при ФСБУ 26 «Капитальные вложения» в 1С

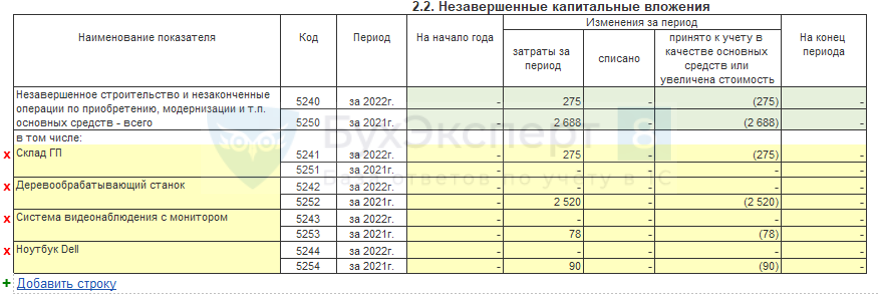

В 1С пояснения о капвложениях заполняется в таблице 2.2 Незавершенные капитальные вложения по их наименованиям .

Отчеты – Регламентированные отчеты – Бухгалтерская отчетность – Пояснения 2. Основные средства

См. также:

Если требуется сформировать данные по группам капвложений (аналогично ОС), то Приложение 2.2 заполните вручную

Отчеты – Регламентированные отчеты – Бухгалтерская отчетность – Пояснения 2. Основные средства

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

При необходимости можно отредактировать, добавить строки или столбцы, например, по обесценению капвложений.

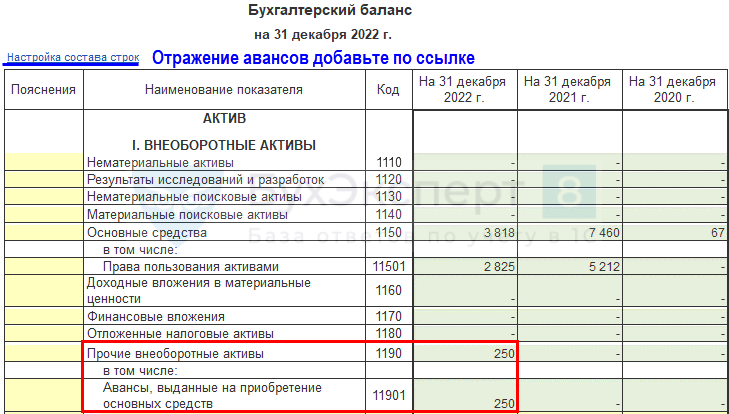

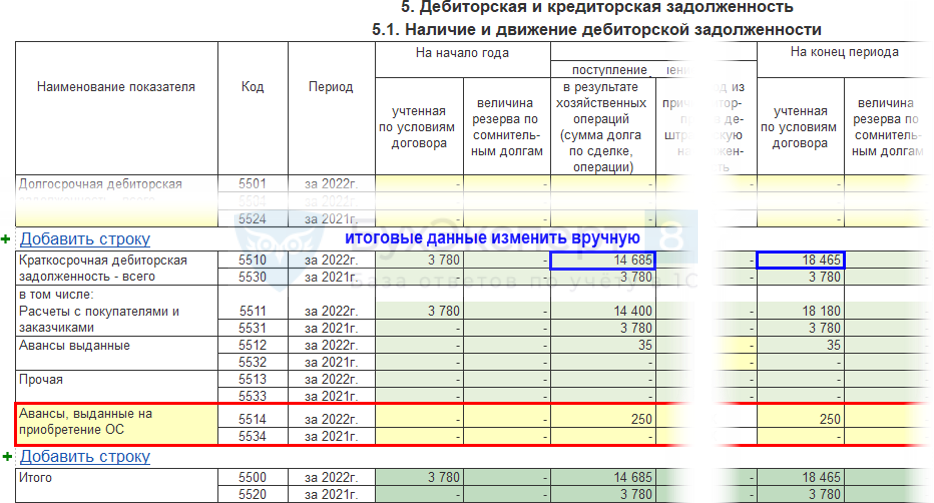

Существенные суммы авансов, предоплаты, задатка на приобретение капвложений раскрываются:

- отдельной строкой в балансе, в 1С автоматически по стр. 1190 «Прочие внеоборотные активы» (Письмо Минфина от 24.01.2011 N 07-02-18/01).

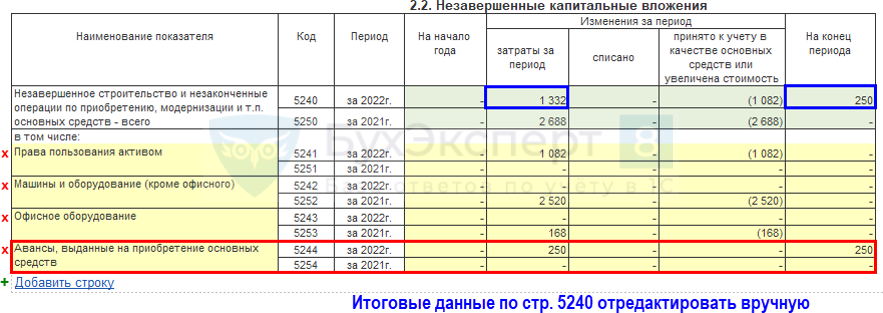

Дополнительно отражается в пояснениях (вручную):

- Вариант 1 – Пояснение 2. Основные средства ;

- Вариант 2 – Пояснение 5. Дебиторская и кредиторская задолженность отдельной строкой .

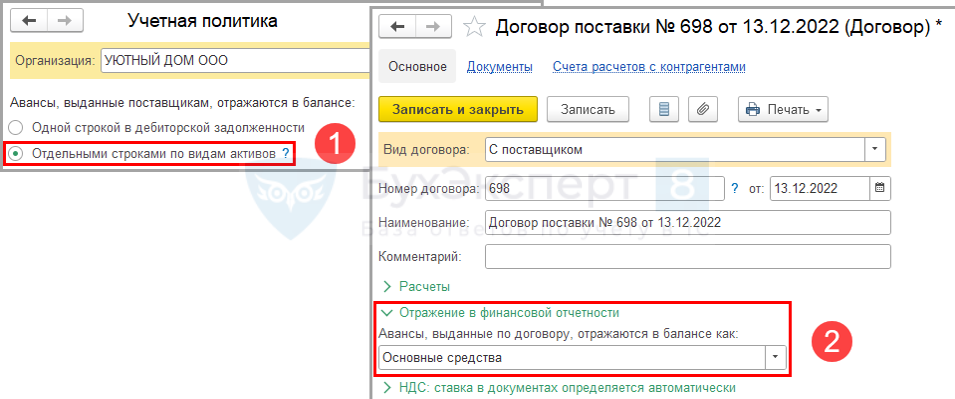

Главное – Учетная политика

Справочник Договоры – Отражение в финансовой отчетности

Авансы, предоплата и задатки, уплаченные за капвложения:

Отчеты – Регламентированные отчеты – Бухгалтерская отчетность – Баланс

См. также:

Вариант 1

Отчеты – Регламентированные отчеты – Бухгалтерская отчетность – Пояснения 2. Основные средства

Вариант 2

Отчеты – Регламентированные отчеты – Бухгалтерская отчетность – Пояснения 5. Дебиторская и кредиторская задолженность

См. также:

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Комментарии по ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения»С 2022 года применение ФСБУ 6/2020 «Основные средства» и ФСБУ.

- Фактические затраты на капитальные вложения в ОС.

- Пояснение к балансу «Корректировка данных отчетного налогового периода» при альтернативном переходе на новые ФСБУ в 1СВ статье расскажем, как в Пояснении к годовой отчетности за.

- Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018Программа семинара Анализ положений ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020.

Источник: buhexpert8.ru

Порядок учета капитальных вложений по ФСБУ 26/2020

Какие новшества, внесенные в учетную политику ФСБУ 26/2020 капитальные вложения, должен учитывать каждый бухгалтер? В отношении каких операций применяют этот стандарт бухучета? Рассмотрим нюансы ведения учета капвложений в соответствии с действующим законодательством начиная с января 2022 года.

- Кто и когда должен вести учет по ФСБУ 26/2020?

- Кто не ведет учет по новому стандарту 26/2020?

Кто и когда должен вести учет по ФСБУ 26/2020?

Новый стандарт ФСБУ 26/2020 капитальные вложения (утвержден приказом Министерства финансов от 17.09.2020 г. № 204н) можно было использовать еще в 2021 году по своему желанию. Но с 2022 года его применение является обязательным для всех предприятий, которые ведут учет основных средств (ОС). Из этого правила есть исключения. Рассмотрим, кто вправе не применять нормы стандарта в следующем разделе.

Кто не ведет учет по новому стандарту 26/2020?

ФСБУ 26/2020 не применяют бюджетные организации. Кроме них его могут не использовать предприятия, которые вправе вести упрощенный учет в отношении определенных пунктов стандарта. Они указаны в таблице.

Стоимость активов, списаннную в связи с их использованием.

Амортизация активов при капвложениях в них.

Расходы на поддержание рабочего состояния активов, используемых при осуществлении капвложений.

ЗП и другие виды вознаграждений.

Проценты, включенные в инвестиционную стоимость актива и полученные в результате капвложений.

Величина оценочного обязательства, которое образовалось в результате осуществления капвложений.

Прочие траты, указанные в п. 6 ФСБУ 26/2020.

Неучтенные траты признаются расходами периода, в котором они фактически понесены

Оплаченные суммы или те, что подлежат оплате при осуществлении капвложений включают в стоимость капвложений с учетом уступок, скидок, но за вычетом возмещаемых сумм сборов и налогов

При капвложениях, производимых на условиях рассрочки/отсрочки платежа на период более 12 месяцев или на меньший период, установленный предприятием, в качестве капвложений принимается сумма ден. средств, оплаченная при отсутствии этой рассрочки/отсрочки

Осуществление капвложений по договорам, в которых предусмотрена частичная или полная оплата неденежными средствами, справедливой стоимостью имущества, которое передается считаются фактические затраты.

Справедливую стоимость имущества определяют в соответствии со стандартом IFRS

Если определить ее не удается, фактическими тратами признается справедливая стоимость приобретаемого имущества

Капвложения подвергаются проверке на обесценение, и в результате него учитываются изменения балансовой стоимости таких инвестиций

В бухотчетности должны быть раскрыты такие сведения:

Балансовая стоимость капвложений в объекты (кроме инвест. недвижимости) и в инвестиционную недвижимость на начало и окончание отчетного периода.

Результат обесценивания/выбытия капвложений в отчетном периоде.

Предоплата или аванс, которые оплачены в результате осуществления капвложений.

Сумма возмещения убытка, которая признана доходом в составе прибыли/убытка, в результате утраты объектов капвложений

Информация об обесценивании капвложений должна быть раскрыта в фин. отчетности (IAS 36 «Обесценение активов»)

В учетной политике ФСБУ 26/2020 не используют в таких случаях:

- предприятие оказывает услуги или выполняет работы по созданию, восстановлению/модернизации средств производства для других лиц;

- предприятие создает или покупает активы для их дальнейшей реализации.

В качестве единицы учета капвложений выступает создаваемый, улучшаемый или восстанавливаемый объект ОС.

Что нового в ФСБУ 26/2020 капитальные вложения?

Проведем сравнение ФСБУ 26/220 и действовавшего в 2021 году порядка учета ОС по ПБУ 6/01.

Правила учета до 01.01.2022 г.

Порядок учета капвложений в соответствии с новым стандартом с 01.01.2022 г.

Состав ОС и капвложений

Стоимостной лимит ОС составлял 40 000,00 руб. (в бухгалтерском учете) и 100 000,00 руб. (в налоговом учете). Организация была вправе устанавливать лимит только в этих пределах (п. 5 ПБУ 6/01)

Лимит стоимости ОС в бухгалтерском учете организация устанавливает самостоятельно (п. 5 ФСБУ 6/2020). Он может быть больше 40 000,00 руб.

Мат. ценности, которые используют для создания, улучшения или/и восстановления ОС

Отражают на балансе в составе внеоборотных активов (приложение к письму Министерства финансов от 29.01.2014 № 07-04-18/01)

Учитывают в качестве капитальных вложений (подп. «а», п. 5 ФСБУ 26/2020)

Оценка капвложений

Капвложения на условиях длительной рассрочки /отсрочки, если проценты не выделены в договоре

Оценивают как сумму, которая была оплачена продавцу без рассрочки/отсрочки. Разница между ней и суммой, которую нужно оплатить в будущем, учитывает правила ПБУ 15/2008 («Учет расходов по займам и кредитам»)

Стоимость мат. ценностей, которые получены в результате покупки/восстановления/улучшения ОС

Расчетная стоимость мат. ценностей, которые получены в результате проведения, например, пусконаладочных работ, вычитается из суммы расходов на такие работы (п. 2 Рекомендаций Р-57/2015-КпР)

Вычитают из факт. трат на капвложения (п. 15 ФСБУ 26/2020)

Обесценение капвложений

Капитальные вложения не подлежат проверке на обесценение.

Проверку капвложений на обесценение проводят в соответствии с п. 17 ФСБУ 26/2020. Возмещение убытков, которые непосредственно связаны с обесценением или утратой объекта капвложений, признается доходом в составе прибыли/убытка периода, в котором появляется право на получение такого возмещения

Затраты на капитальный ремонт ОС

Расходы, связанные с капремонтом, не капитализируются в соответствии с правилами ПБУ 6/01. Но, из Рекомендаций Р-32/2016-КпР следует, что расходы на капремонт ОС, который проводится с периодичностью, превышающей 12 месяцев, капитализируются

Затраты признаются капвложениями, если они обеспечивают получение экономической выгоды в течение периода или операционного цикла, превышающих 12 месяцев (подп. «ж» п. 5, подп. «а» п. 6 ФСБУ 26/2020).

Траты на капремонт ОС признаются капвложениями в таких случаях:

- они повышают первоначальную стоимость объекта ОС, а межремонтный интервал существенно не отличается от оставшегося СПИ объекта ОС (п. 24 ФСБУ 6/2020);

- расходы на капремонт учитывают в качестве отдельного объекта ОС, если срок межремонтного периода существенно не отличается от оставшегося СПИ объекта ОС (п. 10 ФСБУ 6/2020).

Уточнен порядок учета определенных видов затрат в ФСБУ 26/2020 капитальные вложения. Обзор нововведений:

- К понесенным затратам относят сумму капвложений оценочного обязательства, расходы на демонтаж или утилизацию объекта и на восстановление окружающей среды.

- Размер капвложений уменьшают на расчетную стоимость продукции, а также вторсырья и других мат. ценностей (ТМЦ), которые планируют продать или же использовать другим способом.

Как скорректировать показатели, измененные в связи с переходом на новый стандарт бухучета 26/2020, в бухгалтерском балансе за 2021 год, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе КонсультантПлюс и бесплатно переходите в Готовое решение.

Какие затраты учитывают по стандарту 26/2020 и на каком счете?

Область применения ФСБУ 26/2020 капитальные вложения распространяется на имущество и расходы, которые непосредственно связаны с приобретением, созданием, реконструкцией и модернизацией объектов ОС. В качестве используемого имущества могут выступать, например, строительные материалы, которые требуются для реконструкции или монтажа объекта ОС. Ранее траты такого типа учитывали в запасах.

Расходы признают капвложениями, только если соблюдены определенные условия. Во-первых, должна быть определена итоговая сумма фактических затрат. Во-вторых, произведенные затраты должны обеспечить предприятию экономическую выгоду в течение периода, превышающего 12 месяцев.

В соответствии с приказом Минфина от 31.10.2000 г. № 94н, для учета капвложений в объекты, которые в будущем будут приняты в качестве ОС, используют счет 08 «Вложения во внеоборотные активы» с субсчетами. Поэтому, кто с 01.01.2022 года начал применять стандарт 26/2020, должны скорректировать остатки по двум счетам 08 – «Вложения во внеоборотные активы» и 84 – «Нераспределенная прибыль (непокрытый убыток)», а также прочим связанным счетам таким образом, если бы стандарт применяли с момента появления затрагиваемых им фактов хоз. деятельности.

Что не относится к капитальным вложениям по стандарту 26/2020?

К капвложениям не относят затраты, которые непосредственно связаны с ненадлежащей организацией производственного процесса. Например, расход сырья сверх установленной нормы, простои, брак, ненадлежащее использование производственного оборудования и прочее.

В качестве капвложений также не принимают следующие расходы:

- на поддержание рабочего состояния объектов ОС, а также их текущий ремонт;

- расходы организации, образовавшиеся еще до приобретения/создания/модернизации или восстановления объекта ОС;

- на внеплановый ремонт объектов ОС, который непосредственно связан с поломкой таких объектов в результате их ненадлежащей эксплуатации, произошедшей аварией, производственными дефектами и если такие ремонтные работы не улучшают показатели по ОС;

- расходы, понесенные в результате ЧС (аварий, пожаров и так далее);

- обесценение других активов;

- на оплату рекламных кампаний с целью продвижения бренда и продукции;

- управленческие расходы, которые непосредственно не связаны с приобретением/созданием, модернизацией/восстановлением объекта ОС;

- на организацию хоз. деятельности на новом месте;

- на ликвидацию/перемещение использовавшихся ранее объектов ОС;

- на реструктуризацию;

- другие расходы, которые не считаются необходимыми для восстановления, приобретения, создания или модернизации объекта ОС.

Эти затраты относятся к расходам текущего периода.

Как перейти на ФСБУ 26/2020: способы

Необходимо учесть, что использование ФСБУ 26/2020 и «основные средства» 6/2020 должно быть синхронизировано. Переход на новые стандарты нужно отразить в учетной политике. Он может быть ретроспективным или перспективным. Первый способ подразумевает пересчет данных за предыдущие отчетные периоды. Аналогичный выбор способа перехода на стандарт 6/2020.

Возможен или ретроспективный, или перспективный переход.

Если организация выбирает перспективный переход на стандарт 26/2020, учитывают капитальные вложения, которые принимают к учету начиная с 01.01.2022 года. Это самый простой и быстрый вариант перехода в учетной политике. Если организация выбирает ретроспективный вариант перехода, пересчитывают входные данные результатов хозяйственной деятельности, в результате которой и появился объект учета.

Корректировка данных в учетной политике по ФСБУ 26/2020

Во-первых, кто применяет ФСБУ 26/2020, должны указать в учетной политике вариант перехода на новый стандарт. Во-вторых, установить лимит стоимости ОС в соответствии с нормами стандарта 6/2020. Если ранее это величина в бухгалтерском учете достигала 40 000,00 руб., а в налоговом — 100 000,00 руб., с 01.01.2022 г. предприятия вправе самостоятельно устанавливать лимит стоимости ОС и поднять его до 100 000,00 руб., утвержденных НК РФ.

Итоги

ФСБУ 26/2020 – стандарт бухучета, который обязателен к применению с начала 2022 года. Он утвержден приказом Минфина от 17.09.2020 г. № 204н. Этим же приказом утвержден стандарт 6/2020 «Основные средства». Бухгалтеры должны вести учет ОС и капвложений в соответствии с новыми требованиями с 01.01.2022 года.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Источник: spmag.ru