Что значит пункт предоставить налоговый вычет при заполнении 3 НДФЛ

Под налоговым вычетом для целей заполнения 3-НДФЛ принято понимать уменьшение полученного физлицом или ИП дохода, с которого уплачивается подоходный налог.

Что значит предоставить налоговый вычет

Налоговый вычет– это уменьшение налогооблагаемого дохода при исчислении НДФЛ, либо возврат части ранее уплаченного НДФЛ в установленных законодательством РФ о налогах и сборах случаях. На налоговые вычеты могут претендовать граждане, являющиеся налоговыми резидентами Российской Федерации.

Что значит предоставить налоговый вычет 620

Код вычета 620 означает «Иные суммы, уменьшающие налоговую базу в соответствии с положениями главы 23 «Налог на доходы физических лиц» части второй Налогового кодекса Российской Федерации».

Что значит предоставить налоговый вычет 620 иные суммы уменьшающие налоговую базу

Код вычета 620 в справке 2-НДФЛ говорит о том, что работодатель снизил базу по подоходному налогу сотрудника на суммы, уменьшающие базу НДФЛ согласно главе 23 Налогового кодекса РФ.

Заполняем налоговую декларацию на доход от дивидендов иностранного эмитента // Наталья Смирнова

Что нужно указать в графе предоставить налоговый вычет

Предоставить налоговый вычет — укажите код 201 или 202. Этот пункт нужен, чтобы вычесть из дохода сумму, потраченную на покупку указанных ценных бумаг.

Что писать в графе вычет за предыдущие годы

В случае, если имущественный вычет ранее предоставлялся, необходимо отметить «ВЫЧЕТЫ ЗА ПРЕДЫДУЩИЕ ПЕРИОДЫ» → указать «СУММУ ИМУЩЕСТВЕННОГО ВЫЧЕТА» (чтобы указать сумму, необходимо на последней странице декларации за предыдущий год найти и сложить строки 2.1+2.6 и указать в строку «СУММА ИМУЩЕСТВЕННОГО ВЫЧЕТА»).

Что будет если неправильно заполнить 3 НДФЛ

Если ошибки (искажения) в поданной вами в налоговый орган налоговой декларации по форме 3-НДФЛ приводят к занижению суммы НДФЛ, подлежащей уплате, то вы обязаны внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию (абз. 1 п. 1 ст. 81 НК РФ).

Когда применяется код вычета 620

Как правильно заполнить 3 НДФЛ в Личном кабинете

- Шаг 1. Получить доступ к Личному кабинету

- Шаг 2. Заполнить данные

- Шаг 3. Указать доходы

- Шаг 4. Выбрать вычеты

- Шаг 5. Заполнить раздел «Вычеты» и приложить необходимые документы

Что такое налоговый вычет 601

Код 601 относится к льготе по инвестиционным доходам и указывается при выплате дивидендов. Если дословно привести выдержку из Приказа выше, то он означает сумму, уменьшающую налоговую базу по доходам в виде дивидендов.

Нужно ли указывать Код 620 в декларации

Надо ли указывать код вычета 620 в декларации 3-НДФЛ? Нет, в декларации такую информацию указывать не нужно. Это указывается только в документе о доходах.

В каком случае применяется налоговый вычет 601

Статьи, комментарии, ответы на вопросы: Код вычета 601

Код дохода 4800: в справке 2 НДФЛ, расшифровка и что значит

![]()

Код вычета 320 321 324 325 326 327 328 как указать в декларации 3 НДФЛ, что значат в справке 2-НДФЛ

- 2002 — для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми и (или) коллективными договорами (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений);

- 2003 — для вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Что относится к коду дохода 4800? Код дохода 4800 — расшифровка иных видов доходов будет представлена ниже, применяется для любых других доходов, которые не имеют кодового обозначения, например:

- суточные, полученные сверх норматива, установленного локальным нормативным актом организации;

- компенсация, начисленная работнику за использование его личного имущества для целей организации и др.

Код дохода 4800, что означает иные доходы в справке 2-НДФЛ, также используется для обозначения стипендии или вознаграждения ученику за выполненную им работу. Выплаты по ученическому договору нередко вызывают вопросы, ведь в ст. 217 НК РФ , в которой перечислены доходы, не подлежащие обложению налогом на доходы физических лиц, упоминаются и стипендии. Подчеркнем, что в этой статье идет речь исключительно о тех стипендиях, которые выплачиваются за счет бюджета в государственных образовательных учреждениях. Если же стипендию платит предприятие, то она облагается налогом.

Для чего предназначен код дохода 4800

Расшифровка кода дохода 4800 в приложении к приказу Минфина звучит так – «иные доходы». Дополнительно никаких пояснений не предоставлено. Это означает, что при выплате или выдаче в натуральном виде (призы, подарки, форменная одежда) физическому лицу доходов, не входящих на основании НК РФ ст.217 в перечень освобождаемых от налогообложения, необходимо удержать и перечислить в доход государства подоходный налог.

Что делать, если в действующем перечне доход не указан? Его относят на код дохода 4800, расшифровка которого означает «иные доходы». Нужно помнить, что в том случае, когда выдача производилась в натуральном виде, ее стоимость определена, но налог удержать невозможно, потому что в денежном выражении в налоговом периоде после этой выдачи физическому лицу ничего не положено. В обязанности налогового агента входит сообщение об этом в ИФНС.

Что входит в «иные доходы» кода 4800

Что конкретно входит в «набор» в документе не сказано. Расшифровка отсутствует.

Действовать следует по остаточному принципу. Если специального кода для сделанной выплаты в общем списке вы не нашли, ставьте 4800 (письмо ФНС от 19.09.2016 № БС-4-11/17537). В частности, под этот код в 2021 году подпадают стипендии и компенсации за задержку заработной платы.

- Электронная выписка из ЕГРН для прописки

- Формы безналичных расчетов 2021

- Терминал сбора данных ОКОФ

- Структура пенсионного фонда рф схема 2021

- Ставка преподавателя колледжа в 2021 году

- Срок службы инструмента до списания

- Списание мебели в бюджетном учреждении

При редактировании списка в последний раз в него было внесено пять новых кодов доходов. Один из новых — 2013 «сумма компенсации за неиспользованный отпуск» — теоретически может быть у каждого работодателя. Так вот новые значения ФНС ввела специально, чтобы больше детализировать доходы сотрудников. Ведь раньше для таких выплат отдельного кода не было.

И ставили общий — 4800 «Иные доходы». Теперь в соответствующей ситуации нужен детальный шифр.

Вот перечень выплат (приводим их вместе с действующими кодами), которые больше не нужно включать в шифр 4800. Проверьте себя, не относите ли вы ошибочно данные суммы к общему коду:

- 2013 — компенсация за неиспользованный отпуск.

- 2014 — выходное пособие, среднемесячный заработок на период трудоустройства, компенсация руководителю, его замам и главбуху в части, которая превышает в целом трехкратный размер среднемесячного заработка – для обычных работодателей и шестикратный – в районах Крайнего Севера и приравненных к ним местностях.

- 2611 — списанные в установленном порядке с баланса фирмы безнадежные долги.

- 3021 — процент (купон), получаемый по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным после 1 января 2017 года.

Что означает код вычета 4800 в справке 2 НДФЛ?

Как мы уже сказали ранее, под кодом 4800 скрыт доход, который предполагает под собой получение различных премий, подарков и пр. То есть, это иные заработки, которые получает сотрудник.

Обратим ваше внимание на следующие аспекты вычетов и доходов:

- Доход человека облагается налогом в размере 13%;

- Есть виды доходов, которые в принципе не облагаются налогом, но такие данные вовсе не вносятся в справку 2НДФЛ;

- Материальная помощь и призы, а также подарки, стоимость которых не превышает 4000 рублей – не облагается налогом;

- Существуют стандартные, социальные, имущественные, профессиональные и инвестиционные вычеты;

- Вычеты могут быть оформлены у работодателя, а могут оформляться исключительно в налоговой инспекции;

- Вычеты полагаются лишь до того момента, как общая сумма доходов гражданина в отчетном периоде не будет больше 280 000 рублей.

Обратите внимание на то, что все данные по доходам и последующим вычетам, непременно фиксируются в справке 2 НДФЛ. Справку заполняют бухгалтера на основании применения специализированных программ. Информация о доходах и вычетах используется исключительно в кодированном формате. При этом, очень важно, чтобы все коды были указаны правильно, так как на основании данной информации производится автоматический расчет налогов.

Также нужно отметить, что не каждый человек имеет право на получение вычетов. Так, вычет не получают те люди, которые не имеют официального трудоустройства, не могут вычет получить иностранные сотрудники и индивидуальные предприниматели, которые уплачивают налоги по особым системам.

Какие суммы однозначно не следует включать в код 4800

В справку о доходах попадают лишь суммы, подлежащие налогообложению. Пусть даже и частично освобожденные от налога. Выплаты, которые НДФЛ совсем не облагаются, в данный отчет включать не нужно. Так, например, вы никогда не увидите в 2-НДФЛ декретное пособие. Ведь вся сумма этой выплаты целиком выведена из-под налогообложения.

Соответственно, суммы, с которых подоходный не возникает, никогда не попадут в строки с кодом 4800.

Учтите: суммы, которые не облагаются только до определенного порога, безопаснее в любом случае включать в справку. Если этого не делать, можно исказить реальную картину по поступлениям в отношении конкретного физлица.

Что означают коды НДФЛ

В справке 2 НДФЛ , независимо от того, для каких целей она оформляется – для отчетности в ФНС или физлица, фиксируются все виды вознаграждений, подлежащих налогообложению и положенные гражданину налоговые вычеты.

Согласно нормативно-правовому документу виды вознаграждений отображаются в виде четырехзначного кода, начиная с 1010 и заканчивая 4800.

Первая цифра тоже имеет значение в шифровании.

К группе, которая начинается с «1» отнесены виды вознаграждений, которые не связаны с трудовой деятельностью. Это могут быть государственные выплаты, доходы от займа (в виде процентов) и т. д.

Вторая группа, которая начинается с «2», включает в себя все виды прибыли, выплачиваемые наймодателем своим работникам: зарплата, отпускные, премии, компенсации и др.

Небольшая подгруппа обозначенная «3» отражает доход в виде процентов от собственных капиталовложений, а также выигрыши.

С момента принятия Приказа были внесены изменения, добавлены новые коды, например, 2013 – компенсация за неиспользованный отпуск, которая раньше подходила под универсальный шифр 4800, о котором пойдет речь. Внесены и иные доходы, 2002, 2003 и др. А также исключены, некоторые изначально принятые, например – 2791, под которым указывались вознаграждения в натуральной форме от сельсхозпроизводства.

Кроме кодов доходов, в бланках отчетности применяются и коды вычетов, которые тоже утверждены законодательно, в Приложении 2. Они представляют собой трехзначные символы от 104 до 620.

Вычеты поделены по группам, в зависимости от основания предоставления возврата НДФЛ:

- имущественные;

- социальные;

- стандартные;

- профессиональные;

- инвестиционные.

Рекомендуем дополнительно прочитать: Декларация 3 НДФЛ: как узнать код бюджетной классификации и где его взять

Определенные вычеты предоставляются на детей, а какие-то на самого налогоплательщика.

Коды доходов и вычетов в справке 2 НДФЛ отражаются в двух разделах: третьем и четвертом. Каждый вид вознаграждения и, соответственно, положенного вычета разносится по месяцам, в виде таблицы.

Четвертый раздел предназначен для отражения имущественных, социальных и стандартных вычетов.

В связи с последними изменениями форм отчетности, принятыми законодательством, справка по форме 2 НДФЛ формируется в двух разных вариантах для ФНС и для физлиц. В первом варианте предполагается заполнение налоговым агентом Приложения к документу, в котором расшифровываются все виды полученных налогоплательщиком вознаграждений за год, и предоставленные ему вычеты. Во втором случае, достаточно сведений в 3 и 4 блоках бланка.

Принятые обозначения применяются не только для формирования бланка справки о доходах физлица, они используются в других формах финансовой и бухгалтерской отчетности.

Пример кода дохода 4800

Рассмотрим пример отражения с помощью кода доходов 4800 командировочных выплат сверх установленного лимита.

Сотрудница Тырнова Е.С. в течение года направлялась в командировки в г. Воронеж. В соответствии с законодательством, размер суточных — 700 р. Поездка составляла 4 дня, с выплатой суточных – 1850 р.

Таким образом, общая сумма выплат на служебную командировку составила:

Рассчитаем лимит, не облагаемый НДФЛ:

С оставшейся суммы должен быть исчислен налог в размере 13%:

Таким образом в справке, в графе код дохода указывается «4800» и напротив сумма командировочных – 4600 р.

Доходы, на которые начисляется НДФЛ

НДФЛ начисляется на все виды доходов физических лиц. В их состав входит:

- Заработная плата по основному месту и по совместительству.

- Премиальные выплаты.

- Оплата основного и дополнительного отпусков.

- Оплата больничного листа.

- Подарки и выигрыши.

- Гонорары, получаемые за интеллектуальную деятельность.

- Страховые выплаты.

- Оплата работы по гражданско-правовым договорам.

- Выручка от продажи имущества.

- Доходы арендодателя по договору аренды.

- Иные доходы налогоплательщика.

Для правильного исчисления НДФЛ не имеет значения гражданство физического лица, важно лишь, является он резидентом или нет. Это определяется тем, сколько дней этим лицом проведено в году (именно календарный год является налоговым периодом для НДФЛ) в пределах границ России. При нахождении в стране свыше 183 дней человек считается резидентом, в противном случае – нерезидентом. У физлица-резидента налогообложению подлежат все доходы в соответствии с законом. Нерезидент платит только с тех доходов, которые он получил от базирующегося в России источника.

Налогооблагаемая база по подоходному налогу физлица состоит из всех доходов, выданных ему в финансовом либо натуральном виде, за исключением сумм, которые в соответствии с НК РФ свободны от налогообложения, и различных видов вычетов.

Какие доходы не облагаются НДФЛ

Нужно понимать: в отношении подоходного налога нет так называемых льготников, то есть физических лиц, освобожденных полностью от его уплаты. Освобождению подлежат лишь отдельные виды доходов:

- Пособия женщинам по беременности и родам.

- Страховая и накопительная пенсии.

- Социальные доплаты к пенсии.

- Все законодательно утвержденные компенсации, связанные: с возмещением ущерба здоровью; с безвозмездным выделением помещений для проживания и коммунальных услуг; с увольнением работника, за исключением оплаты неиспользованного отпуска.

- Оплата за сданную кровь и материнское молоко лицам, являющимся донорами.

- Алименты, получаемые налогоплательщиком.

- Выплачиваемая работникам материальная помощь в пределах, не превышающих четырех тысяч рублей.

- Выплачиваемая работникам материальная помощь при рождении или усыновлении ребенка в пределах, не превышающих 50 тысяч рублей.

- Иные доходы, перечисленные в НК РФ ст.217.

Из налогооблагаемой базы при расчете НДФЛ отнимаются различные виды вычетов. Это определенная законодательством сумма, не подлежащая налогообложению. Вычеты предоставляются гражданам, имеющим детей, представителям определенных профессий, ветеранам, лицам, пострадавшим в техногенных катастрофах, и другим, перечисленным в НК РФ.

Предоставление налоговым агентом сведений в ИФНС

Все организации и индивидуальные предприниматели, имеющие наемных работников, становятся для них налоговыми агентами по НДФЛ. В чем заключаются их обязанности? Во-первых, со всех доходов, выплачиваемых работодателем физическому лицу, необходимо удержать подоходный налог.

Во-вторых, удержанные суммы нужно перечислить на счет Федеральной налоговой службы в определенные законодательством сроки. В-третьих, после окончания календарного года (является налоговым периодом для НДФЛ) агент обязан предоставить данные в инспекцию обо всех удержанных и перечисленных суммах подоходного налога по каждому наемному работнику. Работодатель предоставляет по каждому работнику справку по форме 2-НДФЛ в сроки, указанные в НК РФ.

Предоставление с опозданием или отсутствие справки влечет за собой штрафные санкции. Коды в 2-НДФЛ в 2016 году немного отличались от ныне действующих.

Раздел «Код дохода» в справке 2-НДФЛ

Для чего нужны коды доходов в справке 2-НДФЛ ? Столбец «Код дохода» обязателен для заполнения. Классификация доходов достаточно подробна, они маркируются четырехзначными числами от 1010 до 4800. Очень часто применение списка кодов вызывает сложности, потому что не всегда сразу можно понять, куда отнести тот или иной вид дохода. Например, каким кодом обозначить премии к праздникам, дням рождения, юбилеям? Ранее они отражались под общим кодом 4800 «Иные доходы», но в 2017 году перечень доходов был обновлен.

Компенсация за неиспользованный отпуск

Источник: zarplatto.ru

Коды доходов и вычетов по НДФЛ в 2022 году

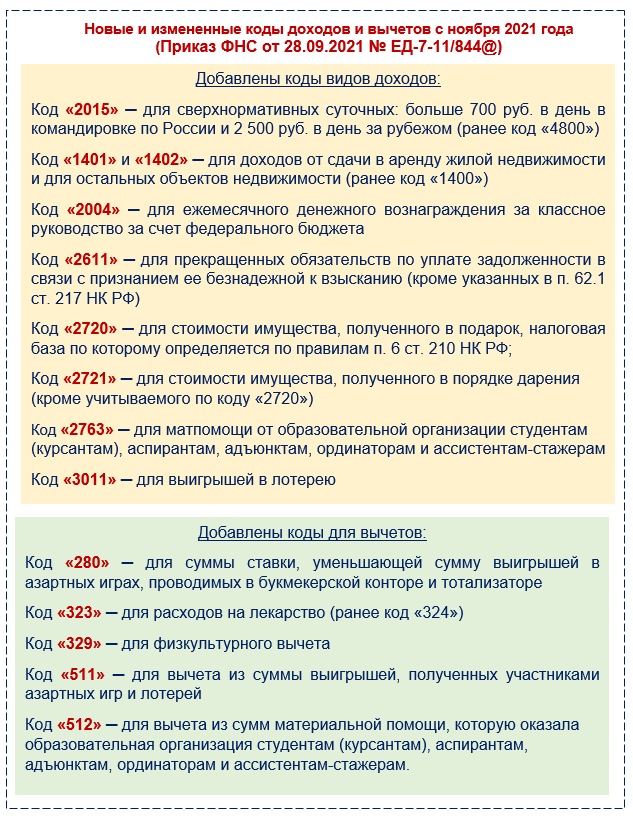

Коды видов доходов и вычетов — цифровые шифры, утвержденные и расшифрованные ФНС в отдельном приказе. В ноябре 2021 года в перечень кодов внесены корректировки. Какие новые коды появились, а в какие внесены изменения? В каком разделе нового бланка 6-НДФЛ нужно отражать эти коды? Что делать, если нужный код отсутствует в приказе ФНС? Ответы в нашем материале.

Здесь же можно скачать актуальные таблицы с кодами.

Таблицы с кодами доходов и вычетов

Коды доходов Скачать

Коды вычетов Скачать

Расшифровка новых кодов доходов и вычетов — 2022

Основные изменения и дополнения по кодам:

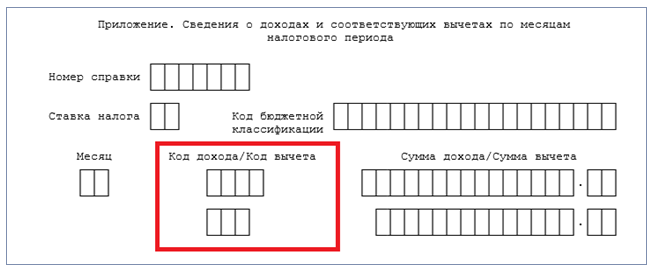

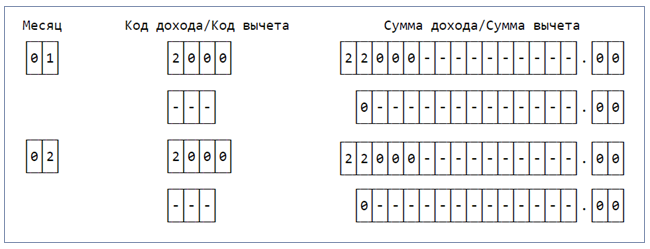

Применение кодов при заполнении новой формы 6-НДФЛ

Коды доходов и вычетов понадобятся при заполнении 6-НДФЛ за 2021 год. Напомним, что с отчетности за 2021 год форму 6-НДФЛ нужно представлять на обновленном бланке, в состав которой входит Справка о доходах и суммах налога физического лица (Приложение № 1 к 6-НДФЛ).

Пример

Менеджеру Кондратьеву М. Н. ежемесячно начисляется зарплата в размере 22 000 руб. При заполнении Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» к справке «О доходах и суммах налога физического лица» (Приложение № 1 к форме 6-НДФЛ) в поле «Код дохода/Код вычета» бухгалтер проставил код «2000» и начисленную сумму в следующем порядке:

Полезная информация от КонсультантПлюс

Смотрите, как заполнить Справку о доходах и суммах налога физического лица с 1 января 2022 (доступ бесплатный).

Нужный код отсутствует — как быть?

К примеру, в Приложении № 1 к приказу отсутствует код для отражения полученной сотрудником от работодателя компенсации за задержку выдачи трудовой книжки. Или другой случай: сотруднику оплатили предусмотренный коллективным договором дополнительный отпуск по случаю рождения ребенка в размере среднего заработка.

Код 2710, привычно проставляемый при отражении матпомощи родителям при рождении ребенка, применить нельзя. Код 2000 тоже не подойдет, так как он применяется для отражения вознаграждения за выполнение трудовых или иных обязанностей, а под доходом в виде оплаты труда понимается непосредственно вознаграждение за выполненные трудовые обязанности (п. 2 ст. 223 НК РФ, Письмо Минфина от 12.11.2007 № 03-04-06-01/383). Какой код поставить?

Для вычетов предусмотрен универсальный код «620», обозначающий иные суммы, уменьшающие налоговую базу по нормам гл. 23 «НДФЛ» НК РФ.

Отвечаем на основные вопросы

Где взять коды видов доходов и вычетов?

Для чего предназначен новый код вычета 329?

Код 329 введен в связи с появлением нового физкультурного вычета и обозначает сумму уплаченных физлицом за счет собственных средств за физкультурно-оздоровительные услуги, оказанные ему, его детям в возрасте до 18 лет физкультурно-спортивными компаниями и(или) ИП, осуществляющими деятельность в области физической культуры и спорта в качестве основного вида деятельности, — в размере фактически произведенных расходов с учетом ограничения, установленного п. 2 ст. 219 НК РФ.

Какой код нужно указать, если нужного кода вида дохода в приказе ФНС нет?

Источник: blogkadrovika.ru