Активность финансовой деятельности коммерческих организаций основывается на анализе ряда показателей, в число которых входит и оборачиваемость активов, формула расчета которой позволяет определить, насколько эффективно организация использует свои активы или обязательства.

Экономический смысл показателя оборачиваемости активов

Коэффициент оборачиваемости активов (ресурсоотдачи или фондоотдачи) рассчитывается с целью анализа эффективности использования в ходе хозяйственной деятельности предприятия своих или заемных активов, средств и др. Чем большее значение имеет этот показатель, тем лучше.

Так, если в ходе анализа деятельности было определено, что коэффициент ресурсоотдачи равен 5, то это значит, что за определенный период времени полный цикл производства и реализации продукции был осуществлен 5 раз. Другими словами, предприятие получило выручку за товары или услуги в 5 раз превышающую суммарную стоимость активов. Как правило, этот показатель рассчитывается за период в один календарный год.

Значение показателя ресурсоотдачи прямо зависит от объема продаж. Если наблюдается тенденция к снижению значения коэффициента, то это означает, что финансовая деятельность идет на спад. И, наоборот, его увеличение говорит о том, что объемы продаж выросли, а капитал оборачивается быстрее.

На скорость оборачиваемости активов предприятия влияет ряд факторов, как внутренних, так и внешних.

- сфера функционирования предприятия,

- отрасль, в которой компания осуществляет свою деятельность,

- размеры компании,

- макроэкономическая ситуация.

Последний из названных внешних факторов оказывает решающие влияние на оборачиваемость активов: накапливаются запасы, замедляется процесс оборота и т. д.

- структура активов,

- ценовая политика,

- методика оценки ТМЦ.

Грамотно проведенный анализ показателя ресурсоотдачи позволяет оценить не только эффективность использования активов, но и наличие у предприятия долгосрочной стратегии его развития. Это очень важно, так как возможные инвесторы в первую очередь обращают внимание на рентабельность предприятия относительно конкретного промежутка времени.

Формула расчета оборачиваемости активов предприятия

Рассматриваем применение формулы

Коэффициент оборачиваемости активов определяется как отношение выручки к среднему значению стоимости активов в разрезе необходимого периода времени:

Коа = выручка / средняя стоимость активов;

где средняя стоимость активов рассчитывается путем деления суммарной стоимости активов на начало и конец расчетного периода на 2:

САср = (САн + CАк) / 2,

САн, CАк – стоимость активов на начало и конец расчетного периода.

Пример

Требуется провести анализ оборотной деятельности предприятия за прошедший календарный год, исходя из следующих результатов его финансовой деятельности: годовая выручка составила 400 тыс. рублей, стоимость ОС на начало периода составляла 296 тыс. рублей, на конец периода – 374 тыс. рублей. Коэффициент оборотности активов за предыдущий отчетный год был равен 3.

Определяем среднегодовую стоимость активов:

(296 тыс. руб. + 374 тыс. руб.) / 2 = 670 тыс. руб. / 2 = 335 тыс. руб.

Вычисляем значение коэффициента фондоотдачи:

400 тыс. руб. / 335 тыс. руб. = 1,19

Таким образом, организация за один календарный год совершила 1,19 полных циклов производства. Если этот показатель сравнить с показателем предыдущего периода, который равнялся 3, можно сделать вывод, что производственная деятельность организации пошла на спад.

Чтобы определить за какой период времени осуществляется один полный оборот производственного процесса, следует количество дней расчетного периода (в нашем случае 365) разделить на значение оборотности:

365 дней / 1,19 = 306,72 дня

Из расчета видно, что для рассматриваемого предприятия полный производственный цикл длится 306,72 календарных дней или, другими словами, именно такой отрезок времени требуются для того, чтобы средства, вложенные в обороты, снова обрели денежную форму.

Расчет коэффициента фондоотдачи для составляющих оборотных активов

Коэффициент фондоотдачи для составляющих ОА исчисляется по схеме, аналогичной той, что была использована выше.

Расчеты с дебиторами

Анализ качества работы с дебиторами производится на основании коэффициента оборачиваемости дебиторской задолженности. Он характеризует то, насколько быстро дебиторы рассчитываются за продукцию, предоставленную в кредит. Чем выше показатель, тем более эффективной считается ценовая политика.

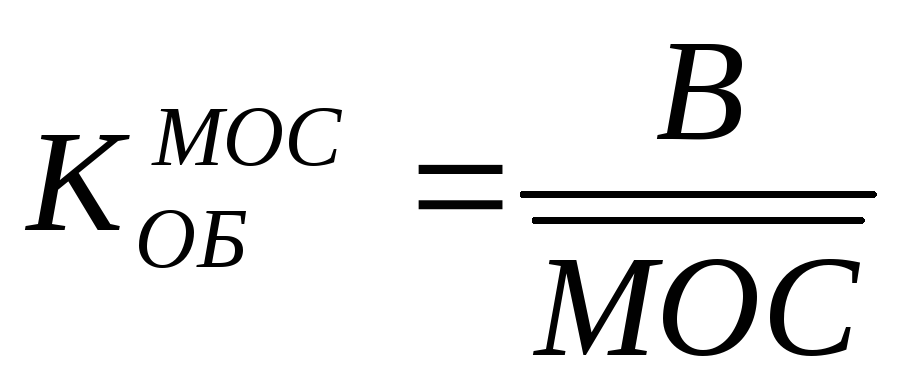

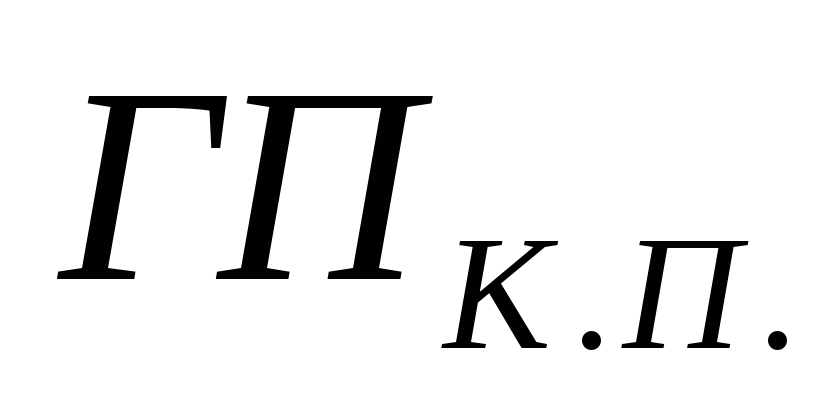

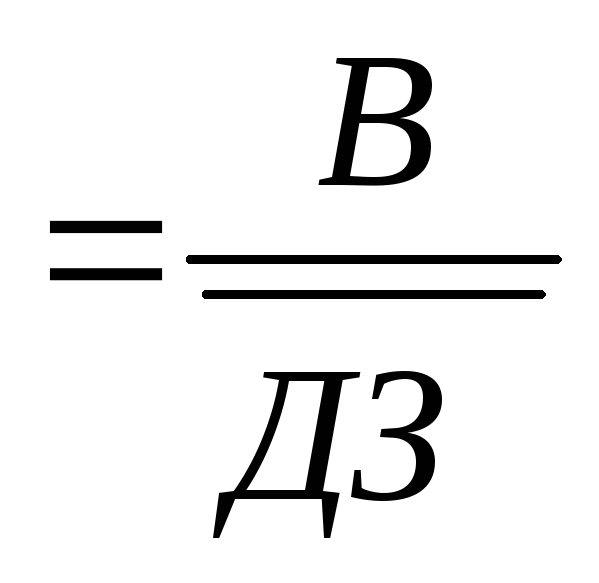

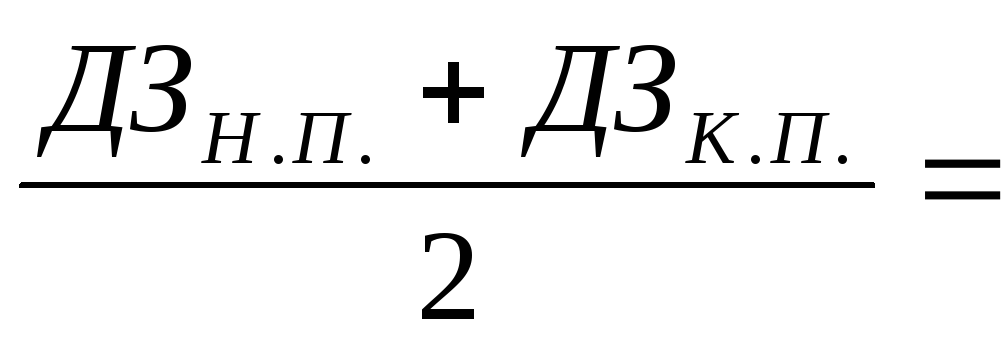

Рассчитывается этот показатель путем деления общей суммы выручки на среднюю сумму дебиторской задолженности:

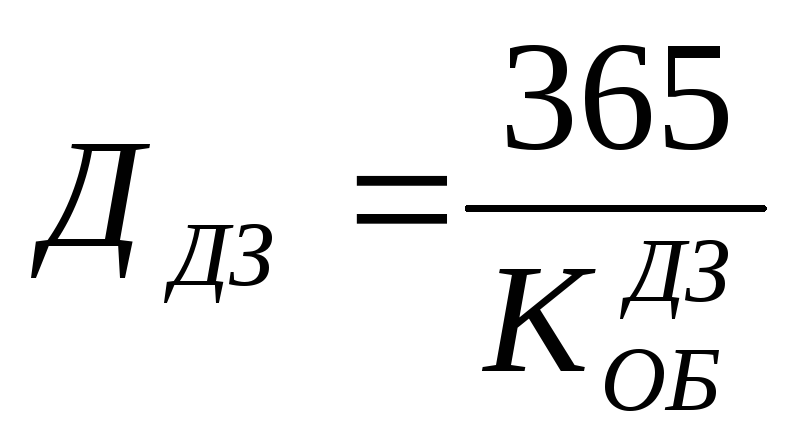

Для исчисления периода, за который дебиторы полностью рассчитываются по счетам, нужно количество календарных дней расчетного периода поделить на коэффициент ресурсоотдачи по дебиторской задолженности.

По такому же принципу рассчитывается и коэффициент оборачиваемости по кредиторской задолженности.

Оборачиваемость финансов

Этот показатель обозначает число оборотов, которые совершили в отчетном периоде денежные средства, находящиеся на балансе юр. лица.

КОдс = В / ДС, где

КОдс – коэффициент оборачиваемости денежных средств,

В – выручка,

ДС – сумма, находящаяся на счетах и в кассе предприятия.

Если коэффициент имеет тенденцию к снижению, это означает, что работа предприятия организована неэффективно, а высоколиквидные активы используются с замедлением.

Оборачиваемость материальных оборотных активов (запасов)

Правильная организация производственного процесса требует также эффективного использования запасов, расчет которого производится в следующем порядке:

КОзап = В / ЗАП, где

КОзап – коэффициент оборачиваемости запасов,

В – выручка,

ЗАП – балансовая стоимость запасов.

Увеличение показателя свидетельствует о том, что спрос на реализуемую продукцию находится на хорошем уровне и товар не залеживается на складах. Снижение показателя говорит о том, что маркетинговая политика предприятия плохо организована и требует тщательного анализа.

Анализ этих показателей следует осуществлять не сопоставлением с установленными нормами, а путем рассмотрения их динамики за прошедшие годы и проводя сравнение с деятельностью конкурентов. Так, если показатель не дотягивает до нормы, но при этом на фоне других отчетных периодов он имеет большее значение, это свидетельствует о правильной организации деятельности предприятия и постепенном увеличении оборачиваемости активов.

Анализ доходности организаций

Финансовая и хозяйственная деятельность любого юридического лица, независимо от формы собственности, оценивается посредством анализа абсолютных и относительных показателей ее деятельности. Показатели первой группы экономической нагрузки не несут и имеют сугубо арифметический характер.

Относительные показатели характеризуют, насколько правильно организована финансовая и хозяйственная деятельность предприятия и показывают динамику ее развития. Одним из таких показателей является рентабельность активов, которая рассчитывается путем умножения коэффициента оборачиваемости активов на рентабельность проданной продукции.

Рентабельность проданной продукции является отношением чистой прибыли к выручке, а чистая прибыль в свою очередь представляет собой разницу между полученной выручкой и себестоимостью реализованной продукции.

Таким образом, чем выше показатель фондоотдачи, тем будет большей прибыль организации в отчетном периоде.

Проводим анализ полученных результатов

Чтобы подсчитать какую прибыль получит организация с каждой денежной единицы, вложенной в ее активы, следует чистую прибыть от реализации продукции разделить на среднюю стоимость имеющихся активов (имущества):

Ра = ЧП / САср, где

Ра – рентабельность активов,

ЧП – чистая прибыль,

САср – средняя стоимость активов.

Точно также рассчитывается и рентабельность оборотных активов.

Для того чтобы сделать полный анализ деятельности предприятия должны быть учтены все группы факторов: фондоотдача, рентабельность продаж, интенсивность эксплуатации ОС, эффективность управления финансами. Постоянный мониторинг деятельности предприятия позволит выработать правильную стратегию развития, направленную на обеспечение финансовой стабильности. Полнота анализа предпринимательской деятельности также зависит от правильности данных, которые предоставляются в отчетной документации.

Источник: pravodeneg.net

Коэффициент оборачиваемости материальных средств

Коэффициент оборачиваемости материальных средств — определение

Коэффициент оборачиваемости материальных средств — характеризует рациональность и интенсивность использования оборотных средств в организации.

Коэффициент оборачиваемости материальных средств рассчитывается в программе ФинЭкАнализ в блоке Анализ деловой активности как Коэффициент оборачиваемости материальных средств..

Коэффициент оборачиваемости материальных средств — что показывает

Коэффициент оборачиваемости материальных средств показывает число оборотов материальных запасов.

Коэффициент оборачиваемости материальных средств — формула

Общая формула расчета коэффициента:

| Комс= | Выручка нетто от продаж |

| Запасы и НДС |

| Kомс = | стр.2110 Форма 2 |

| (стр.1210н. Форма 1 + стр.1210к. Форма 1 + стр.1220н. Форма 1 + стр.1220к. Форма 1)/2 |

Коэффициент оборачиваемости материальных средств — значение

Если Коэффициент оборачиваемости материальных средств больше 1, предприятие можно считать рентабельным.

Снижение коэффициента свидетельствует об относительном увеличении производственных запасов и незавершенного производства или о снижении спроса на готовую продукцию.

Синонимы

- коэффициент оборачиваемости оборотных активов

- оборачиваемость оборотных активов

Страница была полезной?

Еще найдено про коэффициент оборачиваемости материальных средств

- Анализ финансового состояния в динамике Изменение 2020 от 2016 Коэффициент оборачиваемости материальных средств Д9 3.994 2.93 3.495 1.327 1.326 -2.668 Продолжительность оборота срок хранения

- Направления роста показателей оборачиваемости оборотных средств В 2012 году коэффициент оборачиваемости материальных оборотных средств составил 48.24 в 2013 году — 61.33 и в 2014

- Анализ финансовой деятельности предприятия II Показатели управления материальными запасами Наименование показателя за 2020 среднее значение по отрасли за 2019 за 2020 изменение базис отчет 1 Коэффициент оборачиваемости материальных средств Д9 обороты 5.488 1.327 1.326 -0.001 2 Продолжительность оборота срок хранения

- Пути оптимизации финансирования оборотных средств на предприятии Увеличение объема оборотных активов Снижение коэффициента оборачиваемости собственного капитала Неэффективное использование собственных средств Снижение коэффициента оборачиваемости материальных запасов Увеличение периода оборота материальных запасов Увеличение запасов Снижение коэффициента

- Оборотный капитал и эффективность его использования в деятельности ООО Элетросвязьстрой Коэффициент оборачиваемости 2.15 0.78 1.06 х х Продолжительность оборота оборотного капитала за год дн 167.48 459.25 . Продолжительность оборота оборотного капитала за год дн 167.48 459.25 340.11 в 2 раза 74.06 Коэффициент закрепления 0.47 1.28 0.94 х х Рентабельность оборотного капитала % 39.00 -24.95 1.22 х . Высвобождение привлечение оборотных средств — тыс руб 12 788 16 601 х х Производственные затраты тыс.руб 37 853 . Производственные затраты тыс.руб 37 853 21 708 35 286 93.22 162.55 Материальные затраты тыс руб 15 898 12 374 18 702 117.63 151.14 Удельный вес материальных

- Комплексный анализ финансового состояния образовательной организации Остаточная стоимость нематериальных активов 279.8 4.0 -275.8 3 Балансовая стоимость непроизведенных активов — — — 4 Вложения . Финансовый результат собственные средства 205 402.7 198 610.4 -6 792.3 8 Общая величина источников формирования внеоборотных активов п . Общая величина источников формирования внеоборотных активов п 6 п 7 907 898.2 923 122.2 15 224.0 9 Коэффициент обеспеченности внеоборотных активов долгосрочными источниками финансирования % п 8 п 5 97.5 91.2 -6.3 . Для оценки оборачиваемости активов университета можно использовать традиционные показатели представленные в табл 14 При этом с учетом

- Численные значения финансовых коэффициентов Д8 обороты Коэффициент оборачиваемости материальных средств Д9 обороты Продолжительность оборота срок хранения запасов Д12 дни Доля запасов

- Оборачиваемость оборотных активов Синонимы коэффициент оборачиваемости материальных средств коэффициент оборачиваемости оборотных активов Страница была полезной См также Программа для финансового анализа

- Коэффициент оборачиваемости оборотных активов Синонимы коэффициент оборачиваемости материальных средств оборачиваемость оборотных активов Страница была полезной См также Программа для финансового

- Финансовый анализ предприятия — часть 2 В целом чем выше показатель оборачиваемости запасов тем меньше средств связано в этой наименее ликвидной статье оборотных средств тем более ликвидную структуру имеют оборотные средства и тем устойчивее финансовое положение предприятия Коэффициент оборачиваемости материальных оборотных средств определяется по формуле 1.15 Более точно коэффициент оборачиваемости запасов можно

- Материально-производственные запасы как значимый объект учета и анализа Эти мероприятия могут способствовать ускорению оборачиваемости материальных оборотных средств и снижению материалоёмкости продукции В таблице 3 рассмотрен резерв снижения финансовых затрат . Среднегодовая величина оборотных активов млн руб 9746 18512 8766 Коэффициент оборачиваемости оборотных активов 1.536 1.433 -0.103 Коэффициент закрепления оборотных активов 0.651 0.698 0.047 Продолжительность . Таким образом за счёт ускорения оборачиваемости оборотных средств организация может сэкономить финансовых средств в размере 13462 млн руб Ускорение оборачиваемости оборотных активов

- Особенности финансового анализа на предприятиях сельскохозяйственной отрасли В связи с вышесказанным рекомендуем деловую активность животноводческих предприятий оценивать через показатели оборачиваемости скорость оборота материальных оборотных средств скорость оборота дебиторской задолженности коэффициент оборачиваемости активов коэффициент оборачиваемости готовой продукции Следует

- Коэффициент оборачиваемости материальных средств С Ф Ч Э Коэффициент оборачиваемости материальных средств Коэффициент оборачиваемости материальных средств — определение Коэффициент оборачиваемости материальных средств — характеризует рациональность и интенсивность

- Финансовый анализ финансовые показатели — Статьи по финансовому анализу Пути оптимизации финансирования оборотных средств на предприятии Процедура определения и восстановления убытков от обесценения нематериальных активов Просроченная дебиторская задолженность . Прогнозирование темпа прироста компании на основе коэффициента реинвестиций маржи прибыли и оборачиваемости капитала Проблемы увеличения оборачиваемости дебиторской задолженности предприятия Проблемы управления

- Анализ финансовой отчетности сформированный в соответствии с МСФО Чем меньшеразмер запасов и чем быстрее они оборачиваются тем меньше денежных средств у компании в них омертвлено Увеличение запасов может означать что какой-либо фактор препятствует реализации . Увеличение запасов может означать что какой-либо фактор препятствует реализации продукции Коэффициент оборачиваемости материальных запасов для предприятия составил 23.33 4 РЕНТАБЕЛЬНОСТЬ profitability способность получения приемлемого уровня

- Оценка влияния факторинга и лизинга на показатели финансового состояния транспортных компаний ЛИФО приводит к искажению величины остатков материалов в сторону их уменьшения и следовательно к завышению коэффициента оборачиваемости Оценка запасов товарно-материальных ценностей по стоимости первых закупок метод ФИФО приводит к тому . С точки зрения учета материальных затрат наиболее рациональным является метод их учета по средней себестоимости Структура оборотных средств и их источников показана в бухгалтерском балансе Чистый оборотный капитал представляет собой разность между

- Ранжирование предприятий в группе Д8 обороты Коэффициент оборачиваемости материальных средств Д9 обороты Продолжительность оборота срок хранения запасов Д12 дни Доля запасов

- Анализ финансового состояния с целью определения кредитоспособности организации К9 Коэффициент оборачиваемости оборотных средств характеризует скорость оборота всех оборотных средств как материальных так и денежных

- Актуальные вопросы и современный опыт анализа финансового состояния организаций — часть 4 Такое же положение наблюдается и по финансовой независимости в части формирования запасов и затрат что говорит о недостаточной степени покрытия материальных запасов собственными оборотными средствами и о необходимости привлечении заемных Коэффициент финансовой устойчивости на протяжении Коэффициент оборачиваемости активов К7 1.613 1.141 1.132 Для восстановления устойчивости финансового состояния кредитоспособности исследуемой организации мы

- Финансовый анализ предприятия — часть 4 По расчетам коэффициента материальных оборотных средств предприятие увеличило свои материальные ресурсы Из расчета коэффициента обеспеченности собственными оборотными средствами мы видим что предприятие работает с . Исходя из формулы 1.15 рассчитываем коэффициент оборачиваемости запасов Оз 94388.6 2.25 20493.1 63150.0 2 Оз 94294.3 1.4 63150.0 72205.0 2 Исходя

где  стоимость оборотных активов на начало периода (если анализируемый период – год, то это стр. 290 годового баланса на начало года);

стоимость оборотных активов на начало периода (если анализируемый период – год, то это стр. 290 годового баланса на начало года); стоимость оборотных активов на конец периода (если анализируемый период – год, то это стр. 290 годового баланса на конец года).

стоимость оборотных активов на конец периода (если анализируемый период – год, то это стр. 290 годового баланса на конец года).

Коэффициент оборачиваемости оборотных активов показывает, сколько оборотов совершает оборотный капитал (мобильные средства) за период, т.е. скорость оборота оборотного капитала. Положительно оценивается рост данного показателя, если сочетается с ростом оборачиваемости запасов.

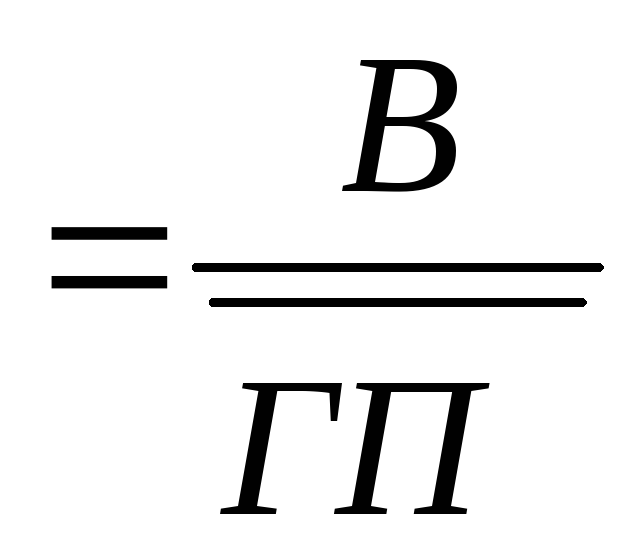

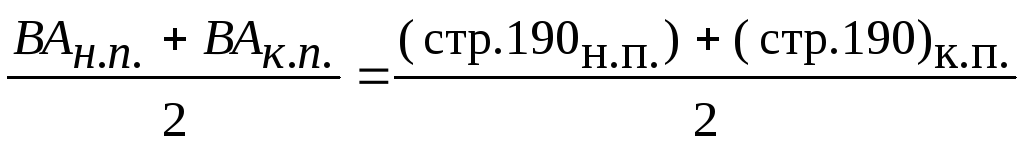

Коэффициент оборачиваемости материальных оборотных средств ( ) – это отношение выручки от реализации продукции к средней за период стоимости материальных оборотных средств (

) – это отношение выручки от реализации продукции к средней за период стоимости материальных оборотных средств (

;

=

=  ,

,

где  – стоимость материальных оборотных средств на начало периода (стр. 210 баланса – запасы на начало периода);

– стоимость материальных оборотных средств на начало периода (стр. 210 баланса – запасы на начало периода); – стоимость материальных оборотных средств на конец периода (стр. 210 баланса – запасы на конец периода).

– стоимость материальных оборотных средств на конец периода (стр. 210 баланса – запасы на конец периода).

Коэффициент оборачиваемости материальных оборотных средств показывает, сколько оборотов совершают материальные оборотные средства (запасы) за анализируемый период, т.е. скорость оборота материальных оборотных средств. Положительно оценивается рост показателя. Снижение может свидетельствовать об относительном увеличении запасов сырья и материалов, незавершенного производства или о снижении спроса на готовую продукцию.

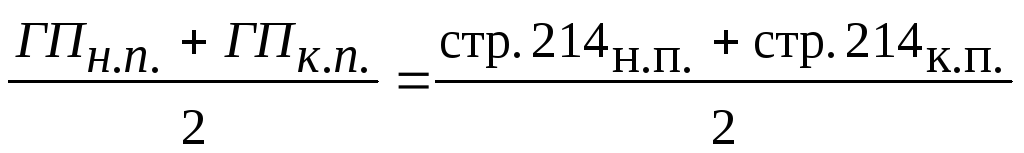

Коэффициент оборачиваемости готовой продукции ( ) – это отношение выручки от реализации продукции к средней за период стоимости готовой продукции (

) – это отношение выручки от реализации продукции к средней за период стоимости готовой продукции ( ). Рассчитывается по формуле

). Рассчитывается по формуле

;

;

=

=  ,

,

где  – стоимость готовой продукции на начало периода (стр. 214 на начало периода);

– стоимость готовой продукции на начало периода (стр. 214 на начало периода); – стоимость готовой продукции на конец периода (стр. 214 на конец периода).

– стоимость готовой продукции на конец периода (стр. 214 на конец периода).

Коэффициент оборачиваемости готовой продукции показывает, сколько оборотов совершает готовая продукция за анализируемый период, т.е. скорость оборота готовой продукции. Положительно оценивается рост показателя. Рост показателя означает увеличение спроса на продукцию предприятия, а снижение – возможное затоваривание готовой продукцией в связи со снижением спроса.

Коэффициент оборачиваемости дебиторской задолженности ( ) – это отношение выручки от реализации продукции к средней за период величине дебиторской задолженности (

) – это отношение выручки от реализации продукции к средней за период величине дебиторской задолженности ( ). Рассчитывается по формуле

). Рассчитывается по формуле

;

;  =

=

,

где  – дебиторская задолженность на начало периода (стр. 230 и стр. 240 на начало периода);

– дебиторская задолженность на начало периода (стр. 230 и стр. 240 на начало периода); – дебиторская задолженность на конец периода (стр. 230 и стр. 240 на конец периода).

– дебиторская задолженность на конец периода (стр. 230 и стр. 240 на конец периода).

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько оборотов совершает дебиторская задолженность за анализируемый период, т.е. скорость оборота дебиторской задолженности. Рост данного коэффициента свидетельствует о сокращении продаж в кредит, а снижение – увеличение объема коммерческого кредита, предоставляемого покупателям.

Средний срок оборота дебиторской задолженности () – средний срок погашения дебиторской задолженности в днях

.

Положительно оценивается снижение данного показателя. Если анализируемый период год, то в числителе – 365, а если квартал, то – 90.

Коэффициент оборачиваемости кредиторской задолженности ( ) – это отношение выручки от реализации продукции к средней за период величине кредиторской задолженности (

) – это отношение выручки от реализации продукции к средней за период величине кредиторской задолженности ( ). Рассчитывается по формуле

). Рассчитывается по формуле

=

=  ,

,

где  – кредиторская задолженность на начало периода (стр. 620 на начало периода);

– кредиторская задолженность на начало периода (стр. 620 на начало периода); – кредиторская задолженность на конец периода (стр. 620 на конец периода).

– кредиторская задолженность на конец периода (стр. 620 на конец периода).

Коэффициент оборачиваемости кредиторской задолженности показывает, сколько оборотов совершает кредиторская задолженность за анализируемый период, т.е. скорость оборота кредиторской задолженности. Рост данного коэффициента означает увеличение скорости оплаты задолженности предприятия, а снижение – рост покупок в кредит.

Средний срок оборота кредиторской задолженности () – средний срок погашения кредиторской задолженности в днях

.

Показатель отражает средний срок возврата долгов предприятия (кредиторской задолженности).

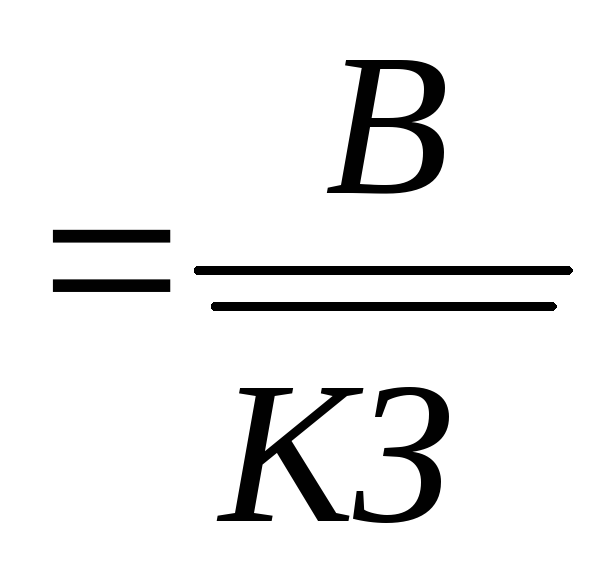

Фондоотдача внеоборотных активов ( ) – это отношение выручки от реализации продукции к средней за период величине внеоборотных активов (

) – это отношение выручки от реализации продукции к средней за период величине внеоборотных активов ( ). Рассчитывается по формуле

). Рассчитывается по формуле

;

;

=

=  ,

,

где – внеоборотные активы по балансу на начало периода (стр. 190 на начало периода);– внеоборотные активы по балансу на конец периода (стр. 190 на конец периода).

Фондоотдача внеоборотных активов показывает, сколько выручки от реализации приходится на один рубль внеоборотных активов, и характеризует эффективность использования внеоборотных активов.

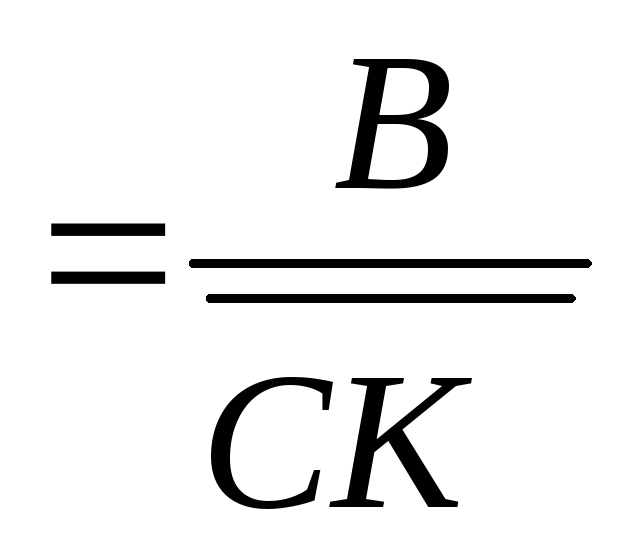

Коэффициент оборачиваемости собственного капитала ( ) – это отношение выручки от реализации продукции к средней за период величине собственного капитала предприятия (

) – это отношение выручки от реализации продукции к средней за период величине собственного капитала предприятия ( ). Рассчитывается по формуле

). Рассчитывается по формуле

;

;

=

=  ,

,

где  – собственный капитал по балансу на начало периода (стр. 490 на начало периода);

– собственный капитал по балансу на начало периода (стр. 490 на начало периода); – собственный капитал по балансу на конец периода (стр. 490 на конец периода).

– собственный капитал по балансу на конец периода (стр. 490 на конец периода).

Показатель отражает скорость оборота собственного капитала. Рост выручки, как правило, должен приводить к повышению данного показателя, так как обеспечивается в значительной степени кредитами. Следовательно, доля собственного капитала в общей сумме источников должна снижаться.

Пример расчета показателей деловой активности приведен в табл. 3.25.

Таблица 3.25

Показатели деловой активности

Источник: studfile.net

,

,