Коэффициент платежеспособности (для акционерного общества) – показатель, который характеризует отношение общего объема акционерного капитала к суммарным активам компании. Коэффициент платежеспособности – один из основных параметров, отображающий долю капитала, вложенного владельцем компании в имущество, а также степень независимости предприятия от заемных средств.

Коэффициент платежеспособности (для банка) – отношение всех активов финансово-кредитного учреждения к его текущим обязательствам.

Коэффициент платежеспособности – это параметр, который используется в Министерстве по торговле и промышленности Великобритании для анализа стабильности страховых организаций.

Платежеспособность в целом характеризует способность компании своевременно погашать свои обязательства. Если финансовое состояние предприятия стабильно, оно отличается устойчивой платежеспособностью. В обратной ситуации платежеспособность компании можно охарактеризовать, как слабую.

При расчете коэффициентов платежеспособности важно учитывать, что активы компании различаются по степени ликвидности, а именно по возможности обращения имеющихся активов в реальные деньги.

Ликвидность активов и платёжеспособность компании. Фундаментальный анализ.

Так, к категории ликвидных активов относятся:

— личный капитал предприятия;

— краткосрочные инвестиции в ликвидные ценные бумаги.

Следующие активы по уровню ликвидности – дебиторские долги и вклады в банки. На последнем месте – имущество (оборудование, здания), на продажу которого потребуется определенное время.

Также для расчета платежеспособности используется баланс компании, анализ которого заключается в сравнении капитала по активам (разбитым по группам ликвидности) и пассивам (разделенным по срокам погашения).

Коэффициент общей платежеспособности — один из показателей, который отображает способность компании покрывать свои обязательства текущими активами.

Формула расчета следующая:

Коэффициент платежеспособности = Капитал организации (собственный)/(Краткосрочные пассивы + Долгосрочные обязательства + Краткосрочные пассивы).

Оптимальный показатель коэффициента – от 0,5 до 0,7. Если параметр опустился ниже минимально допустимого предела, то компания сильно зависит от внешних источников заимствования. Как следствие, предприятие относится к категории неусточивых. Но в некоторых случаях АО все-таки способно сохранять устойчивость даже при минимальном коэффициенте платежеспособности (до 0,5). Это возможно в случаях, когда предприятие отличается высокой оборачиваемостью активов, максимальным уровнем спроса, оптимальными каналами сбыта и снабжения, также минимальным уровнем затрат.

Коэффициент текущей ликвидности. Данный параметр позволяет определить текущую обеспеченность компании оборотным капиталом, необходимым для работы, а также своевременность выплаты всех имеющихся долгов.

Вычисление коэффициента текущей ликвидности осуществляется как отношение общей суммы всех оборотных активов компании (в виде дебиторских долгов, денежных средств, готовых товаров, имеющихся запасов и так далее) к срочным обязательствам организации в форме краткосрочной и кредиторской задолженности.

Коэффициент текущей ликвидности можно высчитать по простой формуле:

В данной формуле используются следующие показатели:

— КДО – это краткосрочные обязательства предприятия. Как правило, для расчета берутся итоговые значения четвертого параграфа баланса – строка 690. Из данного параметра вычитаются резервы будущих выплат и потенциальных затрат (строка 650), а также прибыль за будущие периоды (строка 640);

— ОбА – это оборотный капитал предприятия, который учитывается при оценке текущего баланса. Его расчет производится как итог второго параграфа баланса формы 1 (фиксируется в строке 290) «минус» дебиторские долги (платежи, которые планируются в срок от одного года с момента отчетной даты). Второе слагаемое – строка 230.

Коэффициент обеспеченности личными средствами. Данный показатель позволяет определить, насколько компания обеспечена капиталом для поддержки финансовой устойчивости предприятия на высоком уровне.

Вычисляется данный коэффициент, как отношение между несколькими показателями:

— разницей суммарных объемов личного капитала и физической ценой основных средств. При этом в расчет берутся прочие внеоборотные активы;

— текущей стоимости оборотного капитала, имеющегося в наличии у компании. Здесь учитываются денежные средства, готовые товары предприятия, дебиторские долги и прочие оборотные активы.

Расчет коэффициента обеспеченности личными средствами производится по формуле:

где ОбА – объем оборотных активов (о нем упоминалось выше), а СКО – суммарный объем источников капитала компании.

Предприятие признается неплатежеспособным при выполнении одного из условий:

— Кос на конец периода составления отчета меньше 0,1;

— Ктл на конец периода составления отчета меньше 2.

Важно понимать, что признание неплатежеспособности компании и низкие коэффициенты неплатежеспособности – это еще не показатель несостоятельности предприятия. По сути, это лишь зафиксированное состояние, которое характеризует реальную неустойчивость компании и ее зависимость от заемного капитала. Большинство критериев устанавливаются с запасом, чтобы у руководителей была возможность принять определенные меры и выйти из кризисного состояния.

Только после того, как один из описанных выше коэффициентов не соответствует норме, производится расчет коэффициента восстановления неплатежеспособности. Обычно в вычислениях учитывается последний период (до 6 месяцев). Если же Ктл больше двух, а Кос меньше 0.1, то расчет упомянутого коэффициента платежеспособности производится за три месяца.

Коэффициент восстановления платежеспособности. Данный параметр позволяет определить, насколько быстро компания сможет восстановить свою платежеспособность и рассчитаться по внешним обязательствам. Вычисление параметра производится как отношение расчетного коэффициента ликвидности к установленному параметру.

Сам коэффициент текущей ликвидности — это сумма двух параметров:

— изменения показателя в течении всего расчетного периода (как правило, в расчет берется шесть последних месяцев);

— текущее значение коэффициента на последний день отчетного периода.

Формула коэффициента восстановления платежеспособности выглядит следующим образом:

Задавайте вопросы нашему консультанту, он ждет вас внизу экрана и всегда онлайн специально для Вас. Не стесняемся, мы работаем совершенно бесплатно.

Также оказываем консультации по телефону: 8 (800) 600-76-83, звонок по России бесплатный!

Кв = (Ктл.к + 6/Т (Ктл.к – Ктл.н))/2,

Где:

— 2 – это норма текущей ликвидности (об этом упоминалось выше);

— Т – это отчетный период, измеряется в месяцах;

— 6 – это нормированный срок, за который должна восстановиться платежеспособность компании;

— Ктл.к – параметр коэффициента ликвидности на последний день отчетного периода;

— Ктл.н – параметр коэффициента ликвидности на первый день отчетного периода.

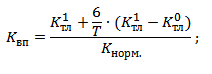

Если коэффициент восстановления платежеспособности превышает единицу (при учете расчетного шестимесячного периода), то компания способна добиться поставленной цели и вернуться к прежним показателям. Если же параметр опустился ниже единицы, то восстановление платежеспособности практически невозможно.

Коэффициент утраты платежеспособности отображает, несколько быстро компания может растерять свои показатели и утратить способность расплачиваться по обязательствам. Данный параметр высчитывается, как отношение расчетного Ктл к его же установленному значению.

Формула коэффициента утраты платежеспособности выглядит так:

Ку = (Ктл.к + 3/Т (Ктл.к – Ктл.н))/2,

Где:

— Т – это период, который используется в качестве отчетного;

— 3 – норма платежеспособности для компании, в месяцах;

— 2 – норма коэффициента текущей ликвидности;

— Ктл.н – параметр коэффициента текущей ликвидности на первый день отчетного периода;

— Ктл.к – реальный параметр коэффициента текущей ликвидности на завершающий день отчетного периода.

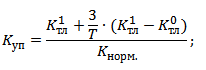

В случае если коэффициент имеет показатель больше единицы (при расчете за трехмесячный период), то это свидетельствует о низком риске предприятия потерять свою платежеспособность. Показатель меньше единицы – это почти гарантия, что предприятие в течение расчетного периода потеряет свою платежеспособность.

Если появляются основания для признания баланса компании неудовлетворительным, а коэффициент восстановления платежеспособности показывает положительные перспективы, кто признание неплатежеспособности откладывается на полгода.

Если никаких факторов для признания баланса неудовлетворительным нет, то при определенном показателе коэффициента утраты платежеспособности принимается следующее решение:

— если коэффициент больше единицы, то решение о неплатежеспособности компании не принимается;

— если коэффициент меньше единицы, то принятие решения о неплатежеспособности исключено, но подобная угроза ставится на учет в ФУДН.

Получите консультацию: 8 (800) 600-76-83

Звонок по России бесплатный!

Будьте абсолютно точны и вы останетесь единственным в своей профессии. О какой профессии так говорил английский писатель Джон Голсуорси?

Источник: center-yf.ru

Коэффициенты платежеспособности предприятия + 6 формул расчета

В статье мы разберем основные коэффициенты платежеспособности предприятия и формулы их расчета.

Платежеспособность предприятия. Определение

Платежеспособность – это способность предприятия своевременно и в полном объеме погашаться свои обязательства перед заемщиками. Платежеспособность определяет финансовое состояние, в результате снижение уровня платежеспособности приводит к увеличению риска банкротства предприятия. Для оценки финансового состояния используют коэффициенты платежеспособности, дающие количественную характеристику предприятия.

Для погашения своих обязательств (кредитов) предприятием может использовать как денежные средства, так и различные виды активов, которые имеют разную степень ликвидности. Таким образом, платежеспособность предприятия формируется за счет двух факторов:

- наличия активов у предприятия различных видов;

- уровня ликвидности активов, который определяется степенью их реализуемости.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Структура активов предприятия

Рассмотрим структуру активов предприятия, которая состоит из текущих и постоянных активов. Текущие активы предприятия – это активы, которые могут быть обращены в денежные средства в течение одного производственного цикла (1 года). Постоянные активы состоят из основных средств производства, и не участвуют непосредственно в производстве. Все активы предприятия ранжируются по степени ликвидности, т.е. в зависимости от скорости их реализации (продажи) и трансформации в денежные средства. Чем больше предприятие имеет высоколиквидных активов, тем выше ее платежеспособность. Ранжирование активов по степени скорости реализации:

Высоколиквидные ликвидные активы (А1)

Высоколиквидные активы предприятия формируют группу текущих активов и имеют максимальную скорость реализации и своей трансформации в денежные средства. К наиболее ликвидным активам относят: денежные средства в кассе, краткосрочные финансовые вложения в банк и ценные бумаги.

![]()

Быстро реализуемые активы (А2)

Быстро реализуемые активы предприятия относятся к группе текущих активов и включают в себя дебиторскую задолженность (

![]()

Медленно реализуемые активы (А3)

Медленно реализуемые активы входят в группу текущих активов предприятия и включают в себя: дебиторскую задолженность (> 12 месяцев), товарные запасы готовой продукции, сырья и материалов, незавершенная продукция и полуфабрикаты, НДС по приобретенной ценности.

![]()

Труднореализуемые активы (А4)

Труднореализуемые активы являются постоянными активами предприятия и включают в себя: здания и сооружения, оборудование, транспорт, земля, нематериальные активы: патенты, торговые марки.

Отличие платежеспособности от кредитоспособности предприятия

Понятие платежеспособности предприятия тесно связано с кредитоспособностью. Рассмотрим более подробно их отличие. Главное отличие, так платежеспособность – это возможность погашать свои обязательства с помощью любых видов активов. Кредитоспособность же отражает в большей степени погашение обязательств с помощью среднесрочных и краткосрочных активов предприятия, исключая постоянные активы: здания, сооружения, транспортные средства, земля и т.д. Погашение обязательств с помощью постоянных и медленно реализуемых активов приводит к снижению производственной мощности, а, следовательно, и понижению финансовой устойчивости в долгосрочной перспективе.

Коэффициенты платежеспособности предприятия

Для оценки платежеспособности предприятия используют следующие показатели:

- Коэффициент текущей ликвидности.

- Коэффициент быстрой ликвидности.

- Коэффициент абсолютной ликвидности.

- Общий показатель ликвидности.

- Коэффициент восстановления платежеспособности.

- Коэффициент утраты платежеспособности.

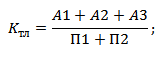

Коэффициент текущей ликвидности – отражает возможность предприятия расплачиваться по своим текущим обязательствам с помощью текущих активов. Формула расчета следующая:

Нормативное значение для коэффициента текущей ликвидности Ктл >2. На оптимальный уровень ликвидности влияет отраслевая принадлежность предприятия и ее основная деятельность. В результате всегда необходимо сравнивать не только с общими нормативными значениями, но также со средними отраслевыми показателями коэффициента.

Более подробно про расчет коэффициента текущей ликвидности предприятия и отрасли читайте в статье «Коэффициент текущей ликвидности предприятия (Current Ratio). Формула. Норматив».

Коэффициент быстрой ликвидности (аналог: срочная ликвидность) – показывает возможность погашения с помощью быстроликвидных и высоколиквидных активов своих краткосрочных обязательств. Формула расчета имеет следующий вид:

Нормативное значение для коэффициента быстрой ликвидности Кбл >0,7-0,8.

Коэффициент абсолютной ликвидности – отражает способность предприятия с помощью высоколиквидных активов расплачиваться по своим краткосрочным обязательствам. Рассчитывается показатель по формуле:

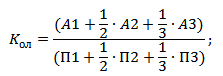

Общий показатель ликвидности – показывает возможность предприятия расплатиться полностью своим обязательствам всеми видами активов. Данный показатель включает не только краткосрочные, но и долгосрочные обязательства. Формула расчета представляет собой отношение взвешенной суммы активов и пассивов.

Если общий показатель ликвидности Кол >1 – уровень ликвидности оптимальный.

Законом «О несостоятельности (банкротстве)» выделены три коэффициента, которые применяются для оценки платежеспособности предприятия: коэффициент текущей ликвидности, коэффициент восстановления платежеспособности и коэффициент утраты платежеспособности. Данные показатели в настоящее время применяются на практике как информационные показатели.

Коэффициент восстановления платежеспособности – отражает способность предприятия восстановить приемлемый уровень текущей ликвидности в течение 6 месяцев. Формула расчета коэффициента восстановления платежеспособности следующая:

Квп – коэффициент восстановления платежеспособности предприятия;

Ктл – коэффициент текущей ликвидности в начале (0) и в конце (1) отчетного периода;

Кнорм – нормативное значение коэффициента текущей ликвидности (Кнорм = 2);

T – анализируемый отчетный период.

Коэффициент утраты платежеспособности – отражает возможность ухудшения платежеспособности предприятия в течение 3-х месяцев. Формула расчета данного показателя следующая:

Куп – коэффициент утраты платежеспособности предприятия;

Ктл – коэффициент текущей ликвидности в начале (0) и в конце (1) отчетного периода;

Кнорм – нормативное значение коэффициента текущей ликвидности (Кнорм = 2);

T – анализируемый отчетный период.

Резюме

В данной статье мы рассмотрели различные коэффициенты платежеспособности предприятия и формулы их расчета. Предприятию необходимо оперативно отслеживать уровень своей платежеспособности, так как она напрямую определяет его финансовое состояние и устойчивость долгосрочного развития. Помимо коэффициентов ликвидности на платежеспособность влияют коэффициенты структуры капитала, рентабельности и оборачиваемости, поэтому предприятию необходимо иметь систему оценки и диагностики финансового состояния.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Иван Жданов

Сооснователь школы «Инвестиционной оценки», предприниматель, ментор в бизнес-инкубаторе HSE inc.

Автор книг-бестселлеров «Финансовый анализ предприятия с помощью коэффициентов и моделей», «Инвестиционная оценка проектов и бизнеса», «Прогнозирование доходности и риска на фондовом рынке» . Лауреат государственной премии за комплекс монографий в сфере экономики и управления предприятиями авиационной промышленности на базе информационных технологий. Лауреат премии Всероссийского конкурса на лучшую научную книгу от Фонда развития отечественного образования

Оцените автора

![]()

Источник: finzz.ru

Коэффициент общей платежеспособности

Стабильная работа субъекта предпринимательства обеспечивается благодаря финансовым ресурсам. Денежные средства используются с целью приобретения сырьевой базы, расчета с контрагентами и формирования различных фондов. Объем денежного оборота оказывает непосредственное влияние на производственную деятельность компании.

Это означает, что руководство компании должно тщательно контролировать порядок использования финансовых ресурсов. Такой подход позволяет гарантировать высокие экономические результаты. В данной статье мы предлагаем рассмотреть коэффициент общей платежеспособности, который является одним из наиболее важных показателей эффективности бизнеса.

Коэффициент платежеспособности предприятия: суть понятия

Для того чтобы лучше понимать порядок использования инструментов экономического анализа, необходимо ознакомиться с их значением. Платежеспособность фирмы является способностью погасить имеющуюся задолженность в течение срока, установленного заемщиком. Этот индикатор наглядно демонстрирует материальное положение бизнеса. Снижение данного коэффициента способствует возникновению угрозы потенциального банкротства.

Предприниматели часто используют рассматриваемый экономический инструмент для того, чтобы проанализировать материальные характеристики бизнеса.

Денежные средства являются одним из основных средств, что применяются субъектами предпринимательства с целью погашения образовавшейся задолженности. Однако деньги являются не единственным инструментом, с помощью которого можно закрыть текущий долг. Помимо финансовых ресурсов, компания может использовать принадлежащие ей активы. Все материальные ценности и другие ресурсы предприятия можно разделить на четыре отдельных группы, отличающихся друг от друга уровнем ликвидности. Этот термин обозначает скорость трансформации имеющихся ценностей в денежные средства.

Помимо этого, все активы компании можно разделить на две группы в зависимости от их структуры. Использование данной классификации позволяет разделить все ресурсы компании на следующие категории:

- Текущие активы. К этой категории относятся все ценности материального характера, которые могут быть превращены в денежные средства за один год.

- Постоянные активы. Эта группа включает в себя основные средства, что не используются в производственном процессе.

Уровень платежеспособности компании зависит от количества активов, принадлежащих к первой категории. Для того чтобы составить точные экономические расчеты, необходимо учитывать не только количество материальных ценностей, но и скорость их трансформации в финансовые инструменты.

Отличие платежеспособности предприятия от кредитоспособности

Эти показатели не только близки по значению, но и связаны между собой. Основываясь на вышесказанном можно сделать вывод, что уровень платежеспособности определяет размер временного промежутка, необходимого для возврата кредитных средств. Для этой цели используются различные активы, принадлежащие фирме. Кредитоспособность является показателем, который демонстрирует финансовые возможности фирмы. Величина этого показателя зависит от количества краткосрочных и среднесрочных активов.

Разница между рассматриваемыми инструментами заключается именно в сфере их применения. При оценке уровня кредитоспособности компании не учитываются активы, обладающие постоянным характером. Это объясняется тем, что использование таких ресурсов для погашения задолженности может привести к снижению мощности производства. Снижение производственной мощности может стать причиной возникновения убытков, что отражается на финансовом положении субъекта предпринимательства.

Важно понимать, что данные понятия имеют непосредственную связь друг с другом. При оценке уровня платежеспособности изучаются все активы, принадлежащие компании. Даже такие ресурсы, как производственная техника, объекты недвижимости и автотранспорт можно использовать для закрытия задолженности.

Однако при оценке кредитоспособности учитываются лишь те активы, что могут быть обращены в деньги за короткий срок. Продажа объекта недвижимости с целью покрытия задолженности целесообразна только в том случае, когда компания находится на грани банкротства. Именно поэтому долгосрочные активы фирмы не учитываются в подобных расчетах.

При проведении рассматриваемых мероприятий необходимо учитывать коэффициент утраты платежеспособности. Этот экономический инструмент позволяет оценить, насколько ухудшится текущая ликвидность бизнеса в будущем периоде. При составлении прогнозов учитывается срок, равный трем месяцам. Этот показатель имеет важную роль при определении общей ликвидности бизнеса.

Этот коэффициент привязан к конкретному сектору рыночной экономики. Основываясь на вышеперечисленном можно сделать вывод, что при составлении расчетов необходимо учитывать не только нормативные значения, но и среднестатистические показатели в той отрасли, где работает компания.

Структура активов предприятия

Выше мы уже отмечали тот факт, что все активы, принадлежащие компании, можно разделить на четыре отдельных группы в зависимости от уровня их ликвидности. Этот показатель используется при определении скорости трансформации материальных ценностей в денежные знаки. Каждой группе активов свойственны уникальные отличительные черты. Давайте рассмотрим структуру активов каждой фирмы более подробно.

Высоколиквидные (А1)

Все ресурсы, входящие в данную группу, относятся к категории текущих активов. Данные ресурсы можно превратить в денежную массу за максимально короткий срок. Самая высокая степень ликвидности имеется у денежных средств, хранящихся в кассе организации. К этой же категории можно отнести приобретенные ценные бумаги и инвестиционные проекты, имеющие краткосрочный характер.

Быстрореализуемые (А2)

Ко второй категории относятся материальные ресурсы, которые можно трансформировать в денежные средства за короткий временной отрезок. К этой категории можно отнести все изделия, выпущенные компаний и неизрасходованные производственные запасы в виде различных материалов и сырьевой базы. К этой же категории можно отнести различные производственные заготовки и незавершенные изделия. По словам специалистов в сфере экономического анализа, входящие НДС и краткосрочные дебиторские задолженности также являются быстрореализуемыми активами.

Медленно реализуемые (А3)

Данная группа материальных ценностей включает в себя все ресурсы, продажа которых занимает продолжительный отрезок времени. Поиск клиентов на подобные активы может занять несколько месяцев. К этой группе можно отнести производственные запасы и инвестиционные проекты, обладающие долгосрочным характером. К этой же категории относится НДС по приобретенным товарно-материальным ценностям.

Труднореализуемые (А4)

Категория труднореализуемых активов заслуживает отдельного внимания. Продажа материальных ценностей, относящихся к этой группе, может оказать негативное влияние на финансовое положение компании. В эту категорию входит техническое оснащение, объекты недвижимости и земельные участки, а также автотранспорт. Помимо этого, данная группа включает в себя объекты, имеющие нематериальный характер. К этой категории можно отнести интеллектуальную собственность, торговые марки и патенты, принадлежащие конкретному субъекту.

Значение показателя

Коэффициент восстановления платежеспособности является экономическим инструментом, что применяется при проведении анализа финансового состояния субъекта предпринимательства. Для данного коэффициента установлены определенные нормативы. Результат проведенных расчетов равный единице обозначает, что конкретная фирма не сможет улучшить уровень своей платежеспособности в течение конкретного периода. Как правило, при составлении расчетов учитывается отрезок времени равный шести месяцам.

От результатов данных расчетов зависит будущее компании. Результат вычислений выше единицы свидетельствует о наличии возможности достичь необходимого уровня платежеспособности. Подобные результаты можно интерпретировать как наличие всех необходимых ресурсов для того, чтобы погасить имеющиеся обязательства. Проведение подобных мероприятий позволяет определить точную продолжительность временного отрезка, который потребуется для того, чтобы восстановить или улучшить платежеспособность субъекта. Полученные сведения используются компанией при планировании дальнейшей деятельности и составлении планов развития бизнеса.

Как рассчитать коэффициент

Перед тем как приступить к составлению расчетов, необходимо получить информацию о финансовой деятельности компании. В первую очередь потребуется информация о количестве имеющихся активов. Помимо этого, потребуются сведения об объеме текущих финансовых обязательств. Также необходимо отметить, что существует два основных метода определения коэффициента общей платежеспособности. Ниже мы предлагаем рассмотреть основные формулы, использующиеся в данном мероприятии.

По показателям

Для того чтобы определить коэффициент платежеспособности бизнеса по финансовым показателям, необходимо все активы предприятия разделить на сумму краткосрочных и долгосрочных обязательств. Порядок использования этой формулы необходимо рассматривать на конкретном примере. Для того чтобы получить результат, отражающий реальное финансовое положение компании, необходимо тщательно изучить все активы принадлежащие компании. Данная группа включает в себя:

- Активы нематериального характера – 200 000 рублей.

- Производственное оборудование – 3 000 000 рублей.

- Расходные материалы – 100 000 рублей.

- Выпущенные изделия – 300 000 рублей.

- Банковские вклады – 60 000 рублей.

- Оборотные средства – 100 000 рублей.

Сложение стоимости всех активов предприятия позволило получить сумму в размере 3 760 000 рублей. После этого необходимо рассчитать сумму задолженности перед банком, контрагентами и налоговой инспекцией. Общий размер долгосрочных и краткосрочных обязательств равен 2 600 000 рублей. Получив всю необходимую информацию необходимо просто разделить первый показатель на сумму текущих обязательств фирмы. Результат равный 1,45 свидетельствует о том, что уровень платежеспособности конкретной фирмы имеет положительное значение.

По балансу

Важно отметить, что вышеописанная формула редко используется сотрудниками бухгалтерии, поскольку данные лица имеют прямой доступ к балансу своей компании. Коэффициент платежеспособности формула по балансу выглядит следующим образом: «(СТР.1100 + СТР.1200) / (СТР.1400 + СТР.1500)».

Строка баланса под номером 1100 является целым разделом. Этот раздел содержит в себе информацию о стоимости активов нематериального характера, величине основных средств и прочих внеоборотных фондов. Строка под номером 1200 содержит в себе итог по второму разделу баланса.

В этом разделе приводится информация о размере дебиторской задолженности, объеме имеющихся денежных средств и прочих оборотных активах, а также стоимости запасов предприятия. Строка 1400 содержит в себе информацию из четвертого раздела баланса, посвященного имеющимся займам и кредитам. Строка 1500 отображает размер кредиторской задолженности и прочих финансовых обязательств.

Анализ полученных результатов и нормативное значение

Каждый субъект предпринимательства должен своевременно проводить рассматриваемые мероприятия с целью оценки собственных активов, которые могут использоваться для покрытия текущей задолженности. Результат данных мероприятий позволяет узнать о доли имущественных ценностей, приходящихся на каждый занятый рубль.

В идеальных условиях экономики, полученный результат должен быть равен двум. Превышение этого показателя свидетельствует о том, что имеющихся ресурсов достаточно для погашения всех финансовых обязательств. Важно отметить, что использование данных ресурсов не отразится на основной деятельности фирмы. Нормативным значением рассматриваемого коэффициента считает результат равный единице. Важно понимать, что данный показатель свидетельствует о наличии риска для дальнейшей деятельности фирмы.

Руководство компании должно понимать, что продажа объектов недвижимости либо производственной техники может привести к частичной остановке основной деятельности. Именно поэтому необходимо учитывать не только рассматриваемый индикатор, но и коэффициент утраты платежеспособности. Результат ниже единицы говорит о том, что конкретный бизнес находится на грани банкротства.

Подобные расчеты осуществляются с учетом динамики показателя. Постепенное снижение рассматриваемых значений является негативным фактором, демонстрирующим постоянное увеличение задолженности. Важно отметить, что объем активов, принадлежащих компании, не изменяется.

В приведенном выше примере расчета коэффициента общей платежеспособности мы получили результат равный 1,45. Этот показатель свидетельствует о том, что в данный отрезок времени платежеспособность компании находится на оптимальном уровне. Несмотря на это, существует определенный риск ухудшения финансового положения в будущем периоде. Для того чтобы минимизировать вероятность развития этой ситуации, администрация фирмы должна выполнить определенные действия, направленные на увеличение количества активов или уменьшение размера кредитов.

Экономический смысл показателя

Каждый инструмент экономического анализа имеет конкретное предназначение. Использование рассматриваемого инструмента позволяет определить финансовое положение конкретной фирмы в актуальное время. Эта информация позволяет понять, сможет ли компания оплатить текущую задолженность.

Подобная информация имеет высокую важность не только для потенциальных контрагентов, но и кредитных организаций. Такие расчеты позволяют узнать об экономической выгоде участия в конкретном проекте.

Выводы (+ видео)

В данной статье мы рассмотрели коэффициент текущей платежеспособности. Этот экономический индикатор имеет важную роль в деятельности каждого субъекта предпринимательства. Своевременное проведение анализа позволяет определить проблемные участки в текущей политике компании и принять необходимые меры, направленные на предотвращение роста задолженности.

Источник: ktovbiznese.ru