Коэффициент восстановления платёжеспособности — это показатель, позволяющий охарактеризовать вероятность возвращения коэффициента текущей ликвидности к нормальному значению, в случае если в настоящее время она неудовлетворительна.

Коэффициент характеризует возможность восстановления нормальной текущей ликвидности предприятия в течение 6 месяцев от даты, на которую составлена отчётность.

Формула расчёта (по отчётности)

Сначала рассчитать коэффициент текущей ликвидности, а затем подставить его в формулу:

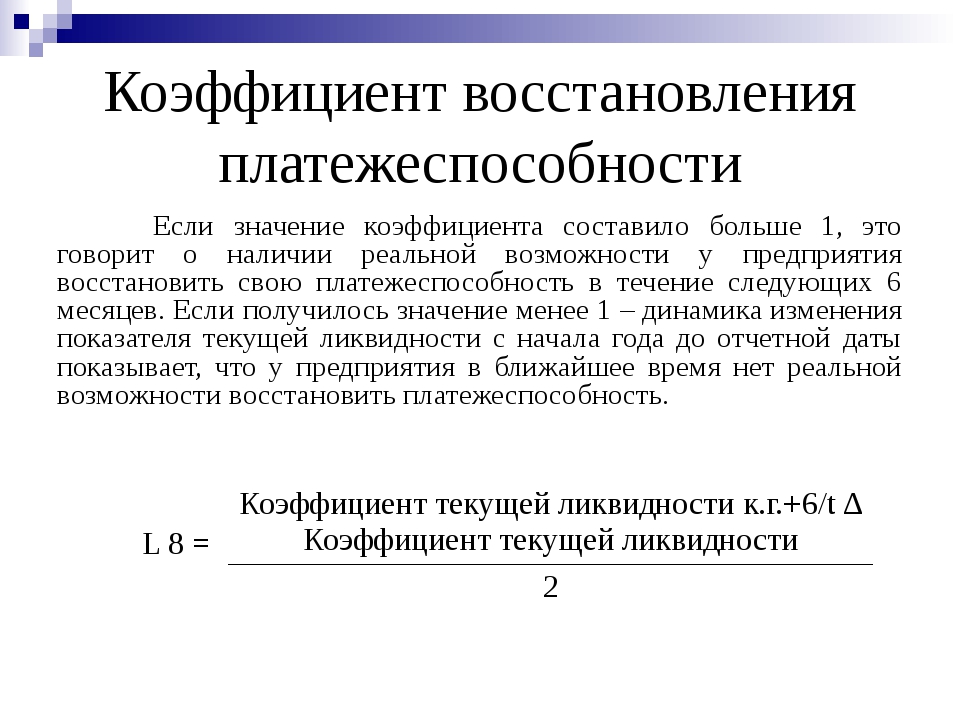

(Ктл.кон. + 6 / Т * (Ктл.кон. — Ктл.нач.)) / Ктл.норм.,

Ктл.кон. — значение коэффициента текущей ликвидности на конец отчетного периода;

Ктл.нач. — коэффициент текущей ликвидности в начале отчетного периода;

Ктл.норм. — нормативное значение коэффициента текущей ликвидности; К1норм = 2;

Число 6 — период, в течение которого предполагается восстановление платежеспособности предприятия, в месяцах;

Т — отчетный период в месяцах, как правило, число 12.

1.3. Как определить возможность восстановления или утраты платежеспособности

Норматив

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Существует возможность у предприятия восстановить свою текущую платежеспособность в течение следующих 6 месяцев

Если показатель ниже нормы

Нет возможности у предприятия восстановить свою текущую платежеспособность в течение следующих 6 месяцев

Если показатель увеличивается

Если показатель уменьшается

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

Финансовый анализ:

- Анализ финансового состояния предприятия Здравствуйте. На этой странице находится обновлённый сервис для бесплатного анализа финансового состояния предприятия онлайн. В 2019-2020 изменились некоторые строки в отчёте о финансовых результатах, поэтому…

- Анализ банкротства предприятия Здравствуйте, мой уважаемый читатель. Данный сервис позволяет выполнить анализ банкротства предприятия по ряду популярных моделей оценки риска банкротства, а также используя некоторые показатели из нормативно-правовых…

- Анализ финансового состояния и результатов работы банка онлайн бесплатно Здравствуйте, уважаемый посетитель. Данный сервис — очередное обновление сервиса анализа финансовых показателей банка для 2020 года и позже — пока не появятся новые изменения. На…

- Финансовый анализ бюджетных организаций онлайн бесплатно: государственных (муниципальных) учреждений и федеральных… Это новый бесплатный сервис анализа с учётом изменений в отчётности за 2019 год и далее. Для более ранней отчётности анализ здесь: анализ данных бюджетной организации…

Александр Крылов

Лекция 15. Коэффициент P/E

Старший преподаватель ЧГУ и СПбГИЭУ «Инжэкон» в 2004-2011 годах. Специализируюсь на финансовом состоянии организаций: коммерческих организаций, банков, бюджетных учреждений. Помогаю с подготовкой ВКР по экономике.

Источник: anfin.ru

Как рассчитывается коэффициент восстановления платежеспособности

Коэффициент восстановления платежеспособности рассчитывается при неудовлетворительной структуре баланса. Если он меньше 1, то существует опасность дефицита ликвидности и минимальные шансы восстановления платежеспособности. При получении неудовлетворительного значения стоит провести анализ финансово-экономического состояния предприятия и уже потом делать какие-либо выводы.

Платежеспособность – умение предприятия вовремя и в полном объеме отвечать по своим обязательствам. Это важное условие эффективного ведения любой деятельности, независимо от сферы работы. Потеря платежеспособности характеризуется невозможностью оплачивать текущие платежи, погашать дебиторскую задолженность, платежи по кредитам, что напрямую ведет к банкротству организации.

В финансовом анализе для прогноза дальнейшего развития событий применяют коэффициент восстановления платежеспособности (КВП). Этот показатель показывает возможность возвращения предприятию нормальной текущей ликвидности в течение ближайших 6 месяцев.

Справка! КВП рассчитывается справочно и используется для прогноза финансового положения компании в определенный период в будущем.

Когда нужно рассчитывать КВП

Рассчитывать КВП необходимо, если один из показателей меньше своего нормативного значения:

- коэффициент текущей ликвидности (менее 1-3);

- коэффициент обеспеченности собственными оборотными средствами (0,1-5).

В этом случае компания признается неплатежеспособной, а ее структура баланса – неудовлетворительной. Тогда находят КВП. И если результаты будут не утешающими, имеет смысл провести более детальный анализ финансово-хозяйственной деятельности.

Формула расчета

Коэффициент восстановления платежеспособности (КВП) определяется по формуле отношения ликвидности к ее нормативному значению:

- КТЛ НП – коэффициент текущей ликвидности на начало периода;

- КТЛ КП – коэффициент текущей ликвидности на конец периода;

- Т – период (в месяцах), обычно 3, 6, 9, 12;

- 6 – нормативный период восстановления платежеспособности в месяцах;

- 2 – норматив коэффициента текущей ликвидности.

Норматив значения

Нормальным считается значение, равное 1. Если при расчете за полгода КВП больше 1, значит, у предприятия есть реальная возможность восстановления ликвидности. Если менее 1, то шансы исправить ситуацию и повысить ликвидность низкие.

Важно! Коэффициент восстановления платежеспособности не является надежным показателем, т.к. при его расчете учитываются только 2 временных точки (начало и конец периода). Поэтому даже если прогноз негативный, он все равно ненадежный, и его стоит дополнительно проверить.

Расчет на примере

Пример расчета коэффициента приведен в таблице (скачать в excel).

Источник: moneymakerfactory.ru

Формула коэффициента восстановления платежеспособности по балансу

Понятие коэффициента восстановления платежеспособности по балансу

Любое предприятие, которое занимается предпринимательской деятельностью, в своей характеристике содержит коэффициент восстановления платежеспособности, который проявляется в реальной возможности восстановления собственной способности совершить выплаты по данным обязательствам за соответствующий промежуток времени.

Временным промежутком для расчета данного показателя чаще всего принимается полугодие (6 месяцев с последней отчетной даты).

Для того, что бы определить данный показатель пользуются Методическими положениями, в соответствии с которыми происходит оценка финансового положения предприятия. Методическое положение устанавливает также и предельное значение коэффициента с целью определения состояния платежеспособности предприятия.

Коэффициент восстановления платежеспособности по балансу помогает определению:

- степени утраты способности к оплате счетов и различных видов задолженности;

- финансового положения предприятия;

- целевой направленности предпринимательской деятельности.

Формула коэффициента восстановления платежеспособности по балансу

При расчете коэффициента восстановления платежеспособности применяют следующую формулу:

Кв = (Ктек. ликв. + 6 / Т(К тек. ликв. — К тек.ликв. нач.)) / 2

Здесь К тек.ликв. – коэффициент текущей ликвидности,

К тек.ликв. нач. пер. – коэффициент текущей ликвидности,

Т – отчетный период.

Цифра 6 в формуле означает период равный шести месяцам (период потери платежеспособности).

Для того что бы найти коэффициент текущей ликвидности (Ктек.ликв.) необходимо определить отношение объема текущих активов к имеющейся краткосрочной задолженности:

К тек.ликв. = ОА / КО

Здесь ОА – стоимость оборотных активов,

КО – краткосрочные обязательства.

Норматив показателя

Методическое положение, с помощью которого проводится оценка финансового положения предприятий, указывает конкретное значение показателя коэффициента восстановления платежеспособности по балансу.

Если в результате расчетов получается единица (при расчетном периоде в полгода), то это указывает на то, что компания не может реально восстановить собственную платежеспособность.

Если формула коэффициента восстановления платежеспособности по балансу дает в результате значение более единицы, то можно говорить о реальной возможности восстановления платежеспособности.

Формула коэффициента восстановления платежеспособности по балансу и ее расчет дает возможность определить коэффициент восстановления (потери) платежеспособности, в том числе текущей ликвидности, а также способствует прогнозированию дальнейшей деятельности любой компании.

Примеры решения задач

Коэффициент ликвидности на начало периода – 0,96, а на конец периода 1,17.

Определить показатель коэффициента восстановления платежеспособности по балансу.

Кв = (Ктек. ликв. + 6 / Т(К тек. ликв. — К тек.ликв. нач.) / 2

К в = (1,17 + 6/12 (1,17 – 0,9)) / 2 = 0,65

Вывод. Мы видим, что коэффициент восстановления платежеспособности по балансу менее единицы. Это говорит о том, что в течение следующих 6 месяцев компания не имеет возможности восстановить свою платежеспособность.

На начало периода:

Стоимость оборотных активов – 165 000 рублей,

Сумма краткосрочных обязательств – 136000 рублей,

На конец периода:

Стоимость оборотных активов – 142 000 рублей,

К тек.ликв. = ОА / КО

К тек. Ликв. (начало периода) = 165000/136000 = 1,21

К тек. Ликв. (конец периода) = 142000/126000 = 1,13

Формула коэффициента восстановления платежеспособности по балансу для этой задачи выглядит следующим образом:

Кв = (Ктек. ликв. + 6 / Т(К тек. ликв. — К тек.ликв. нач.) / 2

Кв = (1,13 + 6 / 12 (1,13 — 1,21)) / 2 = 0,545

Источник: ru.solverbook.com