Наверняка каждый бухгалтер сталкивался с ситуацией, когда баланс не сходится. Сразу появляется вопрос: как сделать проверку баланса и быстро найти ошибку?

23.03.2016

Стоит отметить, что баланс может не сходится по четырем причинам и в данной статье будет подробно рассмотрена одна из них, чтобы помочь понять вам, почему может не сходиться баланс и как это исправить.

В фирме год не велась деятельность – причина расхождения данных в балансе

Организацией или компанией какое-то время может не вестись деятельность, что в результате дает отсутствие доходов и расходов. Соответственно, без этих данных очень сложно сформировать остатки по счетам, а также заполнить поля баланса.

Но не составлять годовой бухгалтерский отчет нельзя – его требуют органы ИФНС, учреждения статистики. Исключение может быть только для тех фирм, которые были зарегистрированы позже 30 сентября. В их случае отчет за прошедший год, в котором было организовано юридическое лицо, не представляется. Первый баланс они будут сдавать в следующем году не позже 31 марта. Об этом гласит п.3 ст.15 ФЗ от 06.12.2011 №402-ФЗ «О бухгалтерском учете».

Почему баланс сбербанка стал минус 42 миллиона рублей после признания банкротом?

Вернемся к вопросу о том, как правильно составляется баланс в случае, если деятельность фирмы была неактивной. Здесь обязательно следует отразить данные по уставному капиталу (его существование защищено ст.90 ГК РФ и ст.14 ФЗ от 08.02.1998 №14-ФЗ «Об обществах с ограниченной ответственность»). Согласно п.1 ст.14 ФЗ №14 уставной капитал (УК) не может быть менее 10 000 руб. и отражается он в пассиве. Что касается актива, то в данную графу вносятся данные по тому имуществу, которое числится у фирмы за счет УК. К слову, УК оплачивается строго в течение 4 месяцев с дня государственной регистрации общества – об этом сказано в п.1 ст.16 ФЗ №14-ФЗ.

Формируется УК следующим образом:

— отражение задолженности учредителя по вкладу в УК: Д75 К80;

— внесение денег в виде вклада в УК (основных средств, материалов, товаров).

Сделав данные записи, счет 75 будет закрыт, а кредит счета 80 – отражать сумму УК весь период существования фирмы.

Показатель кредитового сальдо по счету 80 переносится в пассив баланса. В обычной форме баланса капитал отражается в строке «Уставной капитал», а в упрощенной – в строке «Капитал и резервы».

В качестве примера отразим УК в балансе , которая была зарегистрирована в августе 2014 года. Известно, что в декабре 2014 года единственный ее участник сделал платеж на счет УК 10 000 руб. Бухгалтер данной фирмы отразила в бухгалтерском учете и показала в балансе формирование УК следующим образом:

— август 2014 г.: Д75 К80 10 000 руб. (отражение задолженности по вкладу в УК);

— декабрь 2014 г.: Д51 К75 10 000 руб. (оплата УК).

В балансе за 2014 год бухгалтер отразила 10 000 руб. в строке «Уставной капитал» пассива и эту же сумму в строке «Денежные средства» актива. Остальные графы баланса были заполнены прочерками в связи с тем, что данные для их заполнения отсутствуют.

Сворачивают показатели. Первой ошибкой, которая будет нами рассмотрена, будет состоять в том, что данные о дебиторской и кредиторской задолженности представляют так называемым свернутым показателем. Другими словами, отражается только разница между активами и пассивами.

Это нарушает все правила. Зачет между активами и пассивами не проводится в бухгалтерской отчетности. Исключением являются случаи, прямо прописанные в ПБУ (п. 34 ПБУ 4/99, п. 40 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ).

Это делают только по отношению к отложенным налоговым активам и обязательствам. Их можно отражать как в полной сумме (развернуто), так и в виде разницы (свернутое сальдо). А вот, например, дебиторскую и кредиторскую задолженности нужно отражать полной мере. Не допускается отражение только разницы между этими двумя показателями. Те, кто пользуются отчетностью, должны точно знать, каков размер долга фирмы и сколько должны ей самой.

Этот принцип действует и в отношении прибыли и убытков — не допускается взаимопоглощение таких показателей. Ведь распределением чистой прибыли занимаются только участники (акционеры) предприятия на общем собрании.

Хотя в настоящее время в типовой форме баланса можно найти всего одну строку под названием «Нераспределенная прибыль (непокрытый убыток)», прибыли и убытки текущего и прошлых отчетных периодов показывают отдельно друг от друга. При этом не запрещено добавление в форму дополнительных строк.

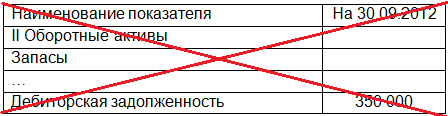

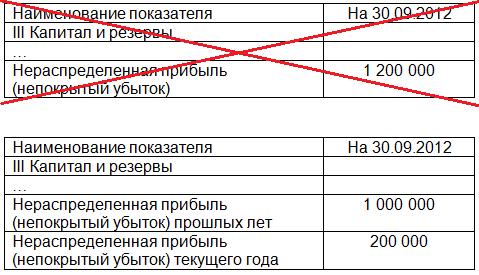

Пример 1

Способ правильного отражения текущей прибыли в балансе

По итогам девяти месяцев 2012 года бухгалтерская прибыль ООО «Ромашка» составила двести тысяч руб. При этом размер нераспределенной прибыли прошлых отчетных периодов равен 1 200 000 руб. Покажем, правильный вариант заполнения баланса (возьмем данные только на конец III квартала).

Ошибка 2

Задолженность продавца перед покупателем по полученному авансу надо отражать в балансе в полном объеме, то есть с учетом НДС.

Подобно этому невозможным является сворачивание отражаемых в составе кредиторской задолженности полученных авансов и начисленного с таких сумм налога на добавленную стоимость. Задолженность вашей компании перед контрагентами по предоплате, которая была получена, следует отражать в полном объеме, причем с помощью отдельной строки. Иначе не будет достоверности отчетности.

Ошибка 3

Забывают произвести вычитание регулирующих величин.

Всем хорошо известны регулирующие величины. Во-первых, это суммы начисленной амортизации по имуществу. Кроме того, это резервы — под обесценение финансовых вложений, под снижение стоимости материальных ценностей и по сомнительным долгам.

Так вот, в бухгалтерском балансе необходимо показывать числовые показатели в нетто-оценке, т. е. вычитая регулирующие величины — их нужно будет отразить уже в пояснениях по итогам года к отчету о прибылях и убытках и балансу (п. 35 ПБУ 4/99).

Таким образом, проверяйте: в бухгалтерском балансе информацию о стоимости основных средств и нематериальных активов нужно представить за минусом суммы амортизации.

А показатели МПЗ, дебиторской задолженности и финансовых вложений — с учетом поправки на величину соответствующего резерва. Которые также в настоящее время вам нужно формировать, что также нельзя забывать вовремя подготовки отчетности. При этом не требуется отражение размеров самих резервов в пассиве баланса.

Кроме того, не следует забывать о расшифровке на отдельные составляющие группы статей (запасы, основные средства, дебиторская и кредиторская задолженность и т. д.). Только малым предприятием можно этого не делать(п. 6 приказа Минфина РФ от 02.07. 2010 г. № 66н). Следует отметить, что необходимо по-прежнему подразделять задолженность в бухгалтерском учете на краткосрочную и долгосрочную.

Об этом сказано в пункте 19 ПБУ 4/99.

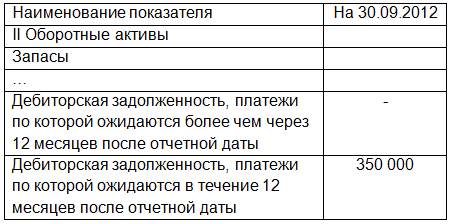

Пример 2

Способ правильного показа в балансе дебиторской задолженности

За девять месяцев дебиторская задолженность ООО «Ромашка» составила пятьсот тысяч руб., при этом долгосрочным (то есть с ожидаемым сроком погашения более года) будет долг в размере ста тысяч руб. На эту же дату размер суммы резерва по сомнительным долгам составил сто пятьдесят тысяч руб. (в т. ч. в его состав вошел весь «долгосрочный» долг).

Приведем пример правильного варианта отражения в балансе дебиторской задолженности (берем показатели только за 9 месяцев).

Ошибка 4

Отражение беспроцентных займов в составе финансовых вложений.

Это еще одна распространенная ошибка. Предприятие выдало беспроцентный заем другой фирме. Бухгалтер при этом, опираясь на Инструкцию по применению Плана счетов, произвел учет выданной суммы на сч. 58 «Финансовые вложения».

Тем не менее, нужно помнить и о том, что финансовые вложения- это не обязательно только те активы, которые могут приносить организации доход в будущем. А в ситуации с беспроцентными займами это как раз не действует. Невозможно считать их и денежными эквивалентами, определение которых есть в п. 5 ПБУ 23/2011 «Отчет о движении денежных средств».

Поэтому отражение выданных беспроцентных займов в балансе следует производить в составе дебиторской задолженности в зависимости от сроков их погашения.

Пример 3

Способ отражения выданных беспроцентных займов.

В ноябре 2012 года ООО «Ромашка» выдало другому предприятию беспроцентный заем в размере 2 000 000 руб. сроком на два года. Покажем, вариант отражения этой операции в балансе (предположим, что иной дебиторской задолженности у компании нет).

Ошибка 5

Показывать отрицательные показатели в отчетности со знаком «минус». Из-за этого нарушается порядок заполнения. Показатели со знаком «минус», как, например, сумма непокрытого убытка в бухгалтерском балансе, нужно показывать в круглых скобках. При этом не нужно ставить знаком «минус».

Доводилось ли вам допускать ошибки в балансе? Как вы их исправили? Поделитесь, пожалуйста, в комментариях!

Вам может быть интересно:

Как быть, если пассив баланса не сошелся с его активом

Как проверить, почему не сходится бухгалтерский баланс?

Читайте в статье:

- Что проверить, если актив не равен пассиву

- Как разнести счета по строкам, чтобы баланс сошелся?

Ох уж этот баланс, как часто главные бухгалтеры огорчаются, когда не сходятся его актив и пассив, ведь именно из этих показателей состоит бухгалтерский баланс любой организации. И вроде все сдаваемые по итогам квартала отчеты сходились, а итоговый баланс на конец года никак не выходит в ноль. Просто так это произойти не может, значит, где-то допущена ошибка в бухгалтерском балансе. Сегодня разберем самые распространенные ошибки, которые приводят к расхождениям в активе и пассиве баланса.

Воспользуйтесь заполненным примером бухгалтерского баланса предприятия:

Соответствует всем требованиям законодательства. Скачать бесплатно Скачать бесплатно

Заполнить бухгалтерский баланс онлайн и вывести его на печать вы можете в программе БухСофт. Попробуйте бесплатно:

Баланс: заполнить онлайн бесплатно

Заполнить бухгалтерский баланс, по сути, означает суммирование итогов работы компании за прошедший отчетный год. В нем отражаются все данные о деятельности организации, а также ее финансовое состояние на 31 декабря отчетного года. И раз баланс не сошелся, значит, стоит начать проверять его составляющие — сведения из отчетов, а в них первичку.

Готовый, сведенный бухгалтерский баланс нужно отправить в ИФНС по месту регистрации компании, а электронная отчетность в Налоговую от Бухсофт обеспечит оперативность представления этих сведений.

Причины ошибок

Практика показала, что ситуации, когда актив и пассив не сходятся, могут возникать по следующим причинам:

- В текущем периоде отчета не формировался такой документ, как отчет «закрытие месяца».

- Отчет «закрытие месяца» был сформирован по итогам текущего периода отчета, однако на затратных счетах не осталось «несанкционированного» остатка. «Санкционированный» остаток – это остаток по счету №20. На него заносятся сведения из отчета по незавершенному производству.

- По счетам №60 и №62 имеются данные со знаком «минус». После исправления этой ошибки нужно сформировать отчет «закрытие месяца». Без этого переходить формированию бух. баланса не следует.

Похожие статьи

- Анализ структуры актива и пассива баланса

- Активы и обязательства

- Внеоборотные активы – это…

- Активы в балансе

- Актив и пассив бухгалтерского баланса

Источник: top24rabota.ru

Основные ошибки в заполнении баланса – проверьте себя

Напомним, что в 2012 году форма бухгалтерского баланса претерпела существенные изменения. Теперь в нем необходимо приводить укрупненные показатели — группы статей. И от этого становится непонятным, что отражать в какой-либо строке и нужно ли расшифровывать. Из-за этого вполне возможно наделать много ошибок. Ниже приведены некоторые из них.

Ошибка 1

Сворачивают показатели. Первой ошибкой, которая будет нами рассмотрена, будет состоять в том, что данные о дебиторской и кредиторской задолженности представляют так называемым свернутым показателем. Другими словами, отражается только разница между активами и пассивами.

Это нарушает все правила. Зачет между активами и пассивами не проводится в бухгалтерской отчетности. Исключением являются случаи, прямо прописанные в ПБУ (п. 34 ПБУ 4/99, п. 40 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ).

Это делают только по отношению к отложенным налоговым активам и обязательствам. Их можно отражать как в полной сумме (развернуто), так и в виде разницы (свернутое сальдо). А вот, например, дебиторскую и кредиторскую задолженности нужно отражать полной мере. Не допускается отражение только разницы между этими двумя показателями. Те, кто пользуются отчетностью, должны точно знать, каков размер долга фирмы и сколько должны ей самой.

Этот принцип действует и в отношении прибыли и убытков — не допускается взаимопоглощение таких показателей. Ведь распределением чистой прибыли занимаются только участники (акционеры) предприятия на общем собрании.

Хотя в настоящее время в типовой форме баланса можно найти всего одну строку под названием «Нераспределенная прибыль (непокрытый убыток)», прибыли и убытки текущего и прошлых отчетных периодов показывают отдельно друг от друга. При этом не запрещено добавление в форму дополнительных строк.

Пример 1

Способ правильного отражения текущей прибыли в балансе

По итогам девяти месяцев 2012 года бухгалтерская прибыль ООО «Ромашка» составила двести тысяч руб. При этом размер нераспределенной прибыли прошлых отчетных периодов равен 1 200 000 руб. Покажем, правильный вариант заполнения баланса (возьмем данные только на конец III квартала).

Ошибка 2

Задолженность продавца перед покупателем по полученному авансу надо отражать в балансе в полном объеме, то есть с учетом НДС.

Подобно этому невозможным является сворачивание отражаемых в составе кредиторской задолженности полученных авансов и начисленного с таких сумм налога на добавленную стоимость. Задолженность вашей компании перед контрагентами по предоплате, которая была получена, следует отражать в полном объеме, причем с помощью отдельной строки. Иначе не будет достоверности отчетности.

Ошибка 3

Забывают произвести вычитание регулирующих величин.

Всем хорошо известны регулирующие величины. Во-первых, это суммы начисленной амортизации по имуществу. Кроме того, это резервы — под обесценение финансовых вложений, под снижение стоимости материальных ценностей и по сомнительным долгам.

Так вот, в бухгалтерском балансе необходимо показывать числовые показатели в нетто-оценке, т. е. вычитая регулирующие величины — их нужно будет отразить уже в пояснениях по итогам года к отчету о прибылях и убытках и балансу (п. 35 ПБУ 4/99).

Таким образом, проверяйте: в бухгалтерском балансе информацию о стоимости основных средств и нематериальных активов нужно представить за минусом суммы амортизации.

А показатели МПЗ, дебиторской задолженности и финансовых вложений — с учетом поправки на величину соответствующего резерва. Которые также в настоящее время вам нужно формировать, что также нельзя забывать вовремя подготовки отчетности. При этом не требуется отражение размеров самих резервов в пассиве баланса.

Кроме того, не следует забывать о расшифровке на отдельные составляющие группы статей (запасы, основные средства, дебиторская и кредиторская задолженность и т. д.). Только малым предприятием можно этого не делать(п. 6 приказа Минфина РФ от 02.07. 2010 г. № 66н). Следует отметить, что необходимо по-прежнему подразделять задолженность в бухгалтерском учете на краткосрочную и долгосрочную.

Об этом сказано в пункте 19 ПБУ 4/99.

Пример 2

Способ правильного показа в балансе дебиторской задолженности

За девять месяцев дебиторская задолженность ООО «Ромашка» составила пятьсот тысяч руб., при этом долгосрочным (то есть с ожидаемым сроком погашения более года) будет долг в размере ста тысяч руб. На эту же дату размер суммы резерва по сомнительным долгам составил сто пятьдесят тысяч руб. (в т. ч. в его состав вошел весь «долгосрочный» долг).

Приведем пример правильного варианта отражения в балансе дебиторской задолженности (берем показатели только за 9 месяцев).

Ошибка 4

Отражение беспроцентных займов в составе финансовых вложений.

Это еще одна распространенная ошибка. Предприятие выдало беспроцентный заем другой фирме. Бухгалтер при этом, опираясь на Инструкцию по применению Плана счетов, произвел учет выданной суммы на сч. 58 «Финансовые вложения».

Тем не менее, нужно помнить и о том, что финансовые вложения- это не обязательно только те активы, которые могут приносить организации доход в будущем. А в ситуации с беспроцентными займами это как раз не действует. Невозможно считать их и денежными эквивалентами, определение которых есть в п. 5 ПБУ 23/2011 «Отчет о движении денежных средств».

Поэтому отражение выданных беспроцентных займов в балансе следует производить в составе дебиторской задолженности в зависимости от сроков их погашения.

Пример 3

Способ отражения выданных беспроцентных займов.

В ноябре 2012 года ООО «Ромашка» выдало другому предприятию беспроцентный заем в размере 2 000 000 руб. сроком на два года. Покажем, вариант отражения этой операции в балансе (предположим, что иной дебиторской задолженности у компании нет).

Ошибка 5

Показывать отрицательные показатели в отчетности со знаком «минус». Из-за этого нарушается порядок заполнения. Показатели со знаком «минус», как, например, сумма непокрытого убытка в бухгалтерском балансе, нужно показывать в круглых скобках. При этом не нужно ставить знаком «минус».

Доводилось ли вам допускать ошибки в балансе? Как вы их исправили? Поделитесь, пожалуйста, в комментариях!

Источник: pommp.ru

Финансовый мир

Отрицательное сальдо в бухгалтерском балансе по статье «Дебиторская задолженность» свидетельствует об ошибке, допущенной при составлении бухгалтерской отчетности.

Дебиторская задолженность – это задолженность покупателей, заказчиков, заемщиков, подотчетных лиц и т.д., которую организация планирует получить в течение определенного периода времени. В составе дебиторской задолженности отражается также сумма авансов, выданных поставщикам и подрядчикам.

Расчеты организации с покупателями и поставщиками учитываются на активно-пассивных счетах — 60, 62 и 76. Расчеты с работниками, не связанные с выплатой заработной платы, отражаются на счетах 71 и 73.

Особенностью активно-пассивных счетов бухгалтерского учета является то, что они могут иметь одновременно как дебетовый, так и кредитовый остаток. То есть у фирмы может быть одновременно и дебиторская, и кредиторская задолженность, отраженная на одном счете, например, на счете 76.

На разных субсчетах этих счетов отражаются возникновение и погашение дебиторской и кредиторской задолженности. Записи по дебету активно-пассивного счета означают увеличение дебиторской задолженности либо уменьшение кредиторской. А по кредиту — увеличение кредиторской либо уменьшение дебиторской задолженности.

В бухгалтерском балансе нельзя проводить зачет кредиторской и дебиторской задолженности. Данные по счетам учета расчетов в балансе приводятся развернуто: по субсчетам с дебетовым сальдо — в активе баланса (как дебиторская задолженность), по субсчетам с кредитовым сальдо — в пассиве баланса (как кредиторская задолженность).

Источник: buhinfa.ru