С декабря 2017 года до сегодняшнего дня работаю в г. Москва с зарплатой 25000 (двадцать пять тысяч) рублей. За это время я, каждый месяц платил авансовый платеж по патенту. Заодно мой работодатель тоже платил НДФЛ в размере 13% от зарплаты. До 30 апреля 2019 года отправил 2-НДФЛ, копии чеков через личный кабинет в ИФНС, чтобы вернуть переплату за 2017-2018 гг.

Через 3 месяца они отказали вернуть переплату, ссылаясь на п.7 ст 227.1 НК РФ. Законно ли они поступили? Спасибо.

Абдурахманов_М.М_002(1)

07 августа 2019, 12:30 , максуд, г. Москва

Ответы юристов

Дмитрий Чернобавский

Юрист, г. Электросталь

рейтинг 7.7

Общаться в чате

порядок возврата излишне удержанных сумм налога на доходы физических лиц определен ст.231 НК.

излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика.

налоговый орган производит возврат излишне удержанного налоговым агентом налога только при отсутствии налогового агента.

Кому вам надо вернуть НДФЛ и как исправить отчеты

поэтому раз Вы продолжаете работать, то обращаться за возвратом следует не в ФНС, а к налоговому агенту.

07 августа 2019, 16:23

Клиент, г. Москва

Я обратился налоговому агенту, а он к системе «КонсультатьПлюс».

Они сегодня отправили:

Добрый день!

Вопрос по НДФЛ с иностранца за 2017, 2018года.

В 2018 году у иностранного работника удерживали НДФЛ и он платил за патент. В 2019 году написал в налоговую сам работник-иностранец о возврате уплаченного НДФЛ с бюджета за 2018 год, на что ИФНС ответила отказом. Каким образом нам можно вернуть НДФЛ ИНОСТРАННОМУ РАБОТНИКУ?

+++++++++++++++++++++++++++++++++++++

НДФЛ можно уменьшить только на сумму фиксированных авансовых платежей, которые относятся к текущему году .

Однако работодатель может столкнуться со следующей ситуацией. Заявление о подтверждении права на уменьшение исчисленного НДФЛ на сумму уплаченных авансов отправлено в ИФНС в текущем году, например в декабре 2017 г., а уведомление от инспекции пришло уже в следующем году, в январе 2018 г.

Тогда работодатель может пересчитать НДФЛ за 2017 г., уменьшив общую сумму налога на фиксированные авансы, уплаченные в 2017 г. 6. Общая сумма налога с доходов налогоплательщиков, указанных в подпункте 2 пункта 1 настоящей статьи, исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду, в порядке, предусмотренном настоящим пунктом.

Уменьшение исчисленной суммы налога производится в течение налогового периода только у одного налогового агента по выбору налогоплательщика при условии получения налоговым агентом от налогового органа по месту нахождения (месту жительства) налогового агента уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей.

Новый порядок удержания и уплаты НДФЛ с 2023 года

Налоговый агент уменьшает исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей на основании письменного заявления налогоплательщика и документов, подтверждающих уплату фиксированных авансовых платежей, после получения от налогового органа уведомления, указанного в абзаце втором настоящего пункта.

ст. 227.1, «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 30.07.2019)

Вопрос: Об уменьшении НДФЛ на сумму фиксированных авансовых платежей, если подтверждение права на уменьшение НДФЛ получено в следующем налоговом периоде.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

Источник: pravoved.ru

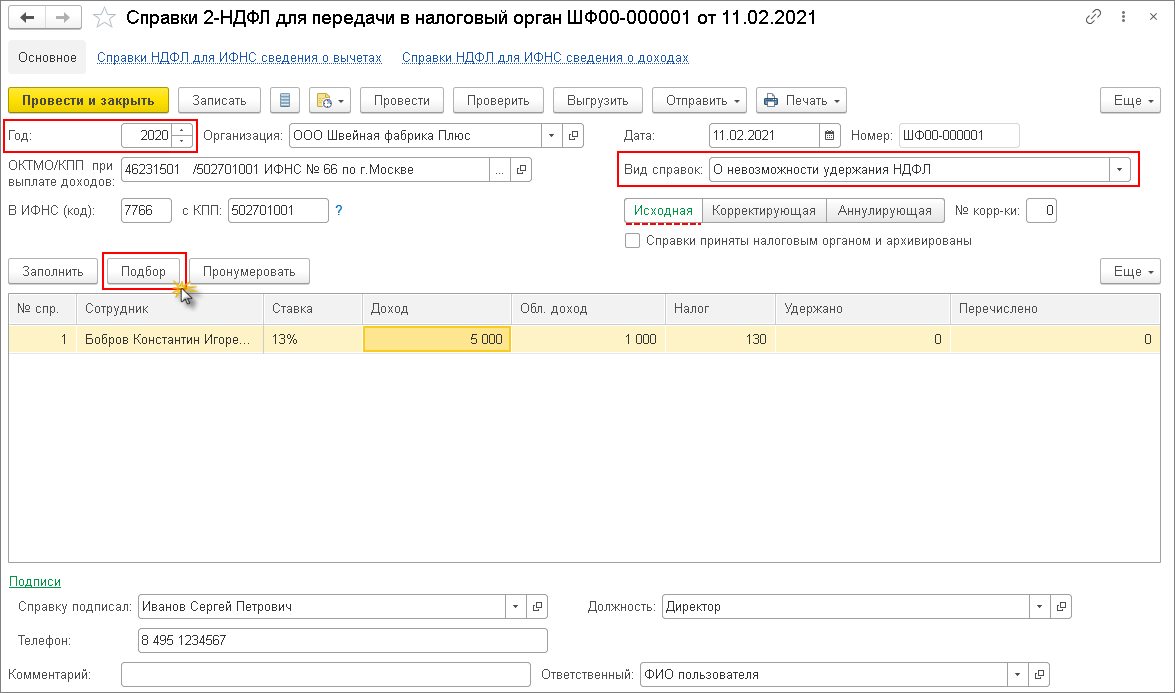

Подготовка сведений о невозможности удержать НДФЛ за 2020 год в программах 1С (Часть 1)

При невозможности удержать у налогоплательщика исчисленную сумму НДФЛ налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налоговому органу по месту своего учета о невозможности удержать налог, о сумме дохода, с которого удержан налог, и сумме неудержанного налога. Сведения о невозможности удержать налог представляются по форме 2-НДФЛ «Справка о доходах и суммах налога физического лица». В этой статье мы расскажем, как подготовить сведения о невозможности удержать НДФЛ в программах «1С:Зарплата и управление персоналом 8» (ред. 3) и «1С:Зарплата и кадры государственного учреждения 8» (ред. 3).

Подготовка сведений о невозможности удержать НДФЛ в программе «1С:Зарплата и управление персоналом 8»

Для корректного формирования сведений необходимо, чтобы в программе были отражены все доходы, полученные физическими лицами за налоговый период, введены сведения о праве на налоговые вычеты и отражены фактически предоставленные вычеты, рассчитаны и учтены суммы исчисленного и удержанного и перечисленного налога. Перед подготовкой сведений следует проверить корректность заполнения персональных данных физических лиц, в отношении которых будет подаваться отчетность.

А именно: ФИО, дата рождения, гражданство, код вида документа, удостоверяющего личность, его серия и номер. Перед подготовкой отчетности также обязательно надо проверить актуальность релиза программы.

При подготовке сведений можно воспользоваться для анализа, например, отчетами Анализ НДФЛ по месяцам, Анализ НДФЛ по датам получения доходов, Анализ НДФЛ по документам-основаниям, Подробный анализ НДФЛ по сотруднику. Для подготовки сведений по форме 2-НДФЛ о невозможности удержать НДФЛ используется документ Справки 2-НДФЛ для передачи в налоговый орган.

Для подготовки отчетных сведений создайте новый документ по кнопке Создать. Для сведений о невозможности удержания НДФЛ автоматическое заполнение в программе не предусмотрено, поэтому документ заполняется вручную.

В форме документа укажите в поле Год – год, за который подаются сведения, в поле Организация – организацию, от имени которой формируются сведения, в поле Дата – дату составления сведений, в поле ОКТМО/КПП при выплате доходов – код ОКТМО места нахождения организации и КПП организации либо обособленного подразделения организации, в поле В ИНФС (код) – четырехзначный код налогового органа, в котором организация или обособленное подразделение стоит на учете и куда предполагается представить отчетность, в поле Вид справок – О невозможности удержания НДФЛ, по ссылке Подписи необходимо указать ответственного за подпись сведений и его должность. В соответствии с Порядком заполнения 2-НДФЛ при заполнении сведений в связи с невозможностью удержания налога следует указать только сумму фактически полученного дохода, с которой не был удержан налог, а также сумму налога, исчисленного, но не удержанного с этого дохода.

В табличной части документа укажите вручную физическое лицо или список лиц, по которым необходимо передать сведения о невозможности удержания налога по кнопке Подбор. В результате в табличную часть автоматически попадут те суммы доходов и налогов, которые относятся к указанному в шапке документа ОКАТО и КПП по физлицам.

Для каждого физического лица формируется отдельная справка. Чтобы перейти непосредственно в сформированную справку 2-НДФЛ, щелкните двойным щелчком мыши по строке с нужным физическим лицом. В результате открывается форма документа 2-НДФЛ сотрудника. Форма состоит из закладок – 13%, 30%, 35%, 15%, 9%, 10%, 5%.

Заголовки закладок обозначают ставку НДФЛ, в отношении которой указываются подробные данные – сведения о полученных доходах в организации, суммы налога, который был исчислен и не удержан. Данные справки корректируются вручную.

Подготовка сведений о невозможности удержать НДФЛ в программе «1С:Зарплата и кадры государственного учреждения 8»

Подготовка сведений о невозможности удержать НДФЛ в программах «1С:Зарплата и кадры государственного учреждения 8» и «1С:Зарплата и управление персоналом 8» производится аналогично.

Источник: www.vdgb.ru

Можно ли удержать ндфл за прошлый год в текущем году

Сообщить ИФНС о невозможности удержания НДФЛ — сдать справку 2-НДФЛ с признаком «2» — нужно не позднее 1 марта года, следующего за тем, в котором этот НДФЛ был исчисленп. 5 ст. 226 НК РФ. Но в январе — феврале, то есть за время с начала года до сдачи сообщения, физлицо может успеть получить от вас какие-то денежные доходы (например, зарплату). Нужно ли удерживать из них остаток НДФЛ, исчисленного в 2016 г., но по какой-то причине не удержанного до конца года? Раньше нужно было, а теперь — нет: не ошибитесь, действуя по инерции

15.11.2017 Н.А. Мартынюк, эксперт по налогообложению

Как раньше

Из любых денег, выплачиваемых с окончания отчетного года и до сдачи за него справок 2-НДФЛ с признаком «2» или до наступления крайнего срока их сдачи, прошлогодний налог следовало удержать и перечислить в бюджет. И в справке 2-НДФЛ за отчетный год, сдаваемой с признаком «1», надо было показать такой налог как удержанный и уплаченный. Это следовало из разъяснений Минфина. Но они были актуальны только до 2016 г.

Как теперь

Сейчас так сделать не получится.

Во-первых, норма НК, на которую в своих разъяснениях опирался Минфин, с 01.01.2016 сформулирована по-новому.

Теперь там сказано, что сообщить о невозможности удержать налог следует в том случае, если его сумму невозможно было удержать «в течение налогового периода», то есть года.

Получается, что из доходов, выплачиваемых физлицу в новом году, НДФЛ с прошлогоднего дохода мы уже не удерживаем.

Во-вторых, если сделать так, как раньше, то данные об этом налоге в расчете сумм налога по форме 6-НДФЛ и в справках о доходах физлиц по форме 2-НДФЛ за 2016 г. не сойдутся.

В форме 2-НДФЛ налог будет показан как удержанный. А в форме 6-НДФЛ — как исчисленный, но не удержанный, так как в эту форму попадают удержания, сделанные до конца отчетного периода.

Не удастся такой налог внести и в форму 6-НДФЛ за 2017 г., так как в нее должны попасть только налоги, исчисленные в 2017 г. А момент исчисления налога совпадает с моментом получения дохода, то есть в нашем случае приходится на 2016 г.

Специалист ФНС согласен с тем, что исчисленный в 2016 г. НДФЛ не нужно удерживать из других доходов начала 2017 г., выплачиваемых до сдачи справки 2-НДФЛ с признаком «2».

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

КУДИЯРОВА Елена Николаевна

Советник государственной гражданской службы РФ 3 класса

“У налогового агента нет обязанности доудерживать НДФЛ, исчисленный с полученного в 2016 г. неденежного дохода (с матвыгоды, доходов в натуральной форме), из денежных доходов, выплачиваемых физлицу в 2017 г. до крайнего срока сдачи сообщения о невозможности удержать налог за прошлый год (или до сдачи сообщения, если оно сдается ранее).

Если налоговый агент до окончания налогового периода 2016 г. не удержал у физлица исчисленный с его дохода НДФЛ ввиду отсутствия такой возможности, он обязан направить и в налоговый орган, и самому физлицу сообщение о невозможности удержать НДФЛ за налоговый период 2016 г. не позднее 1 марта 2017 г.”

Очевидно, это верно для НДФЛ не только с неденежных доходов, но и с любых других выплаченных физлицу в 2016 г. доходов, налог с которых вам не удастся удержать до 01.01.2017.

Итак, ИФНС нужно уведомить о сумме налога, оставшейся не удержанной на 1 января года, следующего за годом выплаты физлицу неденежного дохода. То есть включить налог в справку 2-НДФЛ с признаком «2» и сдать ее не позднее 1 марта года, следующего за тем, в котором не был удержан НДФЛ.

Эту сумму физлицу придется заплатить самостоятельно не позднее 1 декабря на основании направленного ему инспекцией налогового уведомления, то есть без подачи декларации.

Виды ошибок в справке 2-НДФЛ

Первый вариант – это опоздание.

Если первое апреля прошло, а вы не сдавали справки в налоговую инспекцию (они принимаются ИФНС согласно приложенному реестру), приготовьтесь заплатить штраф.

Если ваши справки не прошли входной контроль по какой-либо причине (неважно в бумажном или электронном виде вы отчитываетесь перед налоговой) и исправить документы в срок не остается времени, то эти справки 2-НДФЛ также будут считаться не предоставленными.

При входном контроле проверяется заполнение всех обязательных полей документа

Пример: в адресе пропущена улица – справка точно не пройдет, однако, если отсутствует ИНН сотрудника, то при входном контроле это нарушением не будет.

По результатам проверки выдается на руки или отправляется через оператора электронного документооборота протокол, с указанием не принятых справок и ошибок, обнаруженных в них.

Посчитать общую сумму штрафа по первому варианту нарушений можно следующим образом: («Количество не сданных справок» + «Количество не принятых»)*200 рублей за каждый бланк.

Второй вариант – это, собственно, ошибки.

- ИНН есть, но другого человека;

- В фамилии пропущена буква;

- Улицу переименовали в прошлом году;

- Ошибки в округлении полученного дохода и т. д.

Принятые у вас (предпринимателей) справки 2-НДФЛ далее подвергаются второй (камеральной) проверке. Налоговые инспекторы сверяют документы с базами данных для выявления всех неточностей и нарушений. Ранее достаточно было просто подать исправленные документы. С 2016 года ошибка бухгалтера стала стоить 500 рублей за каждую справку.

Пример: в программе настроено неправильное округление. У вас в штате двадцать пять сотрудников. Штраф составит двенадцать тысяч пятьсот рублей (25*500).

Корректирующие уточняющие справки

Чтобы исправить сведения, поданные в первичной справке, вам нужно подать корректирующую. В поле «номер корректировки», в этом случае, проставляются цифры от «01» до «98», в зависимости от того какое по счету делается исправление.

Номер корректирующей справки соответствует первичной, а вот дата будет новая. Любая неточность в предоставленной справке ведет за собой целую цепочку нарушений, и как следствие, исправительных документов.

Рассмотрим некоторые из них:

Пример 1. Поле «статус налогоплательщика».

Казалось бы, какая мелочь, ведь суммы прописаны, налог удержан, чего придираться? Признак «статуса» в справке указан «1», т. е. резидент и налог с сотрудника удержан по ставке 13%.

После сдачи первичной 2-НДФЛ кадровики выяснили, что работник еще до конца отчетного года стал нерезидентом. А мы с вами помним, что нерезидент должен заплатить налог по ставке 30%. Поэтому налог за отчетный год пересчитываем.

Подаем корректирующую справку 2-НДФЛ с признаком 1 и «статусом налогоплательщика нерезидент (2)». Но не только. Удержать с работника оставшиеся 17% НДФЛ бухгалтер не может, так как отчетный период закончился. Поэтому подается справка с признаком «2». В которой аналогично заполняются поля 1 и 2.

В поле 3 указываются доходы, не вошедшие в налогооблагаемую базу ранее. В поле пять – сумма исчисленного и не удержанного налога.

Пример 2. После сдачи отчетности 2-НДФЛ бухгалтерия обнаружила свою ошибку.

Сотруднику в честь пятидесятилетия преподнесли ценный подарок на сумму 5000 рублей (превышающий лимит в 4000 р.). Но сумма, в размере 1000 руб. не была учтена в качестве дохода, и налог не начислен. Значит, подаем корректирующую справку 2-НДФЛ с признаком «1», где в поле «доходы…» добавляем сумму этого презента.

Пересчитываем сумму налогооблагаемой базы и исчисленного налога. Указываем сумму не удержанного НДФЛ. Так как налог за подарок вами не удержан, нужно заполнить справку с признаком «2», в которой также указать сумму не удержанного НДФЛ.

В обоих случаях вам необходимо сообщить о сумме не удержанного налога сотруднику (налогоплательщику). И не забыть оплатить пени, начисленные с суммы не уплаченного НДФЛ.

Пример 3. Ваша компания выдала беспроцентный заем (или просто простила не возвращенный подотчет) физическому лицу, не являющемуся сотрудником (может быть подрядчику).

В этом случае вы должны подать справку 2-НДФЛ с признаком «2» на сумму полученного дохода этим физлицом. А также письменно сообщить налогоплательщику о его задолженности перед бюджетом. Однако, необходимо уточнить, что за несообщение наказаний не предусмотрено.

Пример 4. Выясняется, что бухгалтер не указал льготы, имеющиеся у сотрудника (вычет на несовершеннолетних детей).

Таким образом, он удержал у работника лишний НДФЛ. В этой ситуации нужно подать корректирующую справку, из которой будет видна излишне уплаченная в бюджет сумма налога.

А также, на основании письменного заявления работника, через банк вернуть ему эти деньги. При этом расчет с бюджетом откорректировать в текущем периоде за счет начислений НДФЛ этого сотрудника.

Пример 5. Сотрудник обратился в свою ИФНС за возмещением НДФЛ.

После проведения камеральной проверки он получил отказ. Причина отказа – несоответствие в адресе. В результате сотрудник не получил свои деньги вовремя. А вам придется заплатить штраф и сдать корректирующую справку.

Итак, подведем итоги. Сдача отчетности 2-НДФЛ требует от бухгалтера внимания и ответственности, чтобы ваша компания смогла избежать любых недочетов (не пользовалась корректирующими и аннулирующими справками) нужно сдавать только первичные справки 2-НДФЛ.

Возвращаем сотруднику переплату по ндфл

Переплата возвращается за счет предстоящих платежей по НДФЛ, подлежащих удержанию и перечислению в бюджет из доходов сотрудников В августе 2015 года сотрудник ООО «Торговая фирма «Гермес»» А.С. Кондратьев был в командировке. По возвращении он представил авансовый отчет, в котором отразил расходы на проезд к месту командировки и обратно на сумму 10 000 руб. Билетов, подтверждающих расходы на проезд, у него не было.

Несмотря на это, расходы на проезд были компенсированы Кондратьеву на основании его заявления и приказа руководителя. Возмещаемые расходы бухгалтер включил в налоговую базу по НДФЛ в августе. Сумма НДФЛ с компенсации командировочных расходов составила 1300 руб.

ВажноЕжемесячный доход Кондратьева составляет 8000 руб. Детей у Кондратьева нет. За период январь–август стандартные вычеты сотруднику не предоставлялись. Данные о начисленных доходах и удержанном налоге приведены в таблице.

Результаты корректировки представлены в таблице. Период Сумма налогооблагаемого дохода Сумма НДФЛ к удержанию Излишне удержанная сумма НДФЛ Январь–август 64 000 руб. (74 000 руб. – 10 000 руб.) 8320 руб. (64 000 руб. × 13%) 1300 руб.(9620 руб. –8320 руб.) Общая сумма НДФЛ, удержанная из зарплаты всех сотрудников «Гермеса» за сентябрь, составила 130 000 руб. Из этой суммы бухгалтер «Гермеса» перечислил в бюджет только 128 700 руб. Разница в размере 1300 руб. была перечислена на банковский счет, указанный Кондратьевым в заявлении на возврат.

Операции, связанные с удержанием, пересчетом и уплатой НДФЛ в бюджет, отражены в бухучете «Гермеса» следующими записями. В августе: Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»– 1300 руб. – удержан НДФЛ из компенсации командировочных расходов, документально не подтвержденных Кондратьевым; Дебет 68 субсчет «Расчеты по НДФЛ» Кредит 51– 1300 руб.

Что делать с переплатой по ндфл: 3 варианта

Таким образом, видимо, ратуя за интересы налогоплательщика, налоговики посчитали, что если при этом все 183 дня пребывания в России таковой проработал в одной организации, то последняя вполне может по заявлению сотрудника не только пересчитать НДФЛ за предыдущие месяцы, но и вернуть его физлицу до окончания года. Впрочем, Налоговый кодекс подобной обязанности не устанавливает. Следовательно, Особый случай для возврата НДФЛ Очевидно, что переплата по НДФЛ может возникнуть в том числе и в результате обычной счетной ошибки или опечатки.

В данном случае важно, на каком этапе она произошла. Так, если в результате таковой налог был излишне удержан, то он подлежит возврату в порядке ст. 231 Налогового кодекса. Другое дело, если удержан НДФЛ был в верном размере, а вот уплачен в большем, чем необходимо.

Посмотреть еще:

Получены материалы от поставщика проводка Материалы Проводки по Приходу ГЛАВНАЯ СТРАНИЦА НАЛОГОВЫЕ НОВОСТИ БУХГАЛТЕРСКИЕ НОВОСТИ БУХГАЛТЕРСКИЙ УЧЕТ ГОДОВОЙ ОТЧЕТ И…

Ст 126 НК РФ Часто ли наказывают по п. 1 ст. 126 НК РФ?П. 1 ст. 126 НК РФ…

ОКВЭД аренда помещений Операции с недвижимым имуществом за вознаграждение или на договорной основеПодкласс 68.3 содержит две группы кодов:…

Двойное налогообложение в России Двойное налогообложениеДвойное налогообложение — одновременное обложение в разных странах одинаковыми налогами доходов. Двойное налогообложение вызвано…

Росприроднадзор по крымскому федеральному округу Департамент Росприроднадзора по Крымскому федеральному округу, Керчь Выбор территориального органаЦентральный аппарат Росприроднадзора02 Управление Росприроднадзора по…

Источник: zullus.ru