Бухгалтерская отчетность служит базой для анализа финансового состояния предприятия. Целью финансового анализа является оценка информации содержащейся в отчетности, для принятия последующих решений. Об имевших место качественных изменениях в структуре средств и их источников можно судить при помощи вертикального анализа бухгалтерского баланса. В основе вертикального анализа лежит представление бухгалтерского баланса в виде относительных величин, характеризующих структуру обобщающих итоговых показателей. Обязательным элементом анализа служат динамические ряды этих величин, что позволяет отслеживать изменения в составе средств и источников их покрытия. Таким образом, можно выделить две основные черты вертикального анализа:

- — переход к относительным показателям позволяет проводить сравнительный анализ предприятий с учетом отраслевой специфики и других характеристик;

- — относительные показатели сглаживают негативное влияние инфляционных процессов, которые существенно искажают абсолютные показатели финансовой отчетности и тем самым затрудняют их сопоставление в динамике.

Для проведения вертикального анализа актива баланса сумма активов принимается за 100%. Каждая статья выражается в процентах от общей суммы активов, т.е. определяется удельный вес внеоборотных активов и удельный вес оборотных активов в общей сумме имущества предприятия (валюте баланса). Затем проводят детальный анализ внеоборотных и оборотных активов.

Таблица 5 — Вертикальный анализ актива баланса ООО «Марс-Плюс»

Баланс предприятия на

Удельный вес на

Удельный вес на

Удельный вес на

Изменение по структуре (+,-)

Внеоборотные активы

Отложенные налоговые активы

Оборотные активы

На основании анализа данных приведенных в таблице 5 можно сделать следующие выводы: в 2007 году по отношению к 2006 году удельный вес внеоборотных активов увеличился на 7 пунктов. В общей структуре активов внеоборотные активы занимают наибольший удельный вес — 74%. Следует отметить, что значимость оборотных и внеоборотных активов для производственных и торговых компаний различна.

Так, значительная часть активов производственной компании будет сформирована за счет основных производственных фондов. Учитывая то что вид деятельности ООО «Марс-Плюс» — добыча морепродуктов, основную часть стоимости основных средств составляют стоимость судов, следовательно этот показатель нельзя рассматривать как отрицательный. Удельный вес сырья и материалов в структуре активов занимает 17%, т.е. по сравнению с 2006 годом этот показатель снизился на полпункта. Учитывая то, что излишнее отвлечение средств приводит к омертвлению ресурсов и неэффективному использованию оборотного капитала, снижение этого показателя оказывает положительное влияние на финансовое состояние компании.Удельный вес дебиторской задолженности в структуре активов составляет 7%, что по отношению к 2006 году снизилось на полпункта. Удельные веса остальных активов незначительны.

В 2008 году по сравнению с 2006 удельный вес внеоборотных активов снизился на 6 пунктов. Удельный вес оборотных активов вырос на 6 пунктов, что свидетельствует о наращивании производственного потенциала компании. Дебиторская задолженность по сравнению с 2006 годом увеличилась на 6 пунктов, что вызвано увеличением объема реализации более чем на 40%.

В структуре активов удельный вес сырья и материалы занимают 23%, что выше на полпункта чем в 2006 году. Таким образом, хотя тенденция к росту запасов может привести на некотором отрезке времени к увеличению значения коэффициента текущей ликвидности, существует опасность, что это увеличение происходит за счет необоснованного отвлечения активов из производственного оборота, что в конечном итоге может привести к росту кредиторской задолженности и ухудшению финансового состояния. Удельные веса остальных активов незначительны.

Таблица 6 — Вертикальный анализ пассива баланса ООО «Марс-Плюс»

Баланс предприятия на

Удельный вес на

Удельный вес на

Изменение по структуре (+,-)

Капиталы и резервы

Краткосрочные обязательства

Займы и кредиты

Кредиторская задолженность, в т.ч.

Поставщика и подрядчики

Задолженность перед персоналом

Задолженность перед внебюджетными фондами

Источник: studwood.net

Вертикальный анализ

Вертикальный анализ означает выражение финансовых данных по отношению к определенному элементу финансовой отчетности. Это значит, что все элементы формы отчетности за определенный период делятся на этот элемент.

Более простое определение: это деление всех чисел в столбце на одно из этих чисел.

Элементами, которые чаще всего используются в качестве базового значения, на которое делятся прочие элементы, являются активы и выручка. По сути, вертикальный анализ создает коэффициент между каждой позицией финансовой отчетности и базовым элементом.

Вертикальный анализ позволяет определить структуру основных элементов активов и пассивов организации, влияние отдельных факторов на финансовый результат, показатели ликвидности.

Методика проведения вертикального анализа отчетности

Расчет структуры активов происходит через деление определенного элемента актива на общую сумму активов. Например, определение доли производственных запасов в общей структуре активов происходит следующим образом:

Доля производственных запасов =

стоимость производственных запасов

сумма активов

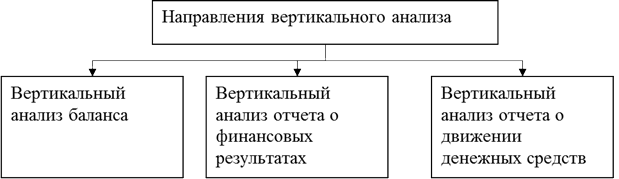

Как показано в рисунке 1, вертикальный анализ можно провести по отношению к трем основным элементам финансовой отчетности: балансу, отчету о финансовых результатах и отчету о движении денежных средств.

Рис.1 Направления вертикального анализа финансовой отчетности

Объяснение результатов вертикального анализа отчетности

При обосновании выводов по выявленной структуре активов и пассивов необходимо обратить внимание на сферу деятельности предприятия, историю его функционирования, состояние рынка и влияние его участников, структуру капитала. На промышленных предприятиях большинство активов при нормальных условиях составляют ввнеоборотные активы, а у торгового предприятия — запасы товаров.

Связанные материалы

- Структура капитала по различным признакам

- Горизонтальный анализ

- Метод сравнения

То же касается и источников финансирования предприятия — высокая доля собственного капитала свидетельствует о низких финансовых рисках, но также о неполном использовании предприятием своего потенциала. В условиях стабильного функционирования рынка такая структура капитала может оказаться оптимальной, однако если есть возможность повысить присутствие на нем — важно привлекать дополнительные заемные средства для интенсификации своей деятельности.

Вертикальный анализ баланса

Баланс при применении вертикального анализа рассчитывается путем деления каждого элемента в балансе на объем совокупных активов за тот же период и выражает результат в виде процентного соотношения.

Например, Таблица 1 представляет собой вертикальный анализ баланса для гипотетической компании в разрезе двух равных периодов времени. В этом примере дебиторская задолженность увеличилась с 35 процентов до 57 процентов от общего объема активов. Каковы возможные причины такого роста? Увеличение может означать, что компания делает больше продаж на кредитной основе, а не получает деньги за товар и услуги в момент продажи. Возможно, такие действия являются ответом на активность конкурентов.

В качестве альтернативы увеличение дебиторской задолженности в процентах от активов может произойти из-за изменения суммы другого элемента активов, например, из-за снижения уровня запасов; аналитику необходимо будет выяснить, почему эта категория активов изменилась.

Еще одной возможной причиной увеличения дебиторской задолженности в процентах от стоимости активов является то, что компания снизила свои кредитные стандарты, ослабила свои процедуры сбора долгов или приняла более агрессивную политику признания доходов. Аналитик может обратиться к другим сравнениям и коэффициентам (например, сравнивая темпы роста дебиторской задолженности с темпом роста продаж, чтобы определить, какое объяснение наиболее вероятно).

Таблица 1 – Вертикальный анализ баланса для гипотетической компании

| Показатели | Период 1, % от общей суммы активов | Период 2, % от общей суммы активов | Абсолютное отклонение |

| Основные средства | 5 | 8 | 3 |

| Внеоборотные активы | 5 | 8 | 3 |

| Запасы | 35 | 29 | -15 |

| Дебиторская задолженность | 35 | 57 | 22 |

| Денежные средства и эквиваленты | 25 | 15 | -10 |

| Оборотные активы | 95 | 92 | -3 |

| Активы | 100 | 100 | 0 |

Вертикальный анализ отчета о финансовых результатах

Вертикальный анализ отчета о финансовых результатах подразумевает деление каждого элемента отчетности на выручку, а иногда и на размер общих активов (например, в случае изучения деятельности финансовых учреждений). Если существует несколько источников дохода, следует разложить доход на несколько элементов и отобразить полученное число в процентном выражении.

Например, в таблице 2 представлен вертикальный анализ отчета о финансовых результатах гипотетической компании в двух разных периодах времени. Выручка разделяется на четыре услуги компании, каждая из которых показана в процентах от общего дохода. В этом примере, доходы от услуги А выросли более значительно по сравнению с прочими услугами компании (до 45 процентов в периоде 2).

Каковы возможные причины и последствия этого изменения в структуре бизнеса? Это было стратегическим решением компании сосредоточиться на продаже услуг категории А из-за их более высокой прибыльности?

Видимо, нет, потому что прибыль компании до вычета процентов и налогов (EBIT) снизилась с 49 процентов от суммы продаж до 41 процентов, поэтому должны быть рассмотрены другие возможные объяснения. Кроме того, отметим, что основной причиной снижения рентабельности является то, что себестоимость увеличились с 15 процентов до 25 процентов от общей выручки. На предоставление услуги А тратится больше ресурсов компании? Если аналитик хочет прогнозировать будущие результаты деятельности компании, то ему необходимо понять причины текущей тенденции.

Кроме того, таблица 2 показывает, что налог на прибыль компании в процентном выражении от продаж значительно снизился (с 15 до 8 процентов). В то же время доля прибыли до налогообложения (EBT) (как правило, более уместное сравнение) снизилась с 36 процентов до 23 процентов. Переносит ли компания свою деятельность в юрисдикцию с более низкими налоговыми ставками? Если нет, то чем это объясняется?

Таблица 2 – Вертикальный анализ отчета о финансовых результатах гипотетической компании

| Показатели | Период 1, % от общей суммы выручки | Период 2, % от общей суммы выручки | Абсолютное отклонение |

| Источник выручки: услуга А | 30 | 45 | 15 |

| Источник выручки: услуга Б | 23 | 20 | -3 |

| Источник выручки: услуга В | 30 | 30 | 0 |

| Источник выручки: услуга Г | 17 | 5 | -12 |

| Общая сумма выручки | 100 | 100 | 0 |

| Себестоимость | 15 | 25 | 10 |

| Управленческие расходы | 22 | 20 | -2 |

| Расходы на сбыт | 10 | 10 | 0 |

| Прибыль от продаж (EBIT) | 49 | 41 | -8 |

| Проценты к уплате | 7 | 7 | 0 |

| Прибыль до налогообложения (EBT) | 42 | 34 | -8 |

| Текущий налог на прибыль | 15 | 8 | -7 |

| Чистая прибыль | 27 | 26 | -1 |

Вертикальный анализ компаний между отраслями

Как было отмечено ранее, коэффициенты и результаты вертикального анализа сравнимы с некоторыми эталонными или нормативными значениями. Перекрестный анализ (иногда называемый сравнительный анализ) сравнивает определенную метрику для одной компании с той же метрикой для другой компании или группы компаний, что позволяет сопоставлять данные даже несмотря на то, что компании могут иметь различные размеры и / или работать в разных условиях.

Таблица 3 представляет собой вертикальный анализ баланса для двух гипотетических компаний в тот же момент времени. Компания 1 явно более ликвидная (ликвидность является отображением того, насколько быстро активы могут быть конвертированы в денежные средства), чем компания 2, которая имеет только 12 процентов активов в виде денежных средств, по сравнению с высоколиквидной компанией 1, где денежные средства составляют 38 процентов активов.

Учитывая, что денежные средства, как правило, относительно низкодоходные активы и, таким образом, не являются наилучшим направлением использования денежных средств, возникает вопрос, почему компания 1 имеет такой большой процент от общего объема активов в денежной форме? Возможно, компания готовится к приобретению или поддерживает большую денежную позицию в качестве защиты от особо изменчивой операционной среды.

Второй вопрос, указывает ли относительно высокая доля дебиторской задолженности в компании 2 на большую долю кредитных продаж, общие изменения в составе активов, снижение кредитного или коллекторского стандарта или является результатом агрессивной учетной политики?

Таблица 3 — Вертикальный анализ баланса для двух гипотетических компаний

| Показатели | Компания 1 | Компания 2 |

| Основные средства | 1 | 2 |

| Финансовые вложения | 1 | 7 |

| Внеоборотные активы | 2 | 9 |

| Запасы | 27 | 24 |

| Дебиторская задолженность | 33 | 55 |

| Денежные средства и эквиваленты | 38 | 12 |

| Оборотные активы | 98 | 91 |

| Активы | 100 | 100 |

В целом вертикальный анализ является эффективным методом определения актуальных изменений в финансовом состоянии компании. Его стоит использовать вместе с горизонтальным анализом, что позволит лучше понять реальное положение дел. Вертикальный анализ может быть применен ко всем формам финансовой отчетности предприятия.

Список использованной литературы

Бузырев В.В., Нужина И.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия / Учебник. — М.: КноРус, 2016. — 332 с.

Когденко В.Г., Экономический анализ / Учебное пособие. — 2-е изд., перераб. и доп. — М.: Юнити-Дана, 2011. — 399 с.

Thomas R. Robinson, International financial statement analysis / Wiley, 2008, 188 pp.

Источник: www.finalon.com

Вертикальный анализ бухгалтерской отчетности

Вертикальный анализ осуществляется в целях определения и сравнения результатов удельных весов отдельных статей баланса, одного периода к другому.

Суть, цели и основные критерии вертикального анализа

На данный момент вертикальный анализ является одним из самых распространяемых форм для анализа финансовой деятельности любых предприятий. Сегодня практически во всех компаниях проводится вертикальный анализ с получением отличных результатов. Главной сутью такого рода анализа есть определение структуры средств данного предприятия и их источники.

Суть заключается в конечном итоге в получении основных компонентов и источников получения средств данной компании. С помощью такого типа анализа появляется возможность следить за финансовым состоянием предприятия, и за результатами деятельности.