Договор ГПХ, заключенный между организацией и физическим лицом, предусматривает компенсацию исполнителю расходов, возникающих в связи с оказанием услуг по договору.

Сумма возмещенных расходов не подлежит обложению НДФЛ и страховыми взносами, однако должна быть учтена в Расчете по страховым взносам в общей сумме доходов физического лица, а также в составе необлагаемых выплат. Указание суммы расходов в реквизите Сумма вычета документа Договор (работы, услуги) ( Зарплата – Договоры (в т.ч. авторские) – Договор (работы, услуги) ) в данном случае не подходит, потому что при таком варианте отражения выплата будет облагаться страховыми взносами.

Сведения об отражении компенсации расходов в бухгалтерском учете предполагается формировать на стороне ЗУП 3, поэтому документ Операция учета взносов ( Налоги и взносы – Операции учета взносов ) также не является решением в данной ситуации.

Рассмотрим, какими документами можно отразить возмещение расходов исполнителю по договору ГПХ в программе.

Кого можно принять на работу по гражданско-правовому договору?

Решать данную задачу можно по-разному в зависимости от дополнительных условий. В качестве вариантов решения можно использовать:

- Документ Разовое начисление ( Зарплата – Разовые начисления ). Применять данный документ удобно, если:

- в бухгалтерском учете компенсация расходов отражается на счетах 70 или 73;

- необходимо видеть сумму возмещения в аналитических Отчетах по зарплате ( Зарплата – Отчеты по Зарплате );

- необходимо в ЗУП 3 отражать выплату компенсации расходов документом Ведомость.. .

- Документ Начисление прочих доходов ( Выплаты – Прочие доходы – Начисление прочих доходов ). Этот вариант удобен:

- если в бухгалтерском учете расчеты с договорником отражаются на 76 счете;

- когда нет необходимости отражать выплату в зарплатной программе.

Рассмотрим оба способа решения на примерах.

Пример 1. Отражение компенсации расходов исполнителя по договору ГПХ документом «Разовое начисление»

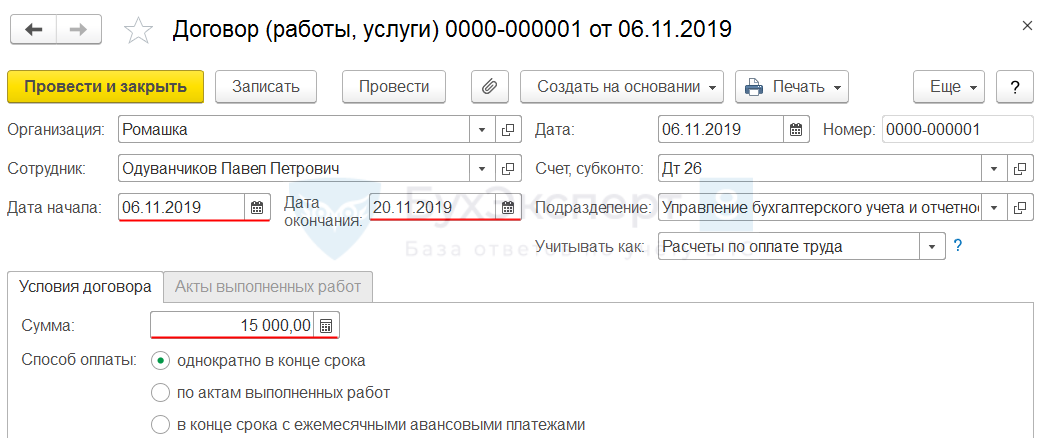

Организация заключила с Одуванчиковым П.П. договор ГПХ на период с 06.11.2019 по 20.11.2019. Сумма вознаграждения по договору составляет 15 000 руб.

Также договор предусматривает компенсацию исполнителю расходов на проезд в размере 2 000 руб. сверх суммы договора. Компенсационная выплата не облагается НДФЛ и страховыми взносами, в бухгалтерском учете отражается на 73 счете. По окончании срока договора необходимо начислить Одуванчикову П.П. соответствующую сумму возмещения расходов.

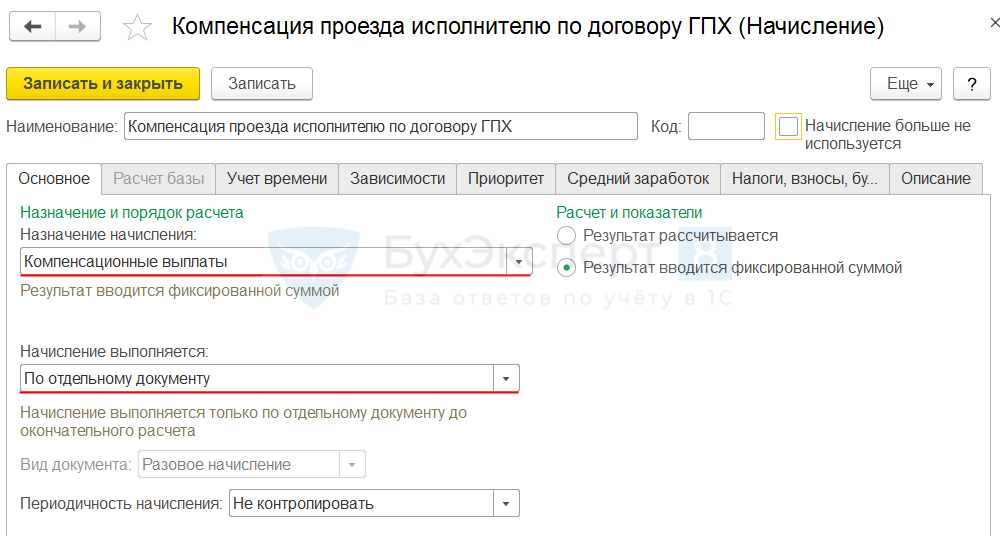

Для отражения возмещения затрат на проезд исполнителю по договору ГПХ создадим новое Начисление ( Настройка – Начисления ). Укажем, для Компенсации проезда исполнителю по договору ГПХ назначение начисления Компенсационный выплаты и способ выполнения По отдельному документу (вид документа Разовое начисление установится программой автоматически).

Кого можно принять на работу по гражданско-правовому договору?

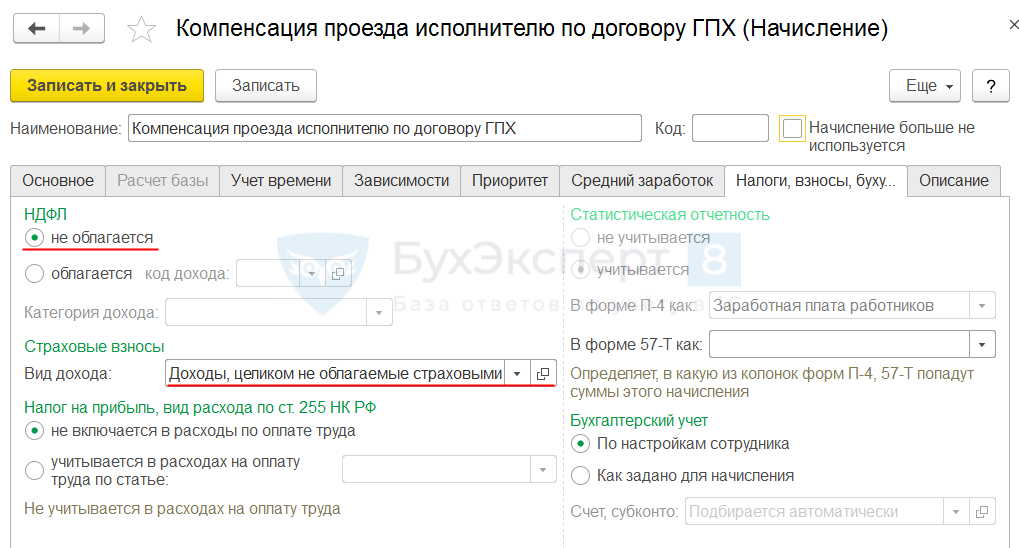

На вкладке Налоги, взносы, бухучет укажем, что начисление Не облагается НДФЛ и относится к Доходам, целиком не облагаемым страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих .

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

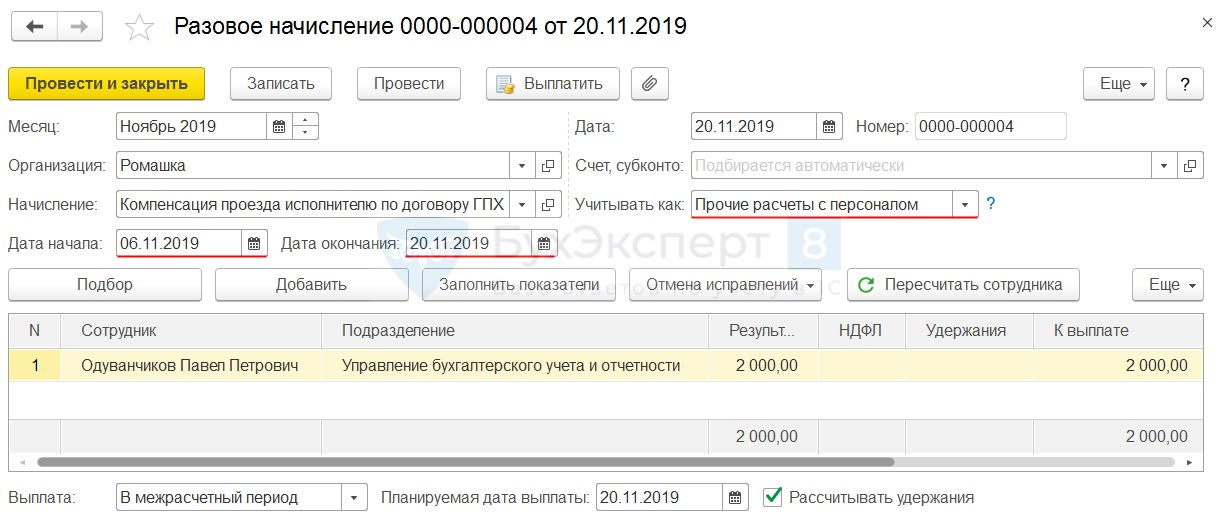

Начислим Одуванчикову П.П. Компенсацию проезда исполнителю по договору ГПХ документом Разовое начисление . Для того чтобы сотрудника можно было подобрать в табличную часть документа, укажем в документе Дату начала и Дату окончания периода, за который производится начисление, в соответствии с периодом действия договора – с 06.11.2019 по 20.11.2019. По условию задачи, компенсацию необходимо отразить в бухгалтерском учете на 73 счете. Поэтому укажем в документе, что ее нужно учитывать как Прочие расчеты с персоналом .

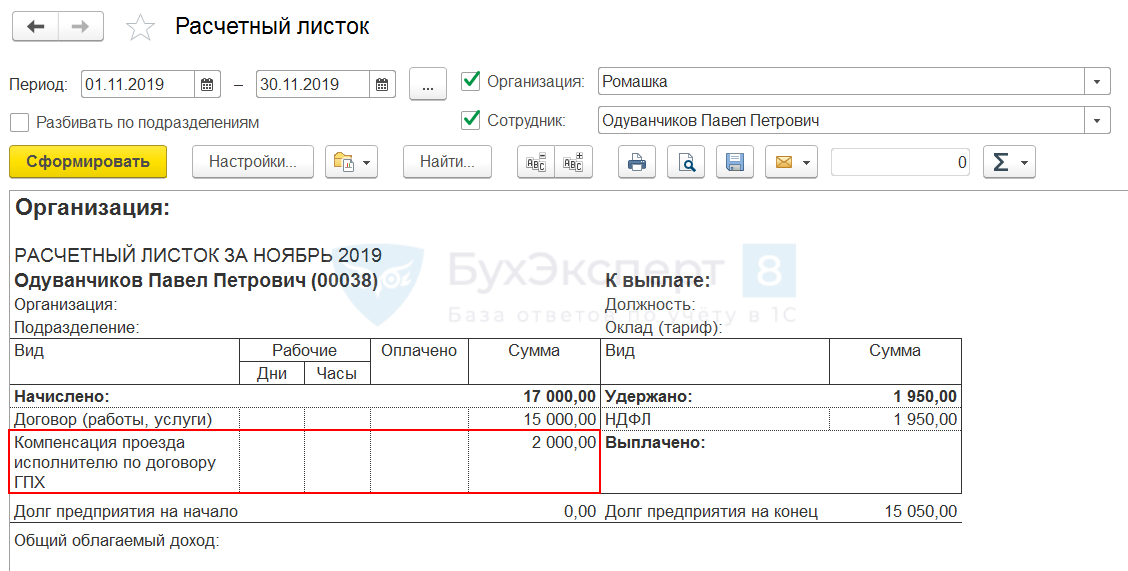

Проверим, что Компенсация проезда исполнителю по договору ГПХ отражается в аналитических отчетах на примере Расчетного листка ( Зарплата – Отчеты по зарплаты – Расчетный листок ).

Сумма начисленной компенсации отражается в табличной части Начислено и увеличивает Долг предприятия на конец месяца .

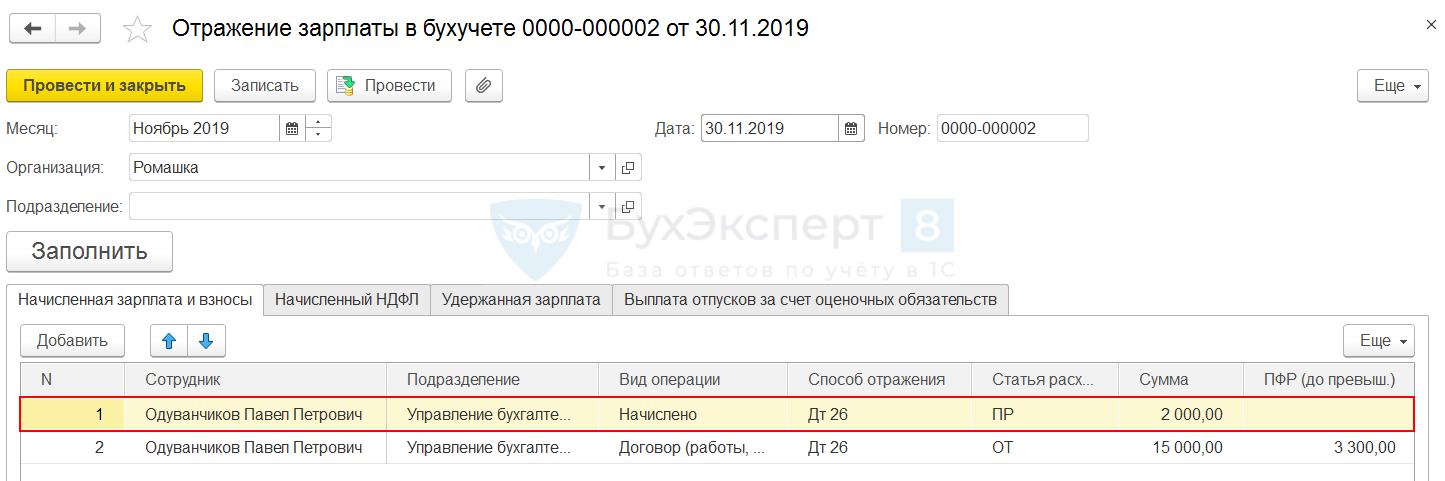

В документе Отражение зарплаты в бухучете ( Зарплата – Отражение зарплаты в бухучете ) сумма возмещения расходов исполнителю по договору ГПХ отражается видом операции Начислено , статья расходов – ПР .

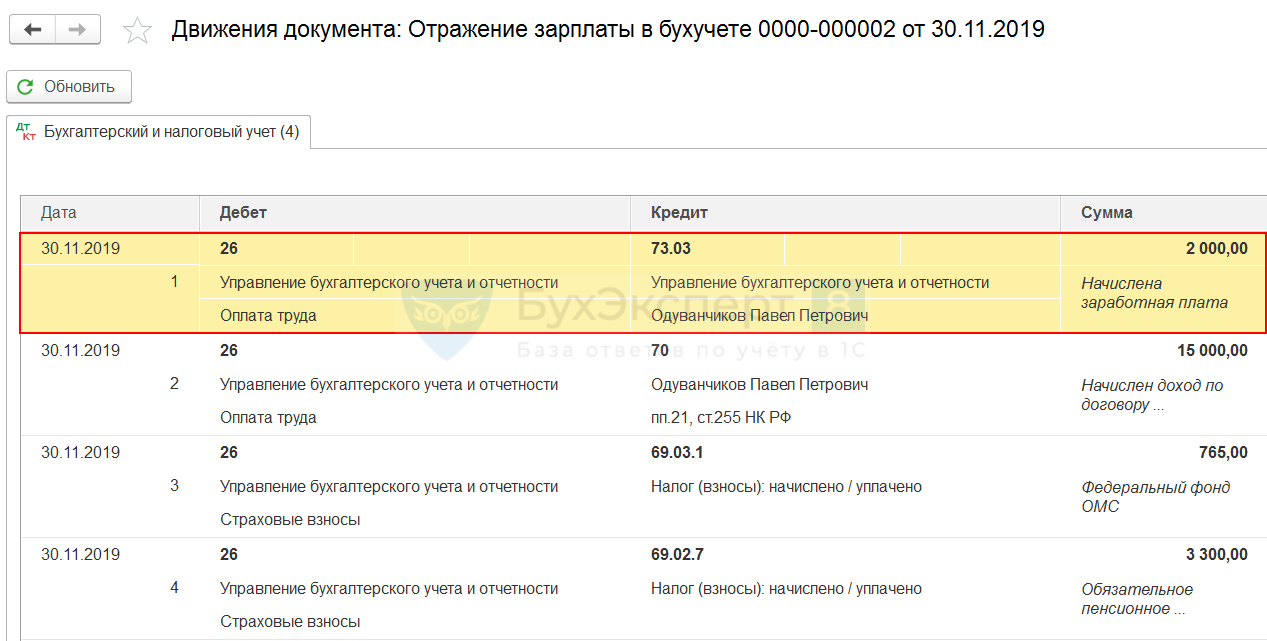

После проведения синхронизации на стороне бухгалтерской программы начисленная компенсация отражается на счете 73.

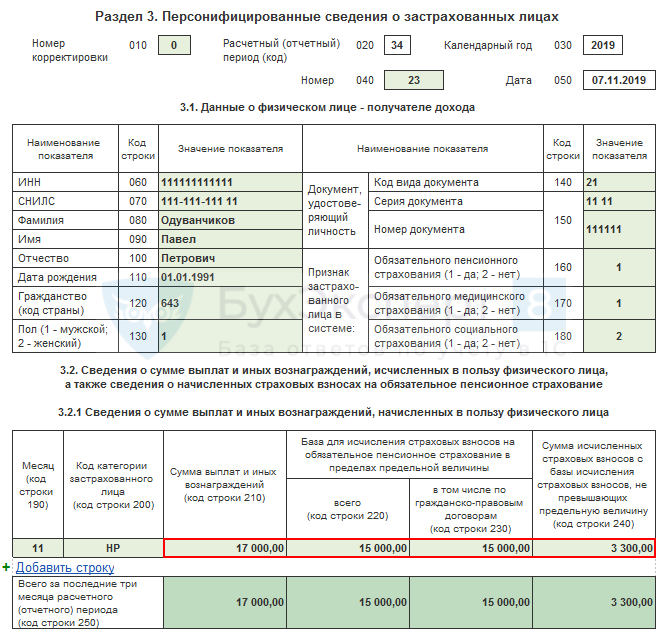

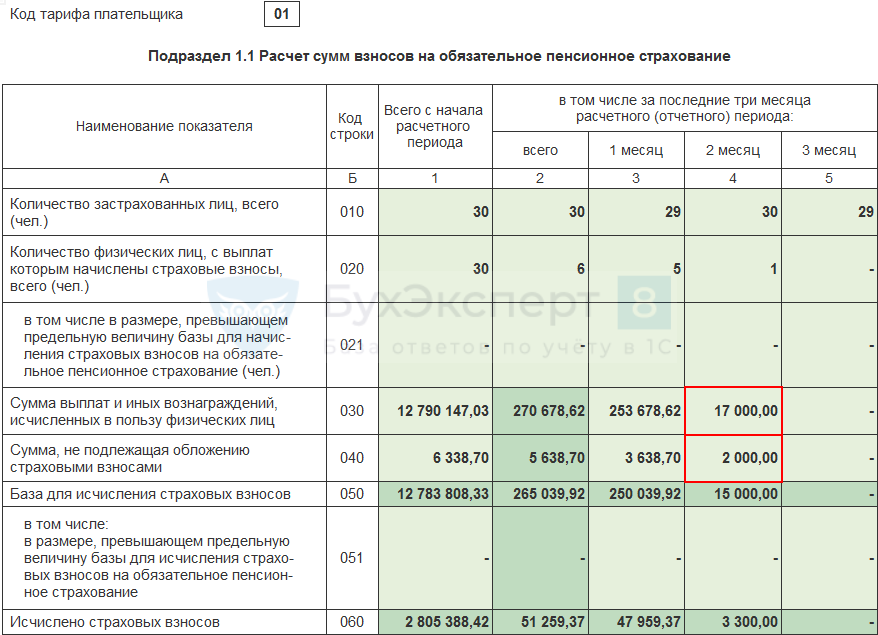

В Расчете по страховым взносам в Разделе 3 сумма возмещения расходов включена в Общую сумму выплат и иных вознаграждений и исключена при подсчете Базы для исчисления страховых взносов .

Отражение компенсации в Расчете по страховым взносам в Разделе 1 посмотрим на примере Подраздела 1.1 . Сумма возмещения расходов включается в показатели строк Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц (строка 030) и Сумма, не подлежащая обложению страховыми взносами (строка 040) .

Пример 2. Отражение компенсации расходов исполнителя по договору ГПХ документом «Начисление прочих доходов»

Оставим исходные данные Примера 1 за исключением порядка отражения расчетов по договору ГПХ в бухгалтерском учете. В данном случае все расчеты, в том числе и компенсацию расходов исполнителя, необходимо отразить на счете 76.

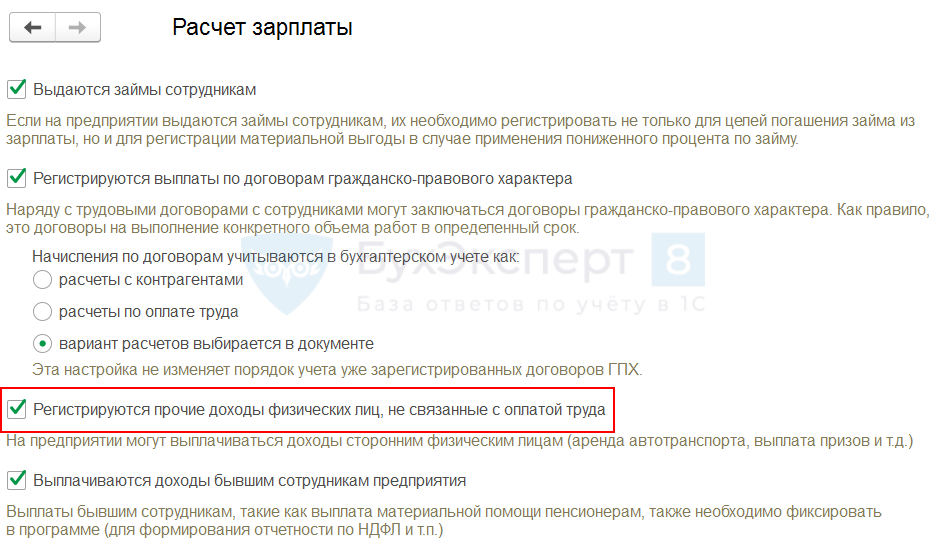

Если ранее в программе документ Начисление прочих доходов не использовался, то нужно проверить и, при необходимости установить настройку Регистрируются прочие доходы физических лиц, не связанные с оплатой труда ( Настройки – Расчет зарплаты ).

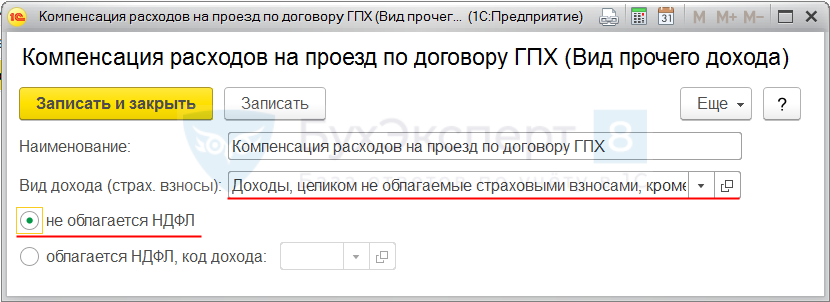

Создаем новый Вид прочего дохода ( Выплаты – Виды прочих доходов физлиц ). Настраиваем параметры налогообложения для вида прочего дохода Компенсация проезда исполнителю по договору ГПХ :

- по НДФЛ – не облагается НДФЛ ;

- по взносам – Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих .

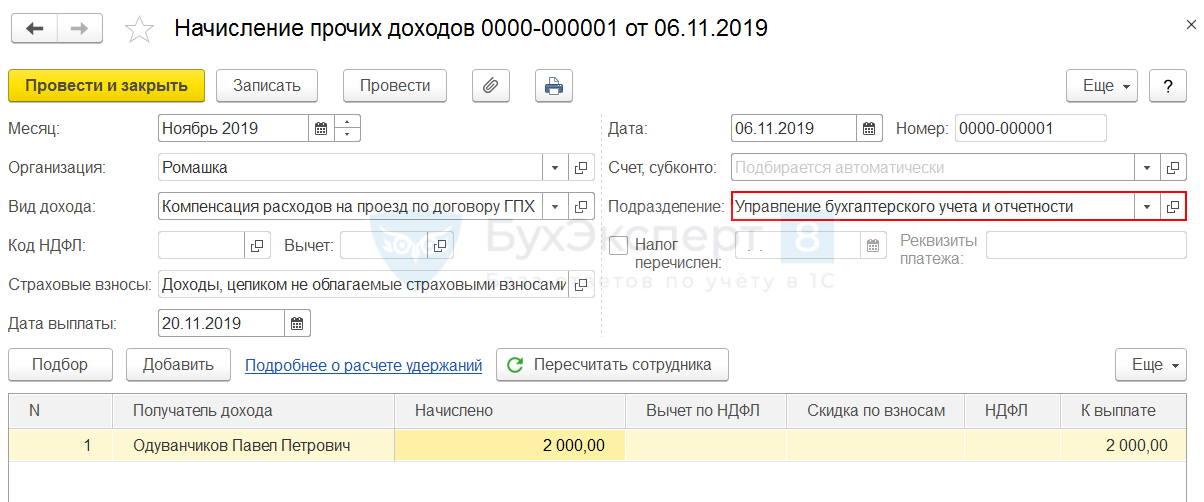

Отражаем начисление суммы компенсации документом Начисление прочих доходов . В документе помимо основных данных необходимо заполнить Подразделение для того, чтобы оно отразилось в проводках на стороне бухгалтерской программы.

- доходы, отраженные данным документом не видны в аналитических Отчетах по зарплате ;

- возможность оформить выплату такого дохода с помощью документа Ведомость… имеется только в версии программы ЗУП КОРП.

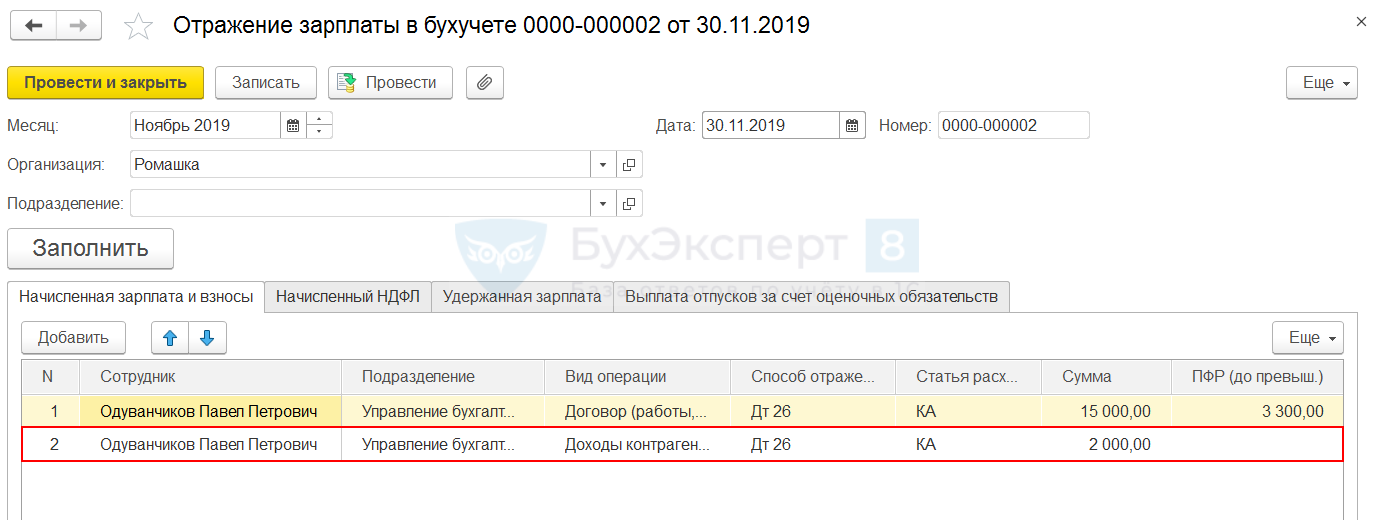

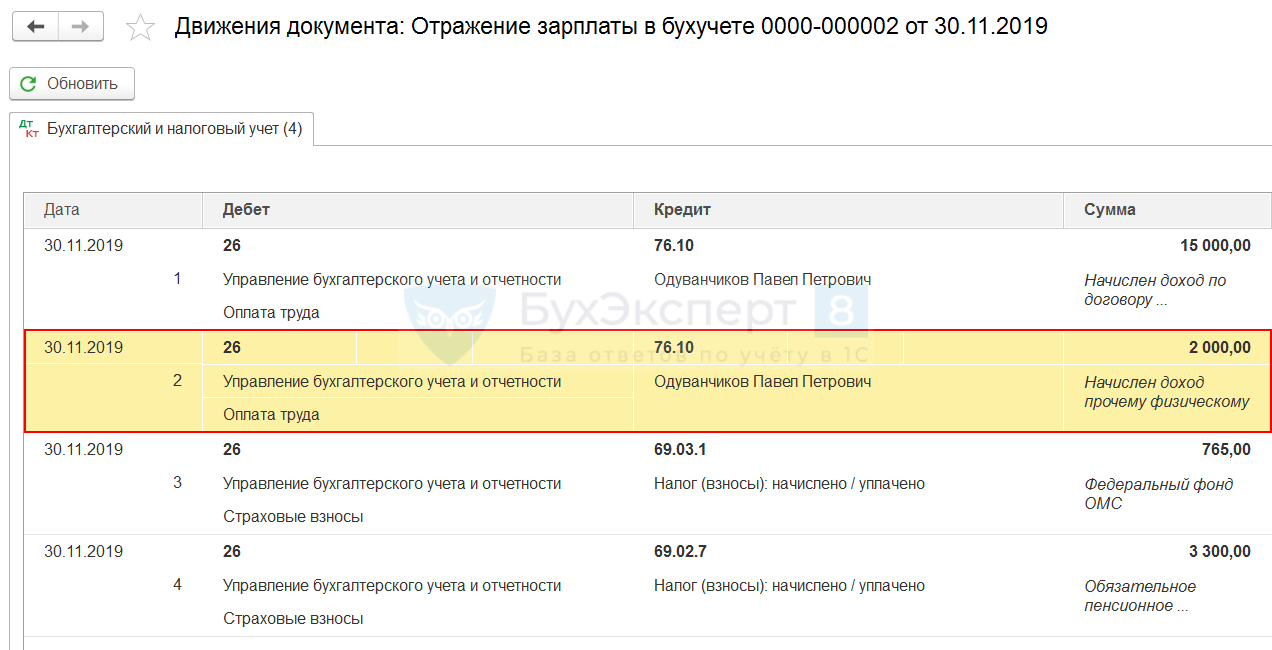

В документе Отражение зарплаты в бухучете сумма возмещения расходов исполнителю по договору ГПХ отражается видом операции Доходы контрагентов , статья расходов – КА .

После проведения синхронизации на стороне бухгалтерской программы начисленная компенсация отражается на счете 76.

В Расчете по страховым взносам сумма компенсации расходов исполнителю по договору ГПХ будет отражена так же, как в Примере 1.

См. также:

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Заполнение Книги покупок, если в одном счете-фактуре от поставщика есть облагаемые и не облагаемые НДС услуги (из записи эфира от 14 и 18 января 2021 г.)У вас нет доступа на просмотр Чтобы получить доступ: Оформите.

- Обложение стоимости путевок и оплаты проезда к месту лечения НДФЛ и страховыми взносамиМинфин России в Письме от 12.04.2018 N 03-15-06/24316 разъяснил нюансы.

- Когда компенсация стоимости питания облагается НДФЛ и страховыми взносамиМинфин России отнес к облагаемым страховыми взносами и НДФЛ выплатам компенсацию.

- Возможность не облагать отпуска страховыми взносами (ЗУП 3.1.5.212 / 3.1.6.37)Реализована возможность не облагать отпуска страховыми взносами в соответствии с.

Оцените публикацию

(3 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Источник: buhexpert8.ru

Страховые взносы и пособия по договорам ГПХ в 2023 году

В 2022 году и ранее выплаты по договорам ГПХ не облагаются взносами на страхование от ВНиМ. Соответственно, и права на получение пособий такие работники не имеют.

С 2023 года это изменится:

- взносы с выплат по гражданско-правовым договорам будут уплачиваться по единому тарифу с общей базы в новый Социальный фонд, такого освобождения от взносов в ФСС, как раньше, для выплат по ГПД больше не будет;

РЕКОМЕНДУЕМ! Если есть такая возможность, поторопите своих порядчиков и исполнителей, договоритесь с ними закрыть работы (услуги) актами до конца 2022 года. Если успеете, сэкономите на взносах в ФСС. Если сдачу-приемку отложить на 2023 год, взносы придется платить уже с учетом повышения.

Образец акта оказания услуг смотрите в «КонсультантПлюс». Пробный доступ к материалам системы предоставляется бесплатно.

- лица, работающие по договорам ГПХ, получат статус застрахованных по ОСС от ВНиМ и право на оплату пособий: больничных, декретных, детских, на погребение.

ВАЖНО!

1. Эти нововведения не касаются работающих по ГПД самозанятых и ИП.

2. По-прежнему не будут облагаться взносами выплаты по ГПД, предметом которых является передача имущества в собственность или в пользование (аренда, купля-продажа, мена, заем, дарение и т. п.), т. к. это не объект обложения по вносам (п. 4 ст. 420 НК).

О том, как в 2023 году по-новому будем платить страховые взносы, рассказали эксперты «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Условия для получения пособий работающими по ГПД с 2023 года

Получить пособие сотруднику на ГПД возможно, если сумма взносов, уплаченных с его доходов за предыдущий календарный год, составляет не менее стоимости страхового года, рассчитываемой по формуле:

МРОТ нужно брать на начало предыдущего календарного года. То есть для 2023 года лимит взносов за 2022 год в общем случае составит 4833,72 руб. (13 890 руб. х 12 х 2,9%). Если применяется районный коэффициент, МРОТ нужно увеличить на него.

Если человек работает как по трудовому, так и по гражданско-правовому договору, при определении права на пособие (т. е. при расчете лимита взносов) нужно суммировать взносы, уплаченные его работодателями по всем договорам (пп. «б» п. 3 ст. 9 закона от 14.07.2022 № 237-ФЗ).

Исходя из этого получается, что:

- в 2023 году получать пособия смогут только те исполнители по договорам ГПХ, у которых в 2022 году была работа по трудовому договору и за которых были перечислены взносы в ФСС в сумме не менее 4833,72 руб.;

- те исполнители, у которых в 2022-2023 году есть только работа по ГПД, право на пособия получат с 2024 года (при условии, что будет достаточно взносов, уплаченных в 2023 году).

Соответствующие поправки в правила оплаты пособий утвердило Правительство (постановление от 15.12.2022 № 2310).

Как сообщает Минтруд, процедура начисления пособий для граждан, занятых по ГПД, будет такой же простой, как и для работающих по трудовым договорам. Социальный фонд России будет перечислять выплаты напрямую гражданину на основании электронного больничного. Минимальные и максимальные размеры пособий как для занятых по гражданско-правовым, так и для работающих по трудовым договорам граждан — одинаковые.

Порядок расчета пособия такой же, как и по трудовым договорам. Для определения размера пособия используется средний заработок, с которого уплачивались страховые взносы, за предыдущие 2 календарных года. Если среднемесячный заработок за этот период ниже минимального размера оплаты труда, то пособия будут начисляться исходя из размера МРОТ, который действует на момент назначения выплаты.

При этом максимальная сумма пособия по временной нетрудоспособности за полный календарный месяц составит:

- при страховом стаже 8 и более лет (100% среднего заработка) — 83 204,50 руб.;

- от 5 до 8 лет (80% среднего заработка) — 66 563,60 руб.;

- до 5 лет (60% среднего заработка) — 49 922,70 руб. в месяц.

В 2023 году максимальная сумма пособия по беременности и родам за 140 дней для работающих женщин составит 383 178,60 руб. (если роды протекали без осложнений), а максимальная сумма ежемесячного пособия по уходу за ребенком будет равна 33 281,80 руб.

Так же предусмотрели нормы на случай, если застрахованный работает у нескольких страхователей: для выплаты пособия нужно будет выбрать одного. Если в одном месте работы заключен ГПД, а в другом трудовой договор, пособие оплатит работодатель, с которым трудовые отношения.

Страховой стаж по ГПД

Готовы и соответствующие поправки в правила подсчета страхового стажа для больничного: в нем начнут учитывать время работы по ГПД. Периоды работы по ГПД будет подтверждаться:

- договорами;

- сведениями персучета;

- документами страхователя о периоде, за который застрахованный получал выплаты.

Длительность периода работы будет определяться по сроку договора ГПХ и (или) периоду уплаты взносов на соцстрахование, но не ранее чем с 1 января 2023 года. Если человек работал по ГПД, а потом перешел на трудовой договор, период работы по ГПД будет включаться в стаж для больничного.

Заключить гражданско-правовой договор оказания услуг с физическим лицом по всем правилам законодательства вам поможет Готовое решение от «КонсультантПлюс». Пробный доступ к системе бесплатный.

Источник: nalog-nalog.ru

Налоги, взносы и прочие нюансы договора гражданско‑правового характера

Помимо трудовых договоров, компании нередко заключают с физическими лицами и ИП договоры гражданско-правового характера. В каких случаях нужно платить взносы и НДФЛ, отражать ли таких работников в табеле и отчетности, рассмотрим в этой новости.

Взносы с выплат

На выплаты по договору гражданско-правового характера, заключенному с физическим лицом, начисляются страховые взносы только в ПФР и ФОМС. Взносы в ФСС на случай временной нетрудоспособности и в связи с материнством начислять не нужно (пп. 2 п. 3 ст. 422 НК РФ). Взносы на страхование от несчастных случаев и профзаболеваний начисляются только, если это условие указано в договоре ГПХ (п.

1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Взносы следует начислять на дату подписания с физическим лицом акта выполненных работ (письмо Минфина от 21.07.2017 № 03-04-06/46733).

Страховые взносы начисляются на всю сумму вознаграждения за минусом необлагаемых сумм, указанных в ст. 422 НК РФ. Не подлежит обложению страховыми взносами компенсация расходов физического лица в связи с выполнением работ, оказанием услуг по договорам гражданско-правового характера (пп. 2 п. 1 ст. 422 НК РФ, п. 2 ст. 20.1 и пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ).

Если физическое лицо представит первичные документы, подтверждающие понесенные им расходы для выполнения работ по договору ГПХ, на данные расходы следует уменьшить налоговую базу для начисления страховых взносов (п. 1 ст. 421 НК РФ). Если подтверждающих документов нет, страховые взносы нужно начислить на всю сумму выплат (ст. 431 НК РФ).

Страховые взносы начислять и платить не нужно, если предметом договора ГПХ является переход права собственности или иных вещных прав на имущество, передача в пользование имущества (п. 4 ст. 420 НК РФ).

Если по договору ГПХ работы выполняет индивидуальный предприниматель, страховые взносы платить не нужно. ИП уплачивает все взносы самостоятельно (п. 1 ст. 419 НК РФ).

НДФЛ с выплат

Выплаты по договорам гражданско-правового характера облагаются НДФЛ. Налог следует удерживать при выплате денежных средств физическому лицу — исполнителю, в том числе и с аванса (пп. 1 п. 1 ст. 223 НК РФ, письмо Минфина от 21.07.2017 № 03-04-06/46733).

Организация по заявлению физического лица вправе предоставить ему профессиональный вычет (п. 2 ст. 221 НК РФ). Вычет предоставляется только на основании первичных документов, подтверждающих понесенные физлицом расходы на приобретение сырья и материалов для выполнения работ по договору ГПХ. Вычет предоставляется по документам независимо от того, когда данные расходы фактически были произведены (письмо Минфина России от 25.10.2017 № 03-04-06/69945).

Выплаты по договорам ГПХ отражаются в расчете 6-НДФЛ и справке 2-НДФЛ.

Если договор ГПХ заключен с ИП, НДФЛ платить не надо. В данном случае предприниматель сам уплачивает налог со своих доходов.

Отражать ли в табеле лиц, работающих по договору ГПХ

В табеле учета рабочего времени физлица, с которыми заключены договоры ГПХ, не отражаются.

Такие лица не подчиняются правилам внутреннего трудового распорядка организации, и нормы трудового права на них не распространяются (ч. 8 ст. 11 ТК РФ). Расчет сумм вознаграждений «договорников» производится отдельно от штатных сотрудников без использования расчетной или расчетно-платежной ведомости.

Учитывать ли работников по договору ГПХ в СЗВ-М

В СЗВ-М указываются все физические лица, с которыми заключены трудовые договоры и договоры гражданско-правового характера (п. 2.2. ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ, п. 1 ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ).

Источник: pro126.ru