Привет, на связи Василий Жданов в статье рассмотрим долю основных средств в активах по балансу. Эффективность использования основных средств на предприятиях и ее повышение – ключевой фактор, влияющий на его финансовое состояние. Поэтому изначально следует иметь правильное представление об основных средствах и их главном предназначении. Важно также уяснить, что именно и как обуславливает, обеспечивает эту эффективность использования и, как следствие, уменьшение производственных издержек, рост производительности труда.

К основным средствам (ОС) относят средства труда со сроком пользования больше года, которые участвуют в производственных процессах без изменения натуральной формы. Определение понятия «основные средства» можно найти в ранее действовавшем ПБУ 6/97, утв. приказом Минфина РФ № 65н от 03.09.1997 (ред. с изм. от 23.08.2000).

Между тем на сегодня актуальными являются правила формирования информации об ОС, которые содержит ПБУ 6/01, утв. Приказом Минфина РФ № 26н от 30.03.2001 (ред. от 16.05.2016). С учетом актуализированных положений ПБУ 6/01 следует отметить, что основные средства могут использоваться:

ДИВИДЕНДЫ. ЧИСТЫЕ АКТИВЫ ООО.

- для управленческих нужд;

- в производстве продукции;

- при исполнении конкретных работ;

- при оказании определенных услуг;

- путем передачи их во временное пользование и/либо владение.

При этом организация не должна их перепродавать, а ОС должны приносить ей экономическую выгоду и в последующем. ПБУ 6/01 в качестве примера данных средств приводит сооружения, оборудование, инструментарий, транспорт, приборы измерения, плантации многолетних насаждений, рабочий и племенной скот, производственный инвентарь, а также музейные ценности и прочие объекты. Безусловно, все основные средства подлежат учету и систематизируются по группам.

Таким образом, предприятие может принимать объект к бухучету как основное средство, если он отвечает всем заявленным критериям. Оценка ОС производится согласно ч. II ПБУ 6/01. Настоящим ПБУ определены также правила формирования сведений о восстановлении, амортизации, выбытии ОС и раскрытии информации в бух. отчетности.

Понятие доли основных средств в активах предприятия

Доля основных средств в активах – это один из показателей, который используется при проведении экономического анализа, и отображает степень капитализации активов в ОС предприятия. Представлен он как соотношение текущей стоимости ОС к размеру активов. Что примечательно, на практике его можно встретить среди коэффициентов оценки имущественного положения – зачастую именно так его идентифицируют экономисты.

Определяется данный показатель путем расчета по общей формуле, как соотношение цены ОС и суммы активов, а измеряется в процентах. Как такового нормативного значения для него не установлено. Принято рассматривать результаты калькуляции по доле ОС в динамике и на основании этого делать выводы. Так, к примеру, исследование доли основных средств в активах (далее сокращенно по тексту также – ДОСА) может показывать увеличение этого показателя либо его уменьшение (нехватку либо избыток ОС).

Баланс в УНФ / Самоучитель по 1С:Управление нашей фирмой / Айтон

Высокий показатель, полученный при расчете, – хороший результат, который свидетельствует о достаточной обеспеченности предприятия основными средствами. Это значит, что у предприятия имеется все необходимое для полноценной деятельности: производственные и иные здания, должное техническое оснащение, оборудование, прочие составляющие процесса. Динамика повышения показателя – это значимый признак, свидетельствующий о расширении, улучшении, модернизации производства.

С другой стороны – переизбыток ОС заставляет обратить особое внимание на эффективность продаж. Иные изменения рассчитанного показателя следует рассматривать и анализировать в каждой конкретной ситуации отдельно. Не всегда динамика уменьшения численности ОС говорит об отрицательных тенденциях. А в ситуации, когда результаты расчета указывают на нехватку ОС, требуется принимать соответствующие меры по их восполнению, приобретению.

Еще один немаловажный фактор, который следует учесть, – это зависимость рассматриваемого показателя от вида деятельности предприятия. Общепризнано, что у предприятий, занимающихся производством, доля основных средств наиболее высока. Вместе с тем те, кто работает в сфере торговли, напротив, имеют более низкие показатели по ОС. Т. е. понятие нормы в одном и другом случае отличаются.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Формула для расчета доли основных средств в активах предприятия

Показатель доли основных средств в активах калькулируют на основе данных, полученных из бух. баланса. Следует обратить внимание на то, что типовая форма баланса, которая применялась с 27.05.2018 по 01.06.2019, на сегодня является архивной, т. е. устаревшей и уже не используется. На текущий момент 2019 г. предприятия используют новую форму баланса № 1 (по ОКУД 0710001), утв. Приказом Минфина РФ № 66н от 02.07.2010 (акт. ред. с изменениями от 19.04.2019).

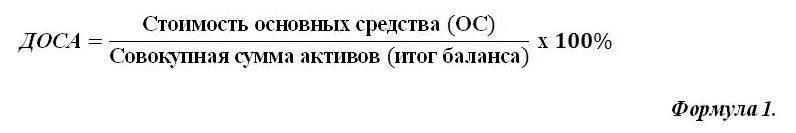

Важно! Калькуляция доли основных средств в активах (ДОСА) производится по следующей общеприменяемой формуле:

Отсюда следует, для целей расчета необходимо знать значение ОС и суммы активов. Понятие «основные средства» уже было раскрыто в самом начале статьи. Что касается термина «активы», то оно имеет два определения. Первое: это одна из составляющих бух. баланса, которая показывает состав и цену имущества предприятия на соответствующую дату. Второе: это все имущество в совокупности, которое принадлежит предприятию.

Различают оборотные и внеоборотные активы. В качестве примера оборотных активов можно привести дебиторскую задолженность, МА, денежные средства и их эквиваленты. А вот активы, которые изъяли из оборота, причисляют к внеоборотным. Они находятся, образно говоря, вне, за пределами оборота. Таковыми являются, например, долговременные вложения, НА.

Оборотные и основные средства: различия, формулы для расчета долей с пояснениями

Во избежание ошибок при проведении расчетов следует различать оборотные средства (ОБС) от основных (ОС). Главное отличие между этими двумя понятиями состоит в том, что ОБС находятся в обороте (в кассе, на счете), т. е. их используют в обращении, в сфере производства. Они целиком и полностью переносят свою стоимость на товар, материалы и т. п. Это активы, которые на протяжении одного производственного цикла (года) обращаются в деньги. Типичные примеры ОБС: запасы, «дебиторка», кратковременные финансовые вложения.

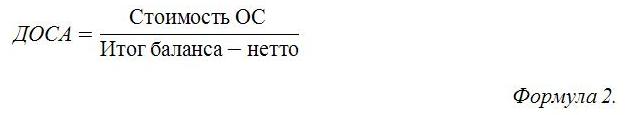

А основные средства – это конкретные объекты (здание, сооружения), которые переносят свою стоимость постепенно посредством начисления амортизации (детальную информацию см. выше). Расчет доли ОС тоже описан выше и производится по общей формуле. Для сравнения, формула расчета доли ОС в активах может иметь следующий вид:

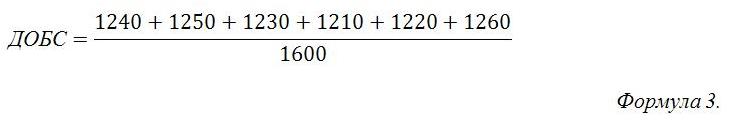

Калькуляция доли оборотных средств (ДОБС) имеет схожую аналогию. Чтобы рассчитать ДОБС, требуется стоимость ОБС поделить на сумму всех активов. Формула для калькуляции ДОБС по балансу будет следующей:

Построчная расшифровка: 1240 (финансовые вложения), 1250 (деньги предприятия и их эквиваленты), 1230 (дебитор. задолженность), 1210 (запасы). 1220 (НДС, применительно к обретенным ценностям), 1260 (иные оборотные активы).

Что характерно, норматива для ДОБС тоже нет. Оптимальным для предприятия считается показатель 50% и выше. Но результат также оценивается в динамике и в зависимости от отрасли, в которой предприятие осуществляет деятельность. Чем выше доля ОБС, тем лучше для предприятия, т. к. это означает ликвидность активов и, соответственно, указывает на платежеспособность.

Расчет доли ОС посредством программы ФинЭкАнализ

Провести полноценный всесторонний экономический анализ предприятия можно при помощи программы ФинЭкАнализ. Весьма значимой разработкой является сервис «Финансовый анализ онлайн». Для того, чтобы воспользоваться его возможностями, достаточно получить доступ в интернет.

Допускается работа в следующих системах: Windows, macOS (Mac OS), Linux и даже Android. Экономический анализ посредством ФинЭкАнализ Онлайн производится:

- В режиме онлайн либо через локальную сеть.

- На основе обычной типовой бух. отчетности. Программа поддерживает все формы: № 1 (баланс), а также отчеты № 2, 3, 4 и приложение к бух. балансу № 5. При этом необходимые данные импортируются из 1с, а не заносятся вручную.

- Путем расчета всех ключевых экономических показателей (финансовой устойчивости и прочих коэффициентов).

- Посредством изучения, анализа динамики рассчитанных показателей и за любой период времени.

- С возможностью экспорта сформированных отчетов в OpenOffice и MS Word.

Проанализировать долю ОС в активах можно в блоке «Отчет руководителя федерального ГУП». По итогам проведенного таким образом анализа сервис выдает текстовые и графические результаты с соответствующими заключениями, а также рекомендациями. Воспользоваться возможностями ФинЭкАнализ Онлайн могут все представители малого, среднего бизнеса. Не являются исключением и предприниматели.

Более детальную информацию о работе с данной программой можно получить по ссылке http://online.1-fin.ru/Описание_работы. На сайте можно ознакомиться также с несколькими примерами экономического анализа, начиная со сравнительного аналитического баланса, определения уровня платежеспособности, рыночной устойчивости предприятия и заканчивая определением финансовой устойчивости должника. Ссылка на первоисточник для детального ознакомления с примерами и прочей сопутствующей информацией: http://online.1-fin.ru/Пример_финансового_анализа.

Пример 1. Калькуляция доли основных средств (ДОСА) ООО «Инвестплюс» за два года (2017-2018 гг.) с комментариями

Калькуляция доли в предложенном варианте расчета произведена на основе условных данных по состоянию на конец года. Все значения, подсчеты, их результаты представлены далее (см. таблицу).

(выборочно)

Произведенный расчет показывает, что доля ОС в 2018 г. по сравнению с предыдущим 2017 г. заметно снизилась (с 46% до 36%). Для того, чтобы точно понять, о чем свидетельствует данное понижение, требуется сравнить эти показатели как минимум с соответствующими суммами выручки за эти же годы.

Если, к примеру, окажется, что вместе с этим снижением отмечен рост выручки, то сам факт понижения не является критичным. Очевидно, компания «Инвестплюс» попросту продавала излишки ОС и понижение не является неким негативным последствием, а свидетельствует скорее о рациональном управлении ОС.

Ответы на часто задаваемые вопросы

Вопрос №1: Что такое капитализация (на наглядном примере)? Как она соотносится с деятельностью предприятия?

Если говорить общо и просто, то капитализация – это когда предприятие использует имеющиеся в его распоряжении свободные средства для получения прибыли. Результатом такого использования является рост объема его собственных денежных средств. Данное понятие («капитализация») активно применяется при экономическом анализе и изучении эффективности управления.

Наглядный абстрактный пример. Предположим, вложено 200 руб. С этого вложения получена прибыль 100 руб., следовательно, капитал вырос на 50%. Итоговую совокупную (т. е. капитализированную) сумму можно опять вложить и получить с этого еще большую прибыль и т. д.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Источник: finzz.ru

Как найти среднюю величину активов

Довольно часто, при анализе деятельности предприятия, для расчета рентабельности, например, необходимо знать среднюю величину активов. Этот показатель рассчитывается на основе показателей экономической деятельности предприятия в динамике.

1. В бухгалтерском учете активы разделяются на оборотные и внеоборотные.

2. С точки зрения ликвидности, внеоборотные активы – это то, чем владеет фирма, но не может воспользоваться их денежным эквивалентом, как минимум, в течение года. Здания, находящиеся во владении организации, оборудование и прочее имущество относятся к основным средствам. Также в категорию внеоборотных активов входят нематериальные ценности (патенты, например) и долгосрочные финансовые вложения.

3. К оборотным средствам относятся запасы организации – готовая продукция, сырье и материалы на складе или в производстве. Также в состав оборотных активов входят чьи-либо обязательства перед фирмой – например, будущие выплаты по уже заключенным договорам или ценные бумаги и векселя. И, наконец, оборотные активы включают в себя наиболее ликвидные активы – наличность в кассе организации, а также ее деньги на расчетных счетах или в краткосрочных банковских вкладах.

4. В сумме, все эти категории и образуют величину активов организации. Все они отображаются в первом и втором разделах бухгалтерского баланса, а их сумма приводится в строке 300 «Баланс».

5. Для того, чтобы определить среднюю величину активов, необходимо знать их состояние в динамике.

Если у вас есть данные о размере активов за каждый квартал, вы сможете найти среднее хронологическое значение величины активов по формуле:

Средняя величина активов = (50%*Активы за 1 квартал + Активы за 2 квартал + Активы за 3 квартал + 50%*Активы за 4 квартал)/3

6. Для примера, данные о размере активов следующие:

Активы за 1 квартал = 4 млн. руб.

Активы за 2 квартал = 2,5 млн. руб.

Активы за 3 квартал = 3 млн. руб.

Активы за 3 квартал = 3 млн. руб.

Тогда средняя величина активов = (2+2,5+3+1,5)/3=9/3=3 млн. руб.

7. Если же у нас есть данные о величине активов на начало и на конец периода, то среднее значение рассчитывается по формуле среднего арифметического:

Средняя величина активов = (Активы на начало периода + Активы на конец периода)/2

8. Для примера, данные о размере активов следующие:

Активы за 2009 год = 5 млн. руб.

Активы за 2010 год = 7 млн. руб.

Средняя величина активов за 2010 год = (5+7)/2 = 6 млн. руб.

9. Аналогично можно рассчитать среднюю величину капитала и прочих показателей при наличии данных об их динамике.

Источник: dzen.ru

Текущие активы в балансе

Считается, что актив баланса «текущий», если ожидается, что он сменит свою форму в течение года от даты баланса. Такими активами являются материально-производственные запасы (МПЗ), дебиторская задолженность и касса. В балансе могут также отражаться текущие активы — краткосрочные инвестиции.

Срок один год — это приблизительное правило для установления более фундаментального различия между теми активами, которые будут использоваться в деловых операциях (основной капитал), и теми активами, которые являются частью оборотного или торгового капитала. Значит, так же, как инвестиции могут быть долгосрочными или краткосрочными, автомобили могут быть основными средствами (если это часть парка автомобилей компании) или текущими активами (если это часть торговых запасов торговца автомобилями).

Строго говоря, никто не может ожидать, что текущий актив обернется наличностью в течение года, но он должен находиться в обороте, как указано выше. Например, МПЗ могут быть проданы покупателям в кредит, что замедлит поступление наличности. Связь текущих активов с реализацией повышает значение их рыночной стоимости (обычно чистой стоимости возможной реализации).

Таким образом, хотя при учете по первоначальной стоимости рыночной ценой основного капитала обычно пренебрегают, но ее не игнорируют для текущих активов. Во-первых, в примечаниях к балансу можно показать рыночную стоимость некоторых текущих активов. Во-вторых, оценка показателей баланса осуществляется при помощи правила низшей из двух величин: стоимости и рыночной стоимости.

В периоды роста цен это обычно приводит к использованию первоначальной стоимости. Однако подразумеваемая постоянно возможность более низкой рыночной стоимости — это пример использования в бухгалтерском учете присущего ему принципа консерватизма.

В британских балансах текущие активы показаны после основного капитала, а также в порядке возрастания ликвидности (последняя рубрика — «Касса»). Американские балансы принято начинать с текущих активов. Выражение чистые текущие активы (или «оборотный капитал») означает текущие активы минус текущие обязательства. Отношение текущих активов к текущим обязательствам называют коэффициентом ликвидности.

Текущими активами являются ресурсы предприятия, которые не предназначены для длительного использования. К ним относятся запасы и затраты, краткосрочная дебиторская задолженность и другие ликвидные активы, которые можно обратить в деньги в течение производственного цикла или года. Найти текущие активы можно, используя бухгалтерскую отчетность компании.

1. Откройте бухгалтерский баланс предприятия на нужную вам дату. Стоимость текущих активов на начало и на конец периода указана по строке 290 (итог II раздела баланса). Определите их динамику за период, вычислив разность между этими цифрами.

2. Рассчитайте среднюю величину текущих активов за период, используя формулу: Атс = (Ат1+Ат2)/2, где:

Ат1- текущие активы предприятия на начало периода;

Ат2- текущие активы предприятия на конец периода. Затем можно проанализировать эффективность их использования.

3. Вычислите рентабельность активов предприятия по формуле: Рa = П / Aтс х 100%, где:

— П — чистая прибыль за анализируемый период;

— Атс — средняя величина текущих активов предприятия за период.

Сумму чистой прибыли предприятия определите по строке 190 «Отчета о прибылях и убытках».

4. Разделите сумму чистой прибыли предприятия на рассчитанную среднюю стоимость активов предприятия.

Задавайте вопросы нашему консультанту, он ждет вас внизу экрана и всегда онлайн специально для Вас. Не стесняемся, мы работаем совершенно бесплатно.

Также оказываем консультации по телефону: 8 (800) 600-76-83, звонок по России бесплатный!

Умножив полученный коэффициент на 100%, получите рентабельность активов предприятия за анализируемый период. Этот показатель характеризует величину прибыли, приходящейся на каждый рубль их стоимости. Оптимальным считается, если он равен 18-20%.

5. Найдите оборачиваемость текущих активов по формуле:

Об = (В/Атс) * Кдн, где:

В — выручка от реализации за отчетный период (без НДС);

Атс — средняя величина текущих активов предприятия;

Кдн — количество дней отчетного периода.

Выручку возьмите из отчета о прибылях и убытках за анализируемый период. Поделив ее на среднюю величину текущих активов, умножьте полученную цифру на количество дней отчетного периода.

6. Рассчитайте оборачиваемость текущих активов за предыдущие отчетные периоды, проанализируйте динамику изменений. Чем меньше полученный показатель, тем лучше. экономическая эффективность уменьшения периода оборачиваемости активов выражается в высвобождении дополнительных средств из оборота и, как следствие, в повышении прибыли предприятия.

7. Имейте в виду, что при уменьшении периода оборачиваемости требуется меньше запасов. При этом снижаются затраты на их хранение. Соответственно, замедление оборачиваемости приводит к увеличению стоимости текущих активов и дополнительным затратам. Таким образом, своевременный расчет и анализ состояния активов позволит принять правильные решения по управлению их использованием.

Получите консультацию: 8 (800) 600-76-83

Звонок по России бесплатный!

Чем этого больше, тем меньше вы видите.

Источник: center-yf.ru