Согласно требованиям ПБУ 15/2008, в бухгалтерской отчетности хозяйствующего субъекта подлежит раскрытию как минимум следующая информация:

- • о наличии и изменении величины обязательств по кредитам и займам;

- • о суммах процентов, причитающихся к оплате займодавцу (кредитору), подлежащих включению в стоимость инвестиционных активов;

- • о суммах расходов по кредитам и займам, которые были включены в состав прочих расходов;

- • о величине, видах, сроках погашения выданных векселей, а также выпущенных и проданных облигаций;

- • о сроках погашения займов (кредитов);

- • о суммах дохода от временного использования средств полученного кредита или займа в качестве долгосрочных и (или) краткосрочных финансовых вложений, в том числе учтенных при уменьшении расходов по займам, связанных с приобретением, сооружением и (или) изготовлением инвестиционного актива;

- • о суммах, включенных в стоимость инвестиционного актива процентов, причитающихся к оплате заимодавцу (кредитору), по займам, взятым на цели, не связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива. Сумма задолженности по краткосрочным кредитам и займам

отражается в разделе 5 бухгалтерского баланса «Краткосрочные обязательства» по статье «Заемные средства», а по долгосрочным по аналогичной статье — в разделе 4 «Долгосрочные обязательства». Данные, показываемые по этим статьям, должны быть подтверждены выписками банков по ссудным счетам.

Как в 1С:ERP Отразить займы сотрудникам.Часть 2: Начисление процентов, удержание займа из ЗП

Достоверность остатков невозвращенных заемных средств, полученных у других организаций (кроме банков и других кредитных учреждений), должна подтверждаться результатами инвентаризации и оформляться актами сверки взаимной задолженности с каждым заимодавцем. Такая инвентаризация проводится, как правило, два раза в год и обязательна перед составлением годовой бухгалтерской (финансовой) отчетности для обеспечения ее достоверности.

Контрольные вопросы

- 1. Раскройте понятие кредитов и займов.

- 2. Какие существуют виды кредитов и займов?

- 3. Что означает кредитный договор? Какие реквизиты он включает?

- 4. Какие документы необходимо предоставить банку для получения кредита?

- 5. Каковы основные отличия кредита от займа?

- 6. В каком отчетном периоде отражаются в учете причитающиеся к взысканию проценты по полученным заемным средствам?

- 7. Какие счета предназначены для учета краткосрочных и долгосрочных кредитов? Раскройте кратко предназначение этих счетов.

- 8. Какие субсчета могут быть использованы (открыты) по сч. 66 и 67?

- 9. Какие делаются бухгалтерские проводки при получении суммы кредитов банков?

- 10. Какие делаются бухгалтерские проводки на погашение кредитов банков?

- 11. Какие основные проводки могут быть, если организации привлекают кредиты под залог векселей?

- 12. Куда включаются расходы по оплате процентов за пользование кредитами банков, направленными на приобретение основных средств и нематериальных активов после сдачи их в эксплуатацию?

- 13. Куда включаются расходы на сумму начисленных процентов за пользование кредитом на приобретение материально-производственных запасов и ценных бумаг?

- 14. Какие сведения о кредитах и займах подлежат раскрытию в бухгалтерской (финансовой) отчетности?

- 15. По каким статьям бухгалтерского баланса отражается задолженность по кредитам и займам?

- 16. От чего зависит выбор статьи бухгалтерского баланса для включения информации о сумме долга по кредиту?

- 17. Требуется ли проведение инвентаризации задолженности по займам и кредитам перед составлением годовой отчетности?

Источник: studref.com

Минисеминар. Отражение операций по кредитам и депозитам в 1С:Бухгалтерия 8.3

Проценты по займам в бухгалтерском и налоговом учете

Проценты по займам бухгалтерский и налоговый учет рассматривает в соответствии с целями, которые эти виды учета преследуют. Из нашего материала вы узнаете, как и почему по долговым обязательствам могут появиться отличия между налоговыми и бухгалтерскими регистрами.

Вам помогут документы и бланки:

- Отражение процентов по займам в налоговом учете

- Налоговый учет процентов по контролируемой задолженности

- Списание расходов по кредиту в бухгалтерском учете

- Итоги

Отражение процентов по займам в налоговом учете

С целью расчета налога на прибыль, согласно подп. 2 п. 1 ст. 265 НК РФ, проценты по долговым обязательствам учитываются как внереализационные расходы, за исключением целевых кредитов на приобретение инвестиционных активов — проценты по ним увеличивают стоимость последних.

Момент признания таких расходов приходится на последнюю дату месяца, за который производится начисление (п. 8 ст. 272 НК РФ), вне зависимости от даты оплаты. В то же время для упрощенцев расходы признаются только на дату оплаты (подп. 1 п. 2 ст. 346.17 НК РФ).

Поэтому если получилось так, что компания-упрощенец оплачивает в январе суммы за прошлый год, в КУДиР их необходимо отобразить как расход текущего года.

Налоговый учет процентов по контролируемой задолженности

В общем случае, согласно ст. 269 НК РФ, начисленные проценты учитываются в налоговых регистрах по факту. Но если займодавец признан взаимозависимым с иностранным лицом, тогда долг может быть признан контролируемой задолженностью. Исключения из этого правила составляют случаи, описанные в пп. 7–10, 12, 13 ст.

269 НК РФ.

Подробнее о нормировании расходов по займам узнайте из статьи «Принимаемые для налогообложения проценты по кредиту — 2021-2022».

Как рассчитать проценты по контролируемой задолженности, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Для расчета долговых начислений, принимаемых в состав расходов при контролируемой сделке, налогоплательщику необходимо:

- Разделить остаток задолженности на сумму собственного капитала, увеличенную на задолженность перед бюджетом.

- В случае если результат деления меньше 3, проценты списываются в расходы полностью.

- Если деление возвратило результат больше 3 (больше 12,5 для лизингодателей и банков), тогда сумма принимаемых в состав расходов процентов рассчитывается путем деления их фактической суммы на коэффициент капитализации.

- Коэффициент рассчитывается как деление остатка долга на размер собственного капитала в доле участия иностранного лица и на число 3 (или 12,5 для лизингодателей и банков).

- Разницу между расчетной и фактической суммой процентов необходимо отразить как дивиденды, оплаченные иностранцу.

Списание расходов по кредиту в бухгалтерском учете

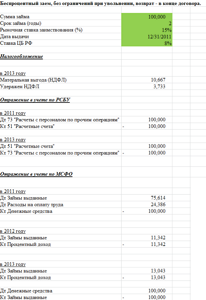

В бухгалтерском учете отражение займов регламентирует ПБУ 15/2008 «Учет расходов по займам и кредитам», утвержденное приказом Минфина РФ от 06.10.2008 № 107н. При этом долг по сроку погашения подразделяется на краткосрочный (счет 66) и долгосрочный (счет 67). Учетной политикой может быть зафиксирована возможность перевода задолженности с одного счета на другой в соответствии с оставшимся сроком погашения. В бухучете также предусмотрены отдельные субсчета для тела кредита и процентов по нему, например, 66.01 — сумма краткосрочного займа, а 66.02 — проценты.

О бухучете различных видов долга читайте в материале «Получен краткосрочный кредит — бухгалтерская проводка».

Списание расходов по займам происходит ежемесячно на последнюю дату расчетного месяца на прочие расходы либо на увеличение стоимости инвестактива:

Учет в составе прочих расходов текущего периода

Учет в составе накопления стоимости инвестиционного актива

Дт 91.02 Кт 66.02 (67.02)

Дт 08 Кт 66.02 (67.02)

В отличие от налогового учета специальных расчетов коэффициента отнесения к расходам выполнять не нужно.

Итоги

В большинстве случаев расхождения между налоговыми и бухгалтерскими регистрами по кредитной задолженности быть не должно. Но при оформлении контролируемых сделок у компании могут возникнуть постоянные и временные разницы. Учитывать их можно с помощью ПБУ 18/02 — подробнее об этом читайте здесь.

Источник: nalog-nalog.ru

Проценты по займам в балансе

V Бухгалтерского баланса. Задолженность по уплате процентов по долгосрочным кредитам и займам учитывается на отдельном субсчете к счету 67 независимо от срока ее погашения Инструкция по применению Плана счетов. Это связано с тем, что суммы, учтенные на счетах 60, 62 и 68, характеризуют состояние расчетов организации с поставщиками и подрядчиками, покупателями и заказчиками, с бюджетом по налогам и сборам соответственно. Задолженность по займам и кредитам, выраженная в иностранной валюте в том числе подлежащая оплате в рублях , для отражения в бухгалтерской отчетности пересчитывается в рубли по курсу, действующему на отчетную дату п. При заполнении этой строки Бухгалтерского баланса используются данные о сальдо по счетам 66 и 67 в части задолженностей, срок погашения которых на отчетную дату не превышает 12 месяцев п.

Долгосрочные заемные средства в балансе это строка

Источник: mayachny.ru