Стоимость собственного капитала рассчитывают с целью определения доходности компании. При помощи нее можно определить норму выручки от вложений в тот или иной инвестиционный проект. Как правило, для оценки показателя применяют методику анализа средневзвешенного капитала, утвержденную международным стандартом финансовой отчетности.

Понятие и структура стоимости собственного капитала

Стоимостью собственного капитала (далее СК) называют экономический показатель, отражающий доходность вложений в предприятие. Для развития фирмы руководство может использовать собственные или привлеченные средства. Именно они и составляют основную часть собственного капитала. Структура стоимости СК складывается из суммы других капиталов фирмы:

- уставного;

- добавочного;

- нераспределенной прибыли;

- резервного;

- заемного.

Каждый капитал формируется и расходуется в порядке, установленном на законодательном уровне:

| Капитал | Порядок формирования | Порядок использования |

| Уставный (УК) | Вклады участников | На осуществление хозяйственной деятельности |

| Добавочный (РК) | Финансы, образуемые в результате переоценки активов | Увеличение УК, распределение между учредителями, погашение стоимости ВНА (внеоборотных активов) |

| Нераспределенной прибыли (КНП) | Доход компании, образуемый после уплаты налогов и исполнения иных обязательств | На развитие предприятия |

| Резервный (РК) | Взносы участников, прочие доходы | На осуществление деятельности предприятия в сложной экономической ситуации |

| Заемный (ЗК) | Кредиты, займы, инвестиции | На развитие предприятия, покрытие долгов и убытков |

Важно! Стоимость собственного капитала представляет собой совокупность всех резервов компании, в том числе, и заемного.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Назначения показателя стоимости собственного капитала

Зачастую стоимость собственного капитала определяют с целью оценки доходности вложений в какой-либо инвестиционный проект. На основании анализа принимают решение об эффективности инвестиций, а также об объеме прибыли от вложений. Оценка показателя стоимости собственного капитала преследует несколько целей:

Просто и понятно о фундаментальном анализе

- переоценка цены инвестиционного проекта;

- централизация сроков окупаемости программы;

- дисконтирование денежных потоков и иных финансовых показателей;

- исследование цены фирмы.

Главной задачей расчета стоимости собственного капитала является определение минимальной прибыли и сопоставление ее с другими экономическими показателями.

Применение расчета стоимости собственного капитала

Расчет стоимости собственного капитала производится в следующих случаях:

- Оценка минимального дохода от инвестиций. Инвестор должен понимать, насколько выгодно ему вкладывать собственные средства именно в данный проект.

- Анализ выручки акционеров фирмы после исполнения обязательств. На основании расчета корректируется стоимость акций и размер дивидендов.

- Сравнение показателей при изменяющихся условиях. Такое может произойти, например, при слиянии двух компаний или при отторжении дочернего предприятия.

Надо отметить, что расчет стоимости собственного капитала не входит в обязательный перечень финансовой отчетности для российских компаний.

Сложности оценки стоимости собственного капитала

Расчет стоимости собственного капитала имеет свои сложности:

- Во-первых, для проведения анализа требуется оценить будущий доход, что сделать достаточно трудно. Все дело в том, что анализ прогнозируемой выручки производится при помощи разных методов, отличающихся друг от друга результатами.

- Во-вторых, определить стоимость собственного капитала компаний, которые подвержены банкротству или располагают убытками, невозможно.

- Непросто оценить показатель и для новых проектов, так как прогноз их доходности — достаточно абстрактное понятие, которое редко обозначает реальные цифры.

Вычисление показателя стоимости СК

Определение стоимости СК производится при помощи модели CAPM, утвержденной МСФО. Согласно данной схеме, показатель находится в прямой зависимости от следующих факторов:

- рискованности рынка, где работает компания;

- устойчивости компании к рынку;

- уровня дохода, получаемого при минимальных рисках;

- прочих возможных опасностей.

Согласно международному стандарту, стоимость собственного капитала определяется при помощи формулы, разработанной специально для этих целей.

Формула расчета стоимости собственного капитала

Для оценки показателя собственного капитала используется формула, имеющая следующий вид:

Дск (Ск / (Ск + Зк) + Дзк (1 – СН) * (Зк / (Зк+Ск),

где Дск – плановая доходность собственного капитала;

Ск – собственный капитал (совокупность всех капиталов, кроме заемного);

Зк – заемный капитал (кредиты, займы, инвестиции);

СН – налоговая ставка.

Важно! Для облегчения оценки стоимости собственного капитала расчет производят, предварительно поделив арифметическое выражение на отдельные части.

Надо отметить, что формула для расчета показателя компаний, выпускающих привилегированные и обыкновенные акции, немного другая и имеет следующий вид:

((ОК / (ОК + Зк + Доа) * Да) + ((Па / (Ск + Зк + Па) * Дпа) + ((Зк / (ОК + Зк + Па) * (1 – СН) * ДЗк,

где Зк – заемный капитал (кредиты, займы, инвестиции);

СН – налоговая ставка;

Па – привилегированные акции;

Да – акции (обыкновенные);

Доа – прибыльность акций (обыкновенных);

ДЗк – прибыльность Зк;

Дпа – прибыльность акций (привилегированных).

Оценка доходности собственного капитала

Для проведения анализа стоимости собственного капитала необходимо найти его доходность. Существует несколько методов определения показателя:

| № п.п. | Модель | Для каких компаний применяется |

| 1 | CAPM | Для компаний, выпускающих обыкновенные акции |

| 2 | Дивидендов постоянного роста | Для предприятий с эмиссией обыкновенных акций с выплатой дивидендов |

| 3 | Метод рентабельности капитала | Для фирм, которые не выпускают акции |

| 4 | Метод премирования за рискованность | Для проектов нового бизнеса (стартапов) |

Важно! Оценивая стоимость собственного капитала, компания имеет возможность самостоятельно выбирать модель определения его доходности.

Особенности применения модели расчета собственного капитала на практике

Расчет стоимости собственного капитала имеет некоторые особенности. В первую очередь, стоит отметить тот факт, что вычисление может производиться как на основании финансовой отчетности предприятия, так и на плановых показателях, например, можно отталкиваться от рыночной стоимости активов. Существуют и иные отличительные черты:

- расчет показателя планируемых проектов не может быть достоверным и отражает лишь приблизительную стоимость;

- чтобы оценить будущий доход, нужно отталкиваться не только от выручки прошлых периодов, но и от показателей компаний аналогичной отрасли;

- для того, чтобы уменьшить показатель стоимости собственного капитала, необходимо снизить объем заемного;

- результат расчета показателя ни в коем случае не может быть отрицательным.

Главная особенность расчета заключается в том, что нормативных значений стоимости собственного капитала не существует. Однако, чем он ниже, тем лучше для предприятия.

Пример 1: расчет стоимости собственного капитала

Проведем оценку стоимости капитала на примере компании, не выпускающей акции и имеющей следующие показатели:

- Собственный капитал (резервный, уставный, добавочный, нераспределенной прибыли) – 12 млн. руб.

- Заемный капитал (кредиты, займы, инвестиции) – 6 млн. руб.

- Ставка по налогу – 20%.

- Доходность ЗК – 2,8 млн. руб.

- Доходность СК – 4,2 млн. руб. Проведена оценка методом рентабельности капитала.

Для расчета стоимости собственного капитала используем формулу :

Дск (Ск / (Ск + Зк) + Дзк (1 – СН) * (Зк / (Зк+Ск).

Получаем следующее арифметическое выражение:

4,2 млн. руб. * ((12 млн. руб. / (12 млн. руб. + 6 млн. руб.) + 2,8 млн. руб. * (1 – 0,2) * (6 млн. руб. / (12 млн. руб. + 6 млн. руб.)) = 4,2 млн. руб. * 0,67 млн. руб. + 2,24 млн. руб. * 0,33 млн. руб. = 2,814 + 0,7392 = 3,5532 млн. руб.

Таким образом, стоимость собственного капитала компании составила 3,5532 млн. рублей, что является отличным показателем доходности инвестиций.

Пример 2: вычисление стоимости СК

Проведем анализ стоимости капитала компании, выпускающей обыкновенные и привилегированные акции. Учитываем, что доходность собственного капитала определялась по модели CAPM. Для облегчения оценки, формулу для вычисления показателя раздробим на несколько составляющих.

- ОК (обыкновенные акции) – 14 млн. руб.;

- Зк (заемный капитал) – 9 млн. руб.;

- СН (налоговая ставка) – 20%;

- Па (привилегированные акции) – 3,2 млн. руб.;

- Доа (доходность обыкновенных акций) – 4,4 млн. руб.;

- ДЗк – доходность заемного капитала – 4,3 млн. руб;

- Дпа (доходность привилегированных акций) – 2,8 млн. руб.

Общая формула для определения исследуемого параметра имеет следующий вид:

((ОК / (ОК + Зк + Доа) * Да) + ((Па / (ОК + Зк + Па) * Дпа) + ((Зк / (ОК + Зк + Па) * (1 – СН) * Зк).

Раздробим выражение на три части, относящиеся к исследованию доходности:

- обыкновенных акций — (ОК / (ОК + Зк + Доа) * Да;

- привилегированных акций — (Па / (Ск + Зк + Па) * Дпа;

- заемного капитала — (Зк / (Ск + Зк + Па) * (1 – СН) * Зк.

После вычисления данных показателей останется лишь сложить их.

В первую очередь, найдем доходность обыкновенных акций компании:

(14 млн. руб. / (14 млн. руб. + 9 млн. руб. + 3,2 млн. руб.) * 4,4 млн. руб. = 2,3509 млн. руб.;

Далее оценим прибыльность привилегированных акций:

(3,2 млн. руб. / (14 млн. руб. + 9 млн. руб. + 3,2 млн. руб.) * 3,2 млн. руб. = 0,3907 млн. руб.

На следующем этапе найдем показатель доходности заемного капитала:

(9 млн. руб. / (14 млн. руб. + 9 млн. руб. + 3,2 млн. руб.) * (1 – 0,2) * 4,3 млн. руб. = 0,3435 * 3,44 = 1,1817 млн. руб.

Теперь сложим результаты и получим стоимость собственного капитала:

2,3509 млн. руб. + 0,3907 млн. руб. + 1,1817 млн. руб. = 3,9233 млн. руб.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Источник: finzz.ru

2. По имеющимся данным определите чистую прибыль отчетного года.

3. Согласно балансовой оценке, капитал компании имеет следующую структуру:

Уставный капитал 2 000 000 акций по 1 руб. Добавочный капитал…………………………………………………1 млн.руб. Нераспределенная прибыль…………………………………………30 млн.руб. Банковская долгосрочная ссуда………………………………..…….5 млн.руб. Облигационный заем…………………………………………………10 млн.руб.

Акции компании котируются на рынке, и цена одной акции равна 30 руб. Облигации компании котируются по 110% номинала. Рассчитайте доли элементов капитала, по балансовой и рыночной, оценкам.

| Наименование показателя | Балансовая стоимость | Рыночная стоимость | ||||

| АКТИВ | ||||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||

| Нематериальные активы | ||||||

| Результаты исследований и разработок | ||||||

| Нематериальные поисковые активы | ||||||

| Материальные поисковые активы | ||||||

| Основные средства | ||||||

| Доходные вложения в материальные ценности | ||||||

| Финансовые вложения | ||||||

| Отложенные налоговые активы | ||||||

| Прочие внеоборотные активы | ||||||

| Итого по разделу I | ||||||

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||

| Запасы | ||||||

| Налог на добавленную стоимость по приобретенным ценностям | ||||||

| Дебиторская задолженность | ||||||

| Финансовые вложения (за исключением денежных эквивалентов) | ||||||

| Денежные средства и денежные эквиваленты | ||||||

| Прочие оборотные активы | ||||||

| Итого по разделу II | ||||||

| БАЛАНС | ||||||

| ПАССИВ | ||||||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||||

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 2 000 000 * 1 = 2 000 000 | 2 000 000 * 30 = 60 000 000 | ||||

| Собственные акции, выкупленные у акционеров | ||||||

| Переоценка внеоборотных активов | ||||||

| Добавочный капитал (без переоценки) | 1 000 000 | 1 000 000 | ||||

| Резервный капитал | ||||||

| Собственный капитал | ||||||

| Нераспределенная прибыль (непокрытый убыток) | 30 000 000 | 30 000 000 | ||||

| Итого по разделу III | 33 000 000 | 91 000 000 | ||||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||

| Заемные средства | 5 000 000 | 5 000 000 | ||||

| Отложенные налоговые обязательства | ||||||

| Оценочные обязательства | ||||||

| Прочие обязательства | ||||||

| Итого по разделу IV | 5 000 000 | 5 000 000 | ||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||

| Заемные средства | 10 000 000 | 11 000 000 | ||||

| Кредиторская задолженность | ||||||

| Доходы будущих периодов | ||||||

| Оценочные обязательства | ||||||

| Прочие обязательства | ||||||

| Итого по разделу V | 10 000 000 | 11 000 000 | ||||

| БАЛАНС | 48 000 000 | 107 000 000 | ||||

Доля собственного капитала = (Балансовая стоимость собственного капитала / Капитал компании) * 100 % Доля собственного капитала = (33 000 000 рублей / 48 000 000 рублей) * 100% = 68,75 % Доля заемного капитала в балансовой оценке = (Балансовая стоимость обязательств / Капитал компании) * 100 % Доля заемного капитала в балансовой оценке = (15 000 000 рублей / 48 000 000 рублей) * 100 % = 31,25 % Доля собственного капитала по рыночной стоимости = (Рыночная стоимость собственного капитала / Рыночная стоимость капитала компании) * 100 % Доля собственного капитала по рыночной стоимости = (91 000 000 рублей / 107 000 000 рублей) * 100 % = 85,05 % Доля обязательств по рыночной цене = (Рыночная стоимость обязательств / Рыночная стоимость капитала компании) * 100 % Доля обязательств по рыночной цене = (16 000 000 рублей / 107 000 000 рублей) * 100 % = 14,95 %

Источник: studfile.net

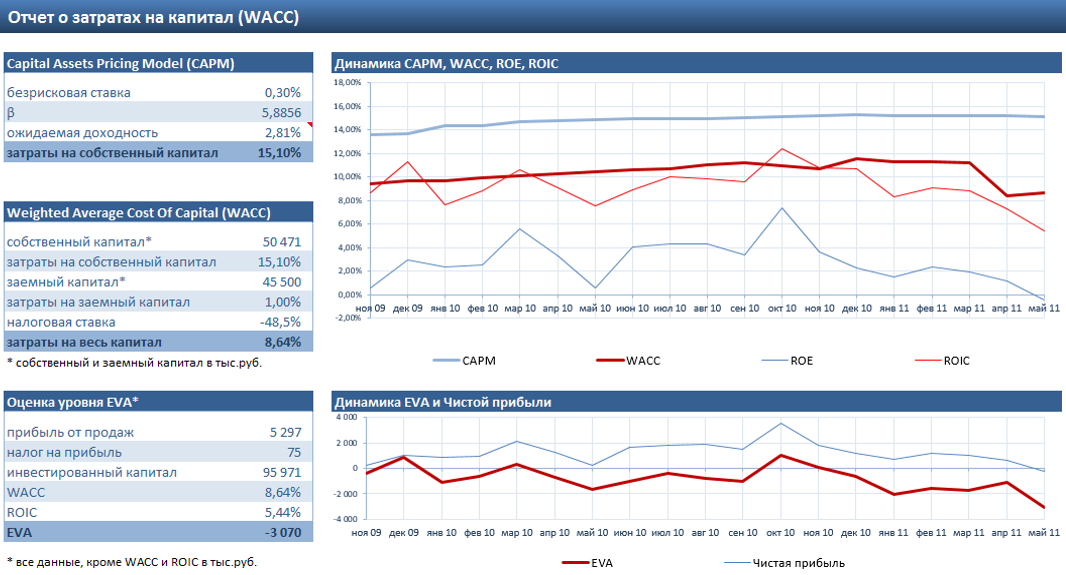

Сколько стоит собственный капитал компании

Показатель средневзвешенной стоимости капитала WACC (Weighted average cost of capital) используют при расчете экономической добавленной стоимости (EVA), чистого дисконтированного денежного потока, для оценки стоимости бизнеса, при составлении отчетности по МСФО. И это лишь малая часть задач, решение которых без WACC невозможно.

Формула средневзвешенной стоимости капитала:

WACC = (СК х СКК + (1 — t) х ЗК х СЗК) / (СК + ЗК)

где СК — собственный капитал компании, руб.;

СКК — стоимость собственного капитала, % в год;

ЗК — платный заемный капитал или процентные обязательства, руб.;

СЗК — стоимость (ставка) заемного капитала, % в год;

t — эффективная ставка налога на прибыль, % в год.

Проблем с расчетом WACC не было бы практически никаких, если бы не одно «но». Многие финансисты затрудняются дать однозначный ответ на вопрос: сколько стоит собственный капитал компании? Зачастую его стоимость приравнивают к желаемой акционерами доходности на вложенные ими средства. Другой вариант — принимают ее равной рентабельности собственного капитала (ROE).

А иногда и вовсе определяют на глазок, называя такой подход экспертной оценкой. Конечно, если допустимы серьезные погрешности в вычислениях, все эти методы имеют право на жизнь. И все же их нельзя назвать корректными, хотя бы потому, что не учитывается рыночная стоимость денег и риски бизнеса. Если же вы заинтересованы в том, чтобы максимально точно вычислить стоимость собственного капитала и как следствие корректно определить значение WACC, нужно взять на вооружение модель ценообразования долгосрочных активов (Capital assets pricing model, CAPM).

Думаете, это слишком сложно? Вовсе нет, сейчас подробно расскажем, как считать, где брать данные. И, главное, предоставим в ваше распоряжение готовую модель в Excel 2007, автоматически вычисляющую значение стоимости собственного капитала, коэффициент бета, WAСC, а заодно и экономическую добавленную стоимость (EVA).

Стоимость капитала по мерке САРМ (Capital assets pricing model)

Для расчета стоимости собственного капитала в соответствии с моделью ценообразования долгосрочных активов нужно воспользоваться такой формулой:

СКК = СДб + β*(СДр — СДб)

где (СДр — СДб) — премия за риск, % в год;

СДб — безрисковая ставка доходности, % в год;

СДр — рыночная доходность собственного капитала, % в гоД;

β — бета-коэффициент, характеризующий риск инвестиций в компанию, ед.

Теперь разберемся, где брать данные, которые можно подставить в формулу.

Премия за риск (разница между рыночной доходностью собственного капитала и безрисковой ставкой) — не что иное, как дополнительная плата акционерам за то, что они не продали свой бизнес и не инвестировали деньги, например, в безрисковые ценные бумаги. С безрисковой ставкой все просто — берем показатель дохода, который можно получить по государственным ценным бумагам с минимальной вероятностью дефолта. Например, по облигациям Банка России.

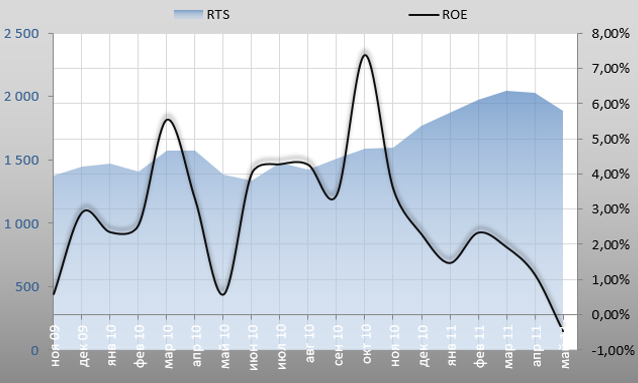

Несколько сложнее с определением рыночной доходности собственного капитала. За рубежом она определяется как средняя доходность акций на фондовом рынке. В России само это понятно (средняя доходность котирующихся акций), как, впрочем, и отечественный фондовый рынок, вещи достаточно неопределенные.

Поэтому нередко этот показатель приравнивают к средней рентабельности капитала (RОЕ) за весь обозримый период существования компании. Вычисляется он как отношение чистой прибыли к собственному капиталу. Причем под собственным капиталом понимается итог по третьему разделу баланса, увеличенный на суммы долгосрочных займов от собственников бизнеса.

Значение ROE при таком расчете может получиться меньше, чем средневзвешенная стоимость заемных средств компании. Такое вполне возможно и означает, что компания, по сути, работает не на собственников, а на банки. В такой ситуации в качестве ставки рыночной доходности разумнее использовать средний процент по банковским кредитам, которыми пользуется компания.

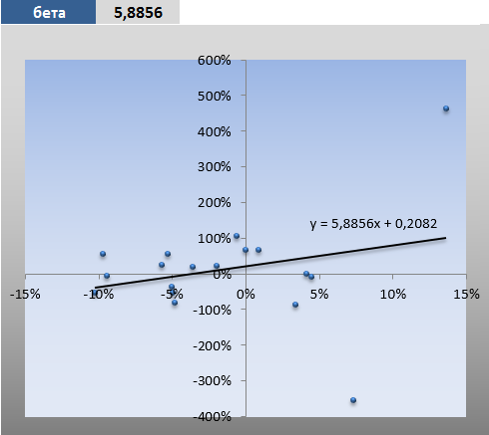

Бета-коэффициент характеризует рискованность инвестиций в компанию. Чем выше его значение, тем больше должна быть доходность оцениваемого бизнеса. Так, при бета-коэффициенте, равном 1,21, снижение доходности в среднем по рынку на 1 процент означает для компании падение ее капитализации на 1,21 процента.

На практике как раз с определением значения бета-коэффициента чаще всего и возникают проблемы. Мало того, что трудно понять, насколько быстрее или медленнее развивается бизнес по отношению к рынку. Но ведь это еще нужно и оцифровать. Самый простой случай, если акции компании котируются на отечественных фондовых площадках.

А еще лучше не просто котируются, а участвуют в индексной выборке РТС или ММВБ. Тогда достаточно собрать за определенный период данные о динамике изменения биржевого индекса и доходности бумаг оцениваемой компании, построить по ним точечный график, а затем добавить к нему линейный тренд вместе с уравнением вида Y = А х X + В. Коэффициент А и будет искомой бета. Что же делать остальным, частным компаниям? Они могут использовать тот же подход к определению бета-коэффициента, что и публичные. Построить график и линию тренда, но динамику рынка (индексы РТС или ММВБ) сопоставлять не с доходностью акций, а с рентабельностью собственного капитала.

Готовое решение

Расчет прироста рентабельности собственного капитала, биржевого индекса, построение графика и расчет бета-коэффициента без труда можно автоматизировать с помощью Excel. Но самостоятельно этого делать не придется. Мы предлагаем вам воспользоваться шаблоном-калькулятором, разработанным автором статьи (файл доступен подписчикам).

Кстати, в шаблоне определяется не только значение бета-коэффициента, но и рассчитывается стоимость собственного капитала, WACC и EVA.

В предлагаемой модели показателем динамики рынка служит индекс РТС. Он обновляется автоматически с сайта биржи при открытии файла (разумеется, на компьютере, с которого вы будете работать с файлом Excel, должен быть доступ в интернет). Автоматически загружаются и сведении о доходности облигаций Центробанка. Они нужны для определении безрисковой станки доходности.

Чтобы все обновления проходили без проблем, не забудьте сразу после открытия файла разрешить подключение к данным. Листы с данными по динамике индекса РТС и доходности облигаций править не нужно.

И все же некоторую исходную информацию придется вводить руками. Речь идет о данных из баланса и отчета о прибылях и убытках. Заполнять придется только один лист в книге Excel.

И несколько правил заполнения исходной таблицы. Под прибылью от продаж понимается операционная прибыль от основной деятельности или прибыль до вычета процентов и налогов (EBIT). Она берется из отчета о прибылях и убытках (прибыль от реализации) или как итоговый оборот по счетам 90 (дебетовый — убыток, кредитовый — прибыль). Собственный капитал — итоги третьего раздела баланса, все средства, инвестированные в компанию собственниками, акционерами, инвесторами, имеющими долевое участие. Сюда же прибавляются займы, полученные от собственников и отраженные в обязательствах.

К заемному капиталу относятся только процентные обязательства. Займы собственников, реклассифицированные ранее как собственный капитал, исключаются. Как и задолженность перед персоналом, текущая кредиторская и прочая беспроцентная задолженность. Наконец, в процентах по займам указываются средневзвешенные ставки по всем обязательствам, приведенные к месячным значениям.

Как только исходная информация будет внесена, нужно будет запустить обновление всех данных в файле (Данные — Обновить все). Ожидаемая доходность отражает среднемесячную рентабельность собственного капитала, которая определяется в сводной таблице.

Для расчета безрисковой ставки используется формула СРЗНАЧЕСЛИ. Дело в том, что ставки по облигациям могут меняться несколько раз в месяц. А значит, необходимо брать их среднее значение за определенный месяц.

Последнее поле в исходной таблице — бета-коэффициент. Его значение рассчитывается с помощью функции Excel НАКЛОН. Оно же отображается в уравнении на графике корреляций, где по вертикали отображены изменения ROE компании, по горизонтали — индекса РТС.

Далее рассчитана стоимость собственного капитала, средневзвешенные затраты на капитал компании (WACC), рентабельность инвестированного капитала (ROIC) и показатель EVA.

Все итоговые показатели на последний отчетный месяц сведены в отчете о затратах на капитал в трех таблицах. Первая отражает расчет собственного капитала. Вторая — средневзвешенной стоимости (затрат) на капитал. Третья — EVA. Для наглядности таблицы дополнены графиками, на которых отражаются рассчитанные показатели в динамике.

Источник: finalytics.pro