С 1 января 2023 года у каждой организации и ИП в России есть единый налоговый счет (ЕНС). Чтобы получать данные о состоянии счета и операциях по нему, налогоплательщики могут отправлять в инспекцию запросы на сверку. В Экстерне для этого появилось три новых формы:

| Справка о принадлежности сумм денежных средств, перечисленных в качестве ЕНП (КНД 1120502) | Подробная информация об операциях по единому счету за запрашиваемый период. В документе будут подробные данные о пополнениях счета и списаниях с него. Можно убедиться, что средства верно разнесены по обязательствам. |

| Справка о наличии по состоянию на дату формирования справки сальдо ЕНС налогоплательщика (КНД 1160082) | Данные об общем остатке на едином счете, а в случае отрицательного сальдо — подробная детализация задолженности по недоимкам, пеням и штрафам. |

| Акт сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, либо сумм денежных средств, перечисленных не в качестве ЕНП (КНД 1160070) | Подробная информация по каждому обязательству о суммах платежей, задолженностей или штрафов за запрашиваемый период, сальдо на начало и конец этого периода. В том числе — информация об обязательствах, которые не входят в ЕНП. |

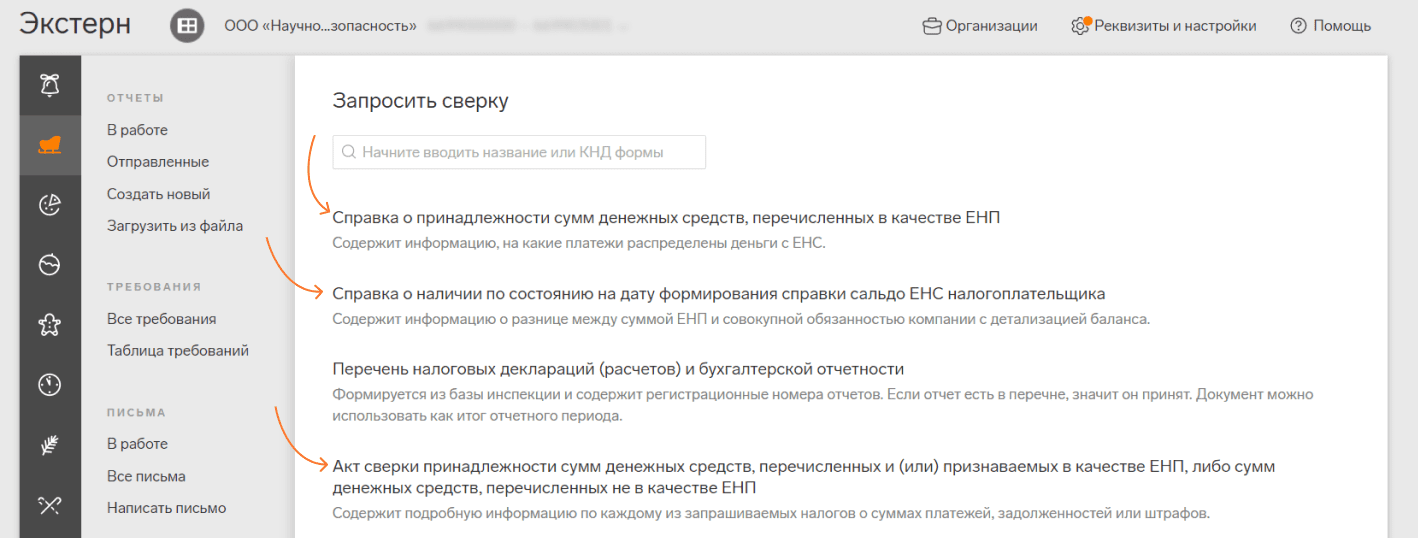

- зайдите во вкладку «ФНС» в Экстерне;

- в меню выберите пункт «Сверки» → «Запросить сверку»;

- найдите нужный вид запроса через строку поиска или кликните на него в списке.

Как ФНС доказывает необоснованную налоговую выгоду по НДС. Разбираем акт камеральной проверки

Также через Экстерн по-прежнему можно получить:

- справку об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов;

- перечень налоговых деклараций (расчетов) и бухгалтерской отчетности.

Ответ на любой запрос можно получить в формате RTF, XML или PDF. Формат XLSX теперь недоступен. Акт сверки по-прежнему можно запросить по перечню КБК.

Как и раньше, посмотреть отправленные запросы можно в списке документов в разделе сервиса «ФНС» → «Сверки» → «Все сверки». Если вы настроили уведомления на email или телефон, то получите сообщение, когда придет ответ из ФНС.

С января 2023 года ФНС больше не принимает следующие виды запросов:

- справку о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам;

- выписку операций по расчетам с бюджетом.

В списке сверок в Экстерне они показаны светло-серым цветом, ссылки на них не работают.

Источник: www.kontur-extern.ru

Как сверяться с ФНС в 2023 году

С 2023 года, из-за введения единого налогового счета (ЕНС), отменили привычные формы, с помощью которых налогоплательщики сверялись с налоговой. В статье расскажем, какие бланки ФНС утвердила для сверки с бюджетом с 2023 года, как проверить расчеты с бюджетом и состояние сальдо ЕНС.

Встречная налоговая проверка. Как не попасть на уловку ФНС? Бизнес и налоги.

Что вы узнаете

- Какие документы запрашивать в ФНС по единому налоговому счету

- Как получить справки или акт сверки

- Что делать, если не согласны с данными налоговой

Какие документы запрашивать в ФНС по единому налоговому счету

Чтобы проверить информацию по сальдо ЕНС, в любое время по своей инициативе вы можете запросить в ФНС 3 новых документа. Мы их перечислили в таблице.

Например, сначала вы запросили справку о сальдо ЕНС. Из справки следует, что сальдо положительное, но оно не сходится с данными вашего учета. Тогда для подробного анализа запрашивайте акт сверки.

- Остаток на ЕНС на начало периода.

- Поступления и списания (с указанием даты, суммы, КБК, КПП, ОКТМО, срока уплаты).

- Конечное сальдо ЕНС

- Сумма начисленного налога, пеней, штрафов и процентов.

- Поступление на ЕНС и распределение в уплату налога.

- Сумма задолженности и переплаты

Какие формы отменили с 2023 года

С 2023 года для сверки с бюджетом больше не применяются:

- выписка операций по расчетам с бюджетом (КНД 1166107);

- справка о состоянии расчетов (КНД 1160080).

Акт совместной сверки расчетов по налогам переименовали в акт сверки принадлежности сумм денежных средств и упростили структуру документа. Так, в «подвале» раздела 2 больше нет строк для указания причин разногласий и для отметок о том, устранены расхождения или нет.

Как получить справки или акт сверки

Запросить сверку можно:

- лично или через представителя по доверенности непосредственно в налоговой или в МФЦ, если у него есть полномочия принимать подобные запросы;

- через личный кабинет налогоплательщика на сайте ФНС;

- через бухгалтерскую программу, то есть по ТКС;

- по «Почте России» с уведомлением о вручении и описью вложения.

На каком бланке подавать запрос и в течение какого срока ждать ответ — подскажет наша таблица. Способ получения документа из ИФНС выбирается на стадии заполнения заявления.

Порядок проведения сверки расчетов

3 рабочих дня — если заявление о представлении документа подавали в электронной форме.

Пример заполнения заявления на справку о сальдо ЕНС

Вам не придется искать нужные бланки для запроса сверки и думать, как их заполнить, если решили заказать сверку в СБИС. Перейдите в «Отчетность/Налоговая/Сверка с бюджетом». В открывшемся окне выберите нужный пункт. Программа сама предложит указать необходимые данные.

Перечень документов для сверки с бюджетом в СБИС

Например, надо заказать справку о принадлежности сумм. Укажите период, выберите формат справки и проверьте получателя — должна быть указана инспекция, в которой ваша компания стоит на учете.

Запрос через СБИС справки о принадлежности сумм

- перечень представленной отчетности (КНД 1166108). Помогает контролировать полноту сдачи отчетности;

- справку об исполнении обязанности по уплате налогов (КНД 1120101). Пригодится, например, если получаете лицензию на продажу алкоголя или обращаетесь за кредитом.

Проводите сверку с налоговой через СБИС

Что делать, если не согласны с данными налоговой

При наличии разногласий (расхождений) с данными полученных справок запросите акт сверки, чтобы разобраться подробно.

Если не согласны с данными акта сверки, представьте в инспекцию свой вариант акта с правильными показателями. Укажите свои суммы в графе 3 разделов I и II акта только по тем строкам, где указаны неверные данные со стороны налоговой.

Раздел I акта сверки предназначен для сумм, перечисленных и признаваемых в качестве ЕНП, раздел II — для сумм, которые перечислены не в качестве ЕНП.

Чтобы налоговая быстрее разобралась в ситуации, можете приложить:

- обращение в свободной форме с соответствующими пояснениями;

- подтверждающие документы. Например, платежный документ, если не учтен авансовый налоговый платеж, или доказательство сдачи уточненной декларации.

Как сообщить в налоговую о своем несогласии с данными

Чтобы разобраться с расхождениями, обращайтесь в налоговую лично или через представителя, через бухгалтерскую программу, личный кабинет на сайте ФНС или по почте.

В программе СБИС можно отправлять в налоговую неформализованные обращения, поясняющие документы. Вы видите статус отправки и точно знаете, когда инспекторы получили ваше сообщение. Весь документооборот с налоговой — в одной программе.

Как проверить, что налоговая исправила данные

ФНС рассмотрит ваше обращение о наличии разногласий и предоставит вам ответ в течение 30 календарных дней.

Если налоговая примет ваши доводы, важно через 2 недели повторно провести сверку, чтобы убедиться в корректности данных на ЕНС. В СБИС удобно настроить автосверку — тогда программа сама сверится с налоговой и предупредит вас о расхождениях, если таковые есть. Регулярная сверка (минимум один раз в квартал) убережет от неожиданных претензий контролеров и доначислений.

Попробуйте Суперсверку СБИС

Источник: sbis.ru

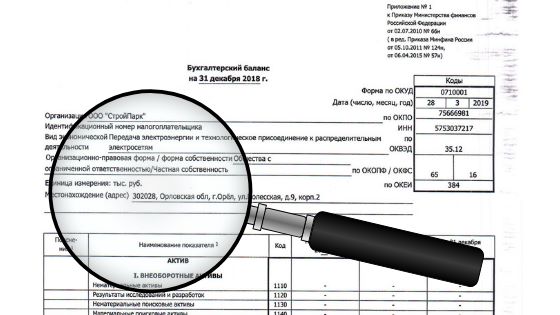

Налоговая проверит балансы на достоверность

Теперь инспекторы проконтролируют вместе с налоговой ещё и бухгалтерскую отчётность (письмо ФНС от 31.07.2019 № БА-4-1/15052). Проверкам подлежат отчётности за 2019 год.

Прежде фискалы занимались тщательными проверками налоговой отчётности по контрольным соотношениям, а бухгалтерская лишь анализировалась по большей части по расхождениям с налоговыми декларациями. К примеру, сравнивалась прибыль в отчётах о финансовых итогах, а также в декларациях по налогу на прибыль и НДС.

Теперь понадобилось утверждение специальных контрольных соотношений для бухгалтерских отчётов в связи с новыми поправками в законодательстве о новых правилах сдачи отчётности. С 2020 года отчитываться перед Росстатом больше не нужно – компаниям достаточно сдать бухотчётность только в налоговую (ФЗ № 444). Именно поэтому ФНС решила проверять документы на достоверность: так инспекторы изучат правильность подсчёта бухгалтером итоговых строк в отчётности, о потом будут сверять цифры с указанными в налоговых декларациях. Отчётность в электронном виде станет обязательной для всех, отчитаться на бумаге за 2019 год смогут только малые предприятия.

- баланс

- бухгалтерский учёт

- ФНС

Источник: nulevoybalans.ru