Большинство организаций начинают свое существование с принятия решения соучредителями о создании и формировании уставного капитала. В первую очередь заключается учредительный договор, затем разрабатывается устав и накапливается уставный капитал (УК), который является стоимостной оценкой взносов всех участников учреждения.

Всю бухгалтерскую информацию, отражающую операции по взаиморасчетам с учредителями предприятия, следует относить на счет 75 — расчеты с учредителями (Приказ № 94н от 31.10.2000).

На 75 счете аккумулируются все данные о производимых взаиморасчетах с акционерами учреждения. На нем отражается и величина долей в уставном капитале по каждому из организаторов, и сумма дивидендов, которая подлежит выплате тому или иному основателю.

Кредитовое сальдо показывает сумму задолженности предприятия перед соучредителями на начало или конец отчетного периода, оборот по КТ — поступление взносов и начисление дивидендов. Оборот по дебету демонстрирует произошедший прирост уставного капитала в соответствии с суммами взносов, а также перечисление участникам дивидендов.

Отражение расчетов с учредителем в отчетных формах 1С: БГУ 8

Аналитика ведется по каждому конкретному соучредителю. Исключением являются собственники акций на предъявителя в акционерных обществах.

Предприятие также может открывать и вести субсчета по 75 счету:

- 75.1 «Расчеты по вкладам в УК» — для отражения взаиморасчетов с участниками по вкладам в уставный (складочный) капитал;

- 75.2 «Расчеты по выплате доходов» — для бухучета перечислений дивидендов (доходов) соучредителям.

Как учитываются вклады

Представим основные бухгалтерские записи, отражающие бухучет вкладов, в таблице:

| Дт 75.1 Кт 80 | Принята величина УК и задолженность участников по оплате вкладов на момент госрегистрации учреждения |

| Дт 50, 51 Кт 75.1 | Внесен вклад в виде наличных (безналичных) денежных средств |

| Дт 08, 10, 41, 58 Кт 75.1 | Внесен вклад в виде материальных ценностей |

Учредители также вправе оказывать независимую финансовую помощь организации, которая в бухгалтерии отображается так:

Выплата доходов соучредителям фиксируется следующими бухгалтерскими записями:

- Дт 84 Кт 75.2 — начисление доходности участникам организации;

- Дт 75.2 Кт 68 — удержание налоговых взносов;

- Дт 75.2 Кт 50, 51 — доход выплачен через кассу, перечислен на расчетный счет участника.

Отражение взаиморасчетов с учредителями в бухгалтерском балансе

Сч. 75 — это активно-пассивный счет Единого плана счетов, то есть по нему может возникнуть как дебиторская, так и кредиторская задолженность. Отражение задолженности по Дт и Кт в отчетности и бухгалтерском балансе зависит от вида выплат. Если основатели должны перечислить взносы в УК, то формируется задолженность по дебету. В том случае, когда учреждение задолжало участникам выплату дохода (дивидендов), то образуется задолженность по Кт.

Бухучёт для не совсем бухгалтеров с начала и до баланса за 13 минут

На основании Приказа Минфина РФ № 66н, расчеты с учредителями в балансе отражаются следующим образом:

Бухгалтерские счета для расчетов с учредителями

Для любого вида расчетов с учредителем в соответствии с инструкцией 94н используется счет 75 «Расчеты с учредителями».

Аналитический учет по счету 75 должен быть организован по каждому учредителю. Исключение составляют расчеты с акционерами — собственниками акций на предъявителя в АО.

В соответствии с инструкцией 94н, к счету 75 открываются субсчета:

- 75-1 «Расчеты по вкладам в уставный (складочный) капитал»;

- 75-2 «Расчеты по выплате доходов (дивидендов)».

Учет расчетов с учредителями (проводки)

Вклады в уставный капитал деньгами: до регистрации юрлица, т. е. до внесения записи в ЕГРЮЛ, проводки делать не надо. После регистрации открываются счета 75 и 80 «Уставный капитал» для каждого учредителя и делаются проводки:

- Дт 75-1 Кт 80 — отражен долг участника по вкладу в УК в сумме, согласно Уставу;

- Дт 51, 50 Кт 75-1 — отражено поступление денег от участников в оплату УК.

В целях налога на прибыль полученные деньги не включаются в доход, в соответствии с пп. 3 п. 1 ст. 251 НК РФ на общей системе и пп. 1 п. 1.1 ст. 346.15 для УСНО.

НДС с поступлений в УК также не начисляется.

УК может быть внесен в иностранной валюте, в связи с чем возникает курсовая разница, которая подлежит учету в составе добавочного капитала на сч. 83 следующими проводками: Дт 75-1 Кт 83 — отражена положительная курсовая разница.

Внесение вклада в УК имуществом осуществляется по ОС-1 для основных средств, актов М-15 или иных для МПЗ. Если участником является организация, в акте должна быть следующая информация:

- стоимость имущества по данным налогового учета. Для ОС это остаточная стоимость, для иного имущества — затраты на его приобретение. Для самортизированных ОС и МПЗ, ранее списанных в расходы, стоимость указывается нулевая;

- НДС, восстановленный по имуществу;

- срок эксплуатации имущества участником для ОС.

Если участник физлицо, возможно указать в акте его затраты на приобретение имущества и приложить подтверждающие документы (Письмо Минфина от 02.11.2016 № 03-04-05/64313).

- Дт 75-1 Кт 80 — отражен долг участника по вкладу в УК;

- Дт 08, 10, 43 Кт 75-1 — отражено получение имущества в оплату УК по стоимости, указанной в решении участников;

- Дт 19 Кт 83 — учтен НДС, восстановленный вкладчиком;

- Дт 68 Кт 19 — НДС принят к вычету.

Для налога на прибыль доходов не возникнет. Имущество учитывается по стоимости из акта, если вкладчиком была организация. Если имущество внесло физлицо, необходима его оценка независимым оценщиком (Письмо от 02.11.2016 № 03-04-05/64313).

В целях налогового учета стоимость такого имущества принимается как меньшая величина из затрат на приобретение из акта учредителя-физлица или рыночная стоимость из отчета оценщика. Полученные МПЗ учитываются в расходах в общем порядке, амортизация по ОС начисляется, исходя из оставшегося срока использования у прежнего собственника. Срок полезного использования по ОС, полученным от физлица, не уменьшается.

Увеличение УК отражается проводками:

- Дт 75-1 Кт 80 — на сумму допвклада;

- Дт 84 Кт 80 — УК увеличен за счет нераспределенной прибыли.

Начисление и выплата дивидендов

Основанием для отражения начисленных дивидендов в бухучете является решение общего собрания участников или единственного участника о распределении прибыли и выплате дивидендов.

На дату решения отражается:

- Дт 84 Кт 75-2 — начисление дивидендов участнику.

На дату выплаты:

- Дт 75-2 Кт 51, 50 — выплачены участнику дивиденды;

- Дт 75-2 Кт 68 — удержан налог на прибыль (НДФЛ) с дивидендов;

- Дт 68 Кт 51 — налог на прибыль или НДФЛ перечислены в бюджет.

Расчеты с учредителями в балансе

В бухгалтерском балансе расчеты с учредителями могут отражаться в составе дебиторской или кредиторской задолженности, так как счет 75 является активно-пассивным. Поэтому задолженность учредителя по взносу в УК будет формировать дебиторскую задолженность, а долг по выплате дивидендов — кредиторскую.

Также следует учитывать при формировании баланса, что при принятии решении о начислении дивидендов показатель «Нераспределенная прибыль» следует отражать за вычетом начисленных, но еще не выплаченных дивидендов за год. Если же было принято решение о выплате промежуточных дивидендов, они отражаются в балансе в разд. III обособленно (в круглых скобках) (Письмо от 19.12.2006 № 07-05-06/302).

Общие вопросы учета денежных средств и расчетных операций мы рассматривали в нашей консультации. В этом материале подробнее остановимся на бухгалтерском учете расчетов с учредителями.

Счет 75 «Расчеты с учредителями»

Для ведения бухгалтерского учета расчетов с учредителями и акционерами предназначен счет 75 «Расчеты с учредителями» (Приказ Минфина от 31.10.2000 № 94н).

В соответствии с Планом счетов бухгалтерского учета и Инструкцией по его применению на этом счете обобщается информация о всех видах расчетов с учредителями (участниками) организации (акционерами акционерного общества, участниками полного товарищества, членами кооператива и т.п.):

- по вкладам в уставный (складочный) капитал организации;

- по выплате доходов (дивидендов) и др.

Предполагается открытие субсчетов к счету расчетов с учредителями:

- 75-1 «Расчеты по вкладам в уставный (складочный) капитал»;

- 75-2 «Расчеты по выплате доходов» и др.

Так, к примеру, сумма задолженности по оплате акций при создании акционерного общества или величина уставного капитала, зафиксированная в учредительных документах создаваемого общества с ограниченной ответственностью, отражается бухгалтерской записью:

Дебет счета 75-1 – Кредит счета 80 «Уставный капитал»

При фактическом поступлении вкладов дебетуются счета учета вносимого имущества, а кредитуется счет 75:

Дебет счетов 08 «Вложения во внеоборотные активы», 10 «Материалы», 51 «Расчетные счета» и др. – Кредит счета 75-1

Внесение вкладов в уставный капитал следует отличать от внесения дополнительных средств участниками, к примеру, на пополнение оборотных средств.

Так, денежные средства, поступившие как финансовая помощь учредителя, в бухгалтерском учете организации будут отражены так:

Дебет счетов 50 «Касса», 51, 52 «Валютные счета» и др. – Кредит счета 91 «Прочие доходы и расходы»

Учет расчетов с учредителями по выплате доходов

Представим основные бухгалтерские записи, связанные с выплатой доходов участникам.

Начисление доходов от участия в организации учитывается в бухучете так:

Дебет счета 84 «Нераспределенная прибыль» — Кредит счета 75-2

Сумма удерживаемого НДФЛ или налога на прибыль из начисленного участникам дохода отражается бухгалтерской записью:

Дебет счета 75-2 – Кредит счета 68 «Расчеты по налогам и сборам»

Выплата доходов участникам будет отражена проводками:

Дебет счета 75-2 – Кредит счетов 51, 52 и др.

Аналитический учет расчетов с учредителями

Инструкцией по применению Плана счетов предусматривается, что аналитический учет на счете 75 «Расчеты с учредителями» ведется по каждому учредителю (участнику), за исключением учета расчетов с акционерами — собственниками акций на предъявителя в акционерных обществах.

Расчеты с учредителями в балансе

Ответ на вопрос, «Расчеты с учредителями – актив или пассив?» зависит от типа задолженности по счету 75. Ведь счет 75 – активно-пассивный. Это допускает наличие задолженности как по дебету данного счета, так и по кредиту. Так, к примеру, задолженность учредителей по взносам в уставный капитал отражается по дебету счета 75, а задолженность организации по выплате дохода участникам – по кредиту счета 75. Соответственно, в первом случае дебетовое сальдо счета 75 в бухгалтерском балансе будет отражено в активе по строке 1230 «Дебиторская задолженность», а во втором, кредитовый остаток счета 75, – в пассиве по строке 1520 «Кредиторская задолженность» (Приказ Минфина от 02.07.2010 № 66н).

Похожие записи:

- Взыскание задолженности удаленная работа

- Как можно получить сертификат медсестры

- Нормы шума в многоквартирном жилом доме

- Права гражданского мужа на недвижимость

Похожие посты:

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее…

При появлении на свет нового гражданина возникает много обязанностей родителей по оформлению документов. Первым из…

Источник: nasledstvo2.ru

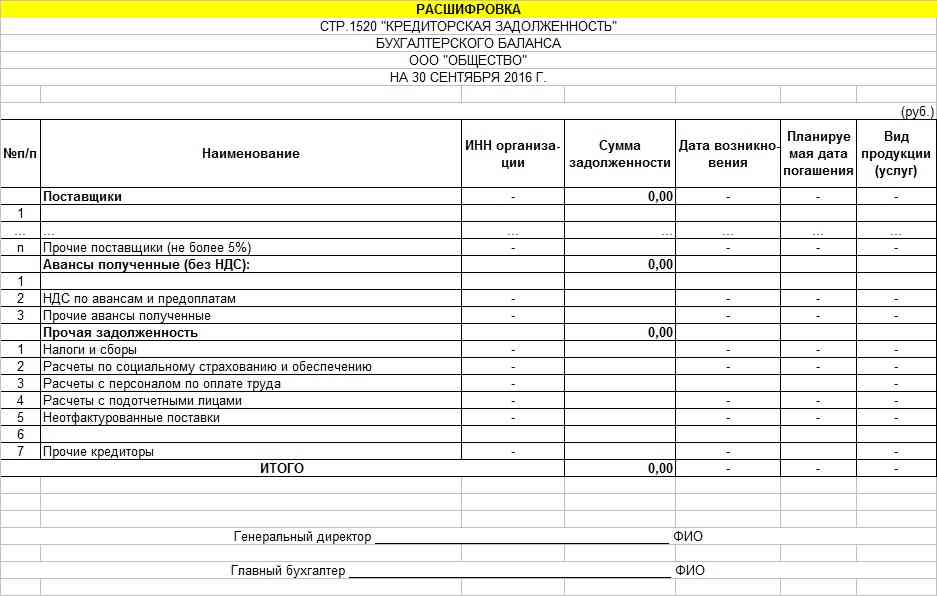

Из чего складывается 1520 строка баланса

Среди множества документов, касающихся денежных операция предприятия, особое место занимает бухгалтерский баланс. Среди составляющих этого документа важное место занимает строка баланса 1520.

В бухгалтерии строка баланса под номером «1520» расшифровывается как «кредиторская задолженность». Она состоит из данных по кредитам, которые компания задолжала финансовым образованиям. Важно учесть, что в указанной строке баланса указываются только данные кредиторской задолженности, которая сформировалась за последние 12 месяцев. Если срок погашения долга превышает термин 12 месяцев, то данные вносят в другую часть бухгалтерского баланса – строку 1450, которая именуется как «Прочие обязательства». Как уже выяснилось, сведения по кредиторским долгам вмещает строка баланса 1520, из чего складывается эта часть документа – это уже сложнее.

Из каких компонентов состоит

Ведомость заполняется в период составления бухгалтерского отчета за год, что зачастую приходиться на ноябрь-декабрь месяц каждого года. Строка баланса 1520 состоит из 9 кредитовых сальдо по разным счетам. Каждый из этих счетов имеет порядковый номер:

1. 60 – финансовые расчеты с поставщиками и подрядчиками. Они указаны как «Поставщики». В документа нужно указать название компаний-поставщиков, которые предоставляли кредит в последние 12 месяцев.

2. 62 – расчеты с потребителями и заказчиками. Здесь также указываются имена организаций.

3. 68 – налоги и сборы.

4. 69 – финансовые расчеты по соцстрахованию и обеспечению. Указываются в части взносов на обязательное социальное страхование, которые необходимо уплатить во внебюджетные фонды.

5. 70 – выплаты персоналу (оплата труда работникам предприятия). Сюда входят выплаты (зарплата, премиальные, пособий), которые работники еще не получили, но они уже в числе начисленных.

6. 71 – расчеты с подотчетными лицами.

7. 73 – расчеты с сотрудниками (персоналом) по иным операциям.

8. 75 – расчеты с учредителями организации.

9. 76 – расчеты с дебиторами и кредиторами.

Полезное: Где получить выписку из финансового лицевого счета

Часть документа, где указываются налоги и сборы, может состоять из нескольких пунктов. В их числе налоги на прибыль организации от предпринимательской деятельности, НДС, НДФЛ, налог на имущество.

При наличии данных, строка 1520 может быть дополнена информацией по уплате фирмой транспортного и земельного налогов, информацией о погашении пеней и штрафов, которые были назначены налогоплательщику.

По каждому отдельному счету должен быть указан целый ряд данных: ИНН организации, сумма задолженности, дата появления этой задолженности и предполагаемая дата погашения долга. В завершение обязательно нужно указать вид продукции и услуг, за приобретение или получение которых фирма должна деньги. При составлении отчетности стоит обратить внимание на то, что если на счетах 62 и 76 числятся полученная компанией предоплата товаров и услуг с учетом НДС. Это значит, что начисленный с этой суммы налог к уплате уменьшает сальдо по кредиту.

Нюансы заполнения раздела

Как и любой финансовый документ, строка баланса по кредитной задолженности не может быть неточной. Даже нюансы, возникающие при заполнении формы, имеют точную формулировку. К таким относят:

Полезное: Какой код ОКВЭД выбрать на оптовую торговлю продуктами питания

• Суммы в иностранной валюте. При наличии в данных по кредитному долгу сумм, указанных в иностранной валюте, они обязательно должны быть переведены в национальную валюту (рубли) по курсу на момент заполнения отчетности. То есть курс, по которому евро или доллары (к примеру) были переведены в рубли, обязан соответствовать дате, указанной в конце документа. Учитывается только официальный курс валют.

• Порядок оформления документации производиться в особом порядке, если задолженность возникла в результате коммерческого кредита или сформировалась по товарообменной сделке.

• В строке, обозначающей кредитной задолженностью, согласно законодательству, руководством предприятия указываются только те данные, которые считаются существенными.

• Строка 60, где указываются суммы задолженностей перед поставщиками и подрядчиками, имеет наибольший вес в документе. Сюда входит не только кредит счета, но и дебет счетов по учету материально-производственных запасов, капитальных вложений и затрат. Таковыми в бухгалтерии считаются счет 07 «Оборудование к установке», счет 08 «Вложение во внеоборотные активы», счет 10 «Материалы». Также это раздел зачастую дополняют другими счетами – 15 «Заготовление и покупка материал. Ценностей», 41 «Товары».

Полезное: Кто является плательщиком НДС по закону

Решение организации вопроса, являются ли данные существенными, зависит от конкретных моментов: оценка и характер показателя, конкретные обстоятельства возникновения. Согласно тому же законодательству, при формировании бухгалтерского баланса, существенность указанных данных определяется комплексом качественных и количественных факторов.

Каждый бухгалтер, который занимается финансовыми делами компании, обязан знать состав и особенности заполнения баланса. Не знать, из чего складывается 1520-я строка баланса, может только не уважающий себя финансист. Весь бухгалтерский баланс является официальным документом, в него необходимо вносить только подлинные данные. Сокрытие кредитной задолженности или умышленное внесение в документ неправильных сведений грозит руководству фирмы криминальной ответственностью.

Источник: ipprofi.ru

Для чего применяется счет 75 Расчеты с учредителями – субсчета, дебет и кредит, типовые бухгалтерские проводки

В Плане предусмотрен счет 75, который называется Расчеты с учредителями. Исходя из названия, говорящего само за себя, понятно, что применяется он для бухгалтерского учета взаиморасчетов с участниками общества.

Первые проводки по счету отражаются по факту формирования уставного капитала (фонда), в дальнейшей он также используется для выплаты дивидендов, отражения дополнительных вкладов и погашения долей учредителей.

Что учитывается?

Счет 75 применяется для учета:

- взносов в уставный капитал общества (акционерного или с ограниченной ответственностью);

- дивидендов (распределения доходов).

Активный или пассивный?

Счет 75 является активно-пассивным, на нем одновременно могут учитываться как активы, так и пассивы организации.

При этом сальдо может быть как дебетовым, так и кредитовым.

Сч.75 может вести себя как активный, тогда ему будут характерны свойства активных счетов, также он может вести себя как пассивный.

Характеристика – что показывается дебет и кредит, субсчета

По дебету счета 75 показывается стоимость взносов, которые учредители должны внести в качестве своей доли в уставный капитал. Также по дебету отражается выплата дивидендов.

По кредиту счета 75 показывается стоимость вкладов, вносимых участниками общества в УК. Кроме того, по кредиту учитывается также начисление дивидендов в пользу учредителей.

В соответствии с инструкцией к бухгалтерскому сч.75, на нем могут быть открыты следующие субсчета:

- 01 – расчеты по вкладам в УК: на нем, соответственно ведется учет задолженности по вклада и вносимые суммы в УК;

- 02 – расчеты по выплате доходов: показываются взаиморасчеты между организацией и учредителями по дивидендам – начисление и выплата;

- 03 – прочие взаиморасчеты, которые не отражаются по 01 и 02 субсчету.

Организация вправе вести по сч.75 аналитический учет.

Удобно вести аналитику в разрезе каждого учредителя, это позволит отслеживать оплату долей каждым из участников, начисление и выплату им дивидендов в зависимости от размера их долей в уставном капитале.

Бухгалтерский учет

75 счет бухучета предназначен для учета вкладов в уставный капитал и для учета распределения дохода. Вклады отражаются по 01 субсчету, дивиденды по 02 субсчету.

Бухгалтерский учет взносов долей в УК включает в себя выполнение проводок по отражению задолженности учредителей по вкладам и по их оплате – по дебету субсчета 75.01 показывается задолженность по взносам (суммы вкладов, которые учредители должны внести в уставный капитал), по кредиту субсчета 75.01 показывается оплата взносов (внесение стоимости долей в денежном или имущественном виде):

- Дт 75.01 Кт 80 – отражена задолженность по вкладам в УК;

- Дт 50, 51, 52, 55 (10, 08, 15, 20, 41) Кт 75.01 – отражена оплата взносов.

Кроме того, по дебету субсчета 75.01 отражаются дополнительные вклады участников в УК при его увеличении: проводка Дт 75.01 Кт 80 – увеличение УК за счет дополнительных взносов.

Бухгалтерский учет дивидендов проводится по субсчету 75.02: по дебету показывается выплата дивидендов, по кредиту – их начисление:

- Дт 75.02 Кт 84 – начисление дивидендов учредителям в соответствии с полученной нераспределенной прибылью;

- Дт 75.2 Кт 83 – распределение добавочного капитала общества между участниками;

- Дт 50, 51, 52 Кт 75.02 – выплата дивидендов.

Примеры проводок

Ниже в таблице приведены основные проводки, которые совершаются по дебету и кредиту счета 75 в процессе деятельности организации:

По дебету 75 счета:

Сформирован уставный капитал общества (долг учредителей перед организацией по взносам в УК)

Увеличение уставного капитала за счет добавочных взносов участников

Выплата дохода деньгами (наличные, безналичные, валюта)

Удержание налогов с дивидендов

Списание задолженности по начисленному доходу в связи с истечением срока давности

По кредиту 75 счета:

Взнос в уставный капитал через кассу наличными

Внесение доли на расчетный счет

Вклад в иностранной валюте

Имущественный взнос в виде материалов

В УК внесены основные средства (оборудование, движимое, недвижимое имущество)

Принятие оплаты доли в виде ОС к учету

Внесение доли в виде товаров

Уменьшение уставного капитала за счет возврата доли участнику

Начисление дохода за счет нераспределенной прибыли

Распределение добавочного капитала

Выводы

Счет 75 предназначен для отражения взаиморасчетов между организацией и учредителями.

Для удобства счет разделяется минимум на два субсчета: первый позволяет отражать данные по вкладам и их оплате, второй – для распределения дохода (начисление и выплата).

По дебету сч.75 показывается выплаченный доход учредителям и задолженность по взносам в УК, по кредиту – начисленный доход и оплаченные взносы.

Источник: praktibuh.ru