Как известно, к концу марта 2017 года Росстат и налоговый орган должны получить годовую отчетность предприятия, которая обязательно включает бухгалтерский баланс. Значит, самое время воспользоваться формулой расчета чистых активов по балансу 2016 года. Тем более она установлена законодательством.

Что называют чистыми активами

Успешное ведение хозяйственной и предпринимательской деятельности неосуществимо без анализа ее ключевых финансовых характеристик. Одной из основных величин среди них выступает значение чистых активов организации.

В общем виде величиной чистых активов называют разницу между стоимостью всех активов фирмы и суммой всех ее задолженностей и обязательств.

Обратите внимание, что расчет чистых активов выполняют:

- в неотъемлемом порядке ежегодно и отображают в годовом отчете;

- при необходимости получить данные о текущем экономическом состоянии фирмы, выдать дивиденды либо стоимость доли участия в бизнесе.

Место чистых активов предприятия в балансе

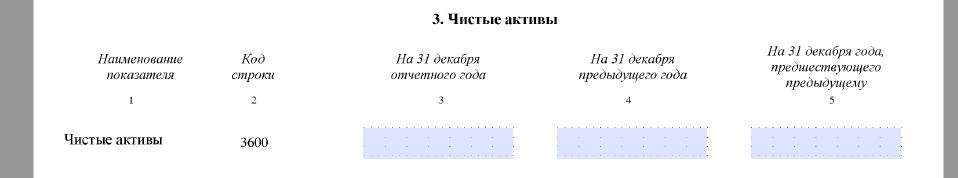

Чтобы увидеть, где в балансе чистые активы, нужно заглянуть в одноимённый Раздел 3 Отчета об изменениях капитала. Выглядит он следующим образом:

Чистые активы. Как опубликовать сообщение о чистых активах в Федресурсе 18+

Как видно, чистые активы в балансе это – особый отдельный показатель. Согласно приказу Минфина от 02.07.2010 № 66н код строки чистых активов в балансе – 3600.

Как рассчитать чистые активы по балансу

Чтобы понять, как рассчитать чистые активы по балансу, пример должного подхода отражен в приказе Министерства финансов РФ под номером 84н 2014 года. В нем приведена правильная процедура их расчета.

Она подходит для организаций большинства форм собственности:

- ЗАО и ПАО;

- ООО;

- ГУПов и МУПов;

- Кооперативов;

- хозяйственных партнерств.

Как прописано в приказе, чтобы посчитать чистые активы по балансу нужно отнять из стоимости активов стоимость пассивов. Для этого применяют следующую формулу расчета чистых активов по балансу:

ЧА – чистые активы;

АК – активы (оборотные + внеоборотные);

Зуч – задолженность учредителей перед компанией по оплате своих долей в УК;

Звак – долговые обязательства по выкупу своих акций;

О – имеющиеся обязательства (с длинным и коротким сроком исполнения);

Дб – доходы, которые планируется получить (помощь от государства, бесплатное получения имущества).

Как оформить расчет

Следует учитывать тот факт, что одного расчета чистых активов по формуле недостаточно. Нужно оформить этот факт. Между тем утвержденная законом форма документа для этих целей на данный момент отсутствует. Поэтому фирмы обязаны разработать собственный бланк и принять его в виде дополнения к учетной политике.

Однако раньше действовал приказ Минфина № 10н и ФКЦБ РФ № 03-6/пз от 29 января 2003 года с аналогичным бланком для акционерных обществ. Хотя сейчас он и утратил силу, любое предприятие может использовать его в качестве ориентира при разработке собственной формы.

Как считать чистые активы по балансу

Для получения необходимой информации можно использовать не только формулу чистых активов, но и сделать их расчет построчно, когда баланс уже свёрстан.

Вот, как посчитать чистые активы по строкам баланса:

| Вариант 2 | Строка 1600 – (Строка 1400 + Строка 1500) + Строка 1530 – Строка 1170 (долги участников по вкладам в УК) |

Анализ результата

Очевидно, что после подсчета стоимости чистых активов желательно получить положительный итог. Отрицательные чистые активы будут говорить о том, что:

- компания не приносит прибыли;

- с большой вероятностью в недалекой перспективе может стать банкротом.

Исключением выступает лишь не очень давно открытая компания, так как за период ее существования вложенные ресурсы еще не успели себя окупить по понятным обстоятельствам.

Так что после того, как посчитать чистые активы по строкам баланса, можно говорить об экономическом состоянии предприятия.

Заметим, что при расчете и оценке чистых активов предприятия в балансе значительное место занимает уставный капитал организации (см. таблицу).

| 1 | Сумма чистых активов организации больше УК | Это указывает на хорошее благосостояние организации |

| 2 | Чистые активы меньше УК | Предприятие убыточно |

Подчеркнем: ситуация № 2 приемлема лишь для первого года работы фирмы. Если по истечении времени ситуация не меняется в позитивную сторону, руководство должно уменьшить объем УК вплоть до величины чистых активов.

Следует рассмотреть вопрос о закрытии бизнеса, если размер чистых активов равен наименьшим показателям, определенным законодательством, либо меньше их.

Вывод

По общему правилу чистые активы – это в балансе одна из основных характеристик, которая указывает на экономическую состоятельность компании. Чем они больше, тем эффективнее предприятие, и оно интереснее для вложений.

Лишь организация со значительными показателями чистых активов способна гарантировать интересы ее заимодавцев, инвесторов. Поэтому следует весьма основательно подходить к оценке стоимости чистых активов.

Источник: buhguru.com

Как посчитать чистые активы предприятия?

Чистые активы (ЧА) — это реальная стоимость всего имущества компании, основных фондов и денежных средств. В более простом выражении представляют собой остаточную сумму собственных активов, не обременённых обязательствами.

Показатель исчисляется каждый год предприятиями всех организационно-правовых форм. ЧА рассчитываются при организации, ведении бизнеса и являются главным критерием финансового благополучия, состоятельности, степени риска разорения фирмы.

Порядок и примеры расчёта

Порядок расчета величины утверждён правовыми документами и инструкциями. Вычисление делается ежеквартально и ежегодно на отчётную дату с занесением полученных итогов в соответствующие документы.

При расчётах используются:

- Внеоборотные средства — это основные и нематериальные фонды, долгосрочные финансовые вложения.

- Оборотные активы — это денежные средства, счета дебиторов, ценные бумаги, производственные, товарные запасы и пр.

При сложении активов исключаются затраты компании на приобретение у совладельцев бизнеса собственных акций и задолженность участников по вложениям в уставный фонд.

К пассивам, участвующим в расчете, относятся:

- задолженность перед совладельцами по выплате дивидендов;

- целевые финансирования и поступления;

- прочие долгосрочные обязательства, включая отложенные налоговые платежи;

- кредиты, займы и др.

При сложении пассивов не учитываются доходы будущих периодов. Причём только те, которые признаны компанией в связи с получением безвозмездного имущества либо помощи от государства.

Формула имеет следующий вид:

ЧА = (А – ЗУ – ЗВА) – (П – ДБП), где:

- ЧА – чистые активы;

- А – активы;

- ЗУ – задолженность участников бизнеса по вкладам в уставный фонд;

- ЗВА – затраты на приобретение собственных акций компании у совладельцев;

- П – пассивы;

- ДБП – доходы будущих периодов.

Суммы для вычисления берутся из бухгалтерского баланса предприятия, где пассивы учитываются в строках 1400 и 1500, активы – в строке 1600. Также понадобится значение дебета счета 75, отражающего долги участников по вкладам в уставный фонд, и данные 1530 строки – доходы будущих периодов.

Алгоритм вычисления по бухгалтерскому балансу выглядит так:

ЧА = (стр 1600 – сч 75) – (стр 1400 + стр 1500 – стр 1530)

Пример

Бухгалтерский баланс ООО «Сибиряк» на 01.11.2015 представлен в следующей таблице:

- Величина активов: 3 919 150 = 1 599 500 + 999 300 + 455 150 + 145 200 + 525 600 + 630 250 – 35850.

- Величина пассивов: 2 629 800 = 745 300 + 268 300 + 95 600 + 1 520 600, при вычислении не включаются данные из 3-ей части отчета.

- ЧА = 3 919 150 – 2 629 800 = 1 289 350.

Исходя из расчета стоимость чистых активов ООО «Сибиряк» на 01.11.2015 составляет 1 289 350 рублей.

Подробную информацию о данном показателе вы можете почерпнуть из следующего видео:

Анализ полученных результатов

Полученная величина определяет платежеспособность организации, прибыльность, а иногда и дальнейшее развитие. Из показателя следует судить о возможности погашения компанией своих обязательств, инвестирования в расширение производства либо открытия новых направлений.

Поэтому нормальное значение чистых активов должно быть положительной величиной. Когда величина ЧА отрицательная, фирма считается несостоятельной, зависящей от кредитов и не имеющей собственных доходов. Чем выше показатель — тем платежеспособней и привлекательней для инвесторов данная компания.

Анализ показателя включает:

- Мониторинг изменений размера ЧА, для этого делается их сравнение на начальную и на конечную дату отчётного периода. И уже исходя из полученных результатов выявляются причины, способствующие увеличению либо убыванию собственных средств.

- Оценка реальности динамики ЧА, применяется для вычисления пропорции чистых и совокупных активов на начало и на конец отчётного периода. Большое увеличение показателя на конечную дату бывает связано с ростом общих средств, а прирост ЧА на самом деле несущественный.

- Оценка эффективности использования. Определяется путём вычисления и изучения коэффициентов оборачиваемости и рентабельности.

Поскольку при проведении анализа данную величину сравнивают с данными по выручке и чистой прибыли за год, при расчётах правильнее использовать не фиксированную цифру чистых активов на конечную дату, а среднее значение за этот период.

Сравнение с уставным капиталом

Помимо динамического анализа, после первого года работы предприятие обязано регулярно проводить сравнение стоимости чистых активов и уставного фонда. Законодательством установлено, что размер ЧА должен быть больше уставного капитала.

Если при расчётах выявляется обратная тенденция, это во много раз увеличивает риск банкротства фирмы, и правовые документы предписывают уменьшить уставный фонд до размера ЧА. Если его денежный объём и так минимален, предприятие обязано объявить о своей ликвидации. Однако действующий ныне законодательный документ определяет следующее:

- Даже в тех случаях, когда стоимость чистых активов реально меньше уставного капитала, компания может сохранять платежеспособность, вести финансовую деятельность на протяжении определенного времени и неукоснительно исполнять долговые обязательства.

- Требования уменьшить размер уставного фонда либо ликвидировать организацию считаются вмешательством в её деятельность, помимо этого, предприятие можно объявить банкротом, что послужит защитой интересов кредиторов.

Если вас интересует, как найти постоянные затраты, прочтите этот материал.

О том, что показывает коэффициент абсолютной ликвидности, смотрите здесь.

Способы увеличения показателя

Регулярное и тщательное изучение ЧА позволяет найти пути для их увеличения, такие как:

- улучшение состава основных фондов;

- продажа либо уничтожение неиспользуемого имущества и оборудования;

- увеличение объемов реализуемых товаров за счет улучшения качества продукции, расширения каналов сбыта, изменения ценовой политики, использования новых идей и решений;

- повышение эффективности контроля за запасами, долгами и вложениями фирмы.

Чистые активы – важнейший показатель работы компании. Главной целью грамотного и своевременного анализа финансовых данных является возможность предупреждения и избежания нежелательных ситуаций в деятельности любой организации.

Источник: znaydelo.ru

Предсказатель дефолта — ликвидность

Прежде чем инвестировать деньги в высокодоходные облигации любого предприятия, следует не доверяться дяде Пете, тёте Клаве, телевизору, смарт-лабу или мне, а попытаться самостоятельно понять — накроется предприятие медным тазом или же ещё поплавает. Это не так сложно.

Начало инвестиций всегда сопровождается страхом. Страхом перед потерей денег. И чем меньше вы знаете о финансовом состоянии предприятия, тем больше страх. И даже если вам посоветует купить облигации гуру от рынка ВДО, вы всё равно будете бояться, поскольку решение о покупке было принято не вами лично, а под влиянием «авторитета».

Чтобы частично преодолеть страх, необходимо знать финансовое состояние предприятия, а точнее сможет ли оно вернуть вам деньги, если что-то пойдёт не так. То есть какая ликвидность предприятия.

Ликвидность

Ликвидность — это способность предприятия рассчитываться по всем обязательствам за счёт всех активов. То есть, сможет ли предприятие вернуть вам деньги, если оно вдруг перестанет работать.

?Предприятий способных вернуть всё до копейки не много, поэтому всегда будет риск потери инвестиций. И если вы не смиритесь с риском, вы всегда будете терять.

Как смириться с этим риском и направить себе во благо — тема отдельной статьи. Будет интересно, обязательно пишите, расскажу.

Вообще, ликвидность баланса даёт только общую картину платёжеспособности предприятия, по которой можно судить о степени риска инвестиционного решения, но тем не менее, уже по первому анализу можно судить — плакали ваши денежки или нет.

Анализ ликвидности баланса заключается в группировке и сравнении групп активов с группами пассивов и даёт, как я уже сказал, приблизительную оценку платёжеспособности предприятия, но эта оценка наиболее важна.

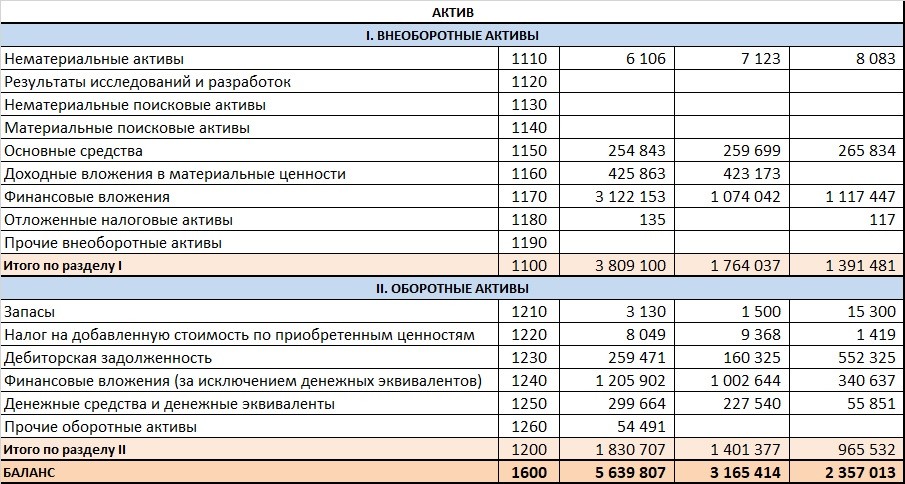

Активы

Активы группируются по четырём критериям:

- Наиболее ликвидные активы — группа А1

- Быстро реализуемые активы — А2

- Медленно реализуемые активы — А3

- Трудно реализуемые активы — А4

Наиболее ликвидные активы

складываются из денежных средств и денежных эквивалентов — строка 1250 баланса и краткосрочных финансовых вложений — строка 1240 баланса (рис. 1)

Формула: А1 = ДС + ФВК = стр.1250 + стр.1240

Быстро реализуемые активы

это краткосрочная дебиторская задолженность, то есть это та часть денег, которая ещё не получена за уже отгруженный товар и отражена в строке 1230 баланса (рис. 1)

Медленно реализуемые активы

складываются из запасов предприятия — стр.1210, налогу на добавленную стоимость — стр.1220 и прочих оборотных активов — стр.1260 (рис. 1)

Формула: А3 = З + НДС + ПОА = стр.1210 + стр.1220 + стр.1260

Трудно реализуемые активы

это внеоборотные активы, то есть те активы, которые являются имуществом предприятия — стр.1100(Рис.1)

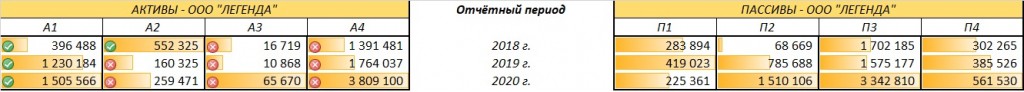

Все группы активов рассчитываются за три последних года и записываются в таблицу для последующего анализа (рис. 2)

? По-большому счёту можно сильно и не вникать, что означает тот или иной термин, важно правильно посчитать. Нет навыков работы с Excel — не беда. Открываете тетрадь и всё делаете в тетради.

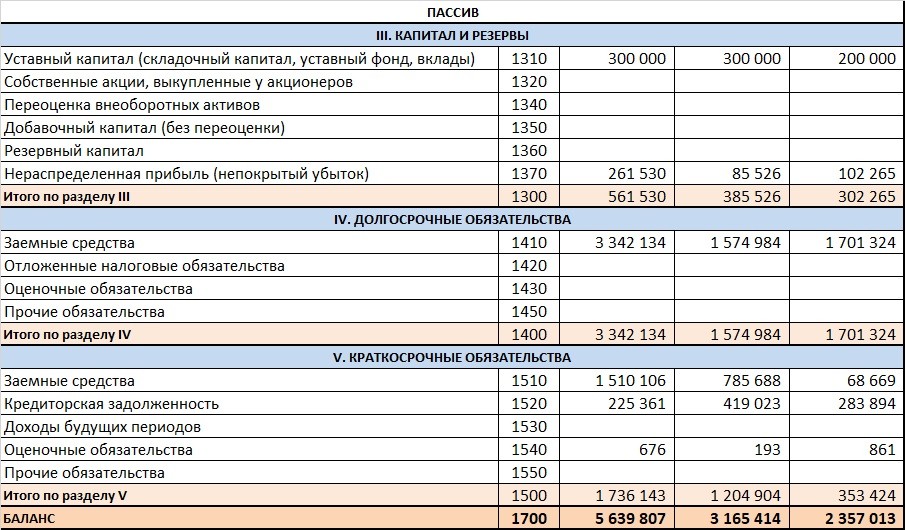

Пассивы

Пассивы группируются по четырём критериям:

- Наиболее срочные обязательства — группа П1

- Краткосрочные обязательства — П2

- Долгосрочные обязательства — П3

- Устойчивые пассивы — П4

Наиболее срочные обязательства

это кредиторская задолженность предприятия, то есть это текущие обязательства по выплате кредитов, займов, дивидендов и т.п., которые надо погасить в ближайшее время — стр.1520 баланса (рис.3)

Краткосрочные обязательства

это обязательства предприятия со сроком погашения до года. Сюда входят краткосрочные заёмные средства — стр.1510 и прочие краткосрочные обязательства — стр.1550 баланса (рис.3)

Формула: П2 = ЗСК + ПОК = стр.1510 + стр.1550

Долгосрочные обязательства

это обязательства со сроком исполнения от года. Сюда входят: долгосрочные обязательства — стр.1400, доходы будущих периодов — стр.1530 и краткосрочные оценочные обязательства — стр.1540 баланса.

Формула: П3 = ДО + ДБП + ООК = стр.1400 + стр.1530 + стр.1540

Устойчивые пассивы

это различные, труднореализуемые фонды предприятия, то есть его капитал и резерв — стр.1300 баланса

Все группы пассивов рассчитываются за три последних года и записываются в таблицу для последующего анализа (рис. 4)

Анализ активов и пассивов предприятия

Для определения ликвидности баланса, необходимо проверить выполнение условий между группами активов и пассивов

❗ Абсолютная ликвидность — когда выполняются все 4 условия, встречается крайне редко и противоречит высокой рентабельности предприятия.

❗ Невыполнение всех четырёх условий говорит о полном отсутствии ликвидности и, если предприятие ещё не банкрот, то смело заявляйте, что оно обанкротится и в 75% случаев вы окажетесь правы. Надо только подождать.

Для проверки и закрепления знаний, рекомендую «предсказать» дефолт Дяди Дёнера.

Пример анализа ликвидности баланса предприятия

На протяжении последних лет наблюдается устойчивый рост наиболее ликвидных активов (рис.5) и снижение доли наиболее срочных обязательств. Кроме того выполняется условие А1 >= П1, это говорит о том, что предприятие не испытывает трудностей при расчётах по текущим обязательствам. Ко всему прочему, дефицит быстрореализуемых активов перед краткосрочными обязательствами, легко закрывается наиболее ликвидными активами.

ликвидность баланса можно считать удовлетворительной. Ближайший год у предприятия вряд ли возникнут какие-либо финансовые проблемы.

Для более точной оценки ликвидности предприятия и принятия инвестиционного решения, необходимо рассчитать ряд коэффициентов и сравнить их с расчётными коэффициентами других предприятий. Только после этого можно принимать инвестиционное решение о покупке или не покупке (продаже) ценных бумаг. Если этого не сделать, ваш мозг будет не удовлетворён полученной информацией и вы всегда будете бояться того, что сделали. В итоге страх пересилит и вы примете неверное решение. Например продадите бумаги и зафиксируете убыток.

❓ Задавайте вопросы в комментариях, пишите на info?fapvdo.ru и подписывайтесь на блог «Финансовый анализ предприятий ВДО», чтобы не пропустить назревающий дефолт.

Желаю вам финансового благополучия и безрисковых инвестиций. С уважением, Алексей Степанович Галицкий.

Источник: fapvdo.ru