О прямых и косвенных расходах производства в бухгалтерском и налоговом учете мы писали в номере 5, стр. 6 «БУХ.1С» за 2016 год. В этой статье речь пойдет о расходах на рекламу продукции (товаров, работ, услуг) и их отражении в «1С:Бухгалтерии 8» редакции 3.0. Почему, например, возникают разницы между бухгалтерским и налоговым учетом расходов на рекламу? Ответы на этот и другие вопросы вы найдете в статье экспертов 1С.

Учет расходов на рекламу

Согласно пункту 1 статьи 3 Федерального закона от 13.03.2006 № 38-ФЗ «О рекламе» «реклама — это информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке».

В бухгалтерском учете затраты на рекламу признаются расходами по обычным видам деятельности в полном объеме (п. 5, 7 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н, далее — ПБУ 10/99).

Balans — I like it / Баланс — вот это я понимаю

Рекламные расходы нужно признавать в бухгалтерском учете в том отчетном периоде, в котором они имели место независимо от времени их фактической оплаты (п. 18 ПБУ 10/99).

Для целей налогообложения прибыли рекламные расходы подразделяются на нормируемые и ненормируемые (п. 4 ст. 264 НК РФ).

Ненормируемые расходы уменьшают налогооблагаемую прибыль в полном объеме. Их закрытый перечень приведен в пункте 4 статьи 264 НК РФ. Остальные расходы на рекламу являются нормируемыми. Они признаются для целей налогообложения прибыли в размере, не превышающем 1 % выручки от реализации, которая определяется по статье 249 НК РФ.

В связи с тем, что перечень ненормируемых расходов на рекламу является закрытым, налогоплательщику следует внимательно относиться к формулировкам тех затрат, которые в полной мере включаются в состав расходов.

НДС по рекламным расходам принимается к вычету в общем порядке без нормирования (п. 1, п. 2 ст. 171 НК РФ, письмо Минфина России от 23.12.2015 № 03-07-11/75472).

Для признания расходов на рекламу в качестве расходов организации по обычным видам деятельности необходимо иметь документы, подтверждающие оказание рекламных услуг.

Такими документами могут быть, например, договор на оказание рекламных услуг, протокол согласования цен на рекламные услуги, свидетельство о праве размещения наружной рекламы, утвержденный дизайн-проект рекламного стенда, акт оказания рекламных услуг, счета-фактуры от рекламодателей, акт о списании товаров (готовой продукции) и т. д.

Расходы на рекламу в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример, в котором организация учитывает как нормируемые, так и ненормируемые расходы в составе издержек обращения.

Пример

Организация ООО «Новый интерьер» участвует в специализированной выставке. Стоимость участия в выставке, включая аренду выставочного стенда, составила 413 000,00 руб. (в том числе НДС 18 %). Среди посетителей выставки были распространены календари с логотипом фирмы ООО «Новый интерьер» в количестве 1 000 шт.

РЕКЛАМА. БУХГАЛТЕРСКИЙ И НАЛОГОВЫЙ УЧЕТ.

Календари были приобретены у поставщика по цене 50,00 руб./ шт. (без учета НДС) и учтены на счете 10.09 «Инвентарь и хозяйственные принадлежности». Выручка от реализации продукции ООО «Новый интерьер» за 2 месяца 2016 года составила 1 534 000,00 руб. (в т. ч. НДС 18 % — 234 000,00 руб.). В соответствии с учетной политикой организация применяет «правило 5 %», закрепленное в пункте 4 статьи 170 НК РФ, условия которого выполнены в данном налоговом периоде.

В данном примере организация осуществляет рекламные расходы:

- на участие в выставке, уменьшающие налогооблагаемую прибыль, т. е. не нормируемые (абз. 4 п. 4 ст. 264 НК РФ);

- на календари, распространенные среди посетителей выставки, которые признаются для целей налогообложения прибыли в размере, не превышающем 1 % выручки от реализации, т. е. есть нормируемые (абз. 5 п. 4 ст. 264 НК РФ).

Расходы на участие в выставке отражаются в программе документом Поступление (акт, накладная) с видом операции Услуги. Для приобретаемой услуги указывается цена, ставка и сумма НДС. Счета учета (счет отнесения затрат по бухгалтерскому и налоговому учету, счет учета НДС) подставляются по умолчанию в соответствии с настройками счетов учета номенклатуры, но могут быть изменены в отдельной форме. Рассмотрим заполнение формы Счета учета:

- в полях Счет затрат и Счет затрат (НУ) указывается счет учета 44.01;

- в полях Статьи затрат указывается наименование статьи, которая соответствует ненормируемым рекламным расходам (например, Участие в выставке). В поле Вид расхода в элементе справочника Статьи затрат указывается значение, которое выбирается из предопределенного списка (например, Прочие расходы или Материальные расходы);

- в поле Счет учета НДС указывается счет 19.04 «НДС по приобретенным услугам».

В результате проведения документа Поступление услуг будут сформированы проводки:

Дебет 44.01 Кредит 60.01 — на стоимость рекламных услуг без НДС; Дебет 19.04 Кредит 60.01 — на сумму НДС по рекламным услугам.

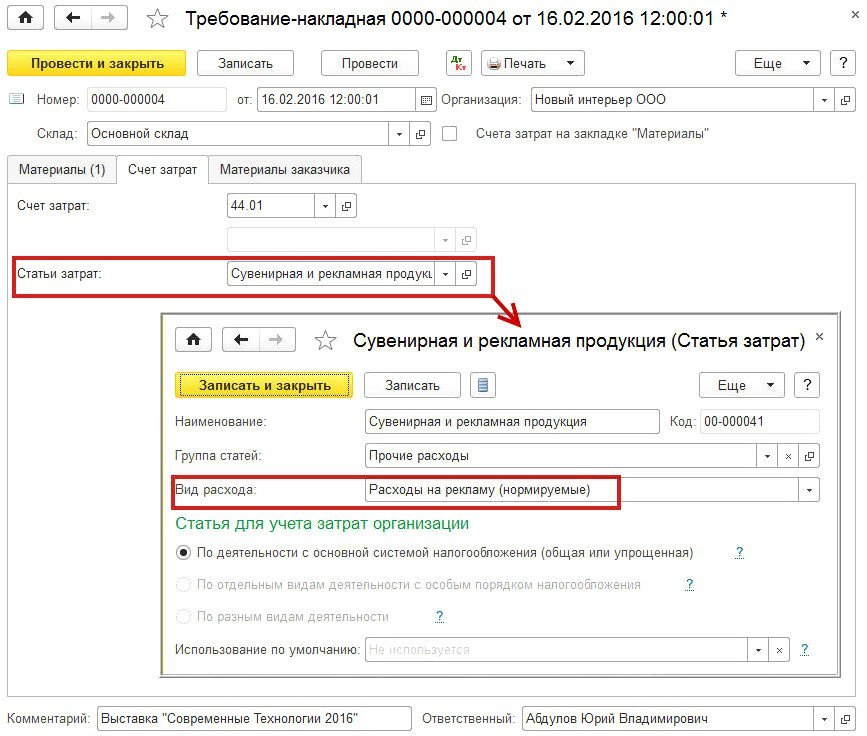

Для отражения операции по списанию материалов в издержки обращения служит документ Требование-накладная (раздел Производство). В программе «1С:Бухгалтерия 8» редакции 3.0 документ Требование-накладная пользователь может создать на основании документа Поступление (акт, накладная).

В шапке документа нужно указать дату передачи материалов (календарей). Поле Склад заполняется значением, установленным по умолчанию.

Флаг Счета затрат на закладке Материалы следует устанавливать, если списание ТМЦ производится на разные счета затрат или по разной аналитике. В этом случае на закладке Материалы появляются дополнительные столбцы для заполнения счетов затрат. Если флаг не установлен, то появляется дополнительная закладка Счет затрат, где нужно указать счет затрат, куда будут списаны все ТМЦ.

На закладке Материалы в табличной части нужно указать наименование календарей с логотипом, количество и счет учета.

На закладке Счет затрат нужно указать счет и аналитику затрат (рис. 5).

Рис. 5. Списание материалов на нормируемые рекламные расходы

Для автоматического расчета норматива на рекламу в налоговом учете расходы на рекламу (если они нормируются) следует учитывать по статье затрат с видом расходов Расходы на рекламу (нормируемые).

В результате проведения документа Требование-накладная в информационной базе будут сформированы следующие проводки:

Дебет 44.01 Кредит 10.09 — на стоимость переданных календарей (50 000,00 руб.).

Напоминаем, что безвозмездная передача права собственности на товары признается их реализацией и является объектом обложения налогом на добавленную стоимость (пп. 1 п. 1 ст. 146 НК РФ).

В то же время, бесплатная раздача продукции в рекламных целях, расходы на создание единицы которой не превышают 100 руб., в силу подпункта 25 пункта 3 статьи 149 НК РФ является не облагаемой НДС операцией, если налогоплательщик не отказался от ее освобождения от налогообложения (п. 5 ст. 149 НК РФ).

Допустим, организация ООО «Новый интерьер» не обращалась с соответствующим заявлением в налоговый орган по месту своего учета о намерении отказаться от освобождения налогообложения НДС указанных операций.

Таким образом, в I квартале 2016 года ООО «Новый интерьер» осуществляла как облагаемые, так и не облагаемые НДС операции, что обязывает ее вести раздельный учет затрат в соответствии с пунктом 4 статьи 170 НК РФ. Но в тех налоговых периодах, в которых доля совокупных производственных расходов на операции, не подлежащие налогообложению (освобождаемые от налогообложения), не превышала 5 % общей суммы совокупных производственных расходов раздельный учет можно не вести (п. 4 ст. 170 НК РФ).

По условиям Примера 2 «правило 5 %» в данном налоговом периоде выполнено.

Списание расходов на рекламу с учетом норматива выполняется в регламентной операции с видом Закрытие счета 44 «Издержки обращения».

В результате проведения операции Закрытие счета 44 «Издержки обращения» расходы на участие в выставке, которые учтены в программе как ненормируемые, в полном объеме списываются на счет 90.07.1 и в бухгалтерском и в налоговом учете.

Расходы на распространенные среди посетителей выставки календари, которые были учтены в программе как нормируемые, в бухгалтерском учете в полном объеме списываются на счет 90.07.1, а в налоговом учете — только частично. Между данными бухгалтерского и налогового учетов отражается постоянная разница по рекламным расходам.

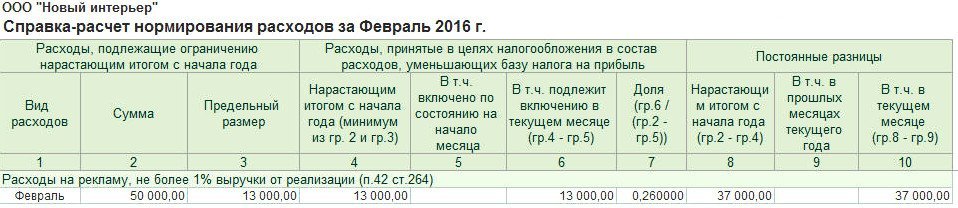

Рассмотрим подробно, каким образом выполняется расчет списания в соответствии с пунктом 4 статьи 264 НК РФ:

- выручка (без учета НДС) нарастающим итогом с начала года составляет 1 300 000,00 руб.;

- норматив (предельный размер нормируемых расходов) составляет 13 000,00 руб. (1 300 000,00 руб. х 1 %);

- нормируемые расходы нарастающим итогом с начала года составляют 50 000,00 руб.;

- расходы, принятые в целях налогообложения в состав расходов, уменьшающих базу по налогу на прибыль, составляют 13 000,00 руб. (нарастающим итогом с начала года);

- сумма постоянных разниц нарастающим итогом с начала года составляет 37 000,00 руб.

Расшифровку расчета суммы нормируемых расходов, уменьшающих базу налога на прибыль, в «1С:Бухгалтерии 8» редакции 3.0 можно посмотреть в отчете Справка-расчет нормирования расходов (рис. 6).

Рис. 6. Справка-расчет нормирования рекламных расходов

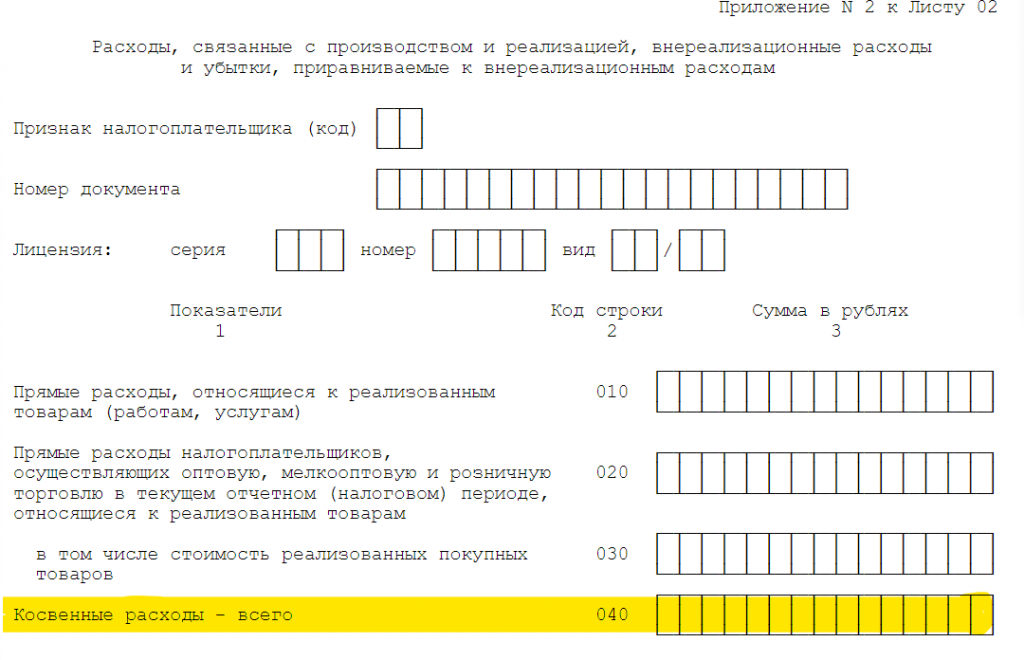

В Приложении № 2 к Листу 02 декларации по налогу на прибыль организаций сумма нормируемых и ненормируемых рекламных расходов попадет в строку 040 «Косвенные расходы — всего» вместе с другими коммерческими (за исключением транспортных) и управленческими расходами.

Оставшаяся часть рекламных расходов может быть в дальнейшем списана в налоговом учете, если эти расходы уложатся в норматив.

Норматив рассчитывается нарастающим итогом, поэтому до конца текущего года у организации есть возможность (при увеличении выручки от реализации товаров (работ, услуг)) включать в расходы оставшуюся часть расходов на рекламу.

Если по состоянию на 31.12.2016 года часть рекламных расходов до конца не спишется, то она будет отнесена при реформации баланса на финансовые результаты, не уменьшающие базу налога на прибыль.

ИС 1С:ИТС

Подробнее о нормированных расходах см. в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» в разделе «Бухгалтерский и налоговый учет».

Источник: buh.ru

Нормируемые и ненормируемые расходы на рекламу

Чем отличаются нормируемые и ненормируемые расходы, как их учесть в бухучете, какие документы нужно предоставить налоговой, что делать при нарастании прибыли в налоговом периоде — разбираем в статье.

Эксперт: Владимир Курашев — занимается финансами и менеджментом на позициях CFO, директора казначейства, руководителя проектов, IR, независимый директор, Член Ассоциации Профессиональных Директоров АНД.

Что считается рекламой

Реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

Нормируемые и ненормируемые расходы

Главное различие таких расходов — ненормируемые полностью включаются в расходы и уменьшают налогооблагаемую базу по налогу на прибыль, а нормируемые делают это только в рамках установленного законодательством норматива.

Ненормируемые расходы — четко прописаны в налоговом кодексе. Их можно принимать в полной сумме расходов, например, вы потратили 100 тысяч рублей на рекламу на радио, и эта сумма идет в общие расходы. Что относится к ненормируемым расходам:

- реклама через СМИ (в том числе объявления в печати, передача по радио и телевидению) и информационно-телекоммуникационные сети;

- световая и наружная рекламу, включая стенды и щиты;

- участие в выставках, ярмарках, экспозициях, оформление витрин, выставок-продаж;

- уценка товаров, полностью или частично потерявших свои первоначальные качества или экспонирования;

- изготовление рекламных брошюр, каталогов, лифлетов и флаеров.

Нормируемые — все иные виды расходов на рекламу. Из них в качестве расходов уменьшающих налогооблагаемую базу по налогу на прибыль можно принять не более 1% от выручки компании.

Как учитывать расходы на рекламу при разных режимах налогообложения

Общий режим — предприниматель учитывает рекламные расходы в составе прочих (пп. 28 п. 1 ст. 264 НК). И обязательно определяет вид рекламы: нормируемая или ненормируемая.

Режим упрощенной системы налогообложения — предприниматель платит налог в виде процента от выручки, в этом случае прибыль не считается. Существует два вида УСН (упрощенной системы налогообложения):

- «От суммы дохода» — в этом случае объектом налогообложения выступают доходы (без вычета расходов) и налоговая ставка 6%;

- «Доходы минус расходы» — в этом случае объект налогообложения выступают доходы минус расходы и налоговая ставка 15% (все расходы надо подтверждать документально по правилам ст. 264 НК (пп. 20 п. 1 ст. 346.16 НК).

В зависимости от специфики ниши стоит изучить налоговый кодекс по учету расходов на рекламу, например:

- в едином сельскохозяйственном налоге предприниматель должен учитывать расходы на рекламу также по правилам пп. 20 п. 2 ст. 346.5 НК. А учитываются они в порядке «прибыльных» расходов (п. 3 ст. 346.5 НК).

- в патентной системе облагается потенциально возможный к получению доход, который зависит от вида предпринимательской деятельности (ст. 346.47 НК).

Хотите получить помощь ментора?

Приходите на встречу с клубом менторов!

Какие документы нужно предоставить налоговой

Подтверждающие документы — все документы, которые доказывают, что реклама была:

- договоры;

- служебные записки;

- чеки или выписки с расчетного счёта;

- скриншоты;

- акты о выполненных работах;

- бизнес-планы;

- маркетинговый план.

Их нужно хранить в течение 4 лет, чтобы в случае чего, доказать налоговой, куда ушли деньги.

Когда списываются расходы на рекламу

Ненормируемые расходы на рекламу списывают полностью в отчетном периоде, в котором они были потрачены. Они могут списываться одномоментно или частями, в зависимости от условий договора.

Нормируемые расходы списываются в отчетном периоде, к которому они относятся, в сумме не превышающей 1% от выручки с начала года. Сумма превышения нормируемых расходов может быть досписана в следующей периоде в пределах 1% от выручки с начала года.

Например, в первом квартале выручка составила 100 тысяч рублей, значит на рекламу можно потратить не более одной тысячи рублей (1% от выручки). Если было потрачено больше — три тысячи рублей, то в нормируемые расходы можно принять не более одной тысячи рублей, а оставшиеся две тысячи рублей перенесутся на следующий квартал.

Как отражаются рекламные расходы в бухгалтерском учете

В бухгалтерском учете рекламные расходы — это расходы по обычным видам деятельности, которые отражаются в составе коммерческих затрат.

Что касается плана счетов, то такие расходы нужно отражать по дебету счета 44 «Расходы на продажу». Для целей бухучета они не имеют нормируемого характера.

| Код счета | Наименование счета | Субконто 1 | Субконто 2 | Субконто 3 |

| 44 | Расходы на продажу |

Сумма рекламных расходов в налоговой декларации по налогу на прибыль отражается всегда в одном месте. Эта сумма формирует данные, указываемые в строке 040 приложения 2 к листу 02 декларации.

Что такое проводки

Проводка — запись об изменении состояния объектов учета, которая может быть оформлена как в бумажном журнале, так и в компьютерной базе данных. Такая запись обычно включает информацию о дебетовых и кредитовых объектах учета, а также числовых параметрах изменения (количество и стоимость).

Предпринимателю целесообразно привлекать для ведения учета квалифицированных специалистов. Это достаточно профессиональная область, в которой нужно хорошо знать бухгалтерский учет и налоговый учет. Оптимальный вариант, если в организации есть собственный бухгалтер или нанимается компания через аутсорсинг.

Важно! Ведение бухгалтерского учета, тем более на аутсорсе, не должно сводиться к тому, что аутсорсер приходит за 2 недели до подачи отчета и в быстром темпе что-то делает. Учет и документооборот обязательно должны вестись регулярно и последовательно, чтобы не наделать ошибок.

Хотите получить помощь ментора?

Приходите на встречу с клубом менторов!

Как учесть рекламные расходы при нарастании прибыли в налоговом периоде

Когда выручка увеличивается, предельный размер нормируемых рекламных расходов, учитываемых при расчете налога, также увеличивается.

Сверхнормативные расходы на рекламу, возникшие в предыдущих отчетных периодах, могут быть учтены в последующих отчетных периодах того же календарного года.

Это приводит к временной разнице в бухгалтерском учете, которая представляет отложенный налоговый актив, равный сумме сверхнормативных рекламных расходов.

Например: компания, занимающаяся торговлей, израсходовала на изготовление подарков для розыгрыша 30 000 руб. (в том числе НДС 3 500 руб.) В таком случае, компания освобождена от необходимости платить НДС в соответствии со ст. 145 НК РФ.

Выручка компании составила:

- за 1 квартал — 2 000 000 руб

- за полугодие — 4 000 000 руб

Согласно п.2 ст. 285 НК РФ отчетными периодами считаются 1 квартал, 6 месяцев и 9 месяцев и один год. Если других рекламных расходов в указанных периодах не было, расчет предельной величины нормируемых расходов на рекламу будет выглядеть следующим образом:

- 1 квартал — 2 000 000 руб. × 1% =20 000 руб. Сумма рекламных расходов, которую можно признать в этом отчетном периоде, также равна 20 000 (поскольку она меньше всей суммы расходов 30 000 руб.).

- Полугодие — 4 000 000 × 1% = 40 000 руб. Признать еще нужно: 30 000 – 20 000 = 10 000 руб.

Но можно было бы списать в расходы и большую сумму затрат на рекламу, если бы их стоимость была больше. Для полугодия эта величина составила: 40 000 – 30 000 = 10 000.

Как это выглядит в бухгалтерском отчете:

| Дт 10/6 Кт 60 | Дт 44 Кт 10/6 | Дт 09 Кт 68 | Дт 68 Кт 09 |

| Оприходованы подарки на сумму 30 000 | Списание затрат на стоимость подарков 30 000 | Отражается признанный и отложенный налоговый актив (30 000 — 20 000)*20% =2 000 | Отложенный налоговый актив списывается в сумме 2000 |

Распространенные ошибки в оформлении документов

- Несерьезный подход. Например, на упрощенной системе есть возможность составлять и подавать отчетность по итогам года. Из-за этого возникает масса проблем, особенно, когда компания растет и у нее нет культуры учета. В таком случае, если компании необходимы заемные средства из банка, но у нее нет отчета, она начинает изобретать его на ходу.

- Отсутствие контроля. Когда компания не систематизирует всю информацию в какой-то единой базе, то возникают сильные расхождения, что приводит к проблемам с налоговой. К тому же, восстановить правильный учет будет стоит дополнительных денег и времени.

- Неправильное указание категории расходов. Необходимо правильно классифицировать расходы, чтобы они соответствовали требованиям налогового и бухгалтерского учета.

- Несвоевременное заполнение документации. Отсрочка в заполнении документов может привести к задержке в списании расходов и нарушению установленных сроков. Нужно ежемесячно оформлять требуемую документацию по мере возникновения расходов и своевременно предоставлять ее.

Коротко о главном

- Ненормируемые расходы полностью уменьшают налоговую базу, а нормируемые делают это только в рамках норматива (не больше 1% от выручки компании).

- Желательно ежеквартально составлять отчет о доходах и убытках.

- Нормируемые расходы списываются сразу в отчетном периоде, а ненормируемые, когда подали отчет или в течение года.

- В бухгалтерском учете рекламные расходы относятся к обычным видам деятельности, и отражаются в составе коммерческих затрат.

- Сверхнормативные расходы на рекламу, возникшие в предыдущих отчетах, учитываются в следующем периоде того же календарного года.

- Если предприниматель сдал неточный отчет по рекламных расходам, то налоговая может запросить дополнительные документы.

- Предпринимателю не стоит самостоятельно влезать в проводки, в компании должен быть собственный бухгалтер или компания с аутсорсинга.

«На мой взгляд, маркетинговые расходы очень часто попадают в нормируемые, с точки зрения налоговой. Например, адресная рассылка может пойти как нормируемые расходы. Есть много спорных моментов, и нужно внимательно смотреть как оформить договор, чтобы не нарушить налоговый кодекс».

Владимир Курашев

Если хотите узнать, как опытные предприниматели используют чат-боты в своем бизнесе— приходите к нам на встречу менторов и менти, на которой вы сможете поделиться своими проблемами и получить совет или предложение от участников клуба.

Источник: mentorclub.ru

Расходы на рекламу в бухгалтерском и налоговом учете

Как говорил Людвиг Метцель – создатель первого рекламного агентства: «Реклама – двигатель торговли». Как он был прав в своём 19 веке! Реклама в последнее время набрала такую популярность, что теперь она повсюду: интернет, радио, «холодные» звонки, общественный транспорт, листовки, раздаваемые на улицах города. Но, к сожалению, не все виды рекламы можно в полном объёме принять к расходам в налоговом учёте.

В плане учёта и отражения расходы на рекламу разделяют на нормируемые и ненормируемые. К рекламе, которую разрешается принять в полном объёме к расходам, связанным с производством и реализацией, можно отнести затраты на мероприятия через средства массовой информации, наружную рекламу, участие организации в выставках, ярмарках и иных аналогичных мероприятиях, а также на изготовление рекламных брошюр и каталогов. Эти нормы закреплены в пункте 4 статьи 264 НК РФ. Все остальные виды рекламы отражаются в налоговом учёте в размере равном не более 1% от выручки от реализации отчётного периода.

В бухгалтерском учёте расходы на рекламу принимаются в полном объёме и относятся к прочим расходам, связанным с производством и реализацией, что следует из пункта 1 статьи 264 НК РФ. В связи с тем, что в налоговом учёте часть рекламных расходов отражается с учётом нормирования, суммы сверх нормы относятся к постоянным разницам. В соответствии с ПБУ 18/02 постоянные разницы приводят к появлению постоянного налогового обязательства. Если в следующем отчётном периоде суммы выручки нарастающим итогом с начала года будет достаточно для принятия в целях налога на прибыль ранее не учтённых рекламных расходов, то будет признан постоянный налоговый актив. Рассмотрим отражение расходов на рекламные мероприятия в программе 1С: Бухгалтерия 8.

Документы, которыми могут быть отражены расходы на рекламу в программе, зависят от метода их поступления в организацию. Так расходы могут быть подтверждены чеками, предоставляемыми подотчётным лицом, накладными или актами выполненных работ от поставщиков, а также требованиями-накладными на списание товаров или материалов со склада в рекламных целях.

Учёт ненормируемых рекламных расходов

Предположим, мы заказали рекламу в газете, и издательство предоставило нам отчётные документы: договор на оказание услуг, акт выполненных работ, счёт и счёт-фактуру. Хочется отметить, что на форумах часто обсуждают тему: «Надо ли прикладывать к акту сам выпуск газеты с рекламным объявлением?» В налоговом кодексе прямого указания к такому действию нет, но если боитесь споров с инспекторами, то лишним не будет.

Для отражения операции введём документ «Поступление (акты, накладные)» в разделе «Покупки» с видом поступления «Услуги (акт)». Заполним номер и дату акта, наименование издательства или рекламного агентства, предоставившего услуги, и реквизиты договора.

В табличной части необходимо указать наименование услуги, её стоимость и заполнить счёт затрат. Чаще всего, расходы на рекламу отражают на 44 счёте с субконто «Прочие расходы», но также можно использовать и 26 счёт.

Остаётся провести документ и зарегистрировать счёт-фактуру.

Учёт нормируемых рекламных расходов

Учёт нормируемых расходов несколько отличается от предыдущего примера в отношении принятия этих затрат в налоговом учёте. Для выполнения условия отнесения расходов на нормируемые необходимо выбирать для счета затрат субконто с видом расходов по НУ: «Расходы на рекламу (нормируемые)».

Предположим, маркетолог нашей компании приобрёл 100 новогодних игрушек с логотипом для раздачи их прохожим в рекламных целях. Для начала введём новую статью затрат в разделе «Справочники». Наименование можно указать любое, например, расходы на рекламу, рекламная акция или затраты на рекламные сувениры. А вот вид расхода обязательно – «Расходы на рекламу (нормируемые)».

Определение норматива

Как уже говорилось ранее, нормируемые рекламные расходы принимаются в налоговом учёте в сумме, не превышающей 1% от выручки. А выручка может быть определена лишь в конце периода, то есть при закрытии месяца. Перейдём в раздел «Операции» и выберем пункт «Закрытие месяца». После нажатия на кнопку «Выполнить закрытие месяца», проанализируем операцию «Расчёт долей списания косвенных расходов». Для этого нажмём на данную строку и из выпадающего меню выберем «Показать проводки».

В графе «Реклама» мы видим долю принимаемых к налоговому учёту расходов. Значение равное единице означает, что затраты в полном объёме были приняты. На вкладке «Расчёт нормирования расходов» есть возможность посмотреть размер рассчитанного норматива.

Всего расходов на рекламные мероприятия в нашем примере было на 10000 рублей, а выручка составила 1675000 рублей. Соответственно 1% от выручки – это 16750 рублей, что больше понесённых нами затрат.

А если бы размер выручки не позволил нам принять 100% расходов в налоговом учёте? Тогда в проводках доля допустимых затрат выглядела бы так:

Исходя из нашего примера, расходы приняты на 84%. То есть, если расходы в бухгалтерском учёте были равны 10000 рублей, то в налоговом учёте мы смогли принять лишь 8416,67 рублей. Разницу между бухгалтерской и налоговой суммой затрат мы можем увидеть в операциях «Закрытие счет 44 «Издержки в обращении» и «Закрытие счетов 90, 91».

При выполнении операции «Расчёт налога на прибыль» программа должна признать постоянное налоговое обязательство в размере 20% (ставка налога на прибыль) от постоянной разницы. По данным нашего примера – это 1583,33 х 20% = 316,67 рублей.

На вкладке «Расчёт стоимости налоговых активов и обязательств» можно посмотреть исходя из каких расходов сформировалось постоянное налоговое обязательство.

Также если мы нажмём на строку «Расчёт налога на прибыль» и из выпадающего меню выберем справку-расчёт «Налоговые активы и обязательства», то увидим сумму разницы и статью расходов, исходя из которых возникло налоговое обязательство.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Источник: xn--80abbnbma2d3ahb2c.xn--p1ai