Начинаем изучать Операции — Закрытие периода — Помощник по учету НДС . Есть также в 1С полезный сводный отчет см . Отчеты — Анализ учета по НДСЕсли оплата и отгрузка (поступление) в одном периоде, то все очень просто учитывается: у всех моих документов «Поступления товаров» в Счет фактура полученный стоит галочка «Отразить вычет НДС в книге покупок датой получения». Т.е. тут мы сразу делаем проводки по возмещению НДС ( 68.02

Таким образом документ формирование книги покупок и книги продаж почти пустые. А попали туда всякие авансы и другая нечисть , которая и делает жизнь бухгалтера яркой и насыщенной. Проблемы в том , что если плюнуть и не разбираться с авансами, то потом все это все-равно вылезет. Поэтому ищем алгоритмы проверки авансов.

Что нам сначала подсказывает логика — все варианты (где есть 2 периода, в одном оплата , в другом отгрузка) делятся на :

- 1.

- 1.1 предоплата клиента

- 1.1а счф. на аванс ( 76АВ

- 1.2 отгрузка товара клиенту + счет-фактура обычная (тут проводок нет , но см. ее отгрузку 90.03

- 1.2а аннулируем счф. на аванс (происходит при формировании книги покупок — как ни странно).

- 2.

- 2.1 отгрузка товара клиенту

- 2.2 оплата клиентом

- 3.

- 3.1 предоплата поставщику

- 3.1а поставщик вам счф. на аванс ( 68.02 Покупки — счет-фактура на аванс

- 3.2 поступление товара от поставщика + счет-фактура обычная ( 68.02

- 3.2а аннулируем счф. на аванс ( 76ВА

- 4.

- 4.1 поступление товара от поставщика ( 19.03

- 4.2 оплата поставщику

Обращаем внимание , что для пп. 2 и 4 не создается счф. на аванс. Они появляются только, если сначала идет оплата.

Анализ субконто Контрагенты. Аналитика по счетам 76.ВА, 76.АВ, 19 в 1С 8.3 Бухгалтерия

Боже как же сверять все эту хрень с контрагентами, ведь с 2015г. каждая счет-фактура должна биться с бухгалтерией контрагента.

Смотрим, что содержит документ «формирование книги покупок». Внимание ! : документ можно найти похоже только так : Операции — Регламентные отчеты по НДС, в журнале всех операций его нет.

- «Формирование книги покупок» — тут есть разделение :

- приобретенные ценности 68.02

- полученные авансы 68.02

- Смотрим, что содержит документ «формирование книги продаж»:

- восстановление по авансам 76ВА

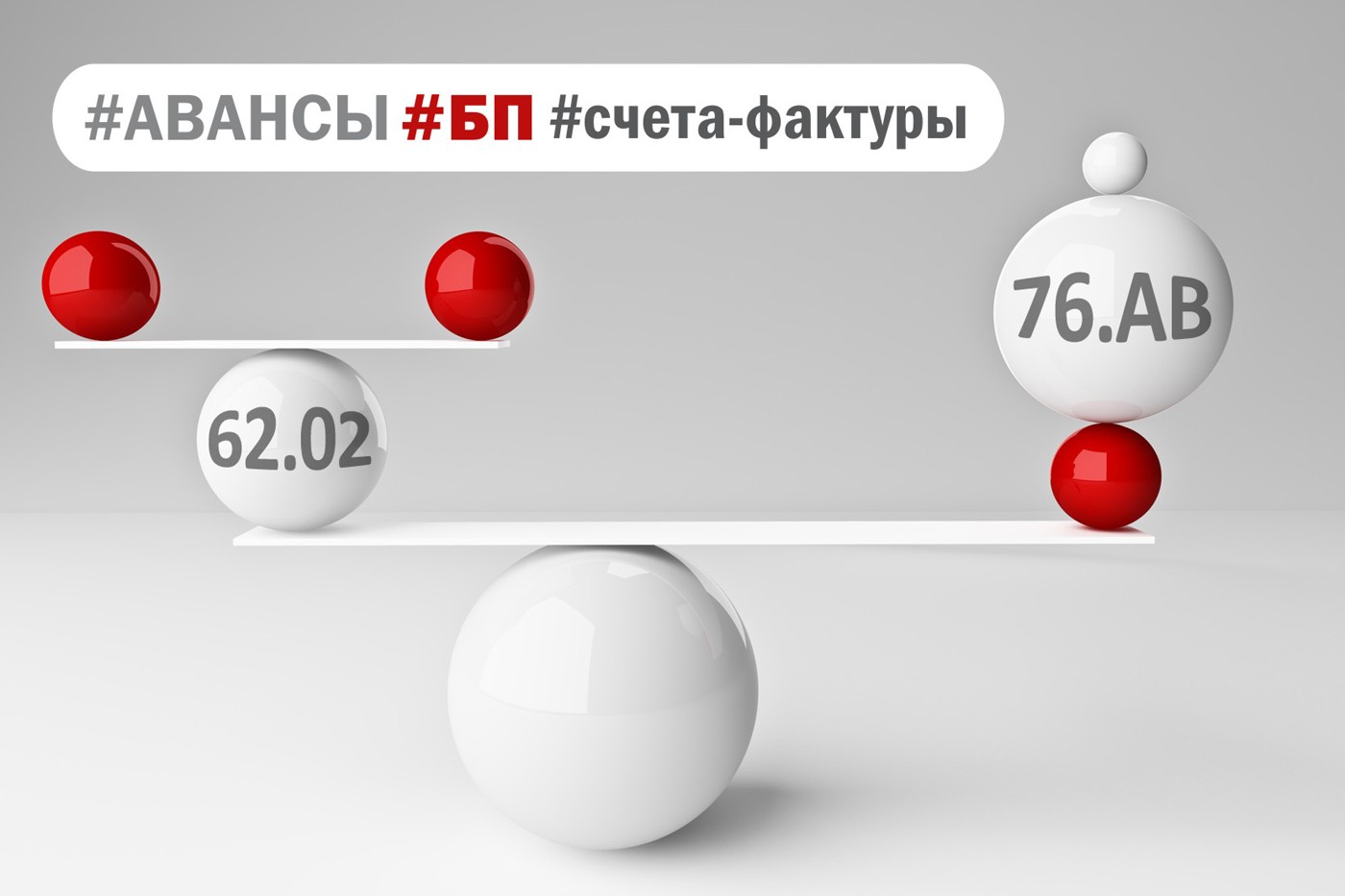

Первые выводы: 1. Если сделка прошла 2 этапа (отгрузка и оплата) полностью, то по логике это видно по 62 счету (там нет остатков) и как следствие все авансы на сч. 76 данного контрагента должны закрыться, т.е. должны быть тоже без остатков. 2. Если у клиента предоплата (есть остаток на сч. 62.2), то соответственно будет и на сч.76 остаток в соотношении (62.2*0,18/1,18=76.АВ).

Вот тут тупо подошел бы отчет по 62 с доп. колонкой по формуле (62.2*0,18/1,18=76.АВ). 3. Если мы сделали предоплату поставщику , то по закону он должен сделать счф. на аванс и прислать нам, но обычно этого не происходит по понятным причинам : поставщик себе сделал счф. на аванс (уплатил НДС), а на вас ему плевать — ваши проблемы, вам надо — приезжайте сами за счф. на аванс. И его тоже можно понять — документы накл, счет-фактуры обычные передаются с поставкой товара, обычно в коробках. Если все-таки есть такая счф. на аванс от поставщика, то ее надо ручками в Покупки — Счет-фактуры полученные — Счет-фактура на аванс. 4.

Выданные и полученные авансы: порядок оформления бухгалтерских проводок

Если были счф. на аванс от поставщика, то после полного цикла остаток на сч. 60 нашего поставщика пуст и соответственно остаток 76.ВА по нашему поставщику пуст. 5. Если осталась предоплата поставщику на 60.2 есть остаток, то на 76.ВА остаток тоже должен быть, в соотношении (60.2*0,18/1,18=76ВА).

Вот и все, чудес не бывает. Все очень просто! И кстати говоря, потратив спокойно 1 день на то, чтобы воткнуться в смысл начислений НДС и еще 1-2 дня на причесывание взаиморасчетов с поставщиками и покупателями, а также перепроведение документов + перезакрытие месяцев раз 30, у меня появилась заметная уверенность (переходящая в эйфорию), что НДС мы сделали правильно.

Перезакрываем последовательно янв, февр, март через «закрыть месяц». Там же см. формирование книги покупок и продаж, кстати создание данных документов надо контролировать вручную, так как замечено , что автоматом могут и не создаваться.

Формируем декларацию по НДС за 1кв. Она появляется в Отчеты — Регламентированные отчеты — список (Декларация по НДС). Последовательность заполнения Разделов имеется — см. справа значок ? .

Далее ошибки : 1. Если ОКТМО автоматом не подставляется в Разделе 1, то тупо на Титульном листе перевыбираем «налоговый орган».

Компания Ребус

Но мы рассмотрели лишь одну сторону медали — когда наше предприятие выступает продавцом собственной продукции.

Но ведь, чтобы произвести эту продукцию, предприятие покупает все необходимое для производства (материалы, оборудование и т.д.) и в данном случае само выступает обычным покупателем и оплачивает при покупке НДС, который добавили продавцы к цене своего товара. И вот здесь как раз и возникает «самое интересное».

Поскольку НДС должен перетекать в карман государства от покупателя через карман продавца, то когда наше предприятие выступает покупателем, государство возвращает ему ту сумму НДС, которую оно перечислило предприятию-продавцу.

Чтобы не путаться в сложных подсчетах, государство ввело такой порядок: 1) сначала каждое предприятие высчитывает размер НДС, который оно должно заплатить государству напрямую — то есть сумму от сделок, в которых наше предприятие выступало продавцом.

Эта часть НДС отражается в пассиве баланса.

Что такое счет 76 «Расчеты с разными дебиторами и кредиторами»

Это пост посвящён замечательной компании Простые решения. 1С — это просто! и Ее создателям и руководителям Андрей Ефимов и Ефимова Ирина. Чётко, профессионально, быстро, спокойно и, что очень важно, с огромным человеческим отношением спасли меня сегодня профессионалы этой компании! Млн раз спасибо!

Прочими обязательствами принято называть все, что не умещается в формат других статей бухгалтерского баланса и в то же время слишком незначительно, чтобы включать в отдельную строку.

На этот счет начисляются доли от просроченных обязательств должников. Просроченной недоимка становится после 45 дней с даты образования.

В прочих обязательствах собирается информация на конец отчетного периода, которая учитывается согласно утвержденному Плану счетов. Этот документ является рабочим руководством для бухгалтера.

Как отразить НДС с авансов в балансе

Вряд ли какая-либо организация может обойтись в своей деятельности без авансовой системы расчетов. Помните знаменитую фразу: «утром – деньги, вечером — стулья»? Бухгалтерский учет уже давно приспособился к такой ситуации, и отдельными субсчетами для авансового НДС бухгалтеры оперируют вполне уверенно.

Но есть один вопрос, который не решен до сих пор, и сегодня по нему продолжают ломать копья — как отразить НДС с авансов в балансе? Прежде чем говорить о том, в какой строке баланса должны найти отражение суммы НДС с авансов, давайте вспомним, каким образом этот НДС появляется и на каких счетах существует.

Как возникает «авансовый» НДС

Начнем с примера. ООО «Стиль» занимается пошивом женской одежды и находится на ОСНО. Организация только что открылась. При этом:

— перечислена предоплата поставщику ООО «Твид» за ткани в сумме 59 000 руб., в том числе НДС 18%;

— получена предоплата от магазина одежды ООО «Мода» в сумме 141 600 руб., в том числе НДС 18%.

Сначала разберемся с предоплатой, поступившей от магазина. По правилам НК организация на ОСНО, не освобожденная от НДС, при получении аванса в счет предстоящих поставок продукции, работ, услуг при их получении должна рассчитать НДС (пп.2 п.1 ст.167 НК). Давайте это сделаем:

НДС к уплате = 141 600 / 118 * 18 = 21 600 руб.

В тот момент, когда одежда будет пошита и отгружена ООО «Мода» нужно снова начислить НДС – уже со стоимости отгруженной продукции:

НДС к уплате = 141 600 / 118 * 18 = 21 600 руб.

А НДС, начисленный ранее с аванса, принимается к вычету (пп.1 п.1 и п.14 ст.167, п.8 ст.171 и п.6 ст.172 НК).

Вычет производится в случае, если после получения предоплаты происходит изменение условий договора либо его расторжение и возврат соответствующих сумм авансовых платежей (п.5 ст.

НДС в балансе

НДС в бухгалтерском балансе отображается в 3 строках:

- 1220 «НДС по приобретенным ценностям»;

- 1230 «Дебиторская задолженность»;

- 1520 «Кредиторская задолженность».

Строки 1220 и 1230 находятся в разделе «оборотные активы», так как это текущие активы с повышенной ликвидностью — оборот по ним происходит в течение года либо на протяжении нормального для организации операционного цикла. Исходя из таких же рассуждений (расчеты происходят в течение года) строка 1520 расположена в разделе «Краткосрочные обязательства» пассива баланса.

Существуют определенные особенности отражения налога по каждой из этих строк.

Как правильно отразить НДС в бухгалтерском учете, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Откуда могут взяться расхождения?

Для отражения начисления НДС с аванса в плане счетов предусмотрен субсчет «НДС с полученных авансов (предоплаты)» к счету 62 «Расчеты с покупателями и заказчиками» и счету 76 «Расчеты с разными дебиторами и кредиторами».

АВ не закрываетсяЯ fedotov_andreyНа конец год были авансы от покупателей на счете 62.2 и соответственно НДС с этих авансов на счете 76.АВ.

Дебет 76.01 Кредит 91.02. Отражение суммы полученных доходов в виде разницы между полученным возмещением и общими расходами. До признания недостачи ответчиком и до того, как будет вынесено судебное решение, бухгалтеру следует отразить сумму иска по Д-ту сч. 94.

Корреспонденция счета

Корреспонденция счета по дебету выглядит следующим образом:

01 — Основные средства;

Субсчета 76 предназначены для разделения данных

Корреспонденция по кредиту происходит с:

- 01 — Основными средствами;

- 03 — Доходными вложениями в материальные ценности;

- 04 — Нематериальными активами;

- 07 — Оборудованием к установке;

- 08 — Вложениями во внеоборотные активы;

- 44 — Расходами на продажу;

- 45 — Товарами отгруженными;

- 50 — Кассой;

- 51 — Расчетными счетами;

- 52 — Валютными счетами;

- 55 — Специальными счетами в банках;

- 57 — Переводами в пути;

- 58 — Финансовыми вложениями;

- 60 — Расчеты с контрагентами поставки и подряда;

- 62 — Расчеты с контрагентами, заказывающими и покупающими товар;

- 63 — Резервами по сомнительным долгам;

- 66 — Расчетами по краткосрочным кредитам и займам;

- 67 — Расчетами по долгосрочным кредитам и займам;

- 70 — Расчетами с персоналом по оплате труда;

- 71 — Расчетами с подотчетными лицами;

- 73 — Расчетами с персоналом по прочим операциям;

- 76 — Расчетами по дебиторским и кредиторским задолженностям;

- 79 — Внутрихозяйственными расчетами;

- 91 — Прочими доходами и расходами;

- 94 — Недостачей и потерей от порчи ценностей;

- 96 — Резервами предстоящих расходов;

- 97 — Расходами будущих периодов;

- 99 — Прибылью и убытками.

Пример иска, который может значить расторжение договора

Пример отображения в строке 1230 баланса

Уровень существенности устанавливается в 5%. Это означает, что показатель признается существенным, если без него информация в отчете будет нераскрытой. Сумма, которая по отношению к итогу раздела баланса меньше 5%, считается несущественной.

Что нам сначала подсказывает логика — все варианты (где есть 2 периода, в одном оплата , в другом отгрузка) делятся на :

- 1.

- 1.1 предоплата клиента

- 1.1а счф. на аванс ( 76АВ

- 1.2 отгрузка товара клиенту счет-фактура обычная (тут проводок нет , но см. ее отгрузку 90.03

- 1.2а аннулируем счф. на аванс (происходит при формировании книги покупок — как ни странно).

Начисленный НДС мы должны перечислить в бюджет. А также мы выставляем своему покупателю счет-фактуру, в течение 5 дней после получения предоплаты.

Если увеличение произошло по дебету, то сальдо — дебет, если по кредиту — то кредитовое. Когда на бухсчету есть остаток кредита, то сам регистр ведет себя как пассивный. Таким образом, окончательное сальдо формируется той стороной позиции 76, на которой было зафиксировано увеличение. При дебетовом увеличении окончательное сальдо формируется из Дт счета, а кредитовое — из Кт.

В проводках по субсч. 76.2, как и любому другому счету по расчетам с дебиторами, следует помнить, что никому нельзя вменить обязательства без согласия. Если при возникновении претензии будет сделана соответствующая запись сразу, то возникнет долг. При этом уверенности в том, что дебитор согласится с ним, нет.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Источник: platinumwall.ru

Проверка НДС с авансов по счетам 62.02 и 76.АВ по продажам с помощью Excel

Чаще всего именно в данном разделе учета НДС возникает большое количество ошибок. Корректность начисление НДС с авансов можно проверить с помощью программ для работы с электронными таблицами например, Microsoft Excel.

✎ Более подробно об НДС с авансов можно прочитать в нашей статье.

Для начала рассмотрим какие проводки формирует счет-фактура на аванс в программе 1С:Бухгалтерия 3.0.

12 декабря 2018 года Простые решения ООО получили от покупателя ПАЛЬМА ООО аванс в размере 36 000 рублей. Делаем документ Поступление на расчетный счет.

Формируется проводка ДТ 51 КТ 62.02 на сумму 36 000 рублей.

После поступления создадим на основании счет-фактуру выданную, напоминаем, на каждый аванс, если он не закрывается в течении дня, нужно выписывать счет-фактуру на аванс по НК РФ.

Счет-фактура выданный на аванс формирует следующие проводки.

На самом деле, ручная выписка счетов-фактур на аванс — редкость, только если контрагент специально попросил. Обычно все выписывается одной кнопкой при помощи обработки Регистрация счетов-фактур на аванс. Порядок выписки можно найти в меню Главное — Налоги и отчеты — НДС.

По умолчанию установлен вариант “Регистрировать всегда при получении аванса”. В этом случае на каждый аванс будет выписан счет-фактура. Исключением будут авансы, зачтенные в день поступления. Это соответствует гл. 21 НК РФ (абз. 1 п. 1 ст.

169 НК РФ).

При необходимости можно указать уникальные условия выписки счетов-фактур в договоре с контрагентом.

Основные ошибки при формировании НДС с авансов связаны с неправильной последовательностью действий при закрытии периода. Например, часто забывают выписывать счета-фактуры на аванс в конце квартала.

Проверять будем поквартально, т.к. декларация по НДС сдается поквартально.

Шаг 1

Прежде чем выполнять первый шаг, рекомендуем проверить 62 счет на корректность остатков взаиморасчетов, подробнее об этом тут. Далее сформируем Оборотно-сальдовую ведомость по счету 62.02, но прежде в Настройках отчета поставим группировку Контрагенты.

Шаг 2

Выгрузим Оборотно-сальдовую ведомость по 62.02 из программы и сохраним файл в формате Excel (xlsx, или xls). Для этого нажимаем Файл — Сохранить как.

Выбираем Тип файла, Наименование и путь, куда хотим сохранить наш файл.

Так как мы будем сравнивать суммы по КТ 62.02 на конец периода, то уберем лишние столбцы в нашем документе Excel. Удаляем столбцы Сальдо на начало периода и Обороты за период.

Выделяем столбцы, которые хотим удалить и нажимаем правую кнопку мыши. Выбираем Удалить — Ячейки, со сдвигом влево.

После удаление столбцов должны остаться Контрагенты и Сальдо на конец периода.

Тоже самое проделываем со счетом 76.АВ.

Шаг 3

Формируем оборотно-сальдовую ведомость по 76.АВ, но прежде в настройках поставим группировку Контрагенты.

Шаг 4

Сохраним Оборотно-сальдовую ведомость по 76.АВ в формате Excel (xlsx, или xls).

Выбираем Тип файла, Наименование и путь, куда хотим сохранить наш файл.

Шаг 5

Удаляем столбцы Сальдо на начало периода и Обороты за период. Оставляем столбец Сальдо на конец периода, суммы по ДТ 76.АВ.

Выделяем столбцы, которые хотим удалить и нажимаем правую кнопку мыши. Выбираем Удалить — Ячейки, со сдвигом влево.

После удаление столбцов должны остаться Контрагенты и Сальдо на конец периода.

Шаг 6

Перенесем данные из документа ОСВ 76.АВ в документ ОСВ 62.02.

Выделим нужные столбцы и нажимаем правой клавишей мыши и нажимаем Копировать или нажимаем Ctrl+C.

Далее вставим в нужный документ скопированную таблицу. Нажимаем правую кнопку мыши выбираем Вставить.

Получаем следующий файл

Теперь мы готовы сравнить наши полученные авансы и сумму ндс с этих авансов.

Шаг 7

Вставим формулу по которой сможем проверить корректность формирования счет-фактур на аванс. Кт 62.02 * 18/118 = Дт 76.АВ. В ячейку напротив сумм ставим знак =. Далее нажимаем на сумму 8 040 197,65, умножаем на 18 и делим 118. В данном примере НДС с авансов облагается по ставке 18/118%, а с 2019 г. ставка будет 20/120%. Соответственно формулу нужно будет изменить.

Нажимает Enter.

Выделяем ячейку и протягиваем ее за нижний угол.

В формуле ячейки изменяются в соответствии с их номером.

Шаг 8

Найдем разницу между 76.АВ и суммой рассчитанной по формуле Кт 62.02*18/118 = Дт 76.АВ.

В пустую ячейку введем формулу. Ставим знак =, далее нажимаем на сумму по Дт 76.АВ, затем ставим знак -, нажимает на сумму, которая рассчитана по формуле.

Нажимает Enter.

Выделяем ячейку и также протягиваем ее за нижний угол.

Получаем следующий файл.

В этом примере нет расхождений. Значит НДС с авансов начислялся корректно и дополнительных исправлений не потребуется.

Откуда могут взяться расхождения?

Есть много причин неверной работы НДС с авансов, например: это может быть связано с неактуальностью взаиморасчетов, использованием “ручных операций” по счетам взаиморасчетов или по счетам учета ндс с авансов, неправильно отраженными корректировками долга.

Исправление этих ошибок — это большая тема для другой статьи, но благодаря этой вы можете быть уверены в том, что проверили корректность начисления НДС с авансов.

Если у вас есть вопросы по проверке ндс с авансов, то оставляйте заявку у нас на сайте и мы с вами обязательно свяжемся.

Понравилась статья?

- обучим работе

- настроим программы

- допишем новые функции

- будем регулярно обновлять программы

и консультировать по вопросам учета

Окажем услуги с оплатой по факту, если результат вас устроит.

Без предоплаты.

—>

Давайте обсудим

Посмотрите другие полезные материалы по теме «»

У нас вот такие

—> Кто мы такие?

клиентов на обслуживании

отличных сотрудников

место в рейтинге 1С

Входим в ТОП-10 партнёров по 1С:Фреш

Автор статьи

Мария Новикова

Специалист-консультант по бухгалтерии

Проверка НДС с авансов по счетам 62.02 и 76.АВ по продажам с помощью Excel ✎ Более подробно об НДС с авансов можно прочитать в нашей статье. Для начала рассмотрим какие проводки формирует счет-фактура на аванс в программе 1С:Бухгалтерия 3.0. 12 декабря 2018 года Простые решения ООО получили от покупателя ПАЛЬМА ООО аванс в размере 36 000 рублей. Делаем документ Поступление на расчетный счет.

Формируется проводка ДТ 51 КТ 62.02 на сумму 36 000 рублей. После поступления создадим на основании счет-фактуру выданную, напоминаем, на каждый аванс, если он не закрывается в течении дня, нужно выписывать счет-фактуру на аванс по НК РФ. Счет-фактура выданный на аванс формирует следующие проводки.

На самом деле, ручная выписка счетов-фактур на аванс — редкость, только если контрагент специально попросил. Обычно все выписывается одной кнопкой при помощи обработки Регистрация счетов-фактур на аванс. Порядок выписки можно найти в меню Главное — Налоги и отчеты — НДС. По умолчанию установлен вариант “Регистрировать всегда при получении аванса”.

В этом случае на каждый аванс будет выписан счет-фактура. Исключением будут авансы, зачтенные в день поступления. Это соответствует гл. 21 НК РФ (абз. 1 п. 1 ст. 169 НК РФ). При необходимости можно указать уникальные условия выписки счетов-фактур в договоре с контрагентом.

Основные ошибки при формировании НДС с авансов связаны с неправильной последовательностью действий при закрытии периода. Например, часто забывают выписывать счета-фактуры на аванс в конце квартала. Проверять будем поквартально, т.к. декларация по НДС сдается поквартально.

Шаг 1 Прежде чем выполнять первый шаг, рекомендуем проверить 62 счет на корректность остатков взаиморасчетов, подробнее об этом тут. Далее сформируем Оборотно-сальдовую ведомость по счету 62.02, но прежде в Настройках отчета поставим группировку Контрагенты. Шаг 2 Выгрузим Оборотно-сальдовую ведомость по 62.02 из программы и сохраним файл в формате Excel (xlsx, или xls).

Для этого нажимаем Файл — Сохранить как. Выбираем Тип файла, Наименование и путь, куда хотим сохранить наш файл. Так как мы будем сравнивать суммы по КТ 62.02 на конец периода, то уберем лишние столбцы в нашем документе Excel. Удаляем столбцы Сальдо на начало периода и Обороты за период. Выделяем столбцы, которые хотим удалить и нажимаем правую кнопку мыши.

Выбираем Удалить — Ячейки, со сдвигом влево. После удаление столбцов должны остаться Контрагенты и Сальдо на конец периода. Тоже самое проделываем со счетом 76.АВ. Шаг 3 Формируем оборотно-сальдовую ведомость по 76.АВ, но прежде в настройках поставим группировку Контрагенты. Шаг 4 Сохраним Оборотно-сальдовую ведомость по 76.АВ в формате Excel (xlsx, или xls).

Выбираем Тип файла, Наименование и путь, куда хотим сохранить наш файл. Шаг 5 Удаляем столбцы Сальдо на начало периода и Обороты за период. Оставляем столбец Сальдо на конец периода, суммы по ДТ 76.АВ. Выделяем столбцы, которые хотим удалить и нажимаем правую кнопку мыши. Выбираем Удалить — Ячейки, со сдвигом влево.

После удаление столбцов должны остаться Контрагенты и Сальдо на конец периода. Шаг 6 Перенесем данные из документа ОСВ 76.АВ в документ ОСВ 62.02. Выделим нужные столбцы и нажимаем правой клавишей мыши и нажимаем Копировать или нажимаем Ctrl+C. Далее вставим в нужный документ скопированную таблицу. Нажимаем правую кнопку мыши выбираем Вставить.

Получаем следующий файл Теперь мы готовы сравнить наши полученные авансы и сумму ндс с этих авансов. Шаг 7 Вставим формулу по которой сможем проверить корректность формирования счет-фактур на аванс. Кт 62.02 * 18/118 = Дт 76.АВ. В ячейку напротив сумм ставим знак =. Далее нажимаем на сумму 8 040 197,65, умножаем на 18 и делим 118.

В данном примере НДС с авансов облагается по ставке 18/118%, а с 2019 г. ставка будет 20/120%. Соответственно формулу нужно будет изменить. Нажимает Enter. Выделяем ячейку и протягиваем ее за нижний угол. В формуле ячейки изменяются в соответствии с их номером.

Шаг 8 Найдем разницу между 76.АВ и суммой рассчитанной по формуле Кт 62.02*18/118 = Дт 76.АВ. В пустую ячейку введем формулу. Ставим знак =, далее нажимаем на сумму по Дт 76.АВ, затем ставим знак -, нажимает на сумму, которая рассчитана по формуле. Нажимает Enter. Выделяем ячейку и также протягиваем ее за нижний угол. Получаем следующий файл. В этом примере нет расхождений.

Значит НДС с авансов начислялся корректно и дополнительных исправлений не потребуется. Откуда могут взяться расхождения? Есть много причин неверной работы НДС с авансов, например: это может быть связано с неактуальностью взаиморасчетов, использованием “ручных операций” по счетам взаиморасчетов или по счетам учета ндс с авансов, неправильно отраженными корректировками долга. Исправление этих ошибок — это большая тема для другой статьи, но благодаря этой вы можете быть уверены в том, что проверили корректность начисления НДС с авансов. Если у вас есть вопросы по проверке ндс с авансов, то оставляйте заявку у нас на сайте и мы с вами обязательно свяжемся.

Источник: 1eska.ru

76ав в балансе как учитывается

На кредите собирается информация по долгам самого предприятия перед сторонними лицами. Поэтому счет принадлежит к . 76 счет в балансе может быть учтен и в активной части, и в пассивной. Для этого анализируется его развернутое сальдо. Дебетовые остатки составляют статью актива «Дебетовая задолженность».

Кредитовое сальдо увеличивает пассив баланса по статье «Кредиторская задолженность». Аналитический учет ведется отдельно по операциям.

Проводки по счету 76 формируют конечное сальдо по каждому факту взаиморасчетов с дебиторами и кредиторами.

На счете 76 субсчета имеют множество значений, самые используемые среди них следующие: 76.

Компания Ребус

Но мы рассмотрели лишь одну сторону медали — когда наше предприятие выступает продавцом собственной продукции.

Но ведь, чтобы произвести эту продукцию, предприятие покупает все необходимое для производства (материалы, оборудование и т.д.) и в данном случае само выступает обычным покупателем и оплачивает при покупке НДС, который добавили продавцы к цене своего товара. И вот здесь как раз и возникает «самое интересное».

Поскольку НДС должен перетекать в карман государства от покупателя через карман продавца, то когда наше предприятие выступает покупателем, государство возвращает ему ту сумму НДС, которую оно перечислило предприятию-продавцу.

Чтобы не путаться в сложных подсчетах, государство ввело такой порядок: 1) сначала каждое предприятие высчитывает размер НДС, который оно должно заплатить государству напрямую — то есть сумму от сделок, в которых наше предприятие выступало продавцом.

Эта часть НДС отражается в пассиве баланса.

Выданные и полученные авансы: порядок оформления бухгалтерских проводок

Как нужно заполнять эти строки? Есть ли строго определенный алгоритм для прохождения аудита?

По данному вопросу мы придерживаемся следующей позиции: В рассматриваемом случае организация не допустила ошибок при отражении в балансе задолженностей по выданным и полученным авансам. В связи с этим вносить исправления в баланс не требуется.

Обоснование позиции: В соответствии с частью 1 ст. 14 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) годовая бухгалтерская (финансовая) отчетность в общем случае состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним. К упомянутым приложениям относят: — отчет об изменениях капитала; — отчет о движении денежных средств; — отчет о целевом использовании средств (п.

2 приказа Минфина России от 02.07.2010 N 66н «О формах бухгалтерской отчетности организаций», далее — Приказ N 66н); — иные

Каков порядок применения субсчетов 76-АВ и 76-ВА для учета сумм НДС с полученных и выданных авансов?

3 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н, п.

3 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).Полученные (выданные) авансы (предоплаты) отражаются в составе кредиторской (дебиторской) задолженности. В бухгалтерском балансе они отражаются за вычетом подлежащей уплате (уплаченной) в бюджет суммы НДС (у продавца) и за минусом принятого к вычету НДС (НДС, подлежащего вычету) у покупателя (Приложение к Письму Минфина России от 09.01.2013 N 07-02-18/01, Письмо Минфина России от 12.04.2013 N 07-01-06/12203, Толкование Т-16/2013-КпТ «НДС с авансов выданных и полученных» (организация-разработчик: ОАО «МХК «ЕвроХим», Фонд «НРБУ «БМЦ», дата заседания: 09.08.2013) (далее — Толкование Т-16/2013-КпТ)).Суммы НДС в составе поступлений от покупателей

Рекомендуем прочесть: М жукова д 35 приставы москва

Школа дизайна ТоТо

При необходимости начисления и удержания алиментных сумм, взыскиваемых с сотрудников, тоже используется счет 76.Итоговое сальдо по этим записям может носить дебетовый или кредитовый характер в зависимости от заданных условий. По дебету фиксируется любая задолженность перед фирмой.

На кредите собирается информация по долгам самого предприятия перед сторонними лицами. Поэтому счет принадлежит к активно-пассивным.76 счет в балансе может быть учтен и в активной части, и в пассивной.

Для этого анализируется его развернутое сальдо. Дебетовые остатки составляют статью актива «Дебетовая задолженность». Кредитовое сальдо увеличивает пассив баланса по статье «Кредиторская задолженность».Аналитический учет ведется отдельно по операциям.

Проводки по счету 76 формируют конечное сальдо по каждому факту взаиморасчетов с дебиторами и кредиторами. На счете 76 субсчета имеют множество значений, самые используемые среди них следующие:76.

Как отразить НДС с авансов в балансе

По правилам НК организация на ОСНО, не освобожденная от НДС, при получении аванса в счет предстоящих поставок продукции, работ, услуг при их получении должна рассчитать НДС (пп.2 п.1 ст.167 НК). Давайте это сделаем: НДС к уплате = 141 600 / 118 * 18 = 21 600 руб.

В тот момент, когда одежду сошьют и отгрузят, ООО «Мода» нужно снова начислить НДС – уже со стоимости отгруженной продукции: НДС к уплате = 141 600 / 118 * 18 = 21 600 руб. А НДС, начисленный ранее с аванса, принимается к вычету (пп.1 п.1 и п.14 ст.167, п.8 ст.171 и п.6 ст.172 НК).

Вычет производится в случае, если после получения предоплаты происходит изменение условий договора либо его расторжение и возврат соответствующих сумм авансовых платежей (п.5 ст. 171 НК). Но в нашем примере мы пока только получили аванс. Как отразить его поступление и начисление суммы НДС с авансов полученных в бухгалтерском учете?

Для этого обычно используют один из субсчетов к счету 76:

Счет 76 ав

поступление товаров от поставщиков со счет-фактурами заведено. 2. отгрузки покупателям со счет-фактурами заведены. 3. на предоплаты покупателей сделаны счет-фактуры на аванс Начинаем изучать Операции — Закрытие периода — Помощник по учету НДС .

Есть также в 1С полезный сводный отчет см . Отчеты — Анализ учета по НДСЕсли оплата и отгрузка (поступление) в одном периоде, то все очень просто учитывается: у всех моих документов «Поступления товаров» в Счет фактура полученный стоит галочка «Отразить вычет НДС в книге покупок датой получения».

Т.е. тут мы сразу делаем проводки по возмещению НДС ( 68.02 Таким образом документ формирование книги покупок и книги продаж почти пустые. А попали туда всякие авансы и другая нечисть , которая и делает жизнь бухгалтера яркой и насыщенной. Проблемы в том , что если плюнуть и не разбираться с авансами, то потом все это все-равно вылезет.

Поэтому ищем алгоритмы проверки авансов.

76ав в балансе как закрывается

, делая проводки: Дт 62 Кт 51 — возврат аванса. Дт 68 Кт 76 — прием НДС с полученных авансов к вычету.

• Отражает НДС к вычету в книге покупок. • Заполняет строку 120 раздела 3 декларации по НДС. Вариант осуществления реализации ранее оплаченных ТМЦ • Продавец принимает НДС с аванса полученного к вычету (п.

8 ст. 171 НК РФ), делая проводки: Дт 62 Кт 90 — получена выручка от реализации. Дт 90 Кт 68 — начислен НДС от реализации. Дт 68 Кт 76 — НДС с полученных авансов взят к вычету. • Показывает вычет по НДС с авансов полученных в книге покупок с номером счета-фактуры, который был выписан продавцом при получении аванса.

• Заполняет декларацию, в которой вносит вычет в строку 170 раздела 3. Налоговики считают, что НДС с аванса полученного начисляется в любом случае, даже если периоды получения предоплаты и реализации совпадают (письмо ФНС России № ЕД-4-3/11684).

Рекомендуем прочесть: Распоряжение о плане продаж на месяц

Кроме того, согласно подп. 3 п.

Как отразить НДС в бухгалтерской отчетности?

«Входной» налог определяется на счет 19 «Налог на добавленную стоимость по приобретенным ценностям» и в дальнейшем может быть принят (опять-таки, плательщиком НДС) к вычету (в учете это отражается проводкой Дебет 68-НДС Кредит 19). Но для приобретения права на налоговый вычет необходимо соблюсти определенные ст.

171 и 172 НК РФ условия:

- предназначение покупки для деятельности, облагаемой НДС;

- оприходование приобретения;

- наличие счета-фактуры, оформленного контрагентом в соответствии со ст. 169 НК РФ.

Если приобретенные материальные ценности (выполненные работы, оказанные услуги) будут использоваться в деятельности, не облагаемой НДС, «входной» НДС по ним списывается на счета по учету затрат или включается в стоимость имущества.

Таким образом, вполне вероятна ситуация, когда на последнее число отчетного периода остатка по счету 19 нет. Тогда строка 1220

«Налог на добавленную стоимость по приобретенным ценностям»

не заполняется (в ней ставится прочерк).

Как отражается НДС в бухгалтерском балансе

Исходя из таких же рассуждений (расчеты происходят в течение года) строка 1520 расположена в разделе «Краткосрочные обязательства» пассива баланса. Существуют определенные особенности отражения налога по каждой из этих строк. Для реализации права на вычет необходимо одновременное соблюдение ряда условий:

- стоимость приобретенных ценностей отражена в учете;

- приобретенные ценности предназначены для того вида деятельности, который облагается НДС;

- имеется правильно оформленный поставщиком счет-фактура.

У многих организаций счет 19 на конец года обнуляется, и в этом случае в строке 1220 баланса проставляется прочерк.

Строка 1220 «НДС по приобретенным ценностям» В строке 1220 отражается та сумма налога, которую предприятие сможет в будущем предъявить к вычету. В эту строку баланса переносится остаточное значение (дебетовое сальдо) по счету 19.

Остаток по счету

Почему при формировании бухгалтерской отчетности за 2012 год сальдо по счету 76АВ и 76 ВА стали учитываться в строках 1230 и 1520 бухгалтерского баланса?

В разделе II «Отдельные вопросы составления бухгалтерской отчетности» в соответствии с подразделом «Оценка задолженности по уплаченным (полученным) авансам (предварительной оплате)»: «…в случае перечисления организацией оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передачи имущественных прав) дебиторская задолженность отражается в бухгалтерском балансе в оценке за минусом суммы налога на добавленную стоимость, подлежащей вычету (принятой к вычету) в соответствии с налоговым законодательством». Пользователи ИТС версий ПРОФ могут получать бесплатные консультации аудиторов по вопросам бухучета и налогообложения, а также консультации специалистов по трудовому праву по кадровым вопросам.

Свои вопросы Вы можете направлять по адресу .

В письме необходимо указать регистрационный номер программы, на которую оформлен договор 1С:ИТС и подробно описать ситуацию, требующую консультации.

76 ав в балансе

но вопрос: какого черта изменились суммы за 2011 г.? пример: берем бухотчетность в текущей базе и формируем ее за 2011 г.

получаем баланс с одними суммами.

берем ту же самую бухотчетность в той же базе и формируем за 2012 г.

и по колонке 2011 г. и 2010 г. получаем уже суммы отличающиеся от баланса за 2011 г.

как раз на суммы этих самых 76АВ. собственно вопрос: а оно так правильно или блин что?

Источник: cppyurist.ru