Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования.

1. Излишек (+) или недостаток (-) собственных оборотных средств:

± Фс = СОС — Зп, или

± Фс = стр. 1300 — стр. 1100 — стр. 1210

2. Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов:

± Фк = стр. 1300 + стр. 1400 — стр. 1100 — стр. 1210

3. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов:

± Фо = стр. 1300 + стр. 1400 + стр. 1510 — стр. 1100 — стр. 1210

С помощью этих показателей мы можем определить трехкомпонентный показатель типа финансовой устойчивости:

Выделяют четыре типа финансовой устойчивости предприятия.

Таблица 8. Типы финансовой устойчивости предприятия

Тип финансовой устойчивости

Используемые источники покрытия затрат

1. Абсолютная финансовая устойчивость

Собственные оборотные средства

Высокая платежеспособность, предприятие не зависит от кредиторов

2. Нормальная финансовая устойчивость

Собственные оборотные средства плюс долгосрочные кредиты

Нормальная платежеспособность, эффективное использование заемных средств, высокая доходность производственной деятельности.

3. Неустойчивое финансовое состояние

Собственные оборотные средства плюс долгосрочные и краткосрочные кредиты и займы

Нарушение платежеспособности, необходимость привлечения дополнительных источников, есть возможность улучшения ситуации

4. Кризисное финансовое состояние

Неплатежеспособность предприятия, грань банкротства

Таблица 9. Расчет абсолютных показателей финансовой устойчивости ОАО «Песчанское»

2008 год, тыс. руб.

2009 год, тыс. руб.

2010 год, тыс. руб.

Общая величина запасов (ЗП)

Наличие собственных оборотных

Источник: vuzlit.com

Общий анализ финансового состояния

Общий анализ финансового состояния условного предприятия осуществляется на основе абсолютных значений показателей баланса предприятия, приведенных в табл. 11.3.

Анализ динамики валюты баланса. Проводим сравнение валюты баланса на начало и конец анализируемого периода по строке 300 табл. 11.3.

На начало периода валюта баланса составляла 37 300 тыс. руб., на конец — 96 200 тыс. руб. Наблюдаем рост валюты баланса в 2,5 раза, что может характеризоваться как положительно, так и отрицательно. Положительно — если рост вызван активизацией деятельности предприятия, отрицательно — если он вызван инфляционным ростом цен и переоценкой основных фондов.

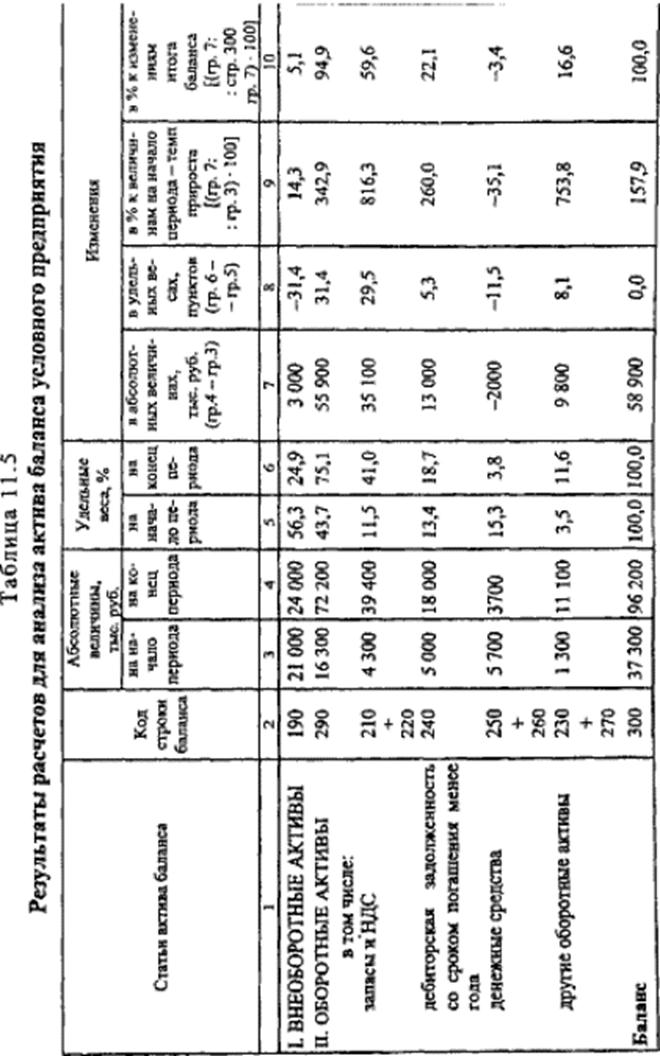

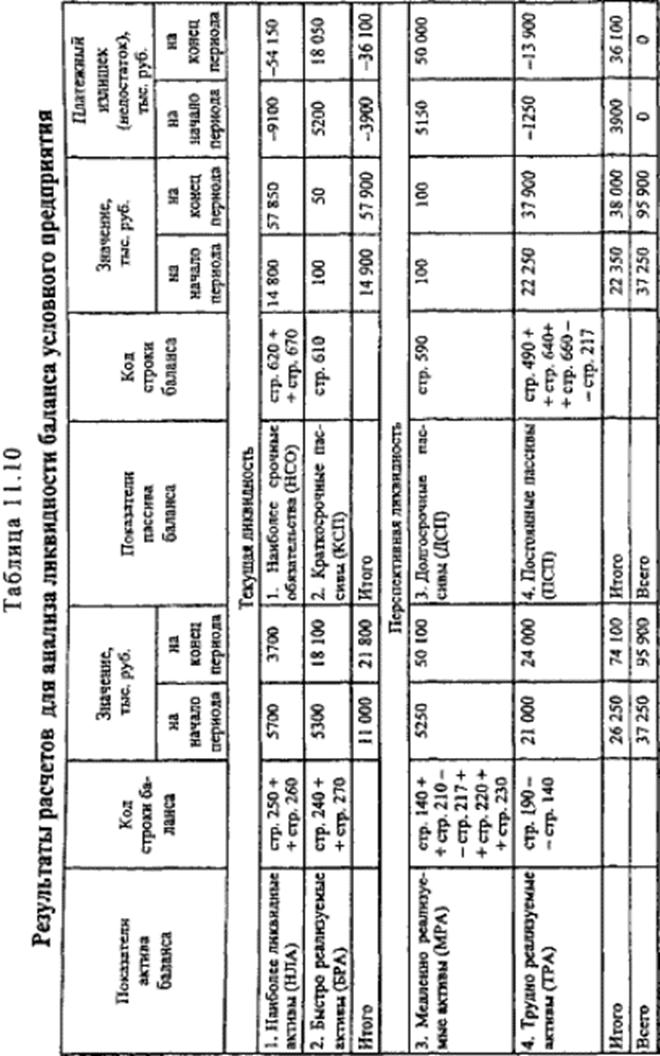

Анализ актива баланса. Для анализа структуры и динамики активов баланса проведем предварительные расчеты, результаты которых сведем в табл. 11.5.

Анализ активов за рассматриваемый период показал некоторое увеличение (на 3000 тыс. руб.) статьи «Внеоборотные активы», однако темп их прироста (14,3%) значительно ниже темпа прироста валюты баланса (157,9%). В результате произошло снижение доли статьи «Внеоборотные активы» в активах предприятия (с 56,3% на начало периода до 24,9% на конец периода).

Соответственно увеличились доли статей «Запасы» и «НДС» по приобретенным ценностям (с 11,5 до 41,0%). Резко увеличилась доля статьи «Дебиторская задолженность со сроком погашения менее года» (с 13,4 до 18,7%), что обусловлено неплатежеспособностью потребителей продукции предприятия; резко уменьшилась (с 15,3 до 3,8%) доля статьи «Денежные средства», темп ее прироста отрицателен (—35,1%). Все это говорит об ухудшении структуры активов баланса. Уменьшились доля основных средств предприятия, создающих условия для производства продукции, и доля наиболее ликвидных активов, что значительно снизило возможности предприятия вовремя рассчитываться по своим обязательствам.

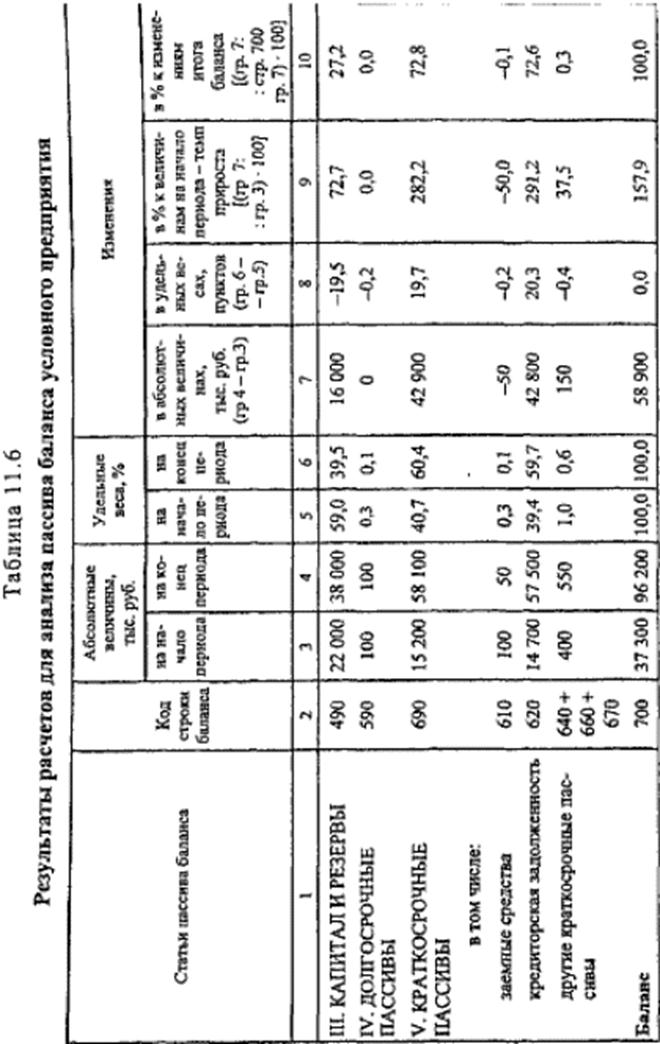

Анализ пассива баланса. Перед анализом пассива баланса проведем предварительные расчеты, результаты которых представлены в табл. 11.6.

Анализ пассива баланса показал низкие по сравнению с темпами прироста валюты баланса (157,9%) темпы прироста собственных средств предприятия — «Капитал и резервы» (72,7%), при резком росте кредиторской задолженности, на долю которой приходится

72,6% изменений валюты баланса за анализируемый период. Резкое увеличение в 1,5 раза (с 39,4 до 59,7%) доли кредиторской задолженности объясняется общим кризисом неплатежей в стране. Кредиты практически не привлекались: доля статьи «Долгосрочные пассивы» снизилась с 0,3 до 0,1%, так же как и доля статьи «Краткосрочные заемные средства». Структура пассивов ухудшилась: «Кредиторская задолженность» — наиболее» срочные обязательства предприятия — составляет 59,7% пассивов; статья «Капитал и резервы» составляет на конец периода менее 50% пассивов, а именно 39,5%, т.е. предприятие в случае предъявления претензий всеми кредиторами не сможет их удовлетворить, даже продав все свое имущество.

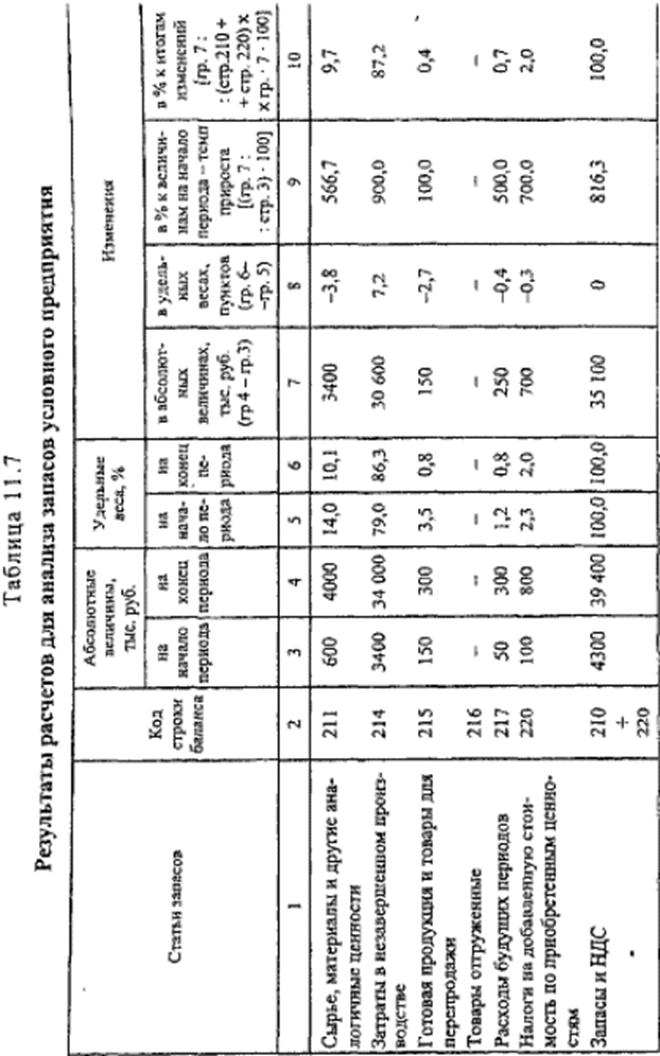

Анализ запасов и затрат. Результаты предварительных расчетов для анализа структуры «Запасов» представлены в табл. 11.7.

В структуре запасов и затрат произошло некоторое увеличение доли статьи «Затраты в незавершенном производстве» (с 79,0 до 86,3%), причем темп их прироста составляет 900% при общем темпе прироста «Запасов и НДС» 816,3%. Незавершенное производство составляет основную массу изменений (87,2%). Структура запасов и затрат ухудшилась из-за длительного цикла производства: произошел рост «Затрат в незавершенном производстве» (с 3400 тыс. руб. на начало года до 34 000 тыс. руб. на конец года).

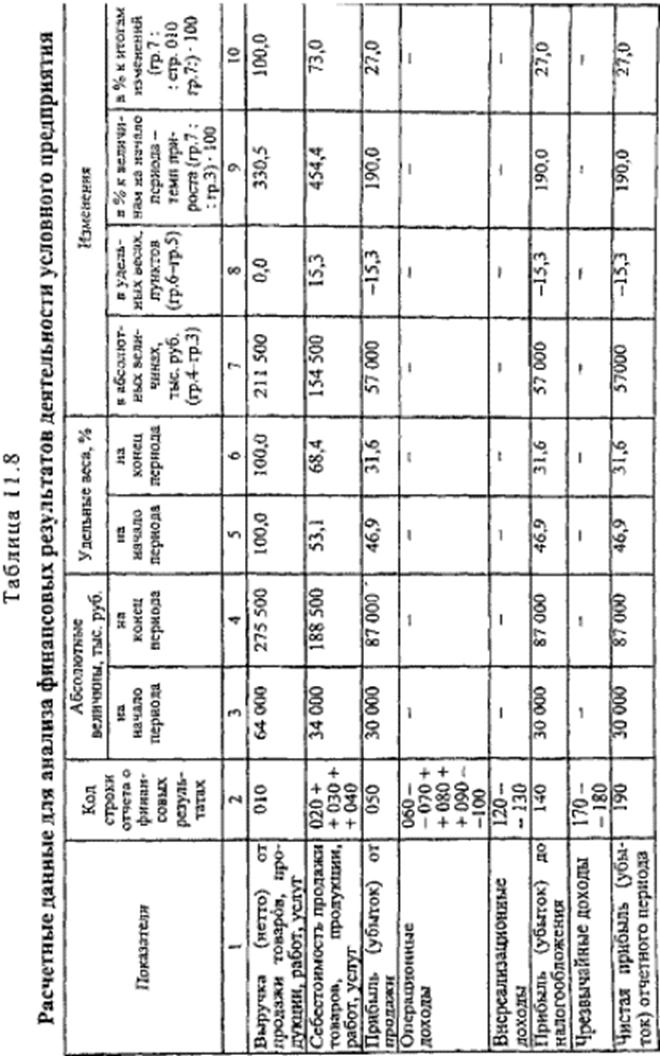

Анализ финансовых результатов деятельности предприятия. Анализу предшествуют предварительные расчеты, результаты которых сведены в табл. П.8.

Из данных таблицы следует, что доля статьи «Прибыль» в статье «Выручка» снизилась на 15,3 пункта и составляет на конец периода 31,6% за счет увеличения (с 53,1 до 68,4%) доли себестоимости. Такие источники прибыли, как операционные доходы, внереализационные доходы и чрезвычайные доходы не привлекались. Темп прироста статьи «Прибыль» составляет 190,0%, в то время как темп прироста статьи «Выручка» — 330,5%. Быстрее всего растет статья «Себестоимость» (454,4%), удельный вес изменений которой составил 73,0% в изменении статьи «Выручка». Таким образом, можно говорить о снижении эффективности производства (темп прироста прибыли ниже темпа прироста себестоимости).

Общий финансовый анализ показал, что структура актива и пассива условного предприятия за анализируемый период ухудшилась в основном из-за увеличения дебиторско-кредиторскои задолженности и увеличения длительности цикла производства, что привело к уменьшению доли прибыли в выручке предприятия.

Анализ Финансовой устойчивости

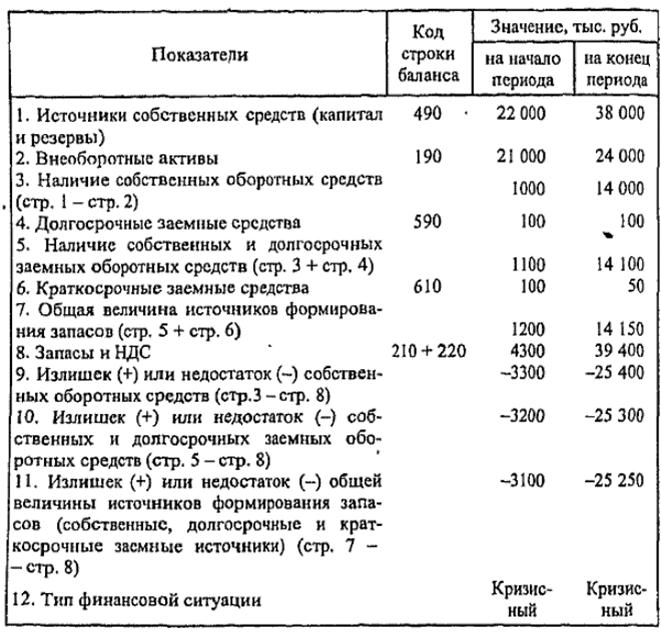

Для определения финансовой устойчивости (типа финансовой ситуации) условного предприятия составим и рассмотрим табл. 11.9.

Расчет показателей для определения финансовой устойчивости условного предприятия

Финансовое состояние рассматриваемого предприятия на начало и конец анализируемого периодаявляетсякризисным,так как в ходе анализа установлен недостаток собственных оборотных средств (3300 тыс. руб. на начало и 25 400 тыс. руб. на конец периода), собственных и долгосрочных заемных источников формирования запасов и затрат (3200 тыс. руб. на начало и 25 300 тыс. руб. на конец периода), общей величины основных источников формирования за-

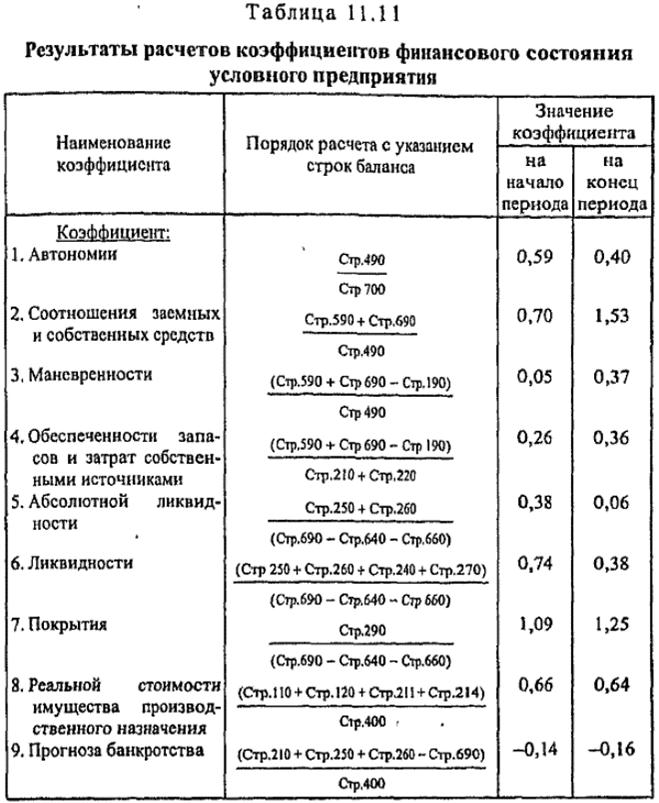

Коэффициент соотношения заемных и собственных средств на начало анализируемого периода (0,70) соответствует нормальному ограничению (макс. 1,00), а на конец периода — его превышает (1,53), что свидетельствует о недостаточности собственных средств предприятия для покрытия своих обязательств.

Коэффициент маневренности вырос с 0,05 до 0,37, что говорит об увеличении мобильности собственных средств предприятия и расширении свободы в маневрировании этими средствами.

Несмотря на то что коэффициент обеспеченности запасов и затрат собственными источниками формирования несколько вырос с 0,26 до 0,36, он ниже значения нормального ограничения (1,00) почти втрое, что говорит о недостаточном обеспечении запасов и затрат собственными источниками формирования.

Коэффициент абсолютной ликвидности упал с 0,38 до 0,06 и стал ниже нормального ограничения (0,20), что говорит о возможности погашения лишь незначительной части краткосрочной задолженности предприятия в ближайшее время,

Коэффициент ликвидности снизился с 0,74 до 0,38, что свидетельствует о снижении прогнозируемых платежных возможностей предприятия при условии своевременного проведения расчетов с дебиторами. При таком значении коэффициента ликвидности предприятие едва ли может надеяться на кредиты.

Не удовлетворяя нормальным ограничениям (2,00) на начало анализируемого периода, коэффициент покрытия повысился на конец периода с 1,09 до 1,25, что связано с низкими платежными возможностями предприятия даже при условии своевременных расчетов с дебиторами и продажи, в случае необходимости, материальных оборотных средств. В такой ситуации сложно найти покупателей акций и облигаций предприятия.

Коэффициент реальной стоимости имущества производственного назначения практически не изменился (0,66 — на начало периода, 0,64 — на конец периода) за счет роста затрат в незавершенном производстве, поэтому несмотря на соответствие значений нормативному ограничению (мин. 0,5) можно сказать об ухудшении структуры имущества.

Коэффициент прогноза банкротства не соответствует нормальному ограничению: за анализируемый период он снизился (с — 0,14 до — 0,16). Это говорит о том, что недостаток доли средств предприятия, находящихся в ликвидной форме, для погашения краткосрочных обязательств в имуществе предприятия увеличился с 14 до 16%.

Совместный анализ финансовых коэффициентов свидетельствует об общем ухудшении финансового положения предприятия за анализируемый период.

Источник: studopedia.su

Характеристика пассива баланса

В правой части бухгалтерского баланса отражаются размеры задолженности или обязательства предприятия на начало и конец периода, возникшие из событий прошлых периодов. Обязательства расположены по степени принадлежности к собственникам и подразделяются на собственные обязательства и заемные обязательства (рис. 1.2).

Рис. 1.2. Структура пассивов

Собственные обязательства (обязательства перед собственниками)

Основными составляющими собственных обязательств являются уставный капитал, резервный капитал, добавочный капитал, нераспределенная прибыль.

Уставный капитал — стоимость уставного (складочного) капитала предприятия, созданного в соответствии с учредительными документами; Государственные и муниципальные унитарные предприятия вместо уставного (складочного) капитала учитывают уставный фонд, сформированный в установленном порядке. Увеличение уставного капитала общества с ограниченной ответственностью допускается только после его полной оплаты; может осуществляться за счет имущества общества, и (или) за счет дополнительных вкладов участников общества, и (или), если это не запрещено уставом общества, за счет вкладов третьих лиц, принимаемых в общество.

Если по окончании второго и каждого последующего финансового года стоимость чистых активов общества с ограниченной ответственностью окажется меньше его уставного капитала, общество обязано объявить об уменьшении своего уставного капитала до размера, не превышающего стоимости его чистых активов, и зарегистрировать такое уменьшение в установленном порядке. Уставный капитал акционерного общества (АО) может быть увеличен путем увеличения номинальной стоимости акций или размещения дополнительных акций. Если по окончании второго и каждого последующего финансового года стоимость чистых активов общества оказывается меньше величины минимального уставного капитала, указанного в Федеральном законе от 26.12.1995 № 208-ФЗ «Об акционерных обществах», общество обязано принять решение о своей ликвидации. Отражается в строке 1310.

Резервный капитал формируется за счет чистой прибыли в соответствии с законодательством и уставом для целей страхования возможных будущих убытков общества, погашения обязательств по облигациям, выплаты дивидендов по привилегированным акциям в случае недостатка чистой прибыли или ее отсутствия. В АО создается резервный фонд в размере, предусмотренном уставом общества, но не менее 5% от его уставного капитала.

Резервный фонд АО формируется путем обязательных ежегодных отчислений до достижения им размера, установленного уставом общества. Размер ежегодных отчислений предусматривается уставом общества, но не может быть менее 5% от чистой прибыли до достижения размера, установленного уставом общества. Общества с ограниченной ответственностью могут создавать резервный фонд и иные фонды в порядке и размерах, предусмотренных уставом общества. Отражается резервный капитал в строке 1360.

Добавочный капитал отражает доход, полученный от эмиссии акций акционерного капитала сверх их номинальной стоимости за минусом расходов по эмиссии; доход от переоценки активов предприятия; положительная курсовая разница, образованная в результате взносов участников в уставный капитал в иностранной валюте; разницы, возникающей в результате пересчета выраженной в иностранной валюте стоимости активов и обязательств организации, используемых для ведения деятельности за пределами Российской Федерации, в рубли; вкладов в имущество общества с ограниченной ответственностью; суммы НДС, восстановленного учредителем при передаче имущества в качестве вклада в уставный капитал и переданного учреждаемой организации (если указанные суммы не являются вкладом в уставный капитал учреждаемой организации). Отражается в строке 1350.

Накопленная нераспределенная прибыль (убыток) предприятия за предыдущие периоды и отчетный период отражена по строке Нераспределенная прибыль (строка 1370). Величина нераспределенной прибыли (непокрытого убытка) отчетного периода равна сумме чистой прибыли (чистого убытка) отчетного периода, т.е. прибыли (убытка) после налогообложения и выплаты дивидендов и обязательных платежей из чистой прибыли. Если у организации отсутствует нераспределенная прибыль (непокрытый убыток) прошлых лет и распределение промежуточных дивидендов в течение отчетного периода, то значение строки 1370 совпадает со значением строки 2400 «Чистая прибыль (убыток) отчетного периода» отчета о финансовых результатах.

Доходы будущих периодов — это полученные средства, которые будут признаны в качестве доходов в будущие отчетные периоды. К ним относятся: безвозмездно полученное имущество; целевое финансирование и поступления, которые не могут быть признаны предприятием в качестве прочих доходов; суммы предстоящих поступлений задолженности по недостачам ценностей, выявленным за прошлые отчетные периоды (до отчетного года), признанные виновными лицами или присужденные к взысканию судом. Отражается в строке 1530.

Заемные обязательства предприятия подразделяются на долгосрочные заемные средства и краткосрочные заемные средства.

В строке 1410 «Заемные средства» отражена задолженность по кредитам и займам, подлежащим погашению более чем через 12 месяцев, включая проценты, подлежащие уплате на отчетную дату. Предприятие-заемщик может осуществлять перевод долгосрочной задолженности в краткосрочную задолженность (первый вариант) или учитывать находящиеся в его распоряжении заемные средства, срок погашения которых по договору займа или кредита превышает 12 месяцев, до истечения указанного срока в составе долгосрочной задолженности (второй вариант). При выборе первого варианта перевод производится в момент, когда по условиям договора займа и (или) кредита до возврата основной суммы долга остается 365 дней. Организация- заемщик по истечении срока платежа обязана обеспечить перевод срочной задолженности в просроченную задолженность.

В строке 1420 «Отложенные налоговые обязательства» отражена часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным периодом или в последующих отчетных периодах. ОНО формируются тогда, когда возникают налогооблагаемые временные разницы (расходы в бухгалтерском учете меньше, чем в налоговом учете). Это расчетная величина, сформированная как произведение ставки налога на прибыль на сумму налогооблагаемых временных разниц (НВР). НВР образуются, если в бухгалтерском учете расходы признаются позже, а доходы раньше, чем в налоговом учете. Налогооблагаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным периодом или в последующих отчетных периодах. Налогооблагаемые временные разницы образуются в результате: применения разных способов начисления амортизации для целей бухгалтерского учета и целей определения налога на прибыль; признания выручки от продажи продукции (товаров, работ, услуг) в виде доходов от обычных видов деятельности отчетного периода, а также признания доходов для целей бухгалтерского учета исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения — по кассовому методу;

В строке 1430 «Оценочные обязательства» отражены суммы оценочных обязательств, предполагаемый срок исполнения которых превышает 12 месяцев. Оценочное обязательство — обязанность, явившаяся следствием прошлых событий ее хозяйственной жизни, исполнения которой организация не может избежать.

В строке 1450 «Прочие обязательства» отражаются прочие обязательства организации, срок погашения которых превышает 12 месяцев.

В строке 1510 отражены краткосрочные займы и кредиты

(задолженность по кредитам и займам, подлежащим погашению менее чем через 12 месяцев, включая проценты, подлежащие уплате на отчетную дату).

В строке 1520 отражена кредиторская задолженность (задолженность поставщикам, подрядчикам за полученное сырье, материалы, товары, оказанные услуги, выполненные работы; задолженность работникам по оплате труда; подотчетным лицам, покупателям, внесшим авансы в счет будущей реализации продукции; налоговым органам, государственным и негосударственным социальным учреждениям по уплате налогов, сборов, взносов и иных отчислений); задолженность участникам (учредителям) по выплате доходов (задолженность по начисленным, но не выплаченным дивидендам, доходам собственникам (акционерам) предприятия); и т.д.

Погашение заемных обязательств приводит к оттоку ресурсов, содержащих экономическую выгоду.

Источник: bstudy.net