Net Debt) применяется в более детализированных (объективных) мультипликаторах — EV (Enterprise Value), Net Debt/EBITDA и т.д.

Кратко- и долгосрочная долговая нагрузка учитывается в балансе компании, но не всегда входит в формулу мультипликаторов. Например, рыночная капитализация её не учитывает, что не совсем объективно. Какая бы ни была стоимость компании, если её прибыль уходит на погашение долгов, то её реальная стоимость в несколько раз ниже.

Что такое чистый долг компании (Net Debt)

Чистый долг (Net Debt) представляет собой всю задолженность компании перед внутренними и внешними кредиторами, скорректированный на денежные средства и инвестиции. От совокупного долга (еще один финансовый показатель для анализа оценки компании) Net Debt отличается тем, что он отображает действительную картину. Одна только лишь сумма долга компании не является показателем её долговой нагрузки, так как компания может иметь ресурсы для её погашения. Потому совокупный долг корректируется на ликвидные активы (денежные средства и краткосрочные инвестиции), которые могут быть мгновенно использованы для погашения задолженности.

Если объяснить совсем простым языком то допустим… Петя должен Васи 100 руб, но у Пети в кармане есть заначка на черный день в размере 70 руб. В итоге имеем чистый долг Пети 30 руб, так как свою заначку Петя может пустить на погашение задолженности.

Формула расчета мультипликатора по балансу зарубежных компаний:

Net Debt = Total Debt — Cash

Мифы о госдолге США. Олег Комолов // Простые числа

Нормативных значений чистого долга нет. Они разные в зависимости от отрасли, потому показатель чистого долга сравнивают с аналогичными показателями компаний одной отрасли.

Практический расчет чистого долга

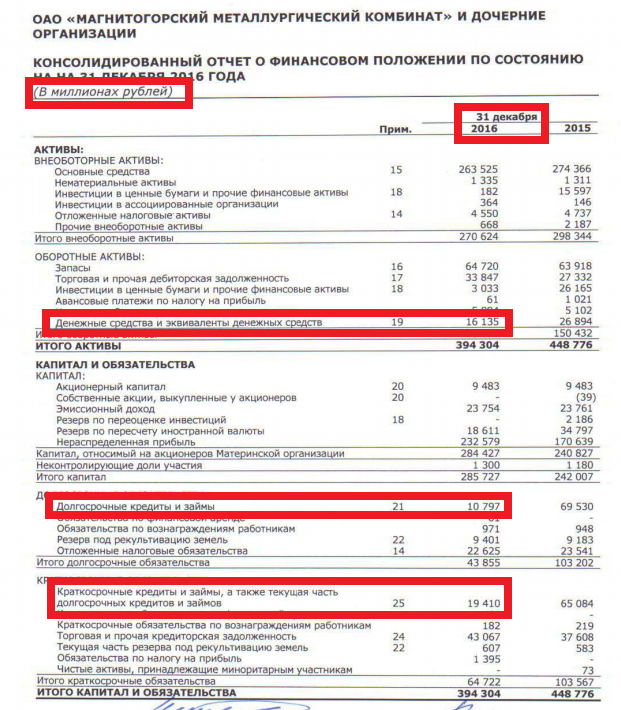

В качестве примера возьмем финансовую отчетность «ММК» на конец 2016-го года . Чтобы вычислить общий долг компании открываем страницу 2 отчетности и складываем «Долгосрочные кредиты и займы» c «Краткосрочные кредиты и займы, а также текущая часть долгосрочных». У меня получилось 30207 млн.руб (10797+19410)

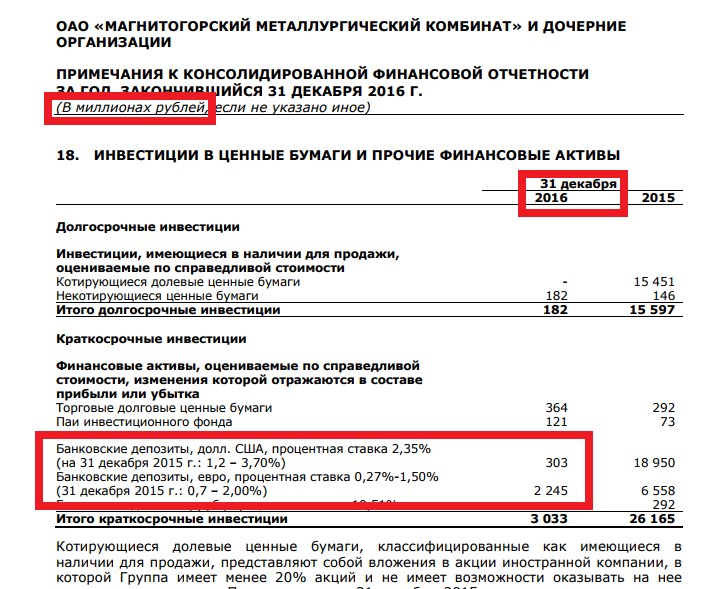

Далее вычисляем «заначку» которая есть у компании. Для этого складываем «денежные средства и эквиваленты денежных средств» и банковские депозиты, которые я нашел на 48 странице (в 18 разделе). У меня получилось 18683 млн.руб (16135+303+2245)

Списали долг физлицу: что с налогами и отчетностью?

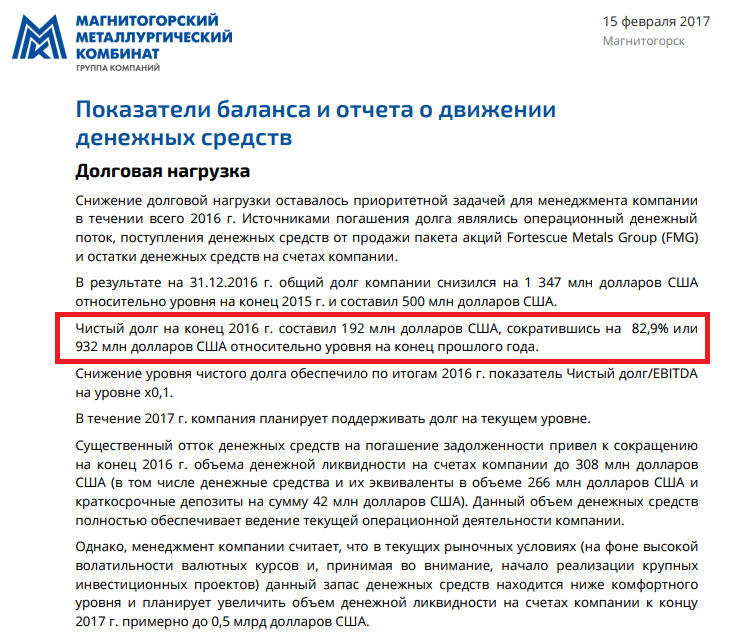

Теперь отнимаем из общего долга заначку и получаем 11524 млн.руб (30207-18683). Компания ММК любезно посчитала для нас свой чистый долг, но он в долларах… чтобы сравнить наши расчеты с расчетами компании переведем чистый долг в рублях в доллары. Получается 11524/60 получается 192,07 млн. дол (курс взял примерно, хотя в отчетности должен быть точный курс)

То что посчитала для нас компания можно найти в « Пресс релизе «. Открываем третью страницу пресс релиза и видим 192 млн. дол США. Наши расчеты верны.

Если вы не хотите самостоятельно рассчитывать чистый долг (Net Debt), а компания «забыла» его для вас посчитать, можно воспользоваться платным сервисом «Conomy» или поискать на smart-lab.ru/q/shares_fundamental

Заключение. Чистый долг (Net Debt) — один из объективных финансовых показателейкак для кредитодателя, так и для инвестора. Правда, даже такой простой коэффициент из-за сложной отчетности и отсутствия единого подхода к бухгалтерским стандартам оказывается не так легко рассчитать. И рассчитывать его своими силами или доверять официальной статистике — решать вам!

Источник: pammap.ru

Совокупный долг в балансе строка

Заемный капитал — это нормальный источник финансирования бизнеса. Наличие долгов у эмитента — не повод сбрасывать компанию со счетов. Другое дело, если размер этого долга слишком большой. Рассказываем, как самостоятельно оценить долговую нагрузку эмитента, на примере реального отчета.

Чем долг отличается от обязательств

По своей природе, эти два понятия схожи, поэтому их часто используют как взаимозаменяемые. В бизнесе их всегда разграничивают, потому что все долги являются обязательствами, но не все обязательства являются долгом.

В финансовой отчетности есть раздел Обязательства, где учитывается задолженность компании перед кредиторами, партнерами, поставщиками и другими контрагентами. Другими словами, обязательства — это сумма, которую компания должна заплатить всем контрагентам.

Долгом считаются только те обязательства, по которым компания несет дополнительные расходы в виде процентов: кредиты и займы. Именно эти суммы используются при расчете долговой нагрузки эмитента.

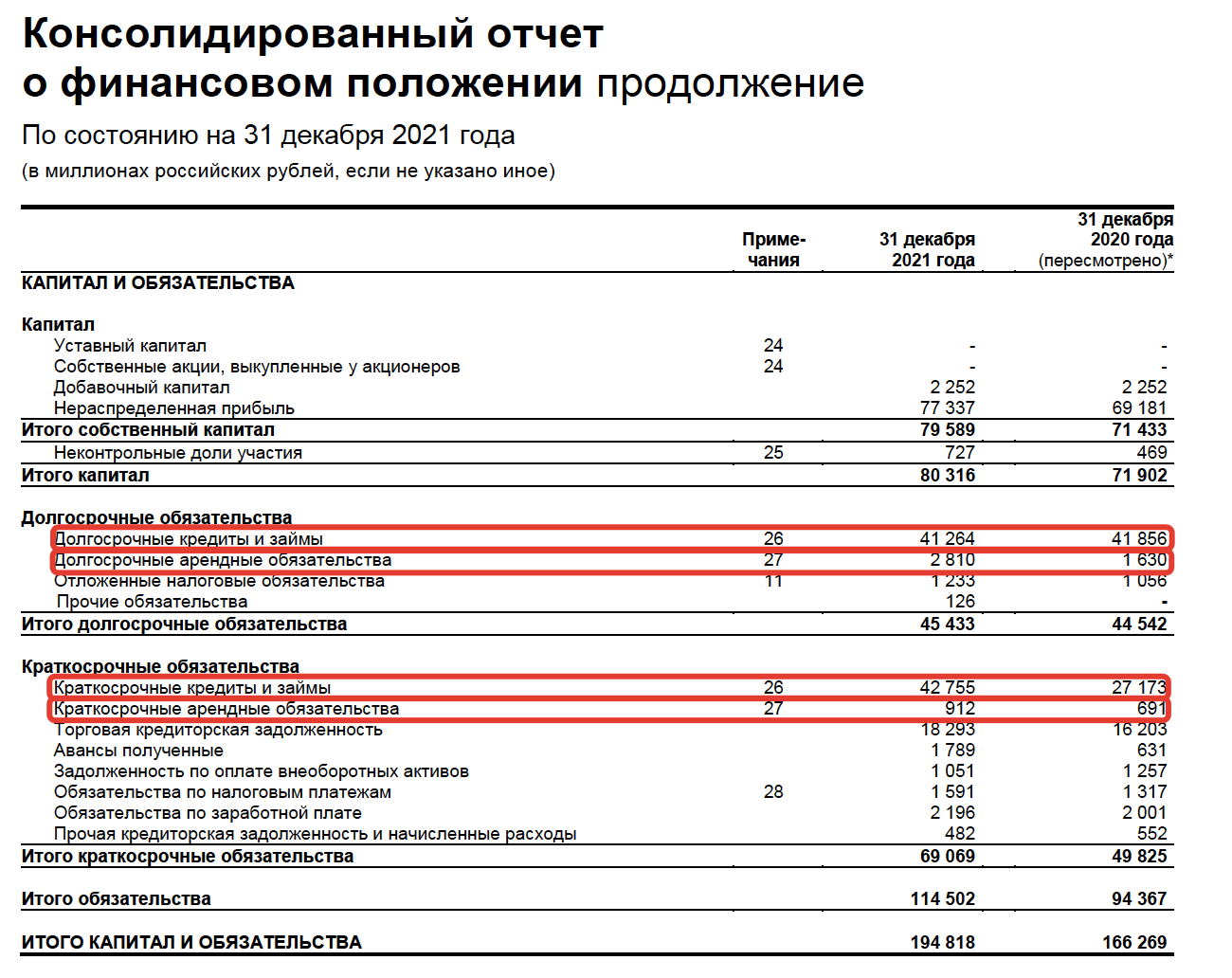

Рассмотрим, какие строки относятся к долгу на примере отчета «Черкизово» за 2021 год:

Отчетность «Черкизово» на сайте эмитента

Из ₽114 502 млн обязательств, долги «Черкизово» составляют ₽87 741 млн, как сумма обязательств по кредитам и займам, а также обязательств по договорам аренды. В случае с «Черкизово» мы имеем дело с лизингом машин и оборудования, что предусматривает процентные платежи.

Обязательства в отчетности всегда разделяют на краткосрочные и долгосрочные. Это помогает оценить текущее состояние бизнеса и прогнозировать его на поздние периоды.

Краткосрочные обязательства

Любые обязательства, которые должны быть исполнены в течение ближайших 12 месяцев. Сюда могут относиться краткосрочные займы или долгосрочные, по которым приближается срок исполнения. Кроме этого здесь учтены выплаты поставщикам за товары или услуги, заработная плата сотрудникам и другие расходы.

Долгосрочные обязательства

Обязательства, срок исполнения которых составляет более 12 месяцев. Это могут быть как финансовые обязательства перед банками, так и длительные контракты с контрагентами, взаиморасчеты по которым запланированы на период свыше 12 месяцев.

Цели долгосрочных займов могут быть разными, но чаще деньги нужны на инвестпроекты, закупку нового оборудования или его обновления.

Как понять, что долг большой

Все познается в сравнении. Чтобы понять насколько сильно закредитована компания, нужно сравнить ее долг с годовой прибылью. Но прежде чем приступить к сравнению, нужно определить реальный размер долга.

Бывает так, что компания использует заемные средства, имея на счетах достаточное количество собственных денег. Когда процентные ставки невелики, предприятия берут кредит на выгодных условиях и не спешат его гасить досрочно. В таких случаях необходимо рассчитать чистый долг компании.

Что такое чистый долг

Чистый долг (NetDebt) — это все долги компании перед кредиторами, скорректированные на размер собственных денежных средств и эквивалентов. Под последними подразумевается любой актив, который можно быстро превратить в деньги, например депозиты.

NetDebt = Краткосрочные кредиты и займы + Долгосрочные кредиты и займы — Денежные средства и эквиваленты

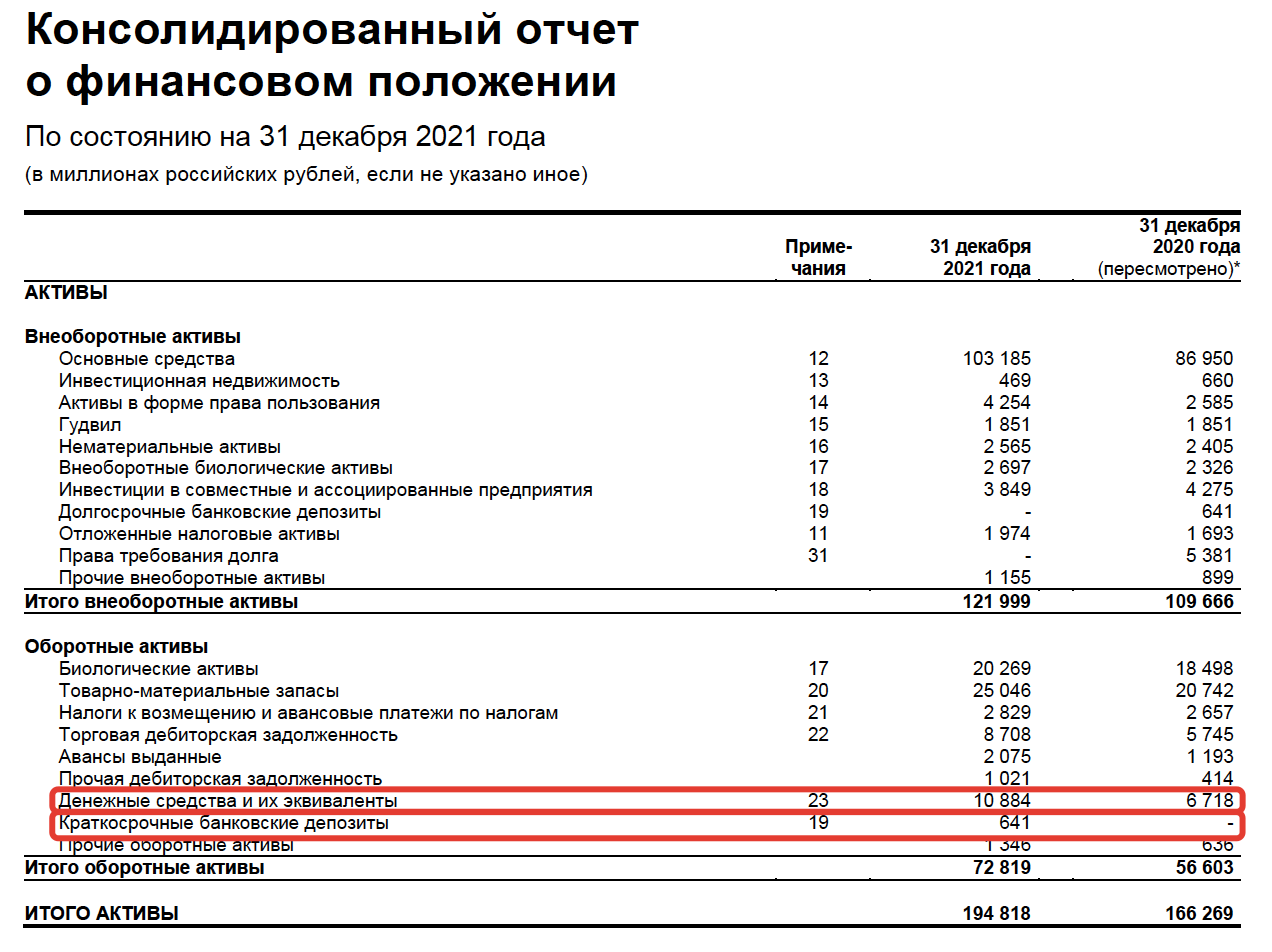

Рассчитаем размер чистого долга компании «Черкизово». Сумму имеющихся средств и денежных эквивалентов компании можно найти в ее отчете, в разделе Активы бухгалтерского баланса.

Отчетность «Черкизово» на сайте эмитента

Сумма имеющихся денежных средств и ликвидных эквивалентов «Черкизово» составляет ₽11 505 млн. Долги компании, как мы считали выше — ₽87 741 млн.

NetDebt = ₽87 741 млн — ₽11 525 млн = ₽76 216 млн

Теперь мы знаем реальный размер долга компании и можем сравнить его с другими показателями.

Мультипликатор NetDebt / EBITDA

Чаще всего чистый долг сравнивают не с чистой прибылью, а с EBITDA. Дело в том, что EBITDA не содержит в себе расходы по процентам. Это позволяет корректно сравнить сумму долга с результатом деятельности компании без учета расходов по процентам.

EBITDA (Earnings before interest, taxes, depreciation and amortization) — это прибыль компании до выплаты процентов, налогов и амортизации.

Отсутствие амортизации и налогов в расчете EBITDA дает возможность сравнивать мультипликатор NetDebt / EBITDA у компаний с разными системами налогообложения и методами начисления амортизации.

Подсчитаем мультипликатор NetDebt / EBITDA у «Черкизово», исходя из вводных цифр: NetDebt = ₽76 216 млн, а EBITDA = ₽28 870 млн.

NetDebt / EBITDA = 2,6

Такой уровень долговой нагрузки для «Черкизово» является нормой. Среднее значение мультипликатора за последние 5 лет — в районе 3. Это значит, что у компании есть возможность обслуживать долги за счёт притока денежных средств. Чтобы полностью закрыть долги, компании потребуется чуть больше двух лет.

У каждой компании свой предел долговой нагрузки, но есть общие нормы. Комфортным уровнем считается значение мультипликатора — не более 2. Если показатель выше, то могут возникнуть сложности с обслуживанием долга.

Другие способы оценки долговой нагрузки

Наряду с NetDebt/EBITDA инвесторы используют и другие мультипликаторы, чтобы оценить уровень долга эмитента: L/A (Liabilities to Assets) и D/E (Debt to Equity ratio).

L/A (Liabilities to Assets)

L/A (Liabilities to Assets) — отношение общей задолженности компании к сумме ее активов. Показывает долю обязательств компании в ее общих активах. Иногда, этот мультипликатор называют коэффициентом финансового рычага.

Значение больше 50% может говорить о том, что компания финансируется по большей части за счет заемных денежных средств. Значение меньше 50% — наоборот, о большей доле собственных средств в активах.

D/E (Debt to Equity ratio)

Этот мультипликатор показывает, насколько долги компании больше или меньше собственного капитала. По смыслу D/E очень схож с предыдущим мультипликатором — L/A, но он более детальный. Вместо обязательств в числителе — долги, а вместо активов — собственный капитал, составная часть всех активов компании. Чем меньше значение D/E, тем меньше меньше у компании долгов.

Оба мультипликатора лучше использовать для сравнения компаний из одной отрасли. Специфика бизнеса различных компаний сильно отличается. Для одной отрасли, соотношение D/E или L/A 200% будет нормой, а для другой — запредельным значением.

Источник: blackterminal.com

Что показывает коэффициент Чистый долг/EBITDA?

Чистый долг/EBITDA (Net debt/EBITDA) – это коэффициент долговой нагрузки компании, который показывает способность платить по текущим кредитам и займам. По сути, отношение чистого долга к EBITDA указывает на то, как долго компании потребуется работать при текущем денежном потоке, чтобы погасить собственный долг.

Считается, что значение коэффициента «Чистый долг/EBITDA» не должно превышать 3. Такое значение означает, что компания не имеет чрезмерной задолженности и в состоянии обслуживать свои долговые обязательства. Если по-простому, то чем ниже значение коэффициента, тем лучше. Также нужно помнить о числителях и знаменателях показателя.

При отрицательном значении мультипликатора «Чистый долг/EBITDA», если отрицательное значение у EBITDA, то компания убыточна. Если отрицательный чистый долг, то у компании либо нет кредитов и займов, либо большое количество денежный средств, что расценивается положительно.

И наоборот, если отношение чистого долга к EBITDA высокое, это указывает на высокую долговую нагрузку компании и дополнительные риски при инвестировании в организацию. Как правило, значение показателя у компании выше 4 или 5 считается высоким и рассматривается как стоп-сигнал для участников рынка, которые рассматривают ее для инвестиции.

Несмотря на это, уровень долговой нагрузки сильно отличается по отраслям из-за различий в требованиях к капиталу и особенностей той или иной отрасли. Показатель Чистый долг/EBITDA используется, как менеджментом, так и инвесторами для оценки финансовой устойчивости и платежеспособности компании.

Также соотношение часто используется агентствами кредитного рейтинга для определения вероятности дефолта компании по её долгам. Как правило, инвесторы сравнивают коэффициенты компаний друг с другом в скринере акций.

В данном коэффициенте вы можете встретить на месте показателя EBITDA, такие показатели(разновидности), как EBIT – EBIT margin и OIBDA – OIBDA margin. Показатель EBIT (earnings before interest and taxes) — это прибыль до вычета процентов и налогов.

То есть, EBIT является промежуточным показателем прибыли до уплаты процентов и налогов, тогда как EBITDA учитывает ещё и амортизацию. Подробнее о показателе EBITDA, его расчётах можете ознакомиться здесь. Показатель OIBDA (operating income before depreciation and amortization) – это значение операционной прибыли до вычета амортизации основных средств и нематериальных активов.

В отличие от привычной для нас EBITDA, показатель OIBDA содержит только операционную прибыль и амортизацию, не учитывает финансовые доходы и расходы, а также налоговую нагрузку. Зачастую компании при составлении отчетности по стандартам МСФО могут указывать такие строки статей, как: «Прочие доходы» или «Прочие не операционные доходы» (Other income / Other non-operational income), а также «Прочие расходы» или «Прочие не операционные расходы» (Other expenses / Other non-operational expenses) результаты деятельности, которую считают нерегулярной и не относящейся к основной операционной деятельности. Таким образом, показатели OIBDA от EBITDA в части, используемой для расчета прибыли, могут быть идентичными, если компания не выделяет результаты по нерегулярным видам деятельности.

Как рассчитать Чистый долг/EBITDA?

Рассмотрим на примере финансовой долларовой отчётности Coca — cola за 2020 г. Net debt/EBITDA — это отношение чистого долга к прибыли до налогообложения, вычета процентов, износа и амортизации.

Чистый долг / EBITDA = Чистый долг (Net debt) / EBITDA

EBITDA (Earnings Before Interest, Taxes, Depreciation, Amortization) – отражает прибыль до уплаты налогов, процентов и амортизации. Упрощенно, EBITDA показывает, сколько денег компания заработает, если не будет платить государству, кредиторам и акционерам. Показатель EBITDA мы рассматривали ранее, поэтому возьмем значение в данной статье.

Чистый долг (Net Debt) – задолженность по долгосрочным и краткосрочным кредитам и займам за вычетом денежных средств и их эквивалентов. Чем ниже чистый долг, тем меньше компания должна кредиторам и банкам. Преобладание краткосрочных заимствований повышает риск утраты финансовой устойчивости, долгосрочных — снижает.

Чистый долг = (Краткосрочные + Долгосрочные кредиты и займы) – денежные средства и их эквиваленты

Источник: отчётность Coca — cola Чистый долг = (($2183 + $485) + $40125) — $6795 = $35998 млн Таким образом, мы считаем Чистый долг/EBITDA = $35998 / $13092= 2,8x . Не забываем приводить к общему числителю и знаменателю до «миллионов долларов».

Готовый коэффициент Чистый долг/EBITDA

Можно самостоятельно рассчитать значения показателя Чистый долг/ EBITDA , или воспользоваться готовым расчетом. Для каждой компании наши алгоритмы рассчитывают все коэффициенты и мультипликаторы. Используйте для сравнения Чистый долг/EBITDA между другими компаниями в отрасли скринер акций, или добавляйте нужную колонку с показателем самостоятельно.

Скринер – необходимый инструмент инвестора, который помогает правильно вложить деньги. Из тысяч компаний, представленных на бирже, по заданным параметрам вы отбираете те, которые интересуют вас.

Используйте пузырьковую диаграмму в карточке компании во вкладке Оценка отрасли для сравнительного анализа по различным показателям. С помощью «Отраслевого анализа», вы можете визуально оценить и понять, где находится компания, в которую вы инвестируете по сравнению с другими компаниями в отрасли. Также в карточке компании во вкладке Мультипликаторы, вы можете посмотреть расчёт мультипликатора «Чистый долг/EBITDA и других показателей в динамике нескольких лет и понять, как компания чувствует себя сейчас по отношению к предыдущим 10-30 годам.

Плюсы и минусы коэффициента Чистый долг/EBITDA

- Оценивает долговую нагрузку компании и её способность обслуживать долг;

- Помогает сравнить долговую нагрузку между компаниями одной отрасли;

- Учитывает множество переменных при оценке и сравнении долговой нагрузки компании;

- EBITDA можно использовать в кредитном и финансовом анализе;

- Простой в понимании.

Минусы:

- Не учитывает процентные ставки по обслуживанию долговой нагрузки;

- Норма показателя чистый долг/EBITDA может сильно отличаться в зависимости от отрасли из-за разной рентабельности, налоговой нагрузки и других особенностей отрасли;

- Каждая компания по-своему рассчитывает показатель EBITDA, что затрудняет сравнение компаний между собой;

- Сложный в расчётах, поэтому используйте наш сервис по анализу акций.

Источник: finrange.com