Инструкции по заполнению декларации 3-НДФЛ в 2022 году за 2022 год, на имущественный, социальный и стандартный налоговые вычеты (образец и примеры)

2. Далее нам нужно добавить источника выплат — т.е. вашего работодателя, при этом нужно указать его ИНН, КПП, ОКТМО все эти данные вы найдете в справке 2-НДФЛ выданной вашим работодателем. Все реквизиты вашего работодателя указаны в ней в пункте 1: «Данные о налоговом агенте»

Перед заполнением декларации 3-НДФЛ на налоговый вычет (имущественный, социальный и стандартный), вам необходимо скачать программу для заполнения декларации. Скачать ее вы можете либо на нашем сайте, либо на официальном сайте gnivc.ru. После этого можно приступать к заполнению.

Естественно, что перед этим вы должны обложиться всеми необходимыми документами для получения налоговых вычетов, ведь большую часть данных нам придется брать именно оттуда. После заполнения декларации 3-НДФЛ в программе вы можете сразу проверить вашу декларацию за 2022 год, или предшествующие года. После чего её можно распечатать, либо если не уверены в своих силах можете сохранить файл с вашими трудами на флешке и при сдаче декларации, если что то заполнено не так попросить инспектора, чтобы он подправил вашу декларацию. Также вы можете сохранить ее в формате PDF. Итак приступим .

Сумма процентов по кредитам за предыдущие периоды, вычет за предыдущие годы по процентам по кредитам

Вычет по предыдущим годам в декларации 3-НДФЛ, и сумма переходящая с предыдущего года

Довольно частым вопросом при заполнении 3-НДФЛ у пользователей программы встает вопрос об оставшейся сумме имущественного вычета. И именно эта задача останавливает весь процесс заполнения и сдачи в инспекцию. Ведь не обладая знанием о размере этой суммы вы не закончите начатое дело.

- Обратиться в налоговую инспекцию, там вам должны предоставить искомую информацию, но не забудьте взять с собой документы.

- Если у вас сохранился файл декларации за предыдущий год, можно взять информацию оттуда

Вычет за предыдущие годы

Если начали обогащаться, где трудились, хотите продолжить в том же духе, действуйте по знакомой схеме: получите уведомление в инспекции, напишите заявление, отнесите в бухгалтерию и радуйтесь повышенной зарплате. Ритуал повторяйте каждый год, пока не закончится вычет. Предположим, бухгалтер делал вычеты из расчета 95% ― имущественный, 5% ― социальный, тогда подоходный (3 900руб.) разделится на 3 705 и 195руб. соответственно.

Вычет за предыдущие годы в 3-НДФЛ

- Начинаем заполнять отчёт с 2022 г. Открываем программу «Декларация 2022». В доходах указываем 480 тысяч, в полученных ранее вычетах не пишем ничего. Сохраняем документ. Это будет отчёт за 2022 г.

- Создаём новый отчёт — за 2022 г. Для этого открываем программу для 2022 г. Указываем доход, полученный именно в тот промежуток времени. Допустим, это будут те же 480 тысяч рублей. Далее заполняем информацию об имущественных возвратах. В строку «Вычет за предыдущие годы» вносим данные из 3-НДФЛ 2022 (480 тысяч рублей).

- Теперь переходим к заполнению декларации 2022. Открываем программу за 2022 г. Заносим сведения о доходах (480 тысяч). Переходим к данным об имущественном вычете. В поле о предыдущих возвратах заносим сумму за два предшествующих года. Нужно сложить цифры, указанные в отчетах 2022 и 2022. В нашем случае это будет 480 000 + 480 000. Итого, 960 тысяч. Отмечаем эту цифру в нужном поле.

- Сохраняем все три файла. При обращении в ФНС подать нужно будет каждую декларацию.

При получении возврата сразу за несколько лет информацию отражают не в единой декларации, а по отдельности — за каждый отчетный период. Таким образом, количество отчётных документов должно соответствовать количеству лет, за которые оформляется возврат.

Налоговый вычет по предыдущим годам 3-НДФЛ

В рамках одного календарного года налогоплательщик не может получить сумму вычета, превышающую величину уплаченного им в этом году НДФЛ. Поэтому формируется вычет по предыдущим годам, который заявитель получает по частям до тех пор, пока не закроет весь доступный ему лимит.

Согласно Налоговому кодексу, у ряда граждан есть возможность оформить вычет за предыдущие годы по 3-НДФЛ. Чтобы некоторое время в будущем не платить налог или вернуть часть уже уплаченной суммы, требуется должным образом оформить документы. В том числе заполнить декларацию 3-НДФЛ.

Вычет по предыдущим годам и остаток имущественного налогового вычета, перешедший с предыдущего года в 3-НДФЛ

Теперь она может возвращать проценты, начиная с 2022 года, либо уже в 2022-ом может получать компенсацию по месту работы — с ее зарплаты не будет удерживаться НДФЛ в течение 6 лет (3 000 000 / 500 000 = 6 лет). 3 000 000 — это максимум вычета по процентам, берется максимум, т. к. фактические расходы больше.

Согласно ст.220 такой возврат предоставляется каждому гражданину один раз в жизни и в полном размере — остаток будет переносится до окончательного исчерпания, даже если перенос затянется на десятки лет. Если вы не получили полностью возмещение с одного объекта, то можно дополучить остаток в любое время в будущем — за другой.

Вычет по предыдущим годам в декларации 3-НДФЛ

- на строительство или покупку жилья, а также земли для целей индивидуального строительства;

- на погашение процентов по ипотеке или иным целевым займам;

- на погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) ипотечных займов.

Заполнить форму 3-НДФЛ можно при помощи программного обеспечения. Кроме того, есть возможность скачать форму для заполнения в формате PDF или TIF из программ правового сопровождения «Консультант Плюс» или «Гарант». Желающие сэкономить время, могут обратиться в специализированные фирмы по заполнению утверждённых отчётных форм. Какой способ заполнения не выбрать, главное – подготовить все необходимые документы. Перед направлением пакета на рассмотрение в инспекцию, следует убедиться, что все прилагаемые копии читаемы.

Как заполнить декларацию вычета по предыдущим годам — описываем детально

- Обратиться в налоговую инспекцию, там вам должны предоставить искомую информацию, но не забудьте взять с собой документы.

- Если у вас сохранился файл декларации за предыдущий год, можно взять информацию оттуда

- Попросить у работодателя напечатать вам справки 2-НДФЛ за года по которым вы получали вычет и сложить суммы налоговой базы из них.

- Ну и самый простой способ — через личный кабинет налогоплательщика, перейдя по ссылке https://lkfl.nalog.ru/lk/. После ввода вашего ИНН и пароля выбираем пункт меню обратная связь, далее обращение в свободной форме, и в письменном виде выражаем суть вашей проблемы.

Важно! Можно получить вычет за жилье, оформленное на своего несовершеннолетнего ребенка, но он будет учтен в качестве использования вашего единоразового права, тогда как ребенок после 18 лет может получить самостоятельное возмещение.

Что такое вычет по предыдущим годам в декларации 3-НДФЛ и сумма, перешедшая с предыдущего года

Граждане РФ вправе зачесть деньги, потраченные на жилье. Для этого нужно заполнить декларацию 3 НДФЛ. Вычет по предыдущим годам касается только имущественных возвратов. Поэтому согласно п. 1 ст. 220 НК РФ, к возмещению можно затребовать те деньги, которые потрачены на покупку или строительство жилой собственности, в том числе ипотечные проценты, затраты на стройматериалы и др.

Соответственно, возмещение денег за прошедший налоговый промежуток — это часть суммы, которая не затребована к возмещению за прошедшие годы. Чтобы зачесть эти средства, нужно оформить соответствующие графы в декларации 3 НДФЛ. Сведения о предыдущих вычетах вносятся в приложение 6.

Как получить налоговый вычет по предыдущим годам

Пусть купили квартиру стоимостью 3 миллиона рублей. Соответственно, можно воспользоваться имущественным вычетом в 2 миллиона рублей. В первый год, год покупки квартиры, зарплата покупателя составила 300 тысяч рублей. На следующий год он заработал 400 тысяч рублей. А еще через год доход стал 500 тысяч рублей.

Нужно сложить доходы за предыдущие годы. Именно эта сумма будет являться вычетом по предыдущим годам декларации. 500 тысяч рублей были заработаны за тот год, за который сейчас подается декларация 3-НДФЛ. То есть это текущая сумма дохода, а не за предыдущий период.

Декларация 2022 вычет по предыдущим годам что писать

Доход за предыдущие три года был 300, 400 и 500 тысяч соответственно. Итак, заполняется декларация за первый год. Куплена квартира в прошлом году, и вычет за этот период получается впервые. В графе «Сумма фактически произведенных расходов на приобретение жилья» пишется размер налогового вычета, равная стоимости квартиры – или 2 миллиона, если стоимость превышает эту сумму.

В примере квартиру купили за 3 миллиона. Возможный вычет – 2 миллиона рублей. Размер налоговой базы – это доход за год – 300 тысяч рублей. Остаток имущественного налогового вычета, переходящий на следующий год, – 1 миллион 700 тысяч рублей.

- Вычет по предыдущим годам

- Каким образом выплачивается вычет

- Возможные типы вычетов

- Пример определения остатка

Налоговый вычет по предыдущим годам 3-НДФЛ

Гражданин вправе оформить налоговый вычет за предыдущие годы. 3-НДФЛ подается по окончании календарного периода, в котором возникло право на вычет. Декларация заполняется и направляется в ФНС с пакетом подтверждающей документации.

Декларация 3-НДФЛ подается в следующем году, если в прошедшем периоде были произведены соответствующие расходы. Например, лечение было оплачено в 2022, декларация за этот период направляется в 2022. Подготовить отчетность и документы необходимо в течение 3-х лет, пока действует возможность получения льготы.

Как подать декларацию 3-НДФЛ за 3 года

По почте налоговая декларация направляется письмом с описью вложения. Для этого подготовьте опись вложения (ниже есть шаблон в двух форматах), распечатайте ее в двух экземплярах и подпишите оба экземпляра.

Заполнение декларации 3-НДФЛ начинайте с более раннего периода – с 2022 года. Затем, если Ваших доходов недостаточно для того, чтобы использовать весь вычет за 2022 год, Вы переносите остаток вычета в следующую декларацию 3-НДФЛ, за 2022 год, и так далее.p>

Вычет по предыдущим годам: как рассчитать

В предисловии упоминалось, что понятие имеет отношение к имущественному возврату – вычету налога на доходы при строительстве или покупке жилья. Это значит, что любой плательщик НДФЛ имеет право на возврат тринадцати процентов с затраченных на улучшение жилищных условий денежных средств. Налог возвращается при обретении человеком дома или коттеджа, а также земельного участка под жилое строение, квартиры или комнаты, а также доли во всех перечисленных объектах.

Вычет по предыдущим годам в декларации 3-НДФЛ

Пользователи программы, как и заполняющие форму самостоятельно, испытывают одни и те же проблемы при оформлении документа. Как указать вычет по предыдущим годам в декларации 3 НДФЛ, что писать в строке «сумма документально подтвержденных расходов»? Данная статья посвящена вопросам расчетов, необходимых для заполнения утверждённой формы справки.

3-НДФЛ: что это такое и для чего нужно

Все лица, получающие доходы, уплачивают соответствующие налоги. Подоходный налог физического лица составляет 13 процентов. Стоит отметить, что доходом является не только заработная плата или гонорар. Доходом, требующим уплаты налога, будет считаться:

- сумма, вырученная от продажи или сдачи в аренду недвижимости,

- обращение в собственность ценного имущества, полученного в подарок от лица, не являющегося родственником одариваемого,

- выигрыш в лотерею,

- средства, вырученные от операций с ценными бумагами,

- иное.

Заполнение формы требует внимательности

То есть, даже работники организаций, обязанность по декларированию доходов и уплате фискального обременения за которых выполняет бухгалтерия организации-работодателя, могут получать иные доходы, требующие представления отчётности. А есть ещё самозанятое население, осуществляющее самостоятельное декларирование:

- адвокаты,

- нотариусы,

- индивидуальные предприниматели,

- представители творческих профессий и т. д.

Для всех этих случаев законодателем разработана форма 3-НДФЛ, на основе которого производится налогообложение. Документ является основанием для подтверждения налоговой базы физического лица, а также для получения предусмотренных льгот.

Что такое налоговые вычеты

Суммы вычета хватит на погашение 1-2 ежемесячных платежей по кредиту

Лист 3 декларации 3-НДФЛ: образец заполнения, имущественный вычет

Налоговый возврат для целей заполнения 3-НДФЛ:

- уменьшение размера НДФЛ,

- возврат части денежных средств, ранее уплаченных как НДФЛ.

Для получения возврата необходимо:

- быть гражданином РФ,

- иметь облагаемые доходы.

Законодательством предусмотрены такие виды вычетов, как:

- стандартные (ст. 218 НК РФ),

- имущественные (ст. 220 НК РФ),

- социальные (ст. 219 НК РФ),

- профессиональные (ст. 221 НК РФ),

- связанные с переносом убытков от операций физлиц с ценными бумагами (ст. 220.1 НК РФ).

Для оформления каждого из этих платежей сдаётся справка 3-НДФЛ.

Имущественный вычет

Вычет на приобретение имущества состоит из трёх частей и предоставляется по расходам:

- на строительство или покупку жилья, а также земли для целей индивидуального строительства,

- на погашение процентов по ипотеке или иным целевым займам,

- на погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) ипотечных займов.

Код вида документа в декларации 3-НДФЛ

Максимальная сумма расходов, с которой будет исчисляться налоговое удержание, – два миллиона рублей, а максимальная сумма тех же расходов при погашении процентов по ипотеке – три миллиона.

Важно! Подпункт 2 пункта 1 статьи 220 Налогового кодекса РФ устанавливает, что налогоплательщик, который не воспользовался правом на возврат средств в полном размере, может получить остаток в следующие отчётные периоды до полного его использования.

При оформлении главное последовательно выполнить все необходимые для оформления действия

Чтобы оформить льготу нужно:

- заполнить налоговую декларацию по форме 3-НДФЛ,

- взять у работодателя справку 2-НДФЛ,

- подготовить список документов, подтверждающих право на жильё,

- при приобретении жилья с привлечением ипотечного займа нужно приложить договор с графиком платежей,

- подготовить копии платёжных документов,

- сдать весь пакет в районную инспекцию.

Передавать документы лучше по описи.

Кто имеет право на вычет

Следует знать, что по общему правилу, на получение возврата имеют право все налоговые резиденты РФ, к которым относятся граждане, которые:

- живут на территории страны не менее 183 дней в календарном году,

- выплачивают НДФЛ,

- имеют на руках свидетельство о праве собственности.

126 вычет в 3-НДФЛ при заполнении

При совершении покупки неработающим гражданином, он сможет оформить льготу после того, как начнёт платить подоходный налог от трудовой деятельности.

К частным случаям относится оформление возврата:

- супругом собственника,

- опекуном, при оформлении квартиры на лицо, не достигшее 18 лет.

Важно! Имущественный вычет при приобретении недвижимости не имеет срока давности.

Если вас интересует вопрос, можно ли получить налоговый вычет сразу за 3 года, то ответ на него положительный. Можно, но не более чем за три года, предшествующих году подачи заявления.

Не оформят возврат:

- ИП:

- неработающим студентам,

- пенсионерам, не работающим свыше трёх лет,

- безработным, получающим пособие,

- военнослужащим,

- получающим пособие детям-сиротам младше 24 лет,

- нерезидентам РФ.

Расчеты по налогам и вычетам для 3-НДФЛ на практике

Расчёт налогового вычета – это простые арифметические действия по сложению, вычитанию и умножению

Возврат денег по прежним годам относится к тематике имущественного вычета. Вернуть подоходный налог возможно при покупке любого жилья:

- дома,

- квартиры,

- комнаты,

- земельного участка.

Форма отчётности, на первый взгляд, непонятная. Как указать в декларации 3 НДФЛ вычет по предыдущим годам по декларации, с каких лет высчитывать? От каких данных отталкиваться и как рассчитать суммы? Лучше разбираться наглядно.

Пример. При подаче заявления на удержание в 2018 году, лицу, уже оформлявшему возврат в предыдущие 2 года, необходимо указать суммы по ним. Жильё приобретено за 3 миллиона рублей.

Шаг 1. Узнать налоговую базу, по которой получена льгота. Узнавать это лучше из справок 2-НДФЛ:

- в 2015 году база для удержания составила триста тысяч,

- в 2016 году – триста двадцать тысяч,

- в 2017 году – триста восемьдесят четыре тысячи.

Возвратом по предыдущим годам будет суммарный доход 2015-2016гг. в 620 000 рублей.

Шаг 2. Определить сумму, которая будет переходить с предыдущего года в декларации 3-НДФЛ, по формуле: цена недвижимости, не превышающая 2 млн руб. минус возврат, полученный в предыдущие годы = переходящая сумма.

В нашем примере: 2 000 000 – 620 000 = 1 380 000 руб.

Предельная сумма возмещения – 260 000 руб. (13% от двух миллионов). Заработок берётся исходя из средней заработной платы по ряду регионов страны. Он составляет порядка 32 000 руб. (данные Росстата за первый квартал 2018 года), средний годовой доход – 384 000 руб. НДФЛ за год с такого дохода составит 384 000 руб. * 13% = 49 920 руб.

Важно! Возврат возможен только с подтверждённой суммы дохода.

При оформлении удержания в 2016 году возврат 13 процентов дохода за 2015 год составил 39 000 рублей.

При оформлении удержания в следующем году с суммы дохода за 2016 год – 320 000 рублей – возвращено 41 600 рублей.

Следовательно, при подаче заявления в 2018 году, переходящая сумма будет 1 380 тысяч рублей, а на следующий год перейдет 2 000 000 (300 000 + 320 000 + 384 000) = 996 тысяч рублей.

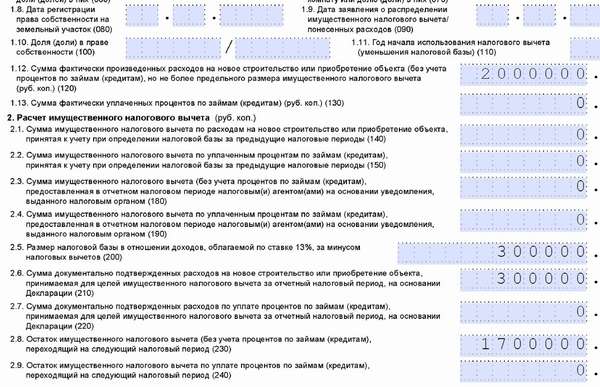

Пример заполнения 3-НДФЛ

Пример заполнения декларации 3-НДФЛ с данными исходного расчёта, приведённого в предыдущем абзаце.

Пример заполнения для 2016 года

Возврат оформляется в году, следующим за годом приобретения квартиры. По условиям примера приобретение было в 2015 году, форма 3-НДФЛ заполняется в 2016 году.

Сумма фактически произведенных расходов по приобретению – два миллиона рублей. Это максимальная определённая законодателем сумма.

Размер налоговой базы — это доход за год покупки квартиры: 300 000 рублей.

Остаток льготы, который перейдёт на следующий период: 2 000 000 — 300 000 = 1 700 тысяч рублей.

Эта информация указывается на Листе Д1 формы 3-НДФЛ, в пунктах 1.12, 2.5, 2.6, 2.8.

Обратите внимание! В одну ячейку вписывается одна цифра.

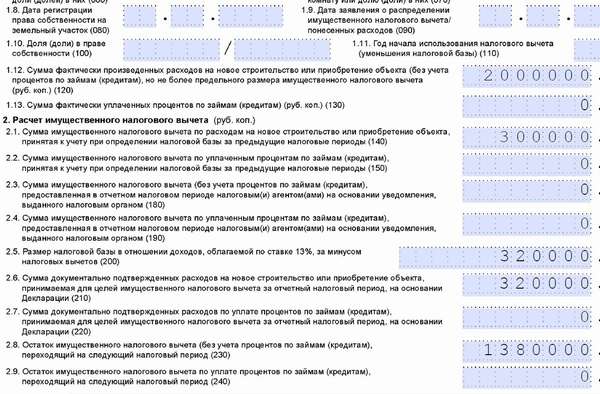

Во второй год при оформлении бланка вносятся данные по возврату с учётом предыдущего года:

- п. 1.12 – неизменный,

- п. 2.1 – добавляется информация за 2016 отчётный год – 300 000 руб.,

- пп. 2.5, 2.6 – доход 320 000 рублей,

- п. 2.8 – остаток по удержанию 1 380 000 рублей.

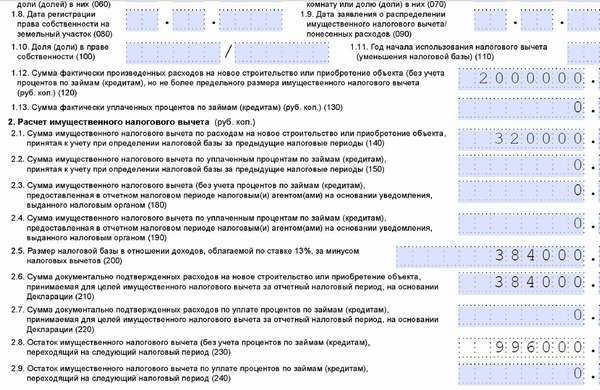

Пример заполнения для 2017 года

В третий год данные указываются за минусом предыдущих двух лет:

- п. 1.12 – неизменный,

- п. 2.1 – доход за отчётный год (2017) – 320 000 руб.,

- пп. 2.5, 2.6 – доход 384 000 рублей,

- п. 2.8 – остаток по удержанию 996 000 рублей.

Пример заполнения для 2018 года

Аналогично будет продолжаться в последующие годы, до прекращения права на получение льготы.

Заполнить форму 3-НДФЛ можно при помощи программного обеспечения. Кроме того, есть возможность скачать форму для заполнения в формате PDF или TIF из программ правового сопровождения «Консультант Плюс» или «Гарант». Желающие сэкономить время, могут обратиться в специализированные фирмы по заполнению утверждённых отчётных форм. Какой способ заполнения не выбрать, главное – подготовить все необходимые документы. Перед направлением пакета на рассмотрение в инспекцию, следует убедиться, что все прилагаемые копии читаемы.

Имущественный налоговый вычет является выгодным «бонусом» при приобретении недвижимости. Данная статья на примере показала, что размер выплаты по нему существенно превышает размер средней зарплаты, а значит будет хорошим подспорьем как в бытовых тратах, так при погашении ипотечного займа.

Источник: e-megion.ru

Вычет за предыдущие годы в 3-НДФЛ

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Вычет за предыдущие годы в 3-НДФЛ». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Что такое сумма имущественного вычета, учтенная в предыдущих периодах.

Если гражданин не израсходовал всю льготу в предшествующих отчетных периодах, то при заполнении очередной декларации общая сумма условно раскладывается на несколько слагаемых:

- часть, учтенная в предыдущих периодах;

- часть, заявленная к получению в текущем отчете;

- часть, переходящая на следующий год (в случае, если нынешняя выплата не покроет сумму в полном объёме).

Сумма, учтенная в предыдущих периодах — это общий размер вычетов, полученных ранее по одному объекту недвижимости.

В новую декларацию переносят сумму возврата не только за предыдущий, но за все налоговые периоды, в которые производились выплаты по данному объекту.

В последней редакции 3-НДФЛ под информацию о ранее учтенных вычетах выделена графа в Приложении 7:

- п. 2.1 «Сумма имущественного налогового вычета , принятая к учету при определении налоговой базы за предыдущие периоды».

Заполнение декларации с использованием программы

Принцип работы с приложением — ответы на вопросы, на основе которых формируются конкретные листы декларации.

В нашем случае необходимо дать подробную информацию о приобретаемом объекте недвижимости и доходах за предыдущие годы, чтобы программа сформировала Приложение 7 документа.

Обратите внимание, что обязательны к заполнению разделы с персональными данными и сведениями о работодателе.

Предположим, что в 2016 г. была куплена квартира за 1 900 000 рублей. При этом облагаемая подоходным налогом заработная плата гражданина составляет 480 тысяч рублей в год.

- В программе открываем меню «Доходы, полученные в РФ».

- Выбираем ставку в 13%.

Выбираем ставку 13 процентов

- Нажимаем на зелёный плюсик под ставкой и вводим информацию о работодателе.

- Ниже нажимаем ещё один плюсик и заполняем сведения о доходах (код указан в справке 2- НДФЛ).

Заполняем сведения о доходах

- Заработок вносится за каждый месяц, общая сумма рассчитывается автоматически.

- Под общей суммой нужно указать часть заработной платы, которая была удержана (найти точную цифру можно в пункте 5 справки 2-НДФЛ).

- Затем переходим во вкладку вычеты и заполняем информацию об объекте недвижимости

- Из имеющихся вариантов выбираем «имущественный».

Выбираем имущественный вычет

- Нажимаем зелёный плюсик, чтобы добавить объект недвижимости.

- В открывшемся окне внимательно вводим следующую информацию:

- способ приобретения имущества;

- признак налогоплательщика (собственник и пр.);

- кадастровый номер объекта;

- дата регистрации права собственности;

- стоимость объекта;

- если заявитель — пенсионер, нужно поставить галочку в соответствующей графе.

Пример заполнения декларации 3-НДФЛ

А теперь давайте рассмотрим живой пример, какие именно строки должны быть заполнены в декларации 3-НДФЛ. Условия задачи остаются прежние. Доход за предыдущие года был 300, 400 500 тысяч рублей соответственно.

Итак, 1-й год. Мы купили квартиру в прошлом году, и вычет за этот период получаем впервые.

Сумма фактически произведенных расходов на приобретения жилья — это размер налогового вычета, равный стоимости квартиры, ну или 2 млн. руб., если стоимость превышает эту сумму.

Размер налоговой базы — это наш доход за год: 300 000 руб.

Остаток имущественного налогового вычета, переходящий на следующий год: 2 000 000 — 300 000 = 1.7 млн.

Заполняем данные за 2-й год.

Сумма фактически произведенных расходов на приобретения жилья —повторяем наш вычет из прошлогодней декларации.

Сумма имущественного вычета, принятая к учету за предыдущий налоговый период. Это наш вычет по предыдущим годам декларации. Раз в прошлом году доход был 300 000 руб., то и здесь пишем эту цифру.

Остаток имущественного налогового вычета, перешедший с предыдущего года: 1.7 млн. руб.

Размер налоговой базы — это наш доход за год: 400 000 руб.

Остаток имущественного налогового вычета, переходящий на следующий год: Помните наше вычитание?

Из суммы налогового вычета 2 млн. вычитаем наш доход за предыдущие годы (у нас было 300 тыс.) и за текущий (это 400 тыс.). Итого: 2 000 000 — 300 000 — 400 000 = 1 300 000

Ну и 3-й год.

Сумма фактически произведенных расходов на приобретения жилья —повторяем наш вычет из прошлогодней декларации

Сумма имущественного вычета, принятая к учету за предыдущий налоговый период. Это наш вычет по предыдущим годам декларации.Раз в прошлом году доход был 400 000 руб., а в позапрошлом 300 000. Суммируем эти цифры и пишем здесь 700 000 руб.

Вычет по предыдущим годам: как рассчитать?

Откуда же берется вычет по предыдущим годам декларации? На сегодняшний день сумма имущественного вычета составляет 2 миллиона рублей. И 13% от этой суммы можно вернуть. А это 260 тысяч рублей. Теперь нужно сравнить это с зарплатой.

Пусть она составляет 25 тысяч рублей в месяц, или 300 тысяч рублей в год. Удержанный НДФЛ за год составит 39 тысяч рублей.

А теперь необходимо сравнить налоговую льготу и подоходный налог. Льгота более чем в шесть раз больше реального дохода за год. Как же быть? За прошедший год можно получить возврат только с реальной суммы дохода – 300 тысяч рублей. То есть возвращается 39 тысяч. Какая же льгота останется неизрасходованной?

Нужно вычесть из 2 миллионов 300 тысяч, получится 1 миллион 700 тысяч рублей.

Образец заполнения 3-НДФЛ при переносе остатка вычета

Как заполнить декларацию 3-НДФЛ при переносе остатка имущественного вычета?

Если вы исчерпали свой вычет не полностью и с прошлого года у вас образовался остаток, то вам необходимо указать этот остаток неиспользованного имущественного вычета с прошлого года и сумму предоставленного налогового вычета за прошлый налоговый период.

Рассмотрим пример:

Василий купил в 2016 году квартиру за 1,8 млн.рублей, за 2016 год он уже воспользовался имущественным вычетом в сумме 560 000 рублей. По итогам 2017 года он получил заработную плату в сумме 856 тыс. рублей, с которой был удержан и перечислен НДФЛ в бюджет в сумме 111 280 рублей.

Как правильно заполнить лист «Д1» налоговой декларации?

Чтобы программа сформировала лист «Д1» декларации 3-НДФЛ, необходимо правильно ответить на все предлагаемые вопросы.

1) Зайдите в раздел «доходы» -> «работа» и внесите данные из справки 2-НДФЛ. Надо начать с таких показателей, как «общая сумма дохода» за 2017 год и «сумма налога удержанная». Мы указали сумму хода 856 тыс. рублей.(смотрите на рисунок)

Данные эти необходимо брать из справки 2-НДФЛ (они там указываются по пункте 5), а вот сумма НДФЛ, которая была удержана за 2017 год, отражается в справке 2-НДФЛ по строке 5.4.

Внимательно проверив все данные в справке 2-НДФЛ, следует их просто перенести в разделы, которые запрашивает программа.

2) Далее переходим к разделу по заполнению данных о вычете. Выбираете нужный вид налогового вычета.

3) А вот теперь будем внимательно отвечать на все вопросы о том объекте недвижимости, за который вы собираетесь получить вычет:

Далее, мы нажимаем на кнопку «Сохранить и продолжить», Листы вашей декларации 3-НДФЛ будут сформированы автоматически.

Правила расчета вычета по предыдущим годам

Размер вычета в данном случае равен 260 000 рублей, поскольку цена квартиры значительно больше двух миллионов рублей. Таким образом, после оформления уменьшения размеров налогооблагаемой базы за покупку имущественного объекта сначала Андрею Петровичу начислят 8 500 рублей.

Заполнение новой формы декларации 3-ндфл: имущественный вычет за 2014 год

Переходим к вкладке «Доходы, полученные в РФ». В табличке «Источники выплат» нажимаем на значок «+» и заполняем сведения о своем работодателе (информацию берем из справки 2 НДФЛ). Если работодателей несколько, добавляем их путем нажатия на значок «+».

Возможные типы

Нередко налогоплательщики задают вопрос, почему сумма вычета делится на части, а не выплачивается сразу. Это существенно затрудняет задачу, так как приходится каждый раз рассчитывать сумму остатка за прошедший период.

Дело в том, что для каждого вида вычета установлен определенный предел, размер которого в несколько раз превышает сумму НДФЛ, уплаченную гражданином за год.

Как узнать вычет по предыдущим годам

Нередко складываются ситуации, когда налогоплательщики делают ошибки при расчете налогового вычета. Для предотвращения ошибок и неточностей результатов подсчета рекомендуется обратиться в налоговую инспекцию, которая расположена по месту вашей регистрации, чтобы получить сведения о сумме вычета за истекший период.

Образец заполнения декларации

Заполнение налоговых документов является сложной процедурой и не каждый знает, что писать в декларации в графе «Вычет по предыдущим годам по декларации». Как ответ на этот вопрос можно привести пример заполнения.

Условия остаются неизменными – доход за последние 3 года составляет 300 000, 400 000 и 500 000 рублей.

В первый год гражданин только приобрел жилье, поэтому вычет он получает впервые. Фактические расходы на приобретение помещения – это налоговый вычет, равный цене жилья. Если же цена жилья выше 2 миллионов, то удержание будет равно этому числу.

Налоговая база – это реальная прибыль за год, а именно 300 000. Остаток налогового удержания – 1,7 миллиона. Именно эти данные необходимо внести в декларацию.

Пример заполнения

Налогоплательщикам предлагается 3 варианта заполнения формы 3-НДФЛ:

- на бланке декларации;

- через официальную программу ФНС «Декларация» (скачать приложение можно на сайте Налоговой инспекции);

- через личный кабинет налогоплательщика на сайте налоговой службы.

Программа облегчает составление отчёта. Требуется ответить на вопросы, предлагаемые заявителю, в результате листы документа 3-НДФЛ будут сформированы автоматически.

Заполнение декларации с использованием программы

Принцип работы с приложением — ответы на вопросы, на основе которых формируются конкретные листы декларации.

В нашем случае необходимо дать подробную информацию о приобретаемом объекте недвижимости и доходах за предыдущие годы, чтобы программа сформировала Приложение 7 документа.

Обратите внимание, что обязательны к заполнению разделы с персональными данными и сведениями о работодателе.

Предположим, что в 2016 г. была куплена квартира за 1 900 000 рублей. При этом облагаемая подоходным налогом заработная плата гражданина составляет 480 тысяч рублей в год.

- В программе открываем меню «Доходы, полученные в РФ».

- Выбираем ставку в 13%.

Выбираем ставку 13 процентов

- Нажимаем на зелёный плюсик под ставкой и вводим информацию о работодателе.

- Ниже нажимаем ещё один плюсик и заполняем сведения о доходах (код указан в справке 2- НДФЛ).

Заполняем сведения о доходах

- Заработок вносится за каждый месяц, общая сумма рассчитывается автоматически.

- Под общей суммой нужно указать часть заработной платы, которая была удержана (найти точную цифру можно в пункте 5 справки 2-НДФЛ).

- Затем переходим во вкладку вычеты и заполняем информацию об объекте недвижимости

- Из имеющихся вариантов выбираем «имущественный».

Выбираем имущественный вычет

- Нажимаем зелёный плюсик, чтобы добавить объект недвижимости.

- В открывшемся окне внимательно вводим следующую информацию:

- способ приобретения имущества;

- признак налогоплательщика (собственник и пр.);

- кадастровый номер объекта;

- дата регистрации права собственности;

- стоимость объекта;

- если заявитель — пенсионер, нужно поставить галочку в соответствующей графе.

Вычет по предыдущим годам в декларации: как быть в 2020 году

Напоминаем, что наиболее распространенным способом получить налоговый вычет является приобретение или постройка жилой недвижимости (квартиры, дома, комнаты). В этом случае налогоплательщик может получить налоговый вычет в сумме фактически понесенных расходов (подп. 3 п. 1 ст. 220 НК РФ).

- строка 2.3. — «Остаток имущественного налогового вычета, перешедший с предыдущего налогового периода (без учета процентов по займам (кредитам)) (160)»;

- строка 2.4. — «Остаток имущественного налогового вычета по уплате процентов по займам (кредитам), перешедший с предыдущего налогового периода (170)».

Источник: mir-katushek.ru