Задайте свой вопрос экспертам АБТ. Ответим и поможем решить ваши задачи.

Многие компании знают об убытках прошлых периодов не понаслышке. В 2018 году ФНС впервые публично озвучила статистику об убытках компаний и удивила масштабом проблемы: каждая пятая российская компания за 2017 год показала убытки, причем – до уплаты налогов. Еще 27 % компаний закончили тот год «в ноль» и только чуть больше половины получили прибыль. Как учесть убытки прошлых лет – подробности в нашей статье.

В 2016 году в России был снят режим налоговой тайны и публикуемая статистика стала для многих открытием. В частности, в вопросе финансовых результатов российского бизнеса. По данным за 2017 год, из 2,5 млн российских компаний (в расчет не были взяты предприятия, чья налоговая отчетность осталась под грифом «секретно») 19% компаний показали убытки. Этот вывод был сделан ФНС на основании бухгалтерской отчетности организаций.

19% российских компаний в 2017 году показали убытки.

В чем причина такой «массовой» убыточности? Неужели столько компаний подкосили кризис, неумелый менеджмент, ненадежные поставщики и т.п.? Однозначно ответить сложно, так как надо учитывать еще и тот факт, что убыток в текущем периоде может свидетельствовать о понесенных компанией серьезных инвестиционных расходах, которые она планирует компенсировать в будущих налоговых периодах.

Как уменьшить налог на прибыль с помощью убытков прошлых лет? | Инвестиции 2021 | Налоговый вычет

Убыток в отчетности – это почти гарантированная проверка ФНС. Убыток является обязательным критерием для назначения проверки, информационная система налоговой автоматически генерирует запрос на пояснение убытка, и его придется подтверждать документально.

Как считает большинство экспертов, убыток целесообразен в отчетности, если компания намерена в будущих налоговых периодах уменьшать налог на прибыль на величину полученного убытка. В НК РФ этому посвящена отдельная статья № 283 «Перенос убытков на будущее».

Получите скидку на подключение к Электронной отчетности

Каков порядок учета убытков: свежие пояснения Минфина.

Согласно определению Налогового кодекса, убыток — это отрицательная разница между доходами и расходами в данном отчетном (налоговом) периоде.

Согласно НК, убытки могут быть компенсированы в последующих налоговых периодах, в которых компания получила прибыль. Прошлые убытки могут уменьшить текущую налоговую базу за счет вычета из прибыли.

Летом 2021 года Министерство финансов РФ в Письме от 28.06.2021 № 03-03-06/1/50650 пояснило порядок учета убытков прошлых лет. В нем акцентировано внимание на том, что базой по налогу на прибыль является не доход компании, а именно прибыль: разница между доходами и расходами за соответствующий период. В письме Минфина уточнено, что прибыль нужно определить нарастающим итогом с начала года. Убытки вычитают из уже сформированной прибыли.

Как вычислить прибыль?

Прибыль определяется как разница между полученными доходами, уменьшенными на величину произведенных расходов, без учета накопленного убытка.

Перенос убытка прошлых лет в 1С 8.3 Бухгалтерия

Источник: Письмо Минфина от 28.06.2021 № 03-03-06/1/50650.

Согласно НК, налоговый убыток, полученный в текущем налоговом периоде, может быть перенесен уже на следующий период. Он может быть перенесен как в полном объеме, так и поделен на несколько будущих периодов.

10 лет на возврат.

Однако не нужно думать, что переносить возврат можно бесконечно. Налогоплательщик вправе осуществлять перенос убытка на будущие периоды в течение 10 лет, следующих за тем налоговым периодом, в котором был получен данный убыток. При этом десятилетний срок начинает отсчитываться не с момента первого заявленного возмещения, а с календарного года, следующего за тем, в котором был получен убыток.

Если налогоплательщик понес убытки в нескольких налоговых периодах, то перенос таких убытков производится по очереди, в хронологической последовательности.

Важно: налогоплательщик должен хранить документы, подтверждающие объем убытка, в течение всего срока, когда он будет его возмещать.

Компенсировать ежегодно можно только до 50% от текущей прибыли. И так до 2024 года.

Федеральный закон от 02.07.2021 № 305-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» продлил до 2024 года 50%-е ограничение на учет убытков прошлых лет в текущем периоде. Закон вступит в силу с января 2022 года. Согласно редакции НК, действующей до конца 2021 года, срок действия этого ограничения должен будет закончиться 31 декабря 2021 года.

По действующим в РФ правилам, налоговые убытки можно переносить на будущие годы до полного исчерпания, но в каждом году старые убытки могут покрыть не более половины прибыли текущего года. Напомним, уменьшить базу по налогу на прибыль на убытки прошлых лет можно не более чем на 50% на период с 1 января 2017 года.

Почему Минфин настоял на продлении этого ограничения, ведь его отмена могла бы стать важной мерой поддержки бизнеса? У государства есть тревога за региональные бюджеты и это ограничение, по мнению Минфина, поможет обеспеченность сбалансированность бюджетов субъектам федераций.

Условия переноса убытков в России:

перенос убытка на прошлые периоды — невозможен,

перенос убытка на будущие периоды — до исчерпания, но не более 50% прибыли текущего года (за период с 2017 года до 2024 года).

Важно отметить, что ограничение в 50% на учет прошлогодних убытков действует только при расчете налога на прибыль начиная с 2017 года. Если подается уточнение за предшествующие 2017-му году периоды, например, за 2014 год, то величину переносимого убытка может ограничить только величина самой прибыли, полученной за текущий период.

Перенести убытки могут не все.

50-ти процентное ограничение на величину списываемого убытка – препятствие, выставленное государством. Однако есть в вопросе переноса убытков и такие барьеры, которые переступать вообще нельзя. Попадающие под эти барьеры предприятия вообще лишены права перенести убытки на будущие налоговые периоды.

Стоп-факторы для переноса убытков:

- 0 % ставка налога на прибыль в период получения убытка,

- продажа или реализация в любой другой форме акций (долей участия в уставном капитале), облигаций российских организаций, инвестиционных паев российских компаний,

- убытки от участия в инвестиционном товариществе, полученные в налоговом периоде, в котором налогоплательщик присоединился к ранее заключенному другими участниками договору инвестиционного товарищества,

- смена налогового режима, нахождение на УСН или ЕСХН в период получения убытка, и переход на общий налоговый режим в периоде получения прибыли,

- списание убытка участнику проекта «Сколково», полученного в период до его освобождения от налогообложения.

Как учесть убытки прошлых лет, обнаруженные в текущем периоде.

Согласно статье 265 НК РФ, если предприятие обнаружило убытки прошлых лет в текущем году, то может учесть их в составе внереализационных расходов этого года. В состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и реализацией. Выявленный убыток прошлых лет нужно подтвердить документом.

Убытки прошлых налоговых периодов, обнаруженные в текущем отчетном периоде, отражают в декларации по налогу на прибыль в приложении № 2, по строкам 300 — 301. Также убыток учитывают в общей сумме внереализационных расходов в строке 040.

Сдавать отчетность через интернет легче со СБИС Электронная отчетность. Риск ошибок и несоблюдения сроков с ним стремится к нулю. Со СБИС вы всегда будете в курсе актуальных форм отчетности и сроков их сдачи. А наши специалисты предложат вам услуги по сдаче отчетности. Мы поможем сдать как отельные отчеты, так и возьмем на себя сдачу всей вашей отчетности «под ключ».

Не забывайте, для работы с электронной отчетностью нужна электронная подпись. В нашем аккредитованном Центре ЭЦП оперативно изготовят электронную подпись на сертифицированном носителе.

Подробнее о том, как автоматизировать свою работу с помощью СБИС, вам готовы рассказать наши специалисты!

Источник: www.abt.ru

УСН: как перенести убыток прошлых лет на будущее

Если по итогам года ваши расходы оказались больше доходов, то полученный убыток вы сможете учесть, когда будете считать налог в следующем году. Этим правом могут воспользоваться упрощенцы, которые платят налог с разницы между доходами и расходами. Расскажем, как учесть убытки, отразить их в КУДиР и декларации.

Условия для переноса убытка на будущее

На упрощёнке убытком считается ситуация, при которой расходы по ст. 346.16 НК РФ превысили доходы по ст. 346.15 НК РФ. Правила переноса убытков прошлых лет на будущее установлены п. 7 ст. 346.18 НК РФ. В статье перечислено три обязательных условия:

- Налогоплательщик работает на УСН «доходы минус расходы». После смены налогового режима перенести убытки с упрощёнки уже нельзя.

- Убыток получен в период применения УСН «доходы минус расходы».

- С даты окончания убыточного налогового периода не прошло 10 лет. Например, по итогам 2021 года самый старый убыток, который можно списать, — за 2011 год.

Если все условия выполнены, вы можете учесть убыток прошлых лет в расходах текущего налогового периода. Речь тут только о расчете единого налога за весь год. Авансовые платежи уменьшать на убытки прошлых лет нельзя.

Убытка можно вовсе избежать, если грамотно перенести расходы на следующий год. Подробнее об этом мы рассказывали в статье «Как перенести расходы на УСН, чтобы не показывать убыток в декларации».

Правила переноса

Чтобы перенести убытки, вам понадобятся документы, которые подтверждают размер убытка и сумму, на которую были уменьшены налоговые базы. Это акты, накладные и другая первичка, декларации по УСН, КУДиР. Хранить их следует в течение всего срока, в который можно воспользоваться правом на перенос, — 10 лет.

Вы можете списать сразу все убытки прошлых лет или их часть. Но рекомендуем не доводить до ситуации, когда придётся платить минимальный налог. Лучше сделать так, чтобы стандартный налог к уплате всё же был больше минимального. На такой случай часть убытка разрешено перенести на следующие девять лет. Важно, что делать это надо последовательно — начинать с самого раннего убытка и заканчивать самым поздним.

Право на перенос убытка не пропадёт, если компания пройдёт реорганизацию. В этом случае уменьшить налоговую базу на сумму убытков сможет компания-правопреемник, но только если она сама работает на УСН 15 %.

Минимальный налог тоже увеличивает расходы

Даже если упрощенцы получают совсем маленький доход или убыток, они обязаны платить минимальный налог — 1 % с суммы годового налогооблагаемого дохода.

Минимальный налог в расходы включать нельзя. Но НК РФ разрешает учесть в расходах следующего года разницу между минимальным налогом и суммой налога, которую вы должны были заплатить по общим правилам.

Пример. Годовой доход ИП составил 5 000 000 рублей, расход — 5 010 000 рублей. Налог, рассчитанный по ставке 15 % равен нулю, так как за год получен убыток — (5 000 000 — 5 010 000). Минимальный налог равен 50 000 рублей (5 000 000 × 1 %). Эти 50 000 рублей предприниматель сможет учесть в расходах следующего года.

Так сделать разрешено, даже если из-за такого переноса получится убыток по итогам года.

Если вы не учли разницу между реальным и минимальным налогом в следующем году, то сможете сделать это позже, в том числе за несколько лет сразу. Так, в 2020 году вы сможете добавить к расходам разницу даже за 2009 год. Однако для убытков, которые образовались в том числе из-за разницы между минимальным и стандартным налогом, есть ограничение: их можно списывать в течение следующих 10 лет, начиная с самых ранних.

Обратите внимание: если вы смените режим налогообложения или перейдёте на УСН «доходы», то уже никак не сможете учесть минимальный налог.

Как учесть убыток и отразить его в отчётности

Разницу между минимальным налогом и величиной стандартного налога можно учесть в расходах соответствующего налогового периода, в том числе прибавить её к учитываемому убытку прошлых лет.

Разобраться со всеми правилами проще на примере. Разберём порядок учёта убытка прошлых лет у ООО «Марципан», а также покажем, как заполнить КУДиР и отразить убыток в декларации.

Учитываем убыток прошлых лет

2018 год. ООО «Марципан» в 2018 году заработало 46 000 000 рублей и потратило 50 000 000 рублей.

Налоговая база — убыток 4 000 000 рублей (46 000 000 — 50 000 000).

Минимальный налог — 460 000 рублей (46 млн × 1 %).

2019 год. Доходы составили 48 400 000 рублей, расходы — 48 000 000 рублей. Директор решил уменьшить налоговую базу за 2019 год дополнительно на сумму минимального налога за 2018 год — на 460 000 рублей.

Налоговая база — убыток 60 000 рублей (48 400 000 — 48 000 000 — 460 000).

Минимальный налог — 484 000 рублей (48,4 млн × 1%).

2020 год. «Марципан» заработал 60 000 000 рублей и потратил 50 000 000 рублей. Налоговую базу уменьшили на сумму минимального налога за 2019 год — на 484 000 рублей. Дополнительно «Марципан» может уменьшить базу на сумму непогашенного убытка прошлых лет 4 060 000 рублей.

Налоговая база за вычетом минимального налога за 2019 год — 9 516 000 рублей (60 000 000 — 50 000 000 — 484 000).

Налоговая база — прибыль 5 456 000 рублей (9 516 000 — 4 060 000).

Минимальный налог — 600 000 рублей (60 000 000 × 1 %).

Единый налог к уплате за 2020 год — 818 400 рублей (5 456 000 × 15 %). Платим именно стандартный налог, так как он оказался больше минимального.

Отражаем убыток в КУДиР

Для этого используем раздел III книги учёта. В нём вы сможете рассчитать убыток, на который имеете право снизить налоговую базу отчётного года. Правила заполнения даны в разделе IV Приложения № 2 к приказу Минфина от 22.10.2012 № 135н:

- строка 010 — показываем общую сумму убытков, полученных в прошлых налоговых периодах, которые ранее не переносили и не учитывали;

- строки 020-110 — распределяем сумму убытка по годам, начиная с самого раннего. Ненужные строки оставляем пустыми;

- строка 120 — указываем разницу между доходами и расходами отчётного года, которую вы хотите уменьшить на убытки прошлых лет. Её вы должны были рассчитать в строке 040 справки к разделу I. Минимальный налог за прошлый год учтён в этой строке;

- строка 130 — указываем сумму убытков, на которую вы фактически уменьшили налоговую базу за истёкший период. Строка 130 не должна быть больше строки 010;

- строка 140 — заполняем, если получили убыток в отчётном году. Берём цифру из строки 041 справки к разделу I;

- строка 150 — показываем сумму убытков на начало следующего года, которые вы не смогли учесть сейчас и хотите перенести на будущие периоды. Строка 150 равна стр. 010 — стр. 130 + стр. 140);

- строки 160-250 — распределяем сумму из строки 150 по годам.

ООО «Марципан» заполнит раздел III кудир за 2020 год следующим образом:

Показываем убыток в декларации

В разделе 2.2 декларации по УСН покажите сумму доходов (строка 213) и сумму расходов (строка 223). В сумму расходов включите разницу между уплаченным минимальным налогом и стандартным налогом за прошлый год — она будет совпадать с минимальным налогом, если получен убыток и сумма налога к уплате равна нулю.

Дальше есть два варианта. Выбор зависит от того, превысили ли доходы отчётного года расходы.

Вариант 1 — доходы больше расходов. Покажите сумму убытков прошлых лет в строке 230 (эту цифру мы указывали в строке 130 раздела III КУДиР). Обратите внимание на обязательное контрольное соотношение: налоговая база за налоговый период (строка 243) = строка 213 — строка 223 — строка 230, и при этом строго больше нуля.

Вариант 2 — расходы больше доходов. В этом случае у вас нет ресурсов для покрытия убытка прошлых лет, поэтому показывать их в декларации не надо. Просто отразите убыток текущего периода в строке 253.

ООО «Марципан» заполнит раздел 2.2 декларации так:

| Строка 213 | Сумма доходов за налоговый период | 60 000 000 |

| Строка 223 | Сумма расходов за налоговый период | 50 484 000 |

| Строка 230 | Сумма убытка, полученного в предыдущих налоговых периодах, уменьшающая налоговую базу | 4 060 000 |

| Строка 243 | Налоговая база для исчисления налога за налоговый период | 5 456 000 |

| Строка 263 | Ставка налога (%) | 15.0 |

| Строка 273 | Сумма исчисленного налога за налоговый период | 818 400 |

- Непростые расходы на УСН: как не ошибиться в учёте

- Убытки в декларации: чем опасны и как пояснить их налоговой

- Как перенести расходы на УСН, чтобы не показывать убыток в декларации

- Ошибки плательщиков УСН, которые могут дорого обойтись

- Новые правила УСН с 2021 года

Источник: kontur.ru

Перенос убытков прошлых лет на будущие отчетные (налоговые) периоды в «1С:Бухгалтерии 8»

Перенос убытков прошлых лет на будущие отчетные (налоговые) периоды в «1С:Бухгалтерии 8» Убыток предприятия — потери от хозяйственной деятельности (в денежной форме), которые выражены в превышении его расходов над доходами, влекущие уменьшение материальных и денежных ресурсов.

Перенос убытков на будущее в «1С:БП 3.0»

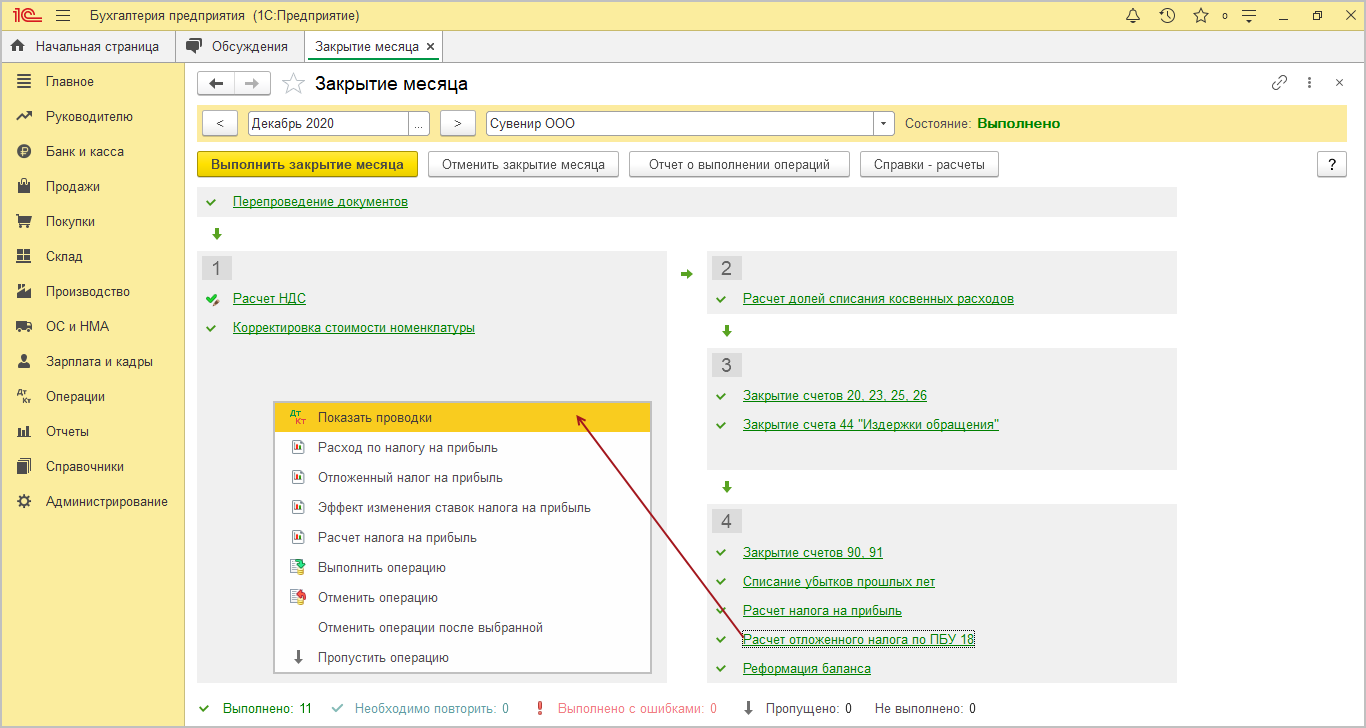

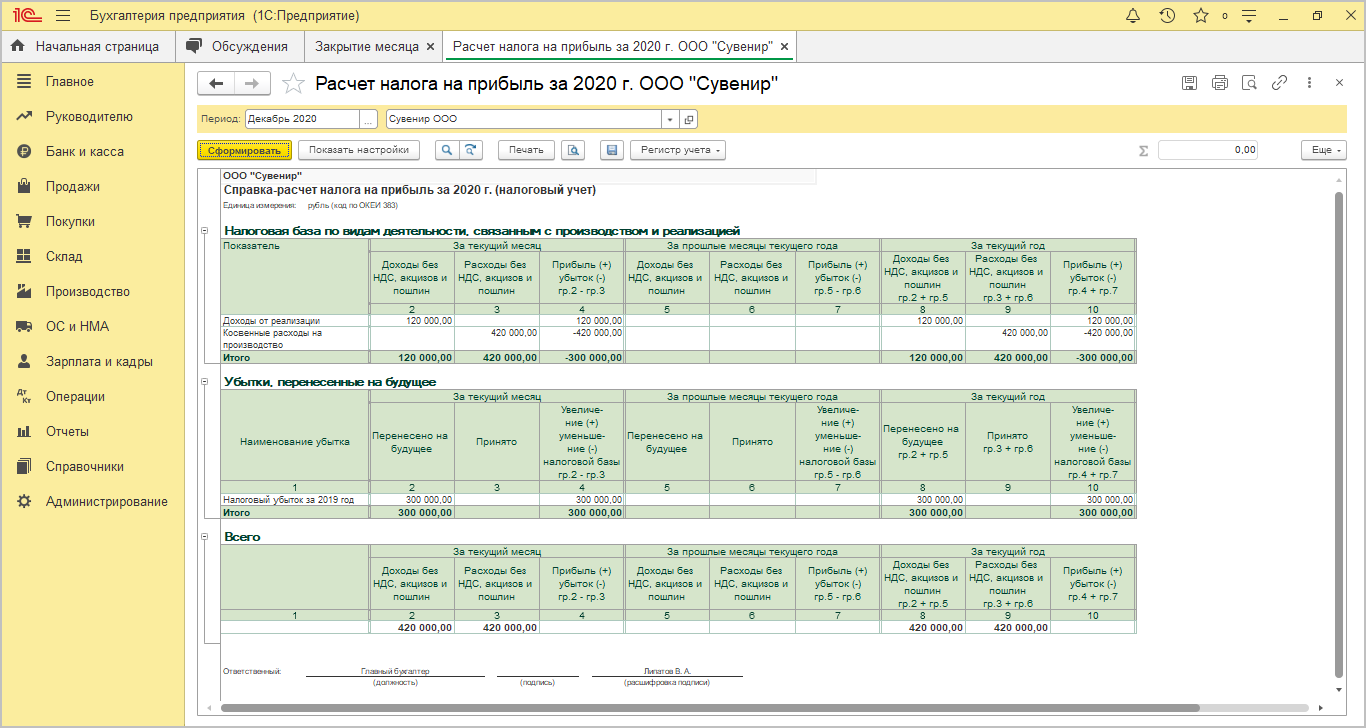

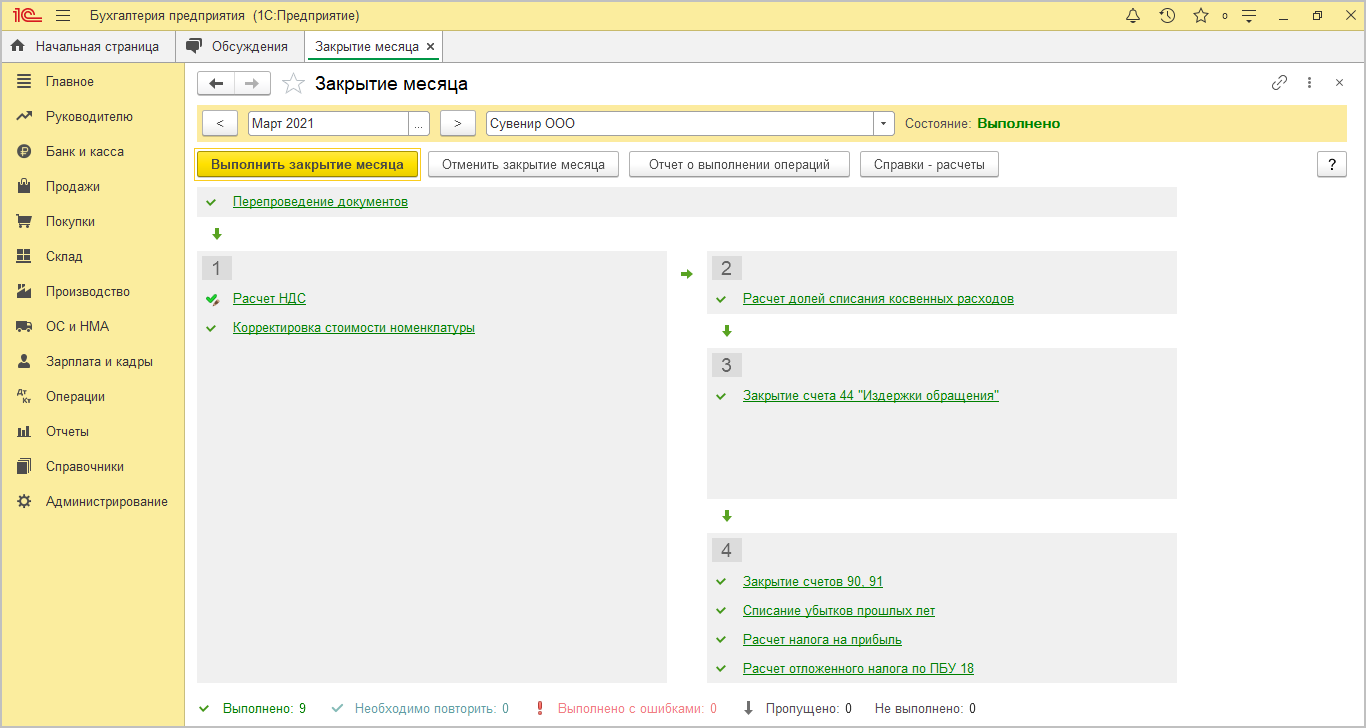

1. Реформация баланса (закрытие года) за 2020 год 1.1 Закрыты счета 90 «Продажи», 99 «Прибыли и убытки» в результате реформации баланса 1.2 Отражен убыток отчетного года Обработка «Закрытие месяца»: Раздел: «Операции» – «Закрытие месяца». Установите месяц закрытия (декабрь 2020). Кнопка «Выполнить закрытие месяца».  По ссылке с названием регламентной операции «Реформация баланса» выберите «Показать проводки» и посмотрите результат ее выполнения. Сформируйте справку-расчет «Расчет налога на прибыль». Выбор данных производится по кнопке «Показать настройки» с помощью переключателя на закладке «Показатели». Итоговая сумма налоговой прибыли за текущий год должна совпадать с суммой проводки по счету 84.02 в корреспонденции со счетом 99.01.1.

По ссылке с названием регламентной операции «Реформация баланса» выберите «Показать проводки» и посмотрите результат ее выполнения. Сформируйте справку-расчет «Расчет налога на прибыль». Выбор данных производится по кнопке «Показать настройки» с помощью переключателя на закладке «Показатели». Итоговая сумма налоговой прибыли за текущий год должна совпадать с суммой проводки по счету 84.02 в корреспонденции со счетом 99.01.1.  Проанализируйте сумму признанного за налоговый период отложенного налогового актива с помощью отчета «Оборотно-сальдовая ведомость» по счету для счета 09. 1.3 Сформирована декларация по налогу на прибыль Регламентированный отчет «Декларация по налогу на прибыль» Раздел: «Отчеты» – «Регламентированные отчеты». Создайте отчет «Декларация по налогу на прибыль» за налоговый период, заполните его и проанализируйте данные:

Проанализируйте сумму признанного за налоговый период отложенного налогового актива с помощью отчета «Оборотно-сальдовая ведомость» по счету для счета 09. 1.3 Сформирована декларация по налогу на прибыль Регламентированный отчет «Декларация по налогу на прибыль» Раздел: «Отчеты» – «Регламентированные отчеты». Создайте отчет «Декларация по налогу на прибыль» за налоговый период, заполните его и проанализируйте данные:

- В Листе 02 по строке 060 отражается сумма убытка, полученная за налоговый период;

- В Приложении №4 к Листу 02 по строке 040 отражаются суммы неперенесенного убытка на начало налогового периода в разбивке по налоговым периодам, в которых этот убыток получен. По строке 160 отражается остаток неперенесенного убытка на конец налогового периода

2. Перенос убытка текущего периода на расходы будущих периодов

Если по итогам года в организации образовался убыток, необходимо сделать операцию по переносу этого убытка на будущее. Если этого не сделать, то при выполнении обработки «Закрытие месяца» за январь следующего года на экран будет выведено сообщение об ошибке.

2.1 Сумма убытка за 2020 год отнесена на расходы будущих периодов (НУ)

2.2 Отложенный налоговый актив перенесен с убытков текущего периода на расходы будущих периодов

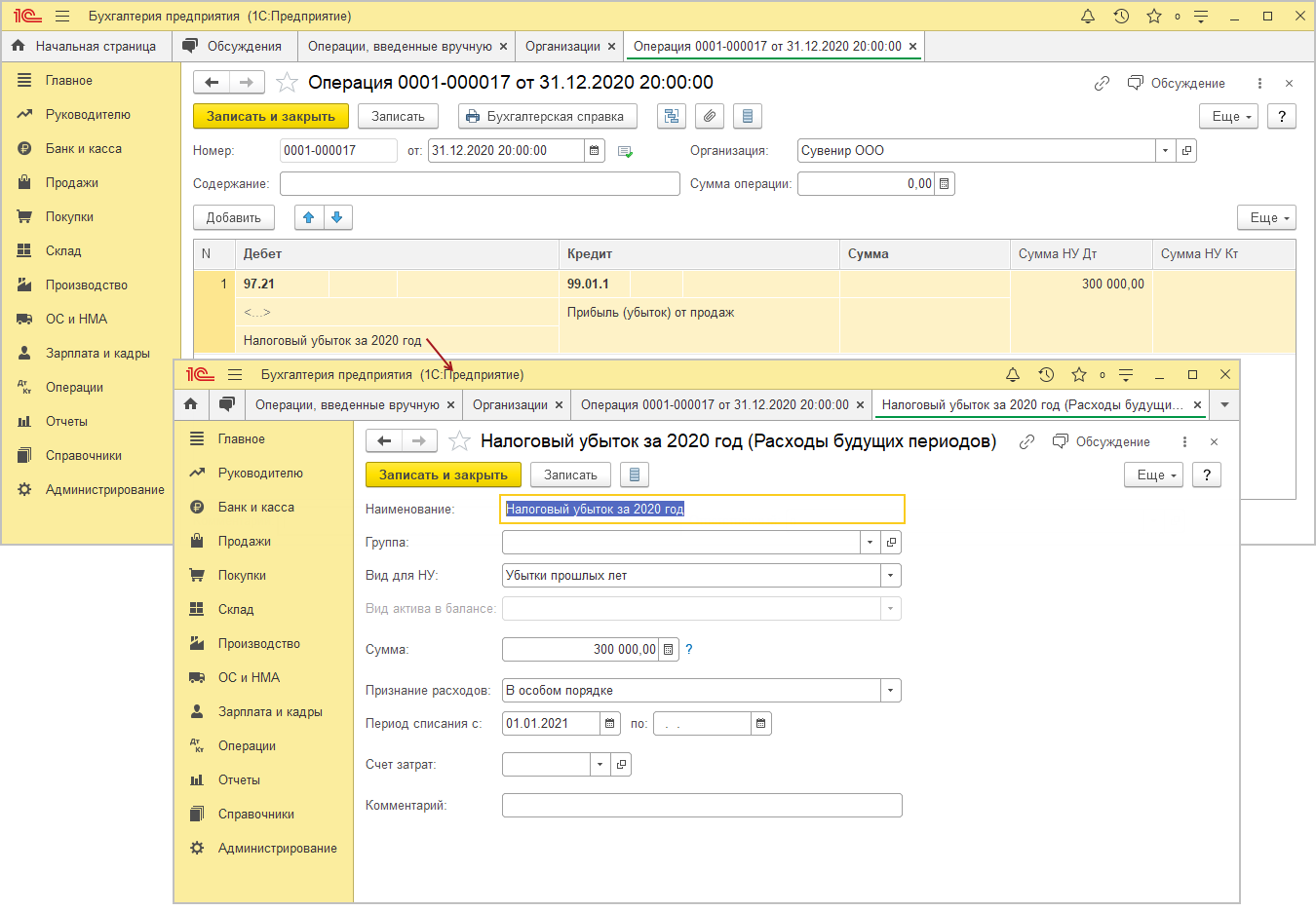

Документ «Операция»

Раздел: «Операции» – «Операции, введенные вручную». Кнопка «Создать». «Вид документа» – «Операция». Укажите дату – последнее число отчетного года. Заполните табличную часть по кнопке «Добавить». В колонке «Дебет» укажите счет 97.21 «Прочие расходы будущих периодов» и аналитику к нему. Создайте и выберите новый элемент справочника «Расходы будущих периодов»:

в поле «Вид для НУ» выберите Убытки прошлых лет. В поле «Сумма» укажите справочно сумму налогового убытка, полученного за отчетный год. В поле «Признание расходов» выберите «В особом порядке». В поле «Период списания с» укажите дату начала периода списания убытков.

В колонке «Кредит» укажите счет 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» и субконто к нему – «Прибыль (убыток) от продаж». В колонке «Сумма НУ Дт» укажите сумму налогового убытка, полученного за отчетный год, колонки «Сумма» и «Сумма НУ Кт» не заполняйте.

Кнопка «Записать и закрыть».

Еще раз проанализируйте сумму отложенного налогового актива по состоянию на конец отчетного года по отчету «Оборотно-сальдовая ведомость» по счету для счета 09 «Отложенные налоговые активы».

3. Отражение прибыли за 1-й квартал 2021 год

3.1 Списаны в уменьшение налоговой базы убытки за 2019 год

3.2 Списаны в уменьшение налоговой базы убытки за 2020 год

3.3 Исчислен налог на прибыль в федеральный бюджет

3.4 Исчислен налог на прибыль в региональный бюджет

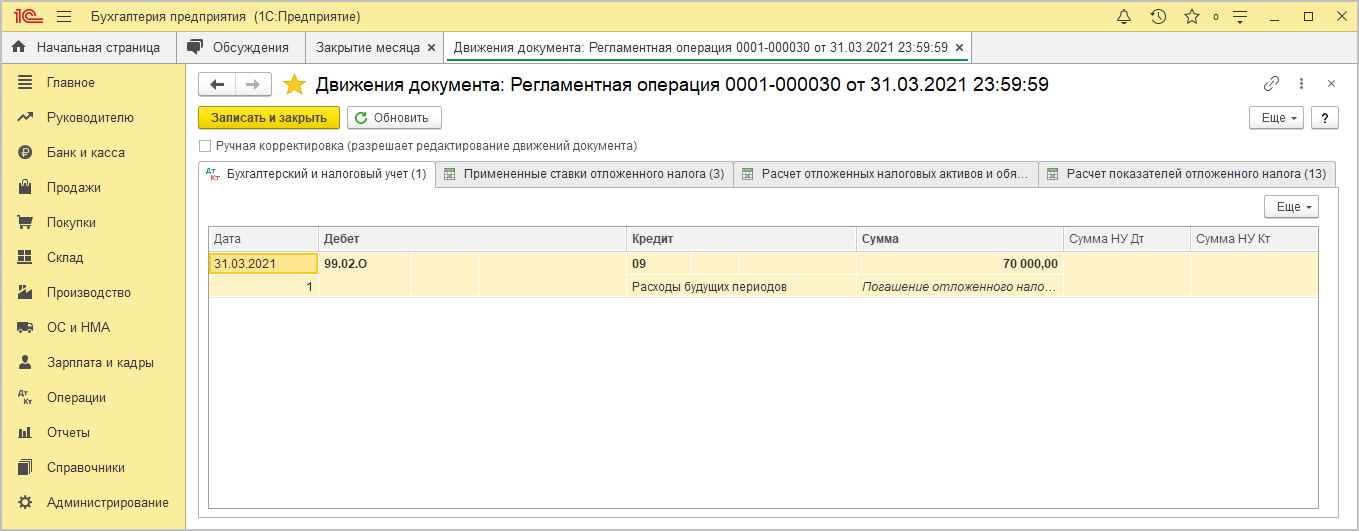

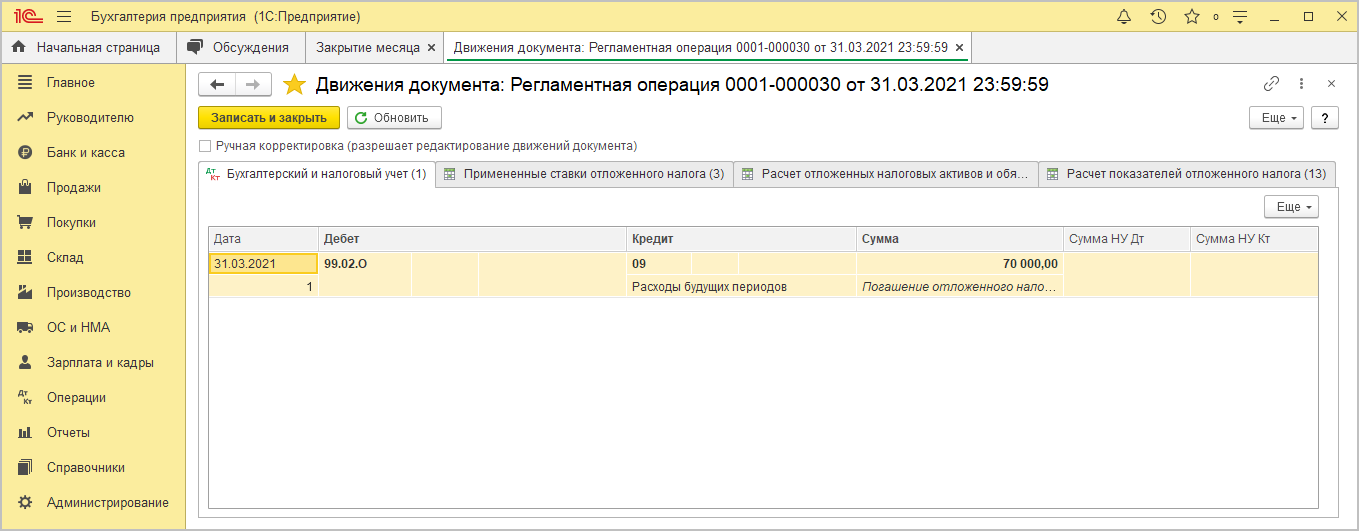

3.5 Списан отложенный налоговый актив

Обработка «Закрытие месяца»

Раздел: «Операции» – «Закрытие месяца». Установите месяц закрытия.

Регламентная операция «Списание убытков прошлых лет» в составе обработки «Закрытие месяца»

По ссылке с названием регламентной операции «Списание убытков прошлых лет» выберите «Показать проводки» и посмотрите результат ее выполнения.

Суммы убытков за 2019 и 2020 годы, отнесенные в уменьшение налогооблагаемой базы по налогу на прибыль за 2021 год, проанализируйте в справке-расчете «Списание убытков прошлых лет».

Регламентная операция «Расчет налога на прибыль» в составе обработки «Закрытие месяца»

По ссылке с названием регламентной операции «Расчет налога на прибыль» выберите «Показать проводки» и посмотрите результат ее выполнения.

Проанализируйте полученную сумму налога на прибыль с учетом перенесенного с прошлых периодов убытков по справке-расчету «Расчет налога на прибыль».

Регламентная операция «Расчет отложенного налога по ПБУ 18» в составе обработки «Закрытие месяца».

По ссылке с названием регламентной операции «Расчет налога на прибыль» выберите «Показать проводки» и посмотрите результат ее выполнения.

Проанализируйте суммы списания отложенного налогового актива по убыткам за 2019, 2020 годы по справке-расчету «Расчет отложенного налога на прибыль».

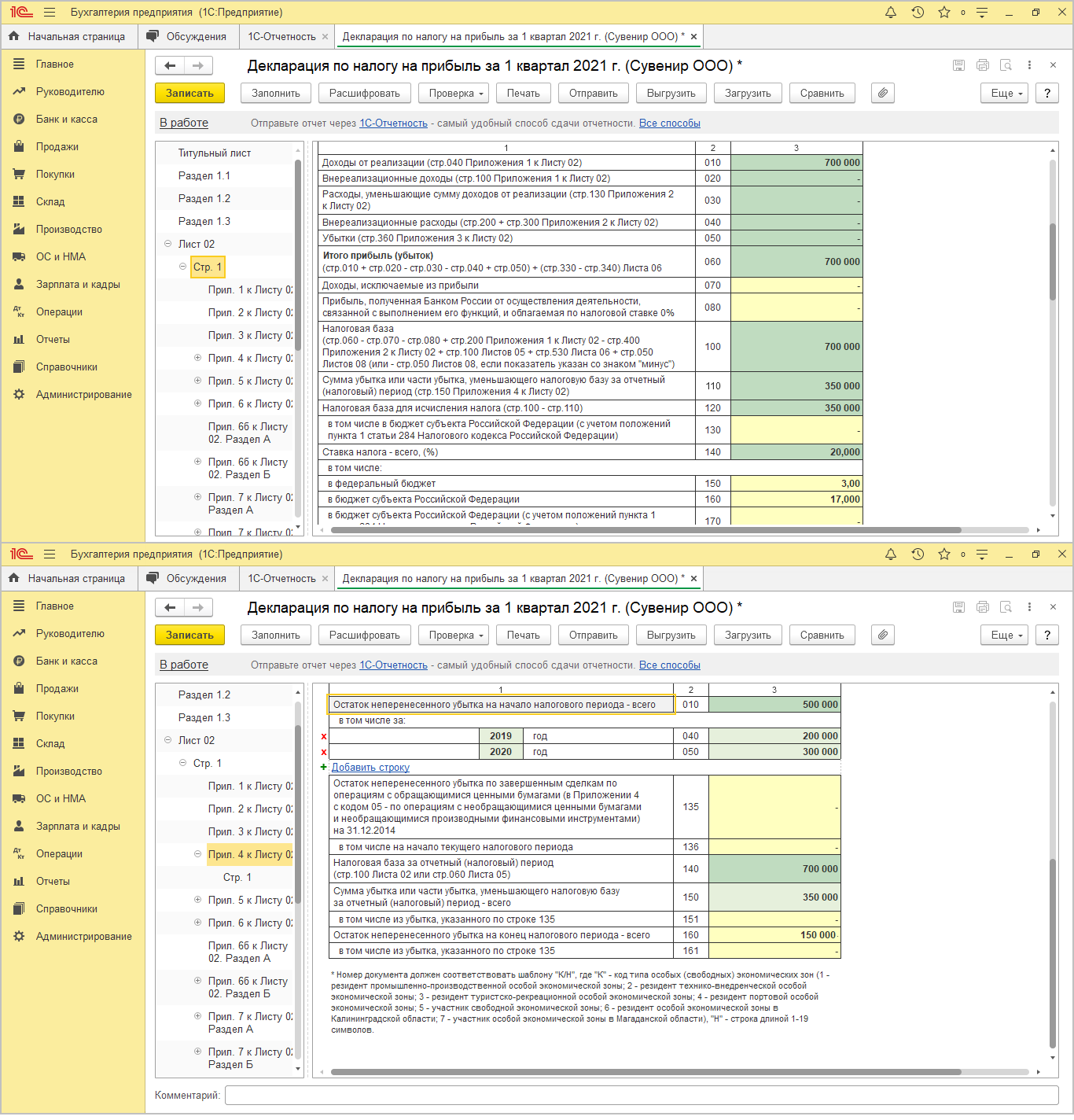

3.6 Сформирована декларация по налогу на прибыль

Регламентированный отчет «Декларация по налогу на прибыль»

Раздел: «Отчеты» – «Регламентированный отчеты». Создайте отчет «Декларация по налогу на прибыль» за налоговый (отчетный) период, заполните его и проанализируйте данные:

- В Листе 02 по строке 110 отражается сумма убытка, учтенная в уменьшение налоговой базы за налоговый (отчетный) период.

- В Приложении №4 к Листу 02 по строкам 040 и 050 и далее отражаются суммы неперенесенного убытка на начало налогового периода в разбивке по налоговым периодам, в которых этот убыток получен. По строке 150 отражается сумма убытка, учтенная в уменьшение налоговой базы за отчетный (налоговый) период. По строке 160 отражается остаток неперенесенного убытка на конец налогового периода

Источник: www.vdgb.ru