Источник: «Объединенные Налоговые Консультанты» В п. 14, 15 ПБУ 18/02 указано, что в случае изменения ставок налога на прибыль в соответствии с законодательством РФ о налогах и сборах предприятие должно пересчитать сумму отложенных налогов на дату изменения ставки, а возникшую при пересчете разницу отразить на счете 84 «Нераспределенная прибыль «Непокрытый убыток». Учетной политикой предприятия предусмотрено, что ОНА и ОНО в бухгалтерской отчетности не сальдируются, раскрываются отдельно.

С 01.01.09 г. в соответствии со ст. 284 НК РФ налоговая ставка по налогу на прибыль установлена 20%. В связи с данными изменениями появились сложности в пересчете отложенных налогов, когда не ясно, какую дату необходимо указать. Исходя из абз. 4 п. 14, абз. 3 п. 15 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (утв.

Приказом Минфина РФ от 19.11.2002 № 114н) отложенные налоговые активы и отложенные налоговые обязательства рассчитываются как произведение величин вычитаемых временных разниц и налогооблагаемых временных разниц соответственно и ставки налога на прибыль, установленной законодательством РФ о налогах и сборах, действующей на отчетную дату. На основании п. 14 ПБУ 18/02 и аналогичной нормы п. 15 ПБУ 18/02: «В случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах величина отложенных налоговых активов подлежит пересчету с отнесением возникшей в результате пересчета разницы на счет учета нераспределенной прибыли (непокрытого убытка.».

Сальдирование прибыли и убытков у разных брокеров в течение года! Как заполнить Декларацию 3 НДФЛ?

Причем порядок отражения в бухгалтерском учете результатов рассматриваемого пересчета нормативными актами по бухгалтерскому учету не установлен. В то же время полагаем, что, исходя из буквального прочтения требований ПБУ 18/02 в части пересчета величины ОНА и ОНО, указанную переоценку надо проводить на начало того отчетного года, начиная с которого меняется ставка налога на прибыль.

Аналогичная позиция высказана Минфином в своем письме от 29.01.2009 № 07-02-18/01 «Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2008 год». А именно: «Определение величины отложенных налоговых активов и обязательств при изменении ставки налога на прибыль В соответствии с ПБУ 18/02 отложенные налоговые активы равняются величине, определяемой как произведение вычитаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль организаций, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

Отложенные налоговые обязательства равняются величине, определяемой как произведение налогооблагаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль организаций, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату. Исходя из этого отложенные налоговые активы и отложенные налоговые обязательства отражаются в годовой бухгалтерской отчетности по ставке налога на прибыль, действующей на 31 декабря отчетного года.

Зачёт и сальдирование взаимных обязательств при банкротстве

Вместе с тем в случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах информация об изменении ставки налога на прибыль и оценке влияния этого на показатели бухгалтерской отчетности организации раскрывается в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках (с учетом ее существенности). В соответствии с ПБУ 18/02 в случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах величина отложенных налоговых активов и отложенных налоговых обязательств подлежит пересчету с отнесением возникшей в результате пересчета разницы на счет учета нераспределенной прибыли (непокрытого убытка).

Исходя из этого величина отложенных налоговых активов и отложенных налоговых обязательств отражается в бухгалтерской отчетности по состоянию на 1 января года, следующего за отчетным, с учетом пересчета на условия измененной ставки налога на прибыль.». Касательно бухгалтерской отчетности отметим следующее.

В бухгалтерском балансе (форма № 1) ОНА отражаются по строке 145 «Отложенные налоговые активы», нераспределенная прибыль (непокрытый убыток) — по строке 470 «Нераспределенная прибыль (непокрытый убыток)», а ОНО — по строке 515 «Отложенные налоговые обязательства». В бухгалтерской отчетности за 2008 г. указанные ОНА и ОНО должны быть отражены в суммах, исчисленных исходя из налоговой ставки, равной 24%.

Нераспределенная прибыль должна быть отражена в сумме, рассчитанной исходя из данных по счету 84 по состоянию на 31.12.2008 г. В бухгалтерской отчетности организации по состоянию на 01.01.2009 г. показатели строки 145 и строки 515 Бухгалтерского баланса на начало года должны быть сформированы в суммах, которые будут фактически влиять на величину текущего налога на прибыль, то есть скорректированы на рассчитанные выше суммы, подлежащие списанию на счет 84. Кроме того, во вступительном сальдо бухгалтерского баланса за 2009 г. также изменится показатель строки 470 «Нераспределенная прибыль (непокрытый убыток)».

Изменение величины нераспределенной прибыли (непокрытого убытка) отражается в Отчете об изменениях капитала (форма № 3) (по свободной строке разд. I «Изменения капитала» за отчетный 2009 г.). В пояснительной записке к бухгалтерской отчетности за 2009 г. необходимо раскрыть информацию о причинах несовпадения «вступительных» показателей по вышеназванным строкам бухгалтерского баланса за 2009 г. с «заключительными» показателями бухгалтерского баланса за 2008 г. — изменение налоговой ставки по налогу на прибыль (п. 25 ПБУ 18/02).

Источник: www.klerk.ru

Кто такие ОНА и ОНО, как они влияют на налог на прибыль и причем тут ПБУ 18

Процесс расчета налога на прибыль – не самое простое занятие. Начинающий бухгалтер сталкивается с множеством новых понятий, которые тянутся одно за другим. Для того чтобы понять, что влияет на итоговую величину налога на прибыль, разберем все по порядку.

В бухгалтерском (БУ) и налоговом учете (НУ) доходы и расходы могут быть отражены по-разному. Эта ситуация обусловлена различными нормативно-правовыми актами. В НУ доходы и расходы ведутся по правилам налогового кодекса, а в БУ согласно ПБУ 9/99 и ПБУ 10/99.

В связи с этим одна и та же операция для целей БУ и НУ может быть отражена по-разному.

Для начала разберем, какие бывают разницы между бухгалтерским и налоговым учетом.

Разницы могут быть постоянными и временными.

К временным относятся разницы, которые со временем станут равными 0.

Например, организация принимает к учету ОС стоимостью 200 000, однако для целей БУ срок полезного использования по решению организации – 24 месяца, а для НУ, согласно амортизационной группе, составляет 36 месяцев. Соответственно, ежемесячно при начислении амортизации будут образовываться временные разницы:

Таким образом, через 24 месяца в БУ основное средство будет полностью самортизировано, а в налоговом учете начисления будут продолжаться. Начиная с 25-го месяца сумма амортизации в БУ изменяться не будет, а в НУ будет продолжать расти, уменьшая ВР еще в течении года. Через 36 месяцев после принятия к учету ОС сумма амортизации БУ и НУ будут равны, а временная разница исчезнет.

К постоянным относятся разницы, которые никогда не исчезнут.

Например: сотруднику выплатили материальную помощь в размере 5 000 руб. Для целей БУ вся сумма материальной помощи будет принята в расходы. Согласно статье 270 НК РФ расходы на выплату материальной помощи не учитываются для целей налогообложения, а значит выплаченные 5 000 руб. никогда не будут отражены в НУ, вследствие чего между данными БУ и НУ образуется постоянная разница (ПР) равная 5 000 руб., которая никогда не уйдет.

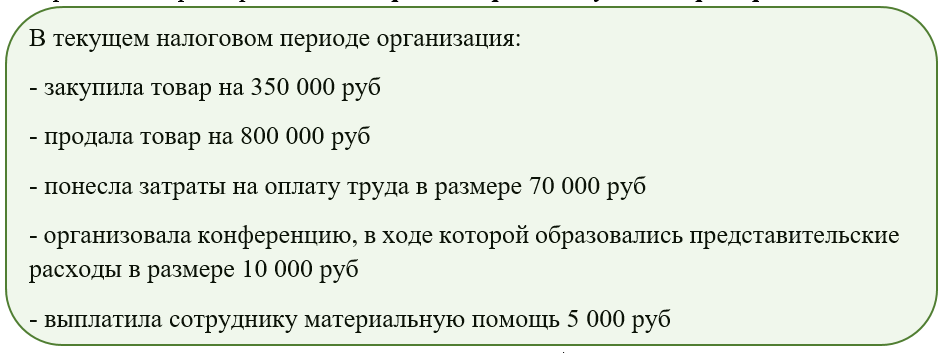

С разницами разобрались, далее рассмотрим следующий пример:

Разберем расходы, которые понесла организация в этом периоде:

Расходы на оплату труда принимаются в БУ и НУ одинаково в полном объеме.

Представительские расходы для целей БУ будут приняты в полном объеме, а для целей налогового учета можно принять только 4% от расходов на оплату труда.

В текущем налоговом периоде представительские расходы составили 10 000 руб., а затраты на оплату труда: 70 000 руб.

Для БУ будет принято 10 000 руб., сумма всех понесенных расходов.

Для НУ можно принять только 4% от затрат на оплату труда: 70 000 * 4% = 2 800 руб.

Разница между БУ и НУ составит: 10 000 руб. – 2 800 руб. = 7 200 руб. – это постоянная разница (ПР).

А материальная помощь вообще не учитывается для целей налогообложения и отражается только в БУ, соответственно так же будет отражена ПР в сумме 5 000 руб.

Из-за образования ПР на конец отчетного периода общая сумма прибыли в БУ и НУ будет отличаться, а соответственно, и сумма налога на прибыль будет различной.

Возникает вопрос: по данным какого учета — бухгалтерского или налогового — необходимо уплачивать налог на прибыль?

Налог на прибыль необходимо уплачивать по данным налогового учета. Однако перед тем как платить, необходимо его привести в соответствие с суммой в бухгалтерском учете. На вопрос: «Как это сделать?» как раз и отвечает ПБУ 18.

В зависимости от того, какие разницы у вас возникли ПР или ВР, необходимо делать различные проводки!

ПР

Как уже было описано выше, постоянные разницы никогда не аннулируются. А значит, корректировки налога на прибыль, связанные с постоянными разницами, влияют непосредственно на финансовый результат. Такие корректировки проводятся через счет 99.

Разберем проводки, которые необходимо сделать при начислении налога на прибыл в случае возникновения постоянных разниц:

Дт 99 Кт 68 – начисление налога на прибыль в сумме, рассчитанной как: (Итого прибыль – Итого расходов) *20%

Дт 99 Кт 68 – доначисление налога на прибыль, если сумма налога, рассчитанная по БУ < НУ (в налоговом учете расходов меньше)

Дт 68 Кт 99 – уменьшение налога на прибыль, если сумма налога в БУ > НУ (в налоговом учете расходов больше)

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

Проводка делается на сумму возникшей ВР, умноженной на ставку налога на прибыль (20 %).

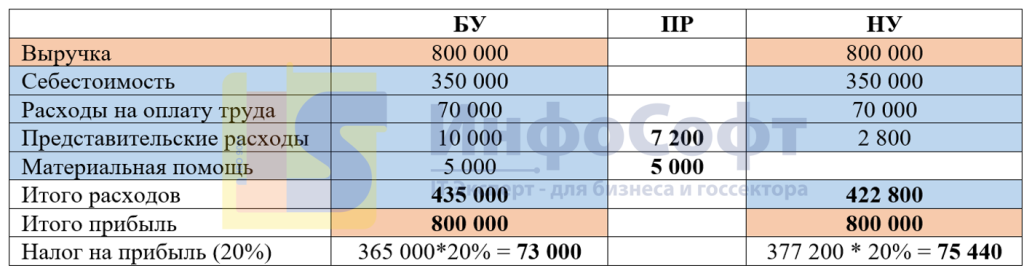

Так как временные разницы возникают из-за различного периода принятия затрат в БУ и НУ, при этом сама сумма затрат для БУ и НУ одинаковая, то такие разницы не влияют на финансовый результат. Для учета ВР предусмотрено два счета в плане счетов, на которых временные разницы «ждут» пока они будут использованы. Это счет 09 и 77.

Если сумма налога к уплате в БУ > НУ, то необходимо временно уменьшить сумму налога в БУ, чтобы он стал равным сумме в НУ. Например, у организации появляется задолженность перед бюджетом, которую уплатим в будущем. Пока эта сумма будет отражена на счете 77 – это отложенное налоговое обязательство (ОНО).

Дт 68 Кт 77

Дт 09 Кт 68

Учет ОНА и ОНО ведется в разрезе объектов, по одному и тому же объекту не может быть сальдо и на 09, и на 77 счете.

Если в налоговом периоде возникают ВР, то необходимо определить, где эта разница должна быть отражена: на 09 или на 77 счете.

Вот небольшая шпаргалка:

Если с течением времени ВР начинает уменьшаться, то происходит погашение ОНА/ОНО обратной проводкой.

Разберем несколько практических примеров.

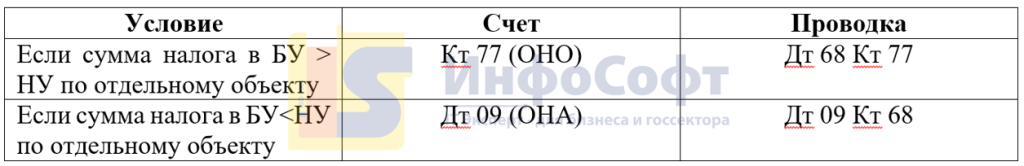

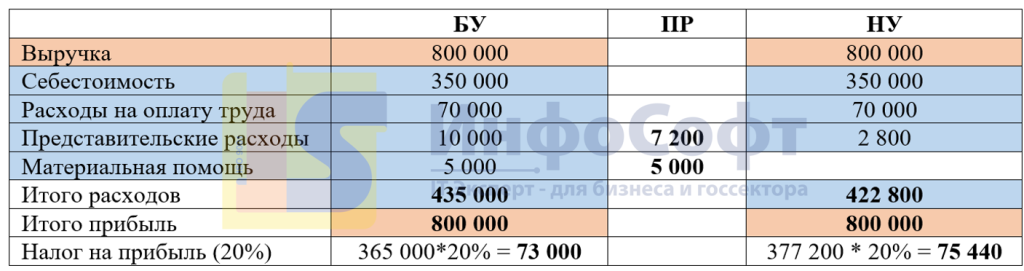

Для начала вернемся к ранее рассмотренному финансовому результату, который получили в конце отчетного периода:

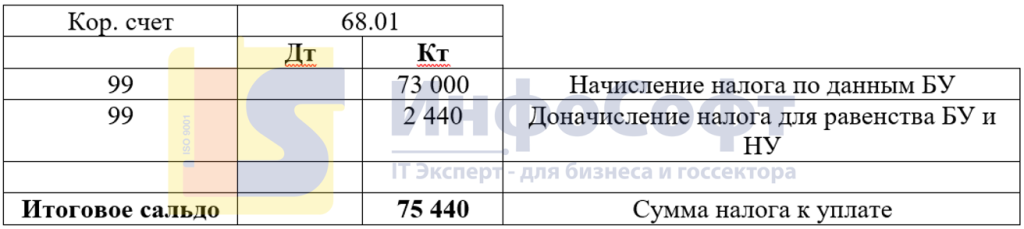

Начислим налог по данным БУ:

Дт 99 Кт 68.01 73 000 руб.

Но в НУ сумма налога составляет 75 440 руб. Разница в 2 440 руб. – это ПР. Постоянные разницы напрямую влияют на финансовый результат и корректируются через счет 99. Для того чтобы сальдо на счете 68.01 стало равным сумме налога на прибыль, рассчитанной по данным НУ, необходимо доначислить 2 440 руб. в Кт 68.01. В итоге счет 68.01 будет иметь следующий вид:

Рассмотрим еще один пример.

Организация приобрела основное средство стоимостью 240 000 руб., СПИ в БУ 24 месяца, СПИ в НУ 36 месяцев. Рассчитаем амортизацию за 1 месяц:

БУ: 240 000 / 24 = 10 000 руб.

НУ: 240 000 / 36 = 6 666,6 руб.

Возникает разница: 10 000 – 6 666,6 = 3 333,3 руб.

Данная разница является временной, так как итоговая сумма амортизации в БУ и НУ равны, и через 3 года, когда амортизация будет полностью начислена, разница будет равна 0.

Так как БУ > НУ, по данному ОС возникает отложенное налоговое обязательство в сумме:

3 333,3 *20% = 666,6 руб.

Дт 68.01 Кт 77 666,6 руб.

По истечении 24 месяцев в БУ основное средство будет полностью самортизированно:

Сумма амортизации за 24 месяца в БУ = 240 000 руб.

Сумма амортизации за 24 месяца в НУ = 6 666,6 * 24 = 160 000 руб.

Сумма ОНО за 24 месяца в Кт 77 = 80 000 * 20 % = 16 000 руб.

За 25-ый месяц амортизация будет начислена следующим образом:

Возникает ВР = 6 666,6 руб.

ОНА = 6 666,6 *20% = 1 333,32 руб.

ОНА начисляется в Дт 09 счета. Но не торопитесь этого делать. Это ошибка, так как один и тот же актив не может быть отражен и на 09, и на 77 счете. В данном случае по истечению 24 месяцев в Кт 77 счета накопилась сумма ОНО, потому что каждый месяц проходило начисление амортизации, и сумма БУ всегда была больше НУ. А теперь, когда ОС полностью самортизированно в БУ, сумма амортизации в НУ стала больше, чем в БУ, и происходит ПОГАШЕНИЕ ОНО по Дт счета 77.

На 36-ой месяц начисления амортизации сумма ОНА составит:

ОНА за 25 месяц: 6 666,6 *20% = 1 333,32 руб.

Сумма ОНА на конец 36-го месяца: 1 333,32*12 = 16 000 руб.

Таким образом, когда ОС будет полностью самортизированно и в БУ, и в НУ, все ВР будут равны нулю, и сальдо на счете 77 будет отсутствовать.

Рассмотрим еще один пример:

Организация приобрела актив стоимостью 75 000 руб., СПИ 12 месяцев. Для целей БУ данный актив является основным средством, по которому необходимо начислять амортизацию. Но для целей НУ стоимостной лимит, согласно п. 1 ст. 256 НК РФ, составляет 100 000 руб. А значит, что актив стоимостью меньше 100 000 руб. нельзя амортизировать в налоговом учете.

Стоимость такого ОС будет списана в НУ при принятии к учету.

При принятии к учету будет отражена следующая ситуация:

В БУ сумма расходов будет равна 0 руб.

В НУ сумма расходов = 75 000 руб.

75 000 * 20% = 15 000 руб.

Дт 09 Кт 68.01 15 000 руб.

С первого месяца будет начисляться амортизация в БУ:

75 000 / 12 = 6 250 руб.

Соответственно, будет происходить погашение ОНА на сумму: 6 250 * 20 % = 1 250 руб.

Дт 68.01 Кт 09 1 250 руб.

Через 12 месяцев ОС будет полностью самортизированно, ОНА будет погашен на 15 000 руб. (1 250 руб. * 12 месяцев) и сумма на счете 09 по данному активу будет равняться нулю.

Таким образом, порядок расчета налога на прибыль следующий:

1. Рассчитать сумму прибыли по данным бухгалтерского учета и начислить налог как сумма прибыли *20%:

Проводка: Дт 99 Кт 68

Если в бухгалтерском учете убыток, то сделать обратную проводку на сумму убытка *20%:

Проводка: Дт 68 Кт 99

2. Определить характер возникших разниц ВР или ПР (каждая возникшая разница рассматривает отдельно).

3. Если возникает ПР, то скорректировать сумму налога через счет 99:

Проводка: Дт 99 Кт 68 – если БУ > НУ

Проводка: Дт 68 Кт 99 – если БУ < НУ

4. Если возникает ВР, то:

- ранее уже были начислены ОНО/ОНА, делаем проводку по тому счету, где уже есть остаток. Тут может быть как начисление, так и погашение ОНО/ОНА

Проводка: Дт 09 Кт 68 – начисление ОНА

Проводка: Дт 68 Кт 09 – погашение ОНА

Проводка: Дт 68 Кт 77 – начисление ОНО

Проводка: Дт 77 Кт 68 – погашение ОНО

- начисление происходит впервые:

Проводка: Дт 09 Кт 68 – начисление ОНА (БУ < НУ)

Проводка: Дт 68 Кт 77 – начисление ОНО (БУ > НУ)

Источник: is1c.ru

Отражение ОНА и ОНО при балансовом методе Сальдируются или нет?

Подскажите, пожалуйста, по поводу отражения ОНА и ОНО при балансовом методе.

У Вас в статье есть фраза что при балансовом методе ОНА и ОНО могут отражаться в балансе сальдировано (свернуто) (п. 19). Но судя по операции Закрытия месяца данные не сальдируются. А считаются по каждому счету и по каждому разрезу аналитики отдельно. Как это можно проанализировать?

Пишу ученую политику и хотелось бы отразить там способ учета такой же, как заложен в программе.

Спасибо за ссылки

- Корреспонденция счетов при балансовом методе учета…

- ПБУ 18/02. ОНА и ОНО…

- Затратный метод учета разниц по ПБУ 18/02. Проверка ОНА, ОНО…

- ОНА и ОНО за 2019-2018 годы в балансе 2020 после перехода на балансовый метод…

Про сальдированное отражение поняла, что это только про отражение в балансе. А есть какой нибудь отчет, по которому можно отдельный объект аналитики проанализировать?

Обсуждение (2)

Лариса Казакова Сотрудник БухЭксперт8 :

Добрый день!

Вы правы, в программе действительно заложен вариант раздельного отражения в балансе:

стр. 1180 — Сальдо счета 09;

стр. 1420 — Сальдо по счету 77.

Если примете решение показывать отложенный налог в балансе сальдировано, то придется сворачивать суммы вручную. Проанализировать 09 и 77 счета в разрезе вид актива (обязательства) можно по ОСВ с учетом этого

Регистр учета временных разниц

Дополнительный анализ — по справкам-расчетам в Закрытии месяца в блоке с расчетом отложенного налога на прибыль.

Если что-то другое имели в виду, то приведите конкретный пример, что хотите проверить. Подборка материалов по ПБУ 18 здесь.

Источник: buhexpert8.ru