Валютный счет (англ. currency account) — это счет в банковском учреждении, принадлежащий юридическому или физическому лицу, на котором накапливаются и расходуются их средства в иностранной (конвертируемой) валюте. По средствам на валютных счетах банками начисляются про-центы в тех валютах, в которых они имеют доходы от размещения средств на международном валютном рынке.

Предприятия любой формы собственности и хозяйствования могут заниматься внешнеторговой деятельностью, для осуществления которой они могут открывать валютный счет на территории России. Такой счет может быть открыт в банке, который имеет лицензию Центрального банка Рос-сии на проведение операций с иностранной валютой.

Основным нормативным актом, регулирующим осуществление валютных операций, является закон РФ «О валютном регулировании и валют-ном контроле», а также издаваемые на его основе нормативные акты ЦБ России.

Операции с иностранной валютой и ценными бумагами в иностранной валюте подразделяются на текущие валютные операции и валютные операции, связанные с движением капитала.

Занятие № 20. Операции по валютным счетам

Текущие валютные операции:

— переводы в страну и из страны иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ и услуг, а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 180 дней;

— получение и предоставление финансовых кредитов на срок не более 180 дней;

— переводы в страну и из страны процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

— переводы неторгового характера, включая переводы сумм оплаты труда, пенсий, алиментов, а также другие аналогичные операции.

Валютные операции, связанные с движением капитала:

— прямые инвестиции, т.е. вложения в уставный капитал организации с целью извлечения дохода и получения прав на участие в управлении ор-ганизацией;

— портфельные инвестиции, т.е. приобретение ценных бумаг;

— переводы в оплату права собственности на здания, сооружения и иное имущество (включая землю и ее недра), относимое по законодательству страны к недвижимому имуществу;

— предоставление и получение отсрочки платежа на срок более 180 дней по экспорту и импорту товаров, работ и услуг;

— предоставление и получение финансовых кредитов на срок более 180 дней;

— все иные валютные операции, не являющиеся текущими.

Уполномоченный банк открывает предприятию один счет в любой конвертируемой валюте, но возможно открытие счета в нескольких валютах. Все валютные средства предприятия подлежат хранению на валютном счете. За несоблюдение этого порядка предприятие подвергается штрафу в размере всей валютной выручки. Обслуживание счета ведется согласно заключенному договору о банковском обслуживании. В соответствии этим договором предприятию открываются сразу два счета: транзитный валютный и текущий валютный, которые ведутся параллельно.

Платёжный баланс и счёт текущих операций

Счет 52 «Валютные счета»

Счет 52 «Валютные счета» предназначен для обобщения информации о наличии и движении денежных средств в иностранных валютах на ва-лютных счетах организации, открытых в кредитных организациях на территории Российской Федерации и за ее пределами.

По дебету счета 52 «Валютные счета» отражается поступление денежных средств на валютные счета организации. По кредиту счета 52 «Валют-ные счета» отражается списание денежных средств с валютных счетов организации. Суммы, ошибочно отнесенные в кредит или дебет валютных счетов организации и обнаруженные при проверке выписок кредитной организации, отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по претензиям»).

Операции по валютным счетам отражаются в бухгалтерском учете на основании выписок кредитной организации и приложенных к ним денеж-но-расчетных документов.

К счету 52 «Валютные счета» могут быть открыты субсчета:

• 52-1 «Валютные счета внутри страны»,

• 52-2 «Валютные счета за рубежом».

Кроме того, к субсчету 52-1 целесообразно открыть субсчета второго порядка:

— 52-1-1 «Текущий валютный счет»;

— 52-1-2 «Транзитный валютный счет».

Аналитический учет по счету 52 «Валютные счета» ведется по каждому счету, открытому для хранения денежных средств в иностранной валюте.

Организация вправе открыть счета в различных валютах (долларах США, евро и т.д.). В этом случае операции лучше учитывать по каждому виду валюты на отдельных субсчетах.

Поступление денежных средств на валютные счета отражается по дебету счета 52, их списание – по кредиту на основании выписок банка и приложенных к ним денежно-расчетных документов.

Плата за открытие валютного счета включается в состав прочих расходов:

Дебет 91, субсчет «Прочие расходы» — Кредит 51 (52) — оплачены услуги банка по открытию валютного счета.

За услуги банка по обслуживанию счета приходится платить комиссию. Сумма комиссии устанавливается по взаимному соглашению между банком и клиентом в договоре на расчетно-кассовое обслуживание. Оплата может производиться как в рублях, так и в валюте.

Расходы, связанные с оплатой услуг банка, отражаются проводками:

Дебет 60 (76) Кредит 51 (52) – списана комиссия на основании выписки банка;

Дебет 91, субсчет «Прочие расходы» – Кредит 60 (76) — учтена сумма комиссии в составе прочих расходов.

В налоговом учете расходы фирмы на оплату услуг банка учитываются как прочие расходы, если они связаны с производством и (или) реализа-цией (пп. 25 п. 1 ст. 264 НК РФ), а в остальных случаях как внереализационные расходы (пп. 15 п. 1 ст. 265 НК РФ).

При этом совершение таких расходов должно быть экономически оправдано.

Встречаются ситуации, когда банк иностранной фирмы может перечислить выручку на валютный счет российского экспортера, предварительно удержав из нее сумму комиссии. В этом случае сумма поступившей выручки будет отличаться от суммы, отраженной в контракте. Если в договоре с иностранным контрагентом предусмотрен такой порядок расчетов, то сумма удержанной комиссии будет являться обоснованным расходом. При этом сумма выручки отражается в полном размере в соответствии с договором.

В описываемой ситуации комиссия банка отражается проводками:

Дебет 91, субсчет «Прочие расходы» – Кредит 60 (76)

— учтена сумма комиссии в составе прочих расходов.

Дебет 60 (76) – Кредит 62

— отражено погашение задолженности.

Эта запись производится на основании телеграфного или телексного сообщения либо сообщения о переводе средств по Системе сообщества для всемирных межбанковских финансовых телекоммуникаций (SWIFT), в котором указана сумма

6. Учёт нематериальных активов (НМА).

К НМА относится (ПБУ 14/2007) (право на изобретение, промышленный образец, полезную модель, программы для ЭВМ, базы данных, топологии интегральных микросхем, товарный знак и знак обслуживания, наименование места происхождения товара, селекционные достижения и др.) часть имущества с такими признаками при одновременном их соблюдении: использование НМА в производстве продукции либо для управленческих нужд, в течение срока свыше 12 месяцев; способны приносить экономические выгоды; отсутствие материально-вещественной структуры; возможность идентификации; не предполагается перепродажа; документально подтверждено существование актива и права собственности на него; фактическая стоимость может быть достоверно определена. НМА принимаются к бухучету по фактической (первоначальной) стоимости по состоянию на дату принятия к бухучету – сумма в денежном выражении, равная величине оплаты в денежной и иной форме или величине кредиторской задолженности, уплаченной или начисленной при приобретении, создании актива и обеспечении условий его использования. Остаточная стоимость для амортизируемых НМА – разность между первоначальной оценкой и накопленной на отчетную дату амортизацией.

Годовая сумма амортизации НМА: 1) при линейном способе – исходя из первоначальной стоимости или текущей рыночной стоимости (при переоценке) равномерно в течение срока полезного использования; 2) при способе уменьшаемого остатка – исходя из остаточной стоимости на начало месяца, умноженной на дробь, в числителе – установленный организацией коэффициент (не выше 3), а в знаменателе – оставшийся срок полезного использования в мес.; 3) при способе списания стоимости пропорционально объему продукции – исходя из показателя объема продукции за месяц и соотношения первоначальной стоимости и предполагаемого объема продукции за весь срок полезного использования НМА.

Типовые проводки по НМА. 1. Поступление НМА: • приобретение за плату Д08К60 – отражена стоимость приобретенных НМА, Д19К60 – отражен НДС к перечислению поставщику, Д08К60, Д19К60 – отражены расходы по приобретению и НДС по этим расходам, Д04К08 – оприходованы НМА, Д60К51 – оплачены приобретенные НМА, Д68К19 – зачтен НДС; • создание НМА Д08К10,70,69…– отражены затраты на создание НМА, Д04К08 – объект принят к учету; • поступление в счет вклада в уставный капитал Д08К75 и Д04К08 – на сумму оценки, согласованную с учредителями; • поступление НМА для совместной деятельности Д04К80; • безвозмездное поступление НМА Д08К98 – отражена рыночная стоимость на дату поступления НМА, Д04К08 – оприходованы НМА, ежемесячно Д26К05,04 – начислена амортизация и Д98К91 – включена в состав прочих доходов часть стоимости безвозмездно полученного объекта. 2. Выбытие НМА: • реализация НМА Д62К91 – отражена стоимость реализуемых объектов, Д91К68 – отражен НДС к получению от покупателя, Д51К62 – оплата от покупателя, Д05К04 – списана сумма накопленной амортизации, Д91К04 – списана остаточная стоимость реализованных НМА, Д91(99)К99(91) – финансовый результат от реализации НМА; • списание НМА Д05К04 – списана начисленная амортизация, Д91К04 – списана остаточная стоимость, Д99К91 – убыток от списания НМА; • безвозмездная передача Д05К04 – списана накопленная амортизация, Д91К04 – списана остаточная стоимость безвозмездно переданного НМА, Д91К68 – НДС, подлежащий уплате в бюджет, Д99К91 – убыток от безвозмездной передачи; • передача НМА в качестве вклада в уставный капитал другого предприятия Д05К04 – списана накопленная амортизация, Д76К04 – списана остаточная стоимость НМА, Д68К19 – отражен НДС, восстановленный в бюджет пропорционально остаточной стоимости («красное сторно»), Д68К51 – перечислен НДС в бюджет, Д76К19 – восстановленный НДС списан на формирование финансового вложения, Д58К76 – отражена передача объекта, Д91(76)К76(91) – отражена разница между остаточной стоимостью НМА и оценкой вклада в уставный капитал. 3. Начисление амортизации по НМА: с использованием счета 05 «Амортизация НМА» Д20,23,25,26,29,44К05; без использования этого счета Д20,23,25,26,29,44К04.

Источник: studfile.net

Как вести бухгалтерский учет операций по валютному счету?

Валютный счет — бухгалтерский учет по нему имеет отдельные нюансы, характерные именно для этого раздела учета. Об этих нюансах расскажем в нашей статье.

- Общий порядок бухучета валютных транзакций

- Нюансы учета транзакций по банковским счетам в инвалюте

- Нюансы учета курсовых разниц

- Счета российских юрлиц за рубежом

- Итоги

Общий порядок бухучета валютных транзакций

Для расчетов в валюте предприятия открывают в банках специальные валютные счета. В данном аспекте коммерческой деятельности тесно переплетаются требования непосредственно к бухгалтерскому учету, требования, устанавливаемые Банком России, и требования законодательства, направленные на борьбу с выводом средств за рубеж и отмыванием доходов, полученных преступным путем.

В качестве примера можно привести сам процесс открытия валютного счета в России резидентом РФ. Соответственно, при этом должны быть учтены такие нюансы:

- Банк, открывающий счет в иностранной валюте, обязан иметь лицензию Центробанка на операции именно с этой валютой (ст. 13 закона «О банковской деятельности» от 02.12.1990 № 391-1).

- Фактически банк откроет по заявлению клиента сразу 2 валютных счета: текущий и транзитный (п. 2.1 Инструкции Банка России «О продаже валютной выручки» от 30.03.2004 № 111-И).

ОБРАТИТЕ ВНИМАНИЕ! Инструкция ЦБ РФ № 111-И в настоящее время действует в части, не противоречащей законодательству. А именно в отношении открытия и применения специальных валютных счетов. Обязательная продажа российскими предприятиями валютной выручки (для чего изначально создавалась эта инструкция) отменена Указанием ЦБ РФ от 29.03.2006 № 1676-У.

С 2007 года предприятиям предписано продавать 0% от поступающей валюты (п. 1.2 Инструкции № 111-И). Таким образом, в настоящее время, транзитные счета используются для валютного и финансового банковского контроля.

- Для корректного учета валютных операций по открываемым счетам предприятие в своем учете должно сформировать аналитику по счете 52 (счет 52 «Валютные счета в банках» утвержден для учета расчетов по валютным банковским счетам приказом Минфина РФ от 31.10.2000 № 94н «Об утверждении Плана счетов и инструкции к нему»). Как минимум в аналитике должны быть представлены оба счета — текущий и транзитный.

Как осуществляются валютные платежи и контроль валютных операций, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Больше об общем порядке учета операций в валюте читайте в материале «Бухгалтерский учет валютных операций (ПБУ, проводки)».

Нюансы учета транзакций по банковским счетам в инвалюте

Как уже отмечалось выше, в бухучете должно найти отражение разделение валютного счета на текущий и транзитный. Все поступающие средства в инвалюте попадают сначала на транзитный счет. Это своего рода «комната ожидания». Нахождение средств на транзитном счете позволяет банку собирать и анализировать информацию о поступлениях валютных средств предприятия, их документальном подтверждении и легальности.

ВАЖНО! Одновременно с наделением российского банка полномочиями на проведение операций в инвалюте на него налагаются и обязанности агента валютного контроля (п. 3 ст. 22 закона «О валютном контроле» от 10.12.2003 № 173-ФЗ). В том числе уполномоченный банк обязан проверять соответствие валютных транзакций клиентов действующему законодательству РФ, требуя для этих целей подтверждающую документацию, разъяснения клиентов и иную информацию, необходимую для исполнения функций контроля.

Банк также наделен правом отказать клиенту в совершении валютной транзакции, если последним не выполнены все требования банка. Таким образом, одним из важнейших условий совершения операций по валютному счету является обеспечение наличия пакета первичной документации, соответствующего всем возможным критериям, которые может предъявить банк.

По факту зачисления валюты на транзитный счет банк направляет клиенту уведомление в соответствии с п. 3.1 Инструкции № 111-И не позднее следующего рабочего дня за днем зачисления. Далее уже клиент решает судьбу средств на счету — будут ли они конвертированы в рубли либо направлены на текущий валютный счет.

В бухучете предприятия это отразится следующим образом:

52 Транзитные счета в банках

Получены средства в валюте (от покупателей, кредиторов, прочих контрагентов)

На дату, указанную в выписке банка по счету

52 Текущие счета в банках

52 Транзитные счета в банках

Зачислена на текущий счет поступившая валюта

В случае если валюта не продается (конвертируется)

52 Транзитные счета в банках

Направлена валюта на продажу

Зачислена на р/с выручка от продажи валюты

По выписке банка

Списана стоимость проданной валюты

Отражен финансовый результат от продажи валюты

Нюансы учета курсовых разниц

В соответствии с ПБУ 3/2006 (утв. приказом Минфина РФ от 27.11.2006 № 154н) деньги в валюте фиксируются на счетах бухучета в рублях. Это означает, что все транзакции и остатки по валютным счетам предприятия в банках должны пересчитываться в валюте РФ для целей отражения в учете.

Такой пересчет осуществляется:

- на дату зачисления или списания валюты со счета;

- на дату составления отчетности (переоцениваются остатки);

- по мере изменения курса, если это влияет на результат транзакции (например, при продаже валюты с транзитного счета).

По общему правилу результат от пересчета валюты в рубли на разные даты (курсовая разница) отражается в составе прочих доходов и расходов на счете 91. При этом возможны следующие проводки:

Учтена положительная курсовая разница

По валютным счетам в соответствующей аналитике

Учтена отрицательная курсовая разница

По валютным счетам в соответствующей аналитике

Учтена положительная курсовая разница при продаже валюты

В случае различных курсов на дату списания с транзитного счета и дату продажи

Учтена отрицательная курсовая разница при продаже валюты

В случае различных курсов на дату списания с транзитного счета и дату продажи

Учтена положительная курсовая разница по расчетам с контрагентами

В случае различных курсов на дату формирования задолженности и дату оплаты (или составления отчетности)

Учтена положительная курсовая разница по расчетам с контрагентами

В случае различных курсов на дату формирования задолженности и дату оплаты (или составления отчетности)

Пример отражения в учете переоценки остатка валютных средств на банковском счете от КонсультантПлюс:

По состоянию на 31 декабря на валютном счете организации числится сумма 100 000 долл. США. В течение января операций по валютному счету не было. Отчетным периодом у организации является месяц. Курс доллара США, установленный Банком России, составляет: на 31 декабря — 69,4706 руб/долл. США; на 31 января — 66,0987 руб/долл.

США. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Счета российских юрлиц за рубежом

Помимо счетов в валюте в лицензированных ЦБ кредитных учреждениях России резиденты могут иметь счета и в финансовых учреждениях за рубежом. Движения по этим счетам учитываются и включаются в отчетность аналогично тому, как это происходит с валютными операциями в российских банках.

При этом нужно иметь в виду следующее:

- Об открытии счетов в зарубежных банках по-прежнему следует уведомлять ИФНС. Эта обязанность установлена п. 2 ст. 12 закона от 10.12.2003 № 173-ФЗ.

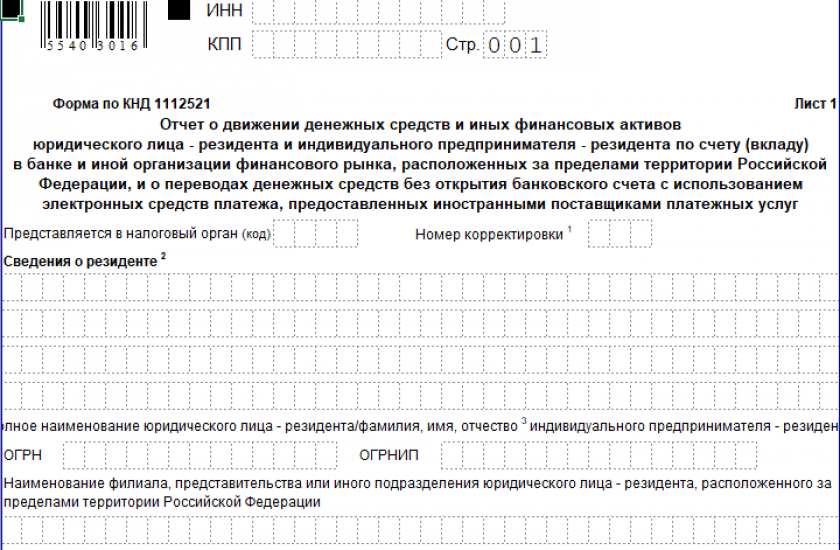

- Ежеквартально, до 30-го числа месяца, следующего за отчетным кварталом, отправлять в ФНС отчеты по движению денежных средств на вкладе (п. 7 ст. 12 закона № 173-ФЗ, п. 4 Правил, утвержденных постановлением Правительства России от 28.12.2005 № 819). Скачать такой отчет можно бесплатно, кликнув по картинке ниже:

Отчет о движении денежных средств и иных финансовых активов юридического лица — резидента и ИП — резидента по счету (вкладу) в банке, расположенного за пределами территории РФ Скачать

За нарушение данных обязательств предусмотрена административная ответственность по КоАП РФ.

- Возможные ограничения на операции с денежными средствами за рубежом установлены в ст. 2 закона «О запрете отдельным категориям лиц иметь счета за пределами РФ» от 07.05.2013 № 79-ФЗ (далее — закон № 79-ФЗ). И хотя в законе № 79-ФЗ в первую очередь идет речь о физических лицах, в случаях, когда упомянутые физлица являются одновременно владельцами и/или руководителями российского юрлица, на него может распространяться действие закона.

- В случае если сделка заключена между юрлицами-резидентами, каждое из которых имеет счета за рубежом, производить расчеты по сделке в иностранной валюте с одного зарубежного счета на другой нельзя (п. 6 ст. 12 закона № 173-ФЗ).

- Закон № 173-ФЗ допускает расчеты со счетов в иностранном банке без ограничений между юрлицом, имеющим зарубежное представительство, и его сотрудниками в части:

- выплаты заработной платы;

- оплаты командировочных расходов;

- компенсации расходов на личные нужды сотрудников, находящихся за рубежом. При этом подразумевается, что пребывание сотрудников за рубежом связано с деловой необходимостью (ст. 6.1 закона № 173-ФЗ).

Об ответственности за нарушение ограничений на валютные операции, налагаемых законодательством нашей страны, вы узнаете в статье «Какая ответственность за незаконные валютные операции?»

Итоги

Ведение операций и бухгалтерского учета по валютным счетам имеют нюансы, обусловленные особыми требованиями РФ к валютным операциям и международным транзакциям, совершаемым резидентами РФ.

Источник: nalog-nalog.ru

Как отражать в бухучете валюту и валютную выручку

Российские организации могут проводить валютные операции, не противоречащие валютному законодательству (Закон от 10.12.2003 № 173-ФЗ).

В своей деятельности организация может:

- приобретать иностранную валюту;

- получать валютную выручку от продажи товаров (выполнения работ, оказания услуг);

- получать займы (кредиты) в иностранной валюте.

Бухучет валютных операций ведется на основании ПБУ 3/2006 и Плана счетов и Инструкции по его применению. Для обобщения информации о наличии и движении иностранной валюты на валютных счетах, открытых в уполномоченных банках России или в банках за ее пределами, предназначен счет 52 «Валютные счета».

К счету 52 можно открыть субсчета – «Валютные счета внутри страны», «Валютные счета за рубежом». Аналитический учет по счету 52 нужно вести по каждому счету, открытому для хранения денег в иностранной валюте. Это следует из Инструкции к плану счетов.

В некоторых случаях организация может не использовать счета в банках, а получать валютную выручку наличными (абз. 3–8 ч. 2 ст. 14 Закона от 10.12.2003 № 173-ФЗ).

Приобретение валюты

Приобрести иностранную валюту организация вправе только через уполномоченный банк (ст. 11 Закона от 10.12.2003 № 173-ФЗ).

Чтобы приобрести иностранную валюту, составьте расчетный документ. Например, платежное поручение (п. 2.10 Инструкции ЦБ от 16.08.2017 № 181-И, п.1.1 Положения ЦБ от 19.06.2012 № 383-П). В расчетном документе перед текстовой частью в реквизите «Назначение платежа» укажите код вида операции из перечня валютных и иных операций (п. 2.13 Инструкции ЦБ от 16.08.2017 № 181-И).

При покупке валюты за российские рубли укажите код валютной операции 01 030 (приложение 1 к Инструкции ЦБ от 16.08.2017 № 181-И).

О покупке иностранной валюты для командировки сотрудника см. Как отразить в бухучете покупку валюты для загранкомандировки через банк.

Для отражения операции по покупке валюты в бухучете можно использовать счет 57 «Переводы в пути». Это возможно, если выдача расчетного документа банку на приобретение валюты не совпадает с датой ее поступления на валютный счет. Однако если списание рублей со счета, их продажа и зачисление валюты происходят в один день (это можно определить по выпискам банка), то счет 57 можно не применять.

При переводе рублей на приобретение валюты сделайте проводку:

Дебет 57 (76) Кредит 51

– перечислены деньги на покупку валюты.

Поступление купленной валюты на текущий счет отразите так:

Дебет 52 Кредит 57 (76)

– зачислена валюта на валютный счет (на основании выписки банка).

Поступившую валюту оприходуйте по официальному курсу, действующему на дату зачисления денег на валютный счет организации. Если курс валюты не установлен, пересчет сделайте по кросс-курсу, рассчитанному исходя из курса валют, установленного ЦБ.

При этом записи в регистрах бухгалтерского учета проведите как в валюте расчетов (рублях), так и валюте платежей.

Такой порядок следует из пунктов 4–6, 20 ПБУ 3/2006, п. 24 Положения по ведению бухгалтерского учета и отчетности и Инструкции к плану счетов (счета 52, 57, 76).

Курс валюты, по которому ее покупает банк, обычно отличается от официального. Если валюта куплена дороже, чем курс ЦБ, возникает прочий расход от операции покупки валюты (п. 11 ПБУ 10/99). Если дешевле – прочий доход (п. 7 ПБУ 9/99). 1

В большинстве банков за покупку иностранной валюты придется заплатить комиссию. В бухучете эту сумму включите в состав прочих расходов (абз. 7 п. 11 ПБУ 10/99).

Учет валютной выручки

Поступление валютной выручки от продажи товаров (выполнения работ, оказания услуг) отражается на счете 52. К нему следует открыть субсчета:

- «Текущий валютный счет»;

- «Транзитный валютный счет».

По общему правилу использовать в расчетах иностранную валюту можно только в операциях с нерезидентами (подп. «б» п. 9 ч. 1 ст. 1, ст. 6 Закона от 10.12.2003 № 173-ФЗ). Валютные операции с резидентами запрещены, за исключением специально предусмотренных случаев (подп. «а» п. 9 ч. 1 ст. 1, ст.

9 Закона от 10.12.2003 № 173-ФЗ).

Полученные средства в иностранной валюте переведите в рубли по официальному курсу ЦБ, установленному на дату их зачисления на транзитный валютный счет организации.

Если официальный курс валюты к рублю отсутствует, пересчет делайте по кросс-курсу, рассчитанному исходя из курсов иностранных валют, установленных ЦБ (абз. 1 п. 5 ПБУ 3/2006, письмо Минфина от 19.01.2018 № 07-04-09/2694). Одновременно сделайте запись в регистрах бухгалтерского учета в иностранной валюте.

Это следует из пункта 24 Положения по ведению бухгалтерского учета и отчетности.

Бухучет поступления валютной выручки зависит от условий договора. В частности, от того:

- на какую дату переходит право собственности на товар или когда работы (услуги) считаются принятыми заказчиком (на дату отгрузки, дату подписания акта, на дату оплаты, дату оформления таможенной декларации и т. д.);

- предусмотрена ли договором предоплата.

Если право собственности переходит на дату отгрузки (другую дату, отличную от даты оплаты) и договором предусмотрена последующая оплата, сделайте следующие проводки.

На дату перехода права собственности:

Дебет 62 Кредит 90-1

– отражена выручка от продажи товара.

Дебет 52 субсчет «Транзитный валютный счет» Кредит 62

– отражена оплата покупателем товара;

Дебет 52 субсчет «Текущий валютный счет» Кредит 52 субсчет «Транзитный валютный счет»

– валюта перечислена на текущий валютный счет.

Такой порядок следует из пункта 12 ПБУ 9/99 и Инструкции к плану счетов (счета 52, 62, 90-1).

Если договором предусмотрена предоплата, полученный аванс не признается доходом организации и отражается в составе кредиторской задолженности (п. 3 и 12 ПБУ 9/99). Отразите получение валютной выручки в этом случае следующим образом.

На дату оплаты:

Дебет 52 субсчет «Транзитный валютный счет» Кредит 62 субсчет «Расчеты по авансам полученным»

– поступила предоплата в иностранной валюте;

Дебет 52 субсчет «Текущий валютный счет» Кредит 52 субсчет «Транзитный валютный счет»

– валюта перечислена на текущий валютный счет.

На дату перехода права собственности:

Дебет 62 субсчет «Расчеты по отгруженным товарам (работам, услугам)» Кредит 90-1

– отражена выручка от продажи товара (выполнения работ, оказания услуг);

Дебет 62 субсчет «Расчеты по авансам полученным» Кредит 62 субсчет «Расчеты по отгруженным товарам (работам, услугам)»

– зачтена полученная предоплата.

Такая схема проводок следует из пункта 12 ПБУ 9/99 и Инструкции к плану счетов (счета 52, 62, 68, 76, 90). 1

В бухучете организация должна переоценивать:

- деньги на валютном счете, в валютной кассе и некоторые другие активы;

- требования (обязательства) в иностранной валюте – независимо от условий договора. Исключение – выданные и полученные авансы. Их сумму определите по курсу ЦБ на дату перечисления предоплаты и в дальнейшем не переоценивайте (п. 10 ПБУ 3/2006).

Переоценку делайте на дату:

- совершения операции;

- отчетную дату (на последний день каждого месяца).

Кроме того, в учетной политике для целей бухучета можно прописать, что организация переоценивает деньги на валютных счетах и в валютной кассе по мере изменения курса.

Это предусмотрено пунктами 7, 9–10 ПБУ 3/2006, пунктом 7 ПБУ 1/2008.

При переоценке возникают курсовые разницы:

- положительные – если курс валюты к рублю на дату переоценки выше, чем на дату первоначального учета иностранной валюты;

- отрицательные – если курс валюты к рублю падает.

Это следует из абзаца 4 пункта 3 и пункта 11 ПБУ 3/2006.

Расчет курсовых разниц целесообразно оформить в виде бухгалтерской справки-расчета, составленной в произвольной форме.

Положительные курсовые разницы учтите в составе прочих доходов (п. 7 ПБУ 9/99). Отрицательные курсовые разницы – в прочих расходах (п. 11 ПБУ 10/99). Об этом сказано и в пункте 13 ПБУ 3/2006.

Субъекты малого предпринимательства

Для организаций, которые вправе вести бухучет в упрощенном виде, предусмотрен особый порядок учета доходов (ч. 4, 5 ст. 6 Закона от 06.12.2011 № 402-ФЗ).

Использование иностранной валюты

Организация вправе использовать приобретенную иностранную валюту или валютную выручку по своему усмотрению. На настоящий момент требование об обязательной продаже части валютной выручки отменено (абз. 1 ч. 3 ст. 26 Закона от 10.12.2003 № 173-ФЗ).

Поэтому организация вправе, но не обязана:

- продать часть или всю валютную выручку (приобретенную иностранную валюту);

- использовать в расчетах с нерезидентами (и в разрешенных случаях с резидентами) приобретенную иностранную валюту или полученную валютную выручку.

Это следует из положений статей 6 и 9 Закона от 10.12.2003 № 173-ФЗ.

Продажа валюты

Чтобы продать иностранную валюту, составьте расчетный документ. Например, платежное поручение (п. 2.10 Инструкции ЦБ от 16.08.2017 № 181-И, п.1.1 Инструкции ЦБ от 19.06.2012 № 383-П). В расчетном документе перед текстовой частью в реквизите «Назначение платежа» укажите код вида операции из перечня валютных и иных операций (п. 2.13 Инструкции ЦБ от 16.08.2017 № 181-И).

При продаже валюты укажите код валютной операции 01 010 (приложение 1 к Инструкции ЦБ от 16.08.2017 № 181-И).

Для отражения операции по продаже валюты в бухучете можно использовать счет 57 «Переводы в пути». Это возможно, если выдача расчетного документа банку на продажу валюты не совпадает с датой ее реализации. Однако если списание валюты со счета, ее продажа и зачисление рублей на расчетный счет происходят в один день (это можно определить по выпискам банка), то счет 57 можно не применять.

При переводе валюты для продажи сделайте проводку:

Дебет 57 (76) Кредит 52

– списана валюта, предназначенная для продажи.

Поступление рублей от продажи валюты отразите так:

Дебет 51 Кредит 57 (76)

– зачислены рубли на расчетный счет.

Такой порядок следует из Инструкции к плану счетов (счета 51, 57 и 76).

Если банк продает валюту организации по курсу, отличному от официального курса ЦБ, у организации возникнут доходы (расходы) в сумме выгоды (потери) от этой операции. А именно:

- прочие доходы – если коммерческий курс банка выше официального (п. 7 ПБУ 9/99);

- прочие расходы – если коммерческий курс банка ниже официального (п. 11 ПБУ 10/99).

Такие разъяснения в приложении к письму Минфина от 28.12.2016 № 07-04-09/78875.

В большинстве банков за продажу иностранной валюты придется заплатить комиссию. В бухучете эту сумму включите в состав прочих расходов (абз. 7 п. 11 ПБУ 10/99).

Расчеты с нерезидентами

Помимо продажи, организация может использовать валютную выручку (приобретенную иностранную валюту) в расчетах с нерезидентами (резидентами – в разрешенных случаях). Например, на оплату импорта товаров (работ, услуг), приобретение основного средства и т. д.

Перечисление валюты контрагенту отразите проводкой:

Дебет 60 Кредит 52

– перечислена иностранная валюта продавцу (исполнителю).

Оплату в валюте авансом отразите на отдельном субсчете к счету 60. При этом обязательства по выданным авансам пересчитывать не нужно (п. 7 и 10 ПБУ 3/2006). Исключение – ситуация, когда контрагент вернул организации аванс в валюте, так как он не исполнил обязательства по договору.

В этом случае пересчитайте обязательства по выданному авансу на дату возврата (п. 9 ПБУ 3/2006, рекомендации Минфина от 28.12.2016 № 07-04-09/78875).

При поступлении товаров не зачтенную авансом часть кредиторской задолженности нужно пересчитать (на отчетную дату и на дату исполнения обязательства) (п. 9 ПБУ 3/2006). Возникшую положительную разницу включите в состав прочих доходов, отрицательную – в состав прочих расходов (п. 7 ПБУ 9/99 и п. 11 ПБУ 10/99).

Источник: enterfin.ru